Как посчитать ндс

Содержание:

- Как рассчитать включенный в стоимость налог: расчет исходя из ставки 20 процентов

- Как посчитать НДС в том числе

- Как вычесть НДС из общей суммы

- Элементы НДС

- Можно ли избежать НДС?

- Что такое налог на добавленную стоимость

- Формула расчета НДС 20%

- Рассчитать НДС с помощью калькулятора и формул

- Правила расчета НДС онлайн

- Три схемы расчета: как считать НДС по ставке 20% от стоимости отгрузки

- ЧТО ТАКОЕ НДС?

- Суть налога на добавочную стоимость

- Как считается НДС к уплате в бюджет?

- КАЛЬКУЛЯТОР ДЛЯ РАСЧЁТА НДС

- Кто является плательщиком налога

- Память калькулятора

- Как использовать калькулятор НДС

- Кто обязан платить

- Когда может потребоваться расчёт

- Расчет НДС вручную

Как рассчитать включенный в стоимость налог: расчет исходя из ставки 20 процентов

Другая формула расчета применяется в том случае, если необходимо выделить налог из суммы, уже включающей НДС. Такая необходимость может возникнуть при получении предоплаты (аванса) или при указании в договоре стоимости товара, включающей налог. Тогда в отгрузочных документах и в счете-фактуре (счете-фактуре на аванс) указывается сумма налога, вычисленная по расчетной ставке.

Как в таком случае рассчитать НДС по ставке 20 процентов, показано на рисунке:

Эти два способа вычислений также являются модификациями одной и той же формулы. Результаты расчетов, если они сделаны без ошибок, в обоих случаях должны совпадать.

Покажем на примере, как рассчитать НДС по ставке 20% от суммы, включающей налог.

Пример 2

В договоре между ООО «Туманный берег» и ООО «Рыболов» указано, что поставка продукции производится на условиях 30%-ной предоплаты. Продукция ООО «Туманный берег» облагается по ставке 20%. ООО «Рыболов» перечислило в адрес поставщика предоплату 325 100 руб. При оформлении счета-фактуры на аванс бухгалтер ООО «Туманный берег» рассчитал НДС:

НДС = 325 100 × 20 / 120 = 54 183,33 руб.

Для проверки вычисления сделаны вторым способом:

НДС = 325 100 / 1,2 × 0,2 = 54 183,33 руб.

Результаты расчетов совпали. Эту сумму указали в счете-фактуре.

Рассчитать НДС можно с помощью excel. Для этого в нужную ячейку вбиваем формулу. Формула НДС для ecxel выглядит следующим образом:

- Для расчета величины НДС вбиваем нужную сумму в одну ячейку и через «равно» умножаем на ставку налога

2. Если нужно выделить НДС из суммы, меняем формулу следующим образом:

При заполнении счета-фактуры на аванс бухгалтеры часто допускают ошибки, которые впоследствии ведут к налоговому разрыву и доначислению НДС при проверке. О том, как правильно заполнить счет-фактуру на аванс пошагово рассказано в Готовом решении КонсультантПлюс. Оформите подписку в 2 шага и получите пробный доступ к справочно-правовой системе бесплатно.

Как посчитать НДС в том числе

Посчитать НДС в том числе — это значит выделить налог, который заложен в итоговую сумму. Здесь для вычисления используют формулы:

НДС = С / 120 × 20 — если нужно посчитать НДС 20% (с 01.01.2019),

НДС = С / 118 × 18 — если нужно посчитать НДС 18% (до 01.01.2019),

НДС = С / 110 × 10 — если ставка налога 10%,

Где: С — сумма, включающая НДС.

См. также «Что входит в перечень товаров, облагаемых НДС по ставке 10%?

ВНИМАНИЕ! Данный расчет не означает применение расчетных ставок 20/120 (18/118) или 10/110 — это просто способ выделить налог из итоговой суммы. Подробно о расчетных ставках читайте в этой статье

Подробно о расчетных ставках читайте в этой статье.

Как вычесть НДС из общей суммы

Обратный расчет, когда известна итоговая стоимость товара или услуги и необходимо выделить из нее НДС. Как высчитать НДС 18%, который включен в стоимость товара? Для расчета применяется следующая формула: НДС = Итоговая стоимость х 18 /118 — 18% ставка. Или, если речь идет о льготной ставке налога: НДС = Итоговая стоимость х 10/110 — 10% ставка.

Пример 3

Пример № 3: ООО «Лагуна» должна оплатить счет, выставленный ИП за оказание определенных услуг. Итоговая сумма оплаты по счету составляет — 63 200 руб. К услугам, указанным в счете, применяется НДС по обычной ставке — 18%. Как рассчитать, сколько составляет НДС? Используем формулу: НДС = 63 200 х 18 / 118 = 9 640 руб. 68 коп. Рассчитанная сумма НДС указывается в декларации для налогового вычета.

Элементы НДС

Объектами налогообложения НДС являются:

- реализация товаров, работ, услуг на территории России, передача имущественных прав (право требования долга, интеллектуальные права, арендные права, право постоянного пользования земельным участком и др.), а также безвозмездная передача права собственности на товары, результаты работ и оказания услуг. Ряд операций, указанных в пункте 2 статьи 146 НК РФ, не признаются объектами налогообложения НДС;

- выполнение строительно-монтажных работ для собственного потребления;

- передача для собственных нужд товаров, работ, услуги, расходы на которые не учитываются при расчете налога на прибыль;

- ввоз (импорт) товаров на территорию РФ.

Не облагаются НДС товары и услуги, перечисленные в статье 149 НК РФ. Среди них есть социально значимые, такие как: реализация некоторых медицинских товаров и услуг; услуги по уходу за больными и детьми; реализация предметов религиозного назначения; услуги по перевозке пассажиров; образовательные услуги и т.д. Кроме того, это услуги на рынке ценных бумаг; банковские операции; услуги страховщиков; адвокатские услуги; реализация жилых домов и помещений; коммунальные услуги.

Налоговая ставка НДС может быть равна 0%, 10% и 20%. Есть еще понятие «расчетных ставок», равных 10/110 или 20/120. Их используют при операциях, указанных в пункте 4 статьи 164 НК РФ, например, при получении предоплаты за товары, работы, услуги. Все ситуации, при которых применяются определенные налоговые ставки, приводятся в статье 164 НК РФ.

По нулевой налоговой ставке облагаются операции экспорта; трубопроводный транспорт нефти и газа; передача электроэнергии; перевозки железнодорожным, воздушным и водным транспортом. По 10% ставке – некоторые продовольственные товары; большинство товаров для детей; лекарства и медицинские изделия, не входящие в перечень важнейших и жизненно необходимых; племенной скот. Для всех остальных товаров, работ, услуг действует ставка НДС в 20%.

Налоговая база по НДС в общем случае равна стоимости реализуемых товаров, работ, услуг, с учетом акцизов для подакцизных товаров (ст.154 НК РФ). При этом в статьях со 155 по 162.1 НК РФ приводятся подробности для определения налоговой базы отдельно для разных случаев:

- передача имущественных прав (ст. 155);

- доход по договорам поручения, комиссии или агентскому (ст. 156);

- при оказании услуг перевозок и услуг международной связи (ст. 157);

- реализация предприятия как имущественного комплекса (ст. 158);

- выполнение СМР и передача товаров (выполнению работ, оказанию услуг) для собственных нужд (ст. 159);

- ввоз (импорт) товаров на территорию РФ (ст. 160);

- при реализации товаров (работ, услуг) на территории РФ налогоплательщиками – иностранными лицами (ст. 161);

- с учетом сумм, связанных с расчетами по оплате товаров, работ, услуг (ст. 162);

- при реорганизации организаций (ст. 162.1).

Налоговым периодом, то есть тем периодом времени, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате по НДС, является квартал.

Плательщиками НДС признаются российские организации и индивидуальные предприниматели, а также те, кто перемещает товары через таможенную границу, то есть, импортеры и экспортеры. Не платят НДС налогоплательщики, работающие на специальных налоговых режимах: УСН, ЕСХН, ПСН (кроме случаев, когда они ввозят товар на территорию РФ), и участники проекта «Сколково».

Кроме того, могут получить освобождение от уплаты НДС налогоплательщики, которые отвечают требованиям статьи 145 НК РФ: сумма выручки от реализации товаров, работ, услуг за три предыдущих месяцев без учета НДС не превысила двух млн. рублей. Освобождение не распространяется на ИП и организации, реализующие подакцизные товары.

Можно ли избежать НДС?

Оплату налога сложно обойти, но проценты вычисляются не со всех производителей, а только с тех, кто зарегистрирован в общей системе налогообложения. В специальном режиме можно избежать дополнительных затрат. Для этого необходимо оформления патента, тогда уплата становится необязательной. Сумма налога возвращается в том случае, если компания реализует продукцию заграницу — это происходит благодаря использованию 0% ставки.

Основные способы снижения НДС:

- производство льготных категорий товаров;

- внесение вклада в другую организацию с последующим выводом;

- получение вычетов при взаимодействии с организациями-плательщиками НДС;

- заключение агентских и комиссионных договоров между производителями.

Все методы легальные и действенные, не нарушают устав Налогового Кодекса. Незаконный уход от уплаты наказывается штрафами и санкциями.

Что такое налог на добавленную стоимость

Это один из инструментов фискальной политики государства, составляющий большую часть дохода, поступающего в бюджет от налоговых поступлений. Добавленная стоимость, или наценка — это величина, которая представляет собой исчисленную разницу цены приобретения и цены реализации ТРУ. Регулирует расчет Налоговый кодекс в статье 164. Эта же законодательная норма определяет и его ставки и правила, как высчитать от суммы НДС 10, 20 или 30%.

Налог на добавленную стоимость — это косвенный налог, который уплачивается в бюджет хозяйствующими субъектами и индивидуальными предпринимателями. Часть стоимости производимых товаров, работ или услуг, создаваемая на всех этапах процесса производства и реализации ТРУ, которая изымается в государственный бюджет.

Формула расчета НДС 20%

Расчет НДС проводится по специальным формулам. Используя программу, можно определять сумму автоматически и за короткий промежуток времени, не требуется вручную рассчитывать показатели. Однако, если такой возможности нет, производится вычисление по формуле суммы НДС.

Например, известен показатель С. Надо определить показатель тарифа, который составляет 20%. Тогда значение равно С * 20/100. К примеру, значение составляет 2000. Если 2000*20/100, будет показатель 400.

Можно также рассчитать число с налогом. Например, известна сумма С. Нужно определить параметр с начислением взноса. Формула будет следующей: С+С*20/100. Если используются другие ставки, их размер ставится вместо числа 20. Например, нужно определить, сколько составит сумма с тарифом, если без него она равна 500. Рассчитывается как 500*1,2= 600.

Другая ситуация, когда известна цена с учетом ставки, а нужно узнать показатель без нее. Тогда выводится формула С+(20/100) *С. К примеру, исходная сумма составляет 1120. Тогда согласно выражению 1200/1,2=1000.

Существует способ выделить размер взноса из общей суммы. К примеру, известен показатель с прибавленным тарифом и нужно определить его размер. Для этого применяется сначала способ расчета тарифа без налога. Размер сбора будет вычисляться так: Сумма со сбором – показатель с тарифом/1,2, если ставка составляет 20%. В ином случае используются цифры 1,1, 1,18. Не требуется проводить расчеты, если размер налога имеет нулевой процент.

Рассчитать НДС с помощью калькулятора и формул

В 2019 году проценты налога выше, чем в прошлых годах, и составляют 20%. Новый закон о начислениях действует на всех операциях с 1 января 2019 года. Расчет НДС от суммы можно произвести с помощью онлайн-калькулятора. Он удобен в использовании и отличается скоростью динамического расчета. Сервис делает вычет стоимости по такой формуле:

НДС = Цена товара * процент НДС

Эта формула позволяет начислить дополнительную сумму. Если ставка составляет 20%, то умножать нужно 0, 2, и тогда можно узнать цену продукции с налогом. Узнать, сколько средств отводится государству из стоимости, можно на наглядном примере расчет НДС.

Предполагается, что цена продукта с налогом составляет 500 рублей. Для вычисления НДС число нужно умножить на 20 и разделить на 120. В результате реальная цена товара будет на 83 рубля меньше.

Начисление НДС калькулятором значительно ускоряет и облегчает математический процесс. Расчет системы налогообложения – это важный элемент бухгалтерского учета каждой организации. Плата за ошибку в размере обязательного платежа слишком высока, поэтому необходимо делать подсчеты с высокой точностью. Сервис помогает быстро узнать сумму, не вникая в формулы. Для этого достаточно знать основные показатели.

Правила расчета НДС онлайн

Размер налога на конкретный товар или услугу можно вычислить самостоятельно при помощи формул. Но это не самая простая процедура, при которой возможны некоторые ошибки в вычислениях. Гораздо проще НДС рассчитать онлайн, воспользовавшись соответствующим интернет-калькулятором.

Обычно электронная форма предлагает выбрать тип расчёта – выделить или начислить НДС. После нажатия соответствующей кнопки или клика по строке с названием режима работы изменится используемая формула. Помимо этого для расчёта НДС онлайн действуют и другие правила:

- возможность изменения ставки;

- сохранение в памяти калькулятора последних введенных данных о режиме работы и ставке налога;

- в любой момент расчёт можно сбросить к первоначальным настройкам и ставке в 20 %;

- результаты расчёта выдаются в виде чисел и прописью, что удобно использовать для копирования;

- нажатие кнопки сохранения позволяет зафиксировать результат расчёта;

- в форму допускается вносить изменения и удалять ненужные расчёты;

- кликнув по строке таблицы с сохраненными результатами, можно перенести информацию в основные расчеты;

- ссылку на полученные расчеты можно переслать по e-mail или через мессенджер.

Важно! Зная, как высчитать НДС в 20 % через онлайн-калькулятор, можно сберечь время и собственные нервы. Не имеет смысла только использование конвертера /0 при заполнении отчётности на экспортируемые товары

Три схемы расчета: как считать НДС по ставке 20% от стоимости отгрузки

С повышением НДС с 18 до 20 процентов для бухгалтеров практически ничего не изменилось: в прежних расчетных формулах при каждом вычислении налога нужно применять новый размер ставки. Иначе стоимость отгруженных товаров или оказанных услуг окажется неправомерно заниженной. При этом все расчетные алгоритмы остались прежними.

Как считать НДС 20% от суммы — формулы показаны на рисунке:

Фактически это три разновидности одной формулы расчета НДС по ставке 20 процентов. Основной расчетный принцип: стоимость товара без НДС умножается на ставку налога. Ставка может быть выражена в процентах (20%), в долях (0,2) или включать расчетную схему перевода процентов в долю (20% / 100%, 20 / 100). Итог вычислений по всем трем формулам будет одинаковым.

Пример 1

В договоре между ООО «Металлист» и ПАО «Торговец» указана стоимость поставки металлических заготовок: 289 408 руб. (без налога). Данный вид продукции облагается налогом по ставке 20%. Бухгалтер ООО «Металлист» в день отгрузки партии оформила накладную и счет-фактуру, рассчитав налог и итоговую сумму с учетом налога:

НДС = 289 408 × 0,2 = 57 881,60 руб.

Стоимость партии заготовок с учетом налога (НДС = 20%):

289 408 + 57 881,60 = 347 289,60 руб.

Для проверки суммы налога были использованы две другие разновидности формулы:

НДС = 289 408 × 20% = 57 881,60 руб.

НДС = 289 408 × 20 / 100 = 57 881,60 руб.

Но в бюджет, как правило, нужно перечислить сумму значительно меньше расчетной. Как узнать сумму налога к уплате и отразить все начисления, в учете узнайте в готовом решении КонсультантПлюс. Если у вас нет доступа к справочно-правовой системе, получите временный демо-доступ. Это бесплатно.

В некоторых случаях бухгалтеру необходимо произвести расчет НДС по ставке 20 процентов с использованием другого алгоритма (см. далее).

ЧТО ТАКОЕ НДС?

Налог на добавленную стоимость (НДС) – это косвенный налог на добавленную стоимость, возникающую в процессе создания товаров, работ, услуг. Налог уплачивается по мере реализации произведенной продукции (выполнения работ, оказания услуг) или получения предварительной оплаты от покупателя. Подробнее об НДС >>

Расчет НДС является важным аспектом ведения бухгалтерии любого предприятия, работающего с общей системой налогообложения (ОСН). Но зачастую начисление и выделение НДС является незнакомой процедурой, где плата за ошибку может оказаться высокой.

Избежать ошибок при начислении и выделении НДС, не вникая в тонкости математических вычислений, поможет Профессиональный калькулятор НДС онлайн.

Суть налога на добавочную стоимость

НДС представляет собой один из косвенных налогов, который может быть списан несколько раз в соответствии с числом торговых операций. Размер налога составляет определенный процент от стоимости продукции.

Что такое НДС и правила его расчета онлайн. Как правильно это сделать вручную — пошаговая инструкция с формулами. Примеры расчета НДС своими руками и онлайн.

Что такое НДС и правила его расчета онлайн. Как правильно это сделать вручную — пошаговая инструкция с формулами. Примеры расчета НДС своими руками и онлайн.

Данный сбор направляется напрямую в бюджет государства, его можно назвать оптимальным видом налога, которые взыскиваются с производителей и конечных потребителей. Существуют группы товаров, при производстве которых данный налог вычитают не один раз:

- при реализации сырья для производства;

- при передаче готовой продукции в розничную продажу;

- при реализации в розницу конечному потребителю.

Получается, что для некоторых товаров вычитание НДС может производиться до 3-х раз. Такая схема позволяет избежать уклонения от взыскания налоговых выплат. В то же время налог с продаж, применяемый в качестве аналога в ряде других стран, фактически оплачивает только конечный потребитель. При каскадной системе сборов, действующей в РФ, бюджет пополняется более эффективно. Если даже одна из сторон сделки уклонится от оплаты, компенсация будет получена от другой стороны, принимающей участие в более раннем или более позднем её этапе.

Ещё недавно ставка НДС составляла 18 %. После того как стало известно о повышении привычной цифры на 2 %, начали проявляться протесты общественности. Данная мера была подвергнута критике со стороны большинства политологов и специалистов по экономике. Такая реакция объясняется тем, что незначительное на первый взгляд повышение неизбежно повлекло бы рост цен на всё без исключения. Несмотря на бурные возмущения, объём налога на добавленную стоимость в России повысился и, начиная с 2019 года, равняется 20 %.

Рост налоговой ставки

Рост налоговой ставки

Важно! Обозначенная ставка применима к большей части товаров и услуг. Однако существуют исключения. В качестве примера можно назвать товары медицинского назначения, детские товары и ряд продуктов питания, для которых установлен сбор в размере 10 %

Кроме того, налогом не облагают экспортную, то есть вывозимую за границу, продукцию.

Как считается НДС к уплате в бюджет?

Если вспомнить рекламу, то неуплаченные налоги мешают спокойному сну. Но это не самое худшее – невыполнение своих обязательств перед государством чревато большими штрафами для предпринимателей. Чтобы перечислить в бюджет НДС и налог на прибыль, следует сначала определить прибыль от продаж и ряд других показателей. Остановимся подробнее на том, что рассчитать НДС, который необходимо уплатить в бюджет.

В бюджет уплачивается НДС, равный разнице между начисленным налогом на добавленную стоимость (с тех товаров и услуг, которые были реализованы, или с полученной за них предоплаты) и НДС, принимаемым к вычету (рассчитывается на основании приходных документов, отражающих покупку организацией товаров и услуг). Формула выглядит следующим образом:

Если в результате расчетов получилось отрицательное число, то компания имеет право претендовать на возмещение НДС из бюджета. Однако надо иметь в виду, что возврат денежных средств будет сопряжен с рядом проверок.

КАЛЬКУЛЯТОР ДЛЯ РАСЧЁТА НДС

Профессиональный калькулятор НДС онлайн предназначен для упрощения расчета суммы налога на добавленную стоимость. Все расчеты на нём можно производить, даже если Ваш компьютер не подключён к интернет.

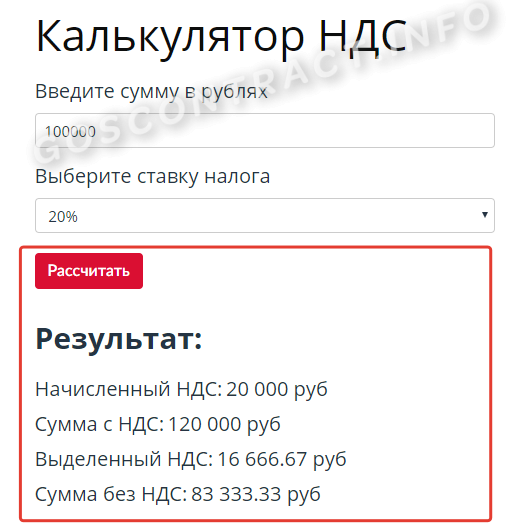

По данным, которые Вы введёте, онлайн-калькулятор рассчитает сумму налога, общий размер платежа с учётом налога (начисление НДС), а также поможет узнать размер платежа до начисления НДС или сумму налогов по известной сумме платежа (выделение НДС).

Вы можете изменять ставку НДС по своему усмотрению в соответствующей строке. Результаты отображаются цифрами при нажатии на соответствующую кнопку («начислить» или «выделить»).

В случае изменения налогового законодательства в части НДС в калькулятор будут своевременно внесены изменения.

Кто является плательщиком налога

Налог на добавленную стоимость введен для решения 3 основных задач:

- Минимизация рисков уклонения от налогообложения со стороны предприятий. Если на одной производственно-коммерческой стадии организация каким-либо образом уклонилась от уплаты налога, это компенсируется на другой стадии (например, при перепродаже);

- Распределение налоговых выплат в бюджет между стадиями коммерческого цикла. Благодаря этому предотвращается взимание уплаты с нескольких организаций с одной и той же стоимости;

- Наличие НДС избавляет экспортируемую продукцию от местного налогообложения. В результате национальная система не влияет на конкурентоспособность внутреннего рынка.

Для удобства потребителей размер НДС указывается в чеках

Согласно ст. 143 НК РФ, все организации, реализующие услуги или товары (собственного производства или перепродаваемые), должны производить уплату в бюджет в виде НДС. Расчет налога производится на основе стоимости товара (услуги).

В качестве плательщиков НДС выступают и юр. лица, зарегистрированные на территории России. Также уплачивать налог должны граждане, которые перевозили какую-либо продукцию через границу. Все эти лица должны в конце каждого квартала подавать декларацию в местную налоговую инспекцию.

Согласно российскому законодательству, не платить НДС могут:

- Организации, освобожденные от уплаты налогов ввиду небольших объемов (ежеквартальная выручка менее 2 млн.рублей);

- Юридические лица, применяющие льготную систему налогообложения. Под это определение подпадают: ЕСХН, УСН, ЕНВД;

- Предприниматели, действующие согласно патентной системе;

- Организации, участвующие в государственном проекте «Сколково»;

- Компании и ИП, занимающиеся реализацией товаров, которые по иным причинам не подпадают под систему налогообложения.

Память калькулятора

Открытый на любом из ваших гаджетов калькулятор позволит производить вычисления и без подключения к Интернету. Для того чтобы калькулятор был всегда под рукой, удобным будет привязать его к любой из предпочитаемых вами соцсетей, для чего потребуется всего лишь кликнуть по опции «Сохранить калькулятор».

Очистить окно калькулятора можно кликом по кнопке «Сбросить». Если произведенные ранее расчеты важны для вас, то их вполне можно сохранить, кликнув на надпись «Копировать в буфер». Благодаря этой опции, впоследствии можно редактировать расчеты и переносить сохраненные в основные.

Как использовать калькулятор НДС

Подобный расчет — самый ходовой в бизнесе, и госзакупки тут не исключение, редкий участник обходится без него. В одной из статей мы подробно рассказывали, как правильно учитывать эту налоговую выплату в 2020 году. Вычислить вручную по формулам — достаточно долгий процесс, который нередко сопряжен и с вычислительными ошибками. Самый простой и верный способ узнать, как выделить НДС из суммы, — это воспользоваться нашим онлайн-калькулятором. Пользоваться им очень просто. Для расчета потребуется знать два значения: сумма и ставка.

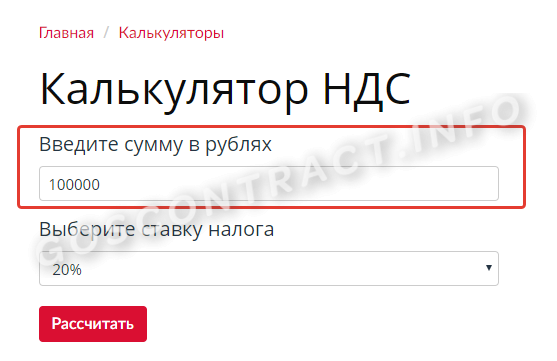

Шаг 1. Введите требуемую цифру в строку ввода.

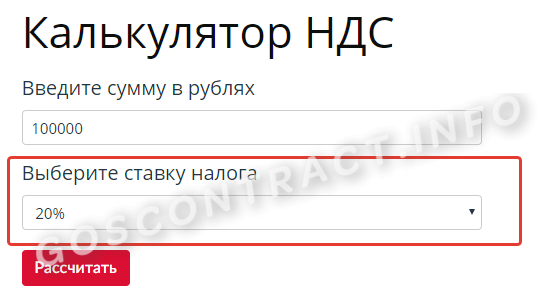

Шаг 2. Выберите нужную ставку. Например, вы озадачены вопросом, как рассчитать по 10%. Для этого достаточно поменять значение налога в строке показателя ставки на нужное значение. Требуемые итоги автоматически рассчитаются по 10%.

Шаг 3. Нажмите на кнопку «Рассчитать» онлайн-калькулятора расчета НДС. Под ней отобразятся результаты: начисленный, выделенный налог и итог с ним и без него.

Кто обязан платить

Расчет делают все организации и предприниматели, которые реализуют товары , выполняют работы, оказывают услуги или ввозят заграничную продукцию через таможню.Обложению подлежат полученные авансы и бесплатные продукция или услуги.

Высчитать и заплатить НДС обязаны все экономические субъекты РФ, кроме:

- ИП и компаний, применяющих упрощенную систему налогообложения (УСН);

- хозсубъектов, перешедших на вмененку (ЕНВД);

- компаний, годовая выручка которых менее 2 млн руб.

ВАЖНО!

Чтобы получить освобождение и не платить НДС, организация обязана подать соответствующее заявление в ФНС.

Когда может потребоваться расчёт

Все случаи, когда нужно рассчитывать объём выплат НДС, указаны в статье №164 Налогового кодекса Российской Федерации. Воспользоваться онлайн-сервисом, чтобы начислить или выделить НДС 20 из суммы может потребоваться:

- При получении денег из списка ст. №162 НК РФ:

- деньги в виде финпомощи или для увеличения фонда;

- прибыль от страховых поступлений (когда контрагенты не выполнили обязательства);

- средства от процентов (плата облигациями, векселями или процент, который больше основной ставки Центробанка).

- Аванс за будущую поставку или же передачу прав на имущество.

- Реализация полученного имущества.

- Взимание суммы налога соответствующими органами.

- При реализации автомобилей, приобретённых у физлиц.

- При реализации сельскохозяйственной продукции.

- При делегировании прав на имущество, согласно статье №155 Налогового кодекса РФ (пункты два-четыре).

Расчет НДС вручную

Формулы ручного расчёта налога не так просты, особенно если отсутствует привычка к постоянному использованию уравнений. Именно поэтому так востребованы счётчики, помогающие посчитать онлайн сумму НДС или без его учёта. Применение таких расчётных форм не требует особых навыков, достаточно ввести определённые суммы в соответствующие поля. Но если есть желание понять алгоритм, по которому можно высчитывать налоговый процент, чтобы в любой момент сделать проверку электронных расчётов, то стоит обратиться напрямую к формулам.

Ручной расчёт

Ручной расчёт

Сумма НДС рассчитывается по формуле:

НДС=Х*20/100, где «Х» – действительная стоимость товара или услуги.

Сумма с НДС вычисляется так:

Хн = Х+Х*20/100 или Хн=Х*(1+20/100)=Х*1,20, где «Х» – себестоимость товара или услуги, а «Хн» – сумма с учётом налога.

Чтобы рассчитать сумму без НДС, следует обратиться к предыдущей формуле, введя в неё неизвестное, обозначающее сам налог, например «Y». С учётом того, что НДС равен 20 процентам, делается вывод, что Y = 20/100. В этом случае расчётная формула будет выглядеть следующим образом:

Хн = Х+Y*Х или Хн = Х*(1+Y)

Продолжив вычисления, можно получить, что Х = Хн/(1+Y) = Хн/(1+0,20) = Хн/1,20.

В конечном итоге, каждый решает сам, как выделить НДС из суммы – по формуле или онлайн.