Отличия маржи от наценки

Содержание:

- Коэффициент прибыльности

- Маржа и пределы

- Доступные способы оприходования товара

- ВД = Т x РН : 100 = 18 018 руб. х 23,077% : 100% = 4158 руб.,

- Какой должна быть торговая наценка

- 1.2. Построение налогового учета на базе бухгалтерского учета

- Расчет маржи и наценки в Excel: формулы

- Нужно ли делать наценку на все товары одинаковой

- От чего зависит наценка?

- Товары с самой большой наценкой

- Формула расчета

- Полномочия по назначению торговой наценки

- Государственное регулирование ценообразования

Коэффициент прибыльности

Отношение прибыли к общей сумме выручки и есть коэффициент прибыльности

Причем, важно брать именно чистую прибыль, то есть сумму, которая осталась после уплаты налогов и прочих потерь. Коэффициент показывает в процентном соотношении, насколько рентабельно то или иное предприятие за определенный отрезок времени

То есть, какая часть прибыли является чистым заработком владельца бизнеса.

Формула расчета проста:

Кпр= Чпр/Опрх100%

Где:

- Кпр – коэффициент прибыльности.

- Чпр – чистая прибыль.

- Опр – общая прибыль (то есть, выручка).

Если полученная цифра получилась больше нуля – бизнес приносит доход. Если меньше нуля – дело убыточное и не окупает себя.

Для разных сфер деятельности индикатор коэффициента прибыльности имеет разные нормативные уровни. Например, для розничной торговли эта величина составляет 2,2 %. В строительстве зданий – 1,1 %. А вот сельское хозяйство имеет коэффициент прибыльности 9 %.

Маржа кредитная

Это своеобразный лакмус экономики страны и состояния банковского сектора. Маржа показывает разницу между стоимостью товара и телом кредита. Эта разница зависит от процентной ставки кредита, а он в свою очередь привязан к инфляции, показателям безработицы, ставок рефинансирования и ликвидности. Чем выше полученный процент маржи, тем дороже кредит.

Маржа гарантийная

Эта величина показывает разницу между стоимостью залога и кредитом. Зачастую банк намерено снижает сумму залога, чтобы иметь страховку в случае не выплаты кредита. Тогда продажа залога по реальной стоимости покроет всю сумму выданного кредита вместе с процентами.

Маржа и пределы

Все компании, которые заняты торговой деятельностью, живой за счет надбавки. Т.е. добавьте к себестоимости определенную сумму в рублях и получите продажную цену товаров. Затем что такое предел? Это равно надбавке? Известно что предел – различие между продажной ценой и себестоимостью.

Предел – индикатор прибыльности продаж или различия между продажной ценой и себестоимостью продукта. Различие выражено или процент продажной цены или как прибыль единицы.

Предел = продажная цена товаров (трется) – себестоимость (трется)

Предел (коэффициент рентабельности) = прибыль по единице товаров (трется) / продажная цена этой единицы (трется)

Необходимо ожидать индикатор предела конец каждого отчетного периода, например, четверти. Если компания стабильна, то индикатор предела может быть вычислен только на конце года. Этот индикатор отражает прибыльность товаров. Цель вычисления – для определения размера излишка продаж и управления ценообразованием. Большой размер этого индикатора говорит о высокой прибыльности предприятия.

“Предел” показывает индикатор, какая прибыль получена на 1 рубль товарооборота. Наценка – добавка к цене реализуемых товаров, работы или услуги, является доходом продавца, различия между оптовой ценой и розничной торговлей. Размер надбавки зависит от конъюнктуры рынка, качества товара, его потребительских свойств и спроса на эти товары. Надбавка необходима для покрытия затрат продавца для транспортировки товаров, его хранения и получения прибыли. Таким образом размер надбавки может быть вычислен на следующую формулу:

Надбавка = продажная цена (трется) – себестоимость (трется) / себестоимость (трутся) * 100%

В случае учреждения надбавки необходимо проистечь из конкурентоспособности не только товары, но также и компания на рынке

Важно рассмотреть стратегическую позицию развития предприятия относительно конкурентов. Конкуренты – те, кто торгует теми же товарами по меньшей цене, но в больших объемах, и те, кто торгуется по высокой цене, но мелким суммам

Идеально, торговая наценка должна быть равна такому размеру, который позволяет сохранять равновесие между ожидаемым объемом продаж и оптимальной ценой.

Если это будет правильно, чтобы установить торговую наценку на товарах, работах или услугах, то ее размер полностью покроет расходы, которые были принесены товарной единицей, и также оставят прибыль компаний от этой единицы.

Наценка показывает, сколько получил прибыль каждый рубль, который инвестировали в закупку товаров. Это, в отличие от предела отражено в финансовом учете на кредите счета 42, который и назван “Торговой наценкой”.Предел не отражен в финансовом учете, вычислено особенно, когда требуют узнать прибыльность компании. Сумма предела будет всегда равна в числовом выражении сумме надбавки, и в выражении процента – надбавка всегда больше.

Доступные способы оприходования товара

Для учета товарных операций используется 41 счет под названием «Товары», по дебету которого происходит поступление товарных ценностей, а по кредиту их выбытие, то есть списание:

Оприходование товара на склад может осуществляться по трем ценовым категориям:

- По покупной стоимости

Если поступление товаров на склад осуществляется по покупной стоимости, то во внимание берутся затраты связанные с их покупкой. Также это величина может быть увеличена на сумму транспортных и заготовительных расходов, которые имели место при их поступлении

Что интересно, сумму этих затрат можно списать отдельно на сбыт.

- Учетным ценам

Особенность этого метода заключается в применении торговой наценки, которая сразу же входит в состав оприходованного товара. Для этого применяется отдельный бухгалтерский счет – 42 «Торговая наценка».

Таким образом, оприходование товаров по продажной стоимости происходит в два этапа:

- Первоначальный учет товара по покупной стоимости;

- На сумму покупной стоимости «накручивается» торговая наценка.

Обратите внимание, сумма торговой наценки должна списываться пропорционально отгруженному товару. Списание происходит при помощи «сторно»

Если же такой товар направлен на собственные нужды, то списание торговой наценки происходит по счету, где списывается товар.

- Продажной стоимости

Оприходование товаров осуществляется по заранее установленным учетным ценам. Для отображения разницы между учетной и покупной стоимостью используются два дополнительных счета – 15 и 16.

Обращаем внимание, что для предприятий оптовой торговли применимы только первые два способа. Для предприятий розничной торговли данные ограничения отсутствуют

ВД = Т x РН : 100 = 18 018 руб. х 23,077% : 100% = 4158 руб.,

где Т — общий товарооборот;

РН — расчетная торговая надбавка.

На счетах бухгалтерского учета оформляются следующие проводки:

- отражение выручки от реализации товаров:

Д-т 50 К-т 90-1 — 18 018 руб. (в том числе НДС — 2860 руб., налог с продаж — 858 руб.) (основание — отчет кассира-операциониста или товарный отчет);

- отражение налога с продаж, рассчитанного с суммы оборота по реализации:

Д-т 90-4 К-т 68 — 858 руб. (18 018 руб. х 5% : 105% <2>) (основание — расчет бухгалтерии);

- отражение НДС, полученного от покупателя:

Д-т 90-3 К-т 68 — 2860 руб. (основание — расчет бухгалтерии и записи о продажах через ККМ в книге продаж);

- списание суммы торговой наценки, относящейся к реализованным товарам:

Д-т 90-2 К-т 42 (сторно) — 4158 руб. (основание — ведомость учета реализации товаров за апрель или расчет бухгалтерии);

- списание продажной стоимости реализованных товаров:

Д-т 90-2 К-т 41 — 18 018 руб. (основание — ведомость учета реализации товаров за апрель или расчет бухгалтерии);

- списание расходов на продажу:

Д-т 90-2 К-т 44 — 100 руб. (основание — ведомость учета расходов, расчет бухгалтерии);

- выявление финансового результата от реализации (в данном случае это прибыль):

Д-т 90-9 К-т 99 — 340 руб. (18 018 руб. — 858 руб. — 2860 руб. — (-4158 руб.) — 18 018 руб. — 100 руб.) (основание — расчет бухгалтерии).

Произведем расчет прибыли для целей налогообложения:

18 018 руб. (выручка) — 858 руб. (налог с продаж) — 2860 руб. (НДС) — 13 860 руб. (покупная стоимость реализованных товаров <3>) — 100 руб. (расходы на продажу) = 340 руб.

——————————

<2> Допустим, ставка налога с продаж составляет 5%.<3> См. условия примера.

Как видим, при использовании данного способа начисления и списания торговой наценки бухгалтерский учет полностью совпадает с налоговым. Мы можем получить покупную стоимость реализованных товаров по имеющимся у нас данным бухгалтерского учета следующим образом:

18 018 руб. (выручка) — 858 руб. (налог с продаж) — 2860 руб. (НДС) — 100 руб. (расходы на продажу) — 340 руб. (прибыль от продажи) = 13 860 руб. (покупная стоимость реализованных товаров).

Какой должна быть торговая наценка

Когда предприниматель определяет, какой будет наценка на товар в розничной торговле. Следует учитывать множество издержек, с которыми приходится сталкиваться, начиная с периода закупки продукции и заканчивая выставлением отпускной цены. Торговая наценка должна сделать бизнес рентабельным, но в то же время быть подъемной для платежеспособных граждан.

Новички в предпринимательской деятельности часто опасаются устанавливать дорогую цену на товар. Конечно, глупо фиксировать большую стоимость на обычном товаре, который есть у соседа-конкурента. Но если ваша продукция на порядок качественнее, эксклюзивнее и, наконец, полезнее, только высокая отпускная цена укажет на особенные характеристики. Лояльность к покупателю должна быть избирательной и ни в коем случае не станет разорять ваше дело.

Итак, подсчитайте, сколько денег было потрачено на:

- закупку продукции и ее транспортировку к месту продажи;

- оплату услуг посредников и таможенные пошлины;

- аренду помещения, где продается товар;

- рекламные акции и бюллетени;

- оплату налогов.

Теперь к полученному значению добавьте НДС, если его уплату подразумевает выбранная в 2021 году система налогообложения. Перед тем как сотрудничать с оптовиком, сразу поинтересуйтесь, какой у него формат налогообложения, иначе совместная работа может оказаться невыгодной.

Неотъемлемая часть торговой наценки на товар в 2021 году – предполагаемая сумма прибыли

Для того чтобы оценить реальную выручку от реализации продукта, нужно изучить рынок спроса и предложения, обратить внимание на маркетинг, а также положиться на собственную интуицию дельца

На итоговый размер розничной цены влияют такие факторы:

- конкуренция в районе, где расположена торговая точка;

- широкая линейка разнообразных товаров;

- уникальность предложения;

- «нужность» продукта для потребителя;

- удачное размещение магазина.

Поэтому не стоит торопиться с открытием бизнеса, уделите должное внимание планированию и разработке бизнес-плана. В бизнес-проект лучше заложить больший объем расходов чем доходов, чтобы после не остаться с пустым кошельком

В законе также строго прописан список продукции, фиксированной на государственном уровне, размер наценки на которую не может превышать установленные значения. В основном это детское питание, медицинские препараты, изделия, питание для школьников и обучающихся в образовательных заведениях, продукция, ввозимая для реализации в Крайнем Севере.

Предугадать, как пойдет торговля сложно. Эксперты предполагают 2 неожиданных варианта исхода событий:

- Предприниматель может закупить товар очень дешево и воспользоваться большой наценкой, при этом выручка будет весомой, и в то же время реализационная цена останется доступной для покупателя.

- И наоборот – дорогой уникальный товар в закупке даже при небольшой торговой наценке не пользуется спросом и попросту лежит на полках, не вызывая интереса у клиентов. Соответственно, процент выручки падает, деньги не вращаются, рентабельность бизнеса снижается.

1.2. Построение налогового учета на базе бухгалтерского учета

Согласно пп.3 п.1 ст.268 Налогового кодекса Российской Федерации (НК РФ) для целей налогообложения необходимо вести учет товаров только по покупным ценам независимо от правил их отражения на счетах бухгалтерского учета.

Учитывая большую номенклатуру товаров в розничной торговле, мы можем порекомендовать следующие методы ведения налогового учета реализованных товаров (или совмещения бухгалтерского и налогового учета):

- использование штрих-кодов.

Способ очень простой и удобный, но дорогой и поэтому доступный не всем организациям. Кроме того, при его использовании время от времени может выясняться, что продаваемой продукции уже нет на складе (что является следствием неправильного нанесения штрих-кодов при передаче товаров в торговый зал). Для избежания возникновения таких проблем рекомендуем хотя бы раз в квартал, а лучше — раз в месяц проводить инвентаризацию товаров. Обычно организации, использующие данный способ учета проданных товаров, сразу же начинают вести бухгалтерский учет товаров по покупным ценам, что является оптимальным вариантом, так как бухгалтерский учет изначально совпадает с налоговым;

- учет каждой продажи.

Этот метод может использоваться в небольших торговых точках, где мало покупателей, которые к тому же не приобретают большого количества товаров разных наименований. В этом случае каждое предприятие выходит из данного положения как может: записывает каждую продажу в специальную книгу (тетрадь и т.д.), сохраняет копии товарных чеков, снабжает все товары специальными бирками, которые открепляются при продаже, вычеркивает проданный товар из заранее составленного списка и т.д.; ошибку же продавца можно выявить, так же как и в предыдущем случае, лишь при помощи инвентаризации;

- проведение инвентаризации товаров.

Инвентаризация товаров проводится при использовании всех иных методов учета проданных товаров. Количество и учетная (покупная) стоимость реализованных товаров определяются по формуле:

остаток товаров на начало месяца (по данным учета или данным инвентаризации, которые должны совпадать)

плюс

поступление товаров в течение месяца (по данным учета)

минус

остаток товаров на конец месяца (по данным инвентаризации)

равно

количеству реализованных товаров.

Количество рассчитанных по предложенной формуле реализованных товаров умножается затем на их продажную стоимость и сравнивается с суммой полученной выручки. Если данные совпали, значит, все сделано правильно. Если нет, то была допущена ошибка в расчетах или при проведении инвентаризации. Соответственно, ошибку следует найти и исправить.

Расчет маржи и наценки в Excel: формулы

Итак, у нас есть два показателя, каждый из которых нам известен. Первый – это цена. Это окончательная стоимость товара, за сколько его нужно продавать или он сейчас продается. Маржа является очень важным параметром, который дает возможность определить множество других характеристик проекта или бизнеса, таких как:

- Прибыльность проекта или бизнеса в целом.

- То, насколько изменчива прибыльность у этой организации.

- Какие клиенты приносят больше всего денег.

- Какие проекты являются наиболее ресурсозатратными и окупаются ли эти вложения.

- Куда направляется валовый доход.

- Как соотносится зарплата сотрудников и маржинальность проектов.

- Какое количество денег приносит каждая из услуг.

В зависимости от этих результатов и принимаются управленческие решения. Например, осознается необходимость уменьшить расходы, увеличить стоимость товаров или услуг или же отказаться от проектов, которые требовательны к ресурсам, но не приносят целевой прибыли.

Что нужно сделать для того, чтобы определить наценку и маржу?

Формула расчета маржи

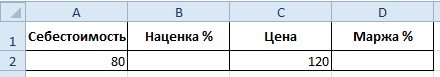

Давайте сделаем такую табличку.

1

1

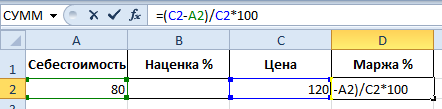

В нашем случае нас интересует ячейка, подписанная, как «Маржа». То есть, D2. В ней следует указать такую формулу (показана на скриншоте).

2

2

Таким образом, маржа у нас стала составлять 33,3%. Простыми словами, треть.

Средневзвешенная маржа от продаж

Если же нам нужно определить среднюю маржу, недостаточно использовать предыдущую формулу, поскольку данные будут неточными. Значительно лучше применять средневзвешенное значение, которое учитывает весовой коэффициент. В нашем случае это объемы продаж.

Есть три способа определения средневзвешенной маржи.

-

Умножение каждой маржи, полученной по формуле в предыдущем пункте, на соответствующий весовой коэффициент, коим является объем продаж. В этом случае мы можем полностью контролировать вычислительный процесс и понимать, что является основой для расчета средневзвешенного значения.

-

Воспользоваться функцией СУММПРОИЗВ, которая делает то же самое, только автоматически. Если детально, то она работает следующим образом: умножает маржу на весовой коэффициент, а получившиеся значения суммирует. Но в этом случае возвращенного формулой результата недостаточно, поскольку его нужно еще разделить на общее количество проданного товара или суммарный вес.

-

Наиболее простой для среднестатистического человека метод, но он занимает место на листе. Необходимо создать еще одну колонку, в которой прописывается формула получения маржи от конкретной сделки. Нам нужно произведение процентной маржи на объем продаж в определенной стране. После этого нужно полученный результат разделить на общую сумму продаж.

Настоятельно рекомендуется потренироваться в вычислениях перед тем, как использовать эти формулы в работе. Это поможет существенно сэкономить рабочее время.

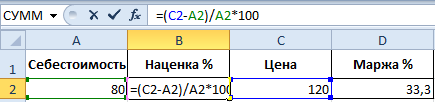

Формула расчета наценки

Возвращаемся к той таблице, которая нами была создана изначально. Наценка у нас находится в ячейке B2. Следовательно, там вводим такую формулу.

6

6

В качестве результата формула выводит наценку в 50%. Если посчитать этот показатель вручную, мы получим ту же долю от числа.

Нужно ли делать наценку на все товары одинаковой

Если предприниматель торгует ограниченным ассортиментом продукции, то он устанавливает индивидуальные наценки на каждое наименование и может гибко реагировать на колебания спроса. Такой подход затруднен при широком ассортименте в торговой точке даже чисто технически (трудно часто менять ценники на сотнях выставленных на полках образцов), хотя современные «умные» компьютерные программы могут анализировать ход продаж и давать советы продавцу.

Обычно предприниматели разбивают свои товары на товарные группы. Например, мясные продукты, молочные, бакалея, кондитерские изделия и так далее. Сколько процентов наценка на товар в розничной торговле устанавливать по разным группам товаров можно оценить, анализируя цены конкурентов.

Иногда внутри одной товарной группы предприниматели дифференцируют наценку в зависимости от уровня закупочной цены партии. То есть на дешевые изделия устанавливают большую наценку, чем на дорогие. Такой подход может стимулировать увеличение продаж дорогих товаров и увеличить валовую прибыль.

От чего зависит наценка?

Наценка никогда не устанавливается исключительно по желанию предпринимателя. Это показатель рассчитывается, исходя из многих деталей. Основные факторы, влияющие на этот показатель:

- Характеристики товара, его востребованность.

- Ситуация на рынке – конкуренция и конкурентоспособность именно вашего товара.

- Все различные расходы и издержки (себестоимость товара, траты на его транспортировку, хранение и т.п.).

- Размер налога на товар (обычно включается в издержки).

Всё это должно обязательно учитываться. Существуют специальные формулы для расчёта наценки. Но бизнес – это не математика, где всё можно посчитать, подставив данные в формулу. Здесь нужен тщательный анализ и определённая доля интуиции.

Товары с самой большой наценкой

Мы уже выяснили, для каких товаров действуют ограниченные, допустимые наценки. Сколько процентов зафиксировать на другие виды продукции, решать только предпринимателю, в данном случае государство предоставляет полную свободу.

Для удобства аналитики определили список высокомаржинальных товаров, которые всегда пользуются спросом и быстро продаются:

- Напитки. Эксперты подсчитали, что чистая родниковая вода сейчас стоит дороже нефти, если взять их одинаковый объем. Причем необязательно продавать подслащенную газировку или лимонады, обычная чистая вода в условиях плохой экологии в наше время – на вес золота.

- Цветы дают колоссальную прибыль. Конечно, за ними нужен правильный уход, а для длительного хранения понадобится оборудовать кондиционером торговую точку. Но если вам посчастливится найти надежного поставщика, который работает по прайс-листу с привлекательными оптовыми ценами, этот бизнес пойдет на ура.

- Алкоголь, сигареты. Российский гражданин пока не умеет расслабляться без употребления вредных веществ, на чем бизнесмены хорошо греют свои карманы.

- Снеки, попкорн, чипсы, мармелад. Главное, открыть магазин в нужном месте, возле увеселительных заведений, парка, аквапарка, сквера, где всегда отдыхает много людей, детских батутов.

- Аксессуары для праздника. Сегодня отмечать памятные события принято ярко и с размахом, особенно если речь идет о детских праздниках.

Рубрика: Статьи по бизнесу

Формула расчета

Наценка — это добавка к закупочной цене (себестоимость) товара/услуги, которая составляет доход организации. Она нужна, чтобы отбить затраты на транспортировку, зарплату, аренду офиса, склада и получить прибыль. Величина наценки зависит от товара, состояния рынка, конкуренции, целевой аудитории.

Например, компания торгует газировкой. Одна бутылка в закупке обходится 50 рублей, в магазине её продают за 120 рублей. Разница между покупкой и продажей 70 рублей — это наценка в абсолютном значении.

Для расчета финансовых показателей в компаниях не используют абсолютные значения, только относительные в процентах. Так можно сравнить разные показатели друг с другом.

Полномочия по назначению торговой наценки

Спрос и предложение на товары и услуги в РФ регулируются с помощью рыночного механизма. В непосредственном создании торговой наценки на реализуемые товары и услуги государство участия не принимает. Оно выполняет лишь контролирующие функции, а также функции по установлению максимальной величины надбавки на определённые группы товаров.

Участвуют в формировании торговой надбавки предприятия, организации, частные предприниматели, которые занимаются хозяйственной и торговой деятельностью. Цены на определённые востребованные группы товаров розничной торговли назначаются ими с максимально высокой наценкой, что даёт приличную выгоду продавцам. Это продукция, пользующуюся постоянным высоким спросом у покупателей:

- напитки алкогольные и безалкогольные;

- упакованные сладкие и солёные продукты;

- цветы;

- аксессуары для праздников.

На некоторые группы товаров первой необходимости размер наценки определяют исполнительные органы власти на местах. Например, это детское питание (молочные смеси), питание для школьников и студентов в учреждениях образования, медицинские приборы и изделия, специальные товары для регионов Крайнего Севера. Делается это с целью недопущения неограниченного роста цен на данный вид продукции. Специальные полномочия по контролю имеют территориальные органы антимонопольной службы.

Государственное регулирование ценообразования

Цены на определенную продукцию контролируются государством. Правительство определяет допустимую стоимость на отдельные товары, имеющие особую социальную значимость. Если товар находится в Перечне контролируемой относительно цены продукции, то итоговая стоимость их, включая наценку, должна формироваться в соответствии с актуальными законами и нормативными актами на федеральном и местном уровнях.

Если наблюдается неуклонный рост цен на товары социального значения, Правительство вправе временно ограничить максимальный их предел. Но сделать это возможно в случае, если уровень повышения цены превысит 30% за 30-дневный период. Предельно допустимое значение стоимости таких товаров, установленное Правительством, может сохраняться до 90 дней.

К товарам социально-значимым относятся следующие: мясо, молоко, масло подсолнечное и сливочное, мука, яйца, сахар, соль, хлеб, крупы, картофель, некоторые виды фруктов и овощей. Кроме продуктов питания в список товаров, по которым может быть установлен контроль за отпускными ценами, входят детские товары, лекарства, медицинская продукция, товары, предназначенные для продажи в районах Крайнего Севера и областях, приравненных к нему.

При выявлении случаев завышения цен по товарам, регулируемым государствам, ответственных лиц и организации ожидают штрафы. Для руководства предусмотрены штрафы до 50 000 рублей, для юридических лиц ― в двукратном размере превышенной в результате завышения выручки на весь срок завышения, но общей продолжительностью не более года.