Форма 4-фсс за год — бланк отчетности и пример заполнения

Содержание:

- Ответственность за несвоевременную сдачу и ошибки в расчете 4-ФСС

- Как заполнить отчет 4-ФСС

- Правила подачи

- Сделаем анализ вашей 1С на ошибки для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

- Кто заполняет 4-ФСС

- Штрафы по 4-ФСС в 2021 году

- Способы проверки отчетов

- Как без ошибок заполнить таблицу 5 в 4-ФСС?

- Ответственность за несдачу отчета 4-ФСС

- Заполнение

- Образец оформления годового отчета 4-ФСС

- Принимающий отчетность орган

- Форма отчетности для ФСС

- Сроки сдачи расчета 4-ФСС

- Подготовка отчета 4-ФСС

- Ответственность за несдачу отчета 4-ФСС

- Заполняем титульный лист 4-ФСС

- Образец заполнения 4-ФСС за 1 квартал 2020

Ответственность за несвоевременную сдачу и ошибки в расчете 4-ФСС

За каждый календарный месяц (в том числе неполный), на который организация опоздает со сдачей отчета, ей придется платить от 5 до 30 % суммы начисленных к уплате взносов без учета выплаченных пособий, но не менее 1000 рублей.

За нулевой отчет чиновники назначат штраф по минимальной ставке, а вот если в нем есть показатели, то даже несколько дней опоздания обходятся в 30 % от суммы взносов.

Заполнение онлайн

На сайтах разработчиков бухгалтерского ПО Мое дело, Контур, Небо и других есть возможность заполнить 4-ФСС онлайн бесплатно. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшую плату (до 1000 рублей).

Предусмотрена возможность заполнить форму 4-ФСС на официальном сайте портала ФСС: обратите внимание, что данные на сайте не сохранятся, сформированный отчет необходимо скачать и затем переслать его в ведомство через шлюз отправки документов

Как заполнить отчет 4-ФСС

Отчет в бумажном виде могут сдавать только маленькие фирмы. Заполнять его нужно ручкой с синими чернилами, используя печатные буквы. Исправлять ошибки можно аккуратным зачеркиванием неверного показателя с подписью страхователя и датой исправления. Корректором пользоваться нельзя.

После заполнения 4-ФСС нужно пронумеровать заполненные страницы и завизировать отчет у руководителя компании или у его доверенного лица. Визируется каждый лист отчета.

Каждый страхователь обязательно сдает титульный лист и разделы 1, 2 и 5. Остальные разделы представляются при наличии соответствующей информации.

Титульный лист отчета 4-ФСС

- Вносим регистрационный номер компании-работодателя (страхователя).

- Далее указываем код подчиненности — это номер отделения ФСС по месту регистрации страхователя.

- Вводим номер корректировки: 000 (если это первый отчет за данный период) или три цифры в диапазоне 001 до 010 (если это откорректированный отчет).

- Указываем отчетный период. Для первого квартала, в поле «Отчетный период (код)» пишем «03». Для полугодия — код «06». Для 9 месяцев — код «09». Для года — код «12».

- Вписываем расчетный 2021 год в графу «Календарный год».

- Графу «Прекращение деятельности» заполняем при необходимости.

- Далее вписываем название организации согласно уставу компании или личные данные физического лица — ИП.

- Вводим реквизиты: ИНН, КПП, ОГРН и ОКВЭД.

- В поле «Бюджетная организация» проставляется признак страхователя: 1 — Федеральный бюджет 2 — Бюджет субъекта Российской Федерации 3 — Бюджет муниципального образования 4 — Смешанное финансирование. Это только для бюджетных организаций.

- Вносим цифры мобильного или стационарного телефона, адрес регистрации.

- Добавляем информацию о среднесписочной численности работников, количестве сотрудников с инвалидностью и работников, занятых на вредной или опасной работе.

- В конце вносим код страхователя или его законного представителя, отдаем на визирование.

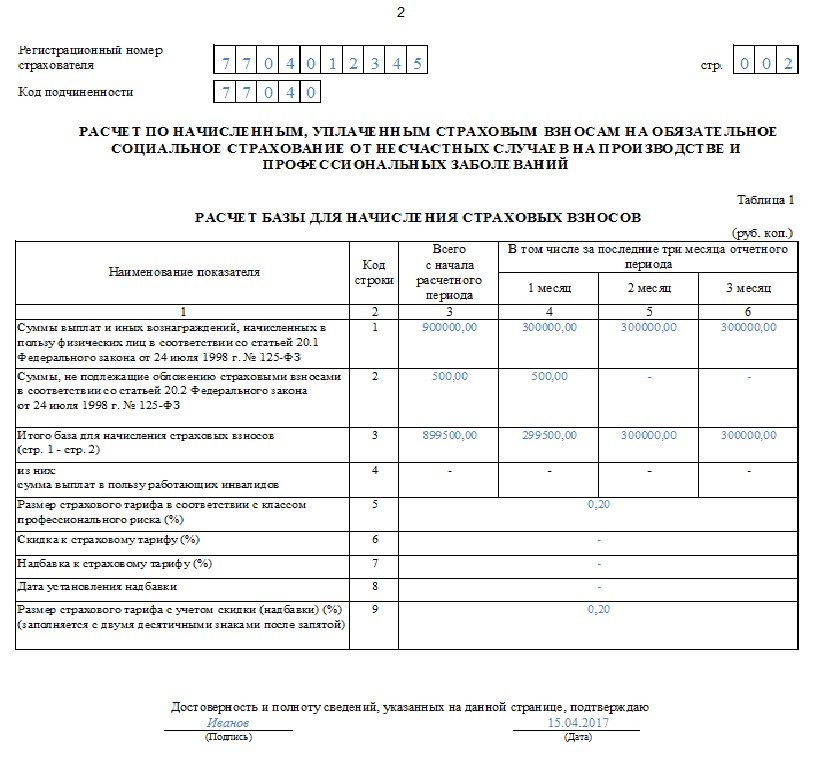

- Таблица 1 содержит сведения о суммах выплат и иных вознаграждений, начисленных физлицам за каждый месяц отчетного квартала и об общем размере начислений за год. Если исключаемых выплат не было — эти суммы равны базе начисления взносов. Дополнительно указывается размер страхового тарифа с учетом процента скидки или надбавки к нему.

- Таблица 2 заполняется на основе записей бухучета. Содержит расчетные суммы по взносам на травматизм с начислений за каждый месяц квартала и сумму взносов, доначисленных после проверки. Отсюда выводятся размеры обязательств перед бюджетом. Во второй колонке таблицы отражены сведения по оплате взносов с начала года. Строку 15 не нужно заполнять тем, кто работает по проекту прямые выплаты.

- Таблица 5 содержит данные о количестве рабочих мест, по которым проводилась спецоценка условий труда, и количестве рабочих мест, по которым проводили предварительные и периодические медосмотры. По правилам, все данные в таблице должны быть на начало года, то есть на 1 января 2021.

Эти и другие таблицы должны соответствовать правилам Приложения № 2 к Приказу ФСС № 381 от 26 сентября 2021 года.

Правила подачи

Правила и требования к подаче отчета представлены в Приложении №2 приказа ФСС №-381.

В данном документе регламентируются следующие условия:

- Каждый отдельно взятый показатель указывается в специально отведенной графе.

- В случаях, когда числовое значение отсутствует, ставится прочерк.

- Каждый лист отчета пронумеровывается в следующем формате: «001», «002» и т.д.

- Каждая страница отчета регламентируется в верхней части листа регистрационным номером страхователя, а также кодом подчиненности, о чем прописывалось выше.

- Все указанные данные заверяются руководителем организации или же иным лицом, которое действует от имени руководства.

Все правила актуальны и обязательны как для юридических лиц, так и для индивидуальных предпринимателей. Однако все вышеуказанные требования необходимы при подаче отчета в бумажном варианте. В электронной форме все номера и коды указываются автоматически программой.

Важно! Лица, которые представляют отчет 4-ФСС в бумажном варианте, вправе заполнить его двумя вариантами: от руки или же при помощи компьютерной программы. Категорически запрещены: двусторонняя печать документа, а также скрепление листов при помощи степлера

В обязательном порядке должны быть заполнены следующие элементы:

- Титульный лист.

- Таблица 1, содержащая информацию о временной невозможности работать, а также о материнстве.

- Таблица 3, которая содержит информацию о базе для начисления средств.

- Таблица 7, содержащая сведения о травматизме на предприятии.

- Таблица 5, в которой представляются все сведения, а также итоги проверки условий труда и наличия медицинских осмотров каждого сотрудника.

Сделаем анализ вашей 1С на ошибки для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Кто заполняет 4-ФСС

4-ФСС сдают все : организации, предприниматели и частнопрактикующие специалисты (но только при наличии наемного персонала). Отчитываться по 4-ФСС придется также гражданам, официально нанимающим помощников по трудовым договорам: домработниц, строителей, водителей, нянь, сторожей.

На обязанность подачи 4-ФСС не влияет ни используемый страхователем режим налогообложения, ни форма собственности, ни число наемных работников. Однако от количества застрахованных сотрудников зависит способ подачи отчета: если их не более 25, вы можете подать его как на бумаге, так и электронно. Если же застрахованных лиц 26 и больше, выбора, увы, нет — 4-ФСС отправляется только по телекоммуникационным каналам связи (ТКС).

О нюансах подачи электронной отчетности мы рассказали в этом материале.

Штрафы по 4-ФСС в 2021 году

За сдачу бумажного отчета вместо электронного назначат штраф 200 рублей. Дополнительно возможны предупреждение или штраф для должностных лиц — 300-500 рублей.

Все актуальные даты сдачи отчетности и уплаты налогов можете посмотреть в нашем бухгалтерском календаре. За опоздание со сдачей 4-ФСС положен штраф — 5% от суммы страховых взносов за последние три месяца отчетного периода. Штраф увеличивается на 5% за каждый полный и неполный месяц просрочки, но не может быть меньше 1 000 рублей и больше 30% от суммы взносов. Также предусмотрена административная ответственность для должностных лиц — штраф 300-500 рублей.

Способы проверки отчетов

Законом от 24.07.1998 г. № 125-ФЗ установлено, что подача и проверка формы 4-ФСС – обязанность всех типов работодателей. Документ ими готовится с поквартальной частотой. Бланк имеет унифицированный шаблон, который закреплен Приказом от 26.09.2016 г. № 381. Также см. “Бланк 4-ФСС в 2021 году“.

Расчет по утвержденной форме может подаваться в бумажном варианте или в электронном виде. В зависимости от используемого способа оформления готового бланка различаются предельные сроки его представления в контролирующий орган:

- при подаче документа на бумажных носителях проверка 4-ФСС в 2018 году и факт приемки формы ответственным лицом в госоргане должны быть осуществлены датой до 20 числа в месяце, следующем за отчетным квартальным интервалом;

- при подаче бланка через ТКС в электронном виде временные ограничения зафиксированы в пределах 25 дней после окончания отчетного квартала.

Также см. “Сроки сдачи 4-ФСС в 2021 году“.

В последнем случае может быть произведена проверка 4-ФСС онлайн. Делается это при помощи специальных сервисов Фонда соцстраха на официальном сайте госструктуры. Предварительная сверка контрольных соотношений, учетных данных и отраженных в отчетной форме числовых значений – обязательные этапы подготовки документа к подаче в государственные органы. Варианты реализации проверочных мероприятий:

- проверка 4-ФСС на сайте ФСС в онлайн-режиме – осуществляется страхователями самостоятельно;

- работодатели производят сверку вручную без применения программных средств;

- камеральная проверка, которая инициируется и проводится контролирующим органом без привлечения страхователя для подтверждения правильности содержащихся в форме сведений;

- выездной формат проверки.

Как без ошибок заполнить таблицу 5 в 4-ФСС?

Основные правила заполнения таблицы 5 в 4-ФСС изложены в п. 14 приказа ФСС «Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядка ее заполнения» от 26.09.2016 № 381. Подетально изучим их.

Сведения о спецоценке рабочих мест и медосмотрах в таблице 5 должны показываться только по состоянию на 01.01 отчетного года. То есть при сдаче поквартальных отчетов 4-ФСС на протяжении всего года информация в таблице 5 будет одинаковая — та, что была зафиксирована в начале года. Фактически сведения о спецоценке условий труда и медосмотрах нужно будет собирать только 1 раз в год. Вновь зарегистрированным фирмам, дата регистрации которых позже 01.01, в первый год заполнять таблицу 5 не надо.

Если спецоценку рабочих мест не успели произвести до 01.01, то в графах 4–6 ставится цифра «0».

Если на фирме отсутствуют рабочие места, относящиеся к 3-му и (или) 4-му классу условий труда, то в графах 5–6 ставятся прочерки (отсутствие таких мест должно быть подтверждено отчетом о спецоценке).

Если на фирме нет работников, обязанных проходить медосмотр, в графах 7–8 проставляют прочерки. Если такие работники есть, но не они не успели пройти медосмотр до 01.01, прочеркивается только графа 8.

Рассмотрим заполнение таблицы 5 на наглядном примере.

Пример

В штате ООО «Ремонт-класс» на 01.01.2021 числятся следующие работники:

- Генеральный директор — работает в офисе фирмы.

- Главбух — работает в офисе фирмы.

- Слесарь-ремонтник — работает в производственном помещении.

- Оператор-менеджер — работает дистанционно (вне офиса) через телефон и интернет.

- Курьер — работает в офисе фирмы, развозит корреспонденцию, привозит из столовой еду для работников фирмы.

Подлежат спецоценке рабочие места директора, главбуха, слесаря и курьера (в гр. 3 ставим «4»). К 01.01.2021 оценены условия труда директора, главбуха и слесаря (в гр. 4 ставим «3»). Рабочему месту слесаря присвоен 3-й класс вредности (в гр. 5 ставим «1», в гр. 6 — прочерк).

Обязательный медосмотр должны пройти слесарь и курьер (в гр. 7 ставим «2»). Однако медосмотр пройден только слесарем (в гр. 8 ставим «1»).

Заполненная таблица 10 представлена ниже.

Ответственность за несдачу отчета 4-ФСС

Если работодатель не сдаст вовремя отчет 4-ФСС, ему назначат штраф — 5% от размера взносов по расчету, начисленных за 3 последних месяца. Штраф устанавливается за каждый полный и неполный месяц задержки по сдаче отчетности. Максимальная сумма штрафа — 30% от размера этих взносов, а минимальная — 1 000 руб.

Если работодатель обязан сдать электронный 4-ФСС, а подал бумажный, также предусмотрен штраф — 200 руб.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Декларация по НДС — изменения с отчётности за 3 квартал 2021 года

Календарь бухгалтера на сентябрь 2021 года

Заполнение

Можно форму 4 ФСС заполнить онлайн или в бумажном виде. Способ зависит от того, как будет подаваться документ. Самое главное при заполнении не допускать ошибки, оформлять аккуратно. Любая неточность повлечет за собой проблемы, которые будет сложно исправить. Версии бухгалтерских программ дают возможность заполнить 4 ФСС онлайн, скачать бланк и пример заполнения.

Образец формы

Образец формы

Пошаговая инструкция заполнения титульного листа включает в себя следующие моменты:

- Вносится номер корректировки. Он не требуется, если отчет подается первый раз.

- Проставляется отчетный период, состоящий из кода. Для первого квартала проставляются цифры 03, для второго – 06.

- Полное наименование организации. Оно должно быть указано в точности, как в учредительных документах. Проставляются все реквизиты, включая КПП, ИНН, ОГРН.

- Обязательно проставляется шифр плательщика. Первые три ячейки должны заполняться в соответствии с приложением № 1 к Порядку заполнения расчета.

- В графе среднесписочный состав указывается численность застрахованных сотрудников. Сюда же должны быть включены все женщины работницы, которые на данный момент находятся в отпуске по беременности и родам, а также в отпуске по уходу за детьми до полутора лет.

Далее следует заполнение разделов. В первый из них вносится информация о всех больничных и выплатах по причине временной нетрудоспособности за квартал:

- В пункте № 1 прописывается размер задолженности организации перед ФСС, а также задолженность Фонда перед самой компанией.

- Вторая графа отражает сумму взносов за отчетный квартал и за прошедшие. В отчете за первые три месяца года цифра будет содержать только сумму за три месяца. В дальнейшем на протяжении года каждый новый квартал она будет расти.

Второй раздел отражает информацию о травмах, полученных на производстве, а также профессиональных заболеваниях. В этом пункте бухгалтер прописывает суммы взносов для физических лиц, сведения об использовании пониженного тарифа для расчета страховых взносов. Сюда же должны быть включены суммы, которые налогом не облагаются.

Если в процессе оформления отчетности были допущены ошибки, форма должна быть заполнена заново. Она подается в ФСС с указанием, что это корректировка. Обязательно проставляется номер корректировки.

Важно! Отправлять скорректированные данные обязательно по мере обнаружения ошибочных сведений. Даже если неточность обнаружена через год, все равно нужно направить уточняющую форму

Отправлять корректировки нужно обязательно даже в том случае, если ошибка была в пользу компании. В такой ситуации подача нового отчета становится прямой обязанностью бухгалтера.

Уточняющий вариант по последнему отчету подается в следующих случаях:

- Допущены ошибки при проведении расчетов, которые приводят к изменению страховой суммы и к оставлению ее в неизменном состоянии.

- Если в отчете не отражены вообще или отражены неполностью обязательные сведения.

- При передаче недостоверной информации.

Важно! Сделать правильный отчет необходимо в той же форме, в которой он был передан первоначально. Обязательно указывается комментарий – тип корректировки

Цифра 1 ставится в случае, если уточнения касаются размера уплаты взносов. Значение 2 применимо в том случае, если необходимо провести уточнение в суммах пенсионных страхований, которые были начислены. Цифра 3 предназначена для указания изменений сумм начислений взносов по медицинскому страхованию

Обязательно указывается комментарий – тип корректировки. Цифра 1 ставится в случае, если уточнения касаются размера уплаты взносов. Значение 2 применимо в том случае, если необходимо провести уточнение в суммах пенсионных страхований, которые были начислены. Цифра 3 предназначена для указания изменений сумм начислений взносов по медицинскому страхованию.

Отдельным пунктом необходимо рассмотреть 4 ФСС нулевой отчет, образец заполнения которого можно найти на официальном сайте. Он сдается в обязательном порядке в те же сроки, что и основной. Документ представляет собой подтверждение, что за прошедший квартал начисления отсутствовали. Нулевой формат сдают все юридические лица независимо от численности их штата сотрудников.

Состав нулевого отчета включает в себя:

- титульный лист;

- 1,2 и 5 таблицы.

Отправить бланк можно через портал ФСС для сдачи отчетности. При нулевом расчете прикладывается пояснительная записка, в которой указывается, что предприниматель в указанном квартале не работал, заработную плату не начислял, следовательно, никакие взносы от него не поступали.

Образец оформления годового отчета 4-ФСС

Образец заполнения 4-ФСС за год доступен на нашем сайте.

Однако сразу оговоримся, что мы при создании приведенного образца заполнения 4-ФСС за год не использовали все таблицы имеющегося отчета, поскольку наша задача ограничивается отражением принципов оформления. Поэтому приведенный образец 4-ФСС за год использовать как бланк этого отчета можно лишь тогда, когда нет необходимости в заполнении отсутствующих в нем таблиц. Если же такая необходимость есть, то лучше для внесения данных в отчет 4-ФСС за год, заполняемый по собственным реальным данным, изначально брать полный вариант бланка.

Как отразить в форме 4-ФСС различные выплаты, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Оформить отчет для представления в ФСС бумажном варианте могут только те страхователи, средняя численность сотрудников у которых не превышает 25 человек (п. 1 ст. 24 закона от 24.07.1998 № 125-ФЗ). Остальные будут готовить его в электронном виде с применением программных средств, используя бланк отчета, содержащийся в программе. Незаполненные таблицы программа автоматически исключит из сформированного отчета.

В какой срок нужно отчитаться за 2020 год, рассказываем в этой статье.

Принимающий отчетность орган

Соцстрах принимает ФСС отчетность тремя способами.

Электронная отправка отчета

Электронная отправка отчета

Это можно сделать:

- Обратившись лично в фонд по месту регистрации организации. Это самый простой и удобный способ. В процессе подачи специалисты могут проверить бланк, укажут на ошибки. Если возникают спорные вопросы, их можно решить сразу на месте.

- Через шлюз ФСС для сдачи отчетности – для того чтобы получить возможность отправлять бумаги таким способом, нужно заключить договор с любым территориальным отделением Фонда социального страхования. После подписания соглашения от ФСС направляется сотрудник на предприятие, который настроит программу для передачи данных. У такого способа есть очень большое преимущество – отчет можно сдать в любое время в режиме онлайн. Но отправляя таким образом отчетность, нужно всегда держать ситуацию на контроле. Иногда она приходит с ошибками, несвоевременно из-за проблем со связью.

- Отправка по электронной почте. Минус электронного способа – при обработке бланка сам сотрудник ФСС может допустить ошибки. Кроме того, нередко случаются проблемы из-за сбоя связи.

Третий способ подачи бумаг наиболее подходящий для предпринимателей, который сдают нулевую отчетность.

Форма отчетности для ФСС

Отчетность в Фонд социального страхования — это расчет по форме 4-ФСС, в котором фиксируется информация о взносах «на травматизм». Бланк отчета, а также правила его заполнения регламентированы Приказом ФСС от 26.09.2016 г. № 381.

Предполагалась, что в 2021 году форма бланка будет изменена в связи с тем, что именно с этого года по всей стране распространена система прямых выплат через ФСС. Но на данный момент никаких корректировок в отчет не внесено, а потому его нужно формировать на старом бланке.

Однако все же в 2021 году есть некоторые изменения, о чем ФСС указал в Письме от 09.03.2021 г. № 02-09-11/05-03-5777. В частности, с этого года не нужно заполнять:

- строчку 15 в таблице 2;

- таблицу 3.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Подробнее Заказать

Сроки сдачи расчета 4-ФСС

Сроки сдачи отчета по страхованию «на травматизм» содержатся в п. 1 ст. 24 Закона от 24.07.1998 г. № 125-ФЗ. Но в нормативно-правовом акте не указано, что делать, если срок приходится на выходной день или праздник. Однако есть Письмо Минэкономразвития от 16.09.2011 г. № 3346-19, в котором указано, что в этом случае срок продлевается до первого рабочего дня.

Срок сдачи электронного отчета 4-ФСС

Если 4-ФСС подается в электронном формате, то направить его нужно в течение 25-ти дней по окончании отчетного квартала.

Электронный расчет подают работодатели при среднесписочной численности персонала от 26 человек. Кроме того, электронный документ направляют и вновь созданные организации (в т.ч. через реорганизацию) с численностью от 26 человек.

Срок сдачи бумажного отчета 4-ФСС

Если 4-ФСС подается в бумажном виде, то сдать его нужно в течение 20 дней по окончании отчетного квартала.

Бумажный расчет подают работодатели при среднесписочной численности персонала до 25 человек. Кроме того, бумажный документ направляют и вновь созданные организации (в т.ч. через реорганизацию) с численностью до 25 человек.

Общие сроки сдачи отчета 4-ФСС в 2021 году

При сдаче расчета 4-ФСС в 2021 году нужно ориентироваться на такие сроки:

|

Период |

Бумажный формат |

Электронный формат |

|

1 квартал |

20 апреля |

26 апреля |

|

Полугодие |

20 июля |

26 июля |

|

9 месяцев |

20 октября |

25 октября |

|

Год |

20 января 2022 г. |

25 января 2022 г. |

Подготовка отчета 4-ФСС

Подготовить отчет 4-ФСС можно в сервисе, размещенном на сайте ФСС. Для этого нужно поставить на ПК специальную программу, скачать сертификаты для подписания расчета.

Кроме того, сдать электронный 4-ФСС можно через оператора ЭДО. Для этого обязательно нужно заключить договор и получить ЭЦП. В этом случае после отправки пользователь получает квитанцию о приеме (если отчет принят) или протокол контроля (если отчет не прошел контроль).

Есть еще один удобный вариант — заполнить отчет 4-ФСС в учетной программе 1С, а затем напрямую без выгрузки на компьютер отправить его в ФСС, используя сервис 1С-Отчетность.

Ответственность за несдачу отчета 4-ФСС

Если работодатель не сдаст вовремя отчет 4-ФСС, ему назначат штраф — 5% от размера взносов по расчету, начисленных за 3 последних месяца. Штраф устанавливается за каждый полный и неполный месяц задержки по сдаче отчетности. Максимальная сумма штрафа — 30% от размера этих взносов, а минимальная — 1 000 руб.

Если работодатель обязан сдать электронный 4-ФСС, а подал бумажный, также предусмотрен штраф — 200 руб.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Декларация по НДС — изменения с отчётности за 3 квартал 2021 года

Календарь бухгалтера на сентябрь 2021 года

Заполняем титульный лист 4-ФСС

Титульный лист включает основные сведения о страхователе, сдающем отчет:

Регномер страхователя.

10-значный номер, присваиваемый работодателю фондом ФСС при постановке на учет.

Код подчиненности.

Кодовое обозначение территориального ФСС, где зарегистрирован работодатель. Код состоит из 5 знаков, его тоже можно найти в извещении о постановке на учет.

Номер корректировки.

Если 4-ФСС сдается первый раз за отчетный период, нужно указать «000». Если сдается корректировка, то указываем ее номер: «001», «002» и т. д.

Отчетный период.

При заполнении отчета за 1 квартал, полугодие, 9 месяцев и год заполняют только первые две ячейки поля. При сдаче 4-ФСС за 1 квартал — «03», за полугодие — «06», за 9 месяцев — «09», за год указывается «12». Вторые две ячейки заполняют только при обращении за выделением средств на выплату страхового обеспечения.

Календарный год.

Указывают год, в котором отчитывается страхователь. При сдаче 4-ФСС за 1 квартал 2020 года указываем «2020».

Прекращение деятельности.

Заполняется только при сдаче отчета при ликвидации организации или закрытии ИП. В этом случае в нем указывают значение «Л».

Полное наименование.

Приводится название организации в соответствии с учредительными документами. ИП, нотариусы, адвокаты, главы КФХ и лица, не являющиеся ИП, указывают полностью свои ФИО, без сокращений.

ИНН/ОГРН.

Организации в первых двух ячейках ставят нули, а в остальные — номер ИНН и ОГРН. ИП, имеющие 12-значный ИНН, вносят его полностью, без нулей. КПП заполняют только компании.

ОКВЭД.

Указывается код основного вида деятельности в соответствии с классификатором ОК 029-2014 (КДЕС Ред. 2). По основному коду ФСС присваивает страхователю класс профриска и устанавливает тариф «несчастных» взносов на 2020 год.

Для этого не позднее 15.04.2020 представьте в территориальное отделение ФСС заявление о подтверждении основного вида деятельности. Если его не сдать, фонд установит максимальный класс профриска из указанных вами при регистрации и содержащихся в ЕГРЮЛ (ЕГРИП) ОКВЭД.

Адрес регистрации.

Указывают адрес страхователя: юридический — если отчет сдает организация, и места постоянной регистрации, если отчитывается ИП.

Поля о численности сотрудников.

Заполняют в соответствии с расчетами согласно требованиям Росстата.

Достоверность и полноту сведений

При сдаче 4-ФСС лично страхователем указывают код «1», его представителем — код «2». Далее в поле «Ф.И.О.» организации вносят ФИО руководителя полностью; ИП, физические лица, представители-физические лица указывают ФИО; представители-юрлица — название организации.

В самом низу страницы страхователь (его представитель) ставит свою подпись и дату подписания расчета.

Образец заполнения 4-ФСС за 1 квартал 2020

В расчете по форме 4-ФСС обязательно нужно заполнить титульный лист, таблицы 1, 2 и 5. В остальные таблицы вносятся только те данные, которые необходимо отразить.

| Номер листа | Что нужно заполнить |

|---|---|

| Титульный лист | В нем указывается:• полное название организации по учредительным документам, ИНН/КПП, ОГРН,• полные ФИО предпринимателя, адвоката, нотариуса, гражданина;• регистрационный номер в ФСС;• номер корректировки: «000» – первичный расчет;«001» – первый уточненный и т. д.• отчетный период. За 1 квартал 2020 года нужно поставить «03—»; «06—» – за полугодие; «09—» – за 9 месяцев; «12—» – за год;• номер контактного телефона и адрес регистрации;• среднесписочная численность сотрудников;• дата, подпись и печать страхователя или представителя. |

| Таблица 1 | В ней рассчитывают базу по взносам на страхование от несчастных случаев на производстве и профзаболеваний с разбивкой по месяцам.Так, в 4-ФСС за 1 квартал 2020 года в строках 4-6 отражается фонд заработной платы за январь, февраль, март 2020 года. Итоговая сумму за 1 квартал вписывается в строку 3. |

| Таблица 1.1 | Ее заполняют только работодатели, которые временно передают своих сотрудников другим организациям или предпринимателям. Страховые взносы с выплат этим сотрудникам начисляет «направляющая сторона», то есть работодатель; |

| Таблица 2 | Здесь приводят расчеты взносов на травматизм — задолженность или переплата на начало 1 квартала 2020 года, начисление и уплата, остаток на конец периода. |

| Таблица 3 | Эту таблицу заполняйте, если в отчетном периоде выплачивали больничные пособия в связи с производственными травмами и профзаболеваниями, финансировали мероприятия по профилактике травматизма, несли другие расходы по страхованию от несчастных случаев и профзаболеваний. |

| Таблица 4 | Ее заполняйте, если в течение года у страхователя были несчастные случаи на производстве или выявили профзаболевания |

| Таблица 5 | В ней укажите данные о специальной оценке условий труда и медосмотрах. |

Если организация или ИП не вели деятельность, они обязаны сдать нулевой отчет. В этом случае, нужно внести данные в титульный лист, таблицы 1,2,5. Если данных нет, в соответствующих строках поставьте прочерк.

Если после предоставления расчета 4-ФСС за 1 квартал 2020 года бухгалтерия компании нашла ошибку, указала недостоверные сведения или отразила какие-то данные частично, она может подать уточненный расчет. Его следует составить по той же форме, что исходный вариант, только на титульном листе нужно указать «Номер корректировки». Например, если это первый уточненный расчет по 4-ФСС за 1 квартал 2020 год, то ставится цифра 001, при повторной уточненке — 2.