Заполнение декларации по ндс

Содержание:

- Заполнение налоговой декларации по НДС. Основные правила, пример заполнения

- Что содержится в счет-фактуре и для чего она нужна?

- Налоговый агент — в каких случаях?

- Кто сдает декларацию НДС 2021?

- Образец заполнения декларации по НДС

- Правила отражения сведений в разделе 8 НДС-декларации

- Заполнение налоговой декларации по НДС

- Пакет необходимых документов

- Как заполнить второй раздел

- Особенности заполнения декларации

- Упрощенная декларация по НДС

- Как заполнить декларацию

- Зачем нужна проверка декларации по НДС

- Состав декларации

- Итоги

Заполнение налоговой декларации по НДС. Основные правила, пример заполнения

Декларация состоит из титульного листа и 12 разделов. К разделам 3, 8 и 9 предусмотрены также приложения.

Титульный лист и раздел 1 представляются всегда в обязательном порядке.

Разделы 2–12, а также приложения включаются в декларацию только при осуществлении соответствующих операций (п. 3 Порядка заполнения налоговой декларации по НДС).

О правилах заполнения декларации налоговыми агентами читайте в статье Как правильно заполнить налоговому агенту раздел 2 декларации по НДС

Рассмотрим пример заполнения новой декларации по НДС 2021 года.

Фирма ООО «Эльбрус» 06.07.2021 приобрела автомобиль за 2,5 млн руб. (в т.ч. НДС 416 667 руб.). 03.08.2021 машину продали за 2,9 млн руб. (в т.ч. НДС 483 333 руб.).

Бухгалтер ООО «Эльбрус» заполнил титульный лист, указав сведения из учредительных документов.

Далее бухгалтер перенес сведения о суммах, датах, номерах счетов-фактур, а также информацию о контрагентах из книги продаж и книги покупок в разделы 9 и 8 соответственно.

Важно! С отчетности за 3 квартал 2021 года в разделах 8, 9, 10 и 11 появились новые строки. Их нужно заполнять реквизитами прослеживаемости, а если товар не прослеживается, ставить прочерки

Перечень товаров, подлежащих прослеживаемости, смотрите в К+. Пробный доступ к системе бесплатен.

На основании этих данных бухгалтер заполнил сводный раздел 3, отразив:

- в строке 010 сумму реализации и величину исчисленного налога;

- в строке 120 сумму налога, предъявленного к вычету.

Рассчитал сумму налога к уплате и зафиксировал ее в строке 200.

См. также порядок заполнения других строк раздела 3:

См. также порядок заполнения других строк раздела 3:

- Как заполняется строка 030 раздела 3 декларации по НДС»;

- Как заполняется строка 090 раздела 3 декларации по НДС»;

- «Что отражается в строке 130 декларации по НДС».

Раздел 1 был заполнен в последнюю очередь, т. к. сюда переносятся итоговые данные о сумме НДС к уплате или к возмещению. Также здесь отражаются коды ОКТМО (подробнее о них — в материале Куда платить НДС и как и где найти правильные реквизиты для уплаты?») и КБК.

Остальные разделы декларации заполняются при наличии данных:

- Раздел 2 заполняют налоговые агенты. Как правильно заполнить данный раздел, читайте здесь.

- Разделы 4-6 заполняются при экспорте. Подробнее об этом мы рассказываем в следующем разделе.

- Раздел 7 заполняется при отсутствии налогооблаемых операций. Подробности здесь.

- В разделы 10 и 11 переносятся сведения из журнала счетов-фактур. О том как правильно заполнять данные разделы, мы рассказывали здесь и здесь.

Что содержится в счет-фактуре и для чего она нужна?

В документе счета-фактуры содержится вся нужная информация о стоимости продукта — с учетом налога и без него. Она предоставляется поставщиком и должна быть прикреплена в журнале учета.

Она требует особого внимания, поскольку в случае неправильного оформления бумаги проверяющий ее налоговый инспектор увидит расхождение в данных, что может повлечь за собой аннулирование всех вычетов и увеличение суммы налога на добавленную стоимость.

Теперь мы узнали, что такое налоговая декларация на добавленную стоимость. Как видим, в ней нет ничего сложного, достаточно только разобраться с деталями. Если же у вас возникнут дополнительные вопросы, вы всегда можете обратиться к инспектору. Лучше потратить больше времени на заполнение, чем после получить значительно увеличенную сумму налога.

О том, что такое счёт-фактура и когда используется этот документ, читайте в нашей статье.

Налоговый агент — в каких случаях?

Возможно, вам случалось сталкиваться с ситуациями, когда налогоплательщик по некоторым причинам не мог платить налог на нас самостоятельно, и за него это делало другое лицо (чуть ниже мы рассмотрим эти случаи).

Это и есть налоговый агент, который заранее вычтет нужную сумму из дохода и далее отправит ее в государственный бюджет. Таким образом этот человек или предприятие выступает связующим звеном между государством и этим налогоплательщиком.

Согласно Налоговому Кодексу, налоговым агентом по НДС считается тот, кто:

- покупает продукцию или услуги у иностранных лиц, которые не стоят на учете в российской налоговой (покупка осуществляется в России);

- арендует или покупает госимущество, имущество субъектов РФ;

- продает конфискат, скупленные ценные вещи или покупает имущество обанкротившегося лица.

Кто сдает декларацию НДС 2021?

- Предприятия и ИП, признанные плательщиками НДС.

- Налоговые агенты.

- Посредники, выделяющие НДС в своих счетах-фактурах (даже не плательщики НДС).

Форма декларации по НДС 2021. Как заполнить декларацию по НДС?

С начала 2021 г. действует новый вариант декларации. Он представляет собой титульный лист и 12 разделов. Абсолютно все организации заполняют исключительно первый раздел и титульный лист, а оставшиеся части формы нужны лишь некоторым.

В титульном листе указываются: наименование и реквизиты плательщика, его контактные данные, отчетный период, код налогового периода и номер корректировки (например, при первичной подаче — 000), код по месту учета, дата подачи. Лист заверяется подписью физлица, руководителя предприятия или уполномоченного им лица.

В 1-м разделе фиксируется сумма НДС, подлежащая выплате из бюджета или взносу в него по расчетам налогоплательщика.

Основанием для подсчета суммы НДС служат:

- книги продаж и покупок;

- журнал учета полученных и выставленных счетов-фактур и регистры бухучета налогоплательщика или налогового агента;

- регистры налогового учета налогоплательщика или налогового агента.

Сроки сдачи

Налоговый период по НДС равен 3 месяца (квартал). Следовательно, придется подготовить четыре декларации в год. Сдать каждую из них нужно до 25-го числа месяца, идущего за отчетным. Продление срока возможно в случае попадания последнего (предпоследнего) дня на официальный выходной.

Декларация НДС 1-й квартал 2021 — 25 апреля, 2-й — 25 июля, 3-й — 25 октября, 4-й — 27 января 2021 г.

Проверка

Будьте предельно внимательны при заполнении: внесенные вами данные сверяются с аналогичными сведениями от ваших продавцов и покупателей. Расхождение в цифрах недопустимо. Боитесь ошибиться? Отправьте запрос в налоговую на сверку.

При обнаружении ошибок следует направить уточненную декларацию.

Как и куда отправлять?

Отчетность сдается только в электронном формате. Направляется в налоговую по месту регистрации налогоплательщика.

Заполнить декларацию по НДС онлайн бесплатно можно в специальных интернет-сервисах. Это быстро и удобно. А можно для этой цели воспользоваться профессиональными бухгалтерскими программами, которые заранее предустанавливаются на ПК.

Отдельным категориям разрешено заполнять вручную бумажный вариант. Например, налоговым агентам, освобожденным от уплаты НДС или не являющимся плательщиком данного налога из-за выбранной системы налогообложения.

БЫСТРО И КАЧЕСТВЕННО

- Удобное выставление счетов онлайн

- Моментальная отправка счетов на e-mail вашему покупателю

- Контроль задолженности по каждому покупателю

декларации по НДС 2019

Загрузите бесплатно пустой бланк декларации по НДС в формате Excel.

Хватит тратить время на заполнение шаблонов и бланков

Сервис КУБ помогает выставлять счета за 20 секунд и готовить другие документы без единой ошибки, за счет полной автоматизации заполнения шаблонов.

КУБ – новый стандарт выставления и отправки счетов покупателям.

Начать использовать КУБ прямо сейчас 14 дней БЕСПЛАТНЫЙ ДОСТУП

Образец заполнения декларации по НДС

Оформлять налоговую декларацию будем за IV квартал 2012 года на организацию ООО «Кондитер».

Страница 1 — это титульный лист, содержащий общую информацию о налогоплательщике.

Его заполнение не должно вызвать затруднений.

Вверху указывается ИНН/КПП организации.

«Номер корректировки» : если декларация подается в первый раз — ставится «0», если документ корректировался, то ставится соответственно цифры «1», «2» и т. д., в зависимости от того, который раз подается декларация.

«Налоговый период»: пишется код периода (21 — I квартал, 22 — II квартал, 23 — III квартал, 24 — IV квартал).

Далее указываем код налоговой инспекции. В строке «по месту нахождения» ставим код 400, который означает, что декларация сдается в налоговую по месту постановки на учет налогоплательщика.

Далее пишется наименование организации и код деятельности по ОКВЭД.

Слева внизу заполняется раздел «Достоверность…», если декларацию подает руководитель — ставится «1», если другое лицо, то «2», и указываем ФИО налогоплательщика.

Раздел 3.

Следующим шагом в оформлении декларации будет заполнение Раздела 3, в котором производится расчет НДС для уплаты в бюджет.

В первой части этого раздела отражаются все операции, с которых удерживается налог для уплаты в бюджет. Во второй части указываются вычеты по НДС.

Данные за IV квартал ООО «Кондитер»:

- реализация товара со ставкой НДС 18%: налоговая база 2 000 000, НДС = 360 000. (строка 010);

- реализация товара со ставкой НДС 10%: налоговая база 3 000 000, НДС = 300 000. (строка 020);

- получен аванс от покупателя в счет предстоящей реализации со ставкой НДС 10%: аванс 1 000 000, НДС 90 909 (стр. 070);

- восстановлен НДС, принятый к вычету в предыдущем квартале: 10 000 (стр. 090);

- НДС к вычету (предъявленный поставщиками): 450 000 (130);

- НДС с перечисленного поставщику аванса, подлежащий вычету в IV квартале: 120000.

Приложение 1 к разделу 3 заполняется только при условии, что были какие-либо операции в отношении недвижимости, оформляется данное приложение один раз по итогам года и сдается вместе с декларацией за IV квартал. ООО «Кондитер» таких операций не производил.

Приложение 2 к разделу 3 заполняется иностранными организациями, ведущими свою деятельность на территории РФ.

Разделы 4-6 заполняются для предприятий, совершающих операции, облагаемые ставкой 0%.

Предположим, что ООО «Кондитер» произвел экспорт товара в Белоруссию на сумму 2 000 000 руб. и заполним Раздел 4:

Экспорт товара, согласно НК РФ, облагается ставкой 0%, но при этом организация вправе направить к вычету НДС, предъявленный поставщиком по товару, направленному на экспорт.

Товар, направленный на экспорт, был закуплен на территории РФ. НДС, предъявленный поставщиком по этому товару, составил 120 000 руб., этот налог организация вправе направить к вычету.

Для экспорта в Республику Белорусь заполняем строку с кодом 1010404: в графе 2 пишем сумму реализации, в графе 3 соответствующую сумму НДС к вычету. В строке 010 пишем итоговую сумму НДС к вычету.

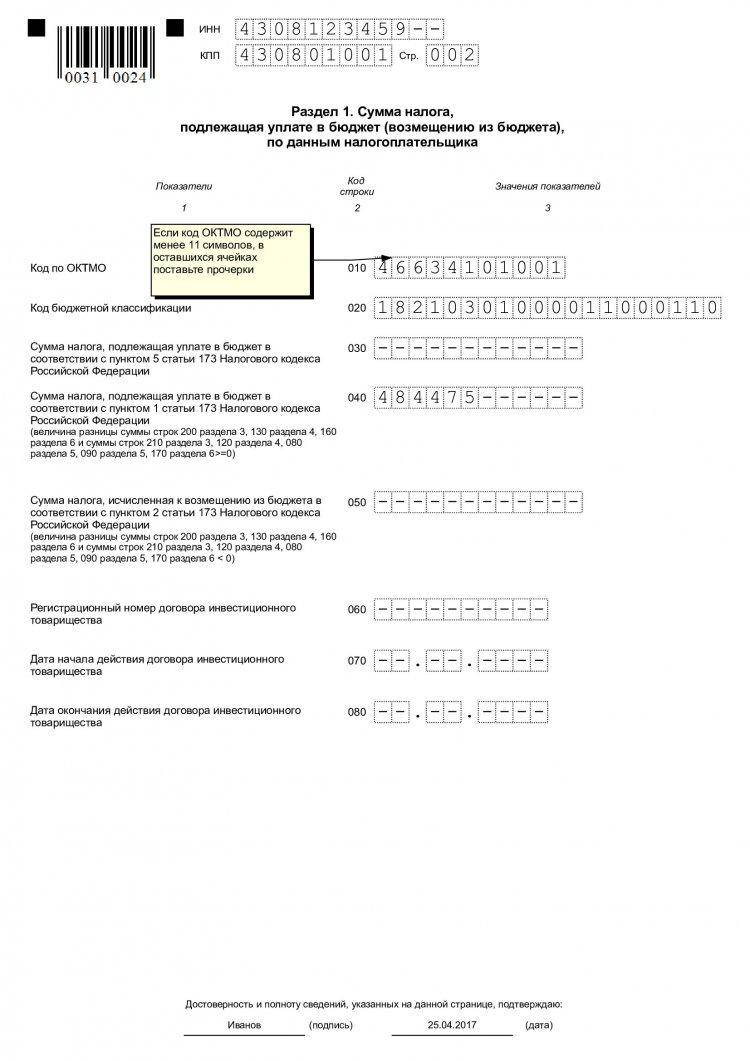

Раздел 1.

Данную страницу будем заполнять на основании заполненных предыдущих.

Здесь отражается сумма налога, подлежащего уплате в бюджет, по данным налогоплательщика.

В строке 010 пишется код ОКАТО согласно территориального классификатора.

Стр. 020 — код 18210301000010000110, этот код соответствует уплате НДС на товары, работы, услуги, реализуемые на территории РФ.

Стр. 030 — заполняется в том случае, если налогоплательщик освобожден от уплаты налога, но был вынужден выставить своим покупателям счет-фактуры с НДС.

В стр. 040 пишем сумму налога, подлежащего уплате в бюджет (в нашем случае это стр. 230 из разд. 3 минус стр. 010 из разд. 4).

Если по результатам квартала, НДС к вычету превысила НДС к уплате в бюджет, то есть на счете 68.НДС возникло дебетовое сальдо, то вместо строки 040 следует заполнить строку 050 «НДС к возмещению».

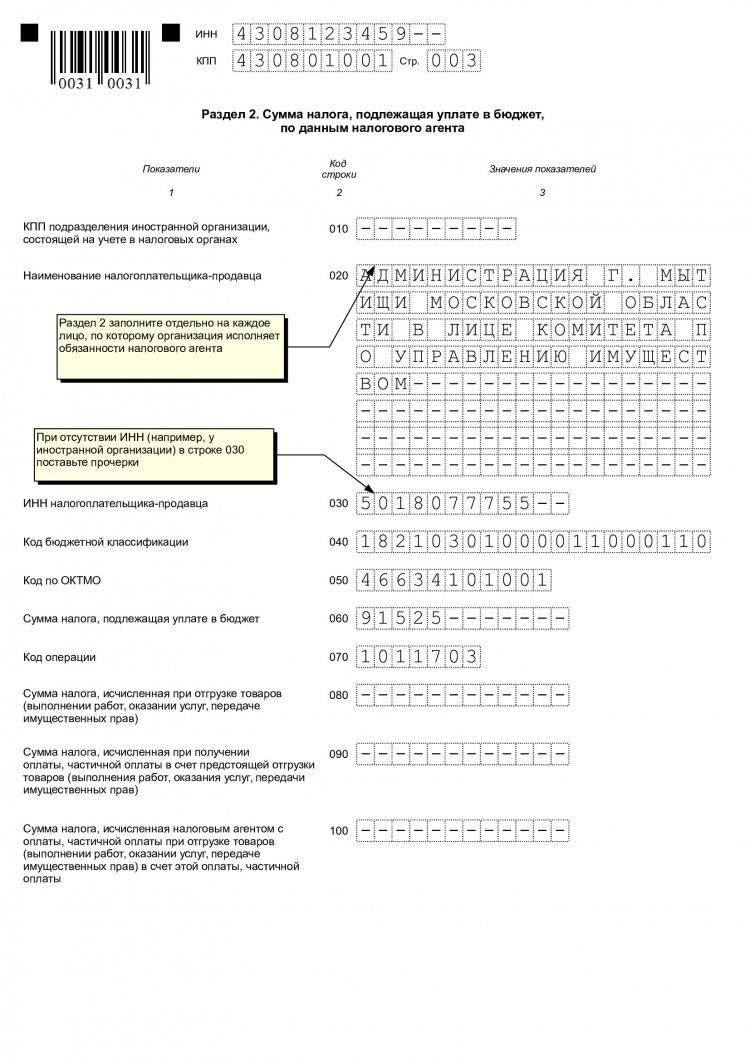

Раздел 2 содержит суммы НДС, подлежащего уплате, по данным налогового агента.Лист заполняется при условии, что организация пользовалась услугами иностранных лиц, для каждой иностранной компании раздел 2 оформляется отдельно.

В нашем случае ООО «Кондитер» услугами иностранных компаний не пользовался, и этот раздел заполнять не будем.

На заполненных листах вверху проставляем ИНН/КПП организации и номер страницы. Внизу на каждой странице ставится подпись налогоплательщика.

Во всех пустых клетках ставим прочерки и сдаем заполненную декларацию по НДС в налоговую инспекцию.

Декларацию НДС за 2013 года смотрите здесь. Там же вы узнаете об изменениях, которые коснутся отчетности по НДС в 2014 году.

Скачать образец декларации по НДС за 2 квартал 2014 года – ссылка.

Правила отражения сведений в разделе 8 НДС-декларации

Строки, выделяемые в разделе 8, полностью отражают содержание книги покупок, форма которой утверждена постановлением Правительства РФ от 26.12.2011 № 1137. Достигается это повторением в строках 005–180 раздела наименований всех граф (с 1-й по 16-ю), содержащихся в книге.

Число листов раздела равно количеству операций, отразившихся в книге покупок. Кроме того, оно будет увеличиваться при необходимости отражения разных дат уплаты налога или принятия приобретений к учету (строки 100–120) либо информации о разных продавцах (строка 130).

Общее итоговое значение величины вычетов, отображающееся в книге в графе 16 по строке «Всего» в НДС-отчете попадет в строку 190 на последнем из листов раздела 8. На прочих листах в этой строке показываются прочерки (п. 45.5 приложения № 2 к приказу № ММВ-7-3/558@).

В декларации за 3 квартал 2021 года и далее в разделе присутствуют новые строки 200-230. В них отражаются реквизиты прослеживаемости товаров:

- в строке 200 — показатель графы 16 книги покупок (это РНПТ);

- в строках 210-230 — показатели граф 17-19. Если товар прослеживается, в этих строках указывают код количественной единицы измерения, количество и стоимость товара. Если прослеживаемости нет, ставят прочерки.

В сравнении с книгой раздел 8 дополнен строкой, отражающей код признака актуальности подаваемых данных (строка 001). Она задействуется при подаче уточненного отчета, подлежит заполнению только на первой из страниц раздела и допускает лишь два варианта кода (п. 45.2 приложения № 2 к приказу № ММВ-7-3/558@):

- 0 — когда происходит замена ранее поданных данных;

- 1 — когда замена не требуется.

В первой из этих ситуаций раздел 8 в уточненном НДС-отчете заполняют обновленными (дополненными или исправленными) сведениями, при этом в строку кода актуальности на всех листах, отличающихся от первого, вносятся прочерки. Во второй ситуации оформляется всего 1 лист раздела, и на нем будет отражен код признака, свидетельствующий о том, что уточнение ранее поданных сведений не производится. По всем иным строкам этого единственного листа следует показать прочерки.

Прочерк по строке, предназначенной для кода признака актуальности, появится при составлении исходной (первичной) декларации.

Посмотреть на примере, как заполняется раздел 8 декларации по НДС, можно в К+ бесплатно, оформив пробный доступ к системе:

Заполнение налоговой декларации по НДС

Для правильного заполнения этого документа стоит придерживаться общих правил заполнения:

- Пользоваться только утвержденной на законодательном уровне формой документа. Если заполнение происходит в бумажном виде, то можно заполнять от руки или на компьютере. В последнем случае распечатывать декларацию следует на листах формата А4. Скреплять степлером не разрешено.

- В каждой строке может быть проставлен только 1 показатель. В остальных клетках обязательно нужно проставить прочерки. Вписывать данные нужно с левого края каждой строки.

- Все суммы необходимо указывать строго в полных рублях. Копейки следует округлять (если 50 копеек и больше, то округление происходит в большую сторону, если меньше – в меньшую).

- Если заполнение происходит вручную, то текстовые строки следует заполнять печатными буквами. Можно использовать чернила синего, фиолетового или черного цветов. На компьютере следует использовать шрифт Courier New, размер 16, 17, 18.

Все разделы нужно заполнять, учитывая нормы законодательства. Стоит учитывать, что за предоставление в налоговую инспекцию декларации с неверно указанными данными, налогоплательщика ожидают последствия.

Пример заполнения декларации НДС. Фото: towhite.win

Пример заполнения декларации НДС. Фото: towhite.win

Нулевая налоговая декларация

Нулевая декларация – это подвид декларации по НДС, который подают те налогоплательщики, которые за определенный отчетный период не вели деятельности.

Организация или ИП могут на некоторое время приостановить свою деятельность, но это не значит, что им уже не нужно представлять в налоговую службу отчетность. В таких случаях и заполняется нулевая декларация.

Главной особенностью такого документа является то, что в тех строках, где должна упоминаться сумма налога, нужно ставить прочерки.

Обязательным к заполнению остается только титульный лист, а также страница с информацией об организации. Оба эти листа нужно подписать.

Подавать нулевую декларацию нужно в то же время, что и обыкновенную – до 25 числа следующего за кварталом месяца.

Особенности заполнения декларации по НДС за 4 квартал

Декларация за 4 квартал заполняется по итогам прошедшего года, так как необходимо подать отчетность по итоговой сумме НДС. Поэтому такая декларация считается годовой.

Такая декларация должна быть подана до 25 числа следующего календарного месяца. Для четвертого квартала это будет 25 января следующего года.

Годовую декларацию должны подавать те налогоплательщики, которые обязаны уплачивать налог по НДС. Если для них это не является обязанностью, то и декларацию по итогам года они не заполняют.

Передавать в Федеральную налоговую службу декларацию за 4 квартал необходимо только в электронной форме через спецоператоров, которые имеют на это полномочия. Уточненные декларации также подаются только в электронном виде.

Как подать налоговую декларацию через Интернет вы можете прочесть тут.

Если декларация за 4 квартал сдана на бумаге, то она будет считаться недействительной. В этом правиле нет исключений, которые зависят от количества сотрудников, которые оплачивают налог.

С начала 2017 года пояснения к налоговым декларациям также необходимо оформлять в электронном виде. В случае проведения камеральной проверки комиссия может запросить пояснения.

Заполненный бланк декларации по НДС. Фото: thebit48man.ru

Заполненный бланк декларации по НДС. Фото: thebit48man.ru

Ответственность за неподачу документа

Если декларация по НДС за определенный квартал не была подана в соответствующие сроки, то на налогоплательщика ожидают штрафные санкции. Штраф может быть наложен в размере 5% от размера уплаченного НДС.

Штрафные санкции начисляются за каждый месяц просрочки, но общий размер санкций не может превышать 30% от суммы НДС и быть меньше 1 тысячи рублей.

К заполнению налоговой декларации необходимо подходить максимально внимательно и ответственно.

Подавать документ в налоговую инспекцию следует, строго соблюдая сроки, так как просрочка грозит большими штрафами. В случае возникновения дополнительных вопросов по заполнению отчетности следует обратиться к налоговому инспектору за разъяснениями.

Пошаговая инструкция по заполнению налоговой декларации НДС находится в этом видео:

Не забудьте добавить «FBM.ru» в источники новостей

Пакет необходимых документов

Перед заполнением декларационного отчета подготовьте документы, необходимые для заполнения и подтверждения импортных операций. Перечень требуемой документации:

- договоры, контракты или соглашения, на основании которых производятся импортные поставки товаров, работ, услуг;

- счета-фактуры, инвойсы, сопровождающие поставку;

- транспортные декларации, если транспортировку груза осуществляет транспортная компания;

- платежные документы (платежные поручения, чеки, квитанции, денежные переводы, банковские выписки, справки о конвертации валют и т. д.);

- таможенные декларации и справки, подтверждающие ввоз и уплату таможенных пошлин;

- декларации по акцизам при ввозе подакцизной продукции;

- прочее.

Контролеры вправе запросить иную подтверждающую документацию. Например, номер ГТД в декларации по НДС. Это регистрационный номер таможенной декларации, присваиваемый отчетности в ходе проверки таможенными органами.

Как заполнить второй раздел

Данный раздел налогового отчета придется заполнить на каждого контрагента отдельно, для которого отчитывающаяся организация является налоговым агентом. То есть в отчетности может быть несколько разделов № 2, ровно столько, сколько было контрагентов в отчетном периоде.

Напомним, что заполнить раздел № 2 придется за:

- иностранное лицо, которое не стоит на учете в ФНС;

- орган государственной власти, который является арендодателем госимущества;

- госорган, который является продавцом государственного или муниципального имущества.

ВАЖНО!

Если с одним контрагентом заключено несколько агентских договоров, то детализировать информацию не нужно. Раздел № 2 заполняется на одно иностранное лицо или орган власти, независимо от количества заключенных соглашений, контактов и договоров.. Алгоритм заполнения:

Алгоритм заполнения:

|

Номер строки |

Информация для отражения |

|

020 |

Наименование экономического субъекта, для которого вы являетесь налоговым агентом. |

|

030 |

ИНН государственного органа власти. Если контрагент — иностранное лицо, то проставьте прочерки на бумажном отчете или оставьте поле пустым для электронного формата (у иностранцев нет ИНН). |

|

040 |

Указываем код бюджетной классификации. В данном случае КБК будет 182 1 03 01000 01 1000 110. |

|

050 |

Прописываем ОКТМО вашей компании. |

|

060 |

Указываем сумму налога на добавленную стоимость к уплате в бюджет. |

|

070 |

Заполняем код операции, в соответствии с разд. 4, приложения № 1 к порядку заполнения налоговой декларации. |

Коды операций, которые используются максимально часто:

- 1011703 — если оформляется операция по приобретению или аренда государственного или муниципального имущества;

- 1011711 — для хозяйственных операций по покупке товаров у иностранной компании;

- 1011712 — если были оформлены операции по приобретению работ или услуг у иностранного лица;

- 1011713 — операции по оплате за покупку услуг иностранцев, оказываемых в электронной форме;

- 1011714 — если вы являетесь посредником при реализации электронных услуг иностранных компаний;

- 1011707 — для посредников при реализации товаров зарубежных компаний, не зарегистрированных в ФНС.

Особенности заполнения декларации

Декларация по НДС состоит из титульного листа и 12 разделов, однако представителям МСП чаще всего нужно заполнить лишь некоторые их них:

-

титульный лист и 1 раздел являются обязательными для всех;

-

2 раздел заполняют только налоговые агенты;

-

3 раздел предназначен для расчета налоговой базы и НДС по ненулевым ставкам;

-

разделы 4-6 заполняют только экспортеры;

-

7 раздел предназначен для тех, кто в предыдущем квартале осуществлял операции, не облагаемые НДС;

-

8 раздел – это сведения о полученных счетах-фактурах, а 9 раздел, соответственно, о выставленных;

-

10 и 11 раздел предназначены для посредников – здесь указывают сведения о выставленных и полученных счетах-фактурах соответственно;

-

последний, 12 раздел, заполняется компаниями, если они освобождены от НДС или совершают необлагаемые операции. Например, ИП и юрлица на УСН или ПСН, выставляющие счета-фактуры с НДС.

Инструкция по заполнению

В качестве примера расскажем, как заполнить декларацию для ООО «Сказка»: это предприятие на ОСНО, состоящее из 2 сотрудников. Сфера деятельности – оптовая торговля.

Шаг 1. Определяемся с разделами, которые нужно заполнить:

-

компания не является налоговым агентом, поэтому исключаем раздел 2;

-

так как «Сказка» не применяет нулевую ставку, то разделы 4-6 заполнять не нужно;

-

у ООО нет операций вне территории России, а также сделок с предоплатой товаров, поэтому раздел 7 тоже исключаем;

-

компания не является посредником, а также не имеет освобождений от уплаты НДС, значит, разделы 10-12 заполнять не нужно.

Шаг 2. Заполняем титульный лист:

указываем ИНН и КПП, код налогового органа – уточнить реквизиты можно здесь; прописываем отчетный год (2021) и отчетный период: для второго квартала – «22», для третьего – «23», для четвертого – «24»; указываем полное наименование организации, контактный телефон, а также сведения о ИП или руководителем предприятия; количество листов лучше указать в самом конце, после заполнения всех разделов; обратите внимание, что в новой форме отчетности не указывают коды ОКВЭД, данную строку удалили с титульного листа. Шаг 3

Считаем сумму налога к уплате в разделе 3:

Шаг 3. Считаем сумму налога к уплате в разделе 3:

-

в строках с 010 и 118 указываем начисленный НДС и налог к восстановлению;

-

в строках с 120 и 190 вносим вычеты;

-

в строках 200 и 210 вписываем сумму налога к уплате или возмещению соответственно.

Шаг 4. Заполняем первый раздел:

-

сначала вписываем код ОКТМО и КБК: если товар реализуется на территории России, то и налогоплательщики, и налоговые агенты используют КБК 182 1 03 01000 01 1000 110;

-

строка 030 предназначена для лиц из списка, приведенного в п. 5 ст. 173. Эта сумма не учитывается в строках 040 и 050;

-

ООО «Сказка» не имеет освобождений, не работает на спецрежимах, поэтому в строку 040 вписываем сумму налога к уплате, полученную в результате сложения всех данных из раздела 3;

-

если вычет больше начисленного НДС, то в строке 050 отразим НДС к возмещению;

-

остальные строки заполнять не нужно.

Шаг 5. Заполняем разделы 8 и 9:

-

чтобы сформировать данные разделы, нужно установить специальное бухгалтерское ПО или воспользоваться возможностями нашего сервиса;

-

если за отчетный период вы не вносили сведения в книгу покупок или продаж, то есть не получали и не выставляли счета-фактуры, то разделы 8 и 9 можно не заполнять вовсе.

Упрощенная декларация по НДС

Если за отчетный квартал не велась вообще никакая деятельность, а также не было движения на расчетных счетах и в кассе предприятия, то налогоплательщик может сдать единую упрощенную декларацию, в которой предусмотрена подача сведений об отсутствии оснований для уплаты сразу по нескольким налогам. Упрощенная декларация по НДС (единая) представляется в ИФНС до 20 числа месяца, который следует за отчетным (п. 2 ст. 80 НК РФ).

Форма такой упрощенной декларации утверждена приказом Минфина от 10.07.2007 № 62н. В этом же приказе описан порядок ее заполнения и представления в налоговый орган.

Пошаговый алгоритм заполнения единой упрощенной декларации привели эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Как заполнить декларацию

При импорте товаров не из стран ЕАЭС заполняйте декларационный отчет в общем порядке. Используйте бланк формы КНД 1151001. Учтите, что сама операция по ввозу в декларации не отражается. То есть таможенный НДС в декларации по НДС не выделяют отдельной строкой.

Для отчетности по импортному налогу на добавленную стоимость с товаров ЕАЭС используют бланк специальной декларации — КНД 1151088, утвержденной Приказом ФНС России от 27.09.2017 № СА-7-3/765@. Структура бланка:

|

Титульный лист |

Заполняется в любом случае. |

|---|---|

|

Раздел № 1 |

Подлежит заполнению, если в отчетном периоде налогоплательщик:

|

|

Раздел № 2 |

Оформляют, если импортируются подакцизные товары, за исключением спирта этилового из всех видов сырья. |

|

Раздел № 3 |

Формируют налогоплательщики, которые импортируют спирт этиловый из всех видов сырья, в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый. |

Инструкция по заполнению выглядит следующим образом.

Титульный лист

Титульник отчета заполняется по стандартным правилам. В шапке страницы указываем ИНН и КПП подотчетной организации. Индивидуальные предприниматели вписывают только ИНН (КПП не заполняют).

Номер корректировки в первичном отчете — 0. Если подаете исправляющий отчет, то укажите порядковый номер корректировки.

Отчетный год укажите в стандартном режиме. Например, для отчетности за 2020 год отразите в поле «2020».

Код ИФНС, в который предоставляется декларация, уточняйте в регистрационных документах, выданных при постановке налогоплательщика на учет.

Код по месту нахождения проставьте в соответствии с Приложением № 2 к Порядку заполнения.

Наименование налогоплательщика отразите полностью. ИП указывают Ф.И.О. Отчество вписывают при наличии.

Раздел 1

В первом разделе декларационного расчета отражаем суммы налога на добавленную стоимость, исчисленные с импортированных товаров в Россию. Заполняем строки:

|

Номер строки |

Что указывать |

|---|---|

|

010 |

ОКТМО — вписываем код по общероссийскому классификатору. |

|

020 |

КБК — 182 1 04 01000 01 1000 110. |

|

030 |

Сумма налогов к уплате. Рассчитывается путем суммирования значений нижних строк раздела № 1 (031-035). |

|

031 |

Сумма налога, не указанного в строках 032-035. Заполняйте после строк 032-035. |

|

032 |

НДС с продуктов переработки. |

|

033 |

Налог с товаров, являющихся результатом выполнения работ. |

|

034 |

Побор с товаров, полученных по договору товарного кредита, по товарообменному контракту. |

|

035 |

НДС с лизингового платежа. |

|

040 |

Стоимость товаров, освобожденных от обложения. |

Раздел 2 и 3

Второй раздел заполняют импортеры подакцизной продукции, кроме спирта этилового и его производных. В декларации оформляют сразу несколько разделов № 2, если КБК и ОКТМО, по которым зачисляются сборы, разнятся. В первой части раздела отражают ОКТМО, КБК и сумму акциза, подлежащего уплате в бюджет. Во второй части раздела распределяют сумму налога по каждому виду подакцизного товара, ввозного на территорию РФ.

Третий раздел подлежит заполнению, если в Россию импортируют этиловый спирт и его производные. Правила заполнения аналогичны разделу № 2. В первом блоке отражаем ОКТМО, КБК и сумму акциза. Если ОКТМО или КБК несколько, формируем отдельный раздел № 3 на каждый код. Во втором блоке раздела детализируем суммы акциза по каждому виду импортированного спирта.

Зачем нужна проверка декларации по НДС

Проверку декларации по НДС стоит обязательно провести перед ее подачей в ИФНС, чтобы исключить наличие в ней ошибок и избежать подачи уточненки из-за неувязок в данных.

Обратите внимание! НДС декларация обновлена приказом ФНС от 26.03.2021 № ЕД-7-3/228@. Бланк применяется с отчетной кампании за 3 квартал 2021 года. Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс

Пробный доступ к системе можно получить бесплатно

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Как проверить декларацию по НДС? Налоговая служба установила контрольные соотношения (далее – КС), по которым инспекторы осуществляют их проверку, для облегчения проведения этой процедуры в ИФНС. Однако КС могут воспользоваться и налогоплательщики. Их можно найти в письме ФНС от 23.03.2015 № ГД-4-3/4550@.

Формулы, содержащиеся в КС, позволяют сверить показатели, заносимые в разделы 1–7, как внутри этих разделов и между ними, так и в увязке с данными из разделов 8–12. Для удобства пользователей все КС представлены в рассматриваемом письме ФНС в виде таблицы.

В табличной части кроме формул содержится также информация о том, как инспектор будет квалифицировать обнаруженное нарушение и каковы будут его действия.

Однако проверка декларации по НДС по КС — это уже завершающий этап проверки. Поэтому прежде чем применять КС, налогоплательщику следует свериться бухгалтерские учетные данные. Как проверить декларацию по НДС по оборотке или иным учетным регистрам? Данные из этих регистров должны давать те цифры, которые попадут в декларацию:

- по счетам 90, 91 — в части объема реализации по каждой налоговой ставке;

- счетам 60, 62, 76 — в отношении соответствия сумм авансов и НДС, относящегося к ним;

- по счету 19 — по суммам вычетов;

- счету 68 — в части учета всех сумм НДС, участвующих в расчете и формирующих итоговый результат по декларации.

Рассмотрим как проверить декларацию по НДС по оборотке на примере.

Пример.

Бухгалтер ООО «Смайлик» заполнил декларацию по НДС и перед отправкой в ФНС решил сверить данные с бухучетом (ставка входящего и исходящего НДС равна 20%).

Для этого он сформровал анализ счета 68 субсчет НДС.

Также он проверил обороты по:

- Дт 62.1 х 20 : 120 = Дт 90.3 = стр.010 разд.3;

- Кт 62.2 х 20 : 120 = Дт 76 АВ = стр.070 разд.3;

- Дт 62.2 х 20 : 120 = Кт 76 АВ = стр.170 разд.3;

- Кт 60 х 20 : 120 = Дт 19.03 = стр.120 разд.3.

Также бухгалтер сверил отражение в декларации НДС корректировку реализации, т.к. был выставлен корректировочный счет-фактура на увеличение. Эту информацию бухгалтер зафиксировал в стр.040-090 разд.9.

Как налоговики соотносят показатели каждой строки декларации по НДС между собой, узнайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Состав декларации

Квартальная декларация по НДС содержит два раздела, обязательных к заполнению:

- головной (титульный лист);

- сумма НДС, подлежащих уплате в бюджет/возврату из бюджета.

Отчетный документ с упрощенным вариантом оформления (Титул и раздел 1 с проставленными прочерками) представляются в следующих случаях:

- осуществление в подотчетном периоде хозяйственных операций, не подлежащих обложению НДС;

- ведение деятельности за пределами российской территории;

- наличие производственных/товарных операций длительного периода действия – когда для окончательного выполнения работ требуется более полугода;

- субъект коммерческой деятельности применяет спецрежимы налогообложения (ЕСХН, ЕНВД, ПСН, УСНО);

- при выставлении счета-фактуры с выделенным налогом налогоплательщиком, освобожденным от НДС.

При наличии указанных предпосылок суммы реализации по льготируемым видам деятельности проставляются в разделе 7 декларации.

Для субъектов налогообложения, ведущих деятельность с применением НДС, обязательно заполнение всех разделов декларации, имеющих соответствующие цифровые показатели:

Раздел 2 – исчисленные суммы НДС для организаций/ИП, имеющих статус налоговых агентов;

Раздел 3 – суммы реализации, подпадающие под обложение налогом;

Разделы 4,5,6 – используются при наличии хозяйственных операций по нулевой налоговой ставке или не имеющих подтвержденного статуса «нулевиков;

Раздел 7 – указываются данные по освобожденным от НДС операциям;

Разделы 8 – 12 включают в себя свод сведений из книги покупок, книги продаж и журнала выставленных счетов-фактур и заполняются всеми плательщиками НДС, применяющими налоговые вычеты.

Итоги

Раздельный учет НДС предполагает ведение учета операций, связанных с реализацией товаров, услуг в разрезе 3 групп: облагаемые НДС по ставке 10 и 20%; облагаемые по нулевой ставке и необлагаемые. При заполнении декларации НДС суммы по указанным группам операций должны быть отражены в определенных разделах. В частности, суммы по деятельности, облагаемой по ставке 10 и 20%, отражаются в разделе 3. Суммы по деятельности, облагаемой по ставке 0%, указываются в разделах 4–6. А суммы по деятельности, не облагаемой НДС, проставляются в разделе 7.

Налог к вычету по экспорту несырьевых товаров и продажам драгметаллов фондам (банкам), осуществляемым с 01.07.2016 отражается только в разделе 3, в разделах 4-6 его включать не надо.

Пробный бесплатный доступ к системе на 2 дня.