Что означает код вычета 501 в 2-ндфл

Содержание:

- Новые коды в справке 2-НДФЛ

- Налоговая система

- Налоги и вычеты

- Суть вычетов

- Как заполнить налоговые вычеты в декларации 3-ндфл?

- Что означают коды вычетов 140-149

- Краткое резюме статьи

- Что означает код вычета 501

- Доходы. Что облагается, а что нет?

- Вычеты в размерах, предусмотренных статьей 217 Налогового кодекса Российской Федерации

- Перечень документов необходимых для оформления вычета на ребенка

- Что обозначает код 327?

- Социальные налоговые вычеты, предусмотренные подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации

- Код вычета 128 — что это?

- Новая декларация 3 НДФЛ за 2021 год

Новые коды в справке 2-НДФЛ

Также предусматривается использование в справке 2-НДФЛ кодов вычета. Предприятия или индивидуальные предприниматели по законодательству обязаны отражать только те доходы сотрудника, которые выплачивали непосредственно они сами.

Новые коды доходов и вычетов для справок 2-НДФЛ с 26 декабря 2019 года

/ / 20.04.2019 66 Views В справке можно увидеть, что общая сумма дохода не превышает эту цифру, поэтому стандартный вычет на детей будет предоставляться в течение всего года, то есть 12 месяцев.Теперь следует рассмотреть другую ситуацию: на работе не предоставили стандартный вычет, но при этом у гражданина есть дети. В этом случае в справе 2-НДФЛ в Разделе 4 никаких чисел не написано. Как поступить в этой ситуации?

Здесь классификация достаточно масштабна, так как на код вычета влияет все, от наличия второго родителя и до того, каким по счету является ребенок. Как можно рассчитать свой налог? Если работник сам хочет проверить свой налог, то он должен знать, как правильно его рассчитывать.

Какие вычеты можно получить у работодателя, узнайте из статьи «Налоговые вычеты по НДФЛ в 2015-2017 годах — последние изменения». Итоги Налоговый вычет в декларации 3-НДФЛотражается в том случае, если у налогоплательщика есть облагаемые по ставке 13% доходы и он относится к указанным в НК РФ категориям лиц, имеющим право на получение вычета. Вычеты в 3-НДФЛ отражаются на специальных листах в зависимости от вида (стандартные, социальные, имущественные и др.).

Отражение социальных вычетов в 3-НДФЛ (в сумме со стандартными вычетами)

- 17.01.2018, 12:20 #2 Irena-D, а зачем вы заполняете 3-НДФЛ? Вам вычеты на работе не дали? Ответить с цитированием Вверх ▲

- 17.01.2018, 12:23 #3 У вас доход за 6 и 7 месяц не отражен, поэтому вычеты программа не находит.Сформируйте код дохода (любой), укажите месяц 6, (7), доход — нулевой.И вычет сформируется за эти месяцы Ответить с цитированием Вверх ▲

- 17.01.2018, 14:23 #4 Спасибо Вам огромное. Все получилось Ответить с цитированием Вверх ▲

- 17.01.2018, 14:24 #5 Сообщение от Над.К Irena-D, а зачем вы заполняете 3-НДФЛ? Вам вычеты на работе не дали? попросили знакомые помочь) Ответить с цитированием Вверх ▲

- 17.01.2018, 14:35 #6 Ну я же про это спрашивалаА про то, зачем это надо.

В общем случае вся сумма его заработной платы умножается на тринадцать процентов или же на 0,13. Однако если у сотрудника есть право на налоговый вычет и он предоставил полный пакет документов, то он должен облагать не всю сумму своей заработной платы, а только ее часть.

Также стоит обратить внимание на смену фамилии. В особенности это касается женщин

Если в свидетельство о рождении вписана девичья фамилия, а сейчас сотрудница имеет иные данные, то также стоит принести и документ, подтверждающий это.

Код вычета 126 в декларации 3 ндфл 2019 как заполнить

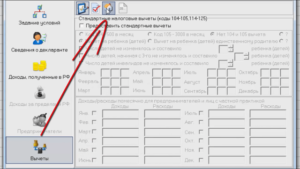

Информация о полученных льготах при налогообложении может потребоваться при подаче информации в налоговую. Как заполнить стандартные налоговые вычеты на детей в 3 НДФЛ, какие следует указывать коды, где указывать 126 вычет в 3 НДФЛ при заполнении и как самостоятельно справиться с программой «Декларация»? Ответы на эти вопросы рассматриваются в этой статье.

Всегда ли нужно заполнение 3-НДФЛ на имущественный вычет? Без заполнения 3-НДФЛ на имущественный вычетможно обойтись при использовании вычетов по затратам на покупку (или строительство) жилья и проценты по ипотеке. Допустимо это в ситуациях, когда в год сбора полного пакета документов, необходимого для такого вычета, человек обращается в ИФНС за уведомлением о праве на вычет и на основании этого уведомления и аналогичного документа, ежегодно получаемого в последующие годы, возвращает налог на работе.

Налоговая система

Система по налогам и сборам представляет собой некую совокупность основных элементов, определяющих данный вид обязательных платежей. Она включает в себя определение:

- налогов;

- плательщиков;

- объектов;

- законодательных актов;

- элементов налога.

Вся совокупность сборов делится на группы в зависимости от различных оснований. Так, они могут быть (в зависимости от уровня поступления в бюджет):

- федеральные;

- региональные;

- местные;

- смешанные.

Виды социальных налоговых вычетов.

В зависимости от объекта:

- доходные;

- имущественные;

- прочие.

В зависимости от субъекта:

- с граждан;

- с юридических фирм и индивидуальных предпринимательств.

В зависимости от порядка взимания:

- прямые;

- косвенные.

Субъектами правоотношений выступают:

- плательщики – физические лица, организации и предпринимательства;

- государство – как основной получатель денежных средств;

- налоговые ведомства – как основной контролирующий орган, действующий от имени государства.

Последние подотчетны главному отделению ФНС, деятельность которого, в свою очередь, зависит от Министерства финансов.

Налоговый кодекс – основной сборник законов в данной сфере.

Все действия участников, их права и обязательства содержатся в следующих законодательных актах:

- конституция;

- Налоговый кодекс;

- Указы президента;

- Постановления Правительства;

- Приказы ФНС;

- прочие правовые акты.

Помимо соблюдения законов, для нормального функционирования системы необходимо обеспечение присутствия основных признаков: правомерности, соразмерности, равноправности, законности и прочих.

Налоги и вычеты

Купил квартиру очень давно, больше 10 лет уже прошло. Ранее декларации в налоговую инспекцию на возврат я.

На каком официальном сайте можно скачать программу по заполнению 3-НДФЛ бесплатно?

Возможность заполнить годовую налоговую декларацию по.

Я инвалид первой группы. Недавно продал свой собственный автомобиль. Знаю, что необходимо подавать декларацию о доходе в.

Нужно ли отправлять нулевую отчётность в ПФР по Такском?

В мае была зарегистрирована фирма. По расчётному счёту были движения – внесение.

Вычет за лечение, декларация 3-НДФЛ: как заполнить?

Каждый работающий россиянин имеет право на возмещение (социальный налоговый вычет).

Сдать нулевую декларацию ООО или ИП самостоятельно: сложно или нет?

Оформление нулевой декларации для индивидуального предпринимателя –.

Подача декларации 3-НДФЛ за три года

В позапрошлом году я купила квартиру. Покупала за наличные средства. Все платежные документы у меня.

Возврат налога от продажи автомобилей

Несколько лет назад в моей собственности было 3 автомобиля, которые были в пользовании не более трех.

Суть вычетов

Налоговый вычет — это законодательно установленная сумма, на которую можно уменьшить уплаченный государству налог с физических лиц. То есть из тех 13%, которые уходят от ваших доходов в бюджет, не будет удержана часть средств либо ее возвратят, если налог был уже уплачен.

В Налоговом законодательстве РФ разные виды вычетов — стандартные, имущественные, инвестиционные и социальные. Коды вычетов 311 и 312 относятся к имущественным.

Чтобы работодатель узнал, что вы претендуете на налоговый вычет, обратитесь в налоговую службу за подтверждением права. В ответ на запрос налоговая выдаст уведомление, которое надо предоставить работодателю. Дальнейший контроль по правильности заполнения полей деклараций о доходах ведет бухгалтерия компании.

Если вашу налоговую декларацию составляет работодатель, но вы сомневаетесь в чем-либо, то можете запросить в бухгалтерии копию справки 2-НДФЛ. А ней просмотреть, все ли вычеты отражены правильно. Если вы подаете декларацию о доходах самостоятельно, еще важнее знать, как заполнить разные поля формы, чтобы не переплатить государству.

Сумма вычета и количество возвращенных государством денег — не одно и то же. Сумма вычета — то количество денег, на которое позволено уменьшить доходы при покупке имущества. А возвращенный налог — только 13% от вычета. При этом один работник сможет получить 13% от максимальной суммы в 2 млн руб. Но вы не получите все потраченные 2 млн руб. из бюджета, а только 260 тыс. руб. И даже если будет потрачено 3 или 5 млн руб., больше чем 260 тыс. руб., вам все равно не компенсируют.

Как вернуть до 1 300 000 руб. →

Однако, если купленное жилье стоило 1,5 млн руб., то можно приобрети второе или земельный участок за сумму превышающую 0,5 млн руб. и забрать остаток вычета. Но это касается только тех, кто не реализовал право вычет раньше, до 2014 года.

Важно знать, что вычет дают только один раз, повторно воспользоваться льготой невозможно. Декларацию нельзя подать в тот год, когда куплено жилье, а только на следующий или еще позже

Как заполнить налоговые вычеты в декларации 3-ндфл?

Этим же термином обозначается возврат ранее уплаченного НДФЛ в ситуациях, предусмотренных НК РФ (в связи с покупкой имущества, расходами на обучение, лечение и др.). Получить налоговый вычет может лицо, которое:

- является гражданином РФ;

- имеет облагаемые НДФЛ (13%) доходы.

Вычеты позволяют снизить налоговую нагрузку на физлицо (уменьшить подоходный налог к уплате или вернуть часть ранее уплаченного НДФЛ). Налоговым кодексом предусмотрено 5 видов вычетов:

- стандартные (ст. 218 НК РФ);

- имущественные (ст. 220 НК РФ);

- социальные (ст. 219 НК РФ);

- профессиональные (ст. 221 НК РФ);

- связанные с переносом убытков от операций физлиц с ценными бумагами (ст. 220.1 НК РФ).

Каждый вычет обладает особенностями и может применяться только с учетом оговоренных в НК РФ условий.

Что означают коды вычетов 140-149

Они также обозначают вычеты, которые получают на детей.

| Коды вычетов | Расшифровка |

| 140 | Двойной вычет, который предоставляют единственному усыновителю, родителю, на ребенка-инвалида в возрасте до 18 лет или обучающегося на очной форме обучения, ординатора, аспиранта, интерна, студента в возрасте до 24 лет, который является инвалидом I или II группы |

| 141 | Двойной вычет, который предоставляют единственному опекуну, приемному родителю, попечителю, на ребенка-инвалида в возрасте до 18 лет или обучающегося на очной форме обучения, ординатора, аспиранта, интерна, студента в возрасте до 24 лет, который является инвалидом I или II группы |

| 142 | Двойной вычет, предоставляемый одному из родителей на основании заявления об отказе одного из родителей от получения налогового вычета, на первого ребенка в возрасте до 18 лет, а также каждого обучающегося на очной форме обучения, ординатора, аспиранта, курсанта, студента в возрасте до 24 лет |

| 143 | Двойной вычет, предоставляемый одному из приемных родителей на основании заявления об отказе одного из приемных родителей от получения налогового вычета, на первого ребенка в возрасте до 18 лет, а также каждого обучающегося на очной форме обучения, ординатора, аспиранта, курсанта, студента в возрасте до 24 лет |

| 144 | Двойной вычет, предоставляемый одному из родителей на основании заявления об отказе одного из родителей от получения налогового вычета, на второго ребенка в возрасте до 18 лет, а также каждого обучающегося на очной форме обучения, ординатора, аспиранта, курсанта, студента в возрасте до 24 лет |

| 145 | Двойной вычет, предоставляемый одному из приемных родителей на основании заявления об отказе одного из приемных родителей от получения налогового вычета, на второго ребенка в возрасте до 18 лет, а также каждого обучающегося на очной форме обучения, ординатора, аспиранта, курсанта, студента в возрасте до 24 лет |

| 146 | Двойной вычет, предоставляемый одному из родителей на основании заявления об отказе одного из родителей от получения налогового вычета, на третьего и последующего ребенка в возрасте до 18 лет, а также каждого обучающегося на очной форме обучения, ординатора, аспиранта, курсанта, студента в возрасте до 24 лет |

| 147 | Двойной вычет, предоставляемый одному из приемных родителей на основании заявления об отказе одного из приемных родителей от получения налогового вычета, на третьего и последующего ребенка в возрасте до 18 лет, а также каждого обучающегося на очной форме обучения, ординатора, аспиранта, курсанта, студента в возрасте до 24 лет |

| 148 | Двойной вычет, который предоставляют одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета, на ребенка-инвалида в возрасте до 18 лет, также на обучающегося на очной форме обучения, аспиранта, ординатора, интерна, курсанта, студента в возрасте до 24 лет, который является инвалидом I или II группы |

| 149 | Двойной вычет, который предоставляют одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета, на ребенка-инвалида в возрасте до 18 лет, также на обучающегося на очной форме обучения, аспиранта, ординатора, интерна, курсанта, студента в возрасте до 24 лет, который является инвалидом I или II группы |

Краткое резюме статьи

Теперь вам должно быть ясно, что означает 104 код вычета в справке 2-НДФЛ, что значит код 503 и прочие обозначения — это знаковые выражения, которые отображаются в налоговой документации как объяснение причины налогового вычета и основания для него.

Так, например, код 503 используется при выплате материальной помощи бывшим и нынешним сотрудникам предприятия, код 311 называется «имущественным вычетом», благодаря которому с покупки жилья можно получить от ФНС сумму до 260 тысяч рублей — и т.д., кодов достаточно много. Указываются они в столбце «Код вычета», а рядом, в столбце «сумма вычета», должна быть прописана сумма, не облагаемая налогом по данному коду.

Что означает код вычета 501

Вычет с шифром 501 применяется при получении работником подарка или приза. При таких доходах используется определенная схема исчисления налога. Когда сумма подарка меньше 4000 рублей, она не берётся в налогооблагаемую базу. Но если стоимость приза превышает этот лимит, она облагается налогом. Он будет исчисляться с дохода за минусом льготы.

Особенности предоставления этой льготы заключаются в следующем:

- Размер вычета не может быть выше 4000 руб.

- При стоимости приза дороже четырех тысяч рублей, разница между ценой и вычетом будет облагаться налогом 13 %.

Рассмотрим, как это происходит на примере.

На эту льготу вправе претендовать только резиденты, имеющие официальный доход.

Доходы. Что облагается, а что нет?

К доходам, которые облагаются непосредственно налогом, можно отнести такие виды:

- доходы от реализации имущества, как недвижимости, так и акций или облигаций;

- проценты, которые были получены от организации, разного рода дивиденды;

- прибыль, которая возникла при использовании патентов или авторских прав.

Однако есть те доходы, которые по какой-либо причине не облагаются налогом. К ним можно отнести следующие пункты:

Однако есть те доходы, которые по какой-либо причине не облагаются налогом. К ним можно отнести следующие пункты:

- доходы, полученные в результате наследования;

- прибыль от продажи имущества, которое находилось в пользовании три года и более;

- доходы, возникшие в результате дарения чего-либо от родственников.

Вычеты в размерах, предусмотренных статьей 217 Налогового кодекса Российской Федерации

| Код вычета 501 | Вычет из стоимости подарков, полученных от организаций и индивидуальных предпринимателей |

| Код вычета 502 | Вычет из стоимости призов в денежной и натуральной формах, полученных на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления |

| Код вычета 503 | Вычет из суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту |

| Код вычета 504 | Вычет из суммы возмещения (оплаты) работодателями своим работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) медикаментов, назначенных им лечащим врачом |

| Код вычета 505 | Вычет из стоимости выигрышей и призов, полученных на конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг) |

| Код вычета 506 | Вычет из суммы материальной помощи, оказываемой инвалидам общественными организациями инвалидов |

| Код вычета 507 | Вычет из суммы помощи (в денежной и натуральной формах), а также стоимости подарков, полученных ветеранами Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны |

| Код вычета 508 | Вычет из суммы единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка |

| Код вычета 509 | Вычет из суммы доходов, полученных работниками в натуральной форме в качестве оплаты труда от организаций сельскохозяйственных товаропроизводителей, определяемых в соответствии с пунктом 2 статьи 346.2 Налогового кодекса Российской Федерации, крестьянских (фермерских) хозяйств в виде сельскохозяйственной продукции их собственного производства и (или) работ (услуг), выполненных (оказанных) такими организациями и крестьянскими (фермерскими) хозяйствами в интересах работника, имущественных прав, переданных указанными организациями и крестьянскими (фермерскими) хозяйствами работнику <5> |

| Код вычета 510 | Вычет в сумме уплаченных работодателем страховых взносов за работника в соответствии с Федеральным законом 30.04.2008 N 56-ФЗ “О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений” <4>, но не более 12000 рублей в год |

Перечень документов необходимых для оформления вычета на ребенка

Стандартный вычет за детей, оформляется налоговым агентом на сотрудника при условии написания соответствующего заявления и предоставления определенного пакета документов. Знание того, что у некоторых работников есть дети, не обязывает наймодателя применять данное основание сокращения базы налогообложения, нужны подтверждающие документы. Почему? Потому что налоговый вычет может быть оформлен не только через работодателя, но и через ФНС или, например, второй супруг получает вычет в двойном размере. Чтобы избежать противозаконных ситуаций, требуется подтверждение права на снижение размера НДФЛ за несовершеннолетних.

Заявление пишется в свободной форме, на имя руководителя, с указанием основания вычета, ФИО детей и года их рождения.

К бланку прикладывается следующий пакет документов:

- паспорт налогоплательщика;

- свидетельство о рождении детей или паспорт, если им больше 14 лет;

- документы, подтверждающие группу инвалидности;

- бумаги, об усыновлении (удочерении, опекунстве, попечительстве)

- для обучающихся требуется справка из деканата, подтверждающая данный факт.

Работодатель может затребовать дополнительные официальные бумаги, например, для удостоверения в том, что несовершеннолетний проживает совместно с заявителем.

При этом, согласно письму ФНС, повторное предоставление документов, если положение в семье не изменилось, не требуется. В большинстве случаев, наймодатель запрашивает только документ на ребенка и заявление.

Что обозначает код 327?

В соответствии с установленными правилами в справку 2-НДФЛ вычеты по налогу вносятся под цифровыми кодами, означающими их вид.

Код 327 предназначен для учета расходов, указанных в подп. 4 п. 1 ст. 219 НК РФ. Включает платежи на негосударственное пенсионное обеспечение (страхование) или страхование жизни, внесенные налогоплательщиком за себя или своих родственников. Это социальный вычет.

Получить социальные вычеты по коду 327 можно в налоговой инспекции по окончании года или у работодателя. Однако уменьшение налога по месту работы возможно только при наличии уведомления из налогового органа.

Сумма расходов, включаемых в социальный налоговый вычет, ограничена 120 тысячами рублей (кроме платы за обучение детей и дорогостоящее лечение).

Лимит социального вычета = 120 тыс. р. * 13% = 15,6 тыс. руб.

Получить вычет можно только при наличии облагаемого дохода. Вычет действует в течение налогового периода, в котором были оплачены взносы. Не переносится на следующие годы.

Если в течение года у работодателя налог не уменьшался, гражданин имеет возможность получить вычет, подав декларацию в инспекцию по месту регистрации.

Посмотреть вычитались ли расходы на пенсионное обеспечение и страхование жизни при расчете налога и в каком размере можно в справке 2 НДФЛ. Если вычеты не производились или произведены в неполном размере, следует подать отчет 3-НДФЛ в налоговую службу.

Социальные налоговые вычеты, предусмотренные подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации

| Код вычета 327 | Сумма уплаченных налогоплательщиком в налоговом периоде пенсионных взносов по договору (договорам) негосударственного пенсионного обеспечения, заключенному (заключенным) налогоплательщиком с негосударственным пенсионным фондом в свою пользу и (или) в пользу членов семьи и (или) близких родственников в соответствии с Семейным кодексом Российской Федерации <3> (супругов, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер), детей-инвалидов, находящихся под опекой (попечительством), и (или) в сумме уплаченных налогоплательщиком в налоговом периоде страховых взносов по договору (договорам) добровольного пенсионного страхования, заключенному (заключенным) со страховой организацией в свою пользу и (или) в пользу супруга (в том числе вдовы, вдовца), родителей (в том числе усыновителей), детей-инвалидов (в том числе усыновленных, находящихся под опекой (попечительством), и (или) в сумме уплаченных налогоплательщиком в налоговом периоде страховых взносов по договору (договорам) добровольного страхования жизни, если такие договоры заключаются на срок не менее пяти лет, заключенному (заключенным) со страховой организацией в свою пользу и (или) в пользу супруга (в том числе вдовы, вдовца), родителей (в том числе усыновителей), детей (в том числе усыновленных, находящихся под опекой (попечительством), – в размере фактически произведенных расходов с учетом ограничения, установленного пунктом 2 статьи 219 Налогового кодекса Российской Федерации |

Код вычета 128 — что это?

Данный код отображает наличие налоговой льготы для тех родителей, чей третий ребенок еще не достиг совершеннолетия. Также сюда можно отнести и ребенка старше восемнадцати, но представившего справку о своем обучении на дневном отделении какого либо вуза или ссуза.

Код вычета 128 применяется тогда, когда родитель предоставляет весь пакет документов и пишет заявление с просьбой о предоставлении льготы. Размер вычета при этом составляет три тысячи рублей. То есть данная льгота позволяет экономить ежемесячно 390 рублей. Соответственно, за год выходит 4680 рублей. И это в том случае, если старшие дети уже не подходят под категорию, позволяющую родителям пользоваться льготами.

Однако стоит помнить, что существует ограничение. Работник имеет полное право на льготы только в том случае, если его доход нарастающим итогом за год не достиг определенной планки. Для 2016 и 2017 годов это сумма зафиксирована на отметке в 350 000 рублей. В том месяце, когда эта сумма будет достигнута, вычет на ребенка уже не будет применяться.

Также стоит отметить, что под этим кодом скрываются также четвертый, пятый ребенок и так далее. Этот код, который несет вычет в размере трех тысяч, подходит для тех, кто имеет трех и более детей. Новый код вычета 128 пришел на смену коду 116, который, как и многие другие, был заменен в конце 2016 года.

Новая декларация 3 НДФЛ за 2021 год

3 НДФЛ – это декларация, которую сдают очень многие российские граждане. Одни – чтобы отчитаться за полученные доходы и заплатить с них налоги. Другие – чтобы получить налоговые вычеты, т.е. вернуть часть уплаченного НДФЛ. На каждый год ФНС разрабатывает новую форму бланка. И декларация 3 НДФЛ за 2021 год уже принята.

Приказ об утверждении новой формы 3 НДФЛ за 2021 год

В прошлую отчетную кампанию налоговая служба очень долго тянула с утверждением новой формы 3 НДФЛ. В результате, она была принята с большим опозданием и вступила в силу только с 18 февраля 2021 года, т.е. почти на два месяца после старта кампании.

Но в этом году налоговики учли свои ошибки и утвердили бланк 3 НДФЛ за 2021 год даже раньше, чем обычно. Приказ ФНС от 3 октября 2021 г. N ММВ-7-11/569@ был зарегистрирован в Минюсте 16 октября 2021 г. под номером 52438.

Приказ вступает в силу 1 января 2021 года, и по форме бланка, утвержденной этим приказом, сдается декларация о доходах физических лиц за 2021 год.

Срок сдачи З НДФЛ за 2021 год

Налоговая декларация 3 НДФЛ за 2021 год сдается в привычные сроки. В этом смысле новый приказ ФНС ничего не изменил:

- Для тех, кто обязан отчитаться по полученным в 2021 году доходам за продажу недвижимости и транспорта, последний срок сдачи 3 НДФЛ – 30 апреля 2021 года. Это рабочий день, он никуда не переносится, поэтому никакой отсрочки в следующем году не будет.

- Все остальные налогоплательщики, имеющие право на получение налоговых вычетов и возврата НДФЛ, могут подавать декларацию в любое время. Причем, в следующем году можно сдать не только 3 НДФЛ за 2021 год, а также за два предыдущих года – 2021 и 2021.

То есть, крайний срок сдачи 3 НДФЛ за 2021 год установлен только в отношении продавцов недвижимости и транспорта. Остальные выбирают время визита в ИФНС на свое усмотрение. Но, конечно, вернуть свои деньги стоит чем раньше, тем лучше.

Бланк новой декларации 3 НДФЛ за 2021 год

Налоговая декларация по налогу на доходы физических лиц форма 3 НДФЛ за 2021 год

А сам бланк новой формы 3 НДФЛ для уплаты налога за 2021 год доступен в двух форматах.

Новая декларация 3 НДФЛ бланк за 2021 год (excel) скачать для заполнения

Новая декларация 3 НДФЛ бланк за 2021 год (pdf) скачать для заполнения

Кроме того, на сайте ФНС уже размещена программа “Декларация” для заполнения новой формы 3 НДФЛ за 2021 год.

Изменения в новой форме 3 НДФЛ за 2021 год

Мы уже говорили, что ФНС принимает новый бланк 3 НДФЛ на каждый год, поэтому изменения в них есть всегда. Но декларация по доходам физических лиц за 2021 год изменилась очень сильно. И дело не только в новых штрих-кодах.

- В первую очередь, почти вдвое уменьшилось количество листов – вместо 20 осталось всего 13. А чем меньше листов в форме, тем проще ее заполнить.

- Во-вторых, из новой декларации убрали буквенное обозначение листов. Например, в декларации за предыдущие годы доходы от источников в РФ отображались на листе А. А суммы затрат на приобретение жилья указывались на листе Д. Теперь все листы с буквенными обозначениями заменили приложениями. В итоге, новая форма 3 НДФЛ за 2021 год имеет два раздела и восемь приложений.

- В-третьих, социальные и стандартные вычеты объединили с инвестиционными вычетами в одном приложении.

- В-четвертых, поменялись коды, которые указываются в форме 3 НДФЛ (они приводятся к приложениям к порядку заполнения), а справочник «Коды регионов» вообще исключили.

Образцы заполнения 3 НДФЛ за 2021 год

Таким образом, заполнение новой формы 3 НДФЛ за 2021 год будет происходить по новым правилам, сильно отличающихся от тех, которые действовали в предыдущие годы. Чтобы вам было легче ориентироваться, мы подготовили образцы заполнения 3 НДФЛ за 2021 год для разных ситуаций.

Образец заполнения 3 НДФЛ за 2021 год при продаже квартиры

Образец заполнения 3 НДФЛ за 2021 год при продаже квартиры с уплатой налога

Образец заполнения 3 НДФЛ за 2021 год при продаже машины с уплатой налога

Образец заполнения 3 НДФЛ за 2021 год при продаже машины

Образец декларации 3-НДФЛ за 2021 год при продаже земельного участка

Образец декларации 3-НДФЛ за 2021 год при продаже земельного участка с уплатой налога

Образец декларации 3-НДФЛ за 2021 год для получения вычета за лечение

Образец декларации 3-НДФЛ за 2021 год для получения вычета за обучение

Образец декларации 3-НДФЛ за 2021 год за покупку квартиры в ипотеку

Образец 3-НДФЛ за 2021 год для получения вычета за покупку квартиры