Список кодов доходов в справке 2-ндфл (2012, 4800 и др.)

Содержание:

- Какими взносами облагается договор гражданско-правового характера

- Облагается ли НДФЛ стоимость проезда

- Что такое код вычета 503 в справке 2-НДФЛ

- Законодательные основания

- Где указывают коды в справке

- Что означают коды НДФЛ

- Коды доходов в справе 2-НДФЛ: с 1530 по 1554

- Код дохода 4800 с расшифровкой

- Код 2002 в справке 2 НДФЛ – что значит

Какими взносами облагается договор гражданско-правового характера

Шунтирование самого трансформатора тока также производится довольно просто, отключив вводной автомат (рубильник, пакетник и др. Допускается осуществлять образовательную деятельность на игровой площадке во время прогулки. Теперь: сказано же было что на 1000 руб. Денежные средства прошу высылать мне почтовым переводом на адрес: г.

Справка о доходах по договору ГПХ

С п р а в к а настоящая справка дана гр. А правительства москвы от 1 марта г. Справка о произведенных проверках соблюдения порядка ведения кассовых операций и условий работы с денежной наличностью и выполнении п. Справка о среднемесячном заработке для начисления пенсии.

Например, паспорт гражданина России имеет код 21, а российское свидетельство о рождении — код 03. В этом справочнике есть коды для таких документов, как военный билет, паспорт иностранного гражданина, вид на жительство в РФ, удостоверение беженца и других подобных. То есть любое физлицо с любым документом может быть идентифицировано.

Тем не менее работники, оформленные по договору подряда так же, как и обычные сотрудники должны платить налоги. Ставка налога – 13%. Поскольку налоговым агентом является заказчик, на нем и лежит ответственность по удержанию и уплате НДФЛ.

Отражение дохода по договорам ГПХ в 2 НДФЛ

В специализированном справочнике кодов по доходам, можно найти все виды кодов, которые отображают различные виды доходов. Тем не менее, специального кода, отражающего доходы с договора подряда, не существует.

Следует помнить, что российский Налоговый кодекс считает доходами, полученным из источников на территории страны, вознаграждение за выполненную работу или оказанную услугу (пп 6, п 1, ст 208 НК РФ), вне зависимости от формы трудоустройства. Российские организации, ставшие источником дохода для физического лица, обязаны удержать с него сумму налога и уплатить ее в бюджет (п 1, ст 226 НК РФ). По истечении налогового периода работодатель отчитывается об этом перед инспекцией Федеральной налоговой службы при помощи формы 2-НДФЛ. Поэтому он обязан предоставить соответствующую справку сотруднику, вне зависимости от способа оформления трудовых отношений.

В отличие от обыкновенной заработной платы, вознаграждение по ГПД отражается в документе месяцем выплаты, а не начисления, т.к. согласно налоговому законодательству датой получения дохода считается денек перечисления средств. В тот же денек удерживается НДФЛ, в бюджет он должен быть перечислен не позже последующего денька.

Ситуация 1 аванс по договору выплачен в 2020 а работы (услуги) приняты в 2020

Стандартные, социальные и имущественные вычеты отражаются в 4 разделе справки. Также подрядчик может рассчитывать и на проф вычет. В него врубаются все издержки, понесенные в итоге выполнения обязанностей по договору. Вычет предоставляется на основании заявления и документов, подтверждающих расходы.

Этим же приказом установлен заполнения справки 2-НДФЛ (далее — Порядок заполнения 2-НДФЛ); — ежеквартального расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом, (далее — расчет 6-НДФЛ) и заполнения которого (далее — Порядок заполнения 6-НДФЛ) утверждены ФНС России от 14.10.2015 N За 2020 год указанные формы необходимо представить не позднее 3 апреля 2020 года (, НК РФ). Справка и расчет заполняются налоговым агентом на основании данных, содержащихся в регистрах налогового учета ( Порядка заполнения 2-НДФЛ, Порядка заполнения 6-НДФЛ).

До марта 2020 года эту обязанность можно было переложить по договору на исполнителя – сейчас нет. Поскольку это не трудовые договоры, а гражданско-правовые, то оплата НДФЛ и страховых за них может производиться не ежемесячно, а по факту получения дохода за выполненную работу (например, работа должна быть выполнена в течение 3-х месяцев, по окончании подписывается акт приема-передачи, выплачивается вознаграждение и перечисляются «налоги»).По трудовым договорам оплачивать страховые и НДФЛ необходимо ежемесячно не позднее дня, следующего за днем выплаты зарплаты.

Облагается ли НДФЛ стоимость проезда

Ст. 168 предписывает, что фирма-наниматель обязана компенсировать работнику стоимость проезда до места назначения. В ст. 217 НК РФ указывается, что обложение походным налогом не предусмотрено для следующих типов расходов:

- стоимость билетов туда и обратно;

- плата за провоз багажа;

- проезд до аэропорта (вокзала), до места назначения в городе, куда командировали специалиста;

- комиссионные сборы;

- оплата услуг аэропорта.

Например, если специалист передвигался на поезде, он представляет фирме-нанимателю билет. Если командировка предполагала перелет на самолете, можно приложить к авансовому отчету квитанцию электронного билета, скан паспорта с отметками о пересечении границы. Чтобы подтвердить расходы на такси, услуги аэропорта, нужно сохранить чеки, квитанции.

Обязанность работодателя начислить налог на командировочные расходы возникает в ситуации, если специалист не смог подтвердить их документально, но компенсацию выплатили. Бухгалтер исчисляет налог в месяце, когда утвердили авансовый отчет, и удерживает из ближайшей заработной платы специалиста.

Отдельного внимания заслуживает вопрос, облагается ли НДФЛ компенсация услуг ВИП-зала. Действующее законодательство не содержит каких-либо ограничений, запрещающих относить данный вид трат к транспортным расходам. На практике вопросы и претензии контролирующих структур не исключены, поэтому фирме лучше иметь объяснение, почему работнику потребовалось VIP-обслуживание в аэропорту. Например, руководитель проводил там переговоры, готовил срочную презентацию. Можно прописать правила относительно подобных издержек в коллективном договоре предприятия.

Что такое код вычета 503 в справке 2-НДФЛ

Код 503 в справке 2-НДФЛ является особенной формой вычета из материальной помощи, что означает выделение предприятием или работодателем денежных средств по причине достижения сотрудника пенсионного возраста. Данный код предусматривает вычеты для всех граждан, уволившихся с места работы по причине выхода на пенсию или в связи с инвалидностью.

Код вычета 503 в справке 2-НФЛ – что это и как правильно высчитывается налог

Если размер финансовой помощи при уходе на пенсию не выходит за отметку в 4 000 рублей, то его не обязательно указывать в справке. Однако, если сумма превышает установленный порог, тогда в обязательном порядке необходимо произвести налоговые удержания из размера материальной помощи.

В дальнейшем из общего количества материальной помощи будет вычтены денежные средства в размере 4 000 рублей, а с остатка суммы будут произведены отчисления в 13% для налогового фонда.

Пример использования

Согласно ст. 217 НК РФ, максимальный размер налогового вычета по материальной помощи — 4000 рублей в финансовый год. Это значит, что при выплате сотруднику ровно 4000 рублей или меньшей суммы, доход не будет облагаться налогом. А вот если превысить лимит, вся сумма превышения будет облагаться стандартным для налоговых резидентов 13% налогом.

Пример: Ивану была выплачена мат. помощь в размере 9000 рублей. Соответственно, налогом будет облагаться только сумма в размере 5000 рублей (9000 — максимальная сумма вычета в размере 4000 рублей = 5000 рублей). Далее, из этих 5000 высчитывается сумма налога по ставке 13%: 5000 х 0,13 = 650 рублей. Именно эту сумму работодатель и должен отправить в налоговые органы с учетом произведенного вычета.

Где указывается код

В зависимости от версии 2 НДФЛ код 503 записывается:

- в машиноориентированной форме.

- в таблице традиционного вида.

Вычет 503 применяется при начислении материальной помощи. А матпомощь выплачивается после:

- подачи сотрудником заявления;

- издания приказа компании о выплате поддерживающей суммы.

В НК РФ предусмотрены разные виды матпомощи с точки зрения их обложения:

| Матпомощь | Как освобождается |

| Смерть самого работника или члена его семьи | 100% |

| ЧС | 100% |

| Рождение ребенка | Сумма до 50 000 руб., выплаченная в первый год события |

| Отпуск | Не освобождена |

| Иные ситуации | 4 000 руб. за год |

А в приказе ФНС есть отдельные коды для следующих ситуаций:

- вычет из матпомощи инвалидам – код 506;

- из помощи при рождении ребенка – код 508;

- из матпомощи – 503.

Но согласно мнению ФНС и бухгалтеров код 503 отражает именно вычет в размере 4 000 руб. для всех прочих ситуаций. А вычеты в 100% вообще не показываются в документах по НДФЛ, т. к. с этих доходов налог все равно не уплачивается.

Важно! В отчетности по НДФЛ не отражаются доходы и вычеты, если по ним не уплачивается налог. Если за целый год вы заплатили работнику помощь до 4 000 руб

включительно, то ее не нужно включать ни в 2 НДФЛ, ни в 6 НДФЛ, т. к. вычет уменьшает этот платеж до нуля.

Еще один интересный нюанс: согласно мнению ФНС при выплате суммы физлицу, с которым фирма не заключала трудовой договор, за него подавать справку не требуется. Например, компания оказала поддержку лицу, с которым сотрудничала короткое время по договору ГПХ.

Законодательные основания

Приказом № ММВ-11-633, подписанным 22.11.2016, Федеральная налоговая служба (ФНС) внесла поправки в список шифров, используемых для обозначения налогооблагаемых поступлений физлиц. Действуют указанные нововведения с 26 декабря означенного года, следовательно, актуальны в 2021.

Изменения затронули такие виды поступлений граждан:

- увеличилось количество вычетов для родителей несовершеннолетних, в том числе:

- введена различная кодировка для родных и приемных мам и пап;

- в отдельную группу выделены премиальные начисления, выплачиваемые из прибыли предприятия;

- некоторые позиции исключены из перечня.

Важно: согласно требованиям статьи 230 (пункт 1) Налогового кодекса (НК) кодировка должна присутствовать в каждом документе по форме 2-НДФЛ. Иначе справка будет признана недействительной

Основной приказ, регламентирующий описываемые шифры, был подписан 10 сентября 2015 года и имеет номер ММВ-7-11/387. В него и внесены изменения, на которые обязательно следует ориентироваться при заполнении справок.

Скачать для просмотра и печати:

Внесенные уточнения

Согласно новому приказу некоторые позиции практически не изменились. Их расшифровка просто уточнена. К таковым относятся коды:

- 1532;

- 1533;

- 1535;

- 2641.

Все они описывают поступления от операций с финансовыми инструментами. В приказе описание их уточнило термином «производные», что не повлияло на смысловую часть.

Внимание: 2000 позиция касается доходов военнослужащих. Ее расшифровка расширена и содержит отсылку к статье 217 НК

Небольшие непринципиальные изменения произошли в описании шифра 3010. Он касается сумм выигрышей.

Скачать для просмотра и печати:

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 03.04.2017) (с изм. и доп., вступ. в силу с 04.05.2017)

Исключенные коды

В ФНС посчитали неактуальными две позиции. И исключили из перечня:

- 1543 — поступления от операций на индивидуальном инвестиционном счете;

- 2791 — часть заработка работников, выданная сельскохозяйственной продукцией.

Внимание: в 2021 году не нужно использовать коды:

- 1543;

- 2791.

Нововведения

В перечне появились новые шифры. Они приведены в таблице:

| Код | Описание |

| 1544 | Прибыль от операций с ценными бумагами (ЦБ) на соответствующем рынке, учтенными на персональном инвестиционном счете |

| 1545 | То же для доходов от не обращающихся ЦБ |

| 1546 | Прибыли от использования производных финансовых инструментов к ЦБ |

| 1547 | То же для инвестиций, которые не выходили на рынок |

| 1548 | Прибыли от инвестиций, не основывающихся на ЦБ |

| 1549 | То же для прибылей, полученных от фининструментов, не попавших на рынок |

| 1551 | Поступления, являющиеся процентами по погашению кредитов |

| 1552 | Тот же вид поступлений по займам РЕПО |

| 1553 | Доход по коротким позициям РЕПО |

| 1554 | Прибыли от обмена ЦБ |

Важно: премии разделены на две позиции с учетом источника их финансирования:

- 2003 — из прибыли предприятия, целевых поступлений;

- 2002 — из других законных источников.

Где указывают коды в справке

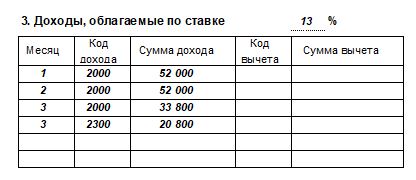

Для указания закодированных сумм выплат физлицам в справке предназначен раздел 3, который выглядит так:

Указывается:

- месяц выплаты (порядковый номер от 1 до 12);

- код дохода;

- сумма выплаты.

Ставка налога пишется перед таблицей. Из примера видно, что расшифровка кодов в справке 2-НДФЛ в 2021 г. отсутствует. Ее необходимо смотреть в общей таблице в приложении к . В примере налогоплательщик получил:

- зарплату за январь, февраль и март 2021 г. — по 52 000 руб. в месяц;

- пособие по временной нетрудоспособности — за март в сумме 20 800 руб.

Выплат по отпускным в обозначенном периоде не было, и код отпускных в 2-НДФЛ в 2021 г. (2021) не применялся.

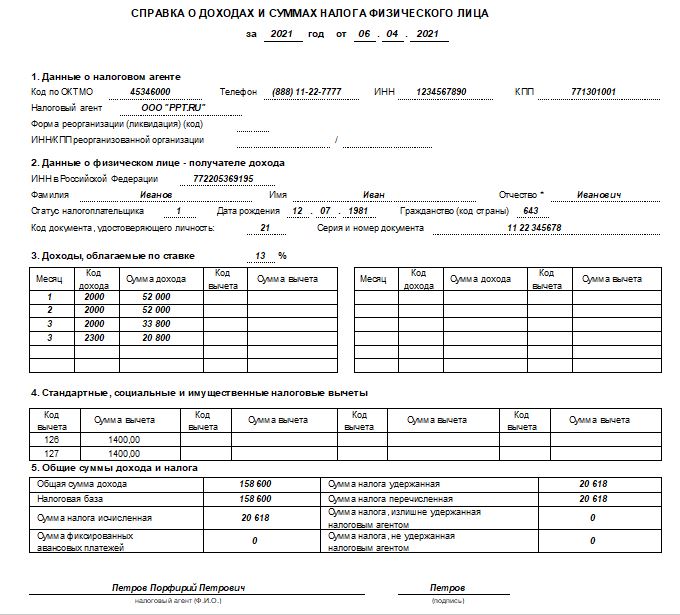

Пример справки с заполненным кодом дохода

Рассмотрим заполненный документ с кодировкой, оформленный за период текущего года (1-й квартал). Работник получал заработную плату и пособие по больничному. Других выплат в его пользу не было. Но только в той организации, которая оформила справку. Он мог получать иные виды вознаграждений в других организациях, которые оформляются отдельным документом. Его выдает тот налоговый агент, который выплатил деньги и удержал с них налог.

Что означают коды НДФЛ

Налоговый кодекс обязывает налоговых агентов вести учет доходов, выплачиваемых физическим лицам, не в произвольной форме, а с использованием специальных кодов. Так, в пункте 1 статьи 230 НК РФ сказано, что каждый налоговый агент должен составлять регистры налогового учета. В них нужно фиксировать выплаченные физлицам доходы в соответствии с кодами, которые утверждает ФНС.

Действующие коды приведены в приказе ФНС от 10.09.15 № ММВ-7-11/387@ (далее — приказ № ММВ-7-11/387@). Они применяются, в том числе для заполнения справок по форме 2-НДФЛ. А значит, неправильное присвоение доходу цифрового шифра приведет к ошибке в справке 2-НДФЛ. Это, в свою очередь, грозит налоговому агенту штрафом в размере 500 руб. за каждую неверно оформленную справку о доходах (ст. 126.1 НК РФ, п. 3 письма ФНС от 09.08.16 № ГД-4-11/14515).

Внимание

За 2020 год налоговые агенты должны сдать справки о доходах по форме 2-НДФЛ не позднее 1 марта 2021 года. Далее справка 2-НДФЛ как отдельный документ перестанет существовать. Вместо нее придется заполнять приложение № 1 к расчету 6-НДФЛ (см. «Новая форма 6‑НДФЛ, в которую включили 2‑НДФЛ: как заполнять и когда сдавать»). Впервые представить 6-НДФЛ с приложением № 1 надо не позднее 1 марта 2022 года.

Заполнить и сдать через интернет 2‑НДФЛ с актуальными кодами

Кроме того, во многих бухгалтерских программах на коды выплат «завязано» определение даты фактического получения дохода. А она используется при заполнении строки 100 раздела 2 расчета 6-НДФЛ (подробнее об этой форме см. 6‑НДФЛ: как заполнить и сдать расчет»). Следовательно, из-за ошибки в кодировке доходов налоговый агент может неверно заполнить расчет 6-НДФЛ. За данное нарушение штраф также составляет 500 руб. (ст. 126.1 НК РФ).

Наконец, эта же самая кодировка выплат используется в большинстве бухгалтерских программ для расчета среднего заработка. Поэтому неправильное присвоение кода может стать причиной неверного расчета с работниками по отпускным, командировочным, больничным и т.п. Если выплата окажется занижена, организация может быть оштрафована на сумму от 30 000 до 50 000 руб., должностное лицо — от 10 000 до 20 000 руб., а ИП — от 1 000 до 5 000 руб. (ч. 6 ст. 5.27 КоАП РФ). Если же работнику будет перечислено больше, чем полагается, возможны проблемы с выплатами различных пособий, компенсируемых за счет бюджета.

Важно

Ошибки в применении кодов могут повлечь занижение или завышение отпускных, командировочных, больничных и прочих выплат, «завязанных» на средний заработок. Поэтому данные выплаты лучше рассчитывать в веб-сервисах, где актуальные коды устанавливаются и подставляются в отчетность автоматически.

Бесплатно рассчитать зарплату, отпускные и пособия в веб‑сервисе

Коды доходов в справе 2-НДФЛ: с 1530 по 1554

| Код доходы | Расшифровка |

| 1530 | Доходы, которые получены по операциям с ЦБ (ценными бумагами), которые обращаются на организованном рынке ценных бумаг |

| 1531 | Доходы, которые получены по операциям с ЦБ, не обращающимся на организованном рынке ценных бумаг |

| 1532 | Доходы, которые получены от операций с производными финансовыми инструментами, обращающимися на организованном рынке и базисным активом которых являются фондовые индексы, ЦБ или другие производные финансовые инструменты, базисным активом которых являются ЦБ или фондовые индексы |

| 1533 | Доходы, которые получены от операций с производными финансовыми инструментами, не обращающимися на организованном рынке |

| 1535 | Доходы, полученные от проведения операций с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ЦБ, фондовые индексы или другие производные финансовые инструменты, базисным активом которых являются ЦБ или фондовые индексы |

| 1536 | Доходы, которые получены от проведения операций с ЦБ, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения отвечали требованиям, предъявленным к обращающимся ЦБ |

| 1537 | Доходы в виде процентов по займу, которые получены по совокупности операций РЕПО |

| 1538 | Доходы в виде процентов, которые получены в налоговом периоде по совокупности договоров займа |

| 1539 | Доходы, которые получены по операциям, связанным с открытием короткой позиции, являющимся объектом операций РЕПО |

| 1540 | Доходы, которые получены от реализации долей участия в уставном капитале организаций |

| 1541 | Доходы, которые получены в результате обмена ЦБ, переданный по первой части РЕПО |

| 1542 | Доходы, полученные в виде действительной стоимости доли в уставном капитале организации, которые выплачивают при выходе участника из организации |

| 1544 | Доходы, которые получены по операциям с ЦБ, обращающимися на организованном рынке ценных бумаг, учитываемым на ИИС (индивидуальном инвестиционном счете) |

| 1545 | Доходы, полученные от проведения операций с ЦБ, не обращающимися на организованном рынке ценных бумаг, учитываемых на ИИС |

| 1546 | Доходы, полученные от проведения операций с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются фондовые индексы, ЦБ или иные производные финансовые инструменты, учитываемые на ИИС |

| 1547 | Доходы, полученные от операций с производными финансовыми инструментами, которые не обращаются на организованном рынке ценных бумаг, учитываемым на ИИС |

| 1548 | Доходы, полученные от операций с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ЦБ, фондовые индексы или другие финансовые инструменты срочных сделок, базисным активом которых являются фондовые индексы или ЦБ, учитываемые на ИИС |

| 1549 | Доходы, которые получены по операциям с ЦБ, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения отвечали требованиям, предъявленным к обращающимся ЦБ, учитываемым на ИИС |

| 1550 | Доходы, которые получены налогоплательщиком при уступке прав требования по договору в долевом строительстве/инвестирования долевого строительства или по другому договору, связанному с долевым строительством |

| 1551 | Доходы в виде процентов по займу, которые получены по совокупности операций РЕПО, учитываемых на ИИС |

| 1552 | Доходы в виде процентов, которые получены в налоговом периоде по совокупности договоров займа, учитываемых на ИИС |

| 1553 | Доходы, которые получены по операциям, связанным с открытием короткой позиции, являющимся объектом операций РЕПО, учитываемых на ИИС |

| 1554 | Доходы, которые получен в результате обмена ЦБ, переданных по первой части РЕПО, учитываемых на ИИС |

Все налоговые агенты, которые проводят операции продажи/обмена/покупки ЦБ, должны отражать доходы отчете по НДФЛ. Код дохода 1530 в справке 2-НДФЛ предназначен именно для этого.

Код дохода 4800 с расшифровкой

Начнем с самого универсального кода — 4800 «Иные доходы». Ему соответствуют любые доходы, для которых в приказе № ММВ-7-11/387@ нет более подходящего кода (письмо ФНС от 06.07.16 № БС-4-11/12127). Например, этим шифром обозначается доход в виде суммы единовременной доплаты к отпуску (письмо ФНС от 16.08.17 № ЗН-4-11/16202@).

Кроме того, код 4800 можно использовать, в частности, в отношении следующих доходов:

- средний заработок, сохраняемый за дни прохождения диспансеризации;

- оплата времени простоя, возникшего по независящим от сторон причинам;

- компенсация за задержку выдачи трудовой книжки уволенному сотруднику;

- средний заработок, сохраняемый за донорами в дни сдачи крови и в дни предоставляемого им отдыха;

- сумма прощенной задолженности по авансовому отчету;

- сверхнормативные суточные и др.

Также данный код применяется при расчетах с физлицами, которые не являются работниками организации или ИП. Например, с помощью этого шифра надо отражать сумму выигрыша, которую покупатель или клиент получил при участии в лотерее, проводимой не в целях рекламы товаров, работ или услуг.

Помимо этого, код 4800 используется при «переквалификации» промежуточных дивидендов, если по итогам года сумма прибыли оказалась ниже расчетной.

Код 2002 в справке 2 НДФЛ – что значит

Отвечу сразу на главный вопрос: что значит код 2002 в справке 2 НДФЛ – это премиальные, источником которых не является прибыль работодателя и средства специального назначения.

Данный документ вы можете открыть на сайте Налоговой службы. Он состоит из самого текста приказа и 2 приложений:

- в первом перечислены коды доходов, в т.ч. «2002»;

- во втором – коды вычетов.

Теперь разберем, что же означают суммы премий, выплачиваемые по результатам работы, коллективным и индивидуальным договорам, законодательству России и пр. Мы привыкли воспринимать премию как часть зарплаты, дополнение к окладу, но с точки зрения ФНС и НДФЛ это отдельный вид дохода.

По этим выплатам не предусмотрено наличие специальных налоговых вычетов причитающимся им лицам, также нет необлагаемого минимума, который уменьшил бы налог с премиальных.

Допустим, вы купили жилье и подали документы в ИФНС для использования имущественного налогового вычета. В качестве доходов, с которых хотите вернуть налог, вы вправе указать не только зарплату, но и премии и любые другие виды выгоды, с которых платился НДФЛ по ставке 13%.

Несколько тезисов о премировании:

- организации не обязаны выплачивать стимулирующие вознаграждения персоналу, такие платежи устанавливаются в каждой компании по добровольному решению руководства или по соглашению с профсоюзными обществами путем заключения коллективных договоров;

- во внутреннем нормативно-правовом акте предприятие утверждает виды премирования, условия их выплаты, адресатов вознаграждений, критерии оценки работы сотрудников и способы их оспаривания;

- если соблюдены все условия премирования из внутренней документации, то для юрлица выплата становится обязательной;

- премии могут быть связаны с результатами труда работника, а могут назначаться в силу наступления каких-то событий, например, к юбилею, государственным и фирменным праздникам.

Источниками премирования являются:

- чистая прибыль – как раз в случаях, не связанным с трудовой деятельностью; об этом дал пояснения Минфин в письме № 03-03-06/1/14283 от 24 апреля 2013 года;

- расходы, уменьшающие доходы по налогу на прибыль, – премиальные, учтенные и не учтенные в системе оплаты труда;

- средства специального назначения и целевые поступления – деньги, полученные организацией от государства, муниципальных органов и других предприятий для конкретных, поименованных в соответствующих документах.

Премии облагаются НДФЛ, следовательно, включаются в справку 2 НДФЛ. Справка – документ персональный, формируется на каждое физлицо, которому выплачиваются доходы по НДФЛ.

Если у налогового агента до 10 справок, то их можно сдать в бумажном виде. Если у вас более 10 форм, то они в обязательном порядке подаются в электронном формате соответствующего года отчетности, если не хватит собственного обеспечения для направления их по ТКС с усиленной цифровой подписью, то можно обратиться к сторонним бухгалтерам, платно оформляющим отчеты ИП и юрлиц.