Онлайн-сервис для отчётности в фнс через интернет

Содержание:

- Почему электронный документооборот удобен для всех?

- Отправка отчетности через операторов ЭДО

- Законодательная база

- Получение КЭП в коммерческих удостоверяющих центрах

- Отправка документов в ФНС с использованием ЭЦП

- Порядок получения УКЭП в ФНС России

- Получение простой цифровой подписи. Сколько это стоит?

- Регистрация в личном кабинете налогоплательщика-юридического лица (или ИП)

- Электронная подпись для налоговой и не только — что это такое?

- Что делать с электронной подписью

- Как сделать электронную подпись для налоговой инспекции

- Что получает юрлицо, оформив в ФНС электронную подпись

- Выводы

Почему электронный документооборот удобен для всех?

Грядет неминуемый переход к всеобщему электронному документообороту (ЭДО). Для воплощения в жизнь этого амбициозного плана необходимо наличие ЭЦП у всех участников обмена. Именно поэтому государство не остается в стороне и возлагает функции по выпуску КЭП на себя в лице ФНС и некоторых доверенных структур.

ЭДО это удобно, эффективно с точки зрения использования материальных и временных ресурсов организаций и ИП. Электронный документооборот позволяет и физлицам решать значительную часть проблем без личного присутствия.

Как используют электронную подпись юридические лица:

— Работают с электронными документами, которые не надо печатать на бумаге. Государство признает такие документы имеющими юридическую силу.

— Передают электронные налоговые декларации в ИФНС.

— Оформляют электронные заявки на патенты, сделки с собственностью и др.

— Участвуют в электронных торгах, где подписывают заявки на тендеры и тендерную документацию в электронном виде.

— Подписывают документы в системе дистанционного банковского обслуживания.

— Регистрируются в системе маркировки продукции.

— Регистрируют электронные сделки с недвижимостью.

— Оформляют трудовые отношения с удаленным сотрудником и т. п.

Отправка отчетности через операторов ЭДО

Сдача отчетности может быть осуществлена при помощи операторов электронного документооборота посредством каналов ТКС.

- Если за прошедший календарный год количество сотрудников компании превысило 100 человек (согласно абз. 3 п. 3).

- Если была проведена реорганизация компании с численностью сотрудников более 100 человек (согласно абз. 4 п. 3).

- Если данная обязанность применима к конкретному типу налога (согласно абз. 5 п. 3).

ВНИМАНИЕ! 6-НДФЛ и РСВ нужно сдать в электронном виде, если список физлиц, в отношении которых подается отчет, составляет 10 человек и более (ст. ст

230, 431 НК РФ)

Список операторов ЭДО можно узнать на официальном сайте ФНС.

Отправка отчетности через операторов ЭДО обладает следующими преимуществами:

- не нужно посещать налоговые органы;

- не нужно создавать и заверять бумажные версии отправляемых документов;

- снижается число ошибок при оформлении деклараций;

- налогоплательщик получает доступ к своим индивидуальным данным в ФНС (например, сведениям по лицевому счету);

- налогоплательщик получает возможность электронного документооборота с ФНС (например, может запросить справки о состоянии задолженности перед бюджетом либо акт сверки такой задолженности).

Законодательная база

Основным законом, регулирующим сферу применения электронной подписи, является Федеральный закон под номером 63-Ф3 от 06.04.2011 г. В нем закреплены:

- Основные определения цифровой подписи, сертификата ключа проверки ЭЦП, владельца сертификата, УЦ и его аккредитации;

- Методы правового регулирования ЭП;

- Способы и принципы работы с ЭП;

- Виды цифровой подписи;

- Условия признания ЭД и т.д.

Статья 13 регулирует права и обязанности УЦ, а требования к форме сертификата утверждены отдельным приказом ФСБ РФ от 27.12.2011 под номером 795.

В Налоговом кодексе прописаны определения для личного кабинета. Он представляет собой информационный ресурс на портале ФНС для предоставления и получения информации в электронной форме. Полный список операций, доступных для проведения в ЛК, прописан в Руководстве пользователя, и размещен на сайте РФ ФНС. В ст.23 НК РФ прописаны обязанности налогоплательщиков по своевременной подаче в налоговые органы деклараций. Формы отчетности разрабатываются и утверждаются Министерством финансов РФ, если отдельно налоговым законодательством не утверждены иные нормы.

Электронная цифровая подпись дает своему владельцу возможность отправки отчетности в налоговые и страховые органы, ведения документации и официальной переписки со внутренними и внешними корреспондентами. Преимущество ЭП и в том, что она позволяет отследить неизменность документов после заверения и высокую конфиденциальность передаваемой информации. Приобрести ЭП для налоговой можно в удостоверяющем центре, имеющем сертификацию Минкомсвязи РФ. Для удаленной подачи отчетности необходимо зарегистрировать на сайте ФНС РФ личный кабинет. Это быстрая процедура, состоящая из нескольких простых шагов. Предоставление оригиналов не требуется — КЭП и документы, заверенные ею, имеют полную юридическую силу и не нуждаются в подтверждении.

Получение КЭП в коммерческих удостоверяющих центрах

С 1 июля по 31 декабря 2021 года можно получить электронную подпись для индивидуальных предпринимателей и юрлиц в коммерческих удостоверяющих центрах, прошедших процедуру аккредитации «по новым требованиям» Минкомсвязи России (См. “Новую электронную подпись можно получить в Удостоверяющем центре СКБ Контур“)

Более того, УЦ ФНС выдаёт бесплатно электронные подписи исключительно юридическим лицам, ИП и нотариусам. КЭП физлица или лица, планирующего действовать от имени юридического лица по доверенности, выдаётся только коммерческими аккредитованными УЦ.

Вместе с тем физические лица, которые представляют предприятие или ИП по доверенности, к примеру, штатные сотрудники, с 1 января 2022 года обязуются предоставлять подписываемую документацию вместе с электронной машиночитаемой доверенностью (МЧД), которая подписывается ИП или руководителем юридического лица.

Список подобных удостоверяющих центров находится на платформе Минкомсвязи в перечне аккредитованных УЦ с датой аккредитации после 1 июля 2020 года.

Отправка документов в ФНС с использованием ЭЦП

Электронная подпись для юридических лиц для налоговой службы позволяет отправлять отчетность удаленно, не посещая лично ФНС. Понятие информационного ресурса «Личный кабинет налогоплательщика» утверждено Федеральным Законом от 04.11.2014 г. Наличие изменение в 1 и 2 части НК РФ дает право юридическим лицам получать данные из ЕГРН и ЕГРЮЛ, а также управлять расчетами. Налогоплательщик может получать информацию о:

- Налоговых обязательствах;

- Невыясненных платежах;

- Суммах, которые были списаны с банковского счета, но зачислены на бюджетные счета;

- Урегулировании вопроса по задолженности;

- Просроченной налоговой задолженности;

- Принятых мерах по взысканию просроченных платежей.

Получение доступа к порталу сдачи налоговой отчетности в ФНС возможно только при помощи квалифицированного ключа проверки ЭЦП. Данный вид сертификата позволяет пройти регистрацию удаленно, подписав «Соглашение о предоставлении доступа к Личному кабинету».

Право пользования кабинетом налогоплательщика обладает только руководитель предприятия или его доверенное лицо. Они могут предоставить временный доступ к данным сотрудникам фирмы, имеющим ЭП и содержащим в ключе ЭП ИНН фирмы.

Для регистрации также необходимы определенные технические условия:

- ОС Windows XP SP3 и выше;

- Браузер, поддерживающий процесс шифрования и соответствующий ГОСТу 34.10-2001;

- Криптопровайдер, поддерживающий алгоритмы шифрования и соответствующие ГОСТу 34.10-2001 и 28147-89;

- ПО Крипто Про или его разрешенный аналог;

- eToken;

- Сертификаты ключей для проверки цифровой подписи.

Регистрация кабинета на сайте ФНС

Процедура регистрации кабинета на портале сдачи налоговой отчетности в ФНС состоит из нескольких последовательных шагов:

- Введение ОГРН фирмы и email;

- Подписание «Соглашения об открытии доступа к личному кабинету налогоплательщика».

Для активации ЛК на указанный электронный адрес отправляется ссылка.

Чтобы отправить отчет в налоговую инспекцию нужно сформировать ЭД, и подписать его при помощи квалифицированной ЭЦП для сдачи отчетности. После получения ЭД налоговый орган высылает 2 квитанции:

- О получении отчета;

- О времени и дате каждого полученного файла.

Обе квитанции заверяются ЭП ФНС. Если имеются разногласия во времени отправки и получения информации обращаются к провайдеру: он обязан предоставить время доставки и отправки документа через канал Интернета.

Применение электронной подписи позволяет сдавать электронную форму бухгалтерской и налоговой отчетности ИФНС на сайте. Минус этого способа — невозможность одновременного просмотра отчетов в налоговую и социальное страхование, поскольку хранятся они в разных БД и на разных сайтах.

ПО для отправки отчетности

Для взаимодействия с ФНС нужно получить ключ электронной подписи для налоговой, а также установить на ПК специальное программное обеспечение.

Обычно предприниматели работают с 1С, разработанной для составления отчетности. Программа простая в эксплуатации, и дополнена описанием последовательности действий. 1С позволяет составить документ в формате XML, разрешенным для подачи в органы налоговой службы. Также для отчетности можно использовать:

- Астрал-Отчет;

- МоеДело;

- Программа Главбух;

- Бухсофт Онлайн.

Помимо ПО для отправки отчетности необходимо пользоваться провайдерами. На рынке РФ из крупнейших работают только два:

- В 2000 г. основан Такском. Он предлагает клиентам услуги по подключению и ведению онлайн касс, сдачи отчетности в ФНС, Росстат, Пенсионный фонд. Такском также является аккредитованным УЦ;

- Тензор. Он работает с 1996 г., и предоставляет аналогичный комплекс услуг.

Для пересылки отчетности эти провайдеры используют собственное ПО:

- Онлайн-спринтер для работы в защищенном онлайн-кабинете;

- 1С-Спринтер (совмещенный с 1С) для исключения необходимости перемещения ЭД в отдельную папку.

Тензор дополнительно работает с СбиС, включающей отдельные блоки бухгалтерского учета. Они позволяют производить сверку счетов-фактур из деклараций НДС и поступивших документов от покупателей и поставщиков. Все ПО отвечает требованиям безопасности и контролирующему законодательству РФ.

Порядок получения УКЭП в ФНС России

Чтобы получить сертификат ключа подписи на директора или ИП, нужно будет подать в ФНС заявление, паспорт и СНИЛС. Направить документы можно также через личный кабинет физического лица.

Предоставлять КЭП ФНС будет бесплатно. Действовать она будет 15 месяцев. Подпись подойдёт для внутреннего документооборота, а также для визирования отчётности, которая подаётся в налоговый орган в электронном виде.

ФНС выдаст сертификат КЭП на директора организации или ИП в единственном экземпляре на специальном носителе, данные с которого скопировать нельзя. Подразумевается, что подписывать документы должно только то лицо, на которое выпущена подпись. Если нужно визировать документы иным сотрудникам, им оформляются КЭП физических лиц и выписываются электронные доверенности.

Получение простой цифровой подписи. Сколько это стоит?

Когда мы что-то приобретаем, то хотим знать, за что именно платим деньги. Многие считают, что, получив сертификат простой цифровой подписи, они имеют возможность подписывать любой документ. Это не так, но наиболее насущные, к примеру, налоговые декларации, подписывать ими можно.

Простую электронную подпись можно назвать сочетанием логина и пароля, столь распространенного на просторах Сети. Однако в данном случае «паролится» не доступ на сайт, а доступ к изменению формата документа, который переводится в режим «рисунка», для того, чтобы невозможно было внести в него какие-либо изменения. Но, чтобы разблокировать этот документ, у другой стороны (контрагента) должен быть точно такой же ключ (криптующий программный клиент, работающий синхронно).

Услуги по предоставлению ЭЦП оказывают удостоверяющие центры, которые выдают соискателям указанные программные клиенты (ключи) на внешних носителях (флеш-картах). Тогда получается, что другой комплект таких носителей требуется выдать противоположной стороне, то есть, контрагентам? А если их будут сотни? Как это вообще возможно?

Ну, в некоторых случаях возможно. К примеру, с 01 июля 2015 года вступил в силу Федеральный закон №347-ФЗ, согласно которому было закреплено понятие «личного кабинета» налогоплательщика. В соответствии с данным нормативным актом, гражданин получил право подавать, к примеру, свои налоговые декларации по НДФЛ в электронном формате в налоговой в личном кабинете, подписывая их собственной простой ЭЦП.

Просто портал ФНС в автоматическом режиме пополняется дубликатами всех выдаваемых простых цифровых подписей. Они сохраняются в налоговом органе совершенно конфиденциально, но если гражданин захочет сделать свои отношения с государством по вопросу расчетов и уплаты налогов полностью «онлайн», то ему не нужно будет для этого совершать никаких дополнительных действий. Достаточно будет получить простую ЭЦП, которая для налоговой будет актуальным, работающим способом подтверждения декларации.

Нужно понимать, что создание такого программного комплекса, как ЭЦП, – это весьма затратное мероприятие. А ее инфраструктурный механизм – тем более. Однако простая электронная подпись оправдывает свое название: ее проще всего сформировать, а главное, механизм ее работы просто пополняется с появлением нового сертификата. Это означает, что простая ЭЦП является самой дешевой – она стоит до 2000 рублей. Также не нужно забывать и о своего рода акциях. Так, например:

- после начала действия Федерального закона №347-ФЗ физические лица-пользователи личных кабинетов на портале ФНС могут получить сертификат ЭЦП бесплатно;

- получить простую ЭЦП бесплатно можно и при заказе государственных услуг на сайте столичного градоначальника – mos.ru;

- возможность бесплатного заказа простой ЭЦП существует на сайте Росреестра;

- также оставить заявку на бесплатное получение простой ЭЦП можно на сайте госуслуг – gosuslugi.ru.

В последнем случае потребуется уже обладать активным аккаунтом на указанном портале, а для этого требуется не только сформировать учетную запись, но и физически прийти в МФЦ, подтвердить свою личность и принадлежность аккаунта. Поэтому в данном случае, для получения простой ЭЦП пользователю можно уже будет даже не вставать со своего кресла перед компьютером. Достаточно будет заполнить в соответствующем разделе поля:

- Ф.И.О.;

- мобильный телефон;

- e-mail;

- потребуется проставить галочку в поле согласия с правилами сервиса.

Процедура заказа простой ЭЦП заканчивается вводом кода из смс, подтверждающим все введенные данные. Саму подпись можно будет получить, как правило, на следующий день после оформления заказа.

Регистрация в личном кабинете налогоплательщика-юридического лица (или ИП)

Регистрация в личном кабинете доступна со страницы https://www.nalog.ru/rn40/service/pred_elv/. Выбираем пункт «Перейти в Сервис сдачи налоговой и бухгалтерской отчетности» и переходим на следующую страницу:

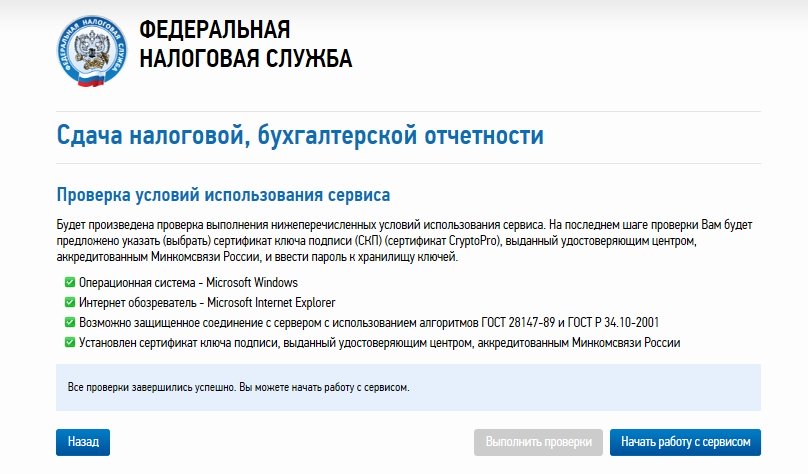

Как видите, предварительно сайт налоговой предлагает проверить компьютер на соблюдение технических условий. Это очень удобно. Запускаем проверку и добиваемся, чтобы они были выполнены, в результате чего сайт налоговой покажет следующую информацию:

Далее следует нажать кнопку «Начать работу с сервисом». Вам будет предложена стандартная процедура регистрации – аналогичная регистрации на многих других сайтах, за исключением того, что на компьютере, с которого вы совершаете эти действия, должен быть установлен квалифицированный сертификат ключа электронной подписи.

При первом входе нужно будет заполнить сведения об организации:

Электронная подпись для налоговой и не только — что это такое?

Определение электронной подписи дается в п. 1 ст. 2 закона «Об электронной подписи» от 06.04.2011 № 63-ФЗ (далее — закон № 63-ФЗ). Согласно этому определению основная функция электронной подписи — идентификация лица, подписавшего электронный документ. Документы в электронной форме сегодня приобретают все большее распространение.

Отчетность в электронной форме обязаны представлять:

- все плательщики НДС;

- организации с численностью более 100 человек — в ФНС;

- работодатели с численностью работников от 25 (или от 10 для НДФЛ отчетности) человек — документы, содержащие сведения о доходах физлиц и НДФЛ, и отчеты в ПФР и ФСС.

При каких условиях квалифицированная электронная подпись признается действительной, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все нюансы существующих условий.

Электронный отчет без наличия электронной подписи сдать нельзя, так как системы приема отчетов и деклараций не смогут идентифицировать подателя этих электронных документов.

Закон № 63-ФЗ в ст. 5 выделяет такие виды электронных подписей:

Рисунок 1. Виды электронных подписей в соответствии со ст. 5 закона № 63-ФЗ

Простая подпись — это вид идентификации, формируемый с помощью пароля, кода или других средств.

Как сделать простую электронную подпись, можно узнать из статьи «Как сделать простую электронную подпись».

Усиленная электронная подпись (УЭП), как показано на рис. 1, делится на 2 вида:

- квалифицированную;

- неквалифицированную.

Общими чертами этих 2 видов УЭП является то, что они формируются с применением криптографии (шифрования) для преобразования информации, вносимой на ключ, более точно идентифицируют лицо, которое подписало документ с помощью такой подписи, контролируют возможные изменения, внесенные в документы уже после их подписания. Еще одна общая черта для УЭП — это то, что они создаются с использованием специальных приспособлений для электронной подписи.

Квалифицированная усиленная электронная подпись дополнительно подтверждается квалифицированным сертификатом. В процессе ее создания и проверки используются специальные средства подтверждения подписи в соответствии с требованиями закона № 63-ФЗ в редакции закона «О внесении изменений…» от 30.12.2015 № 445-ФЗ.

Квалифицированную усиленную электронную подпись предоставляют сертификационные центры. Неквалифицированную усиленную электронную подпись можно получить без сертификационных центров, пройдя процедуру идентификации.

ВНИМАНИЕ! С 2022 года электронную подпись для отправки отчетности для руководителей организаций и ИП можно будет получить только в ФНС. Удостоверяющие центры, прошедшие аккредитацию по правилам, действующим с июля 2021 года, смогут выдавать КЭП только для работников организаций на коммерческой основе

Подробнее о новшествах, действующих с июля 2021 года, рассказали эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

В чем отличие двух видов УЭП, подробнее можно узнать из статьи «Чем отличаются два основных типа электронных подписей?».

Что можно делать, имея электронную подпись:

- Первое преимущество владельцев электронной подписи — возможность зарегистрироваться на сайтах ФНС, ПФР, ФСС и стать пользователем личного кабинета на этих электронных ресурсах.

- Второе преимущество — можно оформить электронную подпись для участия в электронных торгах на площадках государственных торгов, а ключ от данной электронной подписи подойдет и для пользователей электронных ресурсов ФНС, ПФР, ФСС и сайта госуслуг.

Что делать с электронной подписью

До 1 июля 2021 года электронная подпись подлежит переоформлению во любом УЦ при истечении срока действия.

С 1 июля 2021 года до 1 января 2022 года при необходимости приобретения новой подписи сделать это получится лишь в УЦ, прошедшем процедуру аккредитации согласно обновлённым положениям. Руководители компаний ИП имеют возможность обратиться в ФНС.

К 1 января 2022 года станет ясен порядок функционирования электронных доверенностей для сотрудников, также появится реестр доверенных лиц ФНС. Возможны предположения о дальнейших операциях:

- Если вы не руководитель, получите подпись физлица в УЦ, аккредитованном по новым правилам. Но сначала проверьте, что сервисы и порталы, где вы работаете, принимают электронную доверенность.

- Если вы руководитель юрлица или ИП — обратитесь в УЦ ФНС или к её доверенным УЦ, чтобы получить электронную подпись юрлица.

Как сделать электронную подпись для налоговой инспекции

Электронную подпись для налоговой отчетности можно сделать в одном из удостоверяющих центров, имеющих лицензию Минкомсвязи и прошедших аккредитацию в 2021 году. Сертификат можно применять и в 2022 году до его окончания.

Для оформления ЭЦП предварительно необходимо подготовить пакет документов. Максимальный пакет для юрлица включает:

- копию учредительного договора;

- копию устава;

- копию приказа о назначении директора;

- паспортные данные, СНИЛС и ИНН директора;

- копию свидетельства о регистрации юридического лица;

- копию свидетельства о постановке на налоговый учет;

- выписку из ЕГРЮЛ, полученную не позднее чем за полгода до обращения в удостоверяющий центр (иногда «срок свежести» выписки из ЕГРЮЛ может быть иным — уточните этот момент в том сертификационном центре, куда обратитесь за получением ключей и сертификата электронной подписи).

Конкретный удостоверяющий центр для формирования ключа подписи может затребовать не все документы. Состав пакета лучше заранее уточнить.

См. также «В каком удостоверяющем центре можно получить ЭЦП?»

ВНИМАНИЕ! Квалифицированные сертификаты от других центров, не прошедших аккредитацию в 2021 году, действительны до конца года (если аккредитация или срок действия сертификата не кончились раньше). С 1 июля 2021 года такие удостоверяющие центры не могут выдавать сертификаты ключа проверки

ИП может не только обратиться в удостоверяющий центр. У физических лиц есть возможность получения электронной подписи в территориальном отделении налоговой инспекции или через получение учетной записи ЕСИА в одном из почтовых отделений или в МФЦ.

Порядок обращения мало чем отличается от работы с удостоверяющим центром. Также необходимо подготовить копии учредительных документов и документов, удостоверяющих личность владельца подписи, и обратиться за получением электронной подписи. Удостоверяющий центр есть и в структуре ФНС России.

Что получает юрлицо, оформив в ФНС электронную подпись

Юридическим лицам оформление личного кабинета на сайте ФНС тоже выгодно, так как позволяет:

- Знать все о том, какие налоги начислены, сколько зачислено оплаты, делать сверки и получать сведения о существующих переплатах или недоимках.

- Получать и отправлять запросы и письма в ФНС.

- Получать консультации.

- Экономить время: обращаться в ФНС не выходя из офиса.

Личным кабинетом юридическое лицо может пользоваться, имея неквалифицированную электронную подпись.

Если предприятие оформило сертификат на пользование ключом электронной подписи, обладающей всеми признаками квалифицированной, то оно может сдавать отчетность через специальные ресурсы сайтов ФНС, ФСС и ПФР. Кроме того, есть возможность сдачи электронной отчетности через операторов электронной отчетности. Потребитель вправе самостоятельно выбрать самый удобный для себя способ.

О том, как учесть расходы на приобретение электронной подписи в бухгалтерском и налоговом учетах, вы можете узнать из Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Выводы

Что же предпринимать компаниям и ИП в связи с грядущими изменениям? Подытожим всё, что сказано выше.

Итак, если действие сертификата КЭП заканчивается после 1 июля 2021 года, то пользоваться им можно до 1 января 2022 года. Если он истекает раньше, то пока ещё можно получить новый сертификат в удостоверяющем центре. Подписи, сертификаты которых выданы до 1 июля 2021 года, будут действовать до 1 января 2022 года.

Если нужно выпустить или обновить сертификат КЭП в период с 1 июля и до конца текущего года, то в зависимости от того, какая требуется подпись, обращаться придётся:

- в ФНС, если подпись требуется на руководителя компании или ИП (КЭП бесплатная);

- в аккредитованный по новым правилам УЦ, если нужна подпись для сотрудника или представителя.

Подписи сотрудников, если истекает срок их действия, лучше переоформить до 1 июля 2021 года, тогда использовать их можно будет до нового года. А с января 2022 года на работников надо оформлять еще и электронные доверенности.