Декларация по усн онлайн

Содержание:

- Заполнить Декларацию Усн Онлайн Бесплатно 2021

- Декларация на УСН Доходы

- Порядок заполнения декларации по УСН для ИП за 2020 год

- Заполнение «нулевой» отчетности на конкретном примере

- Сроки подачи декларации

- Как построен процесс сдачи электронной отчетности

- Заполняем новую декларацию по УСН

- Когда сдавать в разных ситуациях

- Как ИП заполнять нулевую декларацию: образец

- Нулевая декларация для ИП на УСН Доходы

Заполнить Декларацию Усн Онлайн Бесплатно 2021

Бланк (форма) налоговой декларации по УСН «доходы» состоит из 6 частей, но сдавать нужно такие разделы: титульный лист, раздел 1.1, 2.1.1. Для плательщиков торгового сбора — 2.1.2, для получателей благотворительной помощи и другого финансирования — 3. Разделы 1.2 и 2.2 предназначены для внесения информации по системе «доходы минус расходы».

Не смотря на то, что сдается декларация раз в году, уплачивать авансовые платежи нужно каждый квартал. В зависимости от финансовой ситуации предпринимателя сумму авансового ежеквартального платежа можно корректировать, однако по итогам года она должна быть уплачена в полном объеме. Соответственно, чем большая сумма будет заплачена авансом, тем меньше придется платить в конце года.

Декларация на УСН Доходы

Если ООО «Уютный дом» применяет объект «Доходы», то заполнять надо титульный лист, затем разделы 2.1.1 и 1.1.

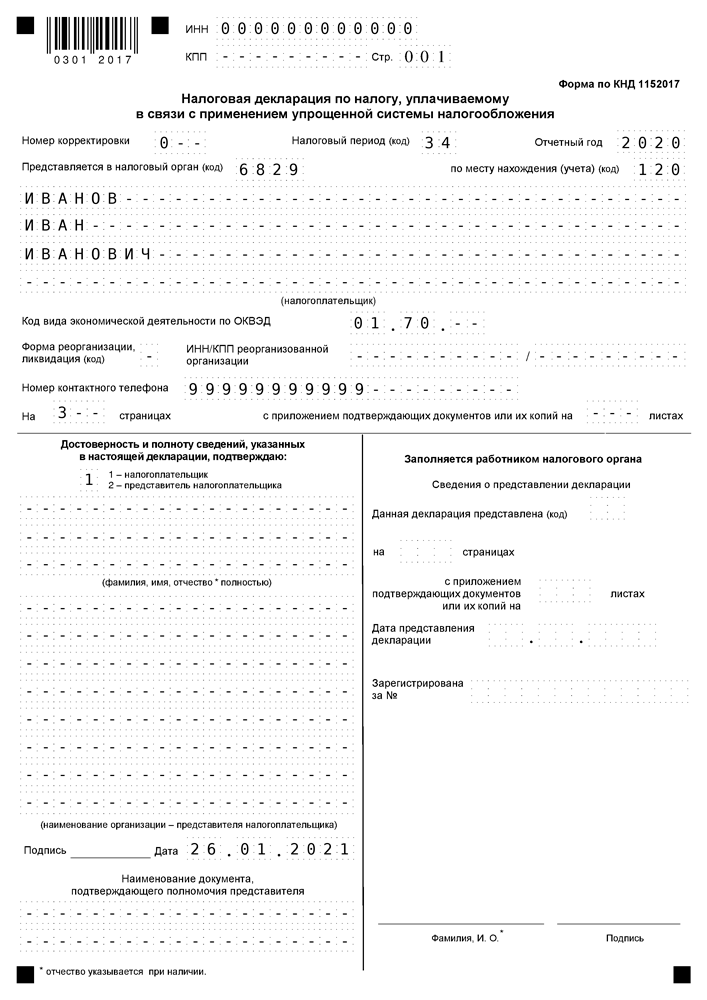

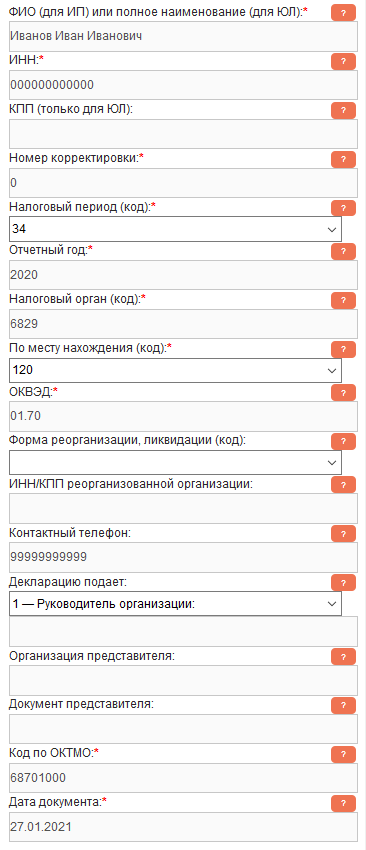

Титульный лист

Первая страница отчёта заполняется стандартно для всех деклараций. В верхних строках титула, как и на всех остальных листах, нужно указать ИНН / КПП организации, а также номер страницы в формате «00Х». Затем указываются:

- номер корректировки – «0–»;

- код налогового периода – «34» из Приложения № 1 к порядку заполнения декларации, утверждённому тем же приказом, что и форма (далее Порядок);

- отчётный год – 2021;

- номер ИФНС;

- код по месту учёта для организации, не являющейся крупнейшим налогоплательщиком – «210» (Приложение № 2);

- полное наименование ООО как в Уставе;

- строка для реорганизованных / ликвидированных компаний заполняется прочерками;

- номер телефона для связи (с кодом города, без пробелов, скобок, прочерков);

- количество страниц отчёта и копий документов, если они прилагаются (например, копия доверенности);

- код налогоплательщика – «1», если отчёт подписывает директор, «2» – если подпись ставит представитель;

- ФИО директора ООО или лица, подписывающего отчёт по доверенности;

- наименование организации-представителя (если услуги ведения учёта и подачи отчётности оказывает сторонняя фирма);

- реквизиты доверенности (при подписании декларации доверенным лицом).

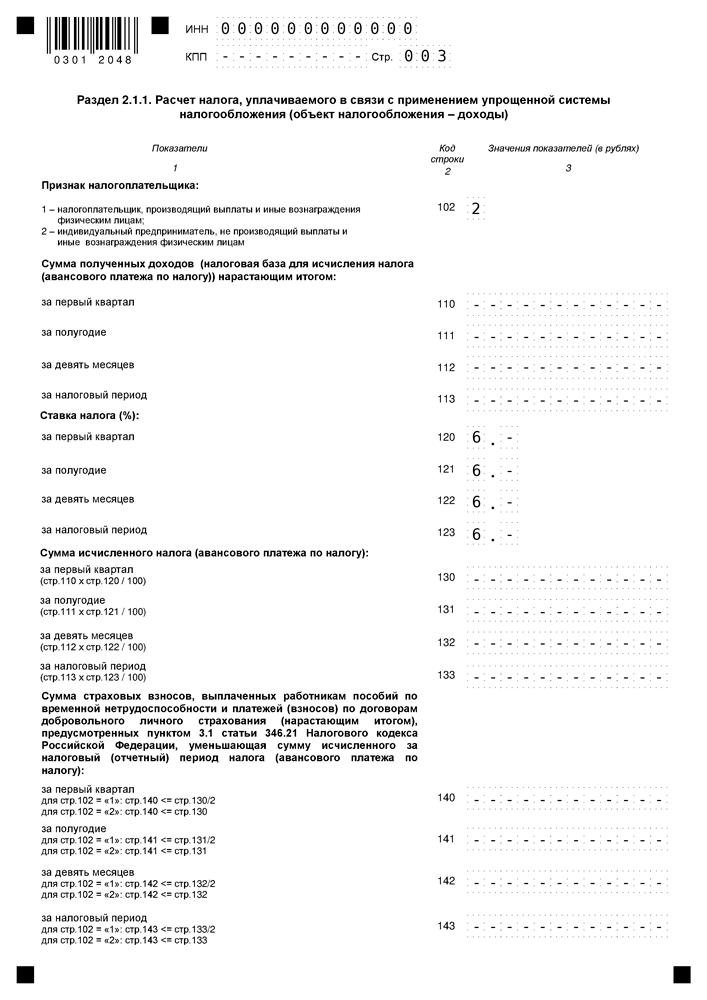

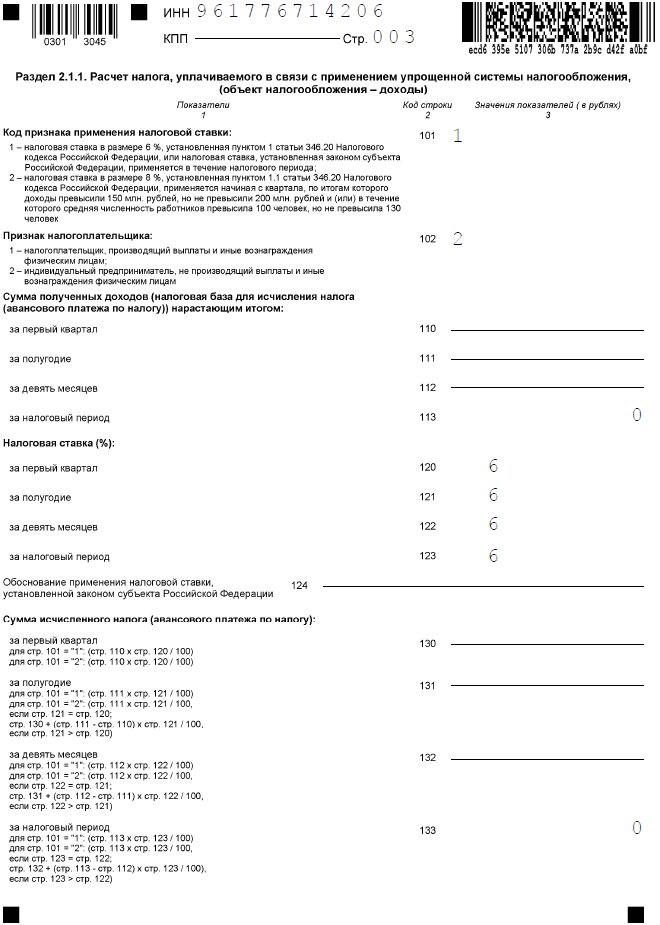

Раздел 2.1.1

Построчно этот раздел заполняют так:

- 101 – новое поле, в котором нужно отразить признак налоговой ставки. Если применяется базовая ставка 6%, то ставится код «1», если 8% (при превышении лимитов) – код 2;

- 102 – организации указывают признак налогоплательщика «1» (налогоплательщик с работниками);

- 110-113 – доход за первый квартал, полугодие, 9 месяцев и год соответственно;

- 120-123 – налоговая ставка за каждый период;

- 124 – новая строка, в которой отражается код обоснования пониженной налоговой ставки, если она введена регионом. Первая часть кода (до знака «/») выбирается из Приложения № 5 к Порядку. Вторая часть кода состоит из номера, пункта и подпункта статьи регионального закона, которым введена преференция. Для каждого реквизита отведены по 4 поля. Если знаков в номере меньше, слева от значения ставятся нули. Например, если это пониженная ставка прописана в подпункте 4 пункта 2 статьи 7 регионального закона, то эта часть кода будет выглядеть так: 000700020004;

- 130-133 – суммы налога за каждый период до вычета взносов (база из строк 110-113 * ставка из строк 120-123);

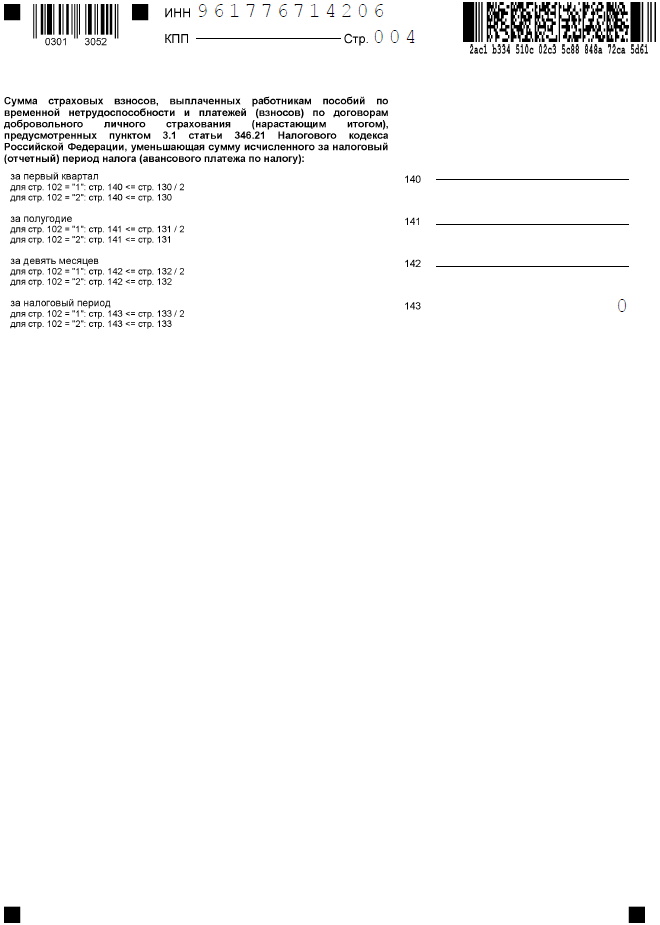

- 140-143 – суммы взносов, перечисленные в каждом периоде.

Раздел 2.1.2

Этот раздел заполняют плательщики торгового сбора (он есть только в Москве). Они вправе уменьшить на его сумму исчисленный налог при УСН. В строках 150-153 они отражают суммы торгового сбора, уплаченные за первый квартал, полгода, 9 месяцев и год, которые можно принять к уменьшению налога по УСН после вычета из него страховых взносов.

В нашем примере ООО не платит торговый сбор, поэтому раздел не заполняется.

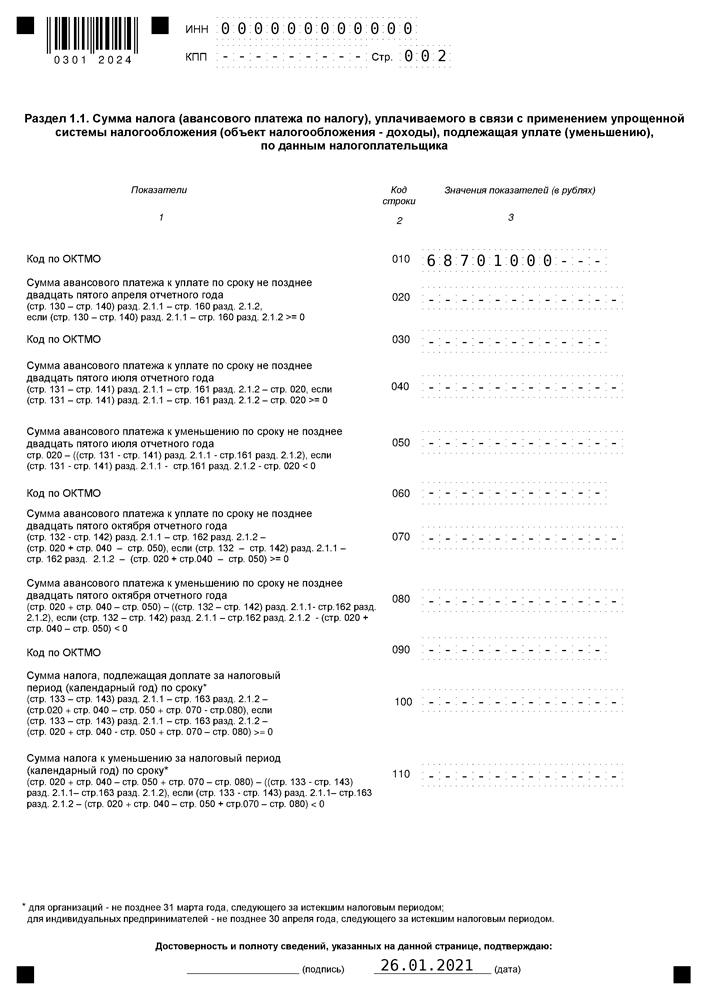

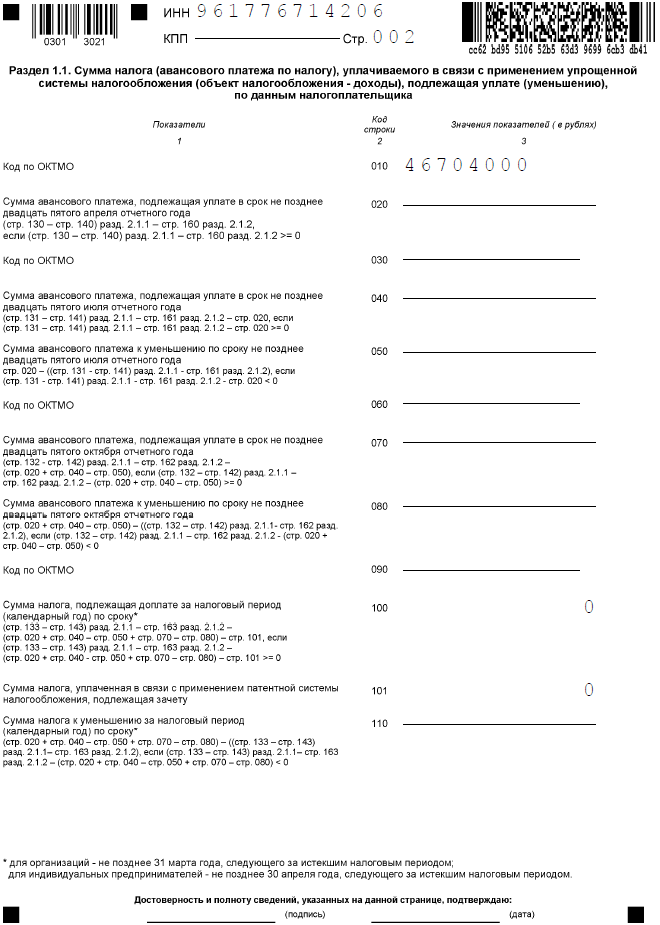

Раздел 1.1

В разделе 1.1 отражают сумму налога при УСН к уплате за вычетом страховых взносов, а также торгового сбора. В строке 010 указывают ОКТМО, при этом если в течение года место нахождения организации не менялось, в строках 030, 060 и 090 этот код не указывают. В остальных строках вписывают:

- 020 – аванс к уплате за 1 квартал;

- 040 / 050 – аванс к уплате / уменьшению за полугодие;

- 070 / 080 – аванс к уплате / уменьшению за 9 месяцев;

- 100 – налог к доплате за год;

- 101 – сумму, зачтённую за патент (только для ИП, совмещающих УСН и ПСН и утративших право на патент);

- 110 – сумму налога к уменьшению за год.

Порядок заполнения декларации по УСН для ИП за 2020 год

Индивидуальный предприниматель платит (письма Минфин РФ от 16.11.2017 № 03-15-05/75662, от 04.09.2017 № 03-15-05/56580):

- фиксированный платеж за себя, который не зависит от величины дохода;

- дополнительный взнос за себя с доходов свыше 300 000 рублей за год;

- взносы за работников.

Фиксированный платеж за 2020 год — 32 385 рублей. Он включает в себя взнос на ОПС — 26 545 рублей и взнос на ОМС — 5 840 рублей (пп. 1, 2 п. 1 ст. 430 НК РФ). Срок уплаты фиксированного платежа за 2020 год — не позднее 09.01.2019. Его можно уплатить частями в течение года или единовременно. ИП на УСН «Доходы минус расходы» отдельно налог на взносы не уменьшает. Все уплаченные взносы и за себя, и за работника включаются в расходы (пп. 7 п. 1 ст. 346.16 НК РФ). Если ИП выбрал объект «Доходы минус расходы», то заполняется:

- титульный лист;

- разд. 1.2;

- разд. 2.2.

Правила их заполнения те же, что и у организаций.

Если предприниматель выбрал объект «Доходы», то заполняется:

- титульный лист;

- разд. 1.1;

- разд. 2.1.1.

Индивидуальный предприниматель на УСН «Доходы», у которого есть работники, уменьшает налог на взносы и за себя, и за работников (письмо Минфина РФ от 10.02.2017 № 03-11-11/7567). Но общая сумма уменьшения не может быть более 50 процентов исчисленного налога (пп. 3 п. 3.1 ст. 346.21 НК РФ). Налог уменьшается в том же порядке, что и у организаций.

ИП на УСН «Доходы» без работников уменьшает налог на взносы за себя, уплаченные с начала года. За какой период они начислены, значения не имеет (письма Минфина РФ от 01.03.2017 № 03-11-11/11487, от 27.01.2017 № 03-11-11/4232). Например, в январе 2018 года ИП заплатил фиксированный платеж за 2020 год. На него нельзя уменьшить налог за 2017-й, но можно уменьшить авансовый платеж за I квартал 2020 года. Налог можно уменьшить на всю сумму взносов. Если взносы больше налога, налог считается равным нулю.

Поэтому правила заполнения немного отличаются, если работников у ИП нет:

- в строке 102 разд. 2.1.1 надо указать код 2;

- а в строках 140–143 – страховые взносы за себя, на которые уменьшен налог.

Пример. Заполнение декларации по УСН «Доходы» для ИП без работников.

В 2020 году доходы ИП составили 150 000 рублей за каждый квартал. В марте 2020 года он заплатил дополнительный взнос на ОПС за 2020 год — 1 800 рублей, в декабре 2017-го – фиксированный платеж 27 990 рублей.

I квартал

Авансовый платеж — 9 000 рублей (150 000 руб. x 6 процентов) уменьшается на дополнительный взнос на ОПС. Авансовый платеж к уплате — 7 200 рублей (9 000 руб. — 1 800 руб.).

Полугодие

Авансовый платеж — 18 000 рублей (150 000 руб. + 150 000 руб.) x 6 процентов) уменьшаем на дополнительный взнос на ОПС и авансовый платеж за предыдущий период. Авансовый платеж к уплате — 9 000 рублей (18 000 руб. — 1 800 руб. — 7 200 руб.).

9 месяцев

Авансовый платеж — 27 000 рублей (150 000 руб. + 150 000 руб. + 150 000 руб.) x 6 процентов) уменьшаем на дополнительный взнос на ОПС и авансовые платежи за предыдущие периоды. Авансовый платеж к уплате — 9 000 рублей (27 000 руб. — 1 800 руб. — 7 200 руб. — 9 000 руб.).

Год

Налог, исчисленный по итогам года, — 36 000 рублей (150 000 руб. + 150 000 руб. + 150 000 руб. + 150 000 руб.) x 6 процентов) уменьшается на дополнительный взнос на ОПС — 1 800 рублей, фиксированный платеж — 27 990 рублей и авансовые платежи за предыдущие периоды — 25 200 рублей (7 200 руб. + 9 000 руб. + 9 000 руб.). Исчисленная сумма налога за год – 36 000 рублей меньше суммы к уменьшению – 54 990 рублей (1 800 руб. + 27 990 руб. + 25 200 руб.), поэтому налог платить не надо.

Заполнение «нулевой» отчетности на конкретном примере

ИП или ЮЛ на УСН должны заполнить три листа документа:

при объекте налогообложения «доходы» — титульный лист, раздел 1.1 и 2.1.1;

при объекте налогообложения «доходы минус расходы» — титульный лист, раздел 1.2 и 2.2.

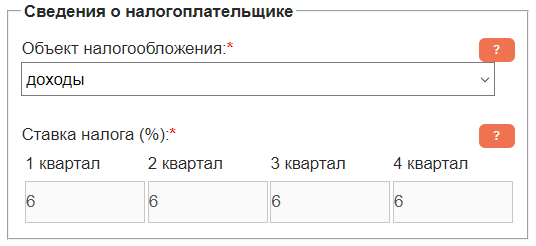

Заполним «нулевую» отчетность на примере ИП на УСН с объектом налогообложения «доходы». Для формирования документа будем использовать онлайн инструмент в левой колонке сайта.

В блоке «Сведения о налогоплательщике» указываем объект налогообложение (в нашем случае «доходы»), затем ставку налогов по кварталу. Чаще всего она составляет 6%, но зависит от регионального законодательства и может быть меньше.

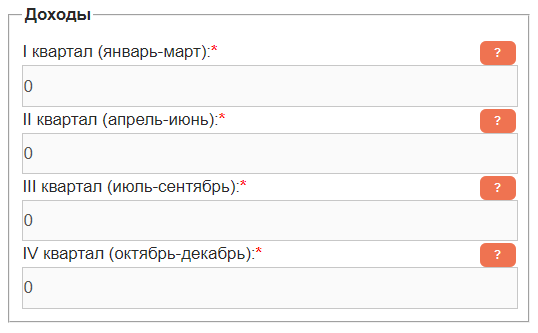

Так, как за отчетный период не было не одной операции, в блоке «Доходы» оставляем нули.

В блоке «Уплачено взносов в ПФР и ФФОМС» ставим галочку «ИП не производит выплаты физ.лицам». Это значит, что за отчетный налоговый период у предпринимателя не было наемных сотрудников. В полях кварталов оставляем нули, даже если взносы платились. Впрочем, можно даже эти взносы вписать, но они, при формировании «нулевой» декларации, учтены не будут, так как эти поля нужны для уменьшения начисленного налога, а, в нашем случае, он равен нулю.

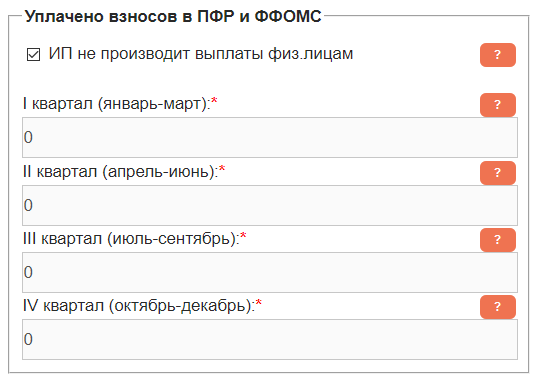

Далее ставим галочку «Сформировать документ для печати» и в появившемся блоке «Данные для титульного листа» заполняем обязательные поля отмеченные оранжевой звездочкой.

Поле ФИО: указываем фамилию, имя отчество индивидуального предпринимателя. Никакие обозначения добавлять не нужно (например ИП).

Поле ИНН: вносим ИНН налогоплательщика.

Далее идет поле КПП, но его предпринимателю заполнять не нужно. В дальнейшем необязательные поля не будут упоминаться.

Поле Номер корректировки: оставляем ноль.

Поле Налоговый период (код): оставляем 34, если сдаем отчетность за год, или ставим 50 в случае закрытия ИП.

Поле Отчетный год: оставляем 2020.

Поле Налоговый орган (код): указываем номер налоговой инспекции. Если он неизвестен, в подсказке рядом с полем есть ссылка для выяснения этого номера.

Поле По месту нахождения (код): оставляем число 120.

Поле ОКВЭД: вносим основной код экономической деятельности (можно посмотреть в выписке из ЕГРИП).

Поле Контактный телефон: хоть это поле и не является обязательным, но заполнить его желательно. Вдруг сотрудникам ИФНС потребуются дополнительные пояснения по отчетности.

Поле Код по ОКТМО: если вы заполнить данное поле затрудняетесь, воспользуйтесь подсказкой.

Поле Дата документа: ставите не дату заполнения документа, а дату его подачи. Это поле можно очистить, а впоследствии вписать дату от руки (она указывается на двух страницах документа).

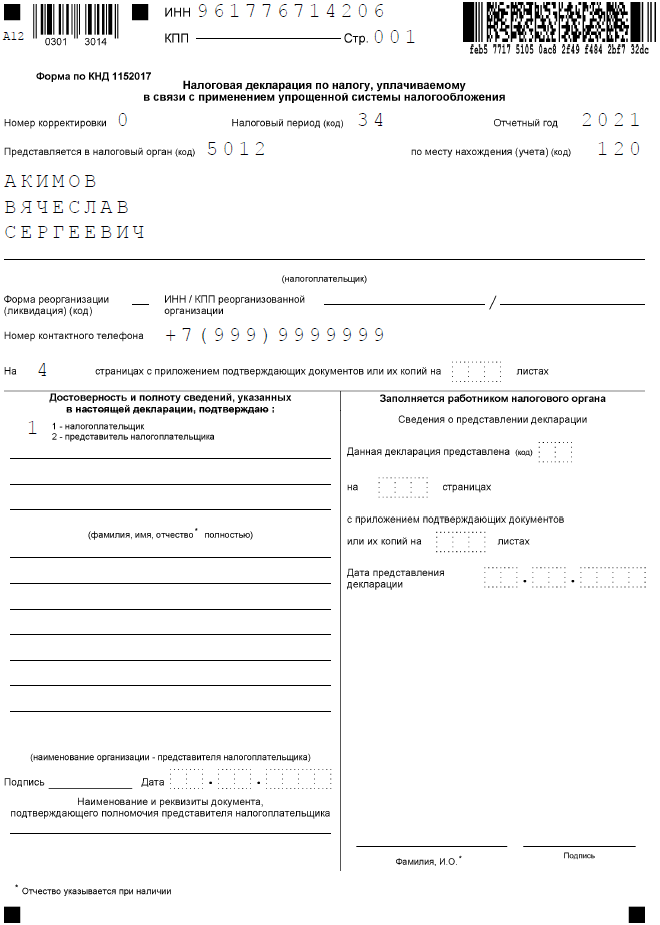

Образец заполненной нулевой декларации ИП на УСН вы можете скачать в формате PDF. Данный документ сформирован с помощью онлайн-сервиса, представленного в левой колонке сайта.

Автор статьи Буренин Виктор

Автор цикла статей, посвященных оптимизации налогообложения и сдаче налоговой отчетности при УСН, администратор и консультант сайта deklaraciya-usn.ru по указанным проблемам.

Предприниматель с 2004

Сроки подачи декларации

Декларация по УСН при прекращении деятельности подается не позже, чем до 25 числа месяца, следующего за месяцем в котором деятельность была прекращена. Т.е., если деятельность завершена в сентябре 2019 года (неважно какого числа), то отчетность нужно подать до 25 октября 2019 года. Об этом говорится в п

2 ст. 346.23 НК РФ

Обращаем внимание на то, что в Кодексе говорится о том, что дата определяется по уведомлению (п. 8 ст

346.13 НК РФ).

Но при ликвидации организации или закрытии ИП данное уведомление не выдается. Это подтверждается письмом Минфина РФ № ГД-4-3/15196@ от 4 августа 2014 года, в котором написано, что исключение налогоплательщика из ЕГРИП или ЕГРЮЛ автоматически прекращает действие спецрежима. На основании данного документа можно сделать вывод, что срок подачи декларации определяется установленной датой для текущей деятельности, — 30 апреля (об этом говорится в письме Минфина РФ от № СД-3-3/1530 8 апреля 2016 года).

Законодательством вопрос о том, когда нужно предоставлять отчетность – до 30 апреля или до 25-го числа месяца, следующего за прекращением деятельности, до сих пор не урегулирован. Поэтому для исключения штрафных санкций советуем вам использовать как можно более короткий срок.

Как построен процесс сдачи электронной отчетности

В России цифровые услуги развиваются в последнее время весьма активно. Тем не менее сдать отчетность в ФНС в электронном виде не так просто, как может показаться на первый взгляд. Например, через сервис «Госуслуги» можно направить только декларацию 3-НДФЛ.

Если говорить кратко о том, как сдать декларацию по УСН для ИП через интернет, то алгоритм следующий:

- оформить квалифицированную электронную подпись, если ее нет;

- произвести установку ПО для работы с КЭП (процесс требует технических навыков или привлечения специалиста);

- получить идентификатор абонента на сайте ФНС;

- проверить возможности применения электронной подписи ИП через личный кабинет налогоплательщика — все ли компоненты установлены и верно настроены;

- установить бесплатную программу «Налогоплательщик ЮЛ», разработанную налоговой службой;

- подготовить в этой программе файл декларации и сформировать транспортный контейнер с файлом;

- передать полученный файл через специальный сервис налоговой службы «Представление налоговой и бухгалтерской отчетности в электронной форме», подписав его КЭП.

Оставим за рамками статьи описание процесса получения электронной подписи (это можно сделать в любом удостоверяющем центре), а также технические моменты, связанные с установкой программного обеспечения.

Добавим лишь, что без КЭП сдать отчетность невозможно, поэтому способ онлайн-подачи можно назвать бесплатным лишь условно. Таким он будет для тех, у кого уже есть электронная подпись. Если же ИП хочет сдать нулевую отчетность, и у него нет КЭП, то такой способ ему не подойдет. А теперь подробнее о подаче декларации УСН ИП через сайт налоговой службы.

Заполняем новую декларацию по УСН

Несмотря на то, что бланк декларации включает в себя 10 страниц, заполняют из них не все. Совмещать сразу два объекта налогообложения на УСН нельзя, поэтому подготовить надо только те разделы отчета, которые соответствуют вашему варианту.

Общие требования к заполнению не поменялись, вот основные из них:

- Стоимостные показатели указываются в рублях, при необходимости их надо округлять.

- Декларация может быть заполнена как от руки, так и на компьютере, но в любом случае используются заглавные печатные буквы.

- Цвет чернил может быть черным, фиолетовым или синим. Регламентируется также шрифт для компьютера – только Courier New высотой 16 – 18 пунктов.

- Во всех пустых ячейках при заполнении от руки надо проставлять прочерки, но для компьютера это необязательно.

- В готовой декларации надо проставить сквозную нумерацию страниц, исключив незаполненные листы.

- Печать допускается только на одной стороне листа. Сшивать страницы или скреплять их степлером нельзя.

- Декларация подписывается на титульном листе и в разделе, где указаны суммы налога к уплате (Раздел 1.1 для УСН Доходы и Раздел 1.2 для УСН Доходы минус расходы).

Титульный лист

Титульный лист заполняется, как и большинство других отчетных форм. Здесь надо указать:

- ИНН предпринимателя или организации;

- КПП организации (ИП в этих ячейках ставят прочерки);

- номер корректировки (если это первая декларация за отчетный период, проставьте «0»);

- код налогового периода: для календарного года это «34», при закрытии ООО/ИП в течение года – код «50», при утрате права на УСН – код «96»;

- код места нахождения налогоплательщика: ИП проставляют «120», организации – «210»;

- полное имя предпринимателя или фирменное наименование юридического лица;

- телефон для связи, указывается без скобок, пробелов, прочерков.

Переходим к основным разделам декларации в зависимости от объекта налогообложения

Раздел 1.1 для объекта «Доходы»

Здесь указывают суммы налоговых платежей: авансов по каждому отчетному периоду и налог по итогам года. Формируются эти цифры на основании данных раздела 2.1, поэтому проще начинать заполнение с него.

В строках 010, 030, 060, 090 указывают код общероссийского классификатора территорий муниципальных образований (ОКТМО). Если предприниматель или организация не меняли свое местонахождение в течение отчетного года, то код вписывают только один раз – в строку 010.

Раздел 2.1.1 для объекта «Доходы»

В первом поле 101 отражают признак применения налоговой ставки:

- «1» – для обычных лимитов УСН;

- «2» – для повышенных лимитов УСН.

В следующем поле 102 указывают признак налогоплательщика, который подразумевает наличие или отсутствие работников (при этом все организации автоматически признаются работодателями). От этого статуса зависит, до какого размера можно уменьшить исчисленный налог за счет уплаченных страховых взносов.

В строках 110-113 нарастающим итогом с начала года указывают полученные доходы по каждому отчетному периоду. А в следующих строках – применяемую налоговую ставку.

Строки 130-133 показывают суммы исчисленных налоговых платежей, а строки 140-143 – страховые взносы, которые уменьшают налог к уплате. Под каждой строкой приводятся формулы расчета.

Раздел 2.1.2 для объекта «Доходы»

Торговый сбор – это особый платеж, который платят за использование торгового объекта. В 2021 году он взимается только в Москве, но города федерального значения тоже вправе ввести его на своей территории.

Уплаченный торговый сбор вычитается из исчисленного налогового платежа на УСН – из той части, что осталась после уменьшения на перечисленные страховые взносы. Поэтому в этом разделе отражают суммы доходов от торговой деятельности, а также уплаченного торгового сбора. Если налогоплательщик не перечисляет этот платеж, то раздел 2.1.2 не заполняет.

Раздел 1.2 для объекта «Доходы минус расходы»

Этот раздел практически аналогичен разделу 1.1. Необходимо указать код ОКТМО и исчисленные налоговые платежи. При этом в строке 120, помимо налогов, рассчитанных обычным образом, отражают сумму минимального налога, который составляет 1% от полученных доходов на УСН.

Раздел 2.2 для объекта «Доходы минус расходы»

Поскольку налоговая база здесь формируется не так, как для объекта «Доходы», надо указать не только доходы, но и затраты.

Раздел 3

Последний раздел новой декларации заполняют только те, кто получал целевое финансирование. При этом по каждому поступлению показывают его код (из приложения 6), дату получения и стоимость.

Когда сдавать в разных ситуациях

В общем случае срок сдачи УСН-декларации за 2019 год для ИП – не позднее 30 апреля 2020 года. И если просрочить, то штраф будет 5% от налога по отчету. А если затянуть больше чем на полгода, то штраф уже будет 30% от посчитанного за год налога. Минимальная сумма наказания 1 000 руб. Ее также выпишут за несдачу «упрощенной нулевки».

А если предприниматель закрывается, то декларацию нужно будет сдать до 25 числа следующего месяца после внесения сведений в ЕГРИП о снятии с регистрации. При открытии ИП в конце декабря, даже если отработано пара дней и нет оборотов, то «нулевку» придется сдать в общие сроки до 30 апреля.

Теперь разберем, при каких ошибках инспектор может не принять декларацию.

Как ИП заполнять нулевую декларацию: образец

Скачать бланк декларации для ИП на УСН — на сайте налоговой

Нулевая декларация заполняется так же как обычная, но в строках «сумма полученных доходов» ставятся нули.

ИП на упрощенке «доходы» — это УСН 6% — заполняет разделы 1.1 и 2.1.1 из бланка, а на упрощенке «доходы минус расходы», или УСН 15%, — разделы 1.2, 2.1.2 и 2.2.

В образце декларации желтым выделены строки, в которые нужно подставлять свои данные: ИНН, год отчетности, имя, ОКВЭД, телефон, подпись и дату.

В строке «Сумма налога, подлежащая доплате» оставляем прочерки

В строке «Сумма налога, подлежащая доплате» оставляем прочерки

Цифра в строке «Налоговый период» зависит от того, когда сдаете декларацию:

- за предыдущий год — 34;

- при переходе с упрощенки на другой режим с тем же бизнесом — 95;

- при переходе на другой режим и прекращении деятельности, для которой применялась упрощенка, — 96;

- при закрытии ИП — 50.

Раздел декларации о доходах заполняем нулями. Нули показывают, что за этот период доходов не было.

В последней строке — сумма страховых взносов, которые ИП заплатил за себя

В последней строке — сумма страховых взносов, которые ИП заплатил за себя

Еще один случай, когда в декларации будут нули, — налоговые каникулы. Тогда в разделе о доходах указываем реальные доходы за год, а в строку «ставка налога» вписываем нули.

Ставка 0% бывает у ИП на налоговых каникулах. Хоть они и не платят налог, декларацию всё равно сдают

Ставка 0% бывает у ИП на налоговых каникулах. Хоть они и не платят налог, декларацию всё равно сдают

Если тоже хотите отправлять в налоговую нулевую декларацию, но не хотите ничего не зарабатывать, почитайте нашу статью о налоговых каникулах.

Нулевая декларация для ИП на УСН Доходы

Для УСН Доходы в декларации предусмотрены разделы 1.1. и 2.1.1. Есть также раздел 2.1.2. для тех, кто на этом варианте упрощёнки платит торговый сбор. Но поскольку мы заполняем нулевую отчётность, очевидно, что ИП не использует торговые объекты.

Поэтому, вместе с титульным листом, в нулевой декларации УСН Доходы будут заполнены всего 4 страницы. Рассмотрим их подробнее.

Титульная страница

Это стандартная страница для всех отчётов, где надо указать полное имя налогоплательщика, его ИНН и код налоговой инспекции, в которой он отчитывается. Кроме того, в каждой декларации есть свои коды. Все значения кодов можно найти в приложениях к приказам, которым утверждены отчётные формы.

Для заполнения титульной страницы нулевой декларации УСН нам понадобятся следующие коды:

- налоговый период – при сдаче отчёта за прошедший год это значение «34»;

- код по месту учёта или нахождения – для ИП это код «120».

Проверяем заполнение всех строк титульного листа:

- ИНН – указывается во всех официальных документах предпринимателя. Если вы его забыли, узнайте, как найти номер через сайт ФНС.

- КПП – этот код присваивается только организациям. ИП при ручном заполнении проставляет здесь прочерки, при заполнении на компьютере можно оставить пустые ячейки.

- Номер корректировки. Если вы подаёте первую декларацию за отчётный период, то выбирайте значение «0».

- Налоговый период – «34».

- Отчётный год – «2021» (если отчитываетесь за прошлый год, соответственно, укажите «2020»).

- Код места учёта ИП – впишите «120».

- ФИО индивидуального предпринимателя – фамилия, имя, отчество указывается по отдельности, с левого края, каждый раз в новой строке.

- Номер телефона для связи с ИП – без пробелов, скобок и прочерков.

- Количество страниц в заполненной декларации – в нашем примере это «4».

- Количество листов приложенных документов (при наличии). Если декларацию подаёт представитель ИП, то к ней прилагают доверенность. В таком случае в это поле надо вписать количество листов документа.

Переходим к левому нижнему блоку. Здесь указывают данные лица, которое сдаёт и подписывает декларацию. Проставьте «1», если этом сам предприниматель, или «2», если отчётность сдаёт представитель.

В строках «Фамилия, имя, отчество» вписывают данные только представителя, ИП здесь ничего не заполняют. При необходимости в самых последних строках укажите номер и дату выдачи доверенности.

Раздел 1.1.

В этом разделе налоговый инспектор сразу видит суммы налоговых платежей, которые надо перечислить в бюджет. В нулевой отчётности, как мы уже говорили, налога к уплате нет, поэтому в соответствующих строках будут стоять прочерки.

Кроме того, здесь указывают код ОКТМО, то есть муниципального образования, где ИП стоит на учёте. Если в течение года код не менялся, то он вписывается один раз – в строку 010. При смене кода заполняют также строки 030, 060, 090.

В конце раздела 1.1. предприниматель или его представитель ещё раз подписывает декларацию, подтверждая расчёт налога.

Раздел 2.1.1.

Сначала надо выбрать код признака применения налоговой ставки. В нашем примере это «1». Следующий код означает статус работодателя. Если ИП не ведёт деятельность, то и работников у него нет, поэтому выбираем значение «2».

Далее предприниматель показывает, как он рассчитывал налог. В нулевой декларации по строкам 110-113 и 130-133 будут стоять прочерки. Это означает, что доход ИП не получил, поэтому и налог не исчислен.

В строках 120-123 проставляется применяемая ставка, её стандартное значение «6.0». Строка 124 в таком случае не заполняется, потому что ИП не вёл деятельность, для которой установлена пониженная ставка.

Строки 140-143 тоже будут с прочерками, потому что здесь указывают только те суммы взносов, которые уменьшают исчисленный налог. В нулевой декларации их не будет.