Декларация по усн за 2020 год для ип

Содержание:

- Требования к оформлению: 5 основных правил

- Инструкция по заполнению декларации

- Сроки сдачи декларации по УСН в 2018-2019 годах

- Новая форма декларации УСН 2021 года

- Требования к оформлению декларации

- Сроки уплаты налога и авансовых платежей при УСН

- Заполняем новую декларацию по УСН

- Какие сервисы и программы помогут оформить декларацию по УСН

- Как заполнить уведомление

- Как заполнять и отправлять налоговую декларацию УСН

- В какую ИФНС сообщать о переходе

- Декларация ИП на УСН за 2020 год

Требования к оформлению: 5 основных правил

Перечислим 5 обязательных для выполнения правил оформления декларации по УСН (пп. 2.1─2.6 Порядка заполнения декларации по УСН, утв. приказом № ММВ-7-3/99@):

- Правило отражения стоимостных показателей.

Все стоимостные показатели должны заноситься в декларацию в полных рублях: значения менее 50 копеек отбрасываются, а 50 и более копеек округляются до полного рубля.

- Правило нумерации страниц.

Все страницы декларации должны иметь сквозную нумерацию начиная с титульного листа. Формат номеров: «001», «002» … «010». Для проставления номера страницы отведено специальное поле из трех знакомест.

- Правило оформления бумажной декларации.

Для деклараций, заполняемых ручным способом, действуют особые требования:

- заполнять показатели декларации допустимо только чернилами синего, фиолетового или черного цвета;

- исправлять ошибки с помощью корректирующего средства недопустимо;

- двусторонняя печать декларации и скрепление ее листов, приводящее к порче бумажного носителя, запрещены.

- Правило заполнения полей.

Для разных видов информации необходимо применять свои форматы:

- Правило заполнения полей декларации при отсутствии показателей.

Если у налогоплательщика отсутствует какой-либо показатель для заполнения, предназначенное для него поле прочеркивается (проводится прямая линия посредине знакомест по всей длине поля).

Инструкция по заполнению декларации

Страница 1. Единая (упрощенная) налоговая декларация

Поле «ИНН»

. ИП и организации указывают ИНН, в соответствии с полученным свидетельством о постановке на учет в налоговом органе. У организаций ИНН состоит из 10 цифр, поэтому при заполнении необходимо в 2-х последних ячейках поставить прочерки (например, «5004002010—»).

Поле «КПП»

. ИП поле КПП не заполняют. Организации указывают КПП, который был получен в ИФНС по месту нахождения организации.

Поле «Вид документа»

. Ставится: «1 /– » (если за налоговый период декларация сдается первый раз), «3 /1 » (если это первое исправление), «3 /2 » (если второе) и т.д.

Поле «Отчетный год»

. В этом поле указывается год, за который сдается декларация. При этом отчетный период непосредственно по каждому налогу указывается ниже.

Поле «Представляется в»

. Здесь указывается наименование вашей ИФНС. Узнать его можно при помощи этого сервиса.

Далее указывается полное наименование организации, а в случае подачи декларации физлицом (ИП) – его фамилия, имя, отчество (полностью, без сокращений, в соответствии с документом, удостоверяющим личность).

Поле «Код ОКАТО»

Обратите внимание

, начиная с 1 января 2014 года в этом поле необходимо вместо кода по ОКАТО указывать код поОКТМО . Узнать код по ОКТМО вы можете при помощи этого сервиса.

Поле «Код вида экономической деятельности по классификатору ОКВЭД»

. В этом поле указывается код деятельности в соответствии с последним классификатором ОКВЭД. ИП и ООО могут найти свои коды деятельности в выписке из ЕГРИП (ЕГРЮЛ).

Обратите внимание

, при подаче декларации в 2021 году данный код нужно указывать в соответствии с новой редакцией ОКВЭД. Выполнить перевод кода из старой редакции в новую можно с помощью нашего сервиса по соответствию кодов ОКВЭД.

Таблица налогов

Графы 1 и 2

Здесь необходимо построчно указать налоги, по которым сдается декларация. При этом налоги вписываются в очередности, соответствующей нумерации глав части второй НК РФ по этим налогам. Номер главы указывается в графе 2 (см. Приложение 1).

Графы 3 и 4

Если для налога, налоговым периодом является квартал

, то в соответствующей ячейке графы 3 указывается значение –3 . При этом в графе 4 пишется номер квартала, за который подается декларация:

- I квартал – 01;

- II квартал – 02;

- III квартал – 03;

- IV квартал – 04.

Если для налога налоговым периодом является календарный год

, а отчетными периодами признаются квартал, полугодие и девять месяцев, то в соответствующей ячейке графы 3 указывается значение налогового (отчетного) периода:

- квартал – 3;

- полугодие – 6;

- 9 месяцев – 9;

- год – 0;

в графе 4 в этом случае ставится прочерк.

Остальные поля первой страницы

Поле «Номер контактного телефона налогоплательщика»

. Указывается в любом формате (например, «+74950001122»).

Поле «Декларация составлена на страницах»

. Здесь указывается количество страниц, из которых состоит декларация (обычно «001»).

Поле «c приложением подтверждающих документов или их копий»

. Здесь ставится количество листов у документов, которые прилагаются к декларации (например, доверенность представителя). Если таких документов нет, то поставьте прочерки.

Блок «Доверенность и полноту сведений, указанных в настоящей декларации подтверждаю»

- если декларацию сдает организация, то необходимо указать ФИО руководителя, поставить подпись, печать организации и дату подписания декларации;

- если декларацию сдает физлицо (ИП) – необходимо поставить только подпись и дату подписания декларации;

- если декларацию сдает представитель, дополнительно необходимо указать наименование документа, подтверждающего его полномочия (копия этого документа прилагается к декларации).

Страница 2. Сведения о физическом лице не являющемся ИП

Физические лица (не ИП

) которые по каким-либо причинам не хотят указывать в декларации свой ИНН, обязаны заполнить вторую страницу и отразить в ней свои персональные данные.

При заполнении второй страницы трудности обычно возникают только с полем «Код документа подтверждающего личность». Все коды документов перечислены в Приложении 2.

Приложение 2. Таблица кодов документов, подтверждающих личность налогоплательщика

| Код документа | Наименование документа |

| 10 | Паспорт иностранного гражданина |

| 12 | Вид на жительство в РФ |

| 14 | Временное удостоверение личности гражданина РФ |

| 21 | Паспорт гражданина РФ |

| 03 | Свидетельство о рождении (для лиц, не достигших 14 лет) |

| 23 | Свидетельство о рождении иностранного гражданина |

Сроки сдачи декларации по УСН в 2018-2019 годах

В ст. 346.19 НК РФ определены такие понятия, как налоговый и отчетный период. Чем они отличаются применительно к налогу, уплачиваемому при УСН? Налоговый период — это временной промежуток, за который подводятся итоги работы для определения величины налога. Отчетный период предназначен для определения суммы авансовых платежей по уплате налога.

Отчетными периодами являются 3, 6, 9 месяцев, а налоговым периодом — год.

По окончании года фирмам-упрощенцам предоставляется 3 месяца (с января по март) для подготовки и сдачи декларации по УСН (но не позднее 31 марта), у ИП на УСН этот срок на 1 месяц больше — до 30 апреля.

Когда упрощенцу отчитаться за 2018 год, в какие сроки сдать декларацию по УСН при закрытии компании и в других ситуациях, узнайте из материала «Какие установлены сроки сдачи декларации по УСН?».

Новая форма декларации УСН 2021 года

Все вышеперечисленные объяснения остаются в силе при заполнении новой формы декларации, доступной к заполнению с 20 марта 2021 года

Однако, как обещали ранее, вернем ваше внимание к изменениям в новой форме декларации УСН, утвержденной приказом ФНС от 25.12.2020 № ЕД-7-3/958:. 1

В разделах 2.1.1 при объекте «доходы» и разделе 2.2 при объекте «доходы минус расходы» нужно заполнить два новых реквизита о ставках налога на УСН

1. В разделах 2.1.1 при объекте «доходы» и разделе 2.2 при объекте «доходы минус расходы» нужно заполнить два новых реквизита о ставках налога на УСН.

В поле «Код признака применения налоговой ставки» нужно указать «1» или «2». Код «1» укажет, что предприниматель в течение всего налогового периода считал налог и авансовые платежи по стандартной ставке 6 или 15 процентов либо по пониженной региональной ставке. Код «2» должны указывать организации и ИП, которые применяли повышенные ставки 8 или 20 процентов. К ИП, применяющим повышенные ставки, относятся те у них выполняется хотя бы одно или оба условия:

- доходы превысили 150 млн руб., но не превысили 200 млн.;

- средняя численность работников превысила 100 человек но не превысила 130 человек.

и при этом не хотят отказываться от УСН в пользу ОСНО.

2. Поле «Обоснование применения налоговой ставки, установленной законом субъекта «Российской Федерации» предназначено для показателя из двух частей. Первая часть –семизначный код из Приложения №5 к порядку заполнения декларации. Он укажет, как именно регионы снизили ставку:

- дифференцировали ставки в зависимости от категории налогоплательщика – от 1 до 6 процентов при объекте «доходы» или от 5 до 15 процентов при объекте «доходы минус расходы»;

- снизили ставки в Крыму и Севастополе для всех и отдельных категорий налогоплательщиков;

- установили нулевую ставку для зарегистрированных впервые ИП.

Вторая часть показателя – это номер, пункт и подпункт статьи закона субъекта РФ. Для каждого из реквизитов отведено четыре знакоместа, они заполняются слева направо. Если в реквизите меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями. Например, если налоговая ставка в пределах от 1 до 6 процентов установлена подпунктом 15.1 пункта 3 статьи 2 закона субъекта РФ, нужно указать 3462010/0002000315.1

Пояснения по внесению изменений взяты из письма ФНС от 02.02.2021 № СД-4-3/1135.

По этой ссылке доступен для скачивания бланк декларации УСН, действующий с 20 марта 2021 года:

Особенности декларации УСН за 2020 год для пострадавших от пандемии отраслей

2020 год – год пандемии, которая добавила особенностей при заполнении декларации УСН за 2020 год. Перечислим их:

1. Если в регионе ввели пониженную ставку с начала 2020 года, укажите в декларации новую ставку и рассчитайте по ней авансы с I квартала.

2. Пострадавшие компании не платят аванс за II квартал, но в декларации указывают не ноль, а рассчитанную сумму к уплате.

3. В доходы по УСН включите полученную субсидию на дезинфекцию, а субсидию на зарплату в доходах не учитывайте.

4. Не учитывайте в декларации выданную зарплату и прочие расходы, которые оплатили за счет субсидии на зарплату. Учтите в декларации маски, санитайзеры и другие расходы на профилактику COVID, даже если оплатили их за счет субсидии на дезинфекцию.

5. Взносы за апрель — июнь не включайте в вычеты или расходы, если вас освободили от взносов за II квартал как пострадавший бизнес.

Требования к оформлению декларации

Порядок заполнения декларации для УСН утверждён приложением № 3 к Приказу ФНС России от 26.02.2016 № ММВ-7-3/99@. В целом, это стандартные требования к формам налоговой отчётности:

- используются только заглавные печатные символы;

- при ручном заполнении допускаются чернила чёрного, фиолетового или синего цвета;

- при использовании компьютера разрешён только шрифт Courier New высотой 16 — 18 пунктов, а числовые показатели выравниваются по последнему правому знакоместу;

- если декларация заполнена от руки, в пустых полях проставляется прочерк, при заполнении на компьютере прочерки необязательны;

- стоимостные показатели округляются и указываются в полных рублях;

- в заполненной декларации не должно быть ошибок, помарок, зачеркиваний;

- каждая страница распечатывается на одном листе, двусторонняя печать не допускается;

- страницы не надо скреплять или сшивать;

- применяется сквозная нумерация, начиная с титульного листа, при этом нумеруются только заполненные страницы.

Свою декларацию вы можете самостоятельно сформировать в специализированном онлайн-сервисе.

Сдать декларацию по УСН можно почтовым отправлением, в электронном виде при наличии ЭЦП или на бумажном носителе при личном визите в инспекцию. Мы рекомендуем последний вариант. В этом случае у вас на руках остаётся второй экземпляр декларации со штампом ИФНС. Он может понадобиться при открытии расчётного счёта или для подтверждения доходов предпринимателя.

Сроки уплаты налога и авансовых платежей при УСН

ТАБЛИЦА: «Сроки уплаты налога и авансов при УСН»

| Организации | ИП |

| Уплачивают налог и авансы по УСН-налогу по месту своего нахождения | Уплачивают налог и авансы по УСН-налогу по месту своего жительства |

Авансовые платежи: подлежат перечислению не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом (п. 7 ст. 346.21 НК РФ). В 2018 году:

|

|

| УСН-налог:

не позднее 31 марта года, следующего за истекшим налоговым периодом (п. 7 ст. 346.21, пп. 1 п. 1 ст. 346.23 НК РФ); за 2020 г. — не позднее 02.04.2018 |

УСН-налог:

не позднее 30 апреля года, следующего за истекшим налоговым периодом (п. 7 ст. 346.21, пп. 2 п. 1 ст. 346.23 НК РФ); за 2020 г. — не позднее 03.05.2018 |

| При прекращении деятельности, в отношении которой применялась упрощенная система налогообложения, налогоплательщики должны уплатить налог не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному в налоговый орган, такая деятельность прекратилась (п. 7 ст. 346.21 , п. 2 ст. 346.23 НК РФ); | |

| При утрате права на применение УСН налогоплательщики должны уплатить налог не позднее 25-го числа месяца, следующего за кварталом, в котором они утратили это право (п. 7 ст. 346.21, п. 3 ст. 346.23 НК РФ). |

Если последний день срока уплаты налога (авансового платежа) приходится на выходной и (или) нерабочий праздничный день, перечислить налог (авансовый платеж) нужно не позднее чем в ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Несвоевременное перечисление налога (авансового платежа) влечет начисление пеней в соответствии со ст. 75 НК РФ (п. 2 ст. 57, п. 3 ст. 58 НК РФ).

Заполняем новую декларацию по УСН

Несмотря на то, что бланк декларации включает в себя 10 страниц, заполняют из них не все. Совмещать сразу два объекта налогообложения на УСН нельзя, поэтому подготовить надо только те разделы отчета, которые соответствуют вашему варианту.

Общие требования к заполнению не поменялись, вот основные из них:

- Стоимостные показатели указываются в рублях, при необходимости их надо округлять.

- Декларация может быть заполнена как от руки, так и на компьютере, но в любом случае используются заглавные печатные буквы.

- Цвет чернил может быть черным, фиолетовым или синим. Регламентируется также шрифт для компьютера – только Courier New высотой 16 – 18 пунктов.

- Во всех пустых ячейках при заполнении от руки надо проставлять прочерки, но для компьютера это необязательно.

- В готовой декларации надо проставить сквозную нумерацию страниц, исключив незаполненные листы.

- Печать допускается только на одной стороне листа. Сшивать страницы или скреплять их степлером нельзя.

- Декларация подписывается на титульном листе и в разделе, где указаны суммы налога к уплате (Раздел 1.1 для УСН Доходы и Раздел 1.2 для УСН Доходы минус расходы).

Титульный лист

Титульный лист заполняется, как и большинство других отчетных форм. Здесь надо указать:

- ИНН предпринимателя или организации;

- КПП организации (ИП в этих ячейках ставят прочерки);

- номер корректировки (если это первая декларация за отчетный период, проставьте «0»);

- код налогового периода: для календарного года это «34», при закрытии ООО/ИП в течение года – код «50», при утрате права на УСН – код «96»;

- код места нахождения налогоплательщика: ИП проставляют «120», организации – «210»;

- полное имя предпринимателя или фирменное наименование юридического лица;

- телефон для связи, указывается без скобок, пробелов, прочерков.

Переходим к основным разделам декларации в зависимости от объекта налогообложения

Раздел 1.1 для объекта «Доходы»

Здесь указывают суммы налоговых платежей: авансов по каждому отчетному периоду и налог по итогам года. Формируются эти цифры на основании данных раздела 2.1, поэтому проще начинать заполнение с него.

В строках 010, 030, 060, 090 указывают код общероссийского классификатора территорий муниципальных образований (ОКТМО). Если предприниматель или организация не меняли свое местонахождение в течение отчетного года, то код вписывают только один раз – в строку 010.

Раздел 2.1.1 для объекта «Доходы»

В первом поле 101 отражают признак применения налоговой ставки:

- «1» – для обычных лимитов УСН;

- «2» – для повышенных лимитов УСН.

В следующем поле 102 указывают признак налогоплательщика, который подразумевает наличие или отсутствие работников (при этом все организации автоматически признаются работодателями). От этого статуса зависит, до какого размера можно уменьшить исчисленный налог за счет уплаченных страховых взносов.

В строках 110-113 нарастающим итогом с начала года указывают полученные доходы по каждому отчетному периоду. А в следующих строках – применяемую налоговую ставку.

Строки 130-133 показывают суммы исчисленных налоговых платежей, а строки 140-143 – страховые взносы, которые уменьшают налог к уплате. Под каждой строкой приводятся формулы расчета.

Раздел 2.1.2 для объекта «Доходы»

Торговый сбор – это особый платеж, который платят за использование торгового объекта. В 2021 году он взимается только в Москве, но города федерального значения тоже вправе ввести его на своей территории.

Уплаченный торговый сбор вычитается из исчисленного налогового платежа на УСН – из той части, что осталась после уменьшения на перечисленные страховые взносы. Поэтому в этом разделе отражают суммы доходов от торговой деятельности, а также уплаченного торгового сбора. Если налогоплательщик не перечисляет этот платеж, то раздел 2.1.2 не заполняет.

Раздел 1.2 для объекта «Доходы минус расходы»

Этот раздел практически аналогичен разделу 1.1. Необходимо указать код ОКТМО и исчисленные налоговые платежи. При этом в строке 120, помимо налогов, рассчитанных обычным образом, отражают сумму минимального налога, который составляет 1% от полученных доходов на УСН.

Раздел 2.2 для объекта «Доходы минус расходы»

Поскольку налоговая база здесь формируется не так, как для объекта «Доходы», надо указать не только доходы, но и затраты.

Раздел 3

Последний раздел новой декларации заполняют только те, кто получал целевое финансирование. При этом по каждому поступлению показывают его код (из приложения 6), дату получения и стоимость.

Какие сервисы и программы помогут оформить декларацию по УСН

В век всеобщей компьютеризации число налогоплательщиков, оформляющих бумажные декларации в ручном режиме, стремительно приближается к нулю. Упрощенцы также задаются вопросом, можно ли автоматически заполнить декларацию по УСН?

Современные сервисы и учетные программы действительно позволяют мгновенно рассчитывать налог по введенным налогоплательщикам исходным данным и тут же автоматически формировать готовую декларацию.

На сайте ФНС есть два бесплатных сервиса, с помощью которых можно заполнить декларацию по УСН онлайн:

На коммерческих сайтах также можно найти автоматизированных помощников, позволяющих заполнить бесплатно декларацию по УСН-2020 — веб-приложения, позволяющие в автоматическом режиме заполнить отчет на основании данных налогоплательщика. Некоторые из них дают возможность не только получить готовую декларацию, но и увидеть построчные расчеты и пояснения, корректность которых легко проверить.

О разнообразных сервисах, способных облегчить нашу жизнь, рассказываем в материалах:

- «Заполнить платежки поможет новый сервис Центробанка»;

- «Обзор программ и сервисов для ведения бухгалтерии онлайн»;

- «Новое в сервисах ФНС».

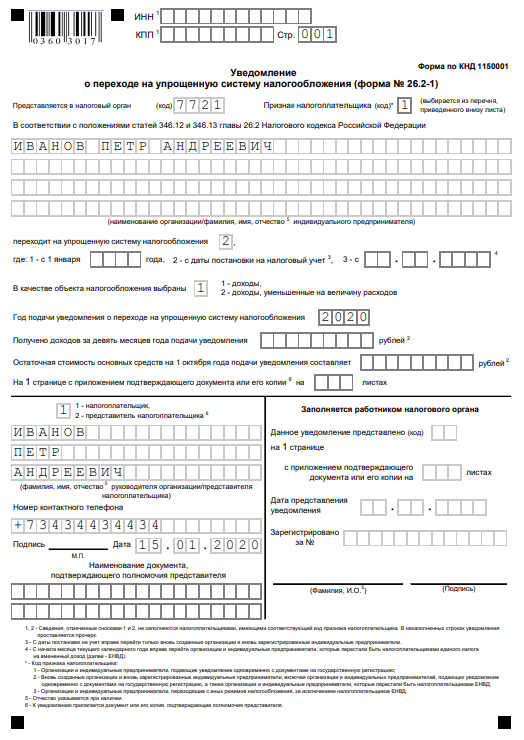

Как заполнить уведомление

Бланк одностраничный, заполнить его просто, но определённые моменты надо учитывать:

- Если подаётся заявление на УСН при регистрации ИП или организации, то поля ИНН и КПП не заполняют.

- Подписывает форму 26.2-1 лично предприниматель или руководитель ООО. Все остальные лица, в том числе учредитель, могут подписывать заявление только по доверенности, указывая её реквизиты. Из опыта – налоговики принимают подпись учредителя и без доверенности, но будьте готовы к спорам, лучше всё-таки, чтобы подписывал руководитель.

- Перед тем, как выбрать объект налогообложения: «Доходы» или «Доходы минус расходы», советуем получить бесплатную консультацию или самостоятельно изучить разницу между этими режимами. Поменять объект налогообложения можно будет только с нового года

Приводим образец сообщения о переходе на УСН при регистрации ИП, для ООО он заполняется аналогично.

1.Первые ячейки (ИНН и КПП) заполняются уже действующими организациями, которые меняют налоговый режим. Только что созданные компании и ИП проставляют здесь прочерки.

2. Далее указываете код налогового органа и признак налогоплательщика:

- 1 – при подаче формы 26.2-1 вместе с документами на регистрацию;

- 2 – если сообщаете о выборе упрощёнки в первые 30 дней с даты постановки на учёт или снятии с учёта по ЕНВД;

- 3 – при переходе работающих бизнесменов с других режимов.

3. Вписываете полное имя индивидуального предпринимателя или название организации.

4. Укажите код даты перехода на УСН:

- 1 – при выборе упрощённой системы с начала следующего года;

- 2 – с даты постановки новой компании или ИП на учет;

- 3 – с начала месяца в году при снятии с учета плательщика ЕНВД.

5. Выберите код объекта налогообложения:

- 1 – для «Доходы»;

- 2 – для «Доходы минус расходы».

Ниже вписываете год подачи уведомления. Поля с суммами доходов за предыдущие 9 месяцев и стоимость ОС заполняют только работающие организации.

6. В левом нижнем поле внесите данные заявителя, выбрав его признак:

- 1 – лично предприниматель или директор ООО;

- 2 – представитель, подающий по доверенности.

Во втором случае надо вписать название и реквизиты доверенности. Кроме того, указывается полное имя директора или представителя, ФИО предпринимателя в левом нижнем поле не дублируется.

7. Остается только внести номер телефона заявителя и дату подачи. Остальные свободные ячейки заполняются прочерками.

Чтобы упростить подготовку уведомления, можно заполнять его в нашем сервисе. Просто следуйте подсказкам системы, и вы получите пример документа с вашими данными, при необходимости отредактируйте его. Вам останется только распечатать весь пакет документов и подать в ИФНС.

Обычно хватает двух экземпляров уведомления, один остается у инспектора, второй отдают с отметкой о принятии, его надо хранить у себя в качестве подтверждения выбора УСН. На практике некоторые наши пользователи сообщают, что у них запрашивают три экземпляра, поэтому советуем иметь при себе дополнительную копию уведомления.

Как убедиться в том, что вас действительно поставили на учёт в качестве плательщика упрощённой системы? В письме ФНС от 02.11.2012 № ММВ-7-3/829 приводится форма информационного письма (№ 26.2-7), которое налоговая инспекция обязана направить налогоплательщику по его запросу. Письмо подтверждает, что бизнесмен подавал уведомление о переходе на УСН. Особой нужды в подтверждении нет, достаточно второго экземпляра заявления с отметкой инспектора, но некоторые контрагенты при заключении сделок могут запросить такой официальный ответ.

Как заполнять и отправлять налоговую декларацию УСН

Заполнить отчет можно от руки и на компьютере. Если вы любите работать по-старинке и еще не забыли, как писать ручкой, учтите эти правила:

- чернила надо брать только черного, синего или фиолетового цвета;

- штрих и прочие корректирующие средства использовать нельзя.

Еще несколько правил заполнения для всех:

- текстовые поля заполняются печатными заглавными буквами;

- в одном знакоместе указывается один символ;

- пустые знакоместа заполняются прочерками;

- скреплять листы степплером и печатать на обеих сторонах нельзя;

- при заполнении на компьютере используется шрифт Courier New высотой 16 — 18 пунктов.

Способы отправки:

- Подать декларацию УСН в налоговую лично.

- Отправить почтой с описью вложения.

- Отправить в электронном виде.

Первый способ самый хлопотный. Нужно будет прийти в инспекцию и, возможно, отстоять очередь. Если инспектор найдет ошибки и не примет отчет, поход придется повторить.

При отправке почтой желательно учитывать срок доставки, и лучше с запасом. Можно отправить отчет и в последний день, это не будет нарушением, ведь дата на штампе по закону и будет считаться датой сдачи отчета независимо от того, когда он на самом деле дойдет до налоговой. Но если вдруг почта задержится в пути и в течение 10 дней после крайнего срока сдачи в ИФНС не дождутся отчета, они могут заблокировать расчетный счет. Хоть вашей вины в этом не будет, но разблокировка займет время.

Отправка в электронном виде – самый удобный вариант, т.к. не нужно никуда ходить и тратить время.

В какую ИФНС сообщать о переходе

Если следовать букве закона, то заявление о переходе на упрощенную систему налогообложения с нового года надо подать в ту инспекцию, где действующий бизнесмен уже поставлен на налоговый учёт. Указание на это есть в п. 1 статьи 346.13 НК РФ.

А вот в отношении того, можно ли подавать уведомление в ту же ИФНС, куда подаются документы на госрегистрацию, точно не сказано. Дело в том, что в крупных городах и некоторых регионах созданы специальные регистрирующие инспекции. Так, в Москве это 46-ая инспекция, в Питере — 15-ая. То есть, документы на регистрацию подают только в них, а на учёт ставят в ИФНС по прописке ИП или юрадресу ООО.

На практике налоговики (та же самая 46-ая московская ИФНС) без проблем принимают заявление на УСН при подаче документов на регистрацию, но кое-где, как мы уже говорили, требуют обращаться по месту налогового учёта. В вашем конкретном случае вполне может оказаться, что инспекция, куда вы подаёте документы и которая ставит вас на налоговый учёт, будет одной и той же. Тогда и вопрос выбора ИФНС просто не возникает. Узнать код инспекции можно на сайте налоговой службы.

Декларация ИП на УСН за 2020 год

Большое количество отечественных индивидуальных предпринимателей перешло на использование или уже применяют упрощенную систему налогообложения. Это вызвано теми преимуществами, которые предлагает система: минимальное количество налогов, небольшим количеством отчетов, а также проста расчетов сумм налога, подлежащего к уплате. Использование упомянутой системы обязывает ИП представлять отчетность УСН за 2020 год.

В соответствии с действующим законодательством индивидуальный предприниматель должен сдавать только одну декларацию в год независимо от выбранного объекта налогообложения: либо это доходы, либо доходы минус расходы. Подчеркнем, что несмотря на необходимость уплаты ежеквартальных авансовых платежей, декларация ИП УСН за 2020 год подается однократно.

В тех случаях, когда предприниматель использует труд наемных работников, то ему необходимо представлять налоговые декларации по форме 2-НДФЛ и 6-НДФЛ по всем наемным работникам, которым он платил заработную плату и удерживал подоходный налог. Предприниматель не должен подавать декларацию 2-НДФЛ за себя, поскольку он имеет освобождение от уплаты НДФЛ. Больше никакой другой отчетности ИП не предоставляет за исключением случаев, когда предприниматель должен платить какие-либо специальные налоги, например, акцизы.

Сроки сдачи отчетности ИП на УСН

Сроки сдачи отчетности УСН одинаковы для всех индивидуальных предпринимателей независимо от вида деятельности, а также количества сотрудников или объекта налогообложения.

Налоговый кодекс определил срок сдачи отчетности до 30 апреля года, следующего за отчетным. Срок подачи сведений о среднесписочной численности — до 20 января, крайний срок подачи налоговых деклараций по подоходному налогу на сотрудников – до 1 апреля.

В связи с коронавирусом переноса сроков подачи декларации по УСН не предусмотрено.

Датой представления Декларации в налоговый орган считается:

- дата получения декларации налоговым органом в случае ее представлении лично либо через представителя;

- дата отправки декларации по почте с описью вложения ;

- дата отправки по телекоммуникационным каналам, зафиксированная в подтверждении специализированного оператора связи, при ее передаче по телекоммуникационным каналам связи.

Допускается заполнение декларации как машинописным, так и рукописным способом с использованием чернил синего или черного цвета, при этом исправление ошибок с помощью средств для коррекции не допускается. Возможна распечатка декларации на принтере.

Налогоплательщики на УСН , которые выбрали объектом налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на:

- сумму страховых взносов на обязательное пенсионное страхование;

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- обязательное медицинское страхование;

- обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, которые уплачены в данном налоговом периоде.