Как составить и подать заявление для зачета переплаты по налогам

Содержание:

- Процедура возврата

- Вовремя подайте документы на возврат налога

- Как заполнить бланк 2018 года

- Условия возврата

- Порядок заполнения заявления

- Когда и как заявить о возврате (зачете) излишне уплаченного налога

- Какие документы и информация потребуются?

- Сроки

- Скачать бланк заявления на возврат НДФЛ 2020

- Как написать заявление – образец заявления

- Когда можно начать применять вычет

- Образец оформления 3-НДФЛ на вычет за лечение в 2021 году — инструкция в одной таблице

- Правила оформления заявления для получения возврата НДФЛ через ИФНС: пошаговая инструкция

- Правила по оформлению заявления

- Налоговый вычет: общие сведения

Процедура возврата

- Прежде чем бежать в налоговую с заявлением о возврате денег, нужно озаботиться тем, чтобы на руках были подтверждающие переплату документы.

Например, если произошла оплошность со стороны бухгалтера предприятия, впоследствии обнаруженная, надо подготовить и сдать налоговикам уточненную декларацию. Или можно просто составить акт сверки с налоговой – если он выявит переплату, то и «уточненку» подавать уже не потребуется.

Порой факт налоговой переплаты вскрывается в результате выездных налоговых проверок – в этом случае налоговая высылает организации письменное уведомление.

Иногда в поисках истины, налогоплательщики вынуждены бывают обратиться в суд, но как правило, это крайняя мера. Однако если по суду факт переплаты налога будет доказан, это также послужит основанием для возврата денежных средств.

После того, как доказательства будут на руках, налогоплательщик пишет соответствующее заявление, которое передает в налоговую инспекцию.

Налоговики обязаны рассмотреть заявление в течение 10 дней с момента получения.

Вовремя подайте документы на возврат налога

По общему правилу налоговые вычеты по НДФЛ (налоги на доходы физических лиц) предоставляются тогда, когда завершается календарный год. То есть, если вы оформили право собственности на квартиру (а при покупке по ДДУ – получили акт приема-передачи квартиры) в 2018-м, то подать заявление на вычет вы можете только в следующем, 2021 году.

Если же вы купили жилье давно и ни разу не получали возврат налога, то можете подать заявление на возврат за последние три года. Для примера: если недвижимость была куплена в 2012 году, а получить налоговый вычет вы решили в 2018-м, то вернуть уплаченные налоги вы сможете за 2021, 2021 и 2015 годы.

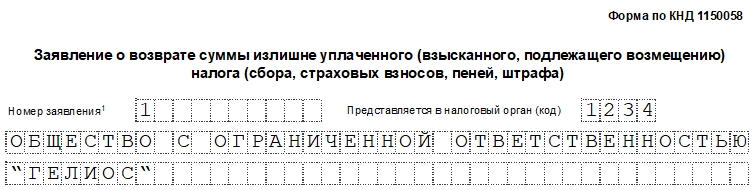

Как заполнить бланк 2018 года

Форма заявления закреплена законодательно Приказом ФНС России от 14.02.2017 №ММВ-7-8/182@. В документе необходимо заполнить 2 листа. Данные необходимо вносить аккуратно (если бланк заполняется от руки), каждую буквы или цифру — в отдельную ячейку.

Лист 1

На этом листе должна содержаться такая информация:

- Номера ИНН и КПП организации.

- Номер заявления. Он зависит от того, который раз компания обращается к налоговикам за возвратом или зачетом переплаты.

- Код ИФНС по месту учета ИП или организации.

- Наименование организации полностью или ФИО индивидуального предпринимателя.

- Статья 78 НК РФ. Именно она посвящена возврату или зачету переплаты.

- Вид переплаты — ставим нужную цифру.

- Вид платежа — аналогично выбираем нужную цифру.

- Излишне уплаченная сумма.

- Отрезок времени, за который возникла переплата. В первых двух ячейках указывают следующее: «МС» — если период месячный, «КВ» — квартальный, «ПЛ» — полугодовой, «ГД» — годовой. Во вторых двух ячейках цифрами указывают, какой месяц (01-12), квартал (01-04) или полугодие (01-02) берется в расчет. Если период годовой, то ставят «00». Последние 4 ячейки предназначены для внесения года. Во всю эту строчку может быть внесена и дата, например, день уплаты налога или подачи декларации.

КБК — код бюджетной классификации. Его можно узнать на сайте ФНС или посмотреть на платежном поручении. Этот код меняется, поэтому лучше всякий раз выяснять, не изменился ли он. Для каждого налога, сбора и т.д. существует свой код.

Количество листов заявления и прилагаемых копий к нему. Число вносится в формате «00Х».

Подтверждение достоверности внесенных данных. Здесь в первой ячейке отмечают цифрой того, кто подтверждает подлинность информации. Далее руководитель компании вписывает свое ФИО, номер телефона, ставит дату и подпись.

Первый лист готов. Больше никакие данные вносить не нужно.

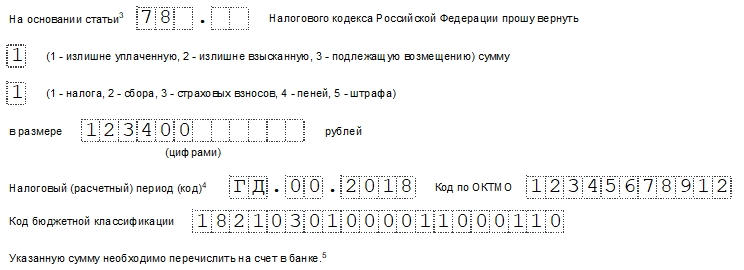

Лист 2

Заполнение этого листа снова начинается с ИНН и КПП компании. Строку с ФИО не заполняем, т.к. заявление подает организация.

Далее нужно внести реквизиты банковского расчетного счета и наименование компании-получателя.

Форма содержит третий лист, но организациям его заполнять не нужно.

Условия возврата

Вернуть можно излишек, который уплачен не более трех лет назад. Главное правило — у налогоплательщика не должно быть недоимок, пеней и штрафов по соответствующему налогу. Если имеются долги, то за счет переплаты они будут погашены автоматически. После этого можно будет обратиться за возвратом остатка суммы, если он будет.

По этой причине, если имеются непогашенные задолженности, целесообразно сначала провести сверку с ИФНС на предмет расчетов с бюджетом. В итоге будет уточнена оставшаяся сумма, которую можно вернуть.

Важное значение имеет причина, по которой образовалась переплата. Если налог первоначально был исчислен неверно, сначала нужно подать в ИФНС уточненную декларацию

Будет проведена камеральная проверка, и только после этого налогоплательщик может обращаться за возвратом суммы.

Бесплатная консультация по налогам

Порядок заполнения заявления

Возврат НДФЛ не будет произведен, пока гражданин не подаст соответствующее заявление. Порядок заполнения формы для налогового органа следующий:

- Первая страница содержит следующие реквизиты:

- ИНН плательщика налога с доходов;

- КПП остается пустым;

- порядковый номер заявления, подаваемого в текущем году (их может быть несколько, если вы возвращаете НДФЛ сразу за несколько периодов, но не более, чем за три года, или ранее поданное заявление заполнено неверно);

- код налогового органа, куда подается заявление;

- ФИО налогоплательщика без сокращений;

- статус плательщика в этом случае – 1;

- статья НК, которой следует руководствоваться при возврате — 78;

- код возврата укажите — 1 (излишне уплаченная сумма в бюджет);

- в поле ниже также укажите — 1, потому что возврату подлежит налог;

- размер возврата – сумма цифрами;

- налоговый период указывается в формате ГД.00.2019, если возврат будет произведен НДФЛ, удержанного с доходов 2019 года;

- ОКТМО возьмите из справки о доходах, полученной по месту работы;

- КБК – 18210102010011000110;

- в поле заверения формы необходимо указать, плательщик самостоятельно подает заявление (код 1) либо через представителя (код 2). Во втором случае потребуется приложить доверенность, вписать ФИО представителя полностью и указать реквизиты доверенности;

- номер контактного телефона гражданина, передающего форму в налоговый орган, его личная подпись и дата заполнения.

- Вторая страница заполняется в следующем порядке:

- вверху листа дублируется ИНН плательщика, его фамилия и инициалы;

- далее следуют реквизиты банка, куда будет зачислен возврат НДФЛ в пользу плательщика (наименование, вид счета, БИК);

- в поле номер счета укажите код — 1 (налогоплательщика) и полный номер в соответствии с данными, полученными в банке;

- код получателя — 2 (физическое лицо);

- ФИО полностью.

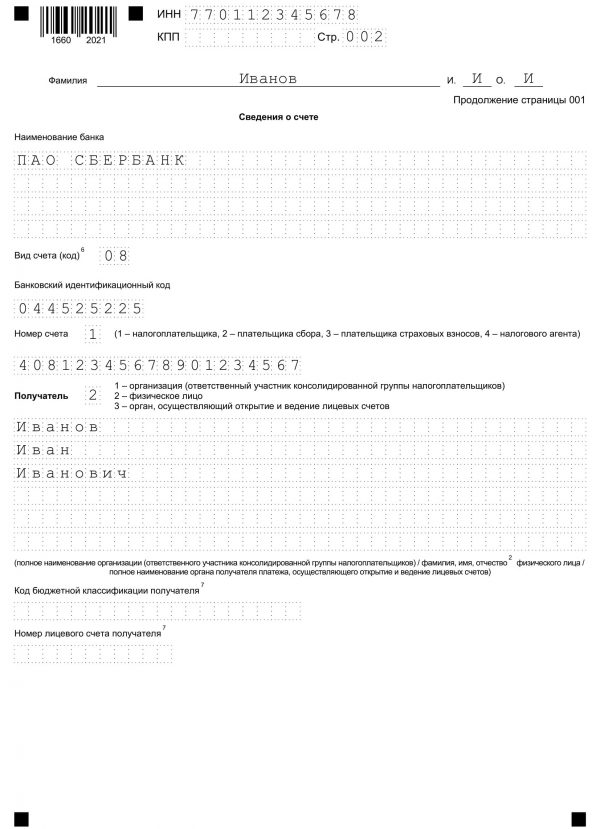

- Третья страница заявления должна быть заполнена только, если вы не указали свой ИНН на предыдущих страницах. Заполненные реквизиты позволят идентифицировать вас в налоговом органе.

Если работник хочет получить возврат НДФЛ через работодателя, то заявление не имеет строгой формы. Это может быть документ в свободном виде при обязательном наличии следующих реквизитов:

- ФИО гражданина, претендующего на возврат;

- наименование организации, куда заявление подается;

- размер налога, подлежащего возврату;

- реквизиты банка и счета, куда нужно перечислить налог;

- личная подпись заявителя и дата составления документа.

Когда и как заявить о возврате (зачете) излишне уплаченного налога

Обратиться за возвратом/зачетом переплаченного излишне сбора, налога, взноса или штрафа можно лично, по электронной или обычной почте или из своего личного кабинета

Важно сделать это не позднее 3-х лет после уплаты этой суммы

Чаще на практике, получив обращение с просьбой засчитать или возвратить сумму переплаты по какому-нибудь платежу, ИФНС перед вынесением своего решения делает сверку расчетов.

Само решение «зачесть или вернуть» выносится налоговым органом в течение не более 10-тидневного срока с получения обращения или совместно подписанного акта по итогам сверки налогов, о котором письменно сообщается заявителю. При этом со стороны налоговой инспекции компании может поступить запрос о представлении подтверждающих документов о возникших лишних суммах уплаты налогов.

Мнение эксперта

Петров Григорий Владимирович

Практикующий юрист с 6-летним опытом. Специализируется в области уголовного права. Опыт более 3 лет в составлении договоров.

Принятое ФНС решение служит основанием, чтобы перечислить излишне уплаченную сумму налога: по НК РФ это их обязанность в течение 1-го месяца от получения указанного заявления о возврате.

НК РФ обязывает налоговую информировать вас обо всех случаях излишней уплаты налогов в 10-тидневный срок (п. 3 ст. 78 НК РФ)

Какие документы и информация потребуются?

Необходимо подготовить требующиеся документы:

- Паспорт.

- Документы, способные подтвердить приобретение недвижимости, а также право собственности на неё.Это договор купли-продажи и свидетельство о собственности. А если покупалась она в строящемся доме – участия в долевом строительстве и акт приёма-передачи квартиры.

- Документы об оплате жилья (банковские выписки, квитанции о произведённой оплате, платёжные поручения).

- И, если ипотека оформлялась, процентов по ней.

- Справка формы 2-НДФЛ с работы (получается в бухгалтерии). Если за последний год работодателей было больше одного, потребуются справки от каждого из них.

Справка о доходах физического лица формы 2-НДФЛ: бланк, образец заполнения.

- Заполненная декларация 3-НДФЛ.

Скачать бланк и образец декларации 3-НДФЛ.

В отдельных случаях понадобятся дополнительные документы. Например, при покупке недвижимости в ипотеку:

- кредитный договор с банком;

- справка о размере процентов, которые были удержаны по договору.

Если квартира приобретается в совместную собственность супругов:

- свидетельство о заключении брака;

- заявление об определении долей налогового вычета.

Скачать заявление о распределении имущественного налогового вычета между супругами: бланк, образец.

Супруги вправе самостоятельно решить, в каком размере вычет получит каждый из них. Доли могут быть неравными.

Если вычет оформляется и на ребёнка, потребуется его свидетельство о рождении.

Заявления и справка потребуются в оригинале. С остальных документов необходимо снять копии и заверить их. Это можно сделать у нотариуса или самому. В последнем случае на каждом листе документа ставится:

- «копия верна»;

- подпись с расшифровкой;

- и дата.

Бланк декларации 3-НДФЛ можно взять в территориальном отделении ФНС или скачать на сайте налоговой службы. Декларация на налоговый вычет заполняется от руки или на компьютере.

Также понадобятся:

- Сведения о банковском счёте для денежного перевода. Реквизиты нужно получить в банке.

- Номер ИНН. Его можно посмотреть в свидетельстве налогоплательщика или в базе ФНС через сайт.

Рекомендуется подготовить все документы перед тем, как писать заявление. Если каких-то из них будет не хватать, заявление у вас не примут.

Сроки

Налогоплательщик вправе подать заявление на возврат или зачет переплаты в течение 3 лет с того дня, как он перевел в бюджет данную сумму.

Принять решение о возврате излишне уплаченных налогов и сборов сотрудники налоговой должны в течение 10 дней со дня получения заявления от налогоплательщика или с того дня, как был подписан акт сверки платежей между предприятием и ИФНС (если такая процедура проводилась).

Важно! Если у компании налоговиками была выявлена недоимка, то переплата в первую очередь пойдет на ее погашение. Недоимка может быть и не по тем налогам, по которым налогоплательщик хочет вернуть переплату

Скачать бланк заявления на возврат НДФЛ 2020

Форма заявления утверждена Приказом ФНС РФ №ММВ-7-8/182@ от 14.02.2017 года. В бланк были внесены изменения в 2018 г. В нем появились поля для указания кода вида заявителя.

Форма состоит из трех листов:

- титульного, в котором указывают данные о заявителе, а также причины обращения за возвратом налога;

- сведений о счете, на который ФНС РФ перечислить возврат средств;

- сведений о физическом лице, которое не является индивидуальным предпринимателем.

На титульном листе указывают ИНН налогоплательщика, его ФИО полностью. Также проставляют номер заявления, код Налоговой, в которую подают заявление. Обязательно указывают статус налогоплательщика. Если заявление подает физическое лицо, проставляют код 1.

Затем прописывают основание получение возврата (ст. 78 НК РФ), сумму, которую нужно вернуть из бюджета, за какой налоговый период оформляется возврат, код ОКТМО. Потом прописывают КБК, по которому образовалась переплата по налогу. Проставляют количество листов, на которых составлено заявление, а также количество листов документов, подтверждающих право на получение возврата.

Третий лист заполняют в том случае, если на первом не был указан ИНН. В его полях прописывают паспортные данные налогоплательщика: номер документа, дату его выдачи. Если вместо паспорта предоставляют другой документ, например, ВНЖ (вид на жительство в РФ), указывают его данные.

Как написать заявление – образец заявления

Его составляют в отделении ФНС, где человек встал на налоговый учет. Образец заполнения можно скачать в интернете. В заявлении на возврат излишне уплаченных налогов пишут:

- статью Налогового кодекса России, позволяющую вернуть деньги;

- вид налога, за который уплачено больше установленной законом нормы;

- код бюджетной классификации (КБК);

- Банковский счет, куда переводить деньги;

- ОКТМО;

- реквизиты финансового учреждения, принимавшего налоговый платеж (БИК, ИНН и так далее);

- наименование организации-получателя (юридическим лицам), для физического лица – Ф.И.О.;

- в конце ставится подпись и текущая дата составления.

Образец заполнения дадут в отделении Налоговой службы. Вернуть деньги нельзя, если после обнаружения переплаты прошло больше 3 лет. Правильность оформления возврата определяет камеральная проверка, на которую отводится три месяца. о время нее проверяют:

- поданный на рассмотрение пакет документов;

- квитанции об оплате;

- налоговую декларацию за период установления переплаты по налогам.

По результатам проверки выносится решение о правомерности претензий заявителя. Если оно положительное, в месячный срок деньги возвращаются на указанный налогоплательщиком счет или засчитываются в качестве платежей за грядущий отчетный период.

Когда можно начать применять вычет

Вопрос о получении вычета станет актуальным тогда, когда на жилой объект будет зарегистрирована собственность или налогоплательщик получит на руки акт приемки готового объекта долевого строительства. До этого момента ни регистрация права на землю, отведенную под застройку (подп. 2 п. 3 ст. 220 НК РФ), ни расходы на уплату процентов по ипотеке (п. 4 ст. 220 НК РФ) не позволяют воспользоваться правом на вычет.

Начать применение вычета можно 2 способами:

- В том году, когда появилось право на вычет (не дожидаясь окончания года), представить собранный по нему пакет документов в ИФНС по месту постоянного жительства и через месяц забрать там уведомление о праве на вычет для его получения у своего работодателя уже в текущем году (п. 8 ст. 220 НК РФ). Форма этого уведомления утверждена приказом ФНС России от 14.01.2015 № ММВ-7-11/3@. Оно предназначено для выдачи конкретному работодателю, которого налогоплательщик укажет в заявлении.

- Дождаться окончания года, в котором возникло право на вычет, и подать комплект документов по нему в ИФНС вместе с декларацией 3-НДФЛ за соответствующий год (п. 7 ст. 220 НК РФ). После проверки документов и декларации ИФНС вернет налог, начисленный по ней, к возврату, а на остаток суммы при желании налогоплательщика даст уведомление о праве на вычет для его использования по месту работы. Декларация подается вместе со справками 2-НДФЛ от всех работодателей. Ее проверка займет 3 месяца (п. 2 ст. 88 НК РФ), и еще месяц уйдет на процедуры по возврату налога (п. 6 ст. 78 НК РФ) и оформлению уведомления о праве на вычет (п. 8 ст. 220 НК РФ).

О том, как правильно заполнить декларацию, читайте в статье «Образец заполнения налоговой декларации 3-НДФЛ».

Таким образом, вычет начинают применять с года появления права на него и используют в последующие годы при условии наличия в них дохода, с которого удерживается НДФЛ. Применение вычета будет происходить в течение того количества лет, которое необходимо для его полного использования на всю сумму расходов, подтвержденную документально (п. 9 ст. 220 НК РФ).

Для пенсионеров возможно использование вычета по 3 годам, предшествующим году появления права на него (п. 10 ст. 220 НК РФ). Если в год возникновения права на вычет отсутствовали доходы, облагаемые НДФЛ, то за вычетом можно обратиться в последующие годы (без ограничения их количества), но не позднее 3 лет с окончания годов, по которым нужно вернуть налог (письмо Минфина России от 11.06.2014 № 03-04-05/28218).

Работодатель, получивший уведомление о праве на вычет, начнет использовать его с месяца получения, но применительно к доходам всего года (письмо Минфина России от 25.09.2015 № 03-04-05/55051). Если на момент предоставления уведомления на текущий год налог уже был удержан и вернуть излишне удержанную сумму по месту работы за счет начисляемого налога за год не удается (сумма вычета превышает сумму начислений), ее возврат осуществит ИФНС (письмо Минфина России от 15.07.2014 № 03-04-05/34402).

Вне зависимости от способа, с помощью которого начато применение вычета, право на использование его остатка (если вычет должен будет использоваться в течение нескольких лет) надо ежегодно подтверждать в ИФНС 1 из следующих способов:

- Получать уведомление для места работы в начале года — по заявлению о выдаче такого уведомления (п. 8 ст. 220 НК РФ).

- Сдавать декларацию в ИФНС и возвращать налог через нее — по заявлению о возврате НДФЛ (п. 6 ст. 78 НК РФ), в котором указываются реквизиты счета для возврата налога. Подача заявления на применение имущественного вычета при этом не нужна (письмо Минфина России от 26.11.2012 № 03-04-08/7-413). Его роль выполняет сама декларация.

Образец оформления 3-НДФЛ на вычет за лечение в 2021 году — инструкция в одной таблице

Оплатив лечение или лекарства в 2020 году, гражданин может в 2021 году обратиться в ФНС, чтобы вернуть тринадцать процентов от потраченных денег в рамках применения социального налогового вычета, заполнив декларацию 3-НДФЛ.

Рассчитывать на получение денежных средств от налоговой можно только при условии, что медицинские услуги или медикаменты оплачены доходом, с которого ранее был удержан подоходный налог. Кроме того, нужно сохранить договор, подписанный с лечебным учреждением, а также платежные документы.

- Когда можно вернуть 13 процентов от расходов на лечение?

- Срок и правила подачи 3-НДФЛ на социальный вычет

- Новая форма декларации для 2021 года

- Как заполнить для возврата налога за медицинские услуги и лекарства?

- Инструкци по заполнению в одной таблице

- Заполненный пример

- Скачать бланк и образец за 2020 год

- Видео инструкция

Правила оформления заявления для получения возврата НДФЛ через ИФНС: пошаговая инструкция

Документ содержит 3 страницы, содержащие информацию о гражданине и обстоятельствах назначения льготы:

- личные данные (паспортные, ИНН, ФИО и так далее);

- основание назначения возврата;

- реквизиты банка;

- сведения об ИФНС, куда направляется документация.

Перед заполнением формы рекомендуется подготовить декларацию, справку о доходах, паспорт. Возможны внесение данных и отправка документов на вычет, в том числе заявления, через интернет посредством личного кабинета налогоплательщика. Алгоритм заполнения и требуемые сведения те же. Многие из них не требуют введения, поскольку вставляются автоматически, что значительно упрощает процесс. Однако заверить онлайн-форму необходимо электронной подписью.

Если в 3-НДФЛ вносилось более одного источника дохода, и льгота учитывает поступления со всех мест работы, то составляется столько заявлений, сколько указано работодателей. То есть количество документов равняется числу разделов 1 декларации.

Страница 1

Первый лист заявления содержит персональные сведения о плательщике и обстоятельства вычета.

- Обязательно вносится ИНН (КПП предусмотрен для организаций).

- Далее обозначается порядковый номер заявления, подаваемого в ИФНС в 2019 году, и код органа. Последний можно узнать на официальном ресурсе налоговой службы.

- После внесения ФИО вводится статус гражданина — при оформлении возврата выбирают единицу. Основанием для льготы указывают статью 78 НК РФ. В последующих пунктах ставят единицы, указывающие на излишне внесенный налог.

- Далее вписывают величину НДФЛ к возврату — она также обозначена в первом разделе 3-НДФЛ. Затем указывается рассматриваемый период.

-

После этого вносится классификатор территорий ОКТМО. Его можно взять из первого раздела декларации или узнать на официальном ресурсе ИФНС.

- КБК в 2019 году на возмещение НДФЛ указывается, как 18210102010011000110 (также присутствует в 3-НДФЛ).

- В завершение обозначают число страниц (3) и прилагаемых листов иных документов. При личном предоставлении сведений в левом столбце выбрать единицу, через представителя — двойку. Далее оставляют контактный телефон, проставляют дату и роспись.

Страница 2

Второй лист содержит банковские реквизиты. Вверху страницы дублируют ее номер, ИНН, ФИО плательщика. Далее вносят сведения финансового учреждения, куда будут переведены средства к возврату при согласии с заявлением

Поэтому важно правильно заполнить реквизиты банка и самого получателя. Вид счета отмечают, например, «08» — так обозначается лицевой, согласно примечанию на третьей странице. Там же указаны иные варианты

Номер счета — «1», получатель — «2».

Бланк заявления на возврат НДФЛ, стр. 2

Страница 3

Последний лист содержит информацию о гражданине. Нужно указать фамилию и код документа, согласно которому вносятся сведения. Варианты можно посмотреть в примечании внизу страницы. Обычно используется код «21» , который означает, что данные введены, в соответствии с паспортом РФ.

Бланк заявления на возврат НДФЛ, стр. 3

Вносятся номер и серия документа, кем выдан и дата. Далее подготовленное заявление с перечнем необходимых документов (при одновременной подаче) или после проверки декларации направляют в ИФНС любым удобным способом

Перед отправкой заявления через интернет важно проверить все данные, поскольку после завершения действия отредактировать бумагу уже невозможно

Правила по оформлению заявления

Заявление следует оформлять по специальному образцу, разработанному и утвержденному Федеральной налоговой службой. При заполнении бланка необходимо придерживаться определенных норм.

Лучше всего в документе писать печатными буквами, чтобы вся информация была максимально разборчива, при этом надо стараться избегать неточностей и ошибок, а если они все же случились, лучше не исправлять их, а написать новое заявление.

Составляется документ в двух экземплярах, один из которых, после визирования у инспектора остается на руках у налогоплательщика, второй – передается в налоговую.

Налоговый вычет: общие сведения

Граждане РФ, которые официально трудоустроены и выплачивают НДФЛ со своих доходов вправе претендовать на вычет со следующих расходов:

- покупка жилой недвижимости;

- приобретение земельного участка с последующей постройкой дома;

- покупка жилплощади в ипотеку;

- расходы на лечение и обучение, в том числе и на детей;

- вычеты по взносам на негосударственное пенсионное страхование, добровольные взносы в накопительную часть пенсии.

При приобретении жилья без использования кредитных средств, максимальная сумма для расчета компенсации не может превышать 2 млн. р.

Вычет из этой величины равен – 260 тыс. р.

(2 млн.*13%). По выплаченным процентам в рамках кредитного соглашения лимит – 3 млн.

р., максимальная величина к возврату – 360 тыс. р.

Суммы остальных вариантов перерасчетов по НДФЛ менее существенные, но их также можно оформить, правильно подготовив соответствующую документацию.

Кроме этого ИП и организации могут претендовать на возврат суммы, излишне уплаченной в рамках НДФЛ в таких случаях:

- в бюджет ошибочно внесен излишек по уплате подоходного налога, и субъект коммерческой деятельности хочет его зачесть в счет недоимки по НДФЛ или будущих налоговых выплат;

- в бюджет ошибочно внесена лишняя сумма по НДФЛ, и предприниматель хочет вернуть излишки на расчетный счет в банке;

- ИФНС взыскала с ИП или предприятия лишнюю сумму, и налогоплательщик хочет ее вернуть.