Оплата налогов и взносов ип онлайн

Содержание:

- Основные принципы уплаты налогов физ. лица

- Пошаговая инструкция оплаты земельного налога через интернет

- Как проверить долги по ИП онлайн и лично: перечень способов и инструкция

- Уведомляем налоговую

- Что будет, если не платить налоги

- Что говорит статья 45 НК РФ об обязанности по уплате имущественных налогов физическими лицами?

- Порядок исчисления и уплаты налога

- Какие доходы не облагаются налогом

- Принудительное взыскание налоговых долгов

- Как распечатать квитанцию об оплате налога из личного кабинета

- Отсрочка платежей в бюджет

- Как зарегистрироваться физлицу в качестве самозанятого

- Способы внесения платежей

- Какие последствия могут быть при нарушении п. 1 ст. 45 НК РФ физическими лицами?

- Уплата штрафов, пени, долгов

- Правила заполнения платежного поручения

- Каким образом налогоплательщик может доказать факт своевременной уплаты налога в соответствии с п. 7 ст. 45 НК РФ?

- Какие налоги можно оплатить?

Основные принципы уплаты налогов физ. лица

Все граждане, которые подпадают под определение «физ. лицо», уплачивают в гос. бюджет такие налоги как: на доходы, транспортный (иначе — дорожный), на имущество и землю — при их наличии. Основные критерии внесения платежей следующие:

- на доходы оплата производится до 15 июля года (здесь и во всех сборах с годовым периодом), следующего за отчетным. Основной параметр — вид дохода. Ставка и окончательная сумма зависят от множества факторов, подробнее об этом — ниже;

- на транспорт оплачивают по месту регистрации автомобиля (или иного вида транспорта). Годовой налоговый период. Платить налог нужно не позже 1 декабря. Подробности — далее;

- на имущество (какое может быть подвержено налогообложению — в соответствующей главе статьи) срок внесения — до 1 декабря;

- на землю, если она документально оформлена, как частная собственность, срок аналогичен двум вышеназванным. Взнос поступает в местный бюджет. Более подробно — также в этой статье.

Пошаговая инструкция оплаты земельного налога через интернет

Через сайт Госуслуг

Для оплаты через сайт Госуслуг необходимо:

- Авторизоваться на портале.

- Выбрать вкладку «Задолженность по налогам». Система автоматически произведет поиск, так как информация о налогоплательщике ей и так известна (ИНН и ФИО).

- Отметьте необходимый вид налога и нажмите кнопку «оплатить».

- Выберете способ оплаты и банк, через который будет оплачен налог. Способов предлагается множество: баланс мобильного, банковская карточка, электронные кошельки и пр.

Также можно в разделе электронных услуг выбрать необходимое ведомство (ФНС) и там найти функцию оплата налогов онлайн.

Аналогичная возможность для онлайн-оплаты земельного налога предусмотрена на официальном сайте ФНС. Преимуществом данного варианта является то, что налогоплательщику не нужно создавать аккаунт на портале Госуслуг и проходить длительную идентификацию.

Оплата на сайте ФНС производится в разделе «Электронные сервисы»-«Заплати налог».

Далее потребуется ввести следующие данные:

- ФИО;

- ИНН;

- тип налога;

- адрес налогоплательщика;

- способ оплаты: безналичный расчет.

Здесь допускается не только провести онлайн-платеж любым удобным способом, но и сформировать квитанцию для банка (если она по каким-то причинам не пришла на почту).

При необходимости сервис автоматически перенаправит вас на страницу банка, который вы указали в разделе предпочтительного способа оплаты.

Через сайт Сбербанка

Крупнейший российский банк «Сбербанк» обладает наибольшей численностью клиентов. Поэтому одним наиболее популярным способов оплаты налогов является интернет-банк «Сбербанк-Онлайн». Его могут подключить все держатели зарплатных карт и заемщики по потребительским кредитам абсолютно бесплатно.

Инструкция по оплате через Сбербанк будет выглядеть следующим образом:

- Необходимо авторизоваться в интернет-банке с помощью логина и пароля, ввести проверочный смс-код, который придет на привязанный телефонный номер.

- Перейти во вкладку «Платежи и переводы», где выбрать опцию «Все платежи и переводы».

- В разделе «Налоги, пошлины, отчисления в бюджет» выбрать ответственное за сбор налогов ведомство – ФНС.

- В разделе «Поиск и оплата налогов» выбираем из открывшегося списка нужный нам земельный налог.

- Вводим в специальное поле индекс документа (он содержится в квитанции, которая рассылает всем собственникам Налоговая инспекция) и нажимаем кнопку «Продолжить».

- Остается заполнить предложенные поля: сумма к оплате и выбрать счет, с которого будут списываться средства (если у налогоплательщика несколько счетов). Остальные реквизиты проставляются автоматически.

- После нажатия кнопки «Оплатить» клиенту Сбербанка остается ввести одноразовый пароль для подтверждения операции.

Деньги зачисляются в бюджет в течение суток. После того как операция будет обработана на форме платежа появится синяя печать «Исполнено».

Юридические лица и ИП могут пользоваться специальным сервисом «Клиент-банк» для бизнеса.

Как проверить долги по ИП онлайн и лично: перечень способов и инструкция

Ниже мы представляем подробную инструкцию по проверке под каждый доступный способ.

Федеральная налоговая служба: в отделении и на сайте ФНС

Личное посещение отделения налоговой

С собой необходимо иметь паспорт. При обращении инспекторы обязаны предоставить информацию:

- о задолженностях по налогам;

- о начисленных пенях и штрафах за неуплату;

- о способах оплаты задолженностей.

В реальности этот способ наименее удобен, что связано с очередями в отделениях. Хотя в последние годы отделения ФНС существенно повысили скорость и качество своей работы. И очереди в них бывают только перед концом отчетных периодов.

Онлайн посещение сайта ФНС

На сайте:

-

необходимо создать личный кабинет (удобно сразу скачать мобильную версию, но можно проверять свои налоги и на стационарном компьютере или ноутбуке).

Это можно сделать следующими способами:

— обратиться лично в ФНС за получением логина и пароля на вход;

— создать кабинет через электронно-цифровую подпись (услуги по созданию ЭЦП тоже предоставляются дистанционно);

— через смарт-карту JaCarta;

— через токен USB; -

в кабинете ИП сможет ознакомиться со следующим функционалом:

— история операций по взносам;

— запрос выписок, актов и ряда других важных документов;

— направление запросов на уточнение плановых платежей;

— данные о долге, переплатах и текущих взносах; -

в личном кабинете вы сможете найти раздел «сервисы», где можно оплатить налоги и другие взносы онлайн. Функция будет доступна после указания данных:

— расчетная документация;

— разновидность взноса;

— тип налогоплательщика;

— реквизиты, по которым следует оплатить;

— банковские данные плательщика;

— информация по оплачиваемому налогу.

Вы можете:

- оплатить долги на сайте, указав реквизиты банковской карты;

- сформировать платежное поручение, по которому потом переводится оплата через банк.

ФНС начитала вам штрафы по налогам. Закажите звонок юриста

Портал Госуслуги

Поскольку ИП — это физические лица, они тоже могут зарегистрироваться на Госуслугах. Значение имеет условие: ИП проходят регистрацию после идентификации себя как физического лица. Алгоритм действий:

- создаем личный кабинет на портале, регистрируя себя как физлицо;

- из личного кабинета заполняем форму на регистрацию в статусе ИП;

- далее анкета направляется в ФНС.

Узнать долги ИП по ИНН можно следующим образом:

- Проходим авторизацию на портале.

- Находим раздел «налоговая задолженность».

- Вводим персональные данные: найти можно по фамилии, по идентификационному номеру.

Услуга предоставляем пользователям бесплатно. Примечательно, что можно посмотреть долги партнера-компании. Потребуется придерживаться следующего порядка:

- Заходим на страницу service.nalog.ru/zd.do.

- Вводим ИНН юридического лица.

- Вводим капчу — набор символов, который позволяет системе распознать, кто перед ней — человек или робот.

- Вы получите сведения, если компания:

-

задолжала в бюджет больше 1000 рублей и фигурирует в исполнительном производстве, в отношении нее судебные приставы начали принудительное взыскание

-

по счетам отсутствует движение более года. То есть юрлицо не работает.

-

К сожалению, проверить партнера-предпринимателя нельзя, эти данные скрыты, и остаются доступными только самим ИП.

На сайте судебных приставов

Данные предоставляются только по долгам, в отношении которых уже открыто исполнительное производство. Найти информацию можно по ФИО предпринимателя.

Налоговый орган может обратиться в суд и заявить о требованиях на оплату долга. После принятия соответствующего судебного решения заводится исполнительное производство, которое публикуется на ресурсе ФССП.

Уведомляем налоговую

ВАЖНО! Законодательно понятие «самозанятый» не установлено, хотя и повсеместно, в том числе и должностными лицами официальных органов, употребляется. Закон же (в частности, п. 7.3 ст. 83 НК РФ) данную категорию описывает как физических лиц, осуществляющих деятельность по оказанию услуг при отсутствии наемных работников

Итак, как стать самозанятым лицом в России в 2021 году. Для этого необходимо направить в налоговый орган заполненное уведомление установленной формы об осуществлении такой деятельности. Аналогичный документ требуется представить в налоговую инспекцию и в том случае, если указанная деятельность физическим лицом более не осуществляется.

Форма данного документа утверждена приказом ФНС России от 31.03.2017 № ММВ-7-14/270@.

Этим же приказом установлен порядок заполнения формы.

Чтобы зарегистрироваться как самозанятый, гражданину необходимо указать в уведомлении:

- ИНН (при наличии);

- код налогового органа, в который направляется уведомление;

- вид деятельности (в соответствии с НК или региональным законом);

- Ф.И.О. заявителя;

- его пол и дату рождения;

- реквизиты удостоверяющего личность документа (для граждан РФ — общегражданский паспорт);

- адрес места жительства или пребывания в стране;

- реквизиты регионального закона и виды деятельности в соответствии с ним, если осуществляемая деятельность не установлена НК;

- дату составления документа и подпись.

Уведомить налоговый орган о том, что человек будет работать как самозанятый, можно различными способами. Подробнее о них расскажем ниже.

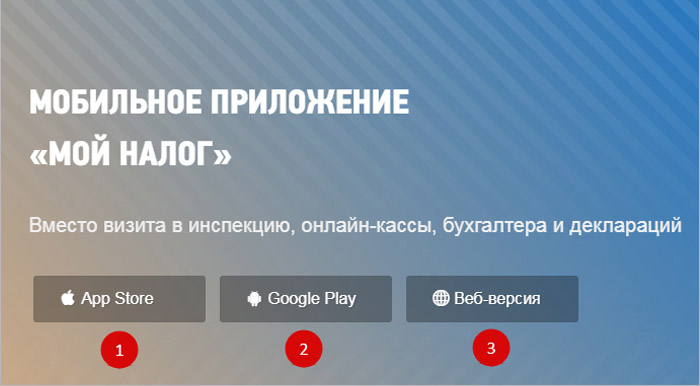

С помощью приложения «Мой налог»

Приложение «Мой налог», в силу ст. 3 закона «О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход”» от 27.11.2018 № 422-ФЗ, предназначено для плательщиков этого налога. Это означает, что использовать его могут лишь те самозанятые лица, которые проживают в указанных в ст.1 закона субъектах РФ.

Напомним, с 01.07.2020 года субъекты вправе присоединиться к режиму самозанятости добровольно. Подробности см. здесь.

Рассмотрим, как зарегистрироваться самозанятым в 2021 году через это приложение:

- скачать приложение «Мой налог» на планшет или телефон через AppStore или Google Play (в зависимости от операционной системы);

- указать номер мобильного телефона;

- выбрать один из регионов, участвующих в эксперименте;

- добавить фото паспорта гражданина;

- сфотографировать лицо;

- подтвердить свои данные.

Уведомление при этом будет сформировано автоматически, дополнительных действий от заявителя не потребуется.

См. также «»Мой налог»: самозанятым за регистрацию начисляют бонусы».

Через личный кабинет на сайте ФНС

Непосредственно через личный кабинет налогоплательщика — физического лица регистрация самозанятых граждан в настоящее время не реализована. Однако наличие доступа в кабинет облегчает доступ к приложению «Мой налог» и регистрации в нем. Итак, как оформиться самозанятым гражданином в 2021 году через «Мой налог» при наличии личного кабинета:

- Установите программу на любое доступное устройство.

- Введите действующий номер телефона.

- Выберите субъект РФ из предлагаемого перечня.

- Введите ИНН и пароль для доступа в личный кабинет налогоплательщика.

- Придумайте и введите ПИН-код для дальнейшего доступа в приложение.

В этом случае паспорт не требуется, как и фотография заявителя.

Прибегнув к помощи в банке

На основании ч. 3 ст. 3 закона 422-ФЗ физическое лицо имеет право уполномочить на информационный обмен с налоговыми органами специальные площадки и кредитные организации. Иными словами, зарегистрироваться в качестве самозанятого можно через банк.

Рассмотрим, как зарегистрироваться самозанятым в 2020 году через банк на примере мобильного приложения «Сбербанк Онлайн»:

- Скачайте приложение на мобильное устройство и войдите в него (для клиентов Сбербанка).

- Перейдите на вкладку «Платежи».

- В категории «Госуслуги» выберите сервис «Свое дело».

- Пройдите регистрацию, следуя подсказкам приложения.

Данный сервис доступен только тем клиентам Сбербанка, которые проживают (имеют открытые счета и банковские карты) в одном из субъектов РФ, где реализуется эксперимент.

Как стать самозанятым в 2021 году с помощью «Сбербанк Онлайн», а также о работе сервиса по регистрации подробно рассказано в личном кабинете пользователя приложения (в категории «Госуслуги» сервис «Свое дело»). Услуга предоставляется и в некоторых других банках.

Что будет, если не платить налоги

Все налогоплательщики обязаны платить налог до 01 декабря текущего года. Если вы получили доходы в предыдущем году, то обязаны подать налоговую декларацию, а затем оплатить налог на доходы в срок до 15 июля. Порядок уплаты регулируется Налоговым кодексом РФ, ст. 409 НК РФ.

Если налоговая посчитает, что гражданин умышленно не заплатил нужную сумму налога, ему будет грозить штраф. Поэтому неправильный подсчет налоговой базы или сокрытие доходов могут влететь в копеечку. Штраф может доходить до 40% от суммы нарушения. В худшем же случае неплательщика привлекают к уголовной ответственности.

Что говорит статья 45 НК РФ об обязанности по уплате имущественных налогов физическими лицами?

П. 1 ст. 45 НК РФ обязывает физлиц производить своевременную уплату налогов ― имущественного, транспортного, земельного. Однако порядок определения сроков по исполнению данных обязанностей немного отличается от того, что предусмотрен для организаций.Расчет этих налогов делает ИФНС, рассылая плательщикам уведомления на уплату. По всем этим налогам для физлиц установлен единый срок оплаты – до 1 декабря года, наступающего за оплачиваемым.

О действиях, которые нужно предпринять, если уведомления из налоговой нет, читайте в материале «Не получили уведомление на личные налоги? Подайте такое сообщение».

При отсутствии уплаты налоговые органы направляют физлицам уведомления с требованием погасить текущую задолженность и сумму возникших в связи с этим пеней. Погасить эту задолженность граждане должны не позднее 1 месяца со дня получения уведомления (п. 6 ст. 58 НК РФ), если в нём не указан иной установленный законодательно срок.

Пробный бесплатный доступ к системе на 2 дня.

Порядок исчисления и уплаты налога

Здесь требуется порядок. Финансовые вопросы воспринимаются людьми наиболее болезненно. Следить за своевременным исполнением обязанностей гражданами поручено бездушному закону. В нем обозначены следующие правила внесения налоговых платежей:

- перечисление денег, не дожидаясь окончания предписанного срока;

- самостоятельное погашение налоговой задолженности, если местным или федеральным законодательством не определено иное положение;

- оплата вносится наличностью или перечисляется в безналичной форме.

Налоги считают выплаченными, когда выполняются следующие условия:

- Работником банка получен платежный документ о перечислении средств. При этом на счету налогоплательщика должна находиться достаточная для покрытия начисленного налога сумма.

- После перечисления в банковском счете организации отражается информация о проделанной операции.

- Когда граждане, не занимающиеся предпринимательской деятельностью, расплатились в соответствии с полученным по почте уведомлением.

- Внесение физическим лицом платежа, зависимого от задекларированного им дохода.

- Если суд постановил считать зачисленные излишки в счет текущей налоговой задолженности.

Долги по налогам не погашены в случаях:

- возвращения внесенных ранее денег по решению банка или просьбе налогоплательщика;

- отзыва платежного поручения госорганами или уплачивающим налог гражданином;

- почтовое отделение или региональное руководство вернули перечисленные за налог средства;

- при переводе денег нарушена форма заполнения: неверно вписаны платежные реквизиты, наименование получателя.

Если деньги не поступили на счет ФНС вовремя, появится долг, который нужно срочно гасить. Это случается не только по желанию избежать налогового бремени. Когда у гражданина есть обязательства перед другими кредиторами, средств на счете для уплаты налога может не хватить. Объяснение тут простое. Вначале деньги получает первый стоящий в очереди финансист.

Какие доходы не облагаются налогом

Не признаются объектом налогообложения доходы:

1) получаемые в рамках трудовых отношений;

2) от продажи недвижимого имущества, транспортных средств;

3) от передачи имущественных прав на недвижимое имущество (за исключением аренды (найма) жилых помещений);

4) государственных и муниципальных служащих, за исключением доходов от сдачи в аренду (наем) жилых помещений;

5) от продажи имущества, использовавшегося налогоплательщиками для личных, домашних и (или) иных подобных нужд;

6) от реализации долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и производных финансовых инструментов;

7) от ведения деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом; 8) от оказания (выполнения) физическими лицами услуг (работ) по гражданско-правовым договорам при условии, что заказчиками услуг (работ) выступают работодатели указанных физических лиц или лица, бывшие их работодателями менее двух лет назад

10) от уступки (переуступки) прав требований;

11) в натуральной форме;

12) от арбитражного управления, от деятельности медиатора, оценочной деятельности, деятельности нотариуса, занимающегося частной практикой, адвокатской деятельности.

Подчеркиваем пункт 11 особенно, поскольку данный вид расчетов характерен для сельской местности. Например, если вы сделали стрижку, а вам «заплатили» ведром садовой малины, то переводить килограммы в рубли – не нужно. Этот доход не декларируется. Совершенно такой же подход и в случае «взаимозачёта», то есть, когда вы – скосили соседу траву, как самозанятый, а он в ответ – починил ваш автомобиль, как частный мастер.

Принудительное взыскание налоговых долгов

В ситуациях, когда налогоплательщик не исполняет обязанности по уплате налогов и сборов, налоговые органы имеют право на принудительное взыскание задолженности. Как происходит эта процедура и в каких случаях взыскание бесполезно, расскажет этот материал.

При этом задолженность недействующей организации налоговики признают безнадежной на основании признаков, перечисленных в этой статье.

Соблюдение сроков уплаты налогов в 2017 году и в последующие периоды важно как для организаций, так и для физлиц: нарушение налогового законодательства чревато штрафами, пенями, проблемами с бизнесом или встречей с судебными приставами. Вовремя перечислять налоги и сборы и избежать разногласий с проверяющими вам помогут публикации нашей рубрики «Сроки уплаты налогов и взносов»

Как распечатать квитанцию об оплате налога из личного кабинета

После заполнения анкеты пользователь получает возможность сформировать платежный документ со штрих-кодом. Самый надежный способ, который экономит массу времени. Зайти на сайт налоговой службы можно через личный кабинет сбербанка или портал госуслуги.

Рассмотрим оплату госпошлины через сервис на сайте ФНС. Он довольно прост в использовании. Автоматически подставляются реквизиты.

Пароль бывает сложный и состоит из нескольких знаков, взятых машиной наугад. Повторить его сложно и желательно поменять на свой пароль в течение первого месяца. Регистрационную карту вы получите в любой ФНС, предъявив документ, удостоверяющий личность.

Срок уплаты в этом году – 2 декабря. Потому что 1 декабря – воскресенье, и срок переносится на ближайший будний день.

После внесения всех данных надо нажать кнопку «Уплатить», после чего вы увидите краткую информацию о предстоящем платеже.

Мало знать, как произвести платеж за действия органов власти, важно иметь представление, как распечатать квитанцию об оплате госпошлины через Госуслуги. Государственные органы представили для граждан удобный сервис в режиме онлайн в виде «Единого окна» для большинства правовых действий

Каждая такая услуга несет бремя уплаты государственной пошлины.

Пользователи могут создать квитанцию на оплату налогов на сайте налоговой через личный кабинет налогоплательщика. При авторизации на экране сразу высвечивается сумма к оплате.

Для самостоятельной оплаты налога заполняется квитанция ПД (налог) или ПД-4сб(налог). Последняя действует в Сбербанке. Она является адаптацией формы ПД (налог) для электронного формата Сбербанка. Другие банки, тоже, могут адаптировать основную форму под свои форматы. Тогда в номере формы вместе с ПД (налог) будут появляться дополнительные символы. Например, ПД-р (налог) в банке «Йошкар-Ола».

Отсрочка платежей в бюджет

Иногда организация не может выполнить свою обязанность по уплате налогов и сборов своевременно в силу наличия уважительных причин. В таких случаях компания может воспользоваться переносом сроков уплаты налогов и сборов. При этом порядок предоставления отсрочки или рассрочки по налоговым платежам регламентирует ст. 64 НК РФ. Здесь вы можете ознакомиться с текстом статьи и комментариями наших экспертов.

Однако не все компании могут претендовать на предоставление отсрочки. Почему налоговый агент не может воспользоваться правом переноса сроков уплаты налогов, читайте в этой статье.

Кто может воспользоваться отсрочкой по уплате налогов с помощью инвестиционного налогового кредита, узнайте из статьи.

Как зарегистрироваться физлицу в качестве самозанятого

Регистрация проста и понятна. Процедура не занимает много времени. Не требует специальных знаний и умений. Обязательное условие – наличие возможности установить приложение «Мой налог» либо иметь личный кабинет в одном из уполномоченных банков или на сайте ФНС.

Я рассмотрю 3 способа:

- через приложение «Мой налог»;

- через ЛК «Мой налог» на официальном сайте налогового ведомства;

- через уполномоченный банк – «Сбербанк».

Способ 1. Через приложение «Мой налог»

Он предполагает всего 2 шага.

Шаг 1. Скачиваем приложение

Сделать это можно на сайте ФНС. Для этого нажмите кнопку, откуда вы будете скачивать приложение.

Выберите один из трех вариантов скачивания

Выберите один из трех вариантов скачивания

Шаг 2. Заполняем регистрационную форму

Установив и запустив приложение, попадаем в регистрационную форму.

Выбираем способ регистрации: по паспорту или через ЛК физлица, заведённого на сайте ФНС.

Переходим к заполнению номера телефона. На него придёт код безопасности.

Далее выбираем регион, где будет вестись деятельность.

Если регистрируемся по паспорту, то необходимо выполнить ещё ряд действий:

- Отсканировать с помощью приложения 1 и 2 страницы паспорта в развороте. «Мой налог» предложит сверить распознанные паспортные данные с фактическими. Если все сведения корректны, подтверждаем их. Есть ошибки, повторяем распознавание.

- Сфотографироваться на камеру своего мобильного. Приложение сверит фото с паспортом.

- В случае успешной идентификации подтвердить согласие на постановку на учёт.

Способ 2. Через веб-кабинет на сайте ФНС.

Лично для меня это наиболее удобный способ, т.к. я много времени провожу за стационарным компьютером!

Шаг 1. Заходим на страницу для самозанятых. В столбце справа находим пункт «веб-кабинет «Мой налог». Кликаем по нему.

Шаг 2. В появившемся окне нажимаем «Зарегистрироваться». Читаем приветствие и жмём «Далее».

Шаг 3. Проставляем галочки в специальные окошки, тем самым даём согласие на обработку персональных данных и принимаем условия пользования сервисом. Подтверждаем свои действия нажатием кнопки «Согласен».

Шаг 4. В следующей форме, появившейся на экране монитора, соглашаемся с предупреждением о том, что после введения ИНН и пароля будет произведена автоматическая постановка на учёт в качестве плательщика НПД.

Шаг 5. Вводите свой ИНН. Придумываете пароль. Нажимаете «Далее». Всё: теперь вы – самозанятый!

Способ 3. Через ЛК Онлайн-Сбербанк

Третий, хотя и состоит из 5 шагов, но тоже прост и понятен.

Шаг 1. Входим в Сбербанк-Онлайн, переходим на вкладку «Платежи», в категорию «Госуслуги», в пункт «Сервис «Своё дело».

Шаг 2. Выбираем действующую дебетовую банковскую карту. Если её нет, получаем онлайн цифровую карту.

Шаг 3. Заполняем запрашиваемые данные: телефон, регион регистрации, вид деятельности.

Шаг 4. Подключаем «Автоплатёж». Действие необязательное, но удобное: не нужно думать об оплате налога, платёж спишется автоматически.

Шаг 5. Закончите регистрацию, приняв условия сервиса. На телефон поступит СМС-подтверждение.

Вот и всё! Можно принимать оплаты и платить налог!

Способы внесения платежей

Изначально оплатить налоги государство предлагало только наличными в кассе любого банка или оформив платежное поручение на бумажном носителе и переведя средства на счет ИФНС. Но развитие технологий не стоит на месте и появилось множество современных способов проведения платежей.

Все больше людей предпочитают платить налоги через интернет. Сделать это можно одним из следующих способов:

- на сайте ФНС с карты через ЛК;

- в системах онлайн-банкинга и банковских приложениях;

- со счета онлайн-кошелька одной из российских платежных систем.

Оплата на сайте ФНС

Самый удобный вариант без посещения ИФНС оплатить налог онлайн – воспользоваться личным кабинетом. В этом случае можно просмотреть текущую задолженность, начисления и даже внести предварительно любую сумму на счет единого авансового кошелька.

Инструкция, как оплатить все налоги через ЛК, включает всего 5 шагов:

- Зайти на сайт ФНС и выполнить вход в ЛК. Для авторизации можно воспользоваться логином и паролем, выданным в ИФНС, учетной записью ЕСИА (Госуслуги) или квалифицированной электронной подписью.

- Ознакомиться с информацией о задолженностях, начислениях. Здесь же можно просмотреть остаток средств в едином авансовом кошельке.

- Выбрать нужные начисления и/или задолженность для оплаты. При желании авансовые кошелек можно пополнить на любую сумму, указав ее на экране.

- Выбрать способ оплаты – банковская карта и согласиться с условиями обработки данных. Надо внимательно изучать всю информацию на странице.

- Ввести данные карточки и подтвердить платеж. В зависимости от банка-эмитента может потребоваться код из СМС.

Внесение платежей через онлайн-банкинг

Большинство банков бесплатно предлагают держателям карт и другим клиентам возможность пользоваться системами удаленного обслуживания. В них доступны платежи за различные услуги, а также можно оплатить налоги.

Примерный порядок внесения платежа через онлайн-банкинг включает 4 шага:

- Пройти авторизацию в системе по логину и паролю, электронному ключу или другим предусмотренным способом.

- Выбрать в разделе «Платежи» пункт «ФНС» или «Налоги».

- Ввести все реквизиты, взяв их из квитанции ФНС.

- Проверить данные и подтвердить перевод средств.

Если денег на балансе недостаточно, то платеж не уйдет. Для подтверждения факта оплаты обычно достаточно распечатать электронную квитанцию, но при необходимости документы можно заверить в офисе.

Платеж через онлайн-кошелек

Российские пользователи интернета активно пользуются специальными платежными системами для онлайн-платежей. Самые популярные из них – КИВИ, Яндекс.Деньги, Вебманей и т. д. позволяют без проблем оплатить налоги. Достаточно выбрать соответствующий пункт в меню кошелька и внести все запрошенные реквизиты из квитанции. Фактически оплата происходит практически так же, как и в системах онлайн-банкинга.

Развитие современных сервисов сделало оплату налогов значительно удобней. Налогоплательщик благодаря им может быстро перевести деньги в бюджет со своей карточки или банковского счета прямо из дома, офиса или даже в дороге.

Какие последствия могут быть при нарушении п. 1 ст. 45 НК РФ физическими лицами?

За счет перечисленных налогов происходит пополнение бюджета, осуществляется множество социальных программ, в том числе по здравоохранению, образованию и поддержанию общественного порядка.

За всеми налогоплательщиками, в том числе и за физлицами, закреплена обязанность по погашению своих обязательств перед бюджетом, о чём говорится в п. 1 ст. 45 НК РФ. Неисполнение этих функций влечет за собой административную и даже уголовную ответственность, если обнаруживается сумма недоимки в особо крупных размерах.

Налоговое правонарушение может выражаться также как неподача декларации и требуемых подтверждающих документов в установленные сроки, передача заведомо ложных сведений, занижающих налогооблагаемую базу.

В некоторых случаях с граждан может быть снята ответственность:

- если указанное правонарушение было совершено вследствие обстоятельств непреодолимой силы, таких как стихийное бедствие;

- налогоплательщик находился в состоянии, при котором не мог нести ответственность за свои действия;

- если гражданину предоставлены письменные указания о порядке исчисления налогов (только в тех случаях, когда физлицо обратилось за разъяснениями, указав достоверную информацию);

- если имели место иные причины, признанные судом как оправдательные.

К ответственности за невыполнение обязанностей по п. 1 ст. 45 НК РФ привлекаются лица, достигшие 16-летнего возраста. Это могут быть граждане РФ, иностранные подданные и лица без гражданства.

- штраф;

- принудительные работы;

- арест;

- лишение свободы.

Следствием нарушения п. 1 ст. 45 НК РФ является появление недоимки. Если гражданин впервые нарушил закон, не уплатив умышленно крупные суммы в бюджет, но затем добровольно погасил задолженность, начисленные штрафы и пени, уголовная ответственность к нему может не применяться.

Уплата штрафов, пени, долгов

Нарушение порядка уплаты налогов и сборов чревато наказанием: за несвоевременное перечисление платежа в бюджет налогоплательщику грозит штраф, а с самой суммы платежа удерживается пеня. Чем дольше просрочка, тем большую сумму в итоге придется заплатить в бюджет. Что такое пеня и по каким правилам она удерживается, читайте в статье «Ст. 75 НК РФ (2017): вопросы и ответы».

С 01.10.2017 эта статья НК РФ приобрела новую редакцию (закон «О внесении изменений…» от 30.11.2016 № 401-ФЗ), согласно которой размер пеней зависит от продолжительности просрочки: при задержке оплаты до 30 дней они считают в ранее действовавшем порядке, а при превышении этого срока увеличиваются вдвое.

ОБРАТИТЕ ВНИМАНИЕ! Так как в конце 2015 года ЦБ РФ принял решение приравнять ставку рефинансирования к ключевой, то с 01.01.2016 суммы пеней рассчитываются исходя из размера ключевой ставки. Для расчета пеней используйте специальный сервис

Для расчета пеней используйте специальный сервис.

А перечислить пени в бюджет вам поможет эта инструкция по заполнению платежного поручения. Также мы подготовили для вас статью-подсказку «Как заполнить платежное поручение на штрафы (нюансы)».

В бухгалтерском учете вы вправе отнести суммы пеней на прочие расходы, а вот для целей налогового учета учесть их нельзя. Подробнее о порядке отражения пени в учете и отчетности читайте в статье «Бухгалтерские проводки при начислении пени по налогам».

ОБРАТИТЕ ВНИМАНИЕ! Если своевременно не погасить задолженность перед бюджетом, налоговики смогут взыскать сумму налога и пени по нему принудительно. О новом способе взыскания налогов читайте в публикации

О новом способе взыскания налогов читайте в публикации.

Наличие у гражданина или компании подтвержденных судебным решением долгов перед бюджетом может повлечь за собой неприятные последствия: физлицо не сможет выехать за границу, а организация — участвовать в крупных контрактах или получить кредит в банке. Где и как получить эту информацию, вы узнаете здесь.

Порядок уплаты налогов строго регламентирован, а его нарушение чревато для налогоплательщика финансовыми и репутационными потерями. Чтобы разобраться в порядке уплаты налогов и сборов в сложных ситуациях и быть в курсе всех новостей законодательства, читайте нашу рубрику «Порядок уплаты налогов и взносов».

Правила заполнения платежного поручения

Порядок уплаты налогов юридическим лицом или предпринимателем предполагает несколько этапов. Сначала бухгалтер рассчитывает сумму платежа в бюджет, затем формирует платежное поручение — указание банку списать с расчетного счета организации денежные средства в адрес поставщика или бюджетных органов.

От правильности заполнения платежного поручения зависит то, как быстро банк сможет обработать платеж, а госорган — идентифицировать поступившие средства. Ошибки в платежке — это потерявшиеся в пути деньги, которые не поступят в бюджет вовремя или же поступят, но попадут в невыясненные поступления. А значит, компания рискует получить штраф и пени за несвоевременную уплату налога.

Чтобы этого не произошло, познакомьтесь с нашей инструкцией «Как заполнить платежное поручение в 2017 году — образец».

Одно из самых важных сведений в платежном поручении на уплату налогов — КБК.

О том, какими с 2017 года стали реквизиты для уплаты налоговых платежей в Москве, читайте в публикации.

С 2017 года платежи по страховым взносам надо оформлять с новыми КБК. Подробнее об изменениях в оплате страховых взносов — в публикациях:

- «Не ошибиться с уплатой взносов в 2017 году поможет таблица с КБК от налоговиков»;

- «Смотрите — как изменятся реквизиты по взносам с 2017 года»;

- «Каков срок уплаты страховых взносов в 2017 году?»;

- «Какие налоги платить в фонды в 2018 году – таблица».

Однако правила уплаты взносов в ФСС по страхованию от несчастных случаев не изменились, и платежные поручения по ним оформляются так же, как и в 2016 году.

Каким образом налогоплательщик может доказать факт своевременной уплаты налога в соответствии с п. 7 ст. 45 НК РФ?

Обязанность по уплате налога считается исполненной, если банком принято соответствующее платежное поручение на перечисление средств в бюджетную систему при наличии достаточного денежного остатка на счете.

Если в ходе составления поручения произошла ошибка, которая не повлияла на конечную уплату, налогоплательщик вправе обратиться в ИФНС с предоставлением пояснений и подтверждающих перечисление документов (п. 7 ст. 45 НК РФ).

Для того чтобы выявить возможные несоответствия при расчетах по данным налогоплательщика и инспекции, рекомендуется проведение сверки расчетов по налогам, штрафам и пеням. Итоговые результаты сверки оформляются как акт с действующими подписями заинтересованных лиц.

Какие налоги можно оплатить?

Российские налогоплательщики физ. лица платят налог на доходы (НДФЛ), а также различные виды имущественных налогов. В большинстве случаев уплату НДФЛ осуществляет работодатель. Его надо оплачивать самостоятельно, то если был получен доход от сдачи имущества в аренду, операций с ценными бумагами и в некоторых других ситуациях.

С налоговыми платежами по имуществу ситуация иная. В большинстве случаев заботиться об их уплате придется самому человеку. Для удобства налогоплательщиков ежегодно налоговая служба рассылает уведомления и квитанции для внесения платежей.

К имущественным относятся следующие виды налоговых сборов:

- транспортные (за автомобиль, мотоцикл, катер и т. д.);

- на недвижимость (квартиры, дома и пр.);

- на землю.

Размеры налогов зависят от типа имущества, категории налогоплательщика и других факторов. Например, налоговые сборы на землю устанавливаются на уровне муниципалитета и могут иметь разную ставку в разных городах.

Важно. Льготники освобождаются от уплаты определенных видов налоговых платежей, но для этого надо представить в инспекцию соответствующие документы

В некоторых случаях человек самостоятельно должен оплачивать и другие налоговые платежи. Но встречается они довольно редко.

Для удобства населения возможность получения данных о налоговых начислениях реализована на официальном сайте ФНС в разделе «Личный кабинет». А также за этой информацией можно обратиться в инспекцию по месту регистрации.