Упрощённая система налогообложения

Содержание:

- Инструкция по оплате через приложение

- Расчет взносов при доходах свыше 300 тыс.рублей

- Расчёт налоговых платежей на УСН Доходы

- Формирование квитанции

- Объект налогообложения – доходы

- Как заплатить налоги физическому лицу по инн без квитанции

- Как зарегистрировать ИП онлайн через портал ФНС (налоговой службы)

- Налоги на патенте

- Когда придут

- Как оплатить задолженность по налогам онлайн и без интернета?

- Поиск и оплата задолженностей по налогам

- Как сэкономить

- Где получить верную квитанцию на оплату госпошлины за открытие ИП

- Возможные трудности при оплате налога

- Как сформировать квитанцию на оплату налога? Заполняем и распечатываем квитанцию на сайте ФНС России

- Пошаговая инструкция оплаты земельного налога через интернет

- В уведомлении есть ошибки

- Когда платят налог на УСН Доходы

- Расчёт страховых взносов ИП в ПФР и ФФОМС за месяц

Инструкция по оплате через приложение

Чтобы оплатить налог через приложение на смартфоне, понадобиться квитанция, выданная налоговым органом. В квитанции прописаны реквизиты, которые потребуются на определенной стадии заполнения и без них провести операцию будет несколько сложнее, хотя и возможно.

Далее следует действовать по инструкции:

- Зайти на сайт Сбербанк-онлайн и ввести свои данные для получения доступа к Личному кабинету.

- После, в верхней зеленой строке активировать раздел «Платежи и переводы».

- В высветившимся списке категорий, подлежащих оплате, выбрать «ГИБДД, налоги, пошлины, бюджетные платежи» «Поиск и оплата налогов ФСН».

- Далее откроется окно, содержащее способы оплаты. Проще выбрать вариант «По индексу».

- Теперь потребуется заполнить все пустые графы. В графе «Индекс» ввести соответствующий реквизит, отыскать его можно в «шапке» квитанции. Ниже расположена строчка с выбором карты, с которой будет списана оплата. Нажать «Продолжить».

- После откроется вся введенная информация. Ее нужно проверить и в случае допуска ошибки нажать «Назад» и корректировать данные. Если все введено правильно, нажать «Подтвердить».

- С номера 900 придет смс с кодом на номер мобильного. Этот код надо ввести в графу на мониторе компьютера.

- После этого процесс оплаты налога будет завершен.

После проведения операции Сбербанк-онлайн предложит плательщику распечатать чек, подтверждающий об оплате. Это понадобится тем, кому необходимо подтвердить факт оплаты налога в офисе банка или отделении ФНС (Федеральная Налоговая Служба). Чек можно сохранить или переслать на адрес собственной электронной почты и в случае необходимости распечатать.

На совершение транзакции уходит от 1 до 3 дней. В период выходных и праздничных дней этот срок увеличивается.

Если уплата налога проводится через Сбербанк-онлайн и с карты одноименного банка, соответственно, то никакой комиссии взиматься не будет.

Расчет взносов при доходах свыше 300 тыс.рублей

В случае, если величина дохода плательщика страховых взносов за расчетный период превышает 300 000 рублей, помимо фиксированных пенсионных взносов указанных выше (32448 руб.) уплачиваются взносы в размере 1% от дохода, превышающего 300 000 рублей

Обратите внимание! Взносы по медицинскому страхованию с доходов свыше 300 тыс.рублей не уплачиваются! Т.е. сумма взносов в ФФОМС фиксированная для всех ИП, вне зависимости от суммы годового дохода

Общая сумма фиксированных страховых взносов в ПФ за год не может быть более восьмикратного фиксированного размера страховых взносов, установленного на год. Т.е. не больше, чем 32 448×8 = 259 584 руб.

Расчёт налоговых платежей на УСН Доходы

Для примера возьмем типичного предпринимателя, который сам оказывает бытовые услуги, например, пошив и ремонт одежды на дому. Расходы у него небольшие, потому что ткань и фурнитуру оплачивает заказчик, на аренду деньги тоже тратить не надо.

Доход в течение года нестабильный, есть круг постоянных заказчиков, которые заказывают вещи от случая к случаю. Тем не менее, за 2021 год доход от пошива и ремонта одежды составил 740 000 рублей. Посмотрим, сколько налогов и взносов надо с этого оборота заплатить, если ИП работает на УСН Доходы.

Для расчёта мы не будем использовать академическую формулу, потому что она сложна для новичков в учёте, при желании с ней можно ознакомиться здесь. Но тот вариант, который предложим мы, проще понять на практике, а все платежи будут точно такими же, как и по правилам учёта.

Итак, в течение года получено доходов:

- в 1 квартале – 183 000 рублей;

- во 2 квартале – 119 000 рублей;

- в 3 квартале – 152 000 рублей;

- в 4 квартале – 286 000 рублей.

Авансовый платеж за 1 квартал составил (183 000 * 6%) 10 980 рублей, однако в марте ИП заплатил за себя часть страховых взносов в таком же размере. Авансовый платеж полностью уменьшается на уплаченные взносы, поэтому ничего в бюджет перечислять не надо.

Аванс за второй квартал равен (119 000 * 6%) 7 140 рублей, при этом в мае уплачено взносов за себя на 7 000 рублей. Получаем, что авансовый платеж составит всего 140 рублей.

В третьем квартале рассчитанный авансовый платеж (152 000 * 6%) 9 120 рублей, при этом 9 020 рублей уплачено в качестве взносов в сентябре. Перечислить в бюджет в качестве аванса надо 100 рублей.

В последнем квартале предприниматель доплатил обязательные взносы с учётом уже оплаченных:

- всего фиксированная сумма взносов 40 874 рублей;

- оплачено взносов поквартально (10 980 + 7 000 + 9 020) = 27 000 рублей;

- доплатил в декабре 13 874 рубля.

Полная сумма единого налога за год равна (740 000 * 6%) 44 400 рублей, при этом из этой суммы вычитается 240 рублей авансовых платежей и 40 874 рубля фиксированных взносов. Получаем, что сумма налога к доплате по итогам года равна: 44 400 – 240 – 40 874 = 3 286 рублей.

А вот если бы ИП не платил взносы поквартально, то сначала он бы заплатил все рассчитанные авансовые платежи (10 980 + 7 140 + 9 120) на сумму 27 240 рублей. Потом в декабре были бы оплачены взносы разовой суммой 40 874 рубля. При этом рассчитанный остаток налога к уплате составил бы (44 400 – 27 240) 17 160 рублей. Эта рассчитанная сумма уменьшается на уплаченные взносы (17 160 – 40 874<0), т.е. ничего в бюджет платить не надо. Однако в этом случае образовалась переплата налога в размере 23 714 рублей. Переплату можно вернуть или зачесть после сдачи годовой декларации и подачи заявления в ИФНС.

Что касается дополнительного страхового взноса в размере (740 000 – 300 000) * 1%) 4 400 рублей, то ИП вправе заплатить его в следующем году – до 1 июля 2022 года. При этом дополнительный взнос будет уменьшать авансовый платёж, уплаченный за 1 или 2 квартал 2022 года.

Формирование квитанции

Шаг 1. Общие параметры

Далее нужно выбрать, за кого будет внесена сумма. Предприниматель может платить за себя сам, то есть перевести деньги с собственной карты или счёта. В этом случае выбирается «Уплата за себя». Но нередко отчисления производятся со счёта иного лица — такой вариант также законом не запрещён. Если за предпринимателя платит кто-то другой, нужно выбрать «Уплата за третье лицо».

Перед формированием квитанции необходимо согласиться на обработку сайтом налоговой службы персональных данных. Для этого следует включить «галочку» напротив этой опции и нажать кнопку «Продолжить».

В следующем окне необходимо выбрать, какие именно будут произведены платежи. Они делятся на 2 группы:

- Имущественные налоги и НДФЛ предпринимателя. Расчёт этих сумм и формирование квитанции производится ИФНС. Чтобы заплатить налоги онлайн, ИП нужно знать уникальный идентификационный номер (УИН) квитанции.

- Прочие налоги, которые предприниматель рассчитывает самостоятельно. В эту группу, например, входят отчисления по УСН и ЕНВД, а также пенсионные и медицинские взносы. Сформировать квитанцию ИП должен сам, заполнив все реквизиты.

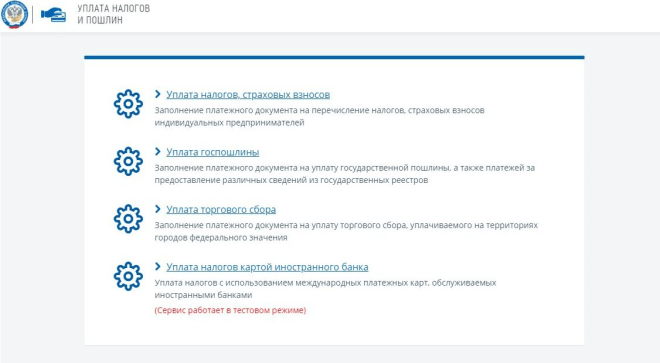

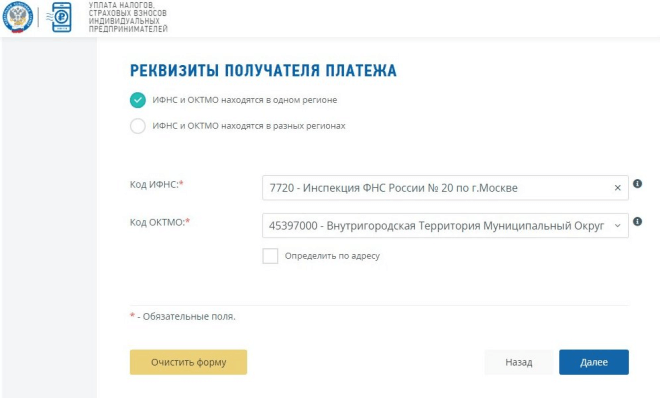

Шаг 2. Внесение реквизитов

Прежде всего нужно выбрать вид расчётного документа:

- платёжный документ — подходит для оплаты как онлайн, так и через банк;

- платёжное поручение — только для перевода онлайн.

Затем из справочников выбираются реквизиты получателя: код ИФНС и ОКТМО. Последний может быть определён автоматически, если отметить эту опцию и внести адрес объекта. Его также необходимо выбрать из справочника. В этом же окне следует отметить, находятся ли ИФНС и ОКТМО в одном районе.

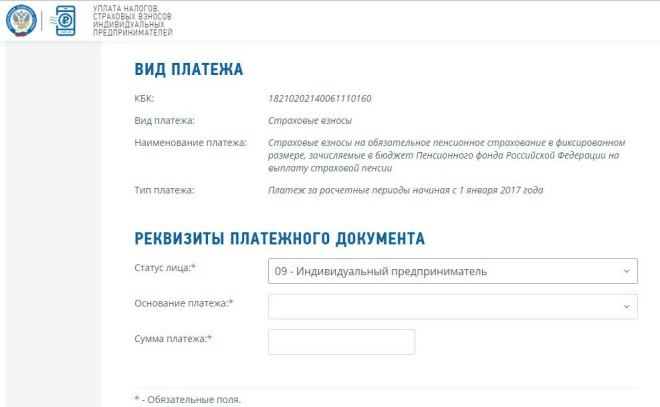

Пора переходить к заполнению реквизитов. Обязательным является код бюджетной классификации (КБК). О КБК для уплаты налогов по УСН читайте здесь. Если он известен, его нужно вписать в соответствующее поле. Но если вы не знаете код, можно заполнить три остальных параметра — вид, наименование и тип платежа. В таком случае КБК будет определён автоматически.

На следующем экране указывается:

- статус лица — для индивидуального предпринимателя это код «09»;

- основание — «ТП» для оплаты за текущий год, «ЗД» — если задолженность гасится добровольно, «ТР» — перевод недоимки по требованию ИФНС и другие;

- налоговый период;

- сумма.

В последнем окне необходимо вписать фамилию, имя и отчество предпринимателя, его ИНН и адрес (путём выбора его элементов из списка). Тут же нужно отметить, совпадает ли адрес с реальным местом жительства.

Шаг 3. Уплата

После внесения всех данных надо нажать кнопку «Уплатить», после чего вы увидите краткую информацию о предстоящем платеже. Ниже можно выбрать способ исполнения:

- Банковская карта.

- Сайт кредитной организации или платёжной системы.

- Формирование бумажной квитанции для оплаты офлайн.

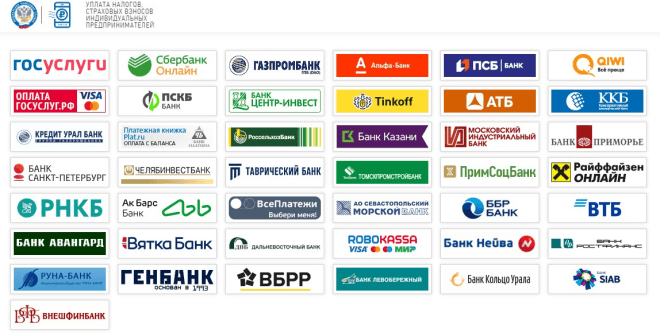

При выборе пункта 2 сервис предложит множество вариантов, которыми можно оплатить обязательные страховые взносы и налоги ИП в режиме онлайн. Среди них интернет-сервисы разных банков, портал госуслуг, система QIWI и агрегатор платежей «Робокасса».

Далее нужно действовать в соответствии с выбранным методом оплаты. Если это карта, введите её данные в платёжную форму, как обычно. При выборе интернет-банкинга нужно авторизоваться в личном кабинете и перечислить деньги по сформированному документу.

Объект налогообложения – доходы

Налоговая ставка: 6 %.

Налоговая база: доходы, перечисленные в НК РФ.

Как уменьшить сумму налога . «Упрощенцы» могут уменьшить сумму налога по основаниям, перечисленным в п. 3.1 НК РФ.

Таким образом, налог можно уменьшить на:

- страховые взносы на обязательное пенсионное страхование;

- страховые взносы на обязательное медицинское страхование;

- страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

- страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- расходы по больничным листам за счет средств работодателя (за исключением несчастных случаев на производстве и профессиональных заболеваний). Учитываются дни, оплаченные страхователем в случаях, перечисленных в п. 1 ч. 2 Федерального закона от 29 декабря 2006 года № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

- платежи по договорам добровольного личного страхования в пользу работников на случай их временной нетрудоспособности (за исключением несчастных случаев на производстве и профзаболеваний).

Важно! Организации и ИП с работниками могут уменьшить сумму налога по УСН не более чем на 50 % по вышеперечисленным основаниям. Пример расчета

Допустим, годовой налог ИП с работниками составил 10 000 рублей, а страховые взносы (п. 3.1 НК РФ) – 6000 рублей. Уменьшаем сумму налога на взносы, но не более чем на 50 %, то есть только на 5000 рублей (10 000 : 2). Получается к уплате 5000 рублей налога (10 000 – 5000)

Пример расчета. Допустим, годовой налог ИП с работниками составил 10 000 рублей, а страховые взносы (п. 3.1 НК РФ) – 6000 рублей. Уменьшаем сумму налога на взносы, но не более чем на 50 %, то есть только на 5000 рублей (10 000 : 2). Получается к уплате 5000 рублей налога (10 000 – 5000).

Рассмотрим другую ситуацию: сумма страховых взносов за год составила 3000 рублей. В этом случае страхователи вправе уменьшить налог на всю сумму взносов, так как взносы не превышают 50 % от общей суммы налога. В бюджет нужно будет заплатить 7000 рублей по налогу на УСН (10000 – 3000).

Индивидуальные предприниматели без наемных работников, не производящие выплаты и иные вознаграждения физическим лицам, вправе уменьшить сумму налога на фиксированные страховые взносы в ПФР и ФФОМС в полном размере. Но только в том случае, если эти взносы перечислены в указанные фонды. Если сумма налога по итогам года будет меньше перечисленных взносов, в бюджет налог платить не нужно.

Обратите внимание. Если ИП без работников перечислил всю сумму фиксированных страховых платежей за текущий год в первом квартале, уменьшить авансовый платеж по налогу на УСН за I квартал можно на всю сумму взносов

Если налог окажется ниже фиксированного платежа, то воспользоваться «вычетом» можно в следующем отчетном периоде (при расчете налога за полугодие, 9 месяцев, год).

Формула расчета налога и авансового платежа : Доходы умножить на 6 % минус страховые взносы и / или фиксированные платежи ИП минус ранее уплаченные авансовые платежи.

Порядок определения доходов разъяснен в НК РФ.

Пример расчета. В I квартале 2015 года индивидуальный предприниматель перечислил за себя фиксированные взносы в размере 22 261,38 рублей (в расчетах будем использовать сумму без копеек). То есть перечислил всю годовую сумму единовременно. Рассмотрим расчет авансовых платежей.

I квартал

Доходы ИП – 300 000 рублей

Налог составит 18 000 рублей (300 000 х 6 %)

Авансовый платеж будет равен 0 (так как взносы превысили налог, 18 000 < 22 261)

I полугодие

Доходы ИП (нарастающим итогом) – 400 000 рублей

Налог составит 24 000 рублей (400 000 х 6 %)

Авансовый платеж составит 1739 рублей (24 000 – 22 261)

9 месяцев

Доходы ИП (нарастающим итогом) – 400 000 рублей (в III квартале доходов не было)

Налог составит 24 000 рублей (400 000 х 6 %)

Авансовый платеж будет равен 0 (24 000 – 22 261 – 1739). Так как сумма дохода не изменилась, и за полугодие был уплачен авансовый платеж, за 9 месяцев в бюджет перечислять ничего не нужно.

Год

Доходы ИП (нарастающим итогом) – 500 000 рублей

Налог без учета авансовых платежей составит 30 000 рублей (500 000 х 6 %)

Налог к уплате составит 6 000 рублей (30 000 – 22 261 – 1739)

Совет для ИП . Удобнее и выгоднее платить фиксированные платежи в ПФР и ФФОМС поквартально, чтобы уменьшить авансовый платеж по налогу на УСН.

Как заплатить налоги физическому лицу по инн без квитанции

Напишите в соответствующих формах ваши пароль и логин на Госуслугах и подтвердите согласие, что сведения с портала Госуслуги будут переданы ФНС.

- Перед вашим взором появится страница вашего личного кабинета на портале ФНС, где вы можете увидеть таблицу с указанными в ней объектами налогообложения, принадлежащими вам, а рядом с ней будут прописаны денежные суммы, начисленные в качестве налога. Если вы должны заплатить государству по какому-либо из обязательных платежей, справа от таблицы появится кнопка «Оплатить начисления», где одним из вариантов для оплаты будет «Онлайн-оплата через портал Госуслуги». Выберите этот вариант.

- После этого вас перекинет на Госуслуги в раздел, который называется «Доступные счета на оплату».

Как зарегистрировать ИП онлайн через портал ФНС (налоговой службы)

Сертификат электронной подписи необходимо установить на компьютер. На сайте налоговой есть подробная инструкция по установке. Однако, вы должны знать, что настроить стабильную работу ЭЦП в связке с программами от ФНС занятие не самое простое

. При этом сотрудники техподдержки налоговой в ответ на нетривиальные вопросы отправляют к сторонним разработчикам.

- Заявление на регистрацию ИП (форма Р21001).

- Оригинал квитанции об оплате госпошлины в размере 800 рублей.

- Уведомление о переходе на УСН (если планируете применять Упрощенку).

- Оригинал паспорта + ксерокопии всех страниц (даже пустых).

- Копия свидетельства ИНН (необязательно , но в некоторых ИФНС могут попросить).

Налоги на патенте

Патент распространяется на все виды деятельности, которые приведены в статье 346.43 Налогового Кодекса РФ. Их может быть и больше, по усмотрению региональных властей

Важно, что патент имеет юридическую силу только на территории того субъекта, где он был выдан

Чтобы заниматься тем же бизнесом на ПСН в другом субъекте РФ, придётся покупать новый документ (а также удостовериться, разрешён ли патент для этого вида бизнеса в другом регионе). Хотя есть и исключение: перевозчики имеют право оформить один патент для своей деятельности, распространяющейся на регионы страны. Только нужно выполнить одно условие: сделки будут заключаться по месту регистрации предпринимателя.

У ПСН есть два важных ограничения:

- Предприниматель имеет штат не более 15 человек.

- Его годовой доход не превышает 60 млн.

Документ выдаётся на срок от 1 до 12 месяцев (актуально для полного календарного года).

Если патент выдаётся на срок до 6 месяцев, то его стоимость нужно оплатить в пределах срока его действия.

Сколько нужно платить за ИП налогов на патенте в год? Нисколько. Достаточно оплатить стоимость патента и страховые отчисления в фонды.

Уменьшить цену патента за счёт выплат по страхованию невозможно. Правда, есть льготная ставка по этим взносам для сотрудников предпринимателя.

Когда придут

И до 1 ноября все граждане должны их получить. Оплатить налоги надо до 2 декабря 2019 года, так как 1 декабря выпадает на выходной день.

Налогоплательщики могут получить документ несколькими способами:

- Заказным письмом с уведомлением на почтовом отделении. Датой получения будет считаться по истечении 6 дней с даты отправки письма.

- Через Личный кабинет налогоплательщика на сайте nalog.ru, уведомление будет размещаться там. В этом случае по почте не придет бумажная форма.

- Лично получить в налоговой инспекции по предъявлении паспорта.

Найти по ИНН

Чтобы проверить свою задолженность по налогам, пользуйтесь только официальными надежными сервисами. Сейчас существует много сайтов, которые предлагают проверить по ИНН свою задолженность. Но актуальность данных может не соответствовать действительности. И вы оплатите неверную сумму, что впоследствии повлияет на начисление пеней и штрафов.

Лучше пользоваться сервисами:

- «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС.

- Сервис «Узнай свою задолженность» на .

Можно ли получить через Госуслуги

Через портал Госуслуги можно проверить начисленные налоги, подлежащие оплате.

Для это надо быть зарегистрированным на сайте и зайти в Личный кабинет.

И выберите раздел «ФНС России».

Перейдите в «Налоговая задолженность». Подготовьте свой номер ИНН для ввода.

И затем нажмите «Получить услугу».

В новой открытой странице введите в соответствующие поля свою фамилию имя отчество и ИНН.

Дальше система проверит задолженность по налогам. И при наличии — появится сумма к уплате, которую можно тут же онлайн оплатить.

Если задолженность отсутствует, то выйдет сообщение «Задолженностей не найдено».

Как оплатить задолженность по налогам онлайн и без интернета?

Если вам кажется, что квитанция долго не приходит, то вы должны знать временные границы для оплаты пошлины:

- Налог на транспортное средство физические лица должны оплачивать не позже 1 октября.

- Налог с юридических лиц должен взиматься до 1 февраля.

Собственники автотранспортных средств не освобождаются от уплаты государственной пошлины на машину, если уведомление не пришло им по почте или пришло несвоевременно. Если человек понимает, что сроки оплаты сокращаются, приближается время для уплаты пошлины, ему необходимо самому принять меры, чтобы вовремя произвести оплату. Для этого можно пойти в налоговую службу или же распечатать квитанцию через интернет.

Поиск и оплата задолженностей по налогам

Современный ритм жизни вынуждает людей правильно расставлять приоритеты в том, как провести свободное время. Например, осуществить оплату налогов быстро.Раньше нужно было обращаться в ближайшее отделение налоговой инспекции, уточнять в ней информацию относительно размеров и порядка оплаты налогов или же делать запрос при помощи заказного письма.

Это отнимало большое количество времени и, в частности, именно поэтому многие налогоплательщики несвоевременно погашали задолженности. Но сегодня, благодаря появлению онлайн-сервиса «Оплата Госуслуг», оплатить налоги онлайн по ИНН можно буквально за несколько минут.Чем удобен данный сервис?Стоит отметить, что оплатить транспортный налог через интернет, впрочем, как и любой другой, при помощи нашего ресурса можно очень быстро. Попробовав один раз,

Как сэкономить

На налоге можно сэкономить, и для этого не надо уходить в тень, достаточно платить страховые взносы. Экономия за счет взносов — большая тема, поэтому пока описываем кратко.

Можно вычесть оплаченные взносы из налога. Если работаете без сотрудников, вы уменьшаете налог на всю сумму взносов: сколько заплатили, на столько меньше налог.

Возвращаемся к Артуру. Его налог за первый квартал — 18 000 рублей.

Артур не переводит деньги за налоги, а выплачивает часть взноса, те же 18 000 рублей. Получается, фиксированный взнос сократился, и в конце года меньше платить, при этом Артур погасил налог в 18 000.

На взносах можно сэкономить двумя способами: заплатить авансом все взносы сразу или рассчитывать взносы каждый квартал.

В январе 2019 года Артур заплатил фиксированные взносы за год — 36 238 рублей.

За первый квартал Артур заработал 300 000 рублей, его налог — 18 000 рублей. Артур ничего не платит, потому что уже выплатил взнос.

Во втором квартале Артур заработал еще 100 000 рублей, налог — 6000 рублей. Это укладывается в оплаченные взносы, Артур ничего не платит.

Главное, не платить взносы после периода, в котором хотите уменьшить налог. Если вы сокращаете налог за первый квартал, взнос надо заплатить в срок с 1 января по 31 марта. Позже уменьшить налог за первый квартал не получится. Подробнее об экономии рассказываем в статье на Деле — «Платим 1% взносов».

Где получить верную квитанцию на оплату госпошлины за открытие ИП

Квитанцию можно получить разными способами.

- В районной налоговой. Вам могут дать готовую квитанцию с заполненными реквизитами регистрирующей ФНС, а могут дать пустой бланк и лист с реквизитами для оплаты. Реквизиты придется переписывать в бланк. Это чревато ошибками и отправкой денег не туда. Вернуть вы их сможете, но для этого придется заполнить заявление на возврат, приложить квитанцию и ждать решения.

- Заполнить квитанцию на сайте ФНС. В 2021 году пошлину можно оплатить онлайн, если у вас есть банковская карта и ИНН. Если одного из двух нет, можно скачать и распечатать квитанцию для дальнейшей оплаты другим способом.

- Подготовить квитанцию автоматически — самый удобный способ. Вам не надо никуда ходить. Достаточно внести личные данные в форму, а наш сервис быстро и бесплатно сформирует верную квитанцию. Реквизиты вашей ФНС определятся автоматически. Вместе с квитанцией, вы получите полный пакет документов для регистрации ИП.

Пример квитанции госпошлины за ИП — Сформировать квитанцию

-

Сформировать заявление для оплаты госпошлины автоматически

Укажите свои данные в форме и наш автоматизированный и бесплатный сервис подготовит для вас квитанцию для оплаты госпошлины за регистрацию ИП и все остальные необходимые документы для регистрации.

Сформировать документы -

Скачать образец квитанции на оплату госпошлины за регистрацию ИП

DOCX, 24 KB

Возможные трудности при оплате налога

Возможен отказ от регистрации ИП на портале. По Федеральному закону №123 отказ может последовать, если:

- не представлены нужные документы;

- гражданин уже зарегистрирован в этом качестве;

- деятельность ИП прекращена решением суда менее года назад;

- бизнесмен, занимающийся предпринимательством признан банкротом менее чем год назад;

- гражданин лишён права заниматься предпринимательством по решению суда.

Отказ в регистрации ИП осуществляется по предусмотренным законодательством основаниям Регистрация на Госуслугах даёт доступ к огромному количеству информации, касающейся предоставления госуслуг, возможность получить услуги быстро, качественно. Сервис удобен привязкой к учётной записи пользователя.

Как сформировать квитанцию на оплату налога? Заполняем и распечатываем квитанцию на сайте ФНС России

Сегодня мы поговорим об интернет-сервисе ФНС России «Уплата налогов физических лиц», который позволяет гражданам самостоятельно сформировать платежные документы и квитанции на оплату налога. А также предоставляет возможность безналичного расчета через один из банков-партнеров ФНС.

Однако данные статьи рассматривают типовые способы решения юридических проблем, в то время как в каждом отдельном случае существует масса важных деталей и нюансов, охватить которые в рамках одной статьи невозможно.

Если после прочтения статьи у вас остались вопросы, вы можете получить юридическую консультацию обратившись в форму онлайн-консультанта в правом нижнем углу сайта .

Какие возможности предоставляет сервис «Уплата налогов физических лиц»

Интернет-сервис «Уплата налогов физических лиц» позволяет налогоплательщику-физическому лицу:

- формировать платежные документы на уплату имущественного, земельного и транспортного налогов до получения Единого налогового уведомления (авансом);

- формировать платежные документы на уплату налога на доходы физических лиц, а также платежные документы на уплату штрафа за несвоевременное представление налоговой декларации по форме № 3-НДФЛ;

- формировать платежные документы на уплату задолженности;

- распечатывать сформированные документы для оплаты в любой кредитной организации или осуществлять безналичную оплату с помощью онлайн-сервисов банков, заключивших соглашение с ФНС России.

Таким образом, с помощью данного сервиса физические лица могут заплатить следующие налоги:

- Налог на имущество физических лиц

- Земельный налог

- Транспортный налог

- НДФЛ, уплачиваемый на основании налоговой декларации по налогу на доходы физических лиц (по форме 3-НДФЛ)

- НФДЛ, уплачиваемый иностранцами, работающими по найму у ФЛ на основании патента. (только в части авансовых платежей)

Сам сервис вы сможете найти на сайте Федеральной налоговой службы – nalog.ru. Он позволит вам сформировать необходимые квитанции и платежные документы в режиме онлайн, а также скачать и распечатать их.

Формирование квитанции на уплату того или иного налога происходит в несколько этапов.

Сведения о платеже

Для начала вас попросят указать “Вид платежа”, будь то НДФЛ, транспортный налоги и т.д. Выбор происходит из выпадающего меню.

Для примера возьмем налог на доходы физических лиц.

В данном случае необходимо дополнительно выбрать один из двух пунктов:

- НДФЛ, уплачиваемый на основании налоговой декларации по налогу на доходы физических лиц (по форме 3-НДФЛ);

- НФДЛ, уплачиваемый иностранцами, работающими по найму у ФЛ на основании патента (только в части авансовых платежей).

Далее указываем “Тип платежа”. Доступные варианты:

Выбираем налог и указываем сумму платежа. Нажимаем кнопку “Далее”

Реквизиты получателя платежа

На втором этапе вам предстоит указать реквизиты получателя платежа. Проще говоря выбрать нужное отделение ИФНС.

Тут у вас есть 2 варианта:

1 – Указать адрес своей регистрации и система сама определит заполнит поля код ИФНС и Муниципальное образование.

2 – Самостоятельно выбрать нужное отделение ИФНС и Муниципальное образование. Указывать адрес регистрации в этом случае не обязательно.

Какой из вариантов удобнее решать вам. Заполняем нужные данные и жмем кнопку “Далее”.

Заполняем реквизиты налогоплательщика

И последнее что нам предстоит заполнить – реквизиты налогоплательщика.

Фамилия, имя и отчество налогоплательщика обязательны к заполнению. Кроме того, вы должны заполнить либо “Адрес места жительства” , либо “ИНН”.

Кроме того, поле ИНН необходимо заполнить если вы хотите сформировать квитанцию и оплатить ее онлайн. Если ИНН налогоплательщика не указан, вы сможете только скачать и распечатать полученную квитанцию.

Формируем квитанцию и выбираем способы оплаты

Стоит отметить, что квитанция формируется в формате PDF. Вот так выглядит сформированная квитанция на оплату НДФЛ:

Если же вы укажете свой ИНН, то вам на выбор будут доступны оба способа оплаты: Наличный и Безналичный.

При выборе безналичного расчета, перед вам появиться список доступных банков

Важно вы должны являться клиентом выбранного банка и быть авторизованы на его сайте. Если все в порядке, вам останется следовать инструкциям на сайте вашего банка и оплатить нужный вам налог

Оценки покупателей:

Пошаговая инструкция оплаты земельного налога через интернет

Через сайт Госуслуг

Для оплаты через сайт Госуслуг необходимо:

- Авторизоваться на портале.

- Выбрать вкладку «Задолженность по налогам». Система автоматически произведет поиск, так как информация о налогоплательщике ей и так известна (ИНН и ФИО).

- Отметьте необходимый вид налога и нажмите кнопку «оплатить».

- Выберете способ оплаты и банк, через который будет оплачен налог. Способов предлагается множество: баланс мобильного, банковская карточка, электронные кошельки и пр.

Также можно в разделе электронных услуг выбрать необходимое ведомство (ФНС) и там найти функцию оплата налогов онлайн.

Аналогичная возможность для онлайн-оплаты земельного налога предусмотрена на официальном сайте ФНС. Преимуществом данного варианта является то, что налогоплательщику не нужно создавать аккаунт на портале Госуслуг и проходить длительную идентификацию.

Оплата на сайте ФНС производится в разделе «Электронные сервисы»-«Заплати налог».

Далее потребуется ввести следующие данные:

- ФИО;

- ИНН;

- тип налога;

- адрес налогоплательщика;

- способ оплаты: безналичный расчет.

Здесь допускается не только провести онлайн-платеж любым удобным способом, но и сформировать квитанцию для банка (если она по каким-то причинам не пришла на почту).

При необходимости сервис автоматически перенаправит вас на страницу банка, который вы указали в разделе предпочтительного способа оплаты.

Через сайт Сбербанка

Крупнейший российский банк «Сбербанк» обладает наибольшей численностью клиентов. Поэтому одним наиболее популярным способов оплаты налогов является интернет-банк «Сбербанк-Онлайн». Его могут подключить все держатели зарплатных карт и заемщики по потребительским кредитам абсолютно бесплатно.

Инструкция по оплате через Сбербанк будет выглядеть следующим образом:

- Необходимо авторизоваться в интернет-банке с помощью логина и пароля, ввести проверочный смс-код, который придет на привязанный телефонный номер.

- Перейти во вкладку «Платежи и переводы», где выбрать опцию «Все платежи и переводы».

- В разделе «Налоги, пошлины, отчисления в бюджет» выбрать ответственное за сбор налогов ведомство – ФНС.

- В разделе «Поиск и оплата налогов» выбираем из открывшегося списка нужный нам земельный налог.

- Вводим в специальное поле индекс документа (он содержится в квитанции, которая рассылает всем собственникам Налоговая инспекция) и нажимаем кнопку «Продолжить».

- Остается заполнить предложенные поля: сумма к оплате и выбрать счет, с которого будут списываться средства (если у налогоплательщика несколько счетов). Остальные реквизиты проставляются автоматически.

- После нажатия кнопки «Оплатить» клиенту Сбербанка остается ввести одноразовый пароль для подтверждения операции.

Деньги зачисляются в бюджет в течение суток. После того как операция будет обработана на форме платежа появится синяя печать «Исполнено».

Юридические лица и ИП могут пользоваться специальным сервисом «Клиент-банк» для бизнеса.

В уведомлении есть ошибки

Когда вы получили уведомление на уплату налога и обнаружили в нем ошибку в сумме, в адресе объекта, то необходимо сообщить в налоговую и исправить неточности.

Вся информация об объектах недвижимости, земельном участке или транспортном средстве поступает в инспекцию от регистрирующих органов. Но иногда, возникают неточности в сведениях. Всю ответственность за актуальность и полноту информации несут органы, которые регистрируют.

Исправить ошибки можно через Личный кабинет, отправив сообщение. У кого нет Личного кабинета, могут написать письмо в произвольной форме, приложить подтверждающие документы и подать лично в инспекцию или отправить по почте. Также можно воспользоваться сервисом на сайте ФНС — «Обратиться в ФНС России» и написать сообщение.

Инспекторы в течение 30 дней проверяют правильность сведений, вносят изменения в базу, пересчитывают налог, исправляют уведомление. Срок уплаты налога, в отдельных случаях, может продлиться на 30 дней.

Когда платят налог на УСН Доходы

Налоговым периодом на упрощённой системе является календарный год. Это означает, что итоговый налог рассчитывается на основании доходов, полученных за год. Однако часть этого налога в течение года оплачивается вперед или авансом. Платежи эти так и называются – авансовыми.

Для этого, кроме налогового периода, НК РФ установил для упрощённой системы так называемые отчётные периоды. Причем, отчётность по окончанию этих периодов сдавать не надо, но необходимо рассчитать налоговую базу за каждый из них. Если был получен доход, то с него надо заплатить налог по ставке 6%.

Специфика налогового учёта на УСН такова, что доход считают нарастающим итогом с начала года, хотя для неспециалистов это выглядит довольно запутанно. Поэтому отчётным периодом является не каждый квартал, а первый квартал, полугодие и девять месяцев.

Сроки уплаты авансовых платежей указаны в статье 346.21 НК РФ:

- не позднее 25-го апреля за первый квартал;

- не позднее 25-го июля за полугодие;

- не позднее 25-го октября за девять месяцев.

Оставшуюся часть налога платят уже после сдачи годовой декларации в следующие сроки:

- не позднее 31 марта следующего года для организаций;

- не позднее 30 апреля следующего года для ИП.

Расчёт страховых взносов ИП в ПФР и ФФОМС за месяц

С 2018 года при расчете страховых взносов ИП размер минимального размера оплаты труда не играет роли. Вместо него, согласно статье 430 НК РФ на 2018, 2019 и 2020 года установлены фиксированные суммы взносов (смотри таблицу выше). Чтобы узнать сумму в месяц нужно эти суммы просто разделить на 12.

СПРАВКА: до 2018 года сумма страховых взносов зависела от значения МРОТ и формула расчёта страховых и медицинских взносов ИП была такова:

ПФР = МРОТ х 26% х 12 мес.

ФФОМС = МРОТ х 5,1% х 12 мес.

Если вам нужно было рассчитать, сколько платить в месяц в ПФР и ФФОМС до 2018 года, просто размер МРОТ, утвержденного на определенный год, умножаете на 0,26 и 0,051 соответственно.