Новые ставки и тарифы страховых взносов в 2021 году: таблица

Содержание:

- Налоги и взносы

- Какой реальный налог на ЗП в России 2021

- Какие налоги платит ип с заработной платы наёмных работников

- Расчет и уплата подоходного налога

- Отчисления в фонды социального страхования

- Ставки в 2019 году – таблица

- Тарифы страховых взносов для ИП в 2021 году

- Предельные базы для расчета суммы страховых взносов в 2021 году

- Рабочее место

- Порядок предоставления налоговых вычетов

- ФСС

Налоги и взносы

Каждый трудоспособный, официально работающий член общества регулярно сталкивается с необходимостью выплат налогов. Помимо всем известных 13%, составляющих налог на доход физического лица, выплачиваемых из заработной платы сотрудника, работодатель должен осуществлять ряд других платежей, которые составляют существенную часть трат на организацию работы сотрудников и зачастую остаются незамеченными для самого сотрудника. Условно эти траты можно разделить на две большие группы:

- Налоги.

- Взносы.

Налог представляет собой фиксированный сбор определенной суммы государством и включает в себя указанный ранее налог на доходы физических лиц, который составляет 13% для резидентов Российской Федерации и 30% для иностранных граждан. Он отчисляется каждый месяц сразу же после получения заработной платы. Размер налога не зависит от размера оплаты труда сотрудника. Налоги в обязательном порядке выплачиваются из выделенных на содержание работников средств. Производить оплату налогов при помощи прибыли организации запрещается. При этом организация в лице работодателя выступает перед сотрудниками налоговым агентом – лицом, на котором лежит ответственность за контроль и совершение налоговых выплат работниками. Взносы – это регулярные отчисления в различные страховые фонды, которые обязан осуществлять работодатель. Они составляют социально-правовую основу денежных отношений между работодателем и сотрудником. Внебюджетных страховых фондов, отчисления в которые строго обязательны, три:

Федерации и 30% для иностранных граждан. Он отчисляется каждый месяц сразу же после получения заработной платы. Размер налога не зависит от размера оплаты труда сотрудника. Налоги в обязательном порядке выплачиваются из выделенных на содержание работников средств. Производить оплату налогов при помощи прибыли организации запрещается. При этом организация в лице работодателя выступает перед сотрудниками налоговым агентом – лицом, на котором лежит ответственность за контроль и совершение налоговых выплат работниками. Взносы – это регулярные отчисления в различные страховые фонды, которые обязан осуществлять работодатель. Они составляют социально-правовую основу денежных отношений между работодателем и сотрудником. Внебюджетных страховых фондов, отчисления в которые строго обязательны, три:

- Социальный. Он в равной степени обеспечивает всем сотрудникам конституционную социальную защиту. Например, право на оплачиваемый больничный отпуск или отпуск по уходу за ребенком, а также любых других ситуаций, вследствие которых сотрудник временно утратил трудоспособность.

- Пенсионный. Из отчислений в ПФР состоит накопительная часть будущей пенсии сотрудника. По его желанию отчисления могут осуществляться в выбранный им Негосударственный пенсионный фонд.

- Медицинский. Реализует право сотрудника на медицинскую помощь. В отличие от налога на доход физического лица, отчисления во внебюджетные страховые фонды выплачиваются из дохода предприятия, а не заработной платы работника.

В общей сложности сотрудник обходится работодателю в сумму, превышающую оклад более чем на 30%, не считая нерегулярных отчислений в виде отпускных, больничных, декретных и т. д., с учетом которых траты на содержание работников возрастают до 50-60% от заработной платы. Например, если оплата труда сотрудника фирмы составляет 30 000 рублей, предприниматель потратит на него по меньшей мере около 39 000 рублей. Налоги и взносы являются фиксированными, их размер точно устанавливается каждый год. Они должны осуществляться не позднее 15 числа каждого месяца. В 2018 году за содержание работников индивидуальный предприниматель (ИП) платит их по следующим тарифам:

- Налог на доход физических лиц – 13%.

- Отчисления в Пенсионный фонд России – 22% (при достижении сотрудником пенсионного возраста отчисления в ПФР в дальнейшем не осуществляются).

- Отчисления в Федеральный фонд обязательного медицинского страхования – 5,1%.

- Регулярные отчисления в Фонд социального страхования – 2,9%.

То есть при зарплате 30 000 рублей работодатель платит за сотрудника дополнительно подоходный налог в размере 3 900 рублей, пополняет накопительную часть пенсии на 6 600 рублей, отчисляет в Фонд медицинского и социального страхования 1 530 и 870 рублей соответственно. Указанные тарифы усреднены и зависят от категории сотрудников и условий работы. Кроме вышеперечисленных трат, сотруднику при необходимости предоставляется оплата при несчастных случаях и отпуске по уходу за ребенком, а также плата в связи с вредными и опасными условиями работы. При соблюдении некоторых условий работник имеет право пользоваться правом на налоговый вычет. Он представляет собой процедуру уменьшения размера суммы, облагающейся налогом. Право воспользоваться льготным налогообложением имеют сотрудники, осуществляющие расходы на выполнение своих профессиональных обязанностей. К ним относятся деятели науки и культуры, изобретатели, а также другие физические лица, оказывающие услуги и выполняющие какие-либо работы, желательно имеющие возможность документально подтвердить траты на них. Таким образом, содержание сотрудников предприятия требует больших экономических затрат и планирования материальных ресурсов, задействованных в обеспечении работников комфортными рабочими местами и условиями для осуществления своей профессиональной деятельности, а также социальной и правовой защищенностью.

Какой реальный налог на ЗП в России 2021

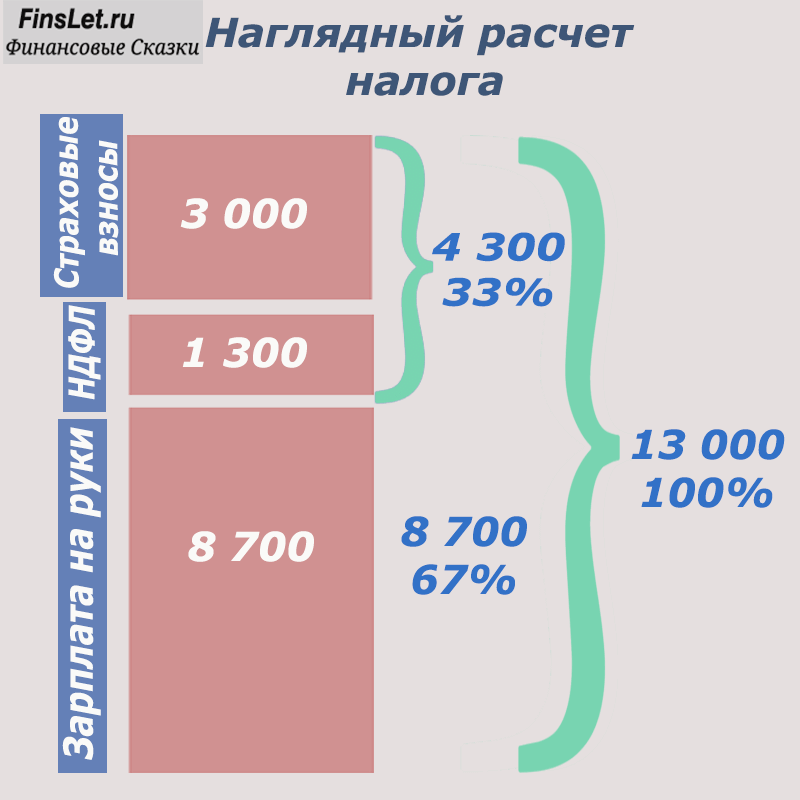

Когда складываем все виды налогов и правда получается 43%. Но это ошибочное представление из-за неправильного расчета.

Приведу простейший пример расчет заработной платы и начисления налога на полученную ЗП. Не верите мне, просто сделайте подсчеты на листке бумаги:

Предположим, ЗП работника 10 000 рублей, значит налоги, уплаченные в пользу государства, будут равняться:

- Удержанный НДФЛ 13% = 1300 р.

- ПФР 22% = 2200 р.

- ФСС 2,9% = 290 р.

- ФОМС 5,1% = 510 р.

Из них: 1300 оплатил САМ работник, а 3000 дополнительно оплатил работодатель.

Что имеем по факту. Гражданин получил зарплату на руки 8700 рублей (10 000 — 1300). А работодатель заплатил 3000.

И теперь просто все сложим: 8700+1300+2200+290+510. Получим 13000 рублей — это общий фонд заработной платы на конкретного человека каждый месяц из которых 4300 уходит на все налоги.

Теперь финт руками. Узнаем сколько процентов платит работающий человек, 4300 делим на 13 000 и получаем 33%.

Расчет отчислений с заработной платы в 2021 году. Сумма всего 33%

Расчет отчислений с заработной платы в 2021 году. Сумма всего 33%

Почему получилось 33, а не 43 процента

В предыдущей главе я постарался расписать данный процесс максимально подробно. Но если кто-то не понял, то поясню еще. Складывать только проценты — это некорректно. Нужно считать проценты именно от общего заработного фонда. Потому что проценты начисляются на тело оклада, и только потом образуется общий заработный фонд.

Еще проще, если бы оклад был 13 000 и на него налагался налог 43%, то мы бы получали на руки 7400 (13 000* 57%), но получаем 8700. Понимаете суть?

Налоги платит работник или работодатель

Особо пытливые умы задались вопросом. Если работодатель платит за нас 30%, значит ему выгодно уменьшать оклад, чтобы самому платить меньше. На деле так и происходит. Именно поэтому придумали серую зарплату, чтобы уходить от части налогов.

Отсюда следует, общий фонд заработной платы равняется 13 тыс. рублей (оклад + взносы: 10 000+3000).

Tax в переводе с английского — налог

Tax в переводе с английского — налог

Как понимаете, те страны, где нет обязательств у работодателя платить страховые взносы вместо работника, то все взносы платит сам работник, но и окладная часть в таких странах больше, т.к. работодателю нет смысла занижать оклад из-за своих издержек.

Когда можно вернуть НДФЛ физическому лицу.

Информация взята с сайта федеральной налоговой службы.

Имущественный вычет. Можно вернуть максимум 260 тыс. за покупку жилья и 390 тыс. с уплаченных процентов по ипотеки.

Социальный вычет. Входит две основные группы возврата налога: возврат за лечение и обучение.

Максимальный расход с которой можно вернуть 13% — 120 тыс. Таким образом максимум можно вернуть 15 600 рублей. Но в сумму 120к не входит оплата за обучения за детей (до 50 тысяч рублей в год на каждого ребенка) и оплата медицинских услуг (возврат подоходного налога неограничен).

Стандартные налоговые вычеты (вычет на детей). Если у налогоплательщика есть ребенок, он уменьшает ежемесячный доход на 1400 рублей, если детей двое — на 2800 рублей, если трое — на 5800 рублей. Когда есть только один родитель, то вычет удваивается.

Когда зарплата с начала года начинает превышать 350 тысяч рублей (то есть вычет идет на те месяца, пока общий доход не буде равняться 350 тыс.), стандартный вычет за оставшиеся месяцы больше не положен. В следующем году право на него появится снова.

Инвестиционный вычет. Если открыть индивидуальный инвестиционный счет и не закрывать его в течение 3 лет, то появляется две льготы:

- Вернуть НДФЛ. Максимум можно вернуть 13% с 400 тыс. то есть 52 тыс.

- Не платить налог с ИИС.

Какие налоги платит ип с заработной платы наёмных работников

Взносы, отправляемые работодателем, нужно зачислять до 15 числа месяца, который следует за тем, когда была отправлена зарплата. Если данная дата выходит на выходной или праздник, то перечисление выполняется на следующий рабочий день. Отчеты Все работодатели обязаны составлять отчеты, информацией для которых являются суммы зарплаты.

Для этого есть:

- Справка 2-НДФЛ. На всех сотрудников составляется документ по результатам года. В справке есть данные о доходах, вычетах, начислениях и удержаниях по налогам.

- Расчет 6-НДФЛ. Предоставляется ежеквартально на весь персонал компании.

В документе есть 2 раздела: в первый включают данные о доходах с начала года, а во второй – за 3 месяца по факту выдачи.

- Расчет по страховым взносам. Данная форма является новой, ее ввели с 2017 года. Она действует для передачи управления взносами в ФНС и отмены РСВ-1.

Это обеспечивает застрахованным лицам права на получение пенсий, медобслуживания, пособия по листку нетрудоспособности, декретные. Компании и предприниматели уплачивают взносы из собственных средств, не за счет средств работников. Отчетность по взносам во внебюджетные фонды сдается поквартально и за год. Налоги с ФОТ сотрудников НДФЛ по тарифу 13% уплачивают налогоплательщики-резиденты, 30% – нерезиденты. Страховые взносы во внебюджетные фонды начисляются и перечисляются по следующим тарифам:

- в ПФР — 22%

- в ФСС — 2,9%

- в ФФОМС — 5,1%

- на травматизм — от 0,2 до 8,5%

На работах с тяжелыми условиями труда, на подземных работах, в горячих цехах женщинам трактористкам-машинисткам, водителям локомотивных бригад предусмотрены дополнительные тарифы по страховым взносам. Какой процент от зарплаты сотрудника уходит в качестве обязательных отчислений Потенциальный сотрудник при найме на работу хорошо знает, что с каждого работающего при получении заработной платы наниматель удерживает обязательный подоходный налог. Знает и его размер – 13%. Но каждый ли задумывается над тем, какой процент от его заработной платы отдает то или иное юридическое лицо за него государству еще в виде взносов? Наверное, об этом если и думает, то в последнюю очередь. Каждого, прежде всего, интересует та сумма, которую он получит на руки за вычетом подоходного налога с физических лиц. Итак, работник получит на руки заработную плату только за вычетом подоходного налога (13%), который предприятие в качестве налогового агента перечисляет государству, а также вышеупомянутых взносов в различные фонды. Все остальные деньги заплатит за него предприятие.

На что идут отчисления? Налоги, уплачиваемые за работников, тратятся на 3 главные направления:

- На пенсию, которую оплачивает государство.

- Бесплатное обслуживание в государственных медицинских учреждениях.

- Пособия по больничным листам, декретным, травмам.

Уменьшение налогов По НК РФ установлены группы вычетов, которыми сотрудник имеет право воспользоваться при установлении суммы налога НДФЛ:

- Стандартный. Сумма и число вычетов определяется количеством детей и льготами категории сотрудника.

- Социальный. Предоставляет возможность снизить размер базы за услуги по лечению, получению образования.

- Имущественный.

Его предоставляют с покупкой имущества.

- Инвестиционный. Действует при операциях с ценными бумагами.

Оформить налоговый вычет на детей получится с предоставлением свидетельства о рождении.

Список источников

- promdevelop.ru

- tkrf24.ru

- xn--80aatn3b3a4e.xn--p1ai

- www.grandars.ru

- sovetip.ru

- pbcns.ru

- lcbg.ru

- finhow.ru

- all-sci.net

Расчет и уплата подоходного налога

Работник является прямым плательщиком налога, а работодатель — налоговым агентом. Это посредник, который высчитывает, сколько налога нужно перечислить в бюджет за сотрудника, а затем производит необходимые отчисления.

С некоторых выплат налог не отчисляется: например, им не облагаются пособия и компенсации работникам

Не облагается также материальная помощь, но при этом важно, сколько именно она составила: от обложения налогом освобождается сумма до 4000 руб в год. Ст

422 НК РФ содержит перечень и других доходов, с которых не отчисляются социальные выплаты.

НДФЛ можно уменьшить на величину налогового вычета — социального или стандартного. Об этом говорит НК РФ в статьях 218-220. Существует несколько категорий налоговых вычетов:

- стандартные — предоставляются отдельным категориям налогоплательщиков;

- социальные — компенсация расходов на лечение или обучение;

- имущественные — при покупке недвижимости.

Базовая формула расчета НДФЛ выглядит так: Налоговая база (Месячный доход – Налоговые вычеты) x 13% (ставка налога). Конкретные суммы вычетов и категории лиц, которым они положены, отражены в соответствующей статье НК РФ.

Отчисления в фонды социального страхования

В системе страхования работник считается застрахованным лицом, работодатель — страхователем. Есть несколько государственных внебюджетных фондов, в которые предприниматель или юрлицо перечисляют налоги (взносы) за работников:

- Пенсионный фонд России — ПФ;

- Федеральный фонд обязательного медицинского страхования — ФФОМС;

- Фонд социального страхования — ФСС.

Обязанность производить страховые отчисления лежит на юридических лицах и предпринимателях, которые:

- выплачивают нанимаемым лицам вознаграждение за труд. Такие организации и ИП признаются страхователями;

- не выплачивают физическим лицам зарплату: например, нотариусы, медиаторы, оценщики и т. д. Эти категории платят взносы только за себя.

Перечень плательщиков определен в ст. 419 НК. Также Налоговым кодексом определен и порядок уплаты взносов.

Размер обязательных отчислений в фонды

Тарифы страховых платежей правительство устанавливает каждый год. Базой для расчета налога служит сумма зарплаты наемного работника за 12 мес. — это фонд оплаты труда. В 2019 году определено, сколько процентов от ФОТ надо выплачивать:

- ПФ России – 22%;

- ФСС – 2,9%;

- ФФОМС – 5,1%.

Предельный размер базы для подсчета страховых платежей рассчитывается так: Средняя зарплата работника в РФ за соответствующий год x 12 x ПК (повышающий коэффициент). До 2021 года будут применяться следующие ПК, увеличивающие базу для расчета взносов на пенсионное страхование:

- 2,1 — 2019 г.;

- 2,2 — 2020 г.;

- 2,3 — 2021 г.

Размер повышающего коэффициента определен в ст. 421 НК, п.5.

Как распределяются деньги

ОПС — обязательное пенсионное страхование. Здесь формируется пенсия по возрасту:

- налог 22% — столько платит организация, если застрахованный работник рожден после 1967 года;

- если будущий пенсионер младше 1967 г. р., то 6% — накопительная часть, 16% — страховая.

ОСС — обязательное страхование при временной нетрудоспособности или материнстве. Налог с работника составляет 2,9%.

В ФСС оплачиваются налоги, регламентируемые законом N 125-ФЗ, обеспечивая тем самым безопасность труда работников. Размер взноса зависит от определения класса профессионального риска. В 2019 г. и предположительно на 2020-2021 гг. определены 32 класса профриска со страховыми тарифами от 0,2 до 8.5% (179-ФЗ).

ОМС — обязательное медицинское страхование. За счет налогов, которые заплатил работодатель, здесь формируются средства на бесплатное медицинское обслуживание работников в государственных медучреждениях.

Как формируется база для расчета страховых взносов

Для расчета страховых отчислений важно, сколько дохода получил работник за год. Не облагаются взносами пособия, возмещения и годовая сумма материальной помощи, если она не больше 4000 руб.

Фонд оплаты труда для расчета налогов определяется отдельно по каждому работнику. В 2019 г. приняты изменения, которые применяются при определении базы для выплат. С 1 января этого года нужно применять повышающий коэффициент 1,06. Максимальная налоговая (страховая) база составила:

- по ОПС — 1 150 000 руб. При повышении этой суммы применяют регрессивную ставку 10%;

- по ФСС — 865 000 руб, в случае увеличения суммы ставка налога равна 0%;

- по ОМС — 6 884 руб., предельная величина не установлена.

У работодателей, являющихся предпринимателями на УСН (упрощенной системе налогообложения) отменены пониженные тарифы, поэтому общая страховая финансовая нагрузка на них возросла на 10%. Сохранено правило, по которому ИП (индивидуальные предприниматели), у которых годовой доход будет выше 3 млн. руб., должны дополнительно заплатить за работника в ПФ налог в 1%. Общая сумма взносов на страхование не может быть больше восьмикратного размера номинальной.

Льготы по уплате страховых взносов

Льготными тарифами на оплату социальных налогов за сотрудников пользовались предприниматели, работающие по УСН. В настоящее время большинству из них эти льготы отменены. Пониженная ставка закреплена только за благотворительными и некоммерческими организациями на упрощенной системе налогообложения. Она действует до 2024 г.. Налог составит 20% от суммы зарплаты работника.

Также пониженные тарифы по оплате страховых взносов имеют право применять организации, перечисленные в ст. 427 НК, работающие:

- в области социального обслуживания;

- в сфере научных разработок и исследований;

- с области информационных технологий;

- в особых экономических зонах.

Социальные взносы за работника наниматель платит каждый месяц. Крайний срок оплаты — не позже 15 числа месяца, следующего за расчетным.

Ставки в 2019 году – таблица

В 2019 году в отношении размера ставок по подоходному налогу и страховым взносам никаких изменений не произошло.

Актуальные ставки в процентах представлены в таблице ниже:

| Ставки по налогам с заработной платы в 2019 году | |||

| НДФЛ (подоходный налог) | |||

| Для резидентов РФ | Для нерезидентов РФ | ||

| 13% | 35% | ||

| Страховые взносы | |||

|

Пенсионные(ОПС) |

Медицинские (ОМС) | Социальные | |

| ВНиМ (нетрудоспособность и материнство) |

НСиПФ (несчастные случаи и проф. заболевания) |

||

|

22% (до 1 150 000 руб.) 10% (от 1 150 000 руб.) |

5,1% |

2,9% (до 865 000 руб.) 0% (свыше 865 000 руб.) |

от 0.2% |

При удержании НДФЛ из заработной платы можно учесть вычеты – льготные необлагаемые налогом суммы: на ребенка, за определенный статус.

Для страховых отчислений установлены предельные базы, зарплата ниже базы облагается по одной ставке, выше – по уменьшенной.

Это действует для пенсионных взносов и по временной нетрудоспособности и материнству.

При расчете страховых взносов и НДФЛ нужно считать суммарную зарплату нарастающим итогом с начала года, после чего брать соответствующую ставку.

Пример

Исходные данные:

Работнику Петухову А.А. начислена зарплата за сентябрь 2019 года в размере 80 000 руб.

У Петухова 3 ребенка – 13, 10 и 5 лет.

За период с января по август 2019 ему начислено:

- Январь – 100 000;

- Февраль – 100 000;

- Март – 150 000;

- Апрель – 100 000;

- Май – 120 000;

- Июнь – 100 000;

- Июль – 100 000;

- Август – 100 000.

Общая начисленная сумма = 870 000.

Расчет:

При расчете НДФЛ нужно учесть положенные вычеты на детей, однако сделать это можно до того момента, показа суммарная заработная плата с начала года не достигнет отметки в 350 000 руб.

| Налог | Период | Расчет | Результат расчета |

| НДФЛ | Январь-август | ((100 000 – 5 800) + (100 000 – 5800) + (150 000 – 5800) + 100 000 + 120 000 + 100 000 + 100 000 + 100 000) * 13% | 110 838 |

| Январь-сентябрь | ((100 000 – 5 800) + (100 000 – 5800) + (150 000 – 5800) + 100 000 + 120 000 + 100 000 + 100 000 + 100 000 + 80 000) * 13% | 121 238 | |

| Сентябрь | 121 238 – 110 838 | 10 400 |

Страховые взносы на обеспечение пенсионного страхования платятся в ФНС по ставке 22%:

| Взносы на ОПС | Январь-август | 870 000 * 22% | 191 400 |

| Январь-сентябрь | (870 000 + 80 000) * 22% | 209 000 | |

| Сентябрь | 209 000 – 191 400 | 17 600 |

Взносы на ВНиМ- отчисления на обеспечение страхования в связи с материнством и нетрудоспособностью за сентябрь не платятся, так как превышена предельная база для данных отчислений = 815 000.

Взносы на обеспечение медицинского страхования платятся в ФНС по ставке 5.9%:

| Взносы на ОМС | Январь-август | 870 000 * 5,9% | 51 330 |

| Январь-сентябрь | (870 000 + 80 000) * 5,9% | 56 050 | |

| Сентябрь | 56 050 – 51 330 | 4 750 |

Отчисления на травматизм платятся организацией по ставке 0.2%:

| Взносы на НСиПФ | Январь-август | 870 000 * 0,2% | 1 740 |

| Январь-сентябрь | (870 000 + 80 000) * 0,2% | 1 900 | |

| Сентябрь | 1 900 – 1 740 | 240 |

Итого за сентябрь нужно удержать с Петухова НДФЛ = 10 400.

ЗП на руки = 80 000 – 10 400 = 69 600.

Также работодатель обязан заплатить страховые взносы:

- в ФНС: 17 600 на ОПС, 4 750 на ОМС;

- в ФСС: 240 на травматизм.

Полезное видео

Можно ли работодателю уменьшить выплату налога с зарплаты сотрудников и каков будет размер налогов в зависимости от типа договора, подробно рассмотрено в данном видео:

Тарифы страховых взносов для ИП в 2021 году

Напомним, что с 2018 года тарифы страховых взносов для ИП теперь не будут зависеть от МРОТ. Точный размер страховых взносов для индивидуальных предпринимателей «за себя» зафиксировали законодательно. Приводим актуальные размеры страховых взносов для ИП «за себя» в виде таблицы:

Таблица 4. Тарифы и размеры страховых взносов для ИП «за себя» в 2021 году

|

Вид страховых взносов |

Тариф в % |

Сумма взносов к уплате в 2021 году |

|

Фиксированные взносы на медицинское страхование |

— |

8 426 рублей |

|

Фиксированные взносы на пенсионное страхование (если доход до 300 000 рублей включительно) |

— |

32 448 рублей |

|

Дополнительные взносы на пенсионное страхование (если доход более 300 000 рублей) |

1% |

от суммы превышения установленного лимита |

Предельные базы для расчета суммы страховых взносов в 2021 году

Правила расчета страховых взносов почти не изменятся. Взносы также нужно будет начислять с выплат физлицам и прочих вознаграждений, которые выплачены по трудовым и гражданско-правовым договорам. Предельная база для взносов по-прежнему будет рассчитываться отдельно по каждому работнику нарастающим итогом с начала года. В 2021 году предельная база составляет:

- Взносы на обязательное пенсионное страхование — 1 465 000 рублей. До достижения лимита на основном тарифе взносы уплачиваются по ставке 22 %, после — по ставке 10 %;

- Взносы по временной нетрудоспособности и в связи с материнством — 966 000 рублей. До достижения лимита взносы уплачиваются по ставке 2,9 %, после — взносы можно не платить.

Постановление Правительства РФ от 26.11.2020 № 1935

Рабочее место

Помимо оплаты труда, роль которой в содержании сотрудников компании лежит на поверхности, одним из важнейших факторов, влияющих на объем потраченных материальных ресурсов, является предоставление, обустройство и содержание рабочего места. В эту категорию входят следующие пункты:

- Аренда рабочего помещения.

- Электроэнергия, отопление и другие коммунальные услуги, а также средства комфорта.

- Доступ к средствам производства (заправка картриджей, доступ в Интернет, предоставление материалов и оборудования для изготовления товаров и услуг и т. д.).

- Содержание непрофильного в рамках данной организации обслуживающего персонала (уборка помещений, техническое обслуживание и диагностика и т. д.).

Порядок предоставления налоговых вычетов

Облагаемый заработок сотрудников разрешено сокращать. Способы уменьшения налога описаны ст. ст. , , и НК РФ.

| Вид вычета | Порядок применения | Основания |

|---|---|---|

| Стандартный | Из базы по подоходному налогу ст. 218 НК РФ разрешает вычитать отдельные суммы. Размеры зависят от статуса плательщика. Так, пострадавшие от чернобыльской аварии могут ежемесячно снижать расчетный показатель на 3 тыс. рублей. Родители и усыновители детей также вправе претендовать на льготу. На первого и второго несовершеннолетнего ребенка норма отводит по 1400 рублей в месяц. При рождении третьего и последующих малышей – 3 тыс. Сохраняют льготы и граждане, дети которых обучаются на очных формах. В этой ситуации вычет применяют до достижения студентами 24 лет | Работодателю достаточно заявления от сотрудника и копии документов, подтверждающих право на стандартный вычет. В качестве обоснования служат копии свидетельств о рождении детей, удостоверений о присвоении статуса и др. |

| Социальный | Сократить НДФЛ можно и при наличии у работника специфических расходов. Перечень затрат, на которые можно уменьшить расчетную базу по налогу, приведен в ст. 219 НК РФ. Под действие нормы попадают благотворительные взносы, плата за обучение, лечение и добровольное пенсионное страхование. Кроме того, НДФЛ не удерживается с доходов, потраченных на оценку квалификации. Общий годовой лимит вычета составляет 120 тыс. рублей. Он не распространяется на затраты, связанные с обучением и дорогостоящей медицинской помощью. Такие издержки учитывают по факту | Работодатель уменьшает отчисления в бюджет на основании заявления сотрудника и специального подтверждения. Форма рекомендована письмом ФНС РФ № БС-4-11/500@ от 16.01.17. Документ выдается территориальной инспекцией гражданину (п. 2 ст. 219 НК РФ) |

| Имущественный | Использовать льготы по ст. 220 НК РФ работники могут при приобретении или строительстве недвижимости. Вычет на покупку жилья и земли установлен на отметке в 2 млн рублей. Заявить право разрешено также при погашении кредита на дом, участок или квартиру. К вычету принимают расходы на оплату процентов по займу в пределах 3 млн рублей. Воспользоваться нормами граждане могут однократно до полного исчерпания лимита | Вычет предоставляется работодателем при предъявлении подтверждения из налоговой инспекции (п. 8 ст. 220 НК РФ). Документ оформляется на бланке, утвержденном ФНС РФ приказом № ММВ-7-11/3@ от 14.01.15 |

| Профессиональный | Этот вычет предоставляют специалистам, привлеченным по договорам гражданско-правового характера. Уменьшить базу по НДФЛ позволяют расходы, связанные с выполнением поставленной задачи. Размер затрат требуется документально подтвердить. Если сделать это невозможно, используются базовые ставки. Для рядовых физических лиц они установлены в пределах 20–40%. Таблица представлена в ст. 221 НК РФ | Основанием служит заявление получателя дохода с приложением документов, подтверждающих размер профессиональных издержек (ст. 221 НК РФ) |

Все вычеты по НДФЛ физлица могут получить лично. Для этого необходимо по итогам года сдать в инспекцию налоговую декларацию. До окончания отчетного периода уменьшить отчисления реально лишь через работодателя. Стандартные и профессиональные вычеты требуют простого обращения. В остальных случаях придется предъявить уведомление, удостоверенное печатью контролирующей службы.

ФСС

Направление денег в Фонд Социального Страхования обеспечивает людям возможность получения социальных выплат в случаях:

- появления ребенка;

- получения инвалидности;

- потери кормильца;

- выходе на пенсию.

Из ФСС получают пособия и такие незащищенные слои граждан:

- малоимущие;

- многодетные семьи.

Эта выплата не удерживается из зарплаты сотрудника, её выплачивает непосредственный работодатель.

Во время расчета заработной платы для персонала бухгалтерия должна подсчитать проценты для перечисления в фонд соцстрахования. За несвоевременные отчисления страховых взносов для предприятий законом предусматриваются штрафы.

Фактические выплаты ФСС

Такие выплаты осуществляют в фонды за социальное и медицинское страхование, в ПФР. При наступлении страхового случая на работе, получении травм человек получает материальную поддержку за счет этих платежей, поддержку организуют социальные фонды.

Условные выплаты ФСС

Здесь работодатель напрямую выплачивает материальные пособия на содержание иждивенцев сотрудника, пострадавшего из-за несчастного случая на работе.

Объем денежного пособия рассчитывается, исходя из отчислений предыдущего года, и составляет 2,9% от среднемесячной зарплаты (на конец 2018).

Пособия из этой категории выплат назначаются:

- если работник пострадал при несчастном случае;

- когда требуется компенсация морального вреда;

- при сокращении штата;

- финансовая поддержка по уходу за малолетними.

Часто встречаются неблагонадежные работодатели, которые недобросовестно исполняют обязательства по отчислениям в ФСС. Независимо от того, делает предприниматель взносы или нет, по достижении пенсионного возраста, работавший в этой компании гражданин будет получать пенсию в соответствии со своим стажем.

Расчет суммы взносов в ФСС от несчастных случаев

- Определяется общая сумма взносов, которая отчисляется с имеющегося штата сотрудников (оформленных по ТК).

- Прибавляется размер взносов, отчисленных с доходов временных работников (работающие по договору ГПХ).

- Вычитается объем выплаченных в отчетном периоде пособий ФСС.

- Размер сборов, направленных на страхование от несчастных случаев, составляет 2% от заработной платы.

Коэффициент, определяющий объем выплат работодателем в ФСС, изменяется в зависимости от рода деятельности фирмы:

- оптимальный, допустимый + 0%;

- вредный + 7,2%;

- опасный +8%.

Памятка: куда идут мои налоги

Когда производятся выплаты?

Плательщик должен вносить взнос по окончании одного отчетного периода. Обозначены следующие ограничения:

- за период в 12 месяцев следует внести средства до 31.12 текущего года;

- за 30-дневный срок – до 15 числа последующего месяца.

Оплата страховки от производственных травм регламентируется сроками выплаты ежемесячной зарплаты. Все обязательства считаются исполненными, если при перечислении всех взносов соблюдается точность реквизитов компании и банка, номера КБК.

Если календарное число для выплаты взносов выпадает на нерабочий день, перевод можно произвести в ближайший рабочий день. Компенсации за травматизм, наоборот, следует выплачивать предварительно до наступления указанной даты. Учет сборов работодатель должен делать индивидуально на каждого человека.

Несоблюдение крайних сроков по оплате приведет к увеличению процентов. Так, вместо стандартной ставки, работодатель должен будет заплатить 5% от суммы.