Налоги и взносы за сотрудников

Содержание:

- Процентные ставки подоходного налога с зарплаты в 2021 году

- О калькуляторе страховых взносов с зарплаты

- Применение расчётов на практике

- НДФЛ на зарплату работника

- Налоги и взносы

- Порядок уплаты НДФЛ в 2021 году

- Как работает калькулятор

- Как законно сэкономить на налоге?

- Социальный вычет

- Срок перечисления НДФЛ в госбюджет

- Ставка НДФЛ для нерезидентов

Процентные ставки подоходного налога с зарплаты в 2021 году

Нужно отметить, что процентные ставки подоходного налога находятся в прямой зависимости от такого фактора, как статус налогоплательщика (с учетом видов полученного им дохода).

Плательщики налогов в РФ делятся на два вида:

- Налоговые резиденты — люди, которые прибыли в Российскую Федерацию и пробыли на ее территории не менее 183 дней (за последний год).

- Налоговые нерезиденты — граждане иностранных государств, которые за последний год (12 календарных месяцев) находятся на территории Российской Федерации менее 183 календарных дней.

Подавляющее большинство граждан РФ являются налоговыми резидентами. Подоходный налог с заработной платы резидентов составляет 13%.

Так же ставка НДФЛ в размере 13% предусмотрена для граждан ЕАЭС, которые работают в России. К странам, входящим в ЕАЭС, относятся Белоруссия, Киргизия, Казахстан, Армения.

И еще одна категория населения со ставкой НДФЛ в 13% — это беженцы и иммигранты.

Обратите внимание, что гражданин РФ может одновременно является нерезидентом РФ, а иностранец напротив обладать правами резидента. Это зависит от количества дней нахождения на территории РФ (письмо ФНС от 19.09.2016 № ОА-3-17/4272@)

Статус определяется на дату получения дохода. Например, работнику начислен доход 20 марта, необходимо высчитать, сколько дней данный работник находился на территории РФ с 21 марта предыдущего года по 20 марта, года начисления дохода.

Внимание, такой порядок расчета применяется для доходов, получаемых физическим лицом через налогового агента – работодатель платит работнику. Если же речь идет о необходимости заплатить налог налогоплательщиком самостоятельно, то статус исчисляется исходя из полного календарного года, за который подается налоговая декларация 3-НДФЛ

Для нерезидентов РФ подоходный налог с зарплаты рассчитывается по ставке 30%.

Если нерезидент находится на территории РФ более 183 календарных дней, то подоходный налог с его зарплаты будет в этом случае составлять не 30%, а 13%.

ИЗМЕНЕНИЕ В ОПРЕДЕЛЕНИИ РЕЗИДЕНСТВА В 2020 году

Федеральным законом от 31.07.2020 № 265-ФЗ, была снижена ставка НДФЛ почти в три раза для некоторых работников. Причем снижение произойдет за весь 2020 год задним числом.

Согласно, вышеуказанного Закона, налоговым резидентом РФ может быть признан работник, который фактически находился в РФ от 90 до 182 календарных дней в 2020 году, а не 183 дня и более.

При этом для того, чтобы стать резидентом РФ на новых условиях, работник должен был подать в ИФНС до 30 апреля 2021 года заявление в свободной форме и получить переплату из бюджета.

После вступления в силу закона, бухгалтера сейчас считают налог по новым правилам.

О калькуляторе страховых взносов с зарплаты

Калькулятор страховых взносов с заработной платы предназначен, в большей степени, для облегчения работы бухгалтеров. Калькулятор существенно снизит затраты времени на расчет страховых взносов и позволит бухгалтеру избежать ошибок, которые, в свою очередь, могут привести к начислению пени, штрафным санкциям и необходимости в исправлении отчетности.

Расчет страховых взносов – это кропотливая работа с учетом множества переменных.

Потребуется учесть общую сумму вознаграждения, облагаемую базу, периоды нетрудоспособности.

В равной степени калькулятор будет полезен и работникам, желающим проверить правильность вычетов из своей зарплаты.

Работодатели перечисляют за своих работников четыре вида страховых взносов:

- В ПФР;

- в фонд медицинского страхования;

- в фонд социального страхования. Взносы в ФСС подразделяются на взносы на случай нетрудоспособности и взносы на несчастные случаи на производстве и профессиональные заболевания.

Перечисление происходит путем вычета сумм взносов из заработной платы работников. Так, в соответствии со ст. 419 НК РФ:

- работодатель – организация или ИП, отчисляют страховые взносы из заработной платы работникам или из вознаграждения по договорам гражданско-правового характера);

- индивидуальные предприниматели, нотариусы, адвокаты, оценщики и иные физические лица, перечисляют страховые взносы за себя.

Размер страховых взносов определяется исходя из облагаемой базы, то есть совокупности всех полученных работником вознаграждений, в том числе и вознаграждений за работу, выполненную по договорам гражданско-правового характера.

В соответствии со ст. 422 НК РФ, совокупность вознаграждений, то есть облагаемая база, может быть понижена путем исключения из нее:

- пособий по листкам нетрудоспособности;

- пособий по беременности и родам;

- пособий, назначаемых по уходу за ребенком до полутора лет;

- оказанной материальной помощи в сумме до 4 тыс. рублей;

- выплат при увольнении, за исключением суммы компенсации за неиспользованный отпуск.

Постановлением №1378 Правительства РФ от 15 ноября 2017 года, для плательщиков страховых взносов были установлены следующие предельные величины базы для расчета страховых взносов:

- 912 000 рублей при расчете взносов на обязательное социальное страхование;

- 1 292 000 рублей на обязательное пенсионное страхование.

Предельная база по взносам на медицинское страхование упразднена с 2015 года.

Если совокупное вознаграждение работника превышает предельную величину базы, то:

- работнику не начисляются взносы на ОСС на случай временной нетрудоспособности и в связи с материнством;

- взносы в ПФР начисляются по тарифу 10%.

В соответствии со ст. 426 НК РФ работодатели производят расчеты страховых взносов по следующим тарифам:

- 22% в пределах установленной величины базы;

- 10% – если сумма вознаграждений превышает предельную величину;

- 2,9% в ФСС на случай временной нетрудоспособности и в связи с материнством, если совокупное вознаграждение менее или равно предельной величине базы;

- 5,1% на ОМС.

В совокупности размер страховых выплат для большинства плательщиков составляет 30% от общего размера вознаграждения.

Применение расчётов на практике

Рассмотрим, как исчисляется подоходный налог с зарплаты сотрудников в различных жизненных ситуациях.

Налог с сотрудника, имеющего на иждивении 3-их детей

Некто Иванова работает на фабрике фасовщицей, получая за свой труд 30 000 рублей, что обеспечивает ей ежегодный доход в размере 360 000 рублей. Женщина воспитывает 3-их дочерей, в возрасте 25, 13 и 9 лет. На старшую дочь вычет не полагается, на младших, учитывается в размере 4 400 рублей — 1 400 и 3 000 на второго и третьего ребёнка соответственно.

Рассчитывается НДС так: (30 000 — 4 400) * 13/100 = 3 328 рублей. Отметим, что данная льгота действует до тех пор, пока сумма выплаченной зарплаты не составит 280 000 рублей. Например, у Ивановой, доступный лимит истечёт в сентябре, и уже со следующего месяца, НДФЛ для неё будет рассчитываться без учёта налоговых вычетов: 30 000 * 13/100 = 3 900 руб.

Двойной вычет

Отметим, что если Иванова выйдет замуж, она утратит право на двойной вычет, следовательно, сумма подоходного налога для неё составит: (30 000 — 2 800) * 13/100 = 3 536 рублей.

Для нерезидента

Предположим, что у Ивановой нет детей, и она устроилась на фабрику, предварительно прожив несколько лет за границей. В этом случае, первые полгода у неё будет статус нерезидента РФ. Следовательно, НДФЛ для неё будет рассчитываться так: 30 000 * 30/100 = 9 000 рублей. Спустя 183 дня, Иванова приобретает статус резидента, следовательно, подоходный налог будет исчисляться по стандартному тарифу 13%.

С полученного дохода

В ряде случаев, работодатели называют сотрудникам суммы, которые они будут получать на руки. Это чистый заработок, с которого уже удержан необходимый налог. Как узнать размер своей «грязной» зарплаты?

Исходя из того, что работник является резидентом РФ, он получает на руки 87% от настоящего оклада. Допустим, что сотрудник ежемесячно получает 60 000 рублей. Узнать общую сумму заработка можно так: 60 000/0.87 = 68 965.5 рублей.

НДФЛ на зарплату работника

НДФЛ удерживается с доходов физического лица. Ставка НДФЛ 13% на зарплату является основной для резидентов, которые получают доходы на территории РФ и за ее пределами.

| Категория работников | Размер НДФЛ | |

| 2017 | 2021 | |

| Резиденты РФ | 13% | 13% |

| Нерезиденты РФ | 30% | 30% |

| Нерезиденты – высококвалифицированные специалисты | 13% | 13% |

Резидентам при расчете НДФЛ предоставляется стандартный налоговый вычет:

| Размер вычета | Лица, которые могут претендовать на вычет |

| 1) 500 руб. | согласно пп. 2 п. 1 ст. 218 НК РФ |

| 2) 3000 руб. | согласно пп. 1 п. 1 ст. 218 НК РФ |

| 3) 1400 руб. | За 1 и 2 ребенка |

| 4) 3000 руб. | За 3 и последующих детей |

| 5) 6000 руб. | На ребенка-инвалида опекунам |

| 6) 12000 руб. | На ребенка-инвалида родителям (усыновителям) |

Если работник попадает одновременно под 1 и 2 категорию стандартных вычетов, то предоставляется максимальный вычет (3000 руб.). Вычет на детей при этом предоставляется полностью, независимо от других категорий и ограничен пределом, который в 2017-2021 гг. составляет 350000 руб. Также вычет на детей может быть предоставлен в двойном размере, если родитель является одиноким или второй родитель отказался от вычета.

К этим доходам, облагаемым по ставке 13%, применяют налоговые вычеты до установленного законодательно предела. Расчет производится нарастающим итогом.

Льготу предоставляйте с того месяца, в котором сотрудник подтвердит, что у него родился ребенок, или был им усыновлен, или взят под опеку. Если сотрудник подал заявление в пределах текущего года, то льготу предоставляйте с начала этого периода.

Заместитель начальника Управления НДФЛ и администрирования страховых взносов ФНС России В. Волков

Налоги и взносы

Каждый трудоспособный, официально работающий член общества регулярно сталкивается с необходимостью выплат налогов. Помимо всем известных 13%, составляющих налог на доход физического лица, выплачиваемых из заработной платы сотрудника, работодатель должен осуществлять ряд других платежей, которые составляют существенную часть трат на организацию работы сотрудников и зачастую остаются незамеченными для самого сотрудника.

Условно эти траты можно разделить на две большие группы:

- Налоги.

- Взносы.

Налог представляет собой фиксированный сбор определенной суммы государством и включает в себя указанный ранее налог на доходы физических лиц, который составляет 13% для резидентов Российской  Федерации и 30% для иностранных граждан. Он отчисляется каждый месяц сразу же после получения заработной платы. Размер налога не зависит от размера оплаты труда сотрудника. Налоги в обязательном порядке выплачиваются из выделенных на содержание работников средств. Производить оплату налогов при помощи прибыли организации запрещается. При этом организация в лице работодателя выступает перед сотрудниками налоговым агентом – лицом, на котором лежит ответственность за контроль и совершение налоговых выплат работниками.

Федерации и 30% для иностранных граждан. Он отчисляется каждый месяц сразу же после получения заработной платы. Размер налога не зависит от размера оплаты труда сотрудника. Налоги в обязательном порядке выплачиваются из выделенных на содержание работников средств. Производить оплату налогов при помощи прибыли организации запрещается. При этом организация в лице работодателя выступает перед сотрудниками налоговым агентом – лицом, на котором лежит ответственность за контроль и совершение налоговых выплат работниками.

Взносы – это регулярные отчисления в различные страховые фонды, которые обязан осуществлять работодатель. Они составляют социально-правовую основу денежных отношений между работодателем и сотрудником. Внебюджетных страховых фондов, отчисления в которые строго обязательны, три:

- Социальный. Он в равной степени обеспечивает всем сотрудникам конституционную социальную защиту. Например, право на оплачиваемый больничный отпуск или отпуск по уходу за ребенком, а также любых других ситуаций, вследствие которых сотрудник временно утратил трудоспособность.

- Пенсионный. Из отчислений в ПФР состоит накопительная часть будущей пенсии сотрудника. По его желанию отчисления могут осуществляться в выбранный им Негосударственный пенсионный фонд.

- Медицинский. Реализует право сотрудника на медицинскую помощь.

В отличие от налога на доход физического лица, отчисления во внебюджетные страховые фонды выплачиваются из дохода предприятия, а не заработной платы работника.

В общей сложности сотрудник обходится работодателю в сумму, превышающую оклад более чем на 30%, не считая нерегулярных отчислений в виде отпускных, больничных, декретных и т. д., с учетом которых траты на содержание работников возрастают до 50-60% от заработной платы. Например, если оплата труда сотрудника фирмы составляет 30 000 рублей, предприниматель потратит на него по меньшей мере около 39 000 рублей.

Налоги и взносы являются фиксированными, их размер точно устанавливается каждый год. Они должны осуществляться не позднее 15 числа каждого месяца. В 2020 году за содержание работников индивидуальный предприниматель (ИП) платит их по следующим тарифам:

- Налог на доход физических лиц – 13%.

- Отчисления в Пенсионный фонд России – 22% (при достижении сотрудником пенсионного возраста отчисления в ПФР в дальнейшем не осуществляются).

- Отчисления в Федеральный фонд обязательного медицинского страхования – 5,1%.

- Регулярные отчисления в Фонд социального страхования – 2,9%.

То есть при зарплате 30 000 рублей работодатель платит за сотрудника дополнительно подоходный налог в размере 3 900 рублей, пополняет накопительную часть пенсии на 6 600 рублей, отчисляет в Фонд медицинского и социального страхования 1 530 и 870 рублей соответственно. Указанные тарифы усреднены и зависят от категории сотрудников и условий работы.

Кроме вышеперечисленных трат, сотруднику при необходимости предоставляется оплата при несчастных случаях и отпуске по уходу за ребенком, а также плата в связи с вредными и опасными условиями работы.

При соблюдении некоторых условий работник имеет право пользоваться правом на налоговый вычет. Он представляет собой процедуру уменьшения размера суммы, облагающейся налогом. Право воспользоваться льготным налогообложением имеют сотрудники, осуществляющие расходы на выполнение своих профессиональных обязанностей. К ним относятся деятели науки и культуры, изобретатели, а также другие физические лица, оказывающие услуги и выполняющие какие-либо работы, желательно имеющие возможность документально подтвердить траты на них.

Таким образом, содержание сотрудников предприятия требует больших экономических затрат и планирования материальных ресурсов, задействованных в обеспечении работников комфортными рабочими местами и условиями для осуществления своей профессиональной деятельности, а также социальной и правовой защищенностью.

Порядок уплаты НДФЛ в 2021 году

Что будет за несвоевременное исчисление НДФЛ

Данное правонарушение чревато такими правовыми последствиями:

- Штраф в размере 20% за несвоевременное перечисление в бюджет подоходного налога, без уважительных причин;

- Штраф в размере 100 000-300 000 рублей за уклонение от уплаты НДФЛ, совершённое в особо крупном размере;

- Арест на полгода или лишение свободы до 2-х лет, за рассмотренное выше деяние.

Нужно ли платить НДФЛ совместителям

Да, нужно. Единственное исключение из этого правила — неофициальное трудоустройство. Однако за такой вид трудовой деятельности предусматривается административная ответственность.

Что делать в случае смерти работника

Согласно действующему законодательству, смерть физического лица освобождает его от уплаты налога. Основанием для этого является п.3 ст.44 Налогового Кодекса.

Удерживается ли НДФЛ с минималки

Да, удерживается. Подоходный налог рассчитывается в процентном соотношении от суммы заработка, при этом минимальный и максимальный размер зарплаты законодатель не устанавливает.

Нужно ли платить подоходный налог с аванса

Согласно установленным правилам, зарплата выплачивается не реже 2-х раз в месяц, условно разделяясь на аванс и основную часть. При этом закон определяет дату фактического получения дохода последний день месяца. Отсюда следует, что непосредственно с аванса НДФЛ платить не нужно, однако эта часть также учитывается при исчислении подоходного налога.

https://youtube.com/watch?v=56CDzGVkE3w%3F

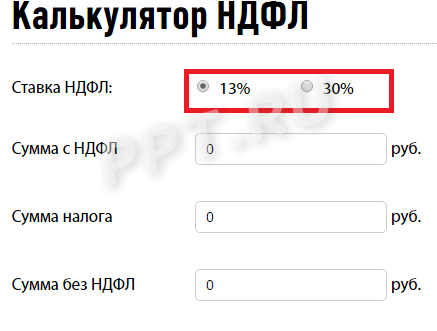

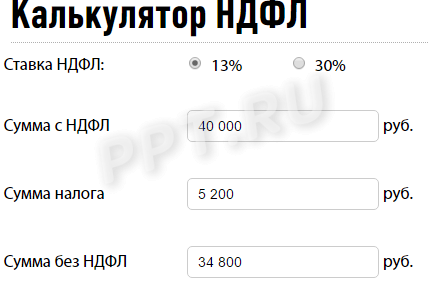

Как работает калькулятор

При работе с сервисом необходимо сделать несколько шагов. Сначала выбрать налоговую ставку — 13 или 30%. Эта величина зависит от того, является получатель налоговым резидентом или нет. Резидентство определяется продолжительностью непрерывного проживания на территории России. Если гражданин (независимо от национальности и гражданства) в течение 12 месяцев проживает в РФ 183 дня и более, то ставка для него 13%. Это правило не распространяется на военнослужащих и государственных служащих, командированных за пределы страны. Они всегда считаются налоговыми резидентами, даже если фактически выполняют работу за границей на протяжении 183 и более дней.

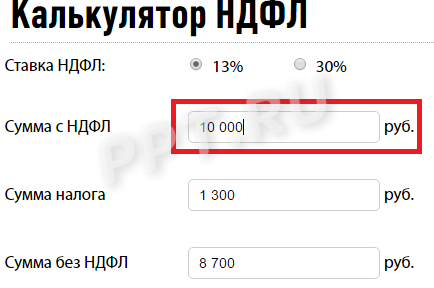

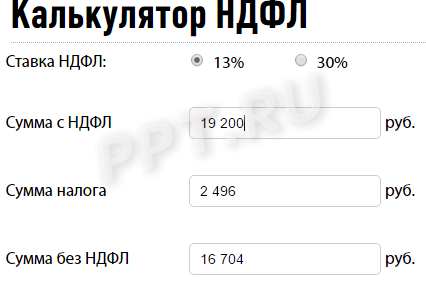

После того как выбрана ставка, надо в онлайн-калькулятор расчета НДФЛ в 2021 году вписать сумму, с которой удерживают сумму отчислений в бюджет. Автоматически в графах «Сумма налога» и «Сумма без НДФЛ» появятся результаты расчета.

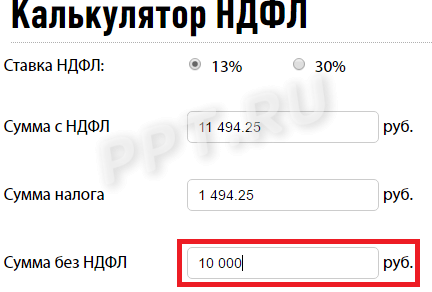

При необходимости используйте калькулятор НДФЛ онлайн бесплатно для расчетов «в обратном порядке». Допустим, вы не знаете, какой была сумма до удержания подоходного налога, и надо узнать, сколько денег пойдет в бюджет. В таком случае начинайте работу не с первой строки, а последней. Например, работник Пэпэтэшин, налоговый резидент РФ, получил «чистыми» 10000 рублей. Ему интересно, сколько пришлось отдать государству. Вводим число 10000, чтобы вычислить сумму НДФЛ на калькуляторе, в поле «Сумма без НДФЛ» и автоматически получаем результат.

Если вы хотите посчитать НДФЛ 13 % на калькуляторе онлайн с вычетами на детей, то сначала придется отнять сам вычет. Например, Пэпэтэшин — отец четверых несовершеннолетних детей. Один из них, который родился третьим, имеет справку об инвалидности. В таком случае, согласно пп. 4 п. 1 , налоговый вычет составит (калькулятор НДФЛ 2021 года тут не понадобится):

- по 1400 рублей — на первого и второго ребенка;

- по 3000 рублей — на третьего и четвертого ребенка;

- и 12 000 рублей — на ребенка-инвалида (опекунам, попечителям, приемным родителям вычет дают в размере 6000).

Если Пэпэтэшин получает 20 000 рублей «грязными», то налог с него в течение года удерживать не будут в принципе, поскольку его доход меньше. Если зарплата 40 000 рублей, то калькулятор НДФЛ 13 процентов посчитает вычет исходя из следующей суммы:

На руки Пэпэтэшин сможет получить:

Обратите внимание, что льгота предоставляется только до тех пор, пока сумма дохода в году не превысит 350 000 рублей. Если зарплата до налога равна 20 000, то за год Пэпэтэшин получает 240 000, значит, на протяжении всего года сможет получать вычет

Если зарплата составляет 40 000 рублей, то общегодовой доход уже 480 000. В таком случае льгота действует только 8 месяцев, например с января по август. В сентябре многодетный отец получит зарплату, рассчитанную уже без вычетов, — 34 800 рублей.

Напомним, вычет на детей предоставляется работодателем после получения соответствующего заявления от работника. Обязательно прилагаются документы о рождении, усыновлении либо получении опеки над детьми. Родители, которые воспитывают детей в одиночку, имеют возможность оформить вычет на ребенка в удвоенном размере. Но такое право возникает, если второго родителя фактически нет (умер, объявлен без вести пропавшим). Если родители в разводе, это не позволит получать льготу в двойном размере.

Как законно сэкономить на налоге?

Государством предусмотрено, что в некоторых случаях россияне могут рассчитывать на налоговый вычет. Так называют льготу, позволяющую уменьшить налогооблагаемую базу и тем самым получить назад часть суммы, потраченную на определенные государством цели.

Пример. В 2017 году оклад Зайцевой Анны Викторовны был равен 35 000 рублей в месяц или 420 000 рублей в год. 420 тысяч рублей — налогооблагаемая база, с которой удерживается подоходный налог 420 000 * 13% = 54 600 рублей. В том же 2017 году Зайцевой понадобилась операция стоимостью 30 000 рублей. Анна Викторовна, как гражданка РФ, оформила вычет на лечение. В результате налогооблагаемая база уменьшилась до 390 тысяч рублей (420 000 — 30 000). А подоходный налог с учетом перерасчета составил 390 000 * 13% = 50 700 рублей. Получается, за 2017 год Зайцева переплатила в бюджет 54 600 — 50 700 = 3 900 рублей. И Анне Николаевне должны вернуть 3 900 рублей, как излишне уплаченные.

Существует пять видов вычетов:

- Социальный — вычет за свое лечение или лечение родных, обучение детей.

- Стандартные вычеты предоставляются некоторым группам населения (инвалиды, ветераны, семьи с несовершеннолетними детьми и пр.).

- Вычеты при продаже имущества.

- Для инвесторов.

- Профессиональные.

Государство определило максимальные суммы, с которых можно получить вычет:

- Лечение — 120 000 рублей.

- Собственное образование — 120 000 рублей.

- Образование ребенка, брата, сестры — 50 000 рублей.

- При приобретении жилья — 2 миллиона рублей.

- При приобретении жилья в ипотеку — 3 миллиона рублей.

Чаще всего сотрудники компаний получают вычеты на 1 400, 3 000 или 500 рублей. На первый тип вычета имеют право все, у кого есть несовершеннолетние дети. Второй выплачивается родителю, чей ребенок имеет инвалидность. Пятьсот рублей налоговых денег возвращается взрослым инвалидам.

Как оформить льготу?

Процедура оформления налогового вычета начинается с подачи заявления работодателю. Также необходимо приложить документы, подтверждающие право на возврат средств:

- Если вычет делается за лечение, вместе с заявлением нужно сдать декларацию 3-НДФЛ, а также чеки и договора на оказание медицинских услуг.

- Для оформления вычета на имущество, обратитесь в отделение налоговой и получите уведомление о возможности возврата вам НДФЛ с указанием точной суммы. С документом из ФНС и заявлением направляйтесь к работодателю.

- Стандартные вычеты тоже оформляют в компании, в которой вы работаете. Если планируется получить льготу на ребенка, к пакету необходимых документов приложите свидетельство о его/ее рождении.

Социальный вычет

Данный вид вычета предоставляется, когда денежные средства планируются растрачивать в таком направление:

- оплата получения образования в учебном заведении (это касается также оплаты обучения ребёнка);

- заключение договора, по которому будут предоставляться услуги в медицинском учреждении или на покупку лекарственных средств.

- взносы на добровольное пенсионное обеспечение.

Если человек оплачивает прохождение лечения других людей, с которыми у него есть родственные связи, ему нужно получать чек на своё имя. В противном случае вычет не предоставляется.

Граждане имеют право претендовать на получение в одно время более одного вычета. Обращаться в государственные органы на оформление вычета лицо может на протяжении трёх лет с момента прекращения события, предоставляющего такое право.

Предел может достигать ста двадцати тысяч рублей. Из этой суммы вычет будет равен 15 600 рублей. Государство может сделать исключение и увеличить вычитаемую сумму.

Срок перечисления НДФЛ в госбюджет

Средства должны быть перечислены в бюджет страны на следующий день после совершения расчёта за месяц трудовой деятельности работника.

Вознаграждение получается такими способами:

- выдаётся бухгалтером;

- перечисляются на банковскую карту (счёт);

- через кассу.

Если совершаются выплаты по больничному листу, а также выплаты за использованный отпуск, налог должен быть оплачен в последний день месяца, за который совершается расчёт.

Индивидуальный предприниматель обязан заплатить положенную сумму пошлины не позже середины июля следующего года. Авансовые платежи вносятся за все прошедшие двенадцать месяцев. Обязательный платёж из дивидендов совершается из денег физического лица.

В случае внесения налога из средств, принадлежащих налоговому агенту, лицо должно вернуть в полном объёме затраченные деньги. Возможен вариант взимания этих средств из последующего платежа.

Налоги перечисляются на местном уровне в государственное учреждение.

Платёжный документ должен содержать следующие сведения:

- КБК;

- временной промежуток, за который совершается оплата;

- основания для проведения платежа.

Ставка НДФЛ для нерезидентов

С нерезидентов России, которые работают на территории страны, может удерживаться 13% налога в таких случаях:

- Лицо выполняет работу по патенту. Оплата налога возлагается на руководство предприятия.

- Человек участвует в государственной программе переселения граждан.

- Лицо входит в состав экипажа, который плавает под государственным флагом России.

- Высококвалифицированные специалисты из зарубежных стран. Между ними и российскими компании должны быть заключены официальные трудовые отношения. При этом не имеет значения статус налогового характера. В таких случаях НДФЛ взимается только с денежных средств, получаемых за выполнения работы.

- Лица, которые получили временное убежище в России.

В случае осуществления трудовой деятельности в филиалах иностранных предприятий не взимается налог. Это связано с тем, что согласно законодательным нормам такой доход будет относиться к источникам иностранного значения.

К доходам лиц, работающих на территории страны в качестве зарубежных инвесторов или приглашённых специалистов, налоговый вычет может не применяться.

К необлагаемым НДФЛ доходам относятся:

- больничный;

- командировочные;

- отпускные;

- компенсации.

Список закрыт.

Когда человек утрачивает статус, прописанный в договоре, в отношении него устанавливается налог в размере 30%. Если нерезиденты страны получают от компании РФ дивиденды, то к этим выплатам применяется процентная ставка в размере 15%.