«подводные камни» патента в 2021 году: обзор наиболее важных моментов псн для ип

Содержание:

- Перепишут

- Переходные патенты для бывших вменёнщиков

- Как рассчитать стоимость патента?

- Частые вопросы

- Форма уведомления

- ПСН

- Как написать заявление на уменьшение патента

- Обзор документа

- Сообщение об уменьшении

- Как Эльба помогает уменьшить патент

- Как изменится патент в 2021 году

- Страховые взносы уменьшают стоимость патента

- Когда можно отправить уведомление из Эльбы

- Регионы будут сами решать, для каких видов деятельности можно применять патент

- Если ранее подавалась рекомендованная форма

- Комментарии читателей

- О снижении стоимости патента

- Общий порядок учета взносов при ПСН

- Соблюдайте ограничения

- Итоги

Перепишут

Во-первых, планируется пересмотреть и дополнить список видов деятельности, разрешенных для ПСН. Многие позиции излагаются в новой редакции. Где-то это приведет к расширению возможностей применения патентной системы, где-то – к сужению.

Например, из позиции о ремонте и техобслуживании бытовой техники исчезнет обслуживание, а в пункт о ремонте транспортных средств добавится их мойка. В пункт о ремонте мебели добавится ремонт предметов домашнего обихода. Конкретизируется пункт о ремонте жилья и других построек – там будут перечислены виды построек и жилья. В результате, в частности, на ПСН нельзя будет ремонтировать такие объекты, как части квартир или комнаты. Но зато добавится реконструкция помещений. Сдавать в аренду на ПСН можно будет не только то, что принадлежит ИП на праве собственности, при этом из жилых объектов сдавать можно будет, опять же, только квартиры и дома.

Для розницы и общепита при ПСН разрешат использовать залы до 150 квадратных метров. Но при этом региональные власти получат право устанавливать свои ограничения по площади в указанных пределах.

Переходные патенты для бывших вменёнщиков

Авторы поправок в НК РФ подстраховались на случай, если часть регионов не успеет принять свои законы по патенту до 1 января 2021 года. Они предложили временные правила для четырёх видов деятельности.

Переходные условия действуют для ИП, которые применяли ЕНВД в 4 квартале 2021 года по этому же виду деятельности. Такой патент выдадут на срок от 1 до 3 месяцев, но не позднее чем до 31 марта 2021 года.

| Вид деятельности | Базовая доходность (БД) | Физический показатель (ФП) |

| Услуги стоянок для автомобилей | 50 рублей | Площадь стоянки |

| Розничная торговля с залом от 50 до 150 квадратных метров | 1800 рублей | Площадь торгового зала |

| Общепит с площадью зала обслуживания от 50 до 150 квадратных метров | 1000 рублей | Площадь зала обслуживания |

| Автосервисы и автомойки | 12 000 рублей | Количество сотрудников |

До даты вступления в силу регионального закона налоговая будет рассчитывать потенциальный годовой доход (ПД) по временной формуле:

12 × БД × ФП × К1 × 15/6 ×0,5.

К1 — всегда 2,005, это коэффициент для ЕНВД на 2021 год. Он одинаковый для всех видов деятельности.

Для примера посчитаем налог для розницы и общепита.

Патент для магазина площадью 80 квадратных метров сроком на 3 месяца стоит 64 962 рубля:

Годовой ПД = 12 × 1800 × 80 × 2,005 × 15/6 × 0,5 = 4 330 800 рублей.

Стоимость патента на 3 месяца: 4 330 800 / 12 × 3 × 6% = 64 962 рубля.

Патент для кафе с площадью зала 120 квадратных метров на три первых месяца 2021 года обойдётся в 54 135 рублей:

Годовой ПД = 12 × 1000 × 120 × 2,005 × 15/6 × 0,5 = 3 609 000.

Патент на 3 месяца: 3 609 000 / 12 × 3 × 6% = 54 135.

Если вы получили переходный патент, а после этого регион опубликовал закон, ваш патент не аннулируют и его стоимость не пересчитают.

Когда можно будет получить переходный патент — пока непонятно, ждём разъяснений от налоговой.

Если регион примет свой закон до 31 декабря 2021 года, налоговая рассчитает налог по обычной формуле: ПД × 6%. В этом случае просто возьмут сумму потенциального дохода из регионального закона — без сложных пересчётов на коэффициенты.

Как рассчитать стоимость патента?

Новые поправки в НК РФ позволяют снизить стоимость патента за счет ранее уплаченных страховых взносов. Если ИП работает без наемного персонала, сумма вычета составит 100%, в остальных случаях можно снизить стоимость налога до половины его стоимости.

При расчете вычета учитывают следующие платежи:

-

объем выплат в ПФР, ФОМС и ФСС за наемных сотрудников;

-

больничные за первые 3 дня – согласно законодательству эти деньги ИП выплачивает из «своего кармана»;

-

выплаты за сотрудников в рамках добровольного страхования;

-

обязательные взносы за ИП;

-

страховые взносы, которые ИП уплачивает, если совокупный доход превышает 300 тысяч рублей(1% сверх установленного лимита).

Снизить стоимость патента можно только за счет платежей, совершенных в период его действия: к примеру, если вы приобрели право ремонтировать обувь на срок 3 месяца, то ФНС примет в расчет страховые взносы, уплаченные за это же время. Если сумма платежей превышает стоимость патента, «излишки» можно будет учесть при расчете стоимости других патентов.

К примеру, ИП Сидоров получил патент на первый квартал за 30 тысяч рублей. Согласно действующему законодательству эту сумму необходимо перечислить в бюджет до 31 марта 2021 года, то есть до конца срока действия патента. Если Сидоров в это же время полностью закроет обязательства по фиксированным платежам (в 2021 году их сумма составит 40 874 р.), то:

-

он сможет уменьшить стоимость патента до нуля, отправив соответствующее уведомление в ФНС;

-

оставшуюся сумму страховых взносов (10 874 р.) можно будет зачесть при оплате других патентов, приобретенных в течение этого года;

-

получается, патент на второй квартал обойдется предпринимателю в 19 126 р. (стоимость патента с учетом вычета).

Для расчета суммы компенсации учитываются только те взносы, которые напрямую связаны с патентной деятельностью. Если ИП параллельно работает на УСН или ОСНО, ему придется вести раздельный учет взносов по каждому режиму налогообложения.

Частые вопросы

Чтобы уменьшить налог УСН, обязательно платить взносы поквартально?

Нет, не обязательно. В конце концов, все взносы, уплаченные в 2021 году, пойдут на уменьшение налога за 2021 год. Вы не потеряете деньги, вне зависимости от того, как будете платить взносы: поквартально или раз в год.

Мы рекомендуем платить взносы раз в квартал, чтобы постепенно уменьшать налог. Если заплатить взносы в конце года, может возникнуть переплата по УСН. Чтобы получить её на счёт, придётся взаимодействовать с налоговой, писать заявление. Также можно оставить переплату, чтобы она пошла на уменьшение будущих платежей по УСН.

Если сумма взносов, которую я уже заплатил, больше рассчитанного налога, смогу ли я учесть остаток потом?

Да, но только в рамках календарного года.

Если на УСН не получилось учесть все взносы во втором квартале — учитывайте в третьем, не получилось в третьем — учитывайте при расчёте УСН за год. А всё, что осталось после уменьшения годового налога, сгорает.

Если подобная история произошла с патентом, неиспользованные взносы можно учесть в новом патенте. Он также должен действовать в рамках этого же календарного года.

Если я заплатил взносы не вовремя, например, в мае — за прошлый год, смогу ли я уменьшить на них налог?

Да, но вы уменьшите налог за этот год, а не за прошлый. Без разницы, за какой период вы платите. Важна дата, когда вы перечислили деньги.

Важно: на пени и штрафы по взносам нельзя уменьшать налог. Я совмещаю УСН и патент

Как учитывать страховые взносы?

Я совмещаю УСН и патент. Как учитывать страховые взносы?

Например, вы заработали 100 тысяч от бизнеса на патенте и 300 тысяч — от бизнеса на УСН. Заплатили 10 тысяч рублей взносов за ИП. Уменьшайте патент на 2 500 рублей или 25% от суммы взносов, остаток учитывайте в налоге УСН.

Взносы за сотрудников учитывайте в налоге того бизнеса, в котором они заняты. Налог УСН можно уменьшать только на взносы за сотрудников, которые работают в деятельности по УСН. И так же с патентом.

Важно: следите, чтобы общая сумма к уменьшению не превышала суммы уплаченных страховых взносов. Подробнее об этом читайте в статье «Совмещение УСН с патентом»

Подробнее об этом читайте в статье «Совмещение УСН с патентом».

На сколько я могу уменьшить налог, если нанял или уволил работников в середине года?

Вспомним правило: ИП с сотрудниками уменьшают налог только наполовину, а те, которые работают в одиночку, — полностью.

Если вы на УСН и уволили сотрудника, то сможете полностью уменьшать налог на взносы только со следующего года. А до конца этого года соблюдайте ограничение — 50% от суммы налога. Если вы наняли сотрудника в середине года, сразу же считайте налог с учётом ограничения.

Кристина — ИП на УСН и полгода работала одна. В июне поняла, что без помощи не обойтись, и наняла сотрудника. Вот как она считает налог.

1 квартал

Кристина заработала 100 тысяч рублей, заплатила страховых взносов 7 000 рублей. Налог 6 000 рублей полностью уменьшается на страховые взносы, и Кристина не платит УСН в 1 квартале.

2 квартал

Во 2 квартале Кристина заработала 150 тысяч рублей. Прибавим к ним доход 1 квартала и посчитаем налог: (100 тысяч + 150 тысяч) х 6% = 15 тысяч рублей. Страховые взносы, которые Кристина заплатила в 1 и 2 квартале, — 20 тысяч рублей, за себя и нанятого в июне сотрудника. Раз она наняла сотрудника, то уменьшает налог только наполовину. Получается, что ей нужно заплатить 7 500 налога УСН по итогам первого полугодия.

На патенте аналогично. Если вы посреди срока действия патента наняли сотрудника, уменьшить патент можно будет максимум на 50%.

Форма уведомления

Уменьшать стоимость патентов на взносы предпринимателям разрешено с начала 2021 года. 26 января ФНС рекомендовала применять для оповещения налоговых органов форму из письма № СД-4-3/785@. Однако теперь это бланк не применяется, поскольку приказом от 26.03.2021 № ЕД-7-3/218@ утверждена новая форма уведомления. Она применяется с 12 июля 2021 года.

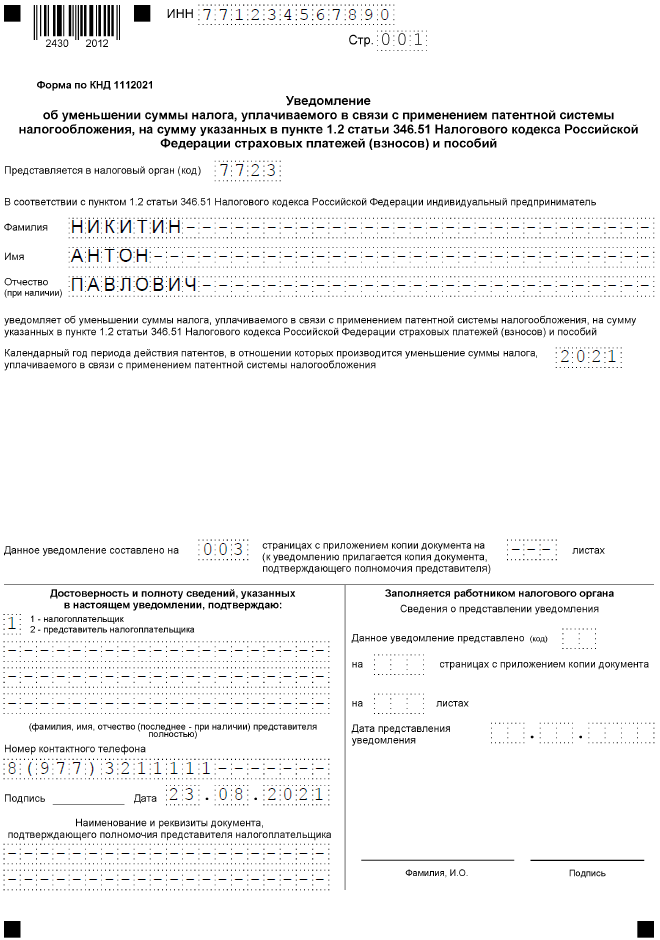

Титульный лист

На первой странице уведомления нужно указать:

- код той ИФНС, куда оно подаётся. Если патентов несколько, представить уведомление можно в любую инспекцию, в которой ИП зарегистрирован как плательщик на ПСН. Причём даже в том случае, если патенты выданы в разных регионах. Подавать уведомления в каждый налоговый орган не нужно. Такое разъяснение ФНС даёт в письме от 2 июня 2021 года № СД-4-3/7704@;

- фамилию, имя и отчество предпринимателя – каждое слово с новой строки;

- календарный год, в течение которого был куплен патент;

- количество страниц уведомления;

- количество страниц прилагаемых копий документов (доверенности, если бланк подаёт представитель);

- код, обозначающий, кто подписывает документ. Если это сам ИП, выбирается код «1», если его представитель – код «2»;

- ФИО представителя, если подпись проставит лицо по доверенности;

- номер телефона для связи;

- дату заполнения и подпись;

- параметры доверенности, прилагаемой к уведомлению, если подписывает его представитель.

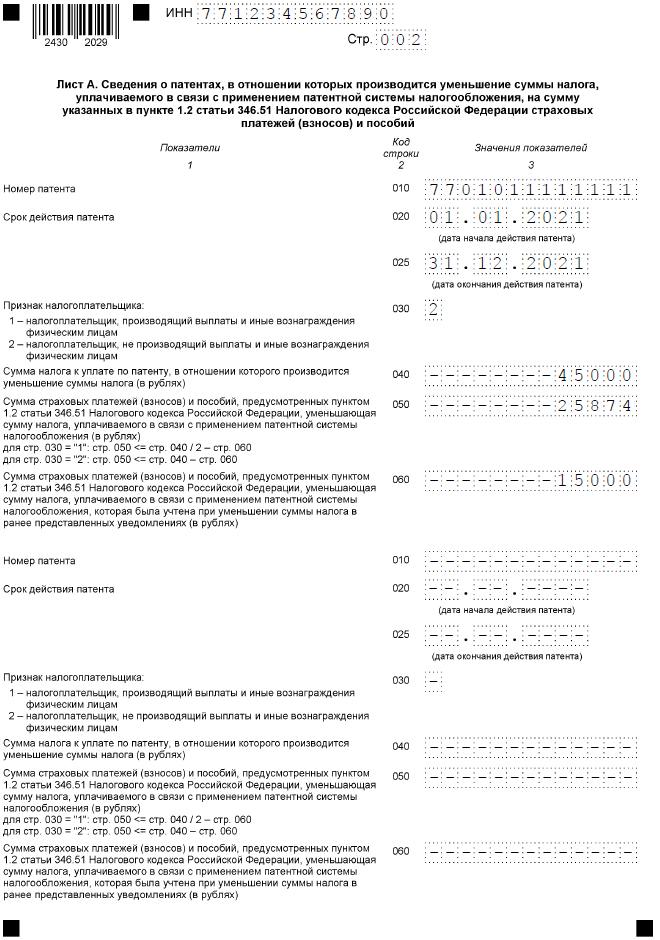

Лист А

Лист А состоит из двух блоков строк 010-060, каждый из которых предназначается для одного патента. Если их больше двух, нужно взять дополнительные листы.

В строках листа А нового бланка уведомления об уменьшении патента отражают:

- 010 – номер патента;

- 020 – дату начала его действия;

- 025 – дату окончания;

- 030 – код «1», если у ИП есть работники, «2» – если их нет (есть нюанс – он подробно рассмотрен ниже);

- 040 – стоимость патента до уменьшения;

- 050 – сумму взносов, которая вычитается;

- 060 – сумму взносов, на которую стоимость этого патента уже была уменьшена ранее. Если она не снижалась, проставляется прочерк.

✐ Пример ▼

Например, у ИП три патента:

- Патент 1 – с 01.01.2021 по 30.06.2021;

- Патент 2 – с 01.01.2021 по 31.03.2021;

- Патент 3 – с 01.04.2021 по 30.06.2021.

В январе ИП нанял работников по Патенту 2. В феврале он уплатил взносы и решил подать заявление по Патенту 1 и Патенту 2. Стоимость обоих он может снизить не более чем на 50%. Поэтому при заполнении строки 030 листа А он указал код «1» и по Патенту 1, и по Патенту 2.

В конце марта ИП уволил работника, то есть к моменту начала действия Патента 3 нанятых лиц не имел и до конца его срока к работе никого не привлекал. Соответственно, он вправе уменьшить стоимость Патента 3 без ограничения. В начале июня предприниматель подал новое уведомление об уменьшении патента и в строке 030 листа А указал код «2».

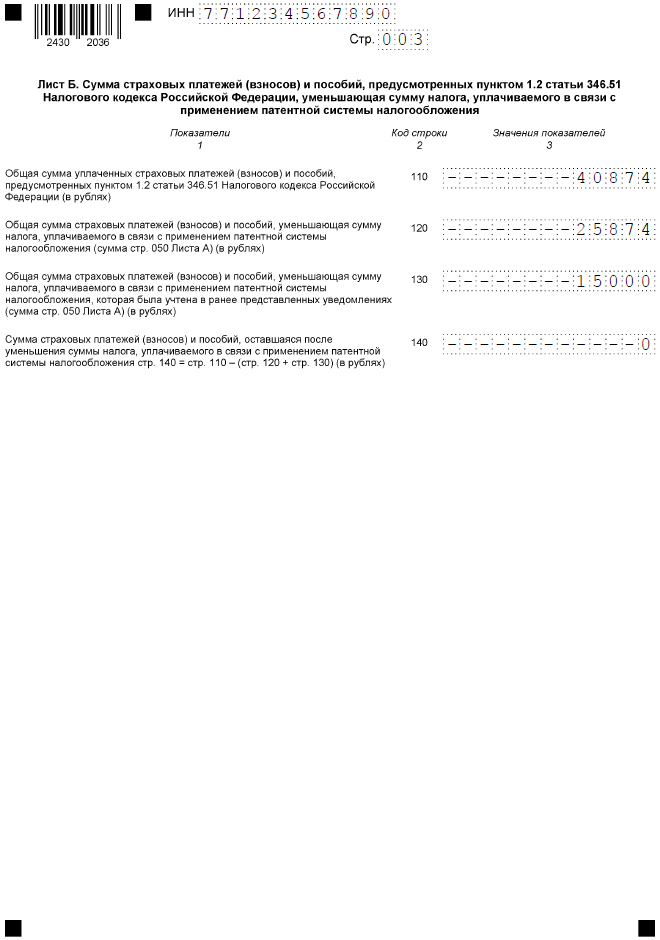

Лист Б

На этом листе всего несколько строк, предназначенных для отражения общей информации по взносам. Заполняют их так:

- 110 – общая сумма взносов и пособий, которая уплачена на момент подачи формы;

- 120 – общая сумма к вычету из патентов, в отношении которых подается уведомление. Нужно сложить показатели всех заполненных строк 050 листа А, если их несколько;

- 130 – сумма взносов, которая ранее была учтена в цене этих патентов. Складываются показатели всех строк 060 листа А;

- 140 – остаток суммы взносов к уплате после уменьшения. Эту сумму впоследствии можно будет вычесть из других патентов того же года. Считается показатель так: строка 110 – (строка 120 + строка 130).

ПСН

С этого года налог, уплачиваемый в связи с ПСН (стоимость патента), можно уменьшить на страховые взносы, уплаченные ИП (это сделано прошлогодним законом 373-ФЗ). Если ИП без работников, то налог уменьшает на всю сумму уплаченных за себя взносов. Если учитывать взносы, уплаченные за работников – налог можно уменьшить только наполовину.

По патентам, полученным на срок более полугода, с началом действия с 1 января 2021 года, срок оплаты первой порции истекает в среду, 31 марта (данная публикация была сделана 29 марта).

Что можно уменьшить и на что?

Уменьшить можно налог, «исчисленный за налоговый период». Тот факт, что плата за патент разбита на две части, не должен никого смущать – они обе исчислены за налоговый период, каковым является срок действия патента. Никаких отчетных периодов – кварталов и так далее – при ПСН нет.

На какие «засебяшные» взносы можно уменьшить? На уплаченные в этом же налоговом периоде «(в пределах исчисленных сумм) в соответствии с законодательством». Больше никаких ограничений не установлено. Из этого следует, что можно зачесть в уменьшение патента как взносы в фиксированных размерах, так и взносы в размере 1% с суммы превышения прошлогоднего дохода над величиной 300 тысяч рублей. Главное, уплатить их в период действия патента.

Скорее всего, нельзя зачесть взносы, уплаченные явно заранее, например, за следующий год, или 1%-ные за текущий год. Когда-то давно чиновники по какому-то другому поводу разъясняли, что такие авансы не считаются «уплаченными в соответствии с законодательством».

«Технические» детали

Платить 1%-ные взносы теперь надо не до 1 апреля (как раньше), а до 1 июля (срок изменен с 2018 года). Но если на них надо уменьшить какой-то налог, то уплатить надо до того, как совершено такое уменьшение.

При ПСН о факте уменьшения свидетельствует бумага, направленная в налоговую, кторая называется уведомлением. Указывать в ней (в качестве уменьшаемой на взносы) надо не общую сумму патента, а только подлежащую уплате – то есть, первую порцию. Так что можно уплатить взносы, оформить бумагу, и, если взносы обратили первую порцию платы за патент в ноль, то не платить ее. Если взносы не уплачены – налоговая в уменьшении откажет, и придется уплатить патент с пенями (если срок его уплаты наступил), или же – заплатить взносы и направить уведомление повторно.

Взносов, которые платятся раньше срока (а это на данный момент касается как годовых фиксированных взносов за этот год, так и 1%-ных за прошлый год), есть смысл заплатить ровно столько, чтобы уменьшить налог в ноль, не больше. Остальные взносы платим или по сроку, или перед уплатой следующей порции налога. Если патентов несколько, то уменьшить на взносы можно плату за каждый. Соответственно, надо предварительно уплатить необходимую сумму взносов, чтобы хватило на все патенты.

Кстати, пострадавшие ИП от уплаты 1%-ных взносов за 2020 не освобождены, никаких льгот в этой части не установлено.

Как написать заявление на уменьшение патента

Чтобы воспользоваться вычетом на законных основаниях, в налоговую инспекцию необходимо направить заявление на уменьшение патента на страховые взносы. Форма документа приводится в письме ФНС от 26.01.2021 № СД-4-3/785@ и состоит:

Из титульного листа — здесь указываются фамилия, имя, отчество предпринимателя, его ИНН и код инспекции, куда подается заявление. Достоверность сведений подтверждается самим налогоплательщиком или его представителем путем подписания документа и проставления даты подписания.

Листа А — в нем приводятся такие сведения о патентах, выданных предпринимателю и уменьшаемых на суммы взносов, как номер, дата выдачи и сумма к уплате. В данном листе могут приводиться сведения по нескольким патентам, если предприниматель применяет к ним вычет.

- Листа Б — в нем нужно проставить:

- код признака налогоплательщика: 1 — для работодателей, 2 — для «одиночек»;

- просуммированный налог к уплате по всем купленным патентам;

- итоговый размер взносов, пособий и иных платежей, которым правомерно уменьшается величина патента.

В указанном письме утвержден и формат представления уведомления об уменьшении патента в электронном виде.

Заявление необходимо передать в налоговую после уплаты страховых взносов, но не позднее крайнего срока, установленного для перечисления суммы патента в бюджет.

Обзор документа

Предприниматели, совмещающие ПСН и УСН с объектом «доходы» и использующие труд наемных работников только в деятельности по УСН, вправе уменьшить налог по ПСН на уплаченные за себя страховые взносы на ОПС и ОМС без применения ограничения в виде 50% от суммы налога.

Налог по УСН уменьшается на страховые платежи за работников, занятых в деятельности, облагаемой УСН, учитывая ограничение в размере 50% от суммы налога.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Сообщение об уменьшении

Чтобы ИП мог сообщить налоговым органам об уменьшении стоимости патента, разработана форма по КНД 1112021. Сначала ФНС рекомендовала бланк из письма от 26.01.2021 № СД-4-3/785@. Но позже была утверждена новая форма уведомления – она содержится в приказе ФНС от 26.03.2021 № ЕД-7-3/218@. Применяется она с 12 июля. Заполняемая PDF-форма размещена на сайте налоговой службы. Возможно, позже появится бланк для Эксель.

Если у предпринимателя два или более патента, снизить их стоимость он может в одном уведомлении. Это справедливо и тогда, когда патенты выданы в разных регионах. ИП в таком случае надо подать уведомление об уменьшении суммы патента в налоговую инспекцию одного из тех субъектов в РФ, где он зарегистрирован в качестве плательщика ПСН.

Важно! Подавать уведомление следует после того, как перечислены страховые взносы, которые принимаются к вычету. Иначе ФНС откажет

Это не особенно критично, ведь уведомление можно будет подать повторно после уплаты взносов.

Как заполнить уведомление, мы покажем на примере ниже. Пока же разберемся с основными правилами уменьшения стоимости патента.

Как Эльба помогает уменьшить патент

Отправка уведомления на уменьшение патента включена в задачу по оплате патента: Отчётность → Актуальные задачи → Оплатить патент. На одном из шагов Эльба просто задаст вопрос, хотите вы уменьшить патент на страховые взносы или нет?

И если хотите — надо будет указать, на какую именно сумму.

И если хотите — надо будет указать, на какую именно сумму.

При совмещении УСН и патента Эльба по умолчанию предложит учесть всю возможную сумму взносов в УСН. Но вы можете вручную отредактировать суммы к уменьшению в обеих задачах: и по оплате УСН, и по оплате патента.

После этого Эльба подготовит платёжку на оплату патента уже с вычетом страховых взносов, а уведомление заполнит и отправит автоматически в нужную налоговую. Вот и всё =)

При совмещении патента с УСН важно распределять взносы пропорционально доходам и не уменьшать налоги на одну и ту же сумму (см. чек-лист выше)

А если у вас есть несколько патентов, нужно самостоятельно выбрать, какую сумму взносов в каком патенте учесть.

Как изменится патент в 2021 году

23 ноября президент подписал Федеральный закон № 373 об изменении в патентной системе налогообложения. Поправки вступают в силу 1 января 2021 года.

Смысл изменений в том, чтобы сделать удобным переход с ЕНВД на патент.

Для этого расширили список видов деятельности на ПСН, увеличили предельную площадь зала для розницы и общепита с 50 до 150 квадратных метров. А главное — разрешили уменьшать стоимость патента на страховые взносы.

Предпринимателям не придётся ломать голову с выбором режима налогообложения. Почти все, кто работают на вменёнке, смогут перевести бизнес на патент с 1 января 2021 года.

Страховые взносы уменьшают стоимость патента

Для ПСН появилась возможность уменьшать стоимость патента за уплаченные страховые взносы за себя и за работников. И не только на взносы. Но и на уплаченные за работников пособия по временной нетрудоспособности. (в части, которая платится за счет работодателя):

- на уплаченные в налоговом периоде взносы на ОПС, ОМС, ВНиМ. и на случай травматизма за работников. (подпункт 1 п. 1.2 ст. 346.51 НК РФ);

- выплаченные за счет работодателя пособия по больничным листам. за дни, оплачиваемые работодателем (3 дня). (подпункт 2 п. 1.2 ст. 346.51 НК РФ);

- взносы по договорам добровольного личного страхования работников. На случай их болезни за дни, оплачиваемые работодателем. (подпункт 3 п. 1.2 ст. 346.51 НК РФ).

ИП с работниками уменьшает стоимость патента на страховые взносы, уплаченные за работников. И больничные за первые 3 дня болезни. Но не более чем на 50%.

Когда можно отправить уведомление из Эльбы

Уведомление на уменьшение связано с задачей по оплате патента. Найти и отправить форму отдельно от неё не получится.

Если у вас патент на срок не больше 5 месяцев, Эльба уменьшит его одним уведомлением. Если от 6 месяцев — двумя:

- 1/3 патента в момент первой оплаты,

- 2/3 патента в момент второй оплаты.

Что делать, если я работаю в Эльбе и уже оплатил патент без уменьшения

Те пользователи, которые следовали подсказкам в Эльбе и оплатили 1/3 патента без уменьшения, смогут уменьшить ⅔ налога сразу на сумму всех уплаченных взносов за период действия патента. Например, 2/3 патента на все страховые взносы за год.

Если получится переплата по налогу, вы сможете поступить следующим образом:

- Оплатить патент, отправить уведомление на уменьшение и больше ничего не делать. Тогда переплата зачтётся в счёт будущих платежей. Налоговая учтёт переплату автоматически, а Эльба рассчитает меньше налогов в следующем году.

- Оплатить патент, отправить уведомление на уменьшение и вернуть переплату. Для этого нужно будет подать в налоговую заявление. Эльба подскажет, как это сделать.

Что делать, если я работаю в Эльбе и уже сам уменьшил патент

Тем пользователям, которые отправили первое уведомление на уменьшение 1/3 патента самостоятельно, нужно будет следовать подсказкам в Эльбе:

- Перейти в задачу по оплате 2/3 патента, когда подойдёт срок.

- Указать сумму взносов, оставшуюся после первого уменьшения.

- Оплатить патент, если от него что-то останется.

Второе уведомление будет отправлено уже автоматически.

Регионы будут сами решать, для каких видов деятельности можно применять патент

Сейчас в ст. 346.43 НК РФ указан закрытый список из 63 видов деятельности по патенту, регионы вправе дополнить его бытовыми услугами.

С 1 января 2021 года перечень расширят до 80 видов деятельности и он превратится в рекомендованный, а регионы станут самостоятельно определять виды деятельности по патенту. Это значит, что в конкретном регионе их может быть больше, чем в НК, а может быть и меньше. Вдобавок власти на местах могут ввести дополнительные ограничения по физическим показателям бизнеса: по площадям торговых залов, количеству транспорта и другим.

Чтобы понять, подходит ли вам патентная система, загляните в закон своего региона или просто откройте калькулятор.

Из-за того, что поправки в Налоговый кодекс приняли только в конце ноября, не все регионы успели внести изменения в свои законы. По этой же причине пока не обновился калькулятор для расчёта стоимости патента. Даже если в вашем регионе новый закон не появится до конца года, налог рассчитают по правилам 2021 года и патент всё равно выдадут.

Статья: как узнать стоимость патента в своём регионе и где найти местный закон

Если ранее подавалась рекомендованная форма

Теперь разберём, как заполнить новую форму в случае повторного уменьшения цены патента, если первое уведомление подавалось на рекомендованном бланке. В письме от 19 июля 2021 года № СД-4-3/10101@ ФНС поясняет некоторые моменты:

- в строке 060 листа А нового уведомления нужно отразить сумму, которая ранее принималась к вычету по этому патенту;

- в строке 130 листа Б новой формы нужно отразить сумму из строки 120 уведомления, ранее поданного в рекомендованной форме.

✐ Пример ▼

Приведём пример. ИП без работников приобрёл патент на 2021 год за 45 тыс. рублей. Треть его стоимости (15 тыс. рублей) предприниматель должен был заплатить до конца марта. За год он должен уплатить 40 874 рубля отчислений на своё страхование. Из стоимости патента он может вычесть всю сумму взносов, в итоге к доплате останется 45 000 – 40 874 = 4 126 рублей.

В феврале ИП перечислил 15 тыс. рублей на своё страхование и сразу же подал уведомление (тогда еще применялась рекомендованная форма). Первый платёж за патент ИП не перечислял, так как он полностью был перекрыт взносами.

К августу предприниматель уплатил остаток страховых отчислений в сумме 25 874 рубля. Теперь действует обновлённая форма заявления на уменьшение патента, и в ней ИП должен отразить:

- в строке 040 – 45 000 – полную стоимость патента;

- в строке 050 – 25 874 – сумму вычета за счёт взносов, перечисленных в августе;

- в строке 060 – 15 000 – вычет, отражённый ранее в рекомендованной форме, за счёт взносов, уплаченных в феврале;

- в строке 110 – 40 874 – общую сумму уплаченных к моменту подачи уведомления взносов;

- в строке 120 – 25 874 – сумму, на которую ИП снижает стоимость патента сейчас (из строки 050);

- в строке 130 – 15 000 -– сумму взносов, которая уже была учтена в цене этого патента (в поданном ранее уведомлении она должна быть отражена по строке 120);

- в строке 140 – 0, то есть все уплаченные на день подачи уведомления взносы учтены в стоимости патента.

Итак, мы разобрали заполнение уведомления об уменьшении стоимости патента по форме КНД 1112021

В заключение напомним важное правило – подавать его нужно после того, как фактически перечислены страховые взносы и прочие суммы, подлежащие вычету

Комментарии читателей

Обсудить на форуме

Горячие темы. Это обсуждают:

«До седьмого колена»: суды одобрили истребование документов по цепочке сделок42140

В 6-НДФЛ не включается зарплата, которая не выплачена на момент сдачи расчета3968

Последние новости:

Подход к компенсации «удаленщикам» за использование личного имущества не изменился

Одна фирма не может «наслать» на другую выездную налоговую проверку

ФНС не против перестановок среди граф счета-фактуры: главное — соблюсти состав показателей

Появился перечень бытовой техники, закупаемой у физлиц, для пониженного НДС

Наиболее важные новости недели 13-17 сентября 2021 года

О снижении стоимости патента

Раньше ПСН отличалась от других льготных налоговых режимов тем, что ИП не могли учесть уплаченные взносы при расчете налога. При этом возможность применить вычет была у плательщиков УСН с объектом «Доходы» и ЕНВД. А ведь обе эти системы, как и патентная, не предполагают учета затрат предпринимателя.

В связи с отменой с 2021 года режима ЕНВД многие ИП перешли на патентную систему. К этому моменту ее подкорректировали, например, сделали список видов деятельности открытым (за небольшим исключением), увеличили размер площадей для магазинов и общепита, а также дали ИП право учитывать страховые взносы при расчете налога. Изменения утверждены законом от 23.11.2020 № 373-ФЗ.

Какие расходы уменьшают стоимость патента

Существуют 3 вида принимаемых к учету расходов ИП на патенте:

- страховые взносы на пенсионное, медицинское и социальное страхование за себя и работников, уплаченные в налоговом периоде;

- расходы по выплате пособий по временной нетрудоспособности, которые оплачиваются за счет средств работодателя в части, не покрытой страховыми выплатами;

- взносы по договорам добровольного личного страхования работника на случай нетрудоспособности, заключенные с лицензированными страховыми организациями, если сумма страховой выплаты по таким договорам не превышает размера больничного пособия.

Важный момент! Указанные расходы уменьшают стоимость патента только в том случае, если они производятся в отношении работников, занятых в «патентной» деятельности.

Для информирования ИФНС о произведенных затратах необходимо заполнить заявление (уведомление) на уменьшение патента на сумму страховых взносов. Как это сделать, расскажем ниже. А пока кратко об общих принципах снижения цены патента.

Правила вычета

Если предприниматель привлекает наемный труд, он может за счет указанных выше затрат снизить стоимость патента до 50%, но не более. ИП без работников вправе вычесть из рассчитанной цены все взносы/пособия, при этом стоимость патента может быть снижена вплоть до нуля.

Предприниматели, уже оплатившие стоимость патента, могут зачесть или вернуть разницу. Делается это в общем порядке, то есть заполняется заявление на зачет или возврат излишне уплаченных в бюджет средств. Но лучше не торопиться с внесением платы, ведь по закону на это дается достаточно много времени. Проще прежде оплатить отчисления, направить в ИФНС уведомление об уплаченных страховых взносах и только потом оплачивать патент.

Общий порядок учета взносов при ПСН

Новая редакция ст. 346.51 НК РФ позволяет производить на ПСН уменьшение на страховые взносы с 2021 г. лишь при соблюдении определенных условий.

Требования для зачета таковы:

- взносы должны быть уплачены в течение налогового периода действия ПСН;

- взносы берутся в пределах исчисленных сумм, переплата не учитывается.

Чтобы уплаченные страхвзносы были учтены при начислении налога, ИП направляет в ИФНС, где был получен патент, специальное уведомление. Форма такого уведомления пока не опубликована.

Если патент был оплачен в полном объеме до проведения зачета, сумму переплаты можно зачесть или вернуть (ст. НК РФ), подав в ИФНС соответствующее заявление.

Соблюдайте ограничения

ИП без сотрудников уменьшают налог полностью, а ИП с сотрудниками и все ООО — только наполовину.

Пример про ИП на УСН без сотрудников

Андрей заработал 400 тысяч рублей за первое полугодие.

Налог УСН = 400 тысяч х 6% = 24 тысяч рублей

Из этой суммы Андрей вычел страховые взносы, которые заплатил в марте и июне — всего 27 990 рублей. Получилось, что УСН за полугодие равен нулю, и платить его не нужно. Да, и такое бывает:)

Пример про ИП на УСН с сотрудниками

С начала года до конца июня Оксана заработала 800 тысяч рублей и заплатила 50 тысяч рублей взносов — за себя и за одного сотрудника.

Налог УСН = 800 тысяч рублей х 6% = 48 тысяч рублей

У неё есть сотрудники, поэтому она может уменьшить налог только наполовину. В итоге УСН за полугодие получился 24 тысячи рублей.

Итоги

Итак, можно ли уменьшить патент на страховые взносы? Да, предприниматели получили такое право с 2021 года. Теперь суммы взносов, уплачиваемых ИП за себя и за своих работников, а также суммы больничных за первые три дня можно использовать в качестве вычета для расчета налога на ПСН. Чтобы применить такой вычет, взносы должны быть начислены не ранее 1 января 2021 года и уплачены в том налоговом периоде, на который выдан патент, но опять же не ранее 1 января 2021 года. В целях информирования налоговых органов была специально разработана форма заявления на уменьшение стоимости патента.

Пробный бесплатный доступ к системе на 2 дня.