Что означает маржинальность, формула расчета, причины и классификация

Содержание:

- Понятие «валовой маржи» в предпринимательстве

- Total Revenue и Net Sales

- Что такое валовая маржа

- Преимущества и недостатки коэффициента валовой рентабельности

- Пример структуры операционных расходов

- Оборотные показатели

- Как создается валовая маржа

- Валовая маржа

- Как понимать результаты вычислений валовой маржи

- Виды

- На что лучше ориентироваться – маржу или прибыль

- Как понимать результаты вычислений валовой маржи

- Виды маржи

- Простыми словами о марже

- Пример расчета маржи и прибыли. Наглядное различие

- Что такое операционная маржа?

- РАЗДЕЛЕНИЕ «Валовая маржа»

- Виды маржи

- Что такое хорошая маржа

Понятие «валовой маржи» в предпринимательстве

Маржа валовой прибыли или маржинальный доход является ключевым показателем результативности и рентабельности работы организации, производящей товары и оказывающей услуги. Она показывает различие между суммарными вырученными компанией средствами и переменными расходами на производство товаров (оказание услуг).

Данное понятие нельзя путать с торговой наценкой, так как наценка показывает только разность между себестоимостью продукции и её конечной ценой, а маржа — общий доход компании по итогам реализации товаров в процентах после совершения всех обязательных платежей (включая заработную плату работников и руководителей).

Маржа — общий доход компании по итогам реализации товаров в процентах после совершения всех обязательных платежей.

Маржа — общий доход компании по итогам реализации товаров в процентах после совершения всех обязательных платежей.

Total Revenue и Net Sales

Начать предлагаем с самого сверху, а если точнее — с самых верхних строчек отчёта о финансовых результатах, где, собственно, и аккумулируются предпосылки для получения прибыли. Речь идет о том, что в верхних позициях отчёта о финансовых результатах представлены такие показатели, как чистые продажи (Net Sales) и чистый доход (выручка) от реализации (Revenue).

Чистые продажи представляют собой разницу между валовыми продажами (Gross Sales) и всеми скидками, возвратами и другими предоставленными покупателям бонусами. Что касается показателя Revenue , то он имеет более широкое по сравнению с Net Sales значение — в него включены не только доходы от продажи основной продукции, но и другие виды доходов, в том числе и от неосновной деятельности.

Что такое валовая маржа

Оценивая рентабельность той или иной компании, аналитики обращают внимание на валовую маржу – один из главных показателей результативности фирмы. Валовую маржу узнают путем вычитания суммы расходов на изготовление продукции из суммы выручки от ее продажи

Зная одну только величину валовой маржи, нельзя делать выводы о финансовом состоянии предприятия или давать оценку конкретному аспекту его деятельности. Зато с помощью этого показателя можно рассчитать другие, не менее важные. Кроме того, валовая маржа, являясь аналитическим показателем, дает представление об эффективности компании. Формирование валовой маржи происходит за счет производства товаров или оказания услуг работниками фирмы. В ее основе лежит труд.

Важно отметить, что формула для вычисления валовой маржи учитывает такие доходы, которые не являются следствием продажи товаров или оказания услуг. Внереализационные доходы – это результат:

- списания задолженностей (дебиторской/кредиторской);

- мер по организации ЖКХ;

- оказания услуг, не относящихся к промышленным.

Зная валовую маржу, можно узнать и чистую прибыль.

Также валовая маржа служит основой для формирования фондов развития.

Говоря о финансовых результатах, экономисты отдают должное марже прибыли, которая является показателем рентабельности продаж.

Маржа прибыли – это процент прибыли в общем капитале или выручке предприятия.

Преимущества и недостатки коэффициента валовой рентабельности

Основными достоинствами показателя являются:

- Простота расчетов. Формула определения гросс маржи несложная, а данные для расчетов можно получить из бухгалтерской отчетности.

- Быстрый анализ. Имея под рукой средние значения маржинальности по экономическим отраслям и рассчитав нужное нам значение для конкретного предприятия, можно получить представление об эффективности ценообразования и бизнеса в целом.

Недостатки:

- Неполная картина об «успешности» деятельности компании. Коэффициент валовой рентабельности можно использовать только вкупе с маржой чистой прибыли.

- В некоторых случаях увеличение или падение коэффициента может носить временный характер. Так, на этапе становления бизнеса откуда взяться высокой маржинальности? Понятно, что в начале расходы могут значительно превышать доходы, но со временем ситуация исправляется.

Главным обнадеживающим критерием является рост коэффициента в течение нескольких периодов.

Пример структуры операционных расходов

-

Расходы на персонал по подразделениям:

-

Производственный персонал (программисты, дизайнеры, специалисты по контекстной рекламе, seo-оптимизаторы и др.

-

Коммерческий персонал (sales, account-менеджеры, маркетинг)

-

Административный персонал (генеральный директор, финансовый директор, бухгалтерия, HR, юристы)

-

-

Расходы на HR (корпоративные мероприятия, обучение);

-

Расходы на собственную автоматизацию;

-

Расходы на IT (поддержка soft/hardware, покупка/аренда софта);

-

Расходы на рекламу и маркетинг;

-

Расходы на аренду помещения и сопутствующие офисные расходы (аренда, связь, коммунальные услуги, уборка и т.д.);

-

Юридические услуги;

-

Финансовые и банковские услуги;

-

Другие расходы.

Замечу, что в расходах на финансовые и банковские услуги входят рассчетно-кассовое обслуживание, расходы на интернет-банк, но не проценты по взятым кредитам. Проценты по кредитам относятся к графе 10 — Финансовый доход или расход.

Оборотные показатели

Billing включает в себя сумму счетов, выставленных клиентам по агентским договорам вместе с суммой всех комиссионных вознаграждений, полученных от поставщиков по договорам комиссии или аналогичным. Этот показатель используется агентствами, которые занимаются медийной/контекстной рекламой и проводят через себя много клиентских денег как посредники. Замечу, что агентства работают с клиентами чаще всего по одному из двух типов договоров: по договору оказания услуг или по агентскому договору. В случае агентского договора оборот по нему как раз является биллингом, также этот показатель называют Net Sales.

Если мы вычтем из полученных от клиентов по агентским договорам доходов сумму транзитных платежей — Agent Costs, то мы получим Revenue. Это оборот агентства. В оборот входят комиссии, полученные от поставщиков — например, рекламных площадок при размещении медийки или контекста.

Если у компании нет агентских договоров, то Billing равен Revenue. Поэтому разработчикам, продакшен-компаниям нет смысла выделять Billing как отдельный показатель.

При этом практически у любой компании есть прямые расходы на поставщиков, связанные с непосредственным оказанием услуги. Например, при разработке сайта приобретается система управления сайтом, а в договоре и/или счетах явно указано стоимость лицензии. В этом случае, подобные расходы идут в графу Direct Costs — прямые затраты.

Разница между Revenue и Direct Costs — Gross Profit, один из ключевых показателей агентства. Для быстрой оценки стоимости агентства часто используют значение Gross Profit за последний год работы.

В чем разница между Agent Costs и Direct Costs? Ведь многие агентства в своей отчетности не разделяют эти два показателя. Разница следующая:

-

При работе с клиентом по агентскому договору, компания несет ответственность только в рамках своей комиссии, пусть для примера это 10% от 100 руб., т.е. в рамках 10 руб. В этом случае:

Billing = 100 руб.,

Agent Costs = 90 руб.,

Revenue = Gross Profit = 10 руб.,

Direct Costs = 0.

-

В случае, когда агентство работает с клиентом по договору оказания услуг, оно несет ответственность не в рамках 10 руб. своей маржи, а в рамках всех 100 руб. Это существенно, а если быть точнее, то в 10 раз повышает финансовые риски в случае предъявления претензий к агентству от клиента. При таком подходе:

Billing = 100 руб.,

Agent Costs = 0 руб.,

Revenue = 100 руб.,

Direct Costs = 90 руб.,

Gross Profit = 10 руб.

Gross Profit одинаков в обоих случаях, но оборот (Revenue), определяющий размер ответственности агентства, отличается в 10 раз.

Замечу, что во все вышеперечисленные показатели входят только операционные доходы, т.е. доходы от основного вида деятельности компании.

-

Если агентство, например, сдает в субаренду помещение, то это доход от неосновной деятельности, и учитывается он отдельно в строке 8.

-

Если агентство получает проценты от депозитов (например, от овернайта) или периодически зарабатывает/теряет на разнице курсов валют, то это финансовый доход/убыток, и он учитывается в строке 10. Доход, полученный от вложения денежных средств в различные финансовые инструменты, не является операционным доходом.

Детализация операционных доходов обычно представляет из себя доходы от разных направлений деятельности, например:

Gross Profit

- Gross Profit от размещения контекстной рекламы,

- Gross Profit от размещения медийной рекламы,

- Gross Profit от SMM,

- Gross Profit от SEO.

Operating Costs — операционные расходы. Сумма всех расходов, которые понесла компания за отчетный период — аренда, оплата труда сотрудников, включая налоги на доходы физических лиц, страховые взносы и расходы на командировочные, маркетинговые расходы, расходы на связь, подбор персонала, юридические услуги, рассчетно-кассовое обслуживание и т.д. Структура операционных расходов зависит от каждой конкретной компании, ее структуры и целей управленческого учета.

Как создается валовая маржа

Создается валовая маржа за счет вложений в производство товаров (оказание услуг) и труда работников предприятия. А выражает созданный предприятием прибавочный продукт в денежной форме. В валовой марже также могут учитываться доходы от так называемой внереализационной хозяйственной деятельности предприятия. К внереализационным доходам, например, относят сальдо операций по непромышленным услугам, ведению жилищно-коммунального хозяйства, списанию дебиторской и кредиторской задолженности и так далее.

Валовая маржа выражается в определенной доле каждого рубля в объеме продаж, что компания сохраняет и характеризует как валовую прибыль. К примеру, если за последний квартал валовая прибыль компании составила 26 процентов, то это означает, что она сохраняет 0,26р. с каждого полученного в результате продаж рубля, чтобы в будущем потратить на погашение общехозяйственных, коммерческих и административных расходов, расходов по процентам, а также выплаты акционерам. Также стоит особо отметить, что уровни валовой прибыли могут очень сильно отличаться в разных отраслях торговли, и это нужно учитывать.

Существует обратная взаимозависимость между валовой маржой и оборачиваемостью запасов: чем ниже оборачиваемость запасов, тем выше валовая маржа; и наоборот, чем выше оборачиваемость запасов, тем ниже валовая маржа. В интересах производителей обеспечить себе более высокую валовую маржу по сравнению с обычной торговлей, и это вполне обоснованно, так как в производственном процессе их продукт находится гораздо больше времени. Определяется валовая маржа политикой ценообразования и вычисляется по специальной формуле.

Валовая маржа

Если в предыдущем примере мы считали маржу на единицу продукции, а наше производство изготовило и продало несколько партий этой продукции, то считать мы будем уже валовую маржу.

Расчет валовой маржи происходит по аналогичной формуле:

((Валовый Доход — Валовая Себестоимость)/Валовый Доход) × 100

Пример

Вы продали 150 банок варенья по цене 130 руб. за банку. Купили вы эти 150 банок варенья у производителя по цене 50 руб. за банку и еще потратились в размере 500 руб. на логистику товара.

Вопрос: какова валовая маржа вашей сделки?

- Валовая себестоимость = 150 × 50 + 500 = 8000 руб.

- Валовый доход = 150 × 130 = 19 500 руб.

- Валовая маржа = ((19 500 — 8000) / 19500) × 100 = 58,9%

- Валовая маржа вашей сделки составила 58,9%

Как правило, цифры процента валовой маржинальности меньше, чем при расчете маржи на единицу продукции. Это естественно, поскольку издержки производства, хранения, рекламы, доставки и пр. на крупные партии товаров выше, а значит, выше себестоимость.

Существует еще один термин, который часто используют производственники и продавцы. Это «коэффициент прибыльности». Он исчисляется в процентах по той же формуле и, по сути, является той же маржой. Просто существуют люди, которые используют термин «коэффициент прибыльности» для выражения маржи в процентах, а термин «маржа» — для выражения той же маржи в денежном эквиваленте, либо под «маржой» имеют в виду только прибыль на единицу продукта, а коэффициент прибыльности считают по всем продажам (производственной партии ли, или за отчетный период) в целом

Поэтому так важно между коллегами и партнерами сразу определяться с конкретикой для используемых названий.

Маржа и наценка: важно знать разницу

Когда вам говорят словосочетание «маржинальность равна 146%», вы должны понимать, что это абсурд, и речь идет совсем не о марже. Большая вероятность, что речь идет о наценке.

Пример

Маржинальность никогда не может быть выше 99%!

Наценка может быть 150%, 200%, 500%, 1000% и так далее.

Для чего считают маржу? Это показатель прибыльности ваших отдельных сделок, вашего бизнеса в целом. Он помогает анализировать и принимать правильные решения в управленческих, маркетинговых, логистических и стратегических задачах. На практике маржу просчитывают по отдельности по многим параметрам. Разные виды товаров или услуг одного и того же предприятия, разные партии одного и того же товара (допустим, проданные по разным отпускным ценам). Отдельно просчитываются случаи продаж единиц товара по нетипичной цене (нетипично высокой или нетипично низкой). Кроме того, в сложных производственных системах есть разновидности издержек, некоторые из них переменные (иногда их включают в себестоимость, иногда — нет), а некоторые постоянные.

Вот почему так важно, чтобы у вас с коллегами было единое понимание, какую именно маржу и как вы будете считать.

Как понимать результаты вычислений валовой маржи

Коэффициент валовой маржи показывает, какой доход компания получает в результате полного цикла своей деятельности: от создания продукта до его реализации среди покупателей от каждого вырученного рубля. Например, в представленных выше расчётах указана ситуация, когда маржинальный доход от продажи одного товара составил 33% (то есть 495 рублей).

Можно сказать и иначе: от каждого заработанного рубля на этой продукции компания получила 33 копейки чистой прибыли. Но самый важный вопрос в другом — это много или мало, как правильно интерпретировать значение валовой маржи?

Дело в том, что сам по себе этот показатель не имеет нормативного значения и может сильно меняться в зависимости от отрасли. Чаще всего он используется как промежуточное вычисление для использования в последующих расчётах, например для определения чистой прибыли предприятия.

Если говорить в целом, то значение маржи считается нормальным, если попадает в границы от 20% до 40%, хотя в таком случае у организации нет конкурентных преимуществ. Значение коэффициента выше 40% гарантирует предприятию лидерское положение на рынке и эффективную работу менеджеров. Когда результат вычислений оказывается ниже 20%, компании необходимо срочно пересмотреть подход к производственному процессу и ценообразованию.

Впрочем, из всякого правила есть исключения. Если предприятие накопило много долгов, вкладывает финансы в производство нового продукта или обновляет средства производства, значение валовой маржи свыше 40% не гарантирует ей процветания.

Виды

Рассмотрим виды маржи.

- Валовая. Пример расчета валовой (или нетто-маржи) был приведен выше. Это один из ключевых показателей рентабельности предприятия или отдельной сделки. Формула расчета довольно проста. В рамках анализа рентабельности бизнеса следует рассчитывать валовую маржу в динамике и сравнить значения по нескольким периодам.

- Маржа прибыли показывает отношение чистой прибыли к объему продаж, т.е. рентабельность бизнеса с учетом операционных и внереализационных доходов и издержек.

- Банковская процентная маржа является индикатором доходности банковских операций. Рассчитывается как отношение разницы процентных доходов и расходов к стоимости активов кредитного учреждения.

- Вариационная маржа – это прибыль трейдера на фондовой бирже от разницы котировок.

На что лучше ориентироваться – маржу или прибыль

Эти величины зависят друг от друга, поэтому ориентироваться нужно на оба показателя. С помощью маржи вы можете спрогнозировать прибыль – это мы уже знаем. А если отталкиваться от прибыли, то можно увеличить размер маржи. «Как?» – спросите вы. Все тот же способ – оптимизация затрат. Оптимизация в данном случае не обязательно означает их сокращение, как думают многие. Возможно также перераспределение прямых и косвенных, постоянных и переменных затрат.

Вот пример. По итогам года производственное предприятие получило убыток. Это произошло по двум причинам:

- Сокращение выручки вследствие потери нескольких ключевых клиентов.

- Увеличение затрат на аренду офиса.

Вспомним ориентировочную величину валовой маржи, необходимую для получения прибыли. Для производства этот показатель составляет 25-30%. Мы будем ориентироваться на самое нижнее значение – 25%. Для этого возьмем данные за прошедший год, оказавшийся убыточным, и посмотрим, как нужно скорректировать объем продаж и себестоимость:

\( V \)=7 500 000 руб. (100 000 $ или 2 900 000 грн.);

\( С \)=6 375 000 руб. (85 000 $ или 2 465 000 грн.).

\

Для увеличения маржи до 25% нам необходимо увеличить доходы на 10%, и сократить затраты примерно на 5%. И новые значения будут такие:

\( V \)=8 250 000 руб. (110 000 $ или 3 190 000 грн.);

\( C \)=6 056 руб. (80,75 $ или 2 342 грн.).

\

Как понимать результаты вычислений валовой маржи

Коэффициент валовой маржи показывает, какой доход компания получает в результате полного цикла своей деятельности: от создания продукта до его реализации среди покупателей от каждого вырученного рубля. Например, в представленных выше расчётах указана ситуация, когда маржинальный доход от продажи одного товара составил 33% (то есть 495 рублей).

Можно сказать и иначе: от каждого заработанного рубля на этой продукции компания получила 33 копейки чистой прибыли. Но самый важный вопрос в другом — это много или мало, как правильно интерпретировать значение валовой маржи?

Дело в том, что сам по себе этот показатель не имеет нормативного значения и может сильно меняться в зависимости от отрасли. Чаще всего он используется как промежуточное вычисление для использования в последующих расчётах, например для определения чистой прибыли предприятия.

Если говорить в целом, то значение маржи считается нормальным, если попадает в границы от 20% до 40%, хотя в таком случае у организации нет конкурентных преимуществ. Значение коэффициента выше 40% гарантирует предприятию лидерское положение на рынке и эффективную работу менеджеров. Когда результат вычислений оказывается ниже 20%, компании необходимо срочно пересмотреть подход к производственному процессу и ценообразованию.

Впрочем, из всякого правила есть исключения. Если предприятие накопило много долгов, вкладывает финансы в производство нового продукта или обновляет средства производства, значение валовой маржи свыше 40% не гарантирует ей процветания.

Виды маржи

Маржа прибыли

Низкомаржинальные. Они составляют 90% оборота продовольственных магазинов, это продукты питания и быта ежедневного потребления – молоко, хлеб, яйца, моющие средства, где из-за высокой конкуренции максимальная маржа редко превышает 2-3%.

При этом определенную роль играет фактор государственного регулирования цен. Но именно низкомаржинальные товары становятся основой торгового оборота, и, кода покупатель заполняет корзину ими, он обязательно добавит к ним 1-2 продукта с более высокой степенью рентабельности.

Среднемаржинальные. Обычно это продукция, имеющая индивидуальные характеристики, где бренд и качество позволяет устанавливать наценку до 90%

Здесь крайне важно умение менеджера комбинировать популярную продукцию на одной полке с более селективной, побуждая потребителя при наличии средств предпочесть более дорогую продукцию дешевой.

Высокомаржинальные. Обычно это продукция сезонного спроса или только выпущенная на рынок на волне ожиданий потребителе

Здесь наценка иногда достигает нескольких сотен процентов, примером могут стать косметика или сумки люксовых брендов.

Для обычной торговой точки к категории высокомаржинальных продуктов будут отнесены фермерские продукты питания, натуральная косметика, посуда.

Определять ассортимент, гарантирующий высокую маржу прибыли, требуется до начала сезона. Тогда можно заключить длительные договоры поставки, фиксирующие закупочные цены без учета сезонных колебаний

Определять ассортимент, гарантирующий высокую маржу прибыли, требуется до начала сезона. Тогда можно заключить длительные договоры поставки, фиксирующие закупочные цены без учета сезонных колебаний

Простыми словами о марже

Маржа, по сути, представляет собой прибыль, накручиваемую бизнесменом относительно базовой цены товара или услуги. В наиболее общем смысле это разница в стоимости товара на различных этапах его движения на рынке – от создания до покупки конечным потребителем. Маржа может выражаться и в абсолютных денежных единицах, и в процентах.

ВАЖНО! Маржа не может превышать ста процентов. Это аксиома, которую нужно запомнить, чтобы избежать возможных проблем с партнерами и коллегами

В быту слово «маржа» часто употребляют как синоним термину «навар» либо «гешефт». Речь идет о некоторой быстрой прибыли от выгодного соглашения. В отрасли профессиональной коммерции также имеется в виду разница между затратами и прибылью, но это касается действий либо явлений, отражающих сложные внутренние бизнес-процессы.

СПРАВКА! Слово «маржа» происходит от «margin», которое имеет множество переводов. Так, если говорить о верстке сайтов, данное слово там значит поле или отступ от находящихся рядом элементов, свободное пространство в запасе. Что-то схожее оно будет означать и в финансовой отрасли.

Маржу нередко путают с тем, что можно назвать торговой наценкой. Она также может быть выражена как в абсолютных, так и в относительных единицах. В абсолютном значении маржа с наценкой будут идентичны друг другу, а вот в относительном выражении их показатели могут отличаться. Запутаться можно именно при процентном расчете маржинальности.

К примеру, есть товар, который был куплен за 100, а продан за 300 рублей. В данном случае как наценка, так и маржа будут определяться по аналогичной формуле: от стоимости перепродажи отнимается стоимость покупки. Величина составит 200 рублей. Тут все ясно, и разобраться довольно просто.

Относительные же значения будут считаться по-разному. Расчет маржи в процентах: 300 минус 100, разделенное на 300 (и умноженное на 100 %). Торговая же наценка в процентах считается как 300 минус 100, разделенное на 100 (также умножается на 100 %). Таким образом, маржа будет составлять 66 %, в то время как торговая наценка составит 300 %. Разница ощутима, потому нужно понимать, о чем именно мы говорим – о торговой наценке либо маржинальности, так как в процентах цифры могут получаться кардинально разными.

Пример расчета маржи и прибыли. Наглядное различие

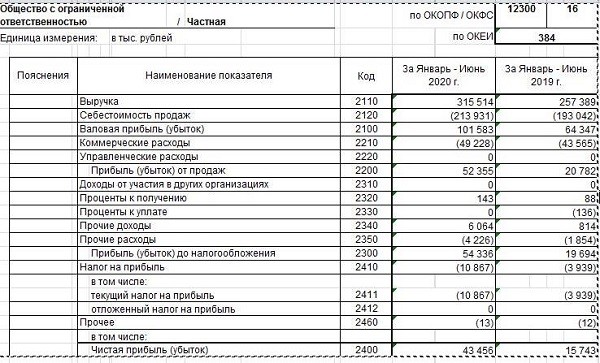

По данным управленческого учета и бухгалтерского баланса рассчитаем и сравним показатели:

- валовой маржи (\( ВМ \));

- валовой прибыли (\( ВП \));

- прибыли от продаж (\( ПП \));

- маржинальной прибыли (\( МП \));

- чистой прибыли (\( ЧП \));

- маржи прибыли (\( PM \)).

Из строки 2210 выбираем переменные расходы:

| Наименование статьи затрат | I полугодие 2019 г., тыс. руб. | I полугодие 2020 г., тыс. руб. |

|---|---|---|

| ИТОГО: | 16506 | 16345 |

| Страхование имущества | 556 | 712 |

| Погрузочно-разгрузочные работы | 366 | 451 |

| Профилактические медицинские осмотры | 21 | 28 |

| Ремонт и обслуживание автомобилей | 1163 | 1073 |

| Ремонт и обслуживание оборудования | 371 | 279 |

| Услуги связи | 411 | 501 |

| Услуги по доставке | 1020 | 1148 |

| Хранение товара | 689 | 761 |

| Прочие расходы | 11909 | 11392 |

\( ВМ(2019) \)

\( ВМ(2020) \)=101583/315514*100%=32%

\( МП(2019) \)=257389-16506=240883 тыс. руб.

\( МП(2020) \)=315514-16345=299169 тыс. руб.

\( PM(2019) \)=15743/257389*100%=6%.

\( PM(2020) \)=43456/315514*100%=14%.

И оформим результаты в таблице, где одинаковыми цветами выделены показатели, наиболее значительно зависящие друг от друга:

| Показатель | I полугодие 2019 г., тыс.руб. | I полугодие 2020 г., тыс.руб. | Коэффициент прироста (К) |

|---|---|---|---|

| ВМ | 25% | 32% | 1,28 |

| ВП | 64347 | 101583 | 1,58 |

| ПП | 20782 | 52355 | 2,52 |

| МП | 240883 | 299169 | 1,24 |

| ЧП | 15743 | 43456 | 2,76 |

| PM | 6% | 14% | 2,33 |

- доставка и хранение части товаров за счет собственных ресурсов. При этом, возможно, увеличилась численность работников и затраты на оплату труда, что относится к постоянным расходам;

- расширение ассортимента товаров;

- поиск новых поставщиков, предлагающих более выгодные условия, о чем говорит прирост валовой маржи.

Наглядная разница между маржой и прибылью в том, что прибыль изменяется вслед за маржой, но при этом коэффициент изменения прибыли всегда превышает аналогичный показатель для маржи.

Так, К(ВП)>К(ВМ);

К(ПП)>К(МП);

К(ЧП)>К(PM).

Что такое операционная маржа?

Операционная маржа дополнительно вычитает из выручки все накладные и операционные расходы, показывая сумму прибыли, оставшуюся у компании, до учета расходов по налогам и процентам. По этой причине операционная маржа иногда называется EBIT или прибылью до уплаты процентов и налогов.

Операционная маржа рассчитывается по той же формуле, что и валовая маржа, просто вычитая дополнительные затраты из выручки перед делением на показатель выручки. Операционные расходы включают такие статьи, как заработная плата, маркетинговые расходы, стоимость оборудования, затраты на транспортные средства, износ и амортизация оборудования. Анализ исторической операционной рентабельности компании может быть хорошим способом определить, сохранится ли недавний рост прибыли в бизнесе.

РАЗДЕЛЕНИЕ «Валовая маржа»

Валовая маржа представляет собой часть каждого доллара выручки, которую компания сохраняет как валовую прибыль. Например, если валовая прибыль компании за последний квартал составляет 35%, это означает, что она сохраняет $ 0. 35 из каждого доллара выручки. Он проводит остаток по COGS. По мере того как COGS уже учтены, оставшиеся средства могут быть направлены на погашение долгов, общих и административных расходов, процентных расходов и распределений среди акционеров.

| Добавить | Символ | Валовая прибыль | Цена |

|---|---|---|---|

| RJF | 98. 53% | 83. 55 | |

| Raymond James Financial Inc | |||

| CELG | 93. 42% | 102. 34 | |

| Celgene Corp | |||

| SYF | 92. 60% | 32. 07 | |

| Synchrony Financial |

| Добавить | Символ | Валовая прибыль | Цена |

|---|---|---|---|

| HES | -34. 15% | 47. 11 | |

| Hess Corp | |||

| HP | -6. 24% | 58. 15 | |

| Helmerich & Payne Inc | |||

| MRO | -1. 02% | 15. 62 | |

| Marathon Oil Corp |

Виды маржи

Многочисленные отрасли торговли имеют разные определения термина.

Но чтобы понять, что такое маржа и чем отличается показатель для каждого конкретного бизнеса, давайте разберёмся с видами маржи. Здесь нет ничего сложного, поэтому не пугайтесь заранее. Объяснять будем буквально на пальцах.

Валовая или «Gross Profit Margin»

Этот вид показывает доходы предприятия, остающиеся после вычета прямых расходов на производство из общего дохода.

М = Валовая прибыль/Выручка х 100%

Валовая прибыль состоит из выручки за вычетом себестоимости продукции.

Бэк маржа

Бэк маржа – прибыль фирмы, получаемая от проведения акционных, скидочных мероприятий и бонусных программ.

То есть это не постоянная маржа. Она подстегивается внешними факторами и растет вместе с прибылью компании. Но это по-настоящему прибыльный способ развития товарного бизнеса.

Вариационная маржа

Биржевой термин – сумма, получаемая или затрачиваемая участниками торгов в соответствии с изменениями рынке. Корректировка величины денежных обязательств рассчитывается только по одной позиции.

Для простого вычисления показателя применяют готовые онлайн-калькуляторы. Максимальное использование получила на рынке «Форекс».

Маржинальное плечо на Forex

Форекс брокеры используют термин маржинальная торговля. Трейдер оперирует на рынке заемными средствами, за которые начисляется залоговая сумма.

Кредитное плечо достигает соотношения 1:500. Торговые онлайн терминалы предлагают два показателя, формулирующих будущую стратегию трейдера: свободная маржа, уровень. Первый термин обозначает свободную сумму на счету, доступную для открытия новых трейдерских позиций. Второй – отношение суммы счёта по отношению к маржинальному показателю. Исчисляется в процентах.

Банковская или «bank margin»

Что такое маржа банковского типа, лучше знают экономисты кредитных отделов. Термин означает разницу между ставками по активным и пассивным операциям.

Либо между кредитными и депозитными ставками. Исчисляется в процентах, зависит от сроков кредитования, вкладов и текущих процентных ставок.

Чистая процентная

Новички финансового бизнеса часто путают её с банковской. Представляет собой величину эффективности деятельности банка. Данные о чистой процентной маржинальной сумме помещаются в открытом доступе на сайтах финансовых организаций, используются при принятии решения об открытии новых счетов. Рассчитывается:

М = (комиссионные доходы – комиссионные расходы) / доходные активы банка

Операционная или «Operating profit margin»

Чтобы высчитать рентабельность производства продукции в расчете на один рубль (доллар, евро), используется операционная маржа.

Внимание: операционными показателями умелые экономисты могут легко манипулировать, скрывая часть расходов и искусственно завышая маржинальный показатель

Другие виды

В зависимости от вида деятельности организации используются десятки вариантов термина. Например, в инвестиционном бизнесе существует маржинальное кредитование.

Используют для оценки будущих доходов в сфере инноваций. Показывает соотношение между стоимостью нового товара (оценочной) и размером желаемого займа. А величина маржинальной гарантии показывает разницу между величиной залога и предоставляемого банком кредита.

Что такое хорошая маржа

Однозначного ответа на вопрос о том, какова хорошая маржа, нет — ответ будет зависеть от того, кого спрашивать, и от типа бизнеса. Во-первых, у бизнеса никогда не должно быть отрицательной валовой или чистой прибыли, иначе его владелец потеряет деньги.

Для расчета маржи формула, приведена выше. Как правило, чистая маржа 5 % — это плохо, 10 % — это нормально, а 20 % — хорошо. Для нового бизнеса не существует установленной хорошей маржи, поэтому проверьте свою отрасль, чтобы получить представление о развитии своего бизнеса. Для малого бизнеса сотрудники часто являются вашими основными расходами.