Рентабельность инвестиций

Содержание:

Нюансы при расчете ROI

1. Выберите правильную модель атрибуции для точных расчетов.

В простом случае пользователь кликает на объявление и совершает покупку. Этот доход явно относится к расчету ROAS, который мы упоминали выше. Но что, если пользователь кликает не покупает сразу?

Например, пользователь кликает на ваше объявление, переходит на сайт, но закрывает его, а через три недели видит сообщение о вашем продукте в Facebook, кликает на него, переходит на сайт, запоминает URL-адрес и опять таки закрывает сайт. Затем через месяц он идет прямо на ваш сайт, введя URL в поисковой строке и совершает покупку.

Должен ли этот клиент учитываться при расчете ROAS по первоначальному объявлению, по которому он в первый раз кликнул? Или ценность получает объявление на Facebook, поскольку именно на него кликнули перед покупкой? Или все же стоит разделить доход между первоначальной рекламой и постом в Facebook?

Ваша модель атрибуции определяет, какую долю ценности получит первоначальное объявление по этому клиенту. Чтобы объективно распределить ценность заказа, необходимо учитывать не только последнюю сессию, но и в принципе каждую сессию покупателя. Вот почему мы предлагаем нашим клиентам использовать модель атрибуции на основе воронки.

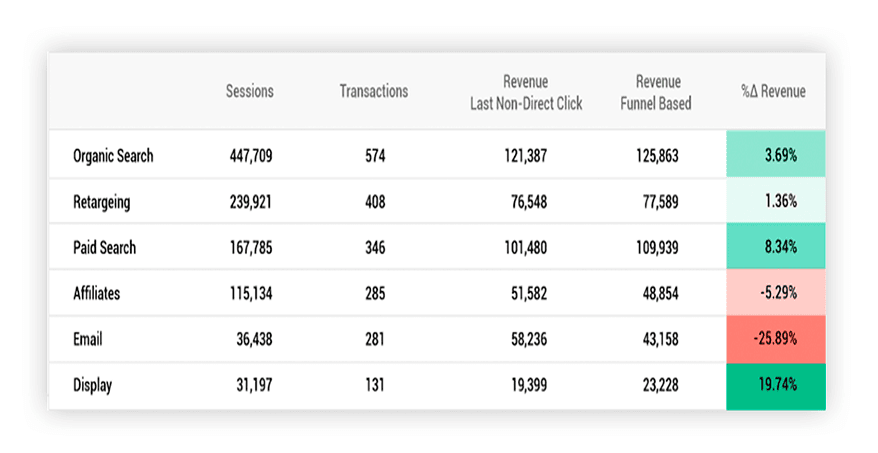

Посмотрите на отчет ниже, который мы создали для одного из наших клиентов. Мы обнаружили, что ценность (доход от заказов), присвоенная рекламным каналам в результате атрибуции на основе воронки, отличается от полученной в результате использования Last Non-Direct Click модели. То есть, если вы используете атрибуцию по последнему непрямому клику, ROAS будет отличаться от реальных цифр.

2. Учитывать все факторы, влияющие на выручку.

Давайте рассмотрим несколько ситуаций, которые могут повлиять на доход.

Ваш лучший менеджер по продажам перешел в другую компанию. Вы сменили поставщика, что сказалось на сроках доставки определенных товаров. В то же время вы запустили рекламную кампанию и у вас появилось много потенциальных покупателей, но товаров нет в наличии. В результате вы снизили ROMI, но это не имеет ничего общего с рекламой и маркетингом.

Чтобы увидеть реальный пример важности модели атрибуции на основе воронки, прочитайте наш кейс о том, как компания «Сантехника-Онлайн» оптимизировала расходы на рекламу, создав эффективную систему оценки рекламных кампаний. Читать кейс

Читать кейс

3. Учет различий в затратах (сложно посчитать средний чек).

Представьте, что в прошлом месяце вы заплатили $100 за доставку заказа в Европу. Но в этом месяце ваша служба доставки подняла цены, и теперь вам нужно заплатить $100 за доставку клиентам в США и $200 за доставку того же продукта европейским клиентам. В результате ваш показатель возврата инвестиций ROMI может снизиться, хотя ваш отдел маркетинга все делает правильно.

4. Не забывайте о полном цикле продаж.

Для некоторых покупок клиенту требуется несколько месяцев, чтобы принять решение. Клиент может взаимодействовать с вашей онлайн-рекламой в январе и совершить покупки офлайн в марте. Или ваш клиент может оплатить продукт на вашем сайте. Транзакция будет засчитана после получения банковского подтверждения, что может занять пару дней. В такой ситуации транзакция не будет относиться к правильному сеансу и в результате источник, который привел к этой транзакции, не будет оцениваться правильно, а ROAS не будет корректным.

Данные сеансов, собранные с помощью алгоритма OWOX BI, имеют максимальную продолжительность 30 дней. Вы также можете выбрать дату начала и загрузить исторические данные за период до 6 месяцев.

Бесплатно попробовать OWOX BI

Индекс доходности инвестиций это

Индекс доходности инвестиций (индекс рентабельности, индекс прибыльности, PI, Present value index, Profitability Index, benefit cost ratio) — это коэффициент эффективности инвестиций, отражающий соотношение всех дисконтированных денежных потоков (начиная с первого периода после вложений) к первоначальным вложениям. Иными словами, сколько в пересчете к текущему дню реальный рост от проекта с учетом дисконта.

Формула выглядит следующим образом:

где PI — это индекс доходности,

IC — это первоначальные инвестиции,

NVP — это чистый дисконтированный доход,

СУММА — это стандартная функция суммирования всех элементов,

d — это ставка дисконтирования,

CFi — это денежный поток за период i,

i — периоды от 1 до n (количество прогнозируемых периодов).

Как трактовать результаты?

1. Если PI > 1, то значит инвестиционный проект стоит рассматривать.

2. Если PI = 1, то значит подразумевает ту же доходность, что и ставка дисконта.

3. Если PI < 1, то значит вложения нерациональны (относительно дисконта).

Какой показатель ROI считается нормальным

Нередко возникает вопрос, какой показатель можно назвать нормальным или даже хорошим

Важно не только правильно рассчитать ROI, но и знать, что делать с полученными данными. Результат может о многом рассказать, но всё же решение по поводу того, как быть дальше, придётся принимать самостоятельно

Что означают числовые показатели ROI:

- Когда ROI меньше 100 процентов, это говорит о том, что проект не окупился. То есть, бизнес внёс деньги, но получил недостаточную прибыль на выходе. Стоит подумать над тем, нужно ли продолжать вкладывать средства в проект, а также сравнить другие показатели.

- Когда ROI равен 100 процентам, это указывает на то, что вложенные средства окупились, и принесли прибыль, равную сумме затрат. Это минимальный достаточный для окупаемости показатель. Получив подобные значения необходимо пересмотреть проект и решить, что именно мешает полноценно развиваться. Возможно, выбрать другую маркетинговую стратегию, расширить товарный ассортимент или повысить качество продукции. Всё зависит от конкретной ситуации.

- Когда ROI больше 100, это указывает на то, что проект приносит прибыль. Чем выше будет показатель, тем лучше. Однозначно сложно сказать, к какому результату следует стремиться. В любом случае всё, что больше 100 – это однозначно хорошо для бизнеса и такое значение является условно высоким.

Каждый случай необходимо рассматривать индивидуально, потому как не всегда отрицательный ROI говорит о чём-то плохом. Допустим, бывают такие проекты, которые начнут окупаться только со временем. Например, когда речь идёт о продаже элитной недвижимости. Компания вложится в рекламу, например, разместит баннеры на улице, а также обратится к Яндекс.Директ и закажет продвижение в Инстаграме. Суммарные вложения окажутся весьма существенными.

В данном случае клиенты могут заинтересоваться недвижимостью, но обычно люди не одну неделю думают по поводу того, стоит ли совершать подобную покупку. Потенциальному клиенту необходимо взвесить все за и против, а кому-то приходится подкопить деньги или договориться с банком об ипотечном кредитовании. Всё это приводит к тому, клиент может купить недвижимость только через несколько месяцев. Но только одна его покупка сразу погасит все расходы на рекламу.

Каждый такой нюанс необходимо учитывать, чтобы не ошибиться и сделать правильные выводы.

Например, для валютных и фондовых рынков подходит как положительный, так и отрицательный ROI. Инвесторы будут вкладываться в недооценённые активы, которые постепенно изменятся в цене. Может происходить как рост, так и падение акций, при этом всего за несколько часов. Именно поэтому в данном случае подсчитывать показатель можно, но с учётом того, что сколько бы процентов не было получено в результате – всё может измениться за считанные минуты. Лучше в таком случае оценивать метрику за более долгосрочный период.

Как мы видим из аргументов выше, ответить на вопрос, каким должен быть показатель ROI – проблематично. Безусловно, оптимальное значение – это всё, что выше 100. При этом бывают ситуации, когда необходимо запастись терпением, потому как иначе нельзя сделать правильные выводы. Максимального потолка у показателя ROI не существует. Тут действует знакомое всем правило «Чем больше – тем лучше».

Перед использованием

В отечественной практике «returnoninvestment» обычно переводят как «рентабельность инвестиций». Этот коэффициент применяют, чтобы определить эффективность денежных вложений в самых разных сферах.

Зная, как рассчитать ROI, можно своевременно совершать необходимые действия, ведущие к увеличению прибыли:

- покупать и продавать активы;

- выделять финансы на развитие бизнеса: осваивание новых рынков, модернизацию производства и т. д.;

- выстраивать правильную рекламную стратегию, способствующую росту продаж;

- приобретать акции на бирже;

- получать кредиты на инвестиционные цели.

Чтобы данные были действительно точными и помогали в принятии правильных решений, необходимо понимать, как выявляется коэффициент рентабельности. Чтобы рассчитать ROI проекта, нужно знать:

- доход, то есть общий объём выручки;

- затраты, то есть объём потраченных денег;

- объем инвестиций, то есть вложенных средств.

Получить результаты, адекватно отображающие окупаемость инвестиций, можно только в том случае, если вы используете сопоставимые и находящиеся в пределах релевантного диапазона данные.

Формула, позволяющая рассчитать ROI, довольно проста: это общий доход, который вы получаете благодаря своему вложению, относительно стоимости актива. Для удобства оценки данное соотношение переводят в проценты.

Формула: чистый доход / стоимость инвестиции

К примеру, оценивается доходность акции, приобретённой за 100 рублей. Вы получили от неё дивиденды (10 % от стоимости, то есть 10 рублей), а затем продали за 120 рублей.

Тогда ROI инвестиции составит: / 100 = 30%

А вот если бы акцию удалось продать лишь за 80 рублей, то коэффициент получился бы отрицательным, что говорит об убыточности инвестиции. Таким образом, благодаря этой несложной формуле можно быстро рассчитать, какие активы являются прибыльными, а какие нет.

Инвесторы понимают логику этого расчёта: сначала из суммы полученного дохода необходимо вычесть сумму вложений, чтобы выяснить размер прибыли; затем полученную цифру разделить на объём инвестиций и перевести в проценты. Итоговый результат может быть как положительным, так и отрицательным.

При этом многие задаются вопросом, как рассчитать ROI в маркетинге. На самом деле эффективность рекламной кампании оценивается по той же формуле. Нужно понять, сколько именно товара вы продали благодаря рекламным мероприятиям, вычесть из прибыли стоимость проведённой кампании и разделить вновь на сумму расходов.

Понятие и назначение

Особое распространение ROI получил в следующих сферах:

- инвестиционная деятельность (покупка акций, облигаций, вложения в недвижимость и другие активы);

- бизнес (закупка оборудования, выпуск новой продукции, стартапы и пр.);

- маркетинг (анализ рекламных стратегий, программ лояльности).

Регулярный расчет ROI (минимум раз в месяц) поможет принять грамотное управленческое решение: сменить способ продвижения продукта, изменить долевое распределение инвестиционных инструментов в портфеле и убрать оттуда убыточные позиции, выбрать другой способ инвестирования и т. д.

Рентабельность инвестиций – это не прогнозный показатель. По нему сложно оценить будущую эффективность стратегии, потому что слишком много вариативных факторов, которые будут снижать точность расчетов. Это хорошо видно по формуле расчета, которую мы рассмотрим далее в статье. Но снизить количество ошибок при принятии решения вполне показателю под силу. Тем более что в инвестициях и в бизнесе цена каждой ошибки может исчисляться миллионами рублей упущенной выгоды или полученных убытков.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Цель

В бизнесе цель показателя рентабельности инвестиций (ROI) состоит в том, чтобы измерить за период нормы прибыли на деньги, вложенные в хозяйствующий субъект, чтобы решить, стоит ли делать инвестиции. Он также используется в качестве индикатора для сравнения различных инвестиций в портфеле

Инвестиции с наибольшей рентабельностью инвестиций обычно имеют приоритет, даже несмотря на то, что следует также принимать во внимание разброс рентабельности инвестиций в течение периода инвестирования. Недавно эта концепция также была применена к инвестициям научных финансовых агентств (например, Национального научного фонда ) в исследования оборудования с открытым исходным кодом и последующей отдачи от прямого цифрового тиражирования.

Рентабельность инвестиций и связанные с ней показатели дают представление о прибыльности , скорректированной с учетом размера инвестиционных активов, связанных с предприятием. ROI часто сравнивают с ожидаемой (или требуемой) нормой возврата на вложенные деньги. Рентабельность инвестиций не корректируется по времени (в отличие, например, от чистой приведенной стоимости ): в большинстве учебников она описывается с учетом инвестиций «нулевого года» и двух-трех лет дохода.

Маркетинговые решения имеют очевидную потенциальную связь с числителем ROI (прибыли), но эти же решения часто влияют на использование активов и требования к капиталу (например, дебиторскую задолженность и запасы). Маркетологи должны понимать положение своей компании и ожидаемую прибыль. Чтобы процент рентабельности инвестиций в маркетинг был достоверным, необходимо изолировать эффекты маркетинговой программы от других влияний, когда они сообщаются руководству. В опросе почти 200 старших менеджеров по маркетингу 77 процентов ответили, что считают показатель «рентабельность инвестиций» очень полезным.

Возврат инвестиций может быть увеличен до условий, отличных от финансовой выгоды. Например, социальная отдача от инвестиций (SROI) — это основанный на принципах метод измерения внебюджетной стоимости (т. Е. Экологической и социальной ценности, которая в настоящее время не отражается в обычных финансовых счетах) по сравнению с вложенными ресурсами. Его может использовать любая организация для оценки воздействия на заинтересованные стороны , определения способов повышения производительности и повышения эффективности инвестиций.

Ограничения использования ROI

Как инструмент принятия решений, это просто для понимания. Простота формулы позволяет пользователям свободно выбирать переменные, например, продолжительность расчета, включены ли накладные расходы или какие факторы используются для расчета компонентов дохода или затрат. Использование только рентабельности инвестиций в качестве индикатора для определения приоритетности инвестиционных проектов может вводить в заблуждение, поскольку обычно показатель рентабельности инвестиций не сопровождается объяснением его структуры. Рентабельность инвестиций должна сопровождаться базовыми данными, которые формируют входные данные, часто это делается в формате экономического обоснования. Для долгосрочных инвестиций потребность в корректировке чистой приведенной стоимости велика, а без нее рентабельность инвестиций будет неверной. Подобно дисконтированному денежному потоку , вместо него следует использовать дисконтированный ROI

Одно ограничение, связанное с традиционным расчетом рентабельности инвестиций, заключается в том, что он не полностью «отражает краткосрочную или долгосрочную важность, ценность или риски, связанные с природным и социальным капиталом», поскольку он не учитывает экологические, социальные и управленческие аспекты. производительность организации

Без метрики для измерения краткосрочных и долгосрочных экологических, социальных и управленческих показателей фирмы лица, принимающие решения, планируют будущее, не учитывая степень воздействия, связанного с их решениями. Для этой цели часто предусмотрены одна или несколько отдельных мер, согласованных с соответствующими функциями комплаенс.

Анализ PI-индекса

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI). NPV, то есть дисконтированный суммарный денежный поток наглядно показывает, сколько средств получит финансист за один оборот капитала. Таким образом, анализ дает двойные итоги: абсолютный и относительный.

Рассчитанный индекс доходности инвестиций прост в оценке. Если сравнивать его с единицей, возможны три варианта:

- PI > 1. Проект заслуживает внимания и подробного анализа на предмет выявления возможных ошибок. Необходимо перепроверить все исходные данные. Бывает, что влияющие на успех факторы дают погрешности в вычислениях. Если расчеты подтверждаются, инвестиция целесообразна.

- PI = 1. По критерию NPV наблюдается стопроцентная самоокупаемость без прибыли. В некоторых деловых кругах такой результат называют «бульоном с варенных яиц». Если модификация бизнес-проекта не позволяет выжать из него более высокую рентабельность, от финансирования лучше отказаться.

- PI < 1. У каждого финансиста свое нормативное значение индекса прибыльности, но если расчет дает результат меньше единицы, это означает одно – убыточность деятельности. Денежный поток, инициируемый инвестициями, настолько скуден, что не покрывает вложений.

По своей сути PI – норма прибыли инвестора плюс единица. Для его расчета целесообразно использовать программу EXEL или онлайн-калькулятор.

Return on Ivestment

Показатель рентабельности инвестиций, Return on investment (ROI) — это финансовый показатель эффективности или прибыльности инвестиций. Цель показателя — оценка эффективности инвестиций или сравнение различных опций потенциальных инвестиций до выделения средств на них. ROI пытается напрямую измерить сумму возврата на конкретную инвестицию относительно ее стоимости. Расчет показателя способствует определению наиболее привлекательного проекта относительно требуемых затрат.

Категории рентабельности инвестиций

В рамках оценки потенциальных проектов ROI можно разделить на категории:

- Краткосрочные – проекты, по результатам вложений в которые можно получить преимущества в ближайшей перспективе. Например, незначительная модернизация оборудования, изменение стратегии рекламы, промо акции и т.д. В эту категорию включается все, куда компания может инвестировать деньги и получить возврат инвестиций в течение одного года.

- Долгосрочные – проекты, длительность которых может растянуться на длительный промежуток времени. Например, несколько кварталов или лет (строительство новой производственной площадки, добавление дополнительной производственной линии и т.д.)

Формула ROI

Данные для расчета рентабельности инвестиций формируется при анализе потенциально проекта или инвестиций. Данные по рентабельности инвестиций должны быть доступны на этапе принятия решения, чтобы можно было понять, как долго будут окупаться инвестиции.

Анализ показателя ROI

- Если по результатам расчета рентабельность инвестиций окажется 30%, то срок окупаемости будет порядка 3 лет и нескольких месяцев;

- Если по результатам расчета рентабельность инвестиций окажется 50%, то срок окупаемости будет 2 года;

- Если по результатам расчета рентабельность инвестиций окажется 200%, то срок окупаемости будет 6 месяцев.

Соответственно, чтобы оценить срок окупаемости необходимо 100% разделить на рассчитанное значение рентабельности инвестиций.

Показатель рентабельности инвестиций ROI – простой и понятный инструмент для оценки потенциального инвестирования средств. Однако в этом и заключается его обратная сторона – данными очень легко манипулировать. Например, если в компании есть свои внутренние критерии по оценке потенциальных проектов по инвестициям, то рассчитанное значение рентабельности инвестиций может быть умышленно завышено. Поэтому, в случае оценки потенциальных инвестиций, принимать решение исключительно по одному значению показателя будет недальновидно. Поэтому следует очень тщательно изучать и проверять каким образом, была спрогнозирована рентабельность предлагаемой инвестиции.

Пример расчёта ROI

Например, фирма продаёт канцелярские товары и рекламирует свою деятельность в местной газете и на одной радиостанции. На рекламную кампанию тратиться 100 тысяч рублей в год. При обращении нового клиента, у него уточняют источники, из которых он получил информацию о фирме. Если из радио или газеты, общая стоимость его покупок заносится на специальный счёт.

По истечении года анализируют результаты. Если выяснилось, что за год все клиенты, которые пришли при помощи рекламы, принесли прибыль компании в сумме 300 тысяч рублей, то, зная эту сумму, можно рассчитать эффективность инвестиций (в этом случае, прибыльность вложений в рекламу):

ROI = Заработанные деньги / Затраты * 100% = 300 000 / 100 000 * 100% = 300%

Следовательно, каждый рубль, потраченный на рекламу, принёс фирме 3 рубля прибыли.

Часто задаваемые вопросы

Как вы рассчитываете рентабельность инвестиций (ROI)?

Рентабельность инвестиций (ROI) рассчитывается путем деления прибыли, полученной от инвестиций, на стоимость этих инвестиций. Например, инвестиция с прибылью в 100 долларов и стоимостью в 100 долларов будет иметь рентабельность инвестиций 1 или 100% в процентах. Хотя окупаемость инвестиций – это быстрый и простой способ оценить успешность инвестиций, у него есть несколько серьезных ограничений. Например, рентабельность инвестиций не отражает временную стоимость денег, и может быть трудно достоверно сравнить рентабельность инвестиций, поскольку для получения прибыли одним инвестициям потребуется больше времени, чем другим. По этой причине профессиональные инвесторы, как правило, используют другие показатели, такие как чистая приведенная стоимость (NPV) или внутренняя норма прибыли (IRR) .

Что такое хороший ROI?

То, что квалифицируется как «хорошая» рентабельность инвестиций, будет зависеть от таких факторов, как терпимость инвестора к риску и время, необходимое для того, чтобы инвестиции принесли доход. При прочих равных, инвесторы, которые более склонны к риску, скорее всего, согласятся с более низкой рентабельностью инвестиций в обмен на меньший риск. Аналогичным образом, инвестиции, которые окупаются дольше, обычно требуют более высокой рентабельности инвестиций, чтобы быть привлекательными для инвесторов.

Какие отрасли имеют самый высокий ROI?

Исторически средняя рентабельность инвестиций для S&P 500 составляла около 10% в год. Однако внутри этого могут быть значительные различия в зависимости от отрасли. Например, в течение 2020 года технологические компании, такие как Apple Inc. ( AAPL ), Microsoft Corp. ( MSFT ) и Amzon.com Inc. ( AMZN ), получили годовую прибыль намного выше этого порогового значения в 10%. Между тем компании в других отраслях, такие как энергетические компании и коммунальные предприятия, показали гораздо более низкую рентабельность инвестиций и в некоторых случаях несли убытки по сравнению с прошлым годом. Со временем средняя рентабельность инвестиций в отрасли может меняться из-за таких факторов, как усиление конкуренции, технологические изменения и сдвиги в предпочтениях потребителей.

Формула окупаемости

Если было принято решение воспользоваться простым методом, то формула здесь будет довольно простой – Т=И/Д:

- Т обозначает период возврата вложенных средств;

- И – величина вложенных финансов;

- Д – сумма прибыли;

Последний фактор представляет собой сумму чистой прибыли и амортизации. Чем меньшим будет итоговый показатель, тем больше вероятности получения довольно значительного дохода, который сможет покрыть не только внесенные средства, но и дать человеку воспользоваться прибылью.

Если человек рассчитывает получить прибыль в течение меньшего срока времени, которое получилось у него в процессе расчетов, то ему желательно отказаться от данного вложения денег.

Методический расчет имеет более сложную формулу, так как здесь приходится учитывать большое количество дополнительных факторов.

В общем виде она выглядит следующим образом: Т=IC/FV:

- Т по-прежнему обозначает в течение какого времени планируется возвратить средства;

- IC – размер вложенных денег;

- FV – доход, который планируется получить в конечном итоге;

При помощи данного способа можно вычислить, насколько обесценятся деньги на момент окончания расчетного периода

Здесь также принимаются во внимание определенные риски, связанные с вложением денежных средств

Помимо инфляции, сюда относятся государственные риски и риски неполучения дохода и, как следствие, непосредственной прибыли. Все эти риски вычисляются в процентной ставке, после чего суммируются, что в конечном счете дает вероятностный процент возвращения денежных средств.

Как по итогам расчетов понять, какой ROI хороший

Как и другие маркетинговые показатели, коэффициент доходности необходимо рассматривать в контексте конкретной ситуации. Можно сказать, что основная цель бизнеса — это извлечение прибыли, и самый короткий путь к этой цели — продажа всего имеющегося товара.

В большинстве случаев у бизнеса есть множество путей развития, то есть способов продавать больше и эффективнее. Для начала нужно достичь своей «точки максимума» в плане объёма сбыта. Чтобы этого добиться, необходимо обеспечить серьёзные вложения в рекламу, что неизбежно приводит к некоторому снижению ROI. В ситуации, когда продавать больше товара и увеличивать прибыль за счёт количества уже не представляется возможным, стоит сосредоточиться на оптимизации каналов продвижения и увеличивать окупаемость до 200, 300, 400 и более процентов.

И всё-таки просто рассчитать ROI недостаточно — в каждом конкретном случае этот показатель необходимо оценивать индивидуально. Иногда коэффициент может быть большим и при довольно скромной прибыли, также и наоборот.

Вот простой пример:

| Реализовано единиц товара | Доход | Расход | Прибыль | ROI | |

| Кампания 1 | 9 | 7200 | 3500 | 3700 | 205 % |

| Кампания 2 | 22 | 17600 | 11250 | 6450 | 156 % |

Есть две организации, которые реализуют один и тот же товар. У первой показатель ROI намного выше, а значит, она работает эффективнее. Однако по количеству проданного товара, также как и по размеру прибыли, вторая фирма сильно опережает первую.

Общее правило звучит так: ROI однозначно не должен быть ниже 100 %, поскольку это говорит о том, что вложения не окупаются. А вот стремиться к повышению этого показателя в несколько раз стоит только тогда, когда достигнут максимально возможный объём продаж.

Допустим, компания в месяц может произвести 50 зеркал. Однако за указанный период такое количество продукции не реализуется, а остатки заполняют склад. Чтобы повысить продажи, фирме необходимо больше вкладывать в рекламу, не забывая следить за тем, чтобы ROI оставался выше нормативного значения. Когда нужный уровень продаж достигнут, можно заняться оптимизацией рекламы и снижением ROI.

Иными словами, чтобы добиться успеха, нужно планомерно наращивать инвестиции, пока производство не выйдет на максимально возможный уровень прибыли, при условии, что ROI не опускается ниже 100 %.