Виды банковских счетов: характеристика и основные отличия

Содержание:

- Что такое обезличенный металлический счет (ОМС)

- Особенности нумерации счетов российских банках

- Классификация банковских счетов

- Расчетный счет для ИП

- Депозитный счет и текущий счет: в чем разница?

- Как выбрать банк для бизнеса

- Списание с расчетного счета

- Закрытие счета

- Использование лицевого счета ИП для коммерческих расчетов

- Какие документы потребуются для открытия счета

- Что необходимо о при открытии Текущего счета

- Виды банковских счетов для юридических лиц

- Что даёт подключение к РКО

- Что такое номер счета

- Порядок ведения расчетного счета в банке

- Что собой представляет счет для ИП и организаций

- Как узнать по БИК в каком банке счет?

Что такое обезличенный металлический счет (ОМС)

Хранить свои денежные активы можно и в металлах, например в золоте, серебре, платине или палладии. У «безналичного» хранения драгоценных металлов есть преимущества перед реальными золотыми слитками под подушкой.

Зачем хранить деньги в металлах

ОМС — это альтернатива торговле на фондовом рынке. Ваш доход будет зависеть от рыночных котировок на металлы: чем выше стоимость драгметаллов, тем больше на вашем счете денег в переводе на рубли. Если вы разбираетесь в этом сегменте рынка, то ОМС для вас — хороший способ увеличить активы. Покупать и продавать металлы удобнее безналичным путем. Почему?

-

Это дешевле

Если вы купите слитки за рубли или валюту через банк, вам не придется платить НДС за покупку. А вот если вы просто купите слиток и не будете хранить его на ОМС, то с вас возьмут 20% НДС как за покупку товара.

-

Это безопаснее

Вам не придется перевозить слитки и проверять их подлинность. Риск потерять слитки лежит на банке, а не на вас.

Как открыть обезличенный металлический счет

Нужно подать заявку на открытие ОМС в банке, у которого есть такая услуга. При этом вы купите у банка выбранный вами металл по предложенному курсу. Перевести металлический счет из другого банка не получится, операции по переводу металлов возможны только в рамках одного банка.

Что нужно помнить про ОМС?

- Счет ОМС открывают для учета драгоценных металлов, которые вкладчик купил у банка.

- Счет называется обезличенным, потому что на нем числятся не конкретные слитки золота, серебра или платины, а их весовое значение в граммах.

- Тем не менее количество граммов драгоценного металла, учитываемое на ОМС, можно забрать по действующему в этот момент курсу в натуральной форме (слитком), если это предусмотрено договором. Как правило, банк просит уведомить заранее, в какой форме вы предпочитаете забрать ваши средства.

- Если вы закроете счет и попросите банк выдать металл в виде слитка, вам придется заплатить НДС.

- За обслуживание вклада банк может брать с вас проценты. Но чаще всего обслуживание бесплатно, свою долю за работу со счетом банк получает за счет разницы курса покупки/продажи металла.

- Доход от ОМС облагается НДФЛ, но если вашему счету более 3 лет, вы освобождаетесь от уплаты налога.

- Деньги в эквиваленте драгоценного металла на ОМС не застрахованы в ССВ.

- На ОМС могут начисляться проценты (если это предусмотрено договором). Но доход по таким вкладам не гарантирован, потому что он зависит от колебания цен на рынке драгоценных металлов.

Особенности нумерации счетов российских банках

- Первые пять цифр кодирующей цепочки определяют назначение (согласно плану счетов) и включают балансовый счет. Банк присваивая значение оперирует утвержденным сборником, который также является основой для работы системы. Так, закодированный символьный идентификатор, начинающийся с группы – 40702, указывает на расчетный счет юридического лица, относящегося к группе коммерческого негосударственного типа. А по коду 42605 можно определить, что банковский счет открыт нерезидентом (физлицом) на срок от полугода до года. Ссылкой на реестр (план счетов) служит первый символ первой кодировочной группы.

- Следующие три цифры присваиваются в зависимости от валюты открытия рассматриваемого счета, на основе реестра кодов из общероссийского валютного классификатора.

- Единственный символ третьей группы номера банковского счет является ключ, генерируемый с учетом прочих символов, а также банковского идентификатора (БИК). Данный символ является своего рода ключом безопасности, предотвращающим вероятность возникновения ошибок при внесении данных в операционную таблицу. Также благодаря ключу невозможно использовать ID счета открытого банком А, обратившись в банк Б.

- Четыре символа четвертой группы кода указывают на филиал или операционный офис, открывший и обслуживающий счет. Банковской организации не имеющей дополнительных подразделений присваивается значение 0, читаемое как 0000. Базой для алгоритма является учетная документация и политика финансовой организации.

- Последняя группа идентификатора указывает на параметры лицевого счета и имеет деление на подгруппы в зависимости от методики принятой в рассматриваемой организации.

- клиентские – используемые для взаимоотношений финансовой структуры и клиента (физического или юридического лица) регламентируемые договором на открытие и ведение банковского счета выбранного типа;

- межбанковские – счета, открытые для проведения расчетов между субъектами банковской системы. Также применяется кодировка согласно общепринятым нормам.

Классификация банковских счетов

Определенной проблемой является сложившаяся обстановка, когда действующее законодательство, хоть и определяет вид счета в банке, но не содержит полной и четкой классификации. При такой ситуации оптимальным выходом будет прибегать к специальной юридической литературе, где вопрос разновидности банковских учетных записей исследован очень подробно.

По субъектному составу

Предусмотренное законодательством подразделение на виды банковских счетов по субъектному составу имеет две категории:

- Клиентские – открываются банком для физических или юридических лиц, и могут быть расчетные, текущие, депозитные и др.

- Межбанковские – открываются для другого банка на основе корреспондентских отношений, когда расчет происходит средствами и по поручению другой кредитной организации, входящей в федеральную платежную систему.

По назначению

В соответствии с этим разделением, различают следующие основные типы счетов, предназначение которых понятно уже из названия:

- расчетные – для использования в качестве основного баланса у юридического лица;

- текущие – для физлиц или организаций, не являющихся юридическими лицами;

- бюджетные – для предприятий и организаций, финансируемых из федерального бюджета;

- депозитные – для хранения средств и получения прибыли с помощью процентных начислений;

- ссудные – для обслуживания кредитных карт и операций по исполнению денежного обязательства.

По видам валюты

Действующее законодательство разделяет банковские расчеты следующим образом:

- Рублевые – осуществляемые в российских денежных единицах (рублях).

- Валютные – которые открываются в денежных единицах других стран. Такие учетные записи могут потребовать наличие валютной лицензии банка России.

- Инвалютные – валютные вклады резидентов российской федерации за пределами страны.

- Мультивалютные – в этом случае, заключением одного договора с банком, делается оформление нескольких разных валютных вкладов (с возможностью конвертаций средств между ними).

По сроку действия

Для операций с иностранной валютой, по российскому законодательству полагается иметь два вида банковских счетов:

- Постоянные – для выполнения всех текущих валютных платежей.

- Транзитные – сюда поступают средства от экспортных операций с нерезидентами и другая выручка в иностранной валюте. Этими средствами можно воспользоваться только после ряда обязательных процедур (идентификации поступившей суммы и др.).

По возможности пополнения или снятия денежных средств

В соответствии с этой возможностью, существует три вида банковских счетов:

- Без пополнения. Деньги сюда зачисляют один раз и дополнительные взносы отсутствуют.

- С возможностью пополнения. Допускается вносить новые суммы в течение срока вклада.

- С возможностью частичного снятия средств. Можно воспользоваться деньгами со вклада, но при этом есть лимит, который обязательно должен оставаться.

По цели использования

В зависимости от целевой принадлежности денежных средств, законом предусмотрено несколько видов банковских счетов:

- Текущие – подразумевающие свободу распоряжения владельца относительно расходования средств, находящихся на хранении в финучреждении (в том числе с помощью платежных поручений и других расчетных документов).

- Целевые – их предназначение определено договором или прямо указано законодательно. Например, это могут быть инвестиционные средства из федерального бюджета, предназначенные для финансирования конкретных проектов.

По объему расчетных операций

Существует три вида банковских счетов в зависимости от того, какое количество расчетных операций является для них допустимым:

- Без ограничений в операциях – когда по данной учетной записи могут выполняться все операции.

- С ограниченным кругом операций – например, на учетную запись с доверительным управлением, нельзя начислять собственные денежные средства.

- Временные или накопительные – для которых вообще исключены расчетные операции. Это может быть, например, депозитный вклад суда, открытый клиенту банком для зачисления денежных средств, но не преследующий цели извлечения коммерческой выгоды.

Расчетный счет для ИП

Законодательство не обязывает предпринимателей открывать расчетные счета. Можно использовать банковские счета и карты, открытые на физическое лицо. Но, как показывает практика, вести успешный бизнес с их использованием затруднительно.

Случаев, когда можно вести предпринимательскую деятельность без использования расчетного счета, не так уж и много. Все они относятся к розничной торговле и оказанию бытовых услуг.

Так, например, если вы продаете фрукты/овощи на рынке и принимаете оплату от покупателей наличкой, то, скорее всего, расчетный счет вам не понадобится.

Кстати, по указанию Банка России (п.5 и 6 № 3073-У от 7 октября 2013), наличные расчеты между ИП и юридическими лицами ограничены суммой 100.000 руб. по одному Договору. Разъясним это правило на примерах.

Пример #1: Торговля на рынке

Допустим, за место на рынке вы платите аренду путем перечисления денег на расчетный счет организации, которой принадлежит рынок. Договор аренды, обычно, заключается на 11 месяцев. Если аренда вашего места официально по Договору составляет, к примеру, 20.000 руб. в месяц, то ограничение в 100.000 руб. наступит через 5 месяцев. Это значит, что с шестого по одиннадцатый месяц вам нужно будет проводить остальные арендные платежи по безналу, то есть без расчетного счета никак.

Когда вы закупаете фрукты/овощи у юридического лица по Договору, то и здесь действует ограничение в 100.000 руб. Чтобы этого избежать, некоторые предприниматели разбивают такие договоры на несколько. Правда, не все организации и юридические лица на это охотно соглашаются.

Пример #2: Услуги маникюра на дому

Рассмотрим другой пример: девушка открыла ИП на Патенте и оказывает услуги маникюра/наращивания ногтей на дому. Оплату клиентов принимает наличными, аренду не платит, с юр.лицами не взаимодействует. В этом случае расчетный счет можно не открывать.

Однако, не всем клиентам будет удобно оплачивать услуги наличкой. По данным Центрального Банка, количество операций по банковским картам в 2017 году выросло на треть по сравнению с аналогичным периодом 2016 года. Всего было совершенно 24 млрд транзакций на общую сумму 63,4 трлн рублей.

Как заявила Ольга Скоробогатова, первый зам.пред Банка России: «На протяжении последних лет усиливается тренд по увеличению использования банковских карт в системе расчета за товары и услуги и снижается количество снимаемых с карт наличных средств».

В такой ситуации, для повышения качества обслуживания, индивидуальному предпринимателю – мастеру маникюра целесообразнее завести терминал для приема платежей по картам. И тогда, для полноценной работы такого терминала, ей понадобится расчетный счет в банке..

Ну а если ваша деятельность завязана на работе с крупными предприятиями и в обороте солидные суммы, то тут без расчетного счета никуда. Даже если экономически будет менее выгодно, ваши потенциальные заказчики отдадут предпочтение тем контрагентам, у кого есть расчетный счет.

Открыть можно несколько расчетных счетов для разных целей, что позволяет более четко учитывать денежные потоки. Для оптимизации расходов на бухгалтерию предприниматели используют дистанционные банковские сервисы, получая возможность для автоматизации бизнес-процессов.

Депозитный счет и текущий счет: в чем разница?

| Критерии | Текущий счет | Депозитный счет |

|---|---|---|

| Начисление процентов | Отсутствует, либо предоставляется за определённую плату | Размер начисления процентов прописывается в договоре |

| Стоимость обслуживания | Зависит от выбранного тарифного плана | Бесплатно |

| Срок размещения денежных средств | Не ограничен | Прописывается в договоре |

| Страхование | Страхуются денежные средства до 1.4 млн рублей | Страхуются денежные средства до 1.4 млн рублей |

| Возможность пополнения | Имеется | Не на каждом |

| Возможность снятия | Имеется | Как правило, отсутствует (либо по условиями договора) |

| Мгновенный доступ к деньгам | Имеется | Как правило, отсутствует (либо по условиями договора) |

Депозитный счет – это счет в банке, на котором лежат денежные средства под фиксированный процент на некоторый срок, который указан в договоре.

Текущий счет используется для оплаты услуг, приобретения товаров, то есть клиент в любое время может воспользоваться денежными средствами, которые размещены на счёте. В отличие от депозитного счёта, на минимальный остаток проценты не начисляются, либо начисляются, но за дополнительную плату. Отсюда делаем вывод, что текущий счёт отличается от депозитного:

- Режимом счета;

- Величиной %;

- Стоимостью обслуживания.

Депозитный счёт не заменит текущий, поскольку его владелец не может мгновенно получить доступ к деньгам. Так банки страхуют себя. Если запретить клиентам использовать денежные средства на определённый срок, кредитные учреждения не будут беспокоиться, смогут ли они пустить деньги в оборот.

Составляющие депозита:

- % ставка – за нахождение денег на депозите начисляется процент, который выше того, что применяется при счетах до востребования;

- Срок, по истечении которого он закрывается;

- Страхование — в случае, если банк обанкротится, денежные средства, размер которых не превышает 1.4 млн, возвращаются владельцу счёта;

- Пополнение — если такой пункт прописан в договоре, то клиент может начислять деньги на счёт.

Для того чтобы закрыть депозит, нужно написать 2 заявления. Одно заявление закрывает счёт, а второе – вклад. Когда счёт закрывается, средства либо перечисляются на текущий счёт, либо выдаются наличными.

Как выбрать банк для бизнеса

Основные критерии выбора банка для расчетно-кассового обслуживания (РКО):

- Консультационная поддержка.

- Эквайринг.

- Аренда оборудования.

- Кредиты, лизинг.

- Овердрафт.

- Спецсчёт для участия в торгах, тендерах.

- Предоставление банковской гарантии.

- Инкассация.

- Самоинкассация.

- Возможность размещения средств на депозит и процент по депозиту.

- Зарплатный проект.

- Бизнес карта.

- Различные бонусы.

- Для начала необходимо выбрать наиболее важные факторы именно для Вашего предприятия.

- Расставить их по убыванию значимости.

- Выбрать банки, подходящие под критерии верхней части Вашего списка (первые 3-4 позиции).

- Проанализировать какие из этих банков отвечают условиям нижней части списка.

- В результате у Вас останется немного вариантов, из которых Вы легко выберете наиболее подходящие банки.

Списание с расчетного счета

При недостатке средств на счете могут появиться проблемы с оплатой счетов, при избытке средств неизбежно возникнут вопросы о том, в какой последовательности нужно оплачивать поступающие платежи. Поэтому на расчетном счете необходимо поддерживать определенный остаток средств, списывая «излишки».

Основной счет, который отражает списание денежных средств, — счет 51 «Расчетные счета» из бухгалтерского плана. Списания проводятся на основании требуемых первичных документов и выписки, предоставленной из банка.

Проведение безналичных расчетов может осуществляться в форме платежного поручения, требования, инкассового поручения. В любом случае платежные документы заполняются в соответствии с требованиями законодательства РФ.

Закрытие счета

Для закрытия счета необходимо подать в банк соответствующее заявление. Расторжение договора можно произвести в любой момент, и никакие условия контракта не могут ограничить данное право клиента (п. 11 ПВАС № 5). Счет будет закрыт, как только банк получит заявление, или в любой срок, указанный в заявлении (п. 13 ПВАС № 5).

Не может препятствовать расторжению договора и наличие неисполненной платежной документации. При прекращении обслуживания исполнительная документация возвращается субъектам, от которых была получена, с уточнением причины невозможности исполнения (п. 16 ПВАС № 5).

Хотя денежные средства, находящиеся на счете, принадлежат исключительно владельцу, и только он может пользоваться ими, существуют исключения. Счет может быть заблокирован банком или законодателем. Для его блокировки должны быть веские основания, а именно:

- Наличие обоснованных причин подозревать клиента в проведении нелегальных операций (абз. 2 п. 5.2 ст. 7 закона «О противодействии…» от 07.08.2001 № 115-ФЗ). Если законность операций не будет доказана, средства не будут разблокированы.

- Отсутствие денег на счете и транзакций по нему на протяжении 2 лет (п. 2 ст. 859 ГК РФ).

- Постановление судебного пристава. Если клиент банка должен некую сумму, то при нахождении текущего счета приставом все деньги с него будут списаны в пользу погашения долга (п. 4 ст. 859 ГК РФ).

- Отсутствие сведений об изменении идентификационных характеристик клиента (постановление президиума ВАС РФ от 27.04.2010 № 1307/10).

После расторжения договора любые транзакции по закрытому текущему счету, кроме выдачи остатка владельцу, невозможны (пп. 8.2-8.3 инструкции № 153-И). Если после того, как договор был аннулирован, на него были переведены деньги, то они будут возвращены отправителю.

Использование лицевого счета ИП для коммерческих расчетов

Иногда индивидуальные предприниматели, да и некоторые юридические лица открывают лицевые счета и пытаются использовать их для коммерческих расчетов. Какую выгоду они преследуют? Ответ очевиден.

- Обслуживание лицевых счетов более дешевое;

- Порой на лицевом счете отсутствует ограничение по лимиту движения денежных средств в течение суток, ровно как и нет ограничения по остатку на балансе, который в любой момент можно свести к нулю, что чрезвычайно интересно представителям бизнеса.

Однако, в случае применения лицевого счета для коммерческих переводов, не следует исключать некоторые возможные неприятности, такие как:

- если клиент перечислит на л/с деньги, но при этом укажет, что он индивидуальный предприниматель, то, скорее всего, операция проведена не будет;

- заказчик — ИП может совсем отказаться от сделки, если продавец попросит его не указывать себя в качестве индивидуального предпринимателя.

Кстати говоря, поскольку закон не дает права банкам отслеживать финансовые потоки на лицевых счетах, то представители финансовых структур идут другим путем. Когда составляется договор с юридическим лицом или ИП на открытие лицевого счета, в нем четко прописываются порядок и правила использования л/с. В случаях их нарушения банк снимает с себя всякую ответственность и в случае чего, наказание автоматически понесет держатель счета.

Какие документы потребуются для открытия счета

Пакет документов, запрашиваемых при подаче заявки на открытие счета, могут отличаться в разных финансовых организациях. Для юридических лиц и ИП действуют разные критерии в формировании комплекта документов.

Расчетный счет для ООО

Открытие банковского счета организациями (ООО), в общем случае, возможно при наличии основного списка документов:

- свидетельства, выданные ФНС – о регистрации (ОГРН) и о нахождении ООО на учете в территориальном налоговом органе (ИНН/КПП);

- актуальный вариант Устава (с зарегистрированными изменениями);

- лист Выписки из ЕГРЮЛ, полученный при регистрации;

- протокол (или решение) об образовании юрлица (с указанием руководителя ООО), учредительный договор;

- коды Росстата;

- паспорт руководителя и приказ о назначении на должность гендиректора;

- разрешительные документы и лицензии – при их наличии;

- подтверждение местонахождения организации (арендный договор, свидетельство о праве собственности).

Все бумаги предъявляются в банк в виде оригиналов и копий. Нотариального удостоверения скопированных экземпляров крупные банки обычно не требуют, поскольку заверяют их самостоятельно.

Следует знать: Если банк снимает копии с учредительных документов своими силами, то будущему клиенту, чаще всего, придется оплатить эту услугу. В целях экономии целесообразно предоставить собственные электронные и бумажные копии всех предоставляемых подлинников.

Заявление на оформление счета и карточка, в которой фиксируется образец подписи директора и копия оттиска круглой печати организации, можно заполнить у банковского менеджера. Карточка предусматривает наличие примеров оригинальных подписей директора и бухгалтера. Если в штате компании нет единицы счетного работника, запись об этом должна быть отмечена на карточке и завизирована печатью и подписью.

В офисе банка также заполняется и подписывается договор расчетного счета и соглашение о дистанционном обслуживании.

Состав документов для ИП

Физическому лицу-предпринимателю, желающему зарегистрировать расчетный счет, потребуется несколько меньший пакет документов. Он включает:

- свидетельство, выданное налоговой инспекцией и удостоверяющее регистрацию ИП;

- выписка (или лист) ЕГРИП;

- подтверждение ИФНС о налоговом учете;

- коды Росстата;

- паспорт/удостоверение личности гражданина-ИП.

Заявление об открытии счета и карточку с эталоном подписи можно заполнить в банке. Если предприниматель работает с круглой печатью, то на карточке ставится ее оттиск. Местонахождение (юридический адрес) ИП подтверждается либо фактом регистрации по паспорту, либо документом о праве собственности/договоре аренды на помещение, предназначенное для работы.

Имейте в виду: Количество расчетных счетов, открываемых в банках, законодательно не регламентируется. Компания или ИП может иметь несколько счетов в различных банках и валютах.

Что необходимо о при открытии Текущего счета

Для открытия текущего счета для физического лица достаточно обратиться в любое отделение нужного вам банка.

Из документов необходимо иметь при себе всего лишь паспорт. Остальная вся документация составляется непосредственно банковским работником и человек лично ставит подпись на договоре.

Открытие самого текущего счета занимает совсем немного времени. Однако, если необходимо получить прикрепленную к счету карту, это может занять чуть больше времени.

В настоящее время появилась возможность открыть счет в формате онлайн, что значительно упрощает процесс и помогает сэкономить время. Достаточно заполнить форму заявки на официальном сайте банка. Оставаться на связи для банковских работников. Наличие при себе паспорта, для получения банковской карты.

Виды банковских счетов для юридических лиц

Выделим виды банковских счетов для юридических лиц:

О таком типе счетов в банке, как счет по вкладу, мы писали в разделе для физлиц.

Расчетный счет

Этот вид банковских счетов — аналог текущего счета физлиц для юрлиц. Юридические лица совершают свои операции с использованием расчетного счета. Это оплата и получение денежных средств от контрагентов, уплата налогов и сборов. В определенных случаях налоговая может заблокировать расчетный счет (несдача отчетности вовремя, неисполнение обязанности по уплате налогов).

Об аресте счета налоговой узнайте из статьи.

Бюджетный счет

Этот вид банковского счета используют юридические лица в определенных случаях, когда работают с денежными средствами, выделенных из бюджетной системы РФ.

Рассмотрим некоторые специальные виды счетов в банках для юридических лиц.

О валютном счете мы писали в статье.

Структура банковского счета

Любой банковский счет имеет номер, состоящий из 20 знаков. Это не случайный набор цифр, а код, который можно прочитать, если знать, что означают числа, входящие в состав номера счета.

Банковский счет имеют следующий состав: 000 00 000 0 00000000000.

Не надо путать номер банковского счета и номер банковской карты, привязанной к счету. Это разные номера. К каждой банковской карте привязан счет. Узнать его реквизиты можно в мобильном банковском приложении, в интернет-банке или в отделении кредитной организации при предъявлении удостоверения личности. Зачастую юрлицо может сделать перевод физлицу со своего расчетного счета на текущий банковский счет физлица только по реквизитам счета, то есть по его номеру, а не по номеру банковской карты.

Расскажем, что означает каждая группа цифр:

- 000 — зашифрована принадлежность счета (404 — внебюджетные фонды; 407 — юрлица и ИП; 408 — частные лица; 423 — депозит частного лица);

- 00 — уточняется принадлежность счета (01 — финансовые организации; 02 — коммерческие организации; 03 — некоммерческие организации);

- 000 — валюта счета (810 — российский рубль; 840 — доллар; 978 — евро);

- 0 — контрольная цифра для работников банка

- 0000 — номер подразделения, где изначально открыт счет;

- 0000000 — код, который генерируется в каждом банке самостоятельно и является своеобразным идентификатором клиента.

Что даёт подключение к РКО

В первую очередь расчётно-кассовое обслуживание даёт расширение возможностей бизнеса. Увеличится перечень потенциальных контрагентов, появится возможность участия в тендерах, предприниматель сможет пользоваться дополнительными банковскими услугами.

Например, подключить эквайринг и принимать платежи от клиентов и покупателей с банковских карт. Клиенту банка будут доступны овердрафты, кредитные линии и ссуды разного типа. Если компания имеет штат сотрудников, можно подключиться к зарплатному проекту.

Открытие расчётного счёта позволит выполнять следующие финансовые операции:

- переводы ИП, юрлицам и физлицам;

- переводы на банковские карты;

- ведение валютных счетов, конвертация валют, получение услуг валютного контроля, выполнение международных операций;

- получение наличных через кассу банка или банкоматы;

- пополнение счета через кассу или банкоматы;

- управление дополнительными услугами онлайн: зарплатными проектами, бизнес-картами, эквайрингом, кредитами и пр.

Если вы собираетесь расчётный счёт открыть, вам обязательно предложат подключение интернет-банкинга. Это система, через которую можно совершать все возможные финансовые операции без посещения банковского офиса. Кроме того, многие банки создают специальные онлайн-сервисы для бизнеса с расширенными возможностями, через которые можно вести бухгалтерию, интегрировать систему с облачными сервисами и пр.

Для удобства обслуживания клиентам предлагается выпуск бизнес-карт. Они дают прямой доступ к безналичным денежным средствам, снимать наличные и пополнять расчётный счёт удобно с помощью терминалов. Можно выпустить сразу несколько бизнес-карт и передать их в пользование сотрудникам. Управление картами совершается через интернет-банк: выставление ограничений, пополнение, блокировка, контроль за расходами и пр.

Что такое номер счета

Любая организация или предприятие, зарегистрированная в качестве юридического лица, независимо от формы собственности, обязана осуществлять денежные операции безналично. Для этого должен быть открыт расчетный счет (РС). Это требование не касается только индивидуальных предпринимателей, ведущих свою деятельность без образования юридического лица. Однако и они в процессе своей работы сталкиваются с такой необходимостью. РС открываются в кредитных организациях согласно установленным Правилам ведения бухгалтерского учета.

Каждому счету присваивается уникальный номер, благодаря которому банк может однозначно идентифицировать его владельца. Номер формируется в строгой последовательности комбинации цифр, которые несут информацию о статусе клиента, в какой валюте он открыт, и даже в каком филиале кредитной организации.

Номер расчетного счета состоит из 20 цифр, которые в комбинации несут следующую информацию (по очередности):

- Первые 5 цифр означают номер балансового счета первого и второго порядка;

- Шестая, седьмая и восьмая цифры означают, в какой валюте открыт счет;

- Девятая цифра контрольная;

- С одиннадцатой по четырнадцатую содержат сведения о коде подразделения банка;

- В последних семи цифрах закодирован порядковый номер счета в банке.

Порядок формирования счетов физических лиц аналогичный, только их называют текущими или лицевыми.

Балансовый счет: что значат первые 5 цифр

Это номера балансовых счетов первого и второго порядка, обозначающие, кто является собственником компании, для каких целей она создана.

Балансовые счета первого порядка определяют форму собственности организации, например:

| Номер | Кто относится |

|---|---|

| 405 | Учреждения федеральной формы собственности |

| 406 | Организации государственной формы собственности (кроме федеральной) |

| 407 | Частные компании |

Балансовые счета второго порядка несут уточняющую информацию, например, 01 – финансовые организации, 02 – коммерческие организации, 03 – некоммерческие организации.

В совокупности комбинаций балансовых счетов первого и второго порядка определяют правовой статус владельца счета. Например, для учреждений, находящихся в федеральной собственности:

| Номер | Кто относится |

|---|---|

| 40601 | Финансовые организации |

| 40602 | Коммерческие компании |

| 40603 | Некоммерческие организации |

Примеры формирования:

| Номер | Кто относится | Пример |

|---|---|---|

| 40503 | Некоммерческие организаций, которые находятся в федеральной собственности | Больницы, Высшие учебные заведения, музеи и т. д. федерального значения |

| 40802 | Индивидуальные предприниматели | Предприниматели без образования юридического лица |

| 40702 | Частные коммерческие компании | Организации и предприятия частной, акционерной форм собственности: ООО, ОАО, ЗАО и т. д. |

| 40703 | Негосударственные некоммерческие организации | Частные благотворительные фонды |

Формирование других типов счетов (депозитных, ссудных, накопительных и т. д.) осуществляется по аналогичному принципу, но вместо балансового счета второго порядка в номере может быть закодирован период его действия (если счет открывается на определенный срок). Например, 42302 – депозиты и прочие привлеченные средства физических лиц на срок до 30 дней.

Валюта счета

Следующие 3 цифры означают, в какой валюте открыт счет. Наиболее популярными являются 810 – рубли и 840 – доллары, 978 – евро.

Контрольная цифра

Это один знак в номере. Она формируется при открытии РС по специальному алгоритму. Согласно Указаниям ЦБ РФ №515 от 08.09.1997г. в основу расчета положена совокупность двух реквизитов: БИК банка и номер лицевого счета.

Расчет контрольной цифры необходим для проверки правильности формирования номера РС. Поскольку присваивание номера счета организации производится с помощью автоматических банковских систем и ошибки формирования практически исключены, цифра присутствует в номере номинально.

Код подразделения банка

Это внутренний номер филиала кредитной организации. Он состоит из 4 цифр. Если кредитная организация не имеет филиалов, в номере счета будут стоять четыре нуля (0000).

Код не имеет отношения к БИК кредитной организации, по нему невозможно определить банк, открывший счет.

Номер лицевого счета

Последний блок, состоящий из 7 цифр, содержит информацию о порядковом номере лицевого счета в кредитной организации. Порядок нумерации устанавливается внутренними правилами в банках. Это может быть порядковый номер в конкретном структурном подразделении или нумерация ведется, начиная с головного офиса.

Порядок ведения расчетного счета в банке

Расчетный счёт открывается и производится его ведение по заявлению представителя юридического лица то есть предприятия или организации. Это может быть как непосредственно хозяин, так и бухгалтер, занимающийся документацией.

Открытие счета, его веление и закрытие входят в обязанности банковских работников. Однако все проводимые операции должны проводится и фиксироваться только в двухстороннем порядке. То есть в банке банковскими работниками, а в организации бухгалтерией, которая должна иметь представление о каждой минимальной операции проведённой по расчетному счету.

Все операции проводятся только наличными средствами и при обязательном наличии сопроводительных документов. Документы могут быть как в бумажном, так и в электронном виде. Проводятся такие операции как списание и начисление.

Для того, чтобы списание было произведено, на счету должно быть достаточное количество денег. Но случаются такие ситуации, когда на счёт поступает большое количество документов, требующих списания. И если денежных средств на счете недостаточно, чтобы оплатить платежные требования, списание со счета осуществляется по очереди.

Для этого в банке существует строго распределённая очередность:

- Списание по предъявлению исполнительного листа. Это могут быть оплата алиментов или же возмещение ущерба касающегося здоровья;

- Заработная плата всем работникам в организации;

- Оплата налогов, или другие проплаты в бюджет;

- Оплата по исполнительному листу. В этом случае списывается на оплату долгов, кредитов и других обязательств;

- Остальные списания чередуются по дате поступления платежных поручений.

Стоит отметить, что есть возможность самостоятельно осуществлять операции, которые касаются движения денег фирмы. Обычно этим занимается бухгалтер, который имеет доступ в онлайн-банкинг организации.

Что собой представляет счет для ИП и организаций

По сути это учетная запись клиента в банке, которая обладает индивидуальным номером, состоящим из 20-ти цифр. Цифры присваиваются не просто так, это своего рода код:

- первые три говорят о том, кто открыл счет. Если это ИП, номер начинается с 408, если организация — с 420 по 422;

- следующие две отражают вид деятельности банковского клиента;

- далее следует информация о валюте — это следующие три цифры: 810- рубли, 840 — доллары, 978 — евро;

- далее указывается контрольное число;

- следующий на очереди — номер банковского филиала, где заключается договор;

- завершается номер 6-ю цифрами — это личный код (номер) клиента в этой финансовой организации.

Для совершения стандартных операций одного номера счета мало. Он включается в общие реквизиты, в которые также входит корреспондентский банковский счет и его БИК. Эти данные помогают добиться точности совершения транзакции, проще говоря — для избежания ошибок.

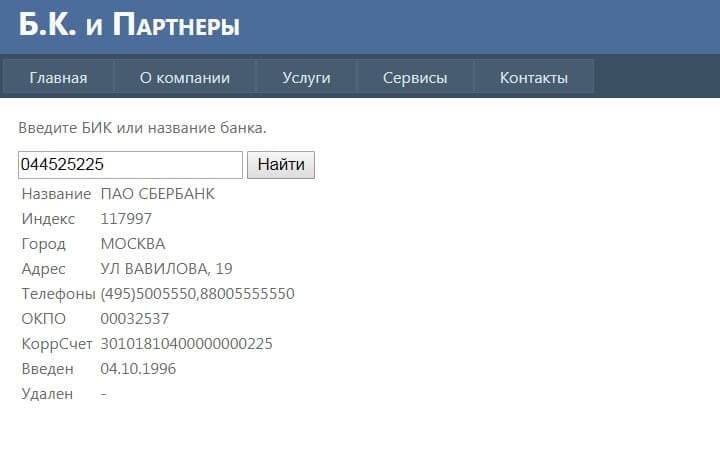

Как узнать по БИК в каком банке счет?

По БИК можно определить не только банк, но и его юридический адрес.

Номер БИК имеет 9 цифр:

- Две цифры в начале – код страны, на территории которой располагается банк;

- Следующие две – территориальный код в стране;

- Пятая и шестая цифры — подразделение Банка России;

- Три крайние цифры — подразделение любого банка.

Для получения данных следует:

- Найти через поиск сайт в интернете, который может бесплатно предоставить интересующую информацию;

- Ввести номер БИК в «Поиск» и кликнуть «Найти»;

- За считанные минуты получить информацию.

Данный способ очень удобный и бесплатный можно найти через поиск в интернете.