Как увеличить уставный капитал

Содержание:

- Преимущества пополнения счета путем увеличения уставного капитала

- Неуплата доли в уставном капитале и её последствия

- Структура капитала

- Что такое уставной капитал простыми словами

- Порядок внесения денег в УК ООО

- Вклад учредителя в имущество фирмы

- Алгоритм пополнения расчетного счета

- Что такое уставный капитал и почему для его формирования необходимо внесение денег?

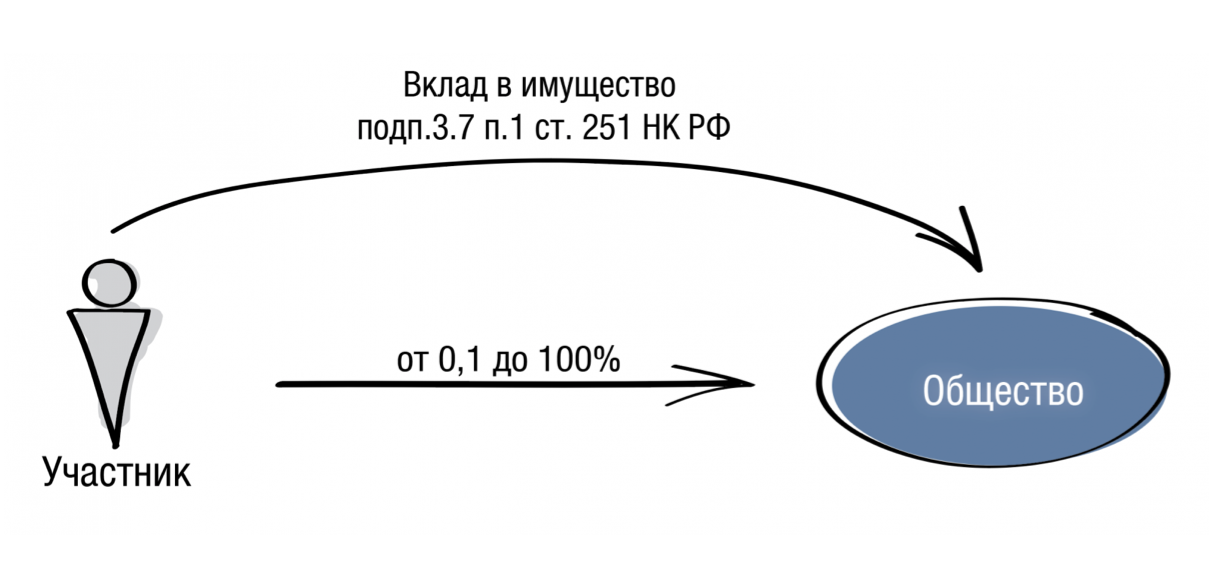

- Вклад в имущество по пп. 3.7 п. 1 ст. 251 НК РФ

- Как вносить деньги на расчетный счет

- Сроки на внесение уставного капитала

- Порядок внесения уставного капитала

- Основания для пополнения расчетного счета ООО

Преимущества пополнения счета путем увеличения уставного капитала

К основным преимуществам пополнения счета компании путем увеличения УК является отсутствие налогов. Это связано с тем, что данные средства, поступившие на счет, не зачисляются как доходы. Подготовив необходимые документы, учредитель может обратиться в налоговую. При этом ему также потребуется заполнить заявление по установленной форме и оплатить обязательный сбор.

При внесении взноса путем оформления договора займа, сложности могут возникать при возврате денежных средств. В этом случае решением проблемы может стать:

- уменьшение уставного капитала;

- выведение одного участника из учредителей общества.

Законодательство не предусматривает каких-либо ограничений по сумме и количеству взносов. Это может быть операция разового характера, которая направлена на решение сложившихся трудностей или операция множественного плана. То же касается и величины перечисляемой суммы. Размер взноса в данном случае не будет иметь никакого значения.

Неуплата доли в уставном капитале и её последствия

Со стороны законодательства вопрос последствий неуплаты доли уставного капитала имеет однозначный ответ. В ст. 1.6 закона об ООО чётко прописано, что неуплаченная доля УК переходит к предприятию. А также в п. 3 ст. 23 этого закона указано, что при неуплате в полном объёме своей доли в установленный законом срок эта доля переходит к обществу. Таким образом, лишённое своей доли лицо теряет статус участника предприятия.

В качестве примера последствий, возникших при неуплате уставного капитала можно рассмотреть реальный случай из судебной практики. ООО учреждено в феврале 2010 года. Уставный капитал не был оплачен ни одним из участников вовремя. Однако один из участников, вкладывающий в фирму силы и средства и более заинтересованный в развитии, оплатил свою долю в марте нынешнего года, т. е. спустя 2 года в 2012-м, но всё же оплатил. Вторым участником ООО доля так и не оплачена. Планируется подать документы в ФНС о переходе его неоплаченной доли к обществу.

Документы для государственной регистрации соответствующих изменений должны быть представлены в орган, осуществляющий государственную регистрацию юридических лиц, в течение месяца со дня перехода доли или части доли к обществу. Указанные изменения приобретают силу для третьих лиц с момента их государственной регистрации.

Орган, осуществляющий государственную регистрацию юридических лиц, должен быть извещён о состоявшемся переходе к обществу доли или части доли в уставном капитале общества. Это должно быть сделано не позднее чем в течение месяца со дня перехода к обществу доли или части доли путём направления заявления о внесении соответствующих изменений в ЕГРЮЛ и документа, подтверждающего основания перехода к обществу доли или части доли.

Документы для государственной регистрации предусмотренных настоящей статьёй изменений, а при продаже доли или части доли также документы, подтверждающие оплату доли или части доли в уставном капитале общества, должны быть представлены в ЕГРЮЛ в течение месяца со дня принятия решения о распределении доли или части доли между всеми участниками общества, об их оплате приобретателем либо о погашении. Указанные изменения приобретают силу для третьих лиц с момента их государственной регистрации.

Чтобы завладеть правами на активы, принадлежащие одному из участников, недобросовестные акционеры иногда пытаются доказать его правовую несостоятельность по причине неоплаты им своей доли уставного капитала. Дело в том, что нередко вопросами сохранения документов, доказывающих внесение доли уставного капитала, занимаются наёмные работники или посторонние консультанты. Это приводит к потере правоустанавливающих и платёжных документов. И также такие документы могут быть просто злонамеренно изъяты и уничтожены.

При отсутствии прямых доказательств оплаты своей доли в уставном капитале участник может добиться признания этого факта с помощью других, косвенных, доказательств. Такие косвенные доказательства обычно рассматриваются в судебном порядке.

В ходе судебного заседания добросовестным участникам общества обычно удаётся доказать факт оплаты доли в уставном капитале

В ходе судебного заседания добросовестным участникам общества обычно удаётся доказать факт оплаты доли в уставном капитале

К наиболее распространённым доказательствам уплаты доли уставного капитала относится рассмотрение судом бухгалтерских балансов предприятия. Дело в том, что в балансе предприятия отдельной строкой отражается задолженность по оплате уставного капитала и переход доли от участника к предприятию. Таким образом, если в балансе указана оплата участником своей доли УК, то в глазах суда это является неопровержимым доказательством такой оплаты. При этом суды справедливо ссылаются на ст. 68 АПК РФ.

Фактическая неуплата доли уставного капитала

Интересно изучить вопрос неуплаты доли УК в случае, когда она действительно не вносилась. Рассмотрению такой ситуации посвящена статья адвоката Виталия Басова. У его клиента — директора строительной фирмы «Улыбочка» — и её единственного учредителя пытались «отжать» его предприятие. К директору явились представители компании «ФГ» и предложили дальнейшее сотрудничество при условии продажи им доли в уставном капитале размером 51%. Он согласился на сделку и в результате его фирму попытались обанкротить, а его самого выгнать из состава учредителей, пообещав уплатить его 49% доли в уставном капитале. На самом деле фирма к тому времени имела такую задолженность, что ни о какой реальной выплате не могло быть и речи.

Структура капитала

Одна из актуальных проблем — это задача подбора оптимальной структуры капитала, то есть определения отношения долгосрочных заемных и собственных средств.

Отношение меж заемными и собственными источниками средств является одним из основных аналитических показателей, которые характеризуют уровень риска инвестирования денежных ресурсов в эту организацию.

Структура капитала дает его минимальную цену и в итоге наибольшую цену организации, уровень финансового левереджа, который оптимален для организации. Денежный леверидж — это потенциальная возможность воздействовать на прибыль организации при помощи изменения структуры и объема длительных пассивов. Его уровень измеряют соотношением темпа увеличения чистой прибыли к темпу увеличения валового дохода (то есть дохода до выплаты налогов и процентов). Чем больше значение левереджа, тем больше нелинейный характер получает чувствительность (связь) меж изменениями прибыли до выплаты процентов и налогов и чистой прибыли, и соответственно, больше риск его не получить. Степень финансового левереджа увеличивается с увеличением процента заемного капитала. Так, эффект денежного рычага проявлен в том, что увеличение процента заемных длительных средств вызывает увеличение рентабельности своего капитала, но наряду с этим проходит увеличение степени финансового риска, то есть появляется альтернатива ожидаемого дохода и риска.

Когда принимается решение о структуре капитала,необходимо учесть и другие критерии, к примеру, способность организации погашать и обслуживать долги из суммы приобретенного дохода, устойчивости и величины прогнозируемых потоков финансовых средств для погашения и обслуживания долгов и так далее. Идеальная структура капитала увеличивает суммарную стоимость организации и уменьшает общую стоимость капитала. Когда принимают решение по структуре капитала необходимо также учитывать структурные, отраслевые, территориальные особенности организации, ее стратегии и цели, планируемый темп увеличения, существующую структуру капитала. Когда определяют методы финансирования (займы, выпуск акций и так далее), структуры финансирования заемов, необходимо учитывать тенденции в конъюнктуре рынка и их воздействие на наличие в будущем капиталов и процентных ставок, риски и стоимость альтернативных вариантов стратегии финансирования и так далее.

Реальный капитал организации отображает сумму промышленных ресурсов, в состав которых включают как правило:

- персонал (кадры);

- оборотный капитал;

- основной капитал.

К основному капиталу относят средства основных фондов, долгосрочные финансовые вложения и нематериальные активы. Оборотный капитал расходуют на приобретение средств для всех производственных циклов (вспомогательных и основных материалов, сырья и так далее) и на оплату труда. Основной капитал в течение ряда лет служит, оборотный — потребляется полностью за один цикл изготовления.

В большинстве случаев основной капитал отождествляют с средствами основного фонда предприятия. Но понятие главного капитала шире, так как помимо средств основного фонда (сооружений, зданий, оборудования и машин), которые представляют его большую часть, в состав главного капитала также включается неоконченное строительство и длительные инвестиции — денежные средства, которые направлены на увеличение запаса капитала.

Под кадрами (персоналом) подразумевают совокупность сотрудников, которые заняты на предприятии и входят в его состав по списку.

Уставный капитал — это сумма работ, которая зафиксирована в учредительных документах организации, которые прошли государственную регистрацию. Отлична от суммы средств, которые изначально инвестированы собственниками для того, чтобы обеспечить уставную деятельность организации, на величину их долга, отражаемую на дебете счёта 80. Уставный капитал определяет наименьший размер собственности юридического лица, который гарантирует интересы его кредиторов.

Уставный капитал – это имущество или денежные средства, которые внесены при регистрации ООО учредителями. Соответственно с п. 1 ст. 14 ФЗ № 14-ФЗ “Об ООО” уставный капитал ООО определяет наименьший размер его собственности, гарантирующей интересы кредиторов, и состоит из стоимости долей участников.

Что такое уставной капитал простыми словами

Уставной капитал (УК) — это первоначальные вложения активов, которые необходимы для начала деятельности предприятия. Чаще всего активы представляют из себя просто денежные средства.

Уставной капитал формируется в момент создания предприятия. Его взносы вносят учредители компании.

Весь капитал делится на доли участников в зависимости от суммы вложения. Допускается 100% владение одним человеком или же группой. Например, у одного может быть 70% доли, а у других 10%, 7%, 5%, 3%, 4%, 1%. Размер каждой доли обозначен в документах акционерного общества.

Примечание

Иногда уставной капитал называют акционерным капиталом или балансовой стоимостью компании.

В России размер УК исчисляется в рублях. Стартовая стоимость капитала носит название .

Далеко не во всех случаях требуется создание УК. Это требование распространяется на все ПАО (бывший ОАО), НАО (бывший ЗАО), ООО.

Что может выступать платой в уставном капитале:

- Деньги (любой валюты). После внесения выписывается кассовый ордер.

- Ценные бумаги (акции, финансовые сертификаты, векселя, чеки).

- Недвижимость (потребуется независимая экспертиза по оценке).

- Оборудование, транспорт, техническое оснащение, эквивалентно денежной единице.

- Права собственности, товарные знаки и другое.

Где хранится уставной капитал

Он хранится в основном лишь на бумаги, поскольку все средства обычно находятся в обороте и приносят прибыль ее создателям. Естественно, что эта прибыль должна быть на основе деятельности организации.

Оплата УК регулируется ст. 15–16 закона 14-ФЗ.

Примечание

Есть также понятие «резервный капитал». Он должен быть не меньше 15% по отношению к уставному.

На что может тратиться УК:

- Производить выплату заработной платы;

- Оплачивать аренду помещений;

- Закупка товара;

По итогам второго отчетного года, размер уставного капитала не может быть меньше заложенной первоначальной стоимости. Если это условие не выполнено, то даётся 6 месяцев на то, чтобы пополнить баланс, либо произвести ликвидацию.

- Стартовую. Законодательно есть требования к наличию определенной суммы для открытия предприятия.

- Гарантийную. Выступает в качестве залога для кредиторов. Эта сумма может быть меньше, чем предприятие получило в кредит, но в качестве какой-то «компенсации» кредиторы получат хотя бы это.

- Распределительную. Определяет долю каждого участника в обществе.

Для акционеров важным показателем является EPS, который показывает эффективность работы их вложенных денег. Напомним, что EPS показывает доходность на 1 акцию.

Порядок внесения денег в УК ООО

Внести свой вклад в уставный капитал должен каждый учредитель общества. При этом установлен максимальный срок, который в соответствии со ст.16 Закона №14-ФЗ равен 4 месяцам.

Данный период отсчитывается с момента, когда организация прошла гос.регистрацию в налоговом органе.

Договором об учреждении организации данный срок может быть уменьшен.

Если максимально отведенный для оплаты взноса срок истек, а стоимость доли не внесена в уставный капитал предприятия, то она автоматически переходит обществу.

Если максимально отведенный для оплаты взноса срок истек, а стоимость доли не внесена в уставный капитал предприятия, то она автоматически переходит обществу.

Далее долю можно перераспределить между остальными участниками, продать ее либо погасить с уменьшением размера уставного капитала.

Кроме того, общество может заранее предусмотреть штрафы за неуплату взноса в срок, прописав неустойку в договоре об учреждении организации.

Если учредитель решает внести взнос в УК ООО в виде наличных денег, то вносимая в кассу сумма не должна быть ниже номинальной стоимости доли, отраженной в учредительных документах.

Важно, что вносить через кассу взнос в иностранной валюте не допускается. Данный вклад будет признан незаконным, а организации будет назначен штраф за незаконную операцию – от ¾ до 1 размера внесенной наличной суммы в валюте

Валютные средства в качестве вклада в уставный капитал могут быть приняты ООО только на специальный валютный счет с переводом в бухгалтерском учете в российские рубли по курсу ЦБ РФ.

Процедура внесения в кассу наличных денег в качестве оплаты взноса в УК обязательно сопровождается оформлением приходного кассового ордера.

Для оформления обычно используется типовая форма приходника КО-1. Отрывная часть ПКО (квитанция) передается лицу, внесшему взнос через кассу, в качестве подтверждения оплаты стоимости своей доли.

Наличные денежные средства, внесенные в кассу общества, организация может тратить на нужды компании, использовать ее в качестве стартового капитала.

Например, можно приобрести материалы, товары, станки, мебель, оплатить аренду за помещение, выплатить зарплату сотрудникам.

Также наличные деньги кассы можно перевести в безналичный вид, сдав их в банк на расчетный счет компании.

Внесение взноса наличными через кассу автоматически требует ведения кассовой дисциплины и проведения необходимых записей в кассовых учетных документах – кассовой книге, журналах.

Нужно ли пробивать чек ККТ?

Вклад в уставный капитал наличными не влечет за собой необходимость использования контрольно-кассовой техники и пробивания кассового чека.

Достаточно оформить приходный кассовый ордер и на его основании выполнить учетные записи в кассовых документах – прежде всего, в кассовой книге КО-4.

Образец оформления приходника (ПКО)

Приходный кассовый ордер – это обязательный первичный документ, который оформляется кассиром при принятии денег от учредителя.

Приходный кассовый ордер – это обязательный первичный документ, который оформляется кассиром при принятии денег от учредителя.

Для оформления применяется типовой бланк приходника – КО-1, в котором есть две части: сам ордер и квитанция к нему.

Квитанция – это отрывная часть, в ней данные повторяют информацию из самого приходника.

Сам ордер остается в компании и служит основанием для отражения операции по кассе в кассовой книге, а также для отражения бухгалтерской проводки.

Квитанция выдается учредителю, внесшему деньги в кассу, и служит подтверждением оплаты доли. Чек пробивать не нужно.

В приходном кассовом ордере нужно прописать следующую информацию:

- наименование ООО и его ОКПО;

- номер ордера и дата оформления – должна соответствовать дате внесения денег в кассу;

- дебет – 50 – счет учета наличных денег;

- кредит – 75.1 – счет учета расчетов с учредителями;

- сумма – цифрами прописывается внесенная в кассу сумма денег;

- принято от – ФИО учредителя или название юридического лица, если учредитель – это организация;

- сумма – прописью повторяется внесенная сумма;

- подписи главного бухгалтера и кассира.

Бухгалтерский учет и проводки

Изначально задолженность учредителя ООО перед обществом фиксируется по кредиту счета 75.1 проводкой Дт 75.1 Кт 80. Сумма, отраженная по кредиту счета 80, представляет собой общую сумму уставного капитала, указанную в уставе организации.

Оплата взноса наличными отражается по кредиту счета 75.1 в корреспонденции со счетом учета наличных средств – 50.

При внесении вклада в кассу оформляется приходник КО-1, на основании которого, в свою очередь, бухгалтер отражает проводку:

Дт 50 Кт 75.1 – оплата доли в уставном капитале наличными деньгами.

Вклад учредителя в имущество фирмы

Учредитель может передать компании денежные средства как вклад в имущество общества (не стоит путать с внесением имущества в виде вклада в уставный капитал!). При таком виде помощи не меняется ни стоимость доли учредителя, ни уставный капитал общества. Внесения изменений в учредительные документы общества также не требуется, что делает привлекательным такой способ «учредительской» помощи.

Что касается налогообложения, то если получение денег оформляется через вклад в имущество, то облагаемого дохода у организации не возникает. Причем независимо от доли участия учредителя в уставном капитале общества. А все потому, что имущество, полученное в качестве вклада в имущество общества, отнесено к доходам, не учитываемым при налогообложении прибыли (пп. 3.7 п. 1 ст. 251 НК РФ). Главное, чтобы у компании были в наличии документы, подтверждающие факт получения денег от учредителя именно в качестве вклада в имущество. Например, решение учредителя, в котором указано, что активы переданы именно с целью вклада в имущество.

Алгоритм пополнения расчетного счета

Мы уже сказали выше, есть несколько приемов. Технически это совсем несложная процедура.

- Учредитель должен дать распоряжение, где будут указаны реквизиты платежа. Также в обязательном порядке нужно указать название и ИНН юридического лица, номер расчетного счета, название и БИК банка, в котором обслуживается получатель.

- Банк выполняет перевод платежа.

- Через пару дней банк сообщает о том, что счет был пополнен.

Внесение денег учредителем

Основным отличием расчетного счета физического лица от расчетного счета ООО является то, что учредитель (директор и др.) не имеет возможности просто так пополнить расчетный счет деньгами. Нужны четкие обоснования.

Для пополнения расчетного счета нужно правильно прописать операцию в бухгалтерском учете. Есть всего пять способов это сделать:

- Материальная поддержка или дар.

- Вложение средств в собственность компании.

- Оплата товаров, работ или услуг фирмы.

- Займ.

- Оплата доли в уставном капитале.

Что такое уставный капитал и почему для его формирования необходимо внесение денег?

Уставный капитал (далее — УК) — это один из фондов юридического лица, выполняющий несколько важных функций:

1. При создании общества УК используется как первичный материальный ресурс для начала хозяйственной деятельности.

2. Распределение долей в УК между собственниками определяет их возможности оказывать влияние на управление юридическим лицом и получать дивиденды по итогам деятельности.

3. В случае возникновения у общества проблем с платежеспособностью УК является гарантией того, что хотя бы часть задолженности (в пределах его суммы) будет погашена.

Размер УК и доли, приходящиеся на каждого учредителя, прописываются в уставе общества.

А минимальный размер УК утвержден законодательно. Рассмотрим какой именно для ООО и АО.

Вклад в имущество по пп. 3.7 п. 1 ст. 251 НК РФ

Пп. 3.7. п. 1 ст. 251 НК позволяет освободить от налогообложения вложения участников как в виде имущества, так и в виде имущественных или неимущественных прав. При этом размер доли участника значения не имеет.

Для дотошных:

Статья 251. Доходы, не учитываемые при определении налоговой базы

1. При определении налоговой базы не учитываются следующие доходы: <…>

3.7) в виде имущества, имущественных прав или неимущественных прав в размере их денежной оценки, которые получены в качестве вклада в имущество хозяйственного общества или товарищества в порядке, установленном гражданским законодательством Российской Федерации.

Положения данного пункта распространяются фактически на любой способ увеличения имущества, включая увеличение активов общества в виде передачи вещей, денежных средств, долей/акций в компаниях или ценных бумаг, или, например, прав требования по договору цессии.

! Пп.3.7 п.1 ст.251 НК РФ — относительно новый и появился в Налоговом кодексе только в 2018 году. Он заменил знаменитый пп.3.4, который получил народное название «вклад в целях увеличения чистых активов». Пп.3.7 имеет более лаконичное содержание, отсылая к гражданскому законодательству — можно передать все, что разрешает ГК РФ и специальные законы. Главное -предусмотреть это в индивидуальном уставе компании. Постановление Арбитражного суда Северо-Кавказского округа от 07.07.2020 по делу No А63-16832/2019

Тем не менее данный способ безналоговой передачи также имеет свои ограничения:

-

Имущество, имущественные или неимущественные права могут предаваться только от участника (акционера) соответствующему хозяйственному обществу. То есть передача в обратном направлении — от «дочки» в пользу материнской компании — невозможна.

-

Вклады в имущество возможны только в отношении хозяйственных обществ или товариществ. Например, в производственный кооператив такой вклад без налоговых последствий нельзя осуществить.

Как мы уже упоминали, подп. 3.7. п. 1 ст. 251 НК РФ заменил собой подпункт 3.4, который прямо предусматривал возможность вклада в имущество путем прощения долга участником своей организации. Сейчас такое уточнение отсутствует, хотя возможность по-прежнему актуальна.

Разберемся, можно ли теперь прощать долг без налогов.

Когда доля участия составляет 50% и более, то с уверенностью можно ссылаться на уже известный нам пп. 11 п. 1 ст. 251 НК РФ. Если же доля участия в дочерней организации менее 50%, то руководствоваться мы можем только пп.3.7 п.1 ст.251 НК РФ.

Ни Минфин РФ, ни суды пока не озвучили свою позицию напрямую.

Мы полагаем, что выйти из ситуации можно таким образом:

На первом этапе участник (акционер) или общее собрание, как и раньше, принимает решение о внесении вклада в имущество. Но не в виде прощения долга, а путем передачи денежных средств, сумма которых как раз равна сформировавшейся перед ним задолженности (например, сумме невозвращенного займа). Решение принимает, но не исполняет.

На втором этапе участник (акционер) — кредитор подписывает с дочерней компанией соглашение о зачете встречных требований (в нашем примере с займом — обязательств по возврату займа и внесению денежного вклада). В результате, обязательство дочерней компании перед участником погашается без налогов.

Для надежности, в устав дочерней компании, как и при применении утратившего силу подп.3.4, целесообразно включить положение о возможности делать вклады в имущество не только деньгами.

Как вносить деньги на расчетный счет

В ООО нельзя перечислить деньги на расчетный счет без законной причины. С обналичиванием то же самое — деньги просто так не снимешь. Их можно «обналить», но это незаконно.

#1. Пополнение уставного капитала

Согласно федеральному закону «Об обществах с ограниченной ответственность», статье 19 «Увеличение уставного капитала общества», учредители вправе увеличить уставной капитал дополнительными вкладами.

Для этого собирают собрание совладельцев, и дальше:

1. Решают на какую сумму изменится УК.

2. Заносят в устав компании поправки.

3. Устав отправляют в налоговую инспекцию для сверки. За это взимается государственная пошлина.

#2. Займ

Учредитель общества вправе выдать займ своей компании на процентной или безвозмездной основе. С обществом составляется договором займа, в котором на необязательной основе прописываются:

- сроки займа,

- начисляемый процент,

- время выплат кредитных средств — раз в месяц, неделю или год.

Согласно пункту 1 статьи 809 ГК РФ «Проценты по договору займа», если в договоре не прописано время возврата займа, проценты по нему выплачиваются ежемесячно до дня полного погашения задолженности.

Обязательно прописывайте в договоре процентную ставку, иначе она будет определяется на период выдачи займа.

Зачем давать взаймы и нюансы

Договор займа оформляют, когда учредитель планирует вернуть свои деньги. Обычно выбирают беспроцентный займ, потому что он проще в обслуживании. По нему не начисляются проценты и компания не платит НДФЛ.

Процентный займ сложнее в обслуживании, потому что на выплаченные проценты начисляется НДФЛ. Поступившие по договорам займа деньги не облагаются налогом, но их все равно надо вернуть учредителю.

#3. Договор дарения

Согласно статье 572 ГК РФ, по договору дарения учредитель может «подарить» деньги компании. Нужен только один документ — решение учредителя о предоставлении финансовой помощи.

Сумма «дарения» не входит в налогооблагаемую базу, если доля в фирме дарителя-учредителя превышает 50% — по информации из статьи 251 НК РФ.. Чтобы избежать уплаты обязательных сборов, ссылайтесь на помощь компании в материальном плане.

#4. Оборотные средства

Совладелец компании может предоставить безвозмездную финансовую помощь на пополнение оборотных средств. Фактически, учредитель «дарит» свои деньги компании, потому что их нельзя вернуть.

Как в случае с договором дарения, здесь действует статья 251 НК РФ. Согласно которой, если учредитель владеет 50% компании и выше, «подаренные» деньги не облагаются налогом.

#5. Убытки

Отраженные в балансовом отчете убытки можно покрыть финансовой помощью на безвозмездной основе. Учредитель вносит на расчетный счет общества ровно столько, сколько компания обязана заплатить по обязательствам.

Цель перевода — «покрытие убытков». В дальнейшем деньги вернуть обратно нельзя, потому что это безвозмездная помощь. Статья 251 НК РФ котируется и в этом случае.

#7. Имущество

По информации из Федерального закона «Об обществах с ограниченной ответственностью», статьи 27 «Вклады в имущество общества», участники общества могут вносить вклады в имущество организации. Решение принимают на учредительном собрании по итогам голосования. Это безвозмездная помощь, поэтому деньги вернуть нельзя.

Это безвозмездная помощь, поэтому деньги вернуть нельзя. В конце собрания оформляется протокол, который заверяется у нотариуса и подписывается всеми совладельцами общества.

#8. По договору

Владелец компании может составить договор со своей фирмой на оказания услуг, поставки товара и так далее. Он, как физическое лицо или индивидуальный предприниматель, переводит деньги на расчетный счет фирмы через платежное поручение.

Можно наличными, если сумма не превышает 100 тыс. ₽ — согласно Чтобы у налоговой не возникало вопросов, сохраняйте договор оказания услуг — это обоснование для перевода денежных средств.

Сроки на внесение уставного капитала

Время на внесение долей определяют учредители. Но этот период не должен превышать четырёх месяцев с момента регистрации фирмы (п.1 ст. 16 Федерального закона от 08.02.1998 №14-ФЗ). Штраф или пеню за пропуск срока учредители прописывают в договоре об учреждении ООО.

Если один из учредителей не внес долю вовремя, то она распределяется между другими участниками. К тому же право голоса дает только оплаченная часть уставного капитала, поэтому все решения, принятые за это время, потеряют силу.

Законодатель штрафов не вводит. Но если уставный капитал ООО не внесен за 4 месяца, компанию могут принудительно ликвидировать.

Найдите свой банк для ведения счета

Выбрать банк

Найдите свой банк для ведения счета

Выбрать банк

Порядок внесения уставного капитала

Сроки для внесения уставного капитала установлены статьей 16 закона «Об ООО» — не более четырех месяцев с даты регистрации общества. Однако в договоре об учреждении или в решении единственного учредителя может быть указан и более ранний срок.

Специальной административной санкции за нарушение срока внесения уставного капитала ООО при создании нет. Но когда этот срок превысит год, организация может быть принудительно ликвидирована по инициативе ФНС.

Если свою часть в уставный капитал не внесли только некоторые учредители, то их неоплаченные доли переходят к обществу. А еще можно предусмотреть в договоре об учреждении взыскание неустойки в виде штрафа или пени по отношению к таким должникам.

Денежные средства для оплаты своей доли участники могут внести наличными или перевести их безналичным путем. Если деньги вносятся в кассу, то подтверждением оплаты будет приходно-кассовый ордер. Но не всегда в организации есть касса, тогда надо провести безналичный платеж.

Как внести уставной капитал на расчетный счет ООО? В этой процедуре нет ничего сложного. Перевод на р/с организации можно сделать со своего счета физлица или внести наличными через банк. Главное, чтобы в любом документе, подтверждающем внесение доли в УК, было указано его назначение. Например, «Оплата учредителем доли в уставном капитале» или «Взнос участника в уставный капитал». Платежное поручение, ПКО или квитанцию об оплате участнику надо хранить у себя.

Если же доля в обществе вносится имуществом, то порядок оформления будет другим. После получения независимой оценки и утверждения ее на общем собрании составляется акт приема-передачи имущества.

В акте надо указать:

- данные сторон (самого общества и участника);

- сведения о размере и номинальной стоимости оплачиваемой доли;

- описание имущества и его оценочную стоимость.

- подтверждение, что имущество принадлежит участнику на праве собственности и передается для оплаты его доли в уставном капитале.

Кроме того, если передается имущество, право собственности на которое требует государственной регистрации (недвижимость, транспорт, акции и др.), то должны быть оформлены дополнительные документы. Рекомендуем получить по этому вопросу бесплатную консультацию.

Бесплатная консультация по регистрации

Основания для пополнения расчетного счета ООО

Чтобы внесение денег на счет ООО учредителем было законным и не вызвало нареканий со стороны контролирующих органов, необходимо правильно отражать их приход в бухучете и указывать основания:

- финансовая помощь или дар;

- вклад средств в имущество организации;

- оплата товаров, работ или услуг фирмы;

- заем средств;

- оплата доли в уставном капитале.

Каждое основание имеет свои особенности и требует документального подтверждения.

Внесение налогооблагаемых денежных средств

Статус учредителя не дает права свободно внести деньги на счет организации через кассу банка, как это делается, например, с лицевыми счетами физ. лиц. Тем не менее, для пополнения расчетного счета ООО учредителем есть три основания.

В качестве материальной помощи

Этот вариант пополнения расчетного счета ООО собственными средствами должен оформляться документально: подойдет договор дарения или соглашение о финансовой поддержке со стороны учредителя. В них нужно указать цель оказания помощи: погашение убытков либо увлечение оборотного капитала.

Внесение материальной помощи осуществляется путем перевода с банковской карты или через кассу банка. Возможно, придется заплатить комиссию за операцию, а также налог с суммы полученных средств (если учредителю принадлежит менее 50% в доле компании).

Организация может вернуть учредителю внесенную им сумму путем выплаты дивидендов в будущем. Обязательными условиями при этом являются решение об операции на общем собрании учредителей компании и оплата НДФЛ по ставке 13%.

В качестве оплаты товаров, работ или услуг

Учредитель может также пополнить счет юридического лица переведя средства в качестве оплаты его товаров или услуг. Осуществляется эта операция наличными или платежным поручением в счет будущих поставок товара или оказанных услуг. Ключевым моментом является наличие договора, который подтверждает сделку и выступает в качестве обоснования внесения денег. Если его нет, появление средств на расчетном счете считается незаконным.