Авансовые платежи по налогу на прибыль: особенности расчета

Содержание:

- Порядок отчётности и уплаты налога

- Как платить прибыльный налог?

- Ежемесячные платежи по фактической прибыли

- Лист 02 Расчет налога на прибыль и авансовых платежей

- Шаг 1. Определите сумму налога на прибыль за I квартал (стр. 180-200)

- Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

- Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

- Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

- Шаг 4.1. Федеральный бюджет

- Шаг 4.2. Бюджет субъекта РФ

- Шаг 5. Определите сумму авансовых платежей к уплате во II квартале (стр. 290-310)

- Когда платить аванс по налогу на прибыль?

- Льготы для участников особых зон

- Изменения в расчете налога на прибыль в 2020–2021 годах

- Авансы с доплатой за квартал

- Главные понятия прибыльного налога

- Как уплачивается налог на прибыль в 2021 году (сроки)

- Рассчитываем сумму поквартальных ежемесячных авансовых платежей

- Ежемесячные авансовые платежи по результатам фактической прибыли

- Ежемесячные авансовые платежи по налогу на прибыль: сколько платить?

- Доплата и возврат налога по итогам календарного года

- Как подтвердить право на уплату квартальных авансов по итогам 4 квартала?

Порядок отчётности и уплаты налога

По налогу на прибыль за налоговый период принят календарный год, за отчётные – кварталы (3 месяца, полугодие, 9 и 12 месяцев).

Отчётность предприятий в ИФНС заключается в подаче декларации налога на прибыль. К декларации прилагается бухгалтерская форма №2 – отчёт о прибылях и убытках.

В территориальный орган налоговой службы декларация должна быть сдана в срок до 28 дней с истечения отчётного периода, то есть до 28 числа первого месяца нового квартала (при поквартальной отчётности), и раз в месяц за предыдущий, если отчётность помесячная. На подготовку годовой декларации даётся почти 3 месяца: отчитаться по налогу на прибыль за 2014 год можно до 28 марта 2015 г.

Перечисление налоговых платежей может производиться поквартально или ежемесячно авансовыми платежами.

Квартальные авансовые платежи

Поквартально выплачивает налог на прибыль ограниченный перечень организаций:

- предприятия с выручкой, не превышающей 10 млн. рублей за квартал;

- бюджетные и автономные организации;

- представительства иностранных юридических лиц;

- некоммерческие организации и ряд других .

Для них сроки уплаты налога на прибыль соответствуют срокам подачи отчётности, а именно:

- за первый квартал – до 28 апреля;

- за полугодие – до 28 июля;

- за 9 месяцев – до 28 октября;

- за последний квартал – до 28 января.

Ежемесячные авансовые платежи

Остальные предприятия делают авансовые перечисления ежемесячно, до 28 числа. Рассчитывается авансовый платёж на основе платежей предыдущих кварталов нарастающим итогом.

- Первые 3 месяца года сумма ежемесячного платежа такая же, как была в 4 квартале прошлого года.

- Второй квартал фирма платит каждый месяц одну треть от налога, насчитанного за 1-й квартал.

- С начала второго полугодия авансовый платеж считается как разница между исчисленным налогом за первое полугодие и за 1 квартал, разделённая на 3.

- В последнем квартале каждый месяц к оплате причитается сумма, равная третьей части от платежей за 9 месяцев года за вычетом аванса за первое полугодие.

Ежемесячные авансовые платежи по фактической прибыли

Предприятие может использовать и другую систему ежемесячных авансовых выплат – по фактической прибыли. В таком случае платёж пересчитывается каждый месяц таким образом:

- по итогам работы в январе исчисляется налог, который оплачивается до 28 февраля;

- налог за февраль перечисляется до 28 марта и рассчитывается как налог с прибыли за 2 месяца минус январский авансовый платеж;

- мартовский аванс считается аналогично: налог от прибыли за все 3 месяца минус уже оплаченные предыдущие 2 платежа (до 28 апреля) и т.д.

Чтобы перейти на такую систему со следующего налогового года, предупредить налоговую инспекцию нужно до 31 декабря текущего. В течение налогового периода изменить систему оплаты налога будет нельзя. Выбрав схему налогообложения по фактическому доходу, декларацию придётся подавать 12 раз в год, то есть каждый месяц.

В 2014 году никаких «глобальных» изменений по налогу на прибыль не произошло. Изменились лишь некоторые нюансы, касающиеся отдельных категорий налогоплательщиков:

- предприятиям морского, речного и воздушного транспорта сняты ограничения в части вычета расходов, связанных с питанием экипажей;

- уточнены особенности налогообложения микрофинансовых компаний и потребительских кооперативов;

- снято нормирование по расходам на видеорекламу;

- бюджетные учреждения культуры освобождаются от ежеквартальной отчётности и внесения авнсовых платежей;

- ряд других изменений.

Для основной массы организаций положения по исчислению и оплате налога на прибыль остались прежними.

Как платить прибыльный налог?

Весь год компании платят авансовые платежи по прибыльному сбору. Их периодичность связана с тем, какой порядок выбрала организация и каким является её уровень доходов. Порядок уплаты авансов прямо связан с размером полученной фирмой прибыли за четыре квартала, предшествующих отчётному сроку. Касательно фирм, выручка которых не превышает шестьдесят миллионов российских рублей в год – они вносят авансы ежеквартально.

Компании, получающие бОльшие доходы, имеет право:

- платить квартальный налог или помесячные предварительные платежи в течение квартала;

- вносить авансы на основании прибыли по факту, «на руки», подавая декларации помесячно.

Схема выплат избирается единожды в год и закрепляется в учётной политике фирмы о налогах. При изменении схемы необходимо заранее уведомить налогового инспектора.

Рассмотрим подробнее, кто и с какой периодичностью должен уплачивать авансы. Ежеквартально, исключая ежемесячные платежи, это могут делать:

- Компании с годовой выручкой менее 60 миллионов рублей.

- Фирмы-иностранцы, имеющие официальные постоянные представительства.

- Автономные учреждения.

- Инвесторы соглашений о разделе товаров и продукции.

- Компании, не имеющие денежных поступлений от деятельности в коммерции.

- Бюджетные предприятия, исключая театры, библиотеки и музеи.

- Фирмы, подписавшие бумаги о совместной деятельности.

- Фирмы, передавшие в доверительное управление своё имущество.

Ежемесячно с квартальной доплатой авансы платят фирмы, которые смогли заработать более 60 миллионов рублей за предшествующих отчётному сроку четыре квартала. Каждый месяц, опираясь на заработанные по факту деньги, перечислять авансовые взносы могут все организации по собственному желанию, добровольно.

Существует несколько схем уплаты авансов

Ежемесячные платежи по фактической прибыли

Если индивидуальный предприниматель или руководитель крупной компании решает оплачивать налоги по факту получения прибыли, то они обязаны уведомить налоговую инспекцию заранее. Для этого необходимо подать заявление в органы. Такой способ сотрудничества подходит для юридических лиц, чей заработок зависит от сезона. Такой режим отчетности обязывает подавать декларации каждый месяц. Однако некоторые из них будут с нулевым балансом.

ФНС признает только те документы, месяцы в которых покажут реальный доход фирмы. Сумма для оплаты в бюджет исчисляется в таких случаях как база налогообложения, умноженная на процентную ставку. Аванс рассчитывается как разница между уже перечисленными средствами и начисленными.

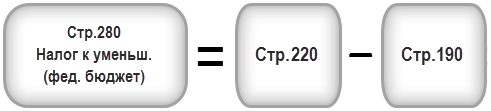

Лист 02 Расчет налога на прибыль и авансовых платежей

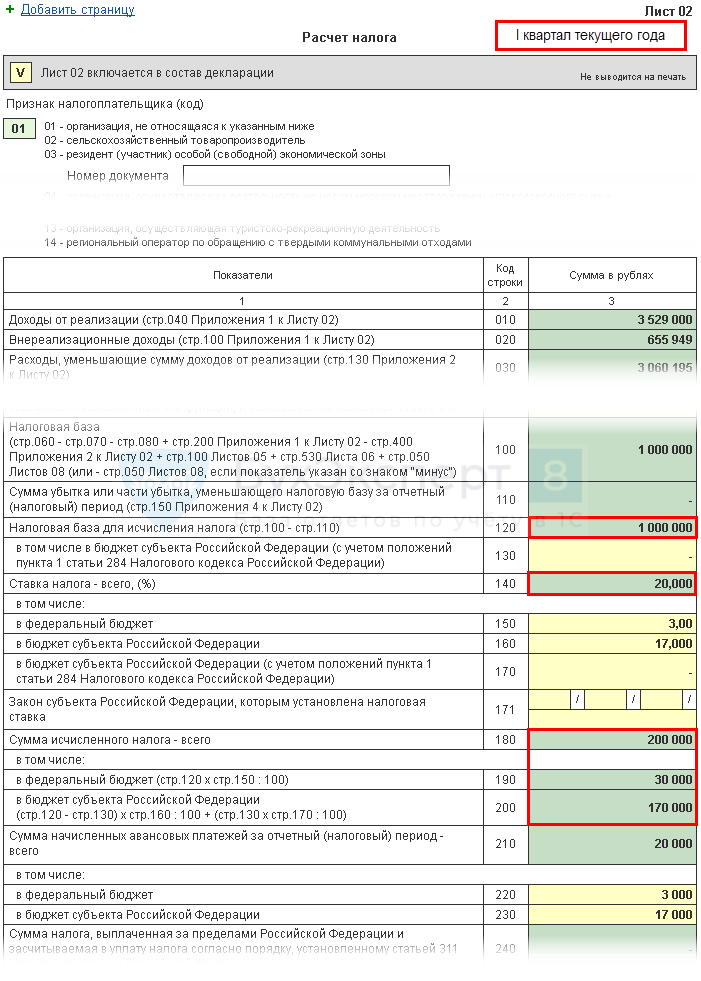

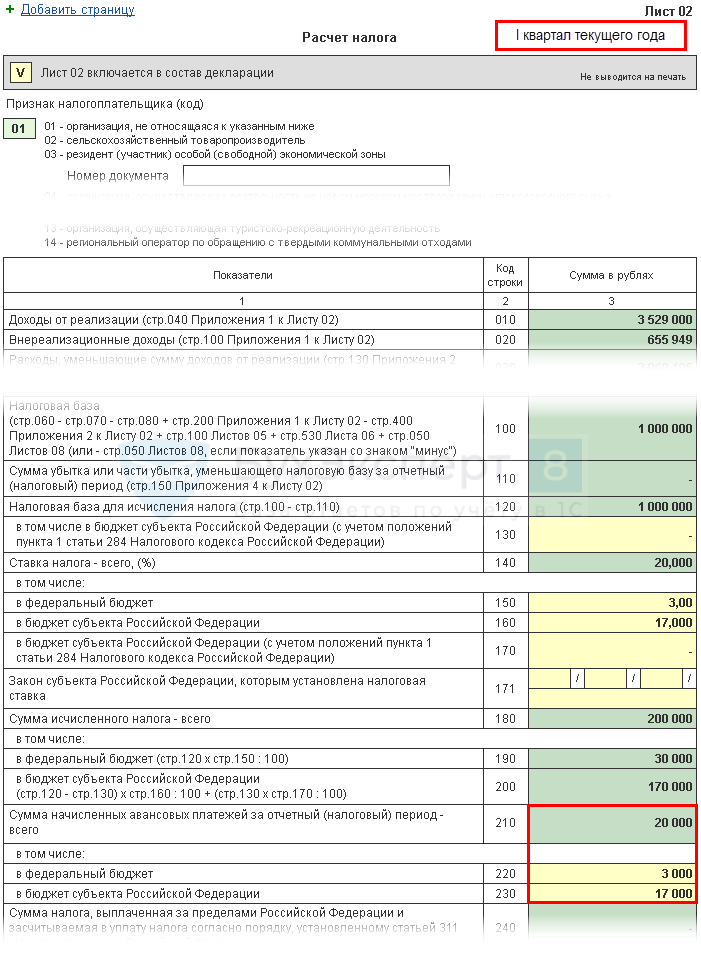

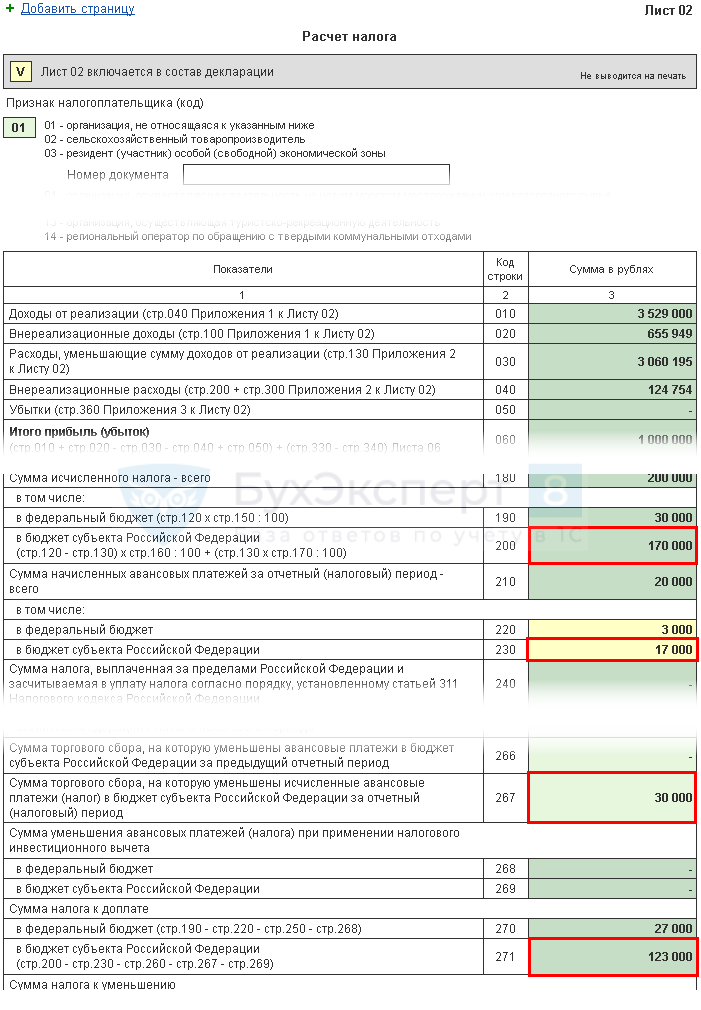

Рассмотрим пошаговое заполнение декларации Лист 02 в части расчета налога на прибыль за I квартал и суммы ежемесячных авансовых платежей на II квартал.

Шаг 1. Определите сумму налога на прибыль за I квартал (стр. 180-200)

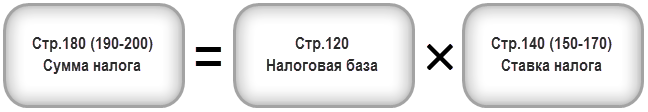

Сумма налога на прибыль в 1С рассчитывается автоматически, исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Проверку расчета за I квартал осуществите по формуле:

В нашем примере сумма налога на прибыль всего (стр. 180) — 1 000 000 х 20% = 200 000 руб., в т. ч.:

- в федеральный бюджет (стр. 190) — 1 000 000 х 3 % = 30 000 руб.;

- в бюджет субъекта РФ (стр. 200) — 1 000 000 х 17 % = 170 000 руб.

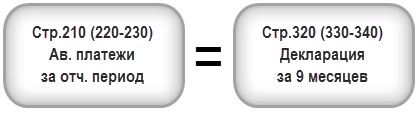

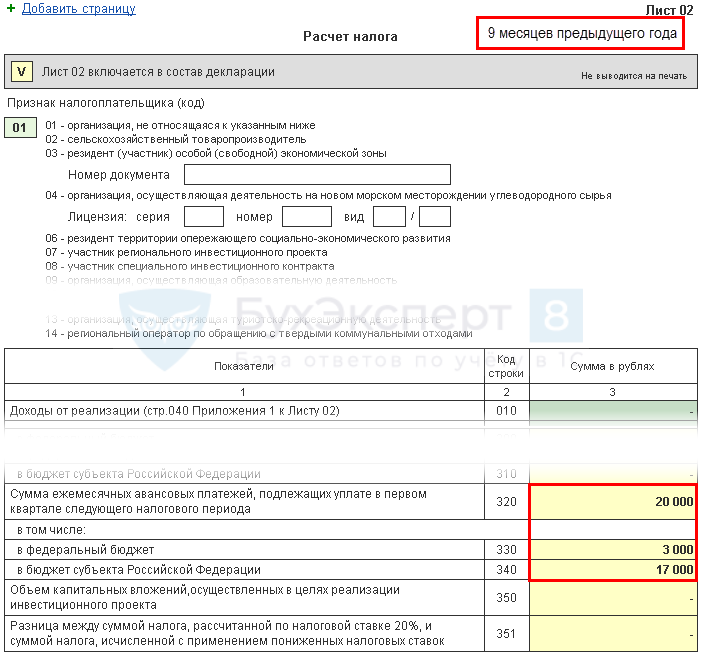

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

Авансовые платежи, которые организация должна платить ежемесячно в I квартале, рассчитываются в декларации за 9 месяцев прошлого года. Поэтому в строки 220, 230 вручную введите авансовые платежи из строк 330, 340 декларации за 9 месяцев.

Должно выполняться следующее равенство:

В нашем примере в декларации за 9 месяцев прошлого года сумма начисленных авансовых платежей всего (стр. 320) — 20 000 руб., в т. ч.:

- федеральный бюджет (стр. 330) — 3 000 руб.;

- бюджет субъекта РФ (стр. 340) — 17 000 руб.

Следовательно, аналогичные цифры укажите в стр. 210 (220, 230) декларации за I квартал.

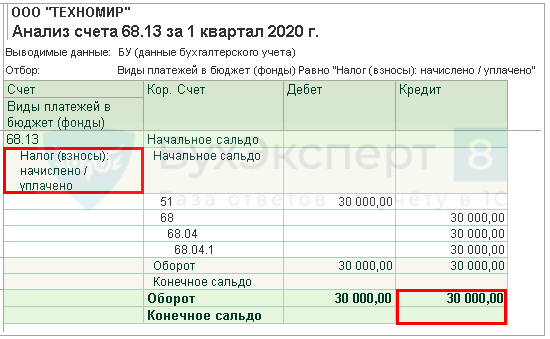

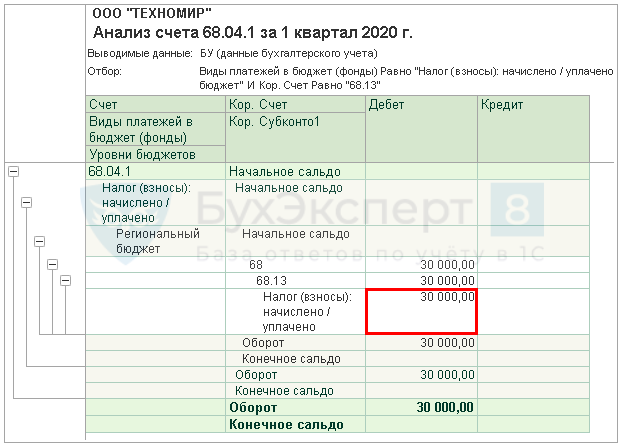

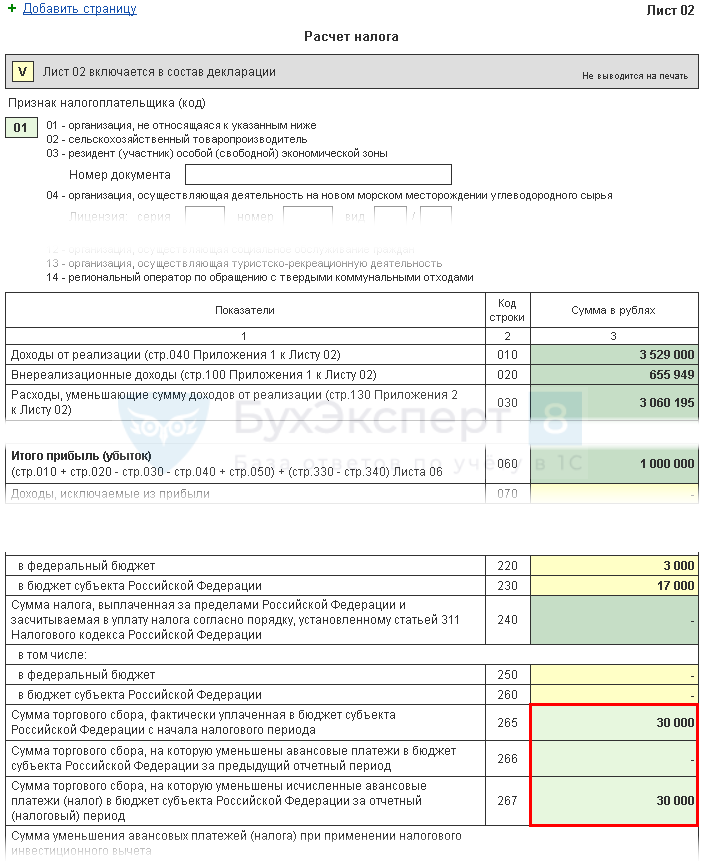

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации заполнятся в 1С автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за I квартал данные строки заполняются следующим образом:

стр. 265 – сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала года. В нашем примере сумма составляет 30 000 руб.

- стр. 266 – в декларации за I квартал не заполняется, т.к. должна указываться сумма торгового сбора, на которую был уменьшен налог в предыдущих кварталах отчетного года.

- стр. 267 – сумма торгового сбора, которая уменьшает исчисленный налог на прибыль за I квартал в республиканский бюджет. Показатель строки не может быть больше суммы по стр. 200 «Сумма начисленного налога в бюджет субъекта РФ».

Подробнее

В 1С в строке 267 автоматически заполняется сумма уменьшенного налога на прибыль на торговый сбор за I квартал, т.е. это оборот:

- Дт 68.04.1 (уровень бюджета — Региональный бюджет, вид платежа — Налог начислено/уплачено).

- Кт 68.13 (вид платежа — Налог начислено/уплачено).

В нашем примере стр. 267 равна 30 000 руб.

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь определите, что получилось больше:

- суммы налога, исчисленные по результатам I квартала (стр. 190, 200);

- суммы начисленных авансовых платежей, которые налогоплательщик обязан был уплатить в I квартале (стр. 220, 230) с учетом торгового сбора (стр. 267).

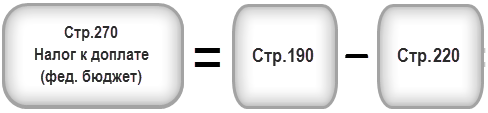

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам I квартала необходимо доплатить, т. е. в 1С автоматически заполнится строка 270 по формуле:

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам I квартала будет к уменьшению, т. е. в 1С автоматически заполнится строка 280 по формуле:

В нашем примере стр. 190 (сумма 30 000 руб.) больше стр. 220 (сумма 3 000руб.), следовательно, налог в федеральный бюджет по итогам I квартала будет к доплате:

стр. 270 = 30 000 — 3 000 = 27 000 руб.

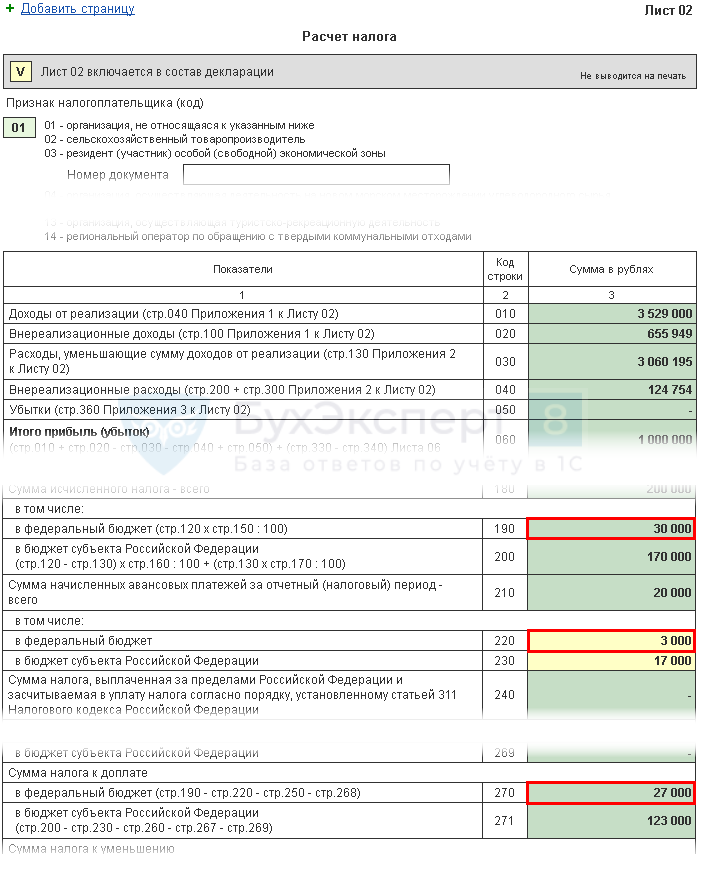

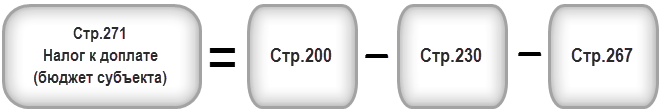

Шаг 4.2. Бюджет субъекта РФ

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I квартала необходимо доплатить, т. е. в 1С автоматически заполнится строка 271 по формуле:

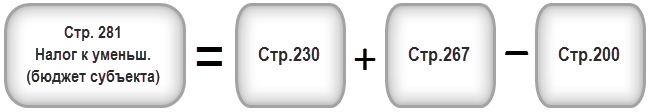

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I квартала будет к уменьшению, т. е. в 1С автоматически заполнится строка 281 по формуле:

В нашем примере стр. 200 (сумма 170 000 руб.) больше суммы строк 230 и 267 (47 000 = 17 000 + 30 000), следовательно, сумма налога в бюджет субъекта РФ по итогам I квартала будет к доплате:

стр. 271 = 170 000 — 17 000 — 30 000 = 123 000 руб.

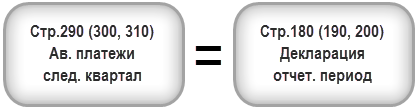

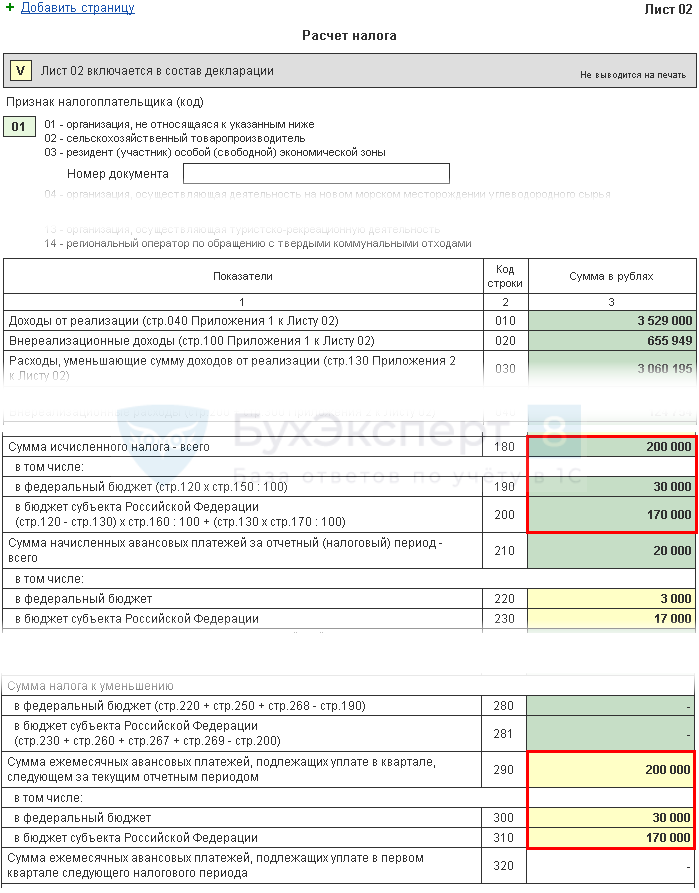

Шаг 5. Определите сумму авансовых платежей к уплате во II квартале (стр. 290-310)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам I квартала рассчитать авансы, подлежащие уплате во II квартале. Такие платежи отражаются по стр. 290 (300, 310).

В 1С данные строки заполняются вручную. Расчет авансовых платежей к уплате осуществите по формуле:

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате во II квартале (стр. 290) берется из стр. 180 (200 000 руб.), в т. ч.:

- в федеральный бюджет (стр. 300) = стр. 190 = 30 000 руб.;

- в бюджет субъекта РФ (стр. 310) = стр. 200 = 170 000 руб.

Когда платить аванс по налогу на прибыль?

Окончательная сумма сбора должна быть уплачена в бюджет строго в оговоренные законодательством сроки по окончанию налогового периода. Частичные суммы – авансовые платежи, могут вноситься в следующие периоды:

- каждый месяц отчетного года;

- раз в квартал;

- раз в полугодие;

- по истечению девяти месяцев отчетного года.

Существуют также некоторые фирмы и компании, в обязанность которым вменяется оплата самого налога на прибыль и авансовых платежей по нему в строго установленные временные рамки. К примеру, ежеквартально должны отчитываться юридические лица, попадающие под следующие условия:

- финансирование компании осуществляется из бюджета государства;

- организация является не коммерческой, а, следовательно, прибыли не получает;

- прибыль, полученная фирмой, не превышает десяти миллионов за три месяца (в предыдущем отчетном году);

- юридическое лицо зарегистрировано за пределами Российской Федерации, но имеет представительство в стране, которое получает доход;

- компания является автономным предприятием;

- юридическое лицо является частью инвестиционной компании или простого товарищества.

Все, кто не попадает под данные условия – вносят в бюджет государства авансовые платежи каждый месяц.

Что касается сроков, в которые юридические лица обязаны отчитаться по платежам и сборам, а также перевести необходимые суммы, то:

- ежеквартальный срок ограничивается двадцать восьмым числом месяца, следующего за отчетным;

- ежемесячный платеж должен быть переведен не позднее двадцать восьмого числа месяца, следующего за отчетным.

Далее остановимся на вопросе: каким образом рассчитывается налог на прибыль и как разбить общую сумму на авансовые платежи?

Льготы для участников особых зон

Резиденты особых экономических зон

Компании, работающие в особых – технико-внедренческой и туристско-рекреационной – экономических зонах, которые решением Правительства РФ объединены в кластер, могут воспользоваться льготами по налогу на прибыль. Речь идет о применении ставки 0% к налоговой базе при расчете той части налога, которая подлежит уплате в федеральный бюджет (п. 1.2 ст. 284 НК РФ).

Важным условием для получения налоговых преференций является ведение раздельного учета доходов (расходов) от непосредственно подпадающей подо льготы деятельности, т. е. осуществляемой на территории особой экономической зоны. Утрата статуса резидента технико-внедренческой или туристско-рекреационной особой экономической зоны означает потерю права на использование налоговой преференции (п. 1.2 ст. 284 НК РФ).

Для технико-внедренческой деятельности возможность применения такой льготы завершается с окончанием 2017 года, а в части туристско-рекреационной деятельности она будет действовать до 2023 года (п. 5 ст. 10 закона «О внесении изменений…» от 30.11.2011 № 365-ФЗ).

В 2017 году появилась (п. 1 ст. 1 закона «О внесении изменений…» от 18.07.2017 № 168-ФЗ) льгота в виде ставки 0% по налогу (п. 1.11 ст. 284 НК РФ) для юрлиц, работающих в туристско-рекреационной сфере на территории Дальневосточного округа. Ее применение ограничено периодами 2018-2022 годов и требует выполнения организацией ряда условий (ст. 284.6 НК РФ). Возникновение несоответствия этим условиям потребует восстановления суммы неуплаченного налога и оплаты пеней (п. 5 ст. 284.6 НК РФ).

Для применения с начала 2017 года введена (п. 2 ст. 1 закона «О внесении изменений…» от 27.11.2017 № 348-ФЗ) также льгота для юрлиц, работающих в особых зонах, но в сферах, отличающихся от указанных в п. 1.2 ст. 284 НК РФ. Заключается она в том, что ставка по налогу, предназначенному для федерального бюджета, составляет 2% (п. 1.2-1 ст. 284 НК РФ), а не 3%, по которой большинством компаний должен платиться налог в этот бюджет в 2017-2024годах.

Участники свободной экономической зоны

Льготной ставкой (0%) при уплате налога на прибыль в федеральный бюджет пользуются компании, осуществляющие деятельность в СЭЗ (свободной экономической зоне). Льгота предоставляется на протяжении 10 налоговых периодов с момента получения дохода от продажи товаров по договору о деятельности в СЭЗ (п. 1.7 ст. 284 НК РФ).

Кроме того, субъектами Федерации может устанавливаться пониженная ставка для таких предприятий по уплате налога в местный бюджет (не ниже 13,5%).

Обязательным является ведение раздельного учета доходов (расходов) по видам деятельности, которые осуществляются в СЭЗ и за ее пределами. Причем налогообложение других видов деятельности осуществляется в общем порядке (письмо Минфина от 20.03.2015 № 03-03-10/15503).

О требованиях к регистрам, в которых организуется налоговый учет, читайте в статье «Как вести регистры налогового учета (образец)?».

Участники ТОСЭР

Для компаний – резидентов ТОСЭР (территорий с опережающим социально-экономическим развитием) также предусмотрены преференции – это налог на прибыль (льгота 2014 года) по ставке 0% при уплате налога на прибыль в федеральный бюджет (п. 1.8 ст. 284 НК РФ).

Обязательными условиями для применения льгот являются (ст. 284.4 НК РФ):

- Госрегистрация юрлица на ТОСЭР.

- Отсутствие обособленных подразделений за пределами зоны ТОСЭР.

- Неиспользование налогоплательщиком специальных налоговых режимов.

- Невхождение резидента ТОСЭР в состав консолидированных групп налогоплательщиков.

- Отсутствие деятельности в качестве страховщика, банка, НКО, клиринговой компании, негосударственного пенсионного фонда или участника-профессионала на рынке ценных бумаг.

- Отсутствие статуса участника СЭЗ и/или региональных инвестпроектов.

- Обеспечение не менее 90% своих доходов за счет деятельности, осуществляемой в рамках соглашения о работе в ТОСЭР.

- Обеспечение раздельного учета доходов по видам деятельности при исполнении соглашения о работе в ТОСЭР и по другим.

Льготы по уплате налога в федеральный бюджет (ставка 0%) сохраняются на протяжении 5 лет с момента получения первой прибыли по соглашению о работе в ТОСЭР. Имеется также льгота по уплате налога в бюджет субъекта федерации: на протяжении первых 5 лет – максимум 5%, и на протяжении следующих 5 лет – минимум 10%. Причем право на применение льготы не исчезает в случае отсутствия прибыли в течение 3 следующих подряд налоговых периодов (с 2018 года их число при определенных условиях может достигать 9, ст. 1 закона «О внесении изменения…» от 27.11.2017 № 339-ФЗ) и будет использовано по истечении этих периодов (п. 5 ст. 284.4 НК РФ).

Изменения в расчете налога на прибыль в 2020–2021 годах

Одним из недавних новшеств по налогу на прибыль является введение возможности применения к сумме налога, перечисляемого в оба бюджета, инвестиционного вычета (ст. 286.1 НК РФ). Использовать его можно в период 2018–2027 годов. За счет вычета на 90% стоимости ОС можно уменьшить налог, начисляемый в бюджет региона, а оставшиеся 10% отнести на уменьшение налога, начисляемого в федеральный бюджет. Решение о введении инвестиционного вычета принимают регионы, и они же конкретизируют условия его применения. Амортизироваться такие объекты уже не будут.

Изначально вычет предусматривался для вводимых в эксплуатацию основных средств 3–7 амортизационных групп. Но с 01.01.2020 он распространяется и на группы 8-10 (закон от 26.07.2019 № 210-ФЗ). Так же с 2020 года в инвествычет можно будет включать расходы на инфраструктуру.

О применении этого вычета подробнее читайте в статье «Инвестиционный налоговый вычет по налогу на прибыль».

С 2019 года:

- У организаций появилась возможность не платить налог на прибыль с денег, безвозмездно полученных от организации, участником или акционером которой она является, в пределах вклада в имущество, сделанного ею ранее также деньгами.

- Доход, полученный акционером, участником при выходе из ликвидируемой компании, в виде превышения над его вкладом в УК в целях налога на прибыль признается дивидендами с применением к нему ставки 13%.

- Платежи в систему «Платон» можно учитывать в расходах в полном объеме.

- Работодатели вправе уменьшать доходы на стоимость путевок для работников (о нюансах мы рассказывали в этом материале).

Помимо указанных выше новшеств с авансами также (законы от 02.08.2019 № 269-ФЗ, от 26.07.2019 № 210-ФЗ):

- во внереализационных расходах можно учесть затраты на строительство объектов социальной инфраструктуры, если они безвозмездно передаются в государственную или муниципальную собственность;

- право на ставку 0% получили региональные операторы по обращению с твердыми коммунальными отходами, музеи, театры и библиотеки;

- есть изменения для участников региональных инвестиционных контрактов и резидентов ОЭЗ.

Авансы с доплатой за квартал

Этот способ расчета авансового платежа используют организации, которые:

- не имеют право отчислять налог 1 раз в квартал;

- самостоятельно не перешли на расчет аванса по фактически заработанной прибыли.

Сумма первоквартального взноса равна сумме взноса за последние три месяца предыдущего года. Так, январский, февральский и мартовский авансовый платеж равен:

Сумма взноса за следующий квартал равна сумме первоквартального аванса. В апреле, мае и июне должно поступать столько же, сколько в марте, феврале и январе этого же года.

Сумма взносов в третьем отчетном квартале = сумме взносов за первые полгода – сумма первоквартального аванса.

В июле, августе и сентябре в бюджет должно поступать:

Сумма взносов в четвертом квартале = сумме взносов за девятимесячный период – сумме авансов, проплаченных в первом полугодии.

Октябрьский, ноябрьский и декабрьский ежемесячный авансовый платеж равен трети от разности прибыли за период с января по сентябрь и ранее уплаченной суммы налога.

Если по итогам квартала налог оплачен больше, чем положено, организация имеет возможность вернуть переплату на расчетный банковский счет или оставить в счет уплаты следующих авансовых платежей

Пример. В 2016-2017 году ООО «Удача» оплачивала авансовые платежи каждые 30 дней, доплачивая за каждый квартал.

Таблица 1. Прибыль организации

| Период | Сумма |

|---|---|

| Четвертый квартал 2016 года | 1 200 000 рублей |

| Первый квартальный период 2017 года | 1 100 000 рублей |

| Второй квартальный период 2017 года | 900 000 рублей |

| Третий квартальный период | 1 000 000 рублей |

Первоквартальный аванс = 1/3 * 1 200 000 * 20% = 96 000 рублей

Так, январские, февральские и мартовские перечисления должны составлять 96 000 рублей. Величина доплаты по итогам первого квартального периода будет рассчитана так:

11 000 000 * 20% – 96 000 * 3 = 12 000 рублей. Доплату необходимо внести до 28 апреля. Значит, в апреле организация должна отдать взнос за март и доплату за квартал 12 000 + 96 000 = 108 000 рублей.

Ежемесячные авансы во втором квартале равны трети от прибыли в первом квартале.

1 100 000 * 20% * 1/3 = 80 667 рублей

В апреле, марте и июне в бюджет должно поступать по 80 667 рублей.

За полгода прибыль «Удачи» составила 2 000 000 (1 100 000 + 900 000). За первые 6 месяцев получиться переплата:

2 000 000 * 20% – (96 000 * 3) – 12 000 – (80 667 * 3) = — 142 000

Компания может вернуть обратно эту сумму, либо оставить в счет следующих платежей. «Удача» выбрала первый вариант.

Авансы в третьем квартале:

(2 000 000 * 20% — 900 000 * 20%) / 3 = 73 333 рублей.

Эту сумму нужно вносить в июле, августе и сентябре.

Главные понятия прибыльного налога

В статье №25 Налогового кодекса страны описаны правила, по которым прибыль компаний облагается пошлиной. Объект обложения – прибыль, как уже понятно из названия самого налога. Фактически, сбор уплачивается на разницу доходов и расходов. Прибыльный налог считается прямым, так как его размер полностью зависит от трудовой эффективности компании, исчисленной в денежном эквиваленте.

Статья 247. Объект налогообложения

Плательщиками налога являются все юридические лица России: общества с ограниченной ответственностью, закрытые и открытые акционерные общества и прочее

Важно, чтобы фирма работала на традиционной системе налогообложения – OCHO. Соответственно, фирмы, использующие специальные режимы (УСН, ЕСХН и другие) от налога освобождены

Также не платят сбор на прибыль владельцы игорного бизнеса и «сколковцы». Во вторую очередь плательщиками являются фирмы-иностранцы, доход которых аккумулируется на территории России. В их перечень входят компании, имеющие в стране постоянные представительства, управляемые из России или подписавшие международный договор по вопросам налогообложения и поэтому являющиеся резидентами по налогам в стране.

Фирмы, получающие доход в денежном или натуральном формате, платят прибыльный налог. Прибылью также считаются иные, внереализационные доходы, полученные от банковских вкладов, денег, собранных за аренду или субаренду и подобное. Прибыль, облагаемая налогом, учитывается без акцизов и НДС.

Как уплачивается налог на прибыль в 2021 году (сроки)

Для 2021 года конкретные сроки уплаты налога на прибыль с учетом вышеизложенных правил таковы:

|

Срок уплаты |

При уплате квартальных авансов |

При уплате авансов по фактической прибыли |

|

28.01.2021 |

Первый ежемесячный авансовый платеж в I квартале 2021 года |

— |

|

01.03.2021 |

Второй ежемесячный авансовый платеж в I квартале 2021 года |

Авансовый платеж за январь 2020 года |

|

29.03.2021 |

Годовой налог за 2020 год. Третий ежемесячный авансовый платеж в I квартале 2021 года |

Годовой налог за 2020 год. Авансовый платеж за февраль 2021 года |

|

28.04.2021 |

Первый ежемесячный авансовый платеж во II квартале 2021 года. Аванс за I квартал 2021 года (в т. ч. для тех, кто платит только квартальные авансы) |

Авансовый платеж за март 2021 года |

|

28.05.2021 |

Второй ежемесячный авансовый платеж во II квартале 2021 года |

Авансовый платеж за апрель 2021 года |

|

28.06.2021 |

Третий ежемесячный авансовый платеж во II квартале 2021 года |

Авансовый платеж за май 2021 года |

|

28.07.2021 |

Первый ежемесячный авансовый платеж в III квартале 2021 года. Аванс за II квартал 2021 года (в т. ч. для тех, кто платит только квартальные авансы) |

Авансовый платеж за июнь 2021 года |

|

30.08.2021 |

Второй ежемесячный авансовый платеж в III квартале 2021 года |

Авансовый платеж за июль 2021 года |

|

28.09.2021 |

Третий ежемесячный авансовый платеж в III квартале 2021 года |

Авансовый платеж за август 2021 года |

|

28.10.2021 |

Первый ежемесячный авансовый платеж в IV квартале 2021 года. Аванс за III квартал 2021 года (в т. ч. для тех, кто платит только квартальные авансы) |

Авансовый платеж за сентябрь 2021 года |

|

29.11.2021 |

Второй ежемесячный авансовый платеж в IV квартале 2021 года |

Авансовый платеж за октябрь 2021 года |

|

28.12.2021 |

Третий ежемесячный авансовый платеж в IV квартале 2021 года |

Авансовый платеж за ноябрь 2021 года |

Подробнее о порядке уплаты налога на прибыль и авансовых платежей рассказали эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Рассчитываем сумму поквартальных ежемесячных авансовых платежей

В этом разделе чуть подробнее остановимся на том, как правильно исчислять авансовую базу. Для этого следует знать и соблюдать основные принципы поквартальных расчетов в текущем налоговом периоде:

- размер рассчитываемого аванса определяется на основе ранее начисленных авансовых сумм за прошлые кварталы;

- для того, чтобы верно рассчитать авансовый платеж, нужно учитывать действующие налоговые ставки и реально полученную прибыль;

- прибыль надо считать с начала текущего налогового периода и до завершения последнего месяца, путем нарастающего итога.

А теперь, то же самое, но чуть более подробно:

- за 1 квартал авансовые платежи будут аналогичны размеру аванса последнего квартала прошлого налогового периода;

- за 2 квартал авансовые платежи будут равны одной третьей части авансовых платежей, оплаченных за первый полный квартал текущего налогового периода;

- за 3 квартал авансовые платежи равняются одной третьей разницы между двумя авансовыми выплатами: за полгода и аванс первых трех месяцев;

- за 4 квартал аванс будет равен одной третьей разницы между размерами выплат за 9 месяцев и полгода.

Случается, что высчитываемая разница имеет отрицательные значения или же нулевой показатель – тогда авансовые платежи отчислять не нужно.

Приведем пример расчета поквартальных авансовых платежей.

Предположим, что налогооблагаемая прибыль предприятия за 1 квартал года составила 12 млн руб. Квартальный аванс по ставке 20% будет равен 2,4 млн. руб. Как мы помним, размер авансового платежа за первый квартал будет определен разницей между платежом квартальным, то есть 2,4 млн руб. и ранее произведенными ежемесячными выплатами В данном случае, поскольку ежемесячных выплат не было, вся сумма будет представлена к доплате. Здесь все понятно, переходим ко второму кварталу.

Во 2 квартале ежемесячный аванс равен 800 тыс руб.(2,4 млн. руб.делим на 3). По результатам половины года налогооблагаемая база составляет 30 млн руб. Квартальный аванс будет равен 6 млн руб. (т.е 30 млн. руб. умножаем на 20%). Соответственно, доплачивать за 2 квартал нужно будет 1,2 млн.руб. (6 млн. руб. – 2,4 млн.руб. – 800 тыс. руб. помноженное на 3) Разобрались, теперь считаем следующий квартал.

В третьем квартале ежемесячный аванс будет составлять 1,2 млн. руб. (6 млн. руб. — 2,4 млн. руб.)

За девять месяцев налогооблагаемая прибыль предприятия составила 41 млн. руб. Квартальный аванс будет составлять 8,2 млн. руб. (41 млн. руб умноженное на 20%). Таким образом предприятие переплатило налогов на сумму 1,4 млн. руб. (8,2 млн. руб. – 6 млн. руб. – 1,2 млн. руб. умноженное на 3).

Внимание! В соответствии с Налоговым кодексом РФ, после произведенных расчетов, при ежемесячном авансовом налогоисчислении, оплату следует производить не позже 28 числа месяца, а квартальные выплаты – не позже 28 дней после окончания отчетного периода. Если по итогам года организация оказывается не в прибыли, а в убытке, то последний квартальный авансовый платеж (4 по счету) вносится нулевым (п

8 ст. 274, абз. 6 п. 2 ст. 286 НК РФ)

Если по итогам года организация оказывается не в прибыли, а в убытке, то последний квартальный авансовый платеж (4 по счету) вносится нулевым (п. 8 ст. 274, абз. 6 п. 2 ст. 286 НК РФ).

Ежемесячные авансовые платежи по результатам фактической прибыли

Как уже было упомянуто выше, по НК РФ есть еще один метод начисления и оплаты авансовых налогов. Он заключается в том, что любая компания имеет право оплачивать налоговые авансы на основе фактической прибыли.

ОБРАТИТЕ ВНИМАНИЕ! Ежемесячные платежи должны вносить авансом те организации, которые не подпадают под критерии обязательной уплаты ежеквартальных налоговых отчислений. На этот способ исчисления и уплаты налога предприятие может перейти с началом каждого нового года, но только при условии предварительного письменного уведомления налоговой инспекции

В этом случае, периодом налоговой отчетности и выплат для организации станет каждый календарный месяц, а размер налогового аванса будет высчитываться на основе налоговой ставки и реально полученной прибыли, рассчитанной путем нарастания с начала года до конца последнего месяца. Учитывать ранее начисленные платежи в этом случае нужно обязательно и перечислять авансовый платеж следует также – не позже 28 числа

На этот способ исчисления и уплаты налога предприятие может перейти с началом каждого нового года, но только при условии предварительного письменного уведомления налоговой инспекции. В этом случае, периодом налоговой отчетности и выплат для организации станет каждый календарный месяц, а размер налогового аванса будет высчитываться на основе налоговой ставки и реально полученной прибыли, рассчитанной путем нарастания с начала года до конца последнего месяца. Учитывать ранее начисленные платежи в этом случае нужно обязательно и перечислять авансовый платеж следует также – не позже 28 числа.

Важно! Этот путь авансового налогоисчисления имеет один существенный недостаток. Всякий раз по окончании налогового периода (а в данном случае это один месяц) нужно заполнять налоговую декларацию и без малейших задержек сдавать ее в налоговую инспекцию

Ежемесячные авансовые платежи по налогу на прибыль: сколько платить?

Налоговая ставка на прибыль чаще всего составляет 20%. Сумма налога, оплаченная коммерческими фирмами, делится между региональным и федеральным бюджетами. При этом только 3% отходит государству. Остальные 17% поступает в бюджеты регионов.

Некоторые регионы практикуют понижение ставок для отдельных групп коммерческих организаций. Для «особых» налогоплательщиков устанавливается до 13,5% налога.

Ставка может быть еще более низкой, но только для следующих компаний:

- предприятия, признанные резидентами на территории Владивосточного порта или в районах опережающего экономического развития;

- компании, участвующие в инвестиционных проектах регионального уровня;

- соучастники свободных или особенных экономических зон.

Доплата и возврат налога по итогам календарного года

Предприятия уплачивают налог на прибыль по результатам финансовых показателей календарного года с учетом текущих предварительных отчислений. Окончательная сумма обязательств организации указывается в декларации. Разница между ранее внесенными суммами в течение отчетных периодов и окончательным расчетом перечисляется в бюджет по предельному сроку представления годовой отчетности.

Если по итогам года организация получила отрицательные показатели (убыток), доплата не производится, а уплаченные авансовые платежи не пропадают и накапливаются на лицевом счете налогоплательщика. Для дальнейшего использования средств необходимо обратиться в территориальный орган.

Как подтвердить право на уплату квартальных авансов по итогам 4 квартала?

Рассмотренную в предыдущем разделе схему расчета средней выручки за квартал для подтверждения права на уплату квартальных АП покажем на примере.

Пример

ООО «Золотой стандарт» уплачивает АП ежеквартально. По истечении каждого квартала специалисты компании определяют среднюю выручку.

По итогам 4 квартала 2020 года ООО «Золотой стандарт» подтвердил возможность уплаты квартальных АП.

Исходные данные:

|

Квартал 2020 года |

Выручка, руб. |

|

I |

6 134 675 |

|

II |

12 437 896 |

|

III |

26 029 800 |

|

IV |

9 135 278 |

Расчет средней выручки за квартал:

(6 134 675 руб. + 12 437 896 руб. + 26 029 800 руб.+ 9 135 278 руб.) / 4 = 13 434 412 руб.

Вывод: 13 434 412 руб.< 25 000 000 руб. → право на ежеквартальные АП не утрачено.

ООО «Золотой стандарт» вправе и дальше уплачивать квартальные АП, несмотря на превышение показателя в 3-м квартале 2020 года пограничного значения в 25 млн руб.

Для отдельных категорий налогоплательщиков квартальная уплата АП предусмотрена вне зависимости от показателей выручки:

Формулу для расчета суммы квартального АП узнайте из материала.