Авансовые платежи по налогу на прибыль. пример расчета

Содержание:

- Правила начислений

- Сроки уплаты других налогов и страховых взносов

- Учет и отчетность

- Таблица со сроками сдачи бухгалтерской отчетности в 2021 году

- Лист 02 Расчет налога на прибыль и авансовых платежей

- Шаг 1. Определите сумму налога на прибыль за I квартал (стр. 180-200)

- Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

- Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

- Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

- Шаг 4.1. Федеральный бюджет

- Шаг 4.2. Бюджет субъекта РФ

- Шаг 5. Определите сумму авансовых платежей к уплате во II квартале (стр. 290-310)

- Льготы для участников особых зон

- Квартальные платежи

- Сроки уплаты имущественных налогов в 2018–2019 годах для граждан

- Сроки уплаты налогов

- Сроки уплаты основных видов налогов для физлиц

- Когда сдавать отчетность

- Не взирая на физлица

Правила начислений

Расчет для физических лиц составляют территориальные инспекции. Рядовым гражданам и предпринимателям не нужно разбираться в формулах и ставках. Обязательства организаций оценивают несколько иначе. Транспортный налог ООО рассчитывает и оплачивает самостоятельно.

Для машин, оснащенных двигателями, единицей измерения становится мощность. Исключением из правила являются воздушные суда. Налог на них определяют с опорой на реактивную тягу. Если на балансе компании числятся несамоходные машины, калькуляция составляется с учетом вместимости (тоннаж). В остальных случаях основой признается единица транспорта.

Поскольку транспортный налог является региональным, точная ставка устанавливается субъектом РФ. На общероссийском уровне закреплены лишь базовые тарифы. В администрации краев, городов федерального значения и областей принимают решения об изменении показателя. Их могут уменьшать или увеличивать Налоговый кодекс допускает отклонения от базиса не более чем в 10 раз, то есть на порядок. На маломощные авто с мотором до 150 «лошадей» это ограничение не распространяется (ч. 2 п. 2 ст. 361 НК РФ). Ставки могут оказаться значительно ниже.

На размер отчислений влияют разные факторы. Законодатель позволяет регионам дифференцировать тарифы. В 2019 году они зависят от давности владения транспортным средством, его возраста (периода фактической эксплуатации), стоимости.

Формула расчета налога закреплена ст. 362 НК РФ:

База × ставка.

Полученный результат корректируют с учетом повышающего коэффициента (Кп). Если речь идет об элитной технике, обязательства пересчитывают по правилам ч. 2 ст. 362 НК РФ:

| Стоимость автомобиля (в млн рублей) | Срок владения | Повышающий коэффициент (Кп) |

|---|---|---|

| 3–5 | Не больше 3 лет | 1,1 |

| 3–5 | До 12–24 месяцев | 1,1 (Федеральным законом № 335-ФЗ от 27.11.17 коэффициенты 1,3 и 1,5 отменены) |

| 5–10 | До 5 лет | 2 |

| 10–15 | До 10 лет | 3 |

| Свыше 15 | Не старше 20 лет | 3 |

Перечень моделей, средняя стоимость которых превышает 3 млн рублей, публикуют на портале Минпромторга РФ. Обновления размещают ежегодно до 1 марта.

Второй коэффициент применяется, если организация владела техникой менее года. Транспортный налог уплачивается со дня постановки и до снятия техники с учета. При регистрации машины до 15 числа, месяц владения признается полным. Если документы оформлены позже, расчет составляют со следующего месяца.

Пример № 1

Фирма поставила на учет два мотоцикла 14 и 16 июня 2018 года. В январе бухгалтеру необходимо определить срок владения техникой. Налог за первый мотоцикл будет рассчитываться за 7, а за второй – за 6 месяцев.

Временной коэффициент вычисляют по следующей формуле:

Период владения авто ÷ Количество месяцев в отчетном периоде.

Пример № 2

Хозяйственное общество в Москве выпускает мебель. На балансе объединения стоят:

- грузовой автомобиль мощностью 250 л. с.;

- легковая служебная машина A8 Long Limousine quattro на 340 л. с. со сроком эксплуатации 4 года;

- автобус с двигателем на 180 л. с.

Автомобили принадлежали фирме длительное время, а автобус предприятие зарегистрировало лишь 18 апреля 2018 года.

Правила расчета транспортного налога в столице установлены законом Москвы № 33 от 09.07.08 (в ред. от 29.11.17). Согласно нормативному акту компания обязана применить разные ставки. Для грузовика расчет придется проводить по тарифу 55 рублей за каждую лошадиную силу. Использовать коэффициенты не требуется.

250 × 55 = 13 750 руб.

Для автобуса ставка составит 26 рублей. Калькуляция будет следующей:

180 × 26 = 4680 руб.

Поскольку транспорт принадлежал компании не весь год, результат придется скорректировать. Фактически фирма владела автобусом 8 месяцев. Машина поставлена на учет после 15 числа, поэтому апрель не входит в расчет. Временной коэффициент будет равен:

8 ÷ 12 = 0,67.

Итоговый платеж за автобус составит:

180 × 26 × 0,67 = 3153,6 руб.

За каждую лошадиную силу легкового автомобиля придется заплатить 75 рублей. Кроме того, организации потребуется применить повышающий коэффициент – 2. Модель A8 Long Limousine quatt входит в список Минпромторга РФ. Средняя стоимость машины варьирует в пределах 5–10 миллионов в отечественной валюте. Налог составит:

75 × 340 × 2 = 51 000 руб.

За год предприятию придется заплатить в бюджет:

13 750 + 3153,6 + 51 000 = 67 903,6 руб.

Поскольку в число региональных льготников фирма не входит, перечислить потребуется всю сумму.

Сроки уплаты других налогов и страховых взносов

| Налог | Дата (статьи НК РФ) | Примечание |

|---|---|---|

| НДС | 25.04, 25.07, 25.10, 25.01 (ст.174) текущего года | период – квартал |

| акцизы | 25.01, 25.02, 25.03, 25.04, 25.05, 25.06, 25.07, 25.08, 25.09, 25.20, 25.11, 25.12 (ст.204) текущего года | период – месяц |

| НДФЛ (организации) | при выплате дохода (ст. 226) | |

| на прибыль | 28.03 (ст.287) следующего года | авансы – до 28.01, 28.02, 28.03, 28.04, 28.05, 28.06, 28.07, 28.08, 28.09, 28.10, 28.11, 28.12. |

| водный | 20.04, 20.07, 20.10, 20.01 (ст.333.14) текущего года | |

| Госпошлина | при обращении за услугой (ст. 333.18) | |

| НДПИ | 25.01, 25.02, 25.03, 25.04, 25.05, 25.06, 25.07, 25.08, 25.09, 25.10, 25.11, 25.12 (ст.344) текущего года | период — месяц |

| ЕСХН | 31.03 (ст.346.9) следующего года | авансы – 25 июля, января |

| УСН | 31.03 для ЮЛ, 30.04 для ИП (ст.346.21) следующего года | авансы – 25.04, 25.07, 25.10, 25.01 |

| ЕНВД | 25.04, 25.07, 25.20, 25.01 (ст.346.32) текущего года |

Учет и отчетность

Для обобщения информации о расчетах по налогу на прибыль используется счет 68 субсчет «Налог на прибыль». При начислении сумм налога в учете следует отразить запись: Дт 99 Кт 68 Налог на прибыль, при перечислении налога в бюджет: Дт 68 Налог на прибыль Кт 51. Данные проводки используются как при отражении авансовых начислений и платежей (ежемесячно/ежеквартально), то и для учета сумм оплаты по итогам года.

Оплата налога на прибыль осуществляется на основании данных, отраженных в налоговой декларации. Срок подачи декларации соответствует сроку уплаты налога. Таким образом, компании, уплачивающие ежемесячные авансы, обязаны подавать декларации с такой же периодичностью – 1 раз в месяц до 28 числа следующего месяца. Данное правило действует как для фирм, рассчитывающих авансы по фактической прибыли, так и для компаний, уплачивающих авансы на основании прибыли предыдущего квартала. Юрлица, перечисляющие авансы ежеквартально, подают в ФНС декларации 4 раза в год – по итогам 1 квартала, полугодия, 9 месяцев, годовую декларацию.

Таблица со сроками сдачи бухгалтерской отчетности в 2021 году

|

Налог/ обязательный взнос |

Сроки уплаты налога (авансовых платежей) | Сроки сдачи отчетности | Система налогообложения (Кому сдавать) |

|

Страховые взносы в ФСС

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в Фонд социального страхования РФ, а так же от несчастных случаев на производстве 0,2% (Форма 4 ФСС) |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В ФСС Ежеквартально

В срок до 20 числа месяца, следующего за отчетным периодом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все компании на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам, даже если начислений по заработной плате нет. Если количество сотрудников составляет 25 и более человек, отчетность сдается только в электронном виде. |

|

Налог на добавленную стоимость

(Декларация по НДС) |

Ежеквартально

До 25 числа месяца, следующего за отчетным кварталом |

В ИФНС Ежеквартально

До 25 числа месяца, следующего за отчетным кварталом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. Декларация сдается только в электронном виде (даже нулевая форма). |

|

Налог на прибыль

(Декларация по налогу на прибыль) |

Ежеквартально

до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) |

В ИФНС Ежеквартально

до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. |

|

СЗВ-М в ПФР

Форма СЗВ-М в ПФР |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В Пенсионный фонд ежемесячно

до 15-го числа месяца, следующего за отчетным. Форма предоставляется в случае начислений страховых взносов и исчисления стажа |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам.

|

|

Расчет по страховым взносам

|

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения (страховые взносы с заработной платы в ПФР, ФФОМС, ФСС) |

В ИФНС Ежеквартально

Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все ООО на ОСНО и УСН, вне зависимости от наличия сотрудников и ИП с сотрудниками |

|

Расчет 6 НДФЛ (Форма 6 НДФЛ-квартальная) |

Ежемесячно

оплата ндфл в день перечисления дохода |

В ИФНС Ежеквартально

Отчетность предоставляется в случае, если есть начисления дохода и соответственно ндфл с дохода |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Налог на доходы физических лиц (НДФЛ)

(Реестр по форме 2- ндфл и годовая форма 6 НДФЛ) |

Удержание и перечисление НДФЛ в бюджет производится налоговым агентом в момент выплаты дохода физическому лицу | Налоговый агент представляет в налоговую инспекцию сведения о выплаченных доходах и удержанных налогах ежегодно не позднее 2 марта года, следующего за истекшим налоговым периодом. | Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Декларация по УСН

(Упрощенная система налогообложения) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежегодно

|

ООО и ИП на УСН |

|

Декларация по ЕНВД

(Единый налог на вмененный налог) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежеквартально Не позднее 20 числа месяца, следующего за отчетным. |

ООО и ИП на ЕНВД |

|

Сведения о среднесписочной численности (Форма Среднесписочная численность за год) |

Ежегодно

ООО и ИП не позднее 20 января года, следующего за истекшим налоговым периодом |

ООО на УСН и ОСНО, вне зависимости от наличия сотрудников; И П в случае наличия сотрудников | |

|

СЗВ-Стаж (Отчет о пенсионном стаже своих работников) |

Ежегодно

ООО и ИП не позднее 02 марта года, следующего за истекшим налоговым периодом |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

Также читайте на сайте:

Изменение системы налогообложения

Несвоевременная сдача отчетности

Все статьи

Все услуги компании БУХпрофи

Наши цены

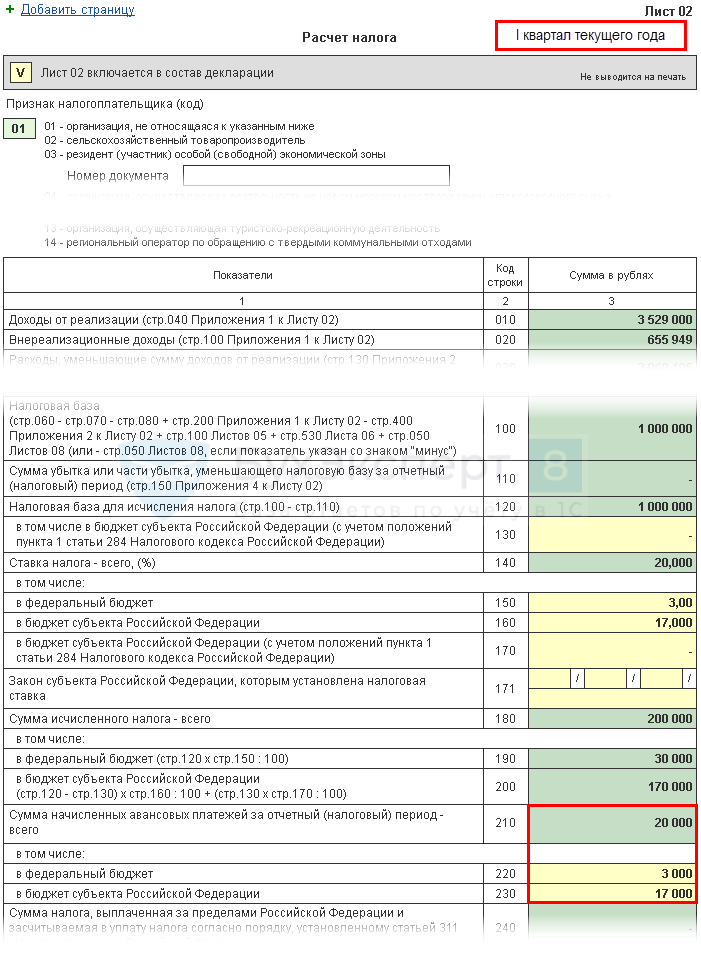

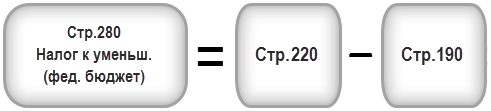

Лист 02 Расчет налога на прибыль и авансовых платежей

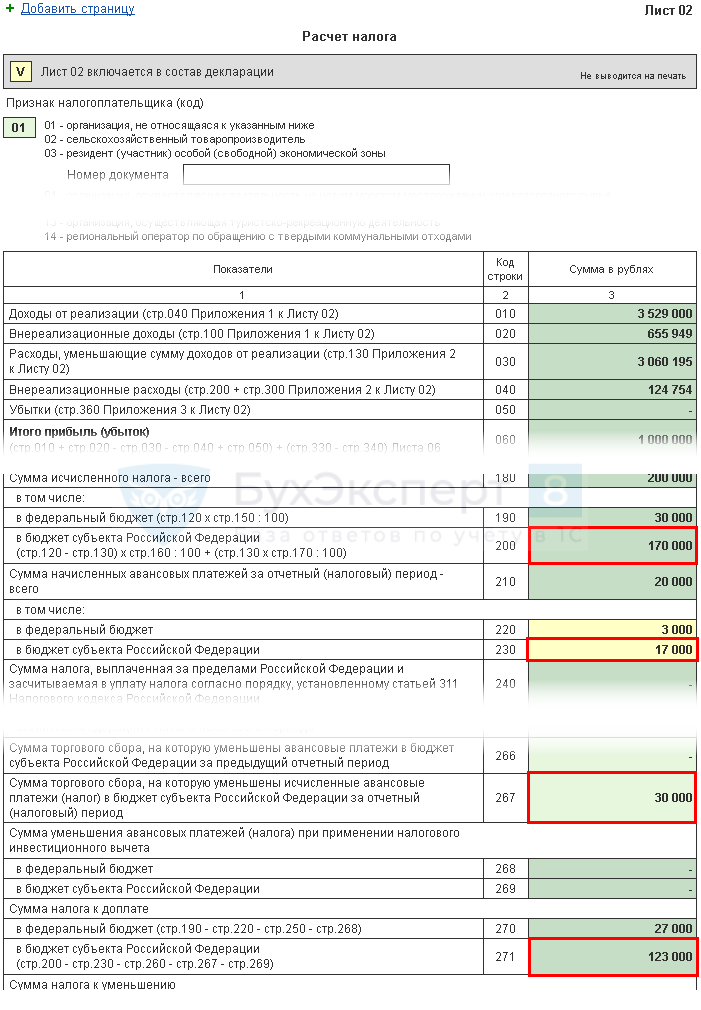

Рассмотрим пошаговое заполнение декларации Лист 02 в части расчета налога на прибыль за I квартал и суммы ежемесячных авансовых платежей на II квартал.

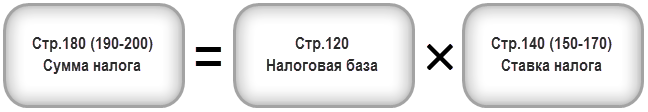

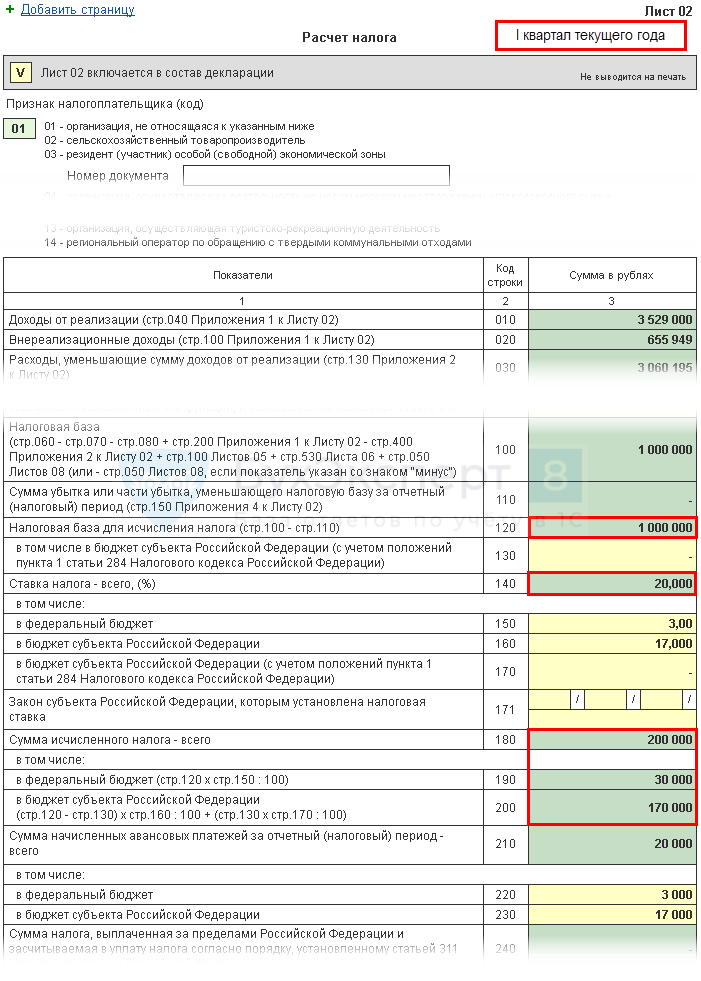

Шаг 1. Определите сумму налога на прибыль за I квартал (стр. 180-200)

Сумма налога на прибыль в 1С рассчитывается автоматически, исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Проверку расчета за I квартал осуществите по формуле:

В нашем примере сумма налога на прибыль всего (стр. 180) — 1 000 000 х 20% = 200 000 руб., в т. ч.:

- в федеральный бюджет (стр. 190) — 1 000 000 х 3 % = 30 000 руб.;

- в бюджет субъекта РФ (стр. 200) — 1 000 000 х 17 % = 170 000 руб.

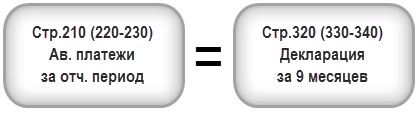

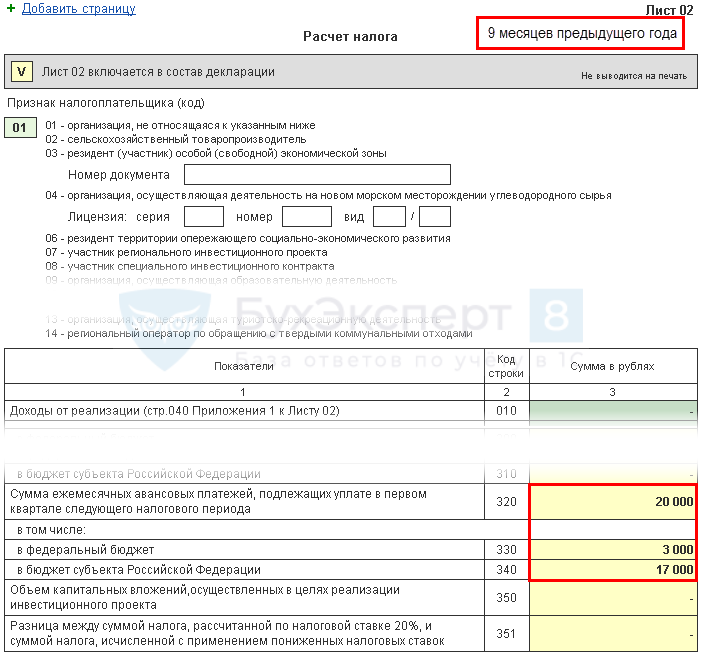

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

Авансовые платежи, которые организация должна платить ежемесячно в I квартале, рассчитываются в декларации за 9 месяцев прошлого года. Поэтому в строки 220, 230 вручную введите авансовые платежи из строк 330, 340 декларации за 9 месяцев.

Должно выполняться следующее равенство:

В нашем примере в декларации за 9 месяцев прошлого года сумма начисленных авансовых платежей всего (стр. 320) — 20 000 руб., в т. ч.:

- федеральный бюджет (стр. 330) — 3 000 руб.;

- бюджет субъекта РФ (стр. 340) — 17 000 руб.

Следовательно, аналогичные цифры укажите в стр. 210 (220, 230) декларации за I квартал.

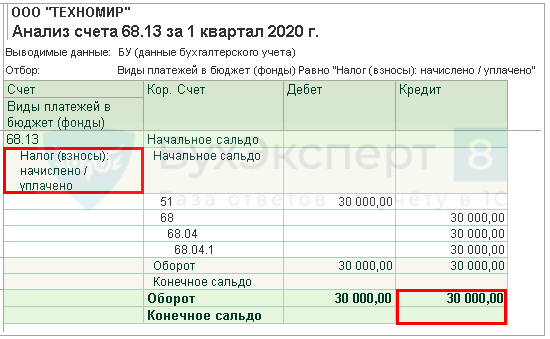

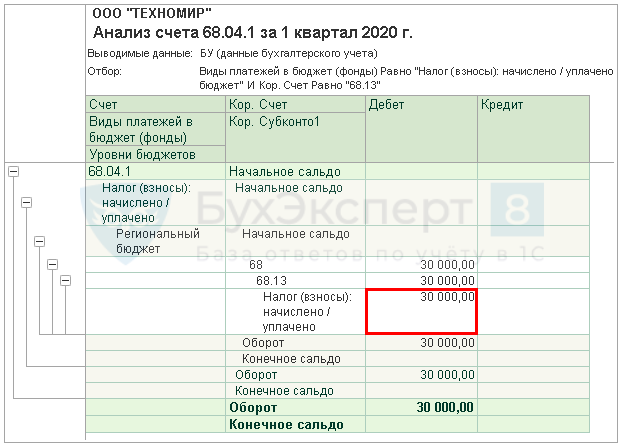

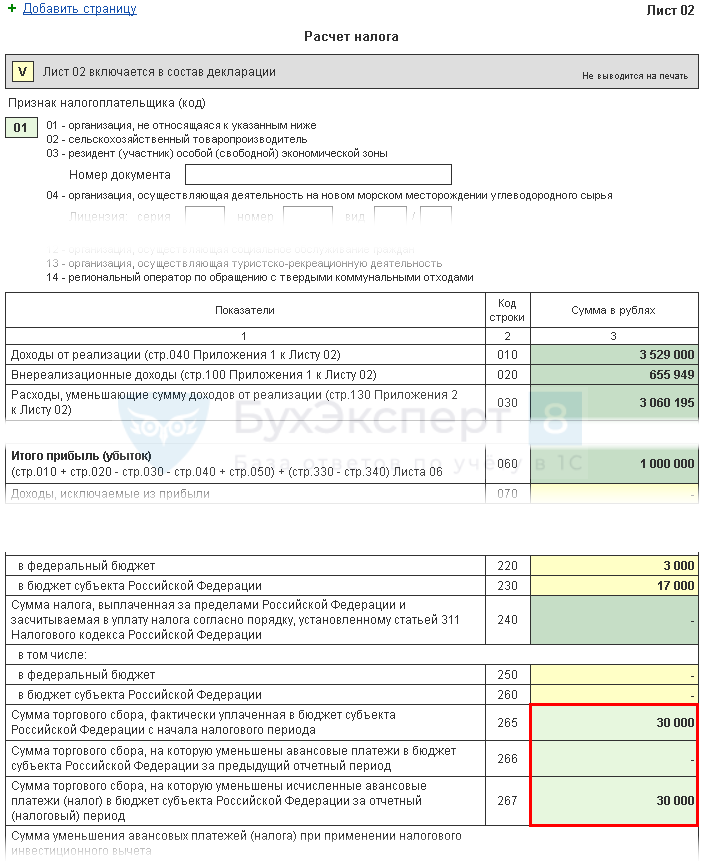

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации заполнятся в 1С автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за I квартал данные строки заполняются следующим образом:

стр. 265 – сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала года. В нашем примере сумма составляет 30 000 руб.

- стр. 266 – в декларации за I квартал не заполняется, т.к. должна указываться сумма торгового сбора, на которую был уменьшен налог в предыдущих кварталах отчетного года.

- стр. 267 – сумма торгового сбора, которая уменьшает исчисленный налог на прибыль за I квартал в республиканский бюджет. Показатель строки не может быть больше суммы по стр. 200 «Сумма начисленного налога в бюджет субъекта РФ».

Подробнее

В 1С в строке 267 автоматически заполняется сумма уменьшенного налога на прибыль на торговый сбор за I квартал, т.е. это оборот:

- Дт 68.04.1 (уровень бюджета — Региональный бюджет, вид платежа — Налог начислено/уплачено).

- Кт 68.13 (вид платежа — Налог начислено/уплачено).

В нашем примере стр. 267 равна 30 000 руб.

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь определите, что получилось больше:

- суммы налога, исчисленные по результатам I квартала (стр. 190, 200);

- суммы начисленных авансовых платежей, которые налогоплательщик обязан был уплатить в I квартале (стр. 220, 230) с учетом торгового сбора (стр. 267).

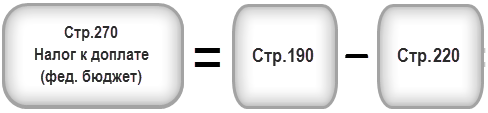

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам I квартала необходимо доплатить, т. е. в 1С автоматически заполнится строка 270 по формуле:

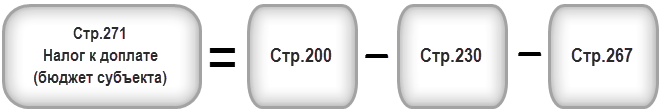

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам I квартала будет к уменьшению, т. е. в 1С автоматически заполнится строка 280 по формуле:

В нашем примере стр. 190 (сумма 30 000 руб.) больше стр. 220 (сумма 3 000руб.), следовательно, налог в федеральный бюджет по итогам I квартала будет к доплате:

стр. 270 = 30 000 — 3 000 = 27 000 руб.

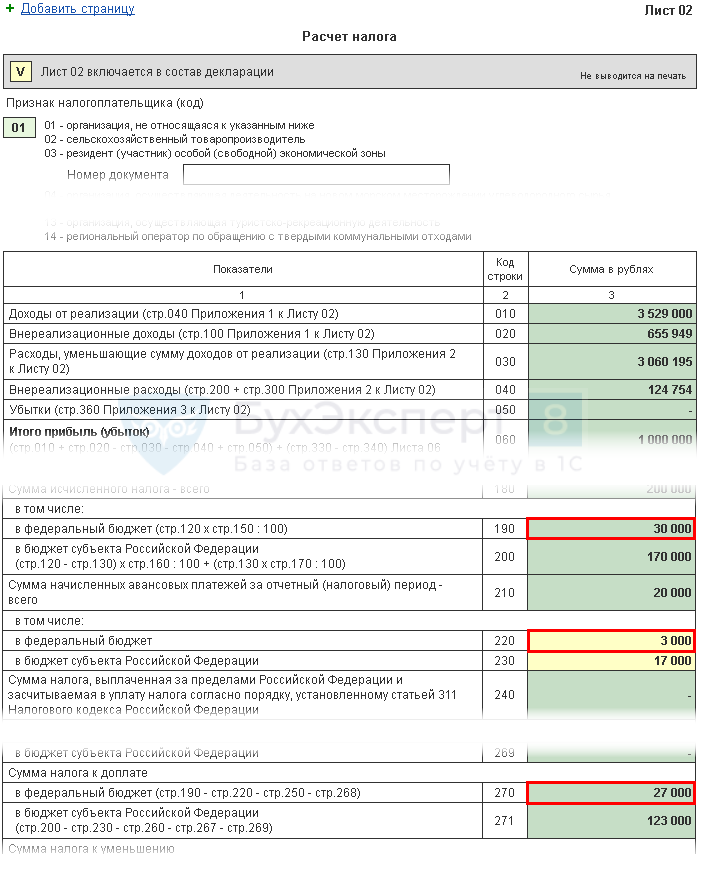

Шаг 4.2. Бюджет субъекта РФ

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I квартала необходимо доплатить, т. е. в 1С автоматически заполнится строка 271 по формуле:

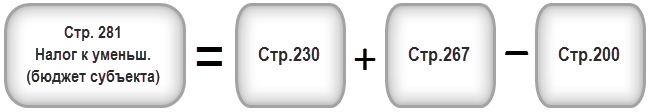

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I квартала будет к уменьшению, т. е. в 1С автоматически заполнится строка 281 по формуле:

В нашем примере стр. 200 (сумма 170 000 руб.) больше суммы строк 230 и 267 (47 000 = 17 000 + 30 000), следовательно, сумма налога в бюджет субъекта РФ по итогам I квартала будет к доплате:

стр. 271 = 170 000 — 17 000 — 30 000 = 123 000 руб.

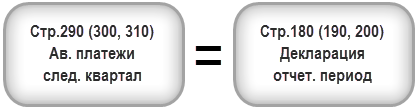

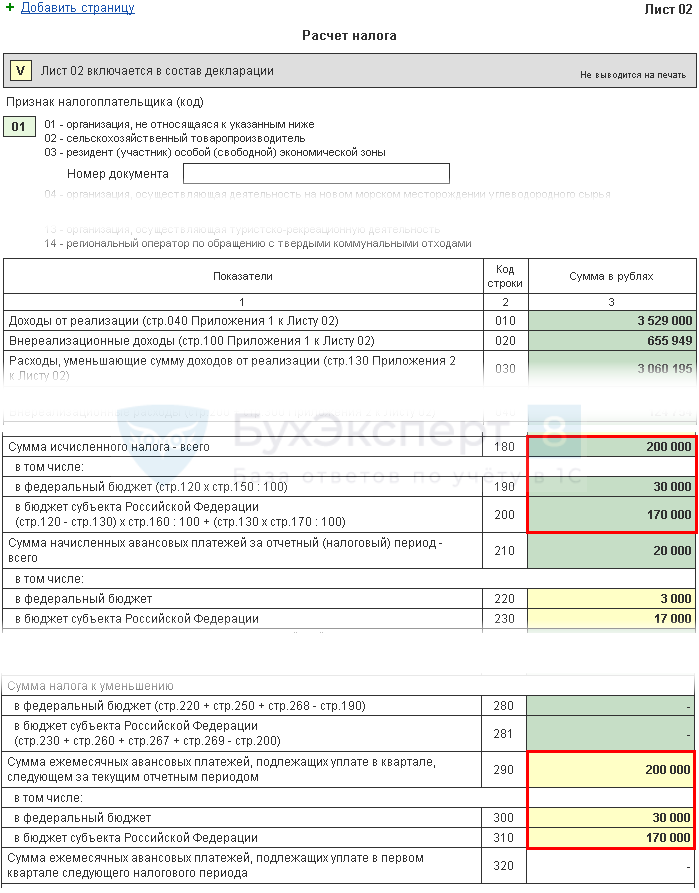

Шаг 5. Определите сумму авансовых платежей к уплате во II квартале (стр. 290-310)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам I квартала рассчитать авансы, подлежащие уплате во II квартале. Такие платежи отражаются по стр. 290 (300, 310).

В 1С данные строки заполняются вручную. Расчет авансовых платежей к уплате осуществите по формуле:

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате во II квартале (стр. 290) берется из стр. 180 (200 000 руб.), в т. ч.:

- в федеральный бюджет (стр. 300) = стр. 190 = 30 000 руб.;

- в бюджет субъекта РФ (стр. 310) = стр. 200 = 170 000 руб.

Льготы для участников особых зон

Резиденты особых экономических зон

Компании, работающие в особых – технико-внедренческой и туристско-рекреационной – экономических зонах, которые решением Правительства РФ объединены в кластер, могут воспользоваться льготами по налогу на прибыль. Речь идет о применении ставки 0% к налоговой базе при расчете той части налога, которая подлежит уплате в федеральный бюджет (п. 1.2 ст. 284 НК РФ).

Важным условием для получения налоговых преференций является ведение раздельного учета доходов (расходов) от непосредственно подпадающей подо льготы деятельности, т. е. осуществляемой на территории особой экономической зоны. Утрата статуса резидента технико-внедренческой или туристско-рекреационной особой экономической зоны означает потерю права на использование налоговой преференции (п. 1.2 ст. 284 НК РФ).

Для технико-внедренческой деятельности возможность применения такой льготы завершается с окончанием 2017 года, а в части туристско-рекреационной деятельности она будет действовать до 2023 года (п. 5 ст. 10 закона «О внесении изменений…» от 30.11.2011 № 365-ФЗ).

В 2017 году появилась (п. 1 ст. 1 закона «О внесении изменений…» от 18.07.2017 № 168-ФЗ) льгота в виде ставки 0% по налогу (п. 1.11 ст. 284 НК РФ) для юрлиц, работающих в туристско-рекреационной сфере на территории Дальневосточного округа. Ее применение ограничено периодами 2018-2022 годов и требует выполнения организацией ряда условий (ст. 284.6 НК РФ). Возникновение несоответствия этим условиям потребует восстановления суммы неуплаченного налога и оплаты пеней (п. 5 ст. 284.6 НК РФ).

Для применения с начала 2017 года введена (п. 2 ст. 1 закона «О внесении изменений…» от 27.11.2017 № 348-ФЗ) также льгота для юрлиц, работающих в особых зонах, но в сферах, отличающихся от указанных в п. 1.2 ст. 284 НК РФ. Заключается она в том, что ставка по налогу, предназначенному для федерального бюджета, составляет 2% (п. 1.2-1 ст. 284 НК РФ), а не 3%, по которой большинством компаний должен платиться налог в этот бюджет в 2017-2024годах.

Участники свободной экономической зоны

Льготной ставкой (0%) при уплате налога на прибыль в федеральный бюджет пользуются компании, осуществляющие деятельность в СЭЗ (свободной экономической зоне). Льгота предоставляется на протяжении 10 налоговых периодов с момента получения дохода от продажи товаров по договору о деятельности в СЭЗ (п. 1.7 ст. 284 НК РФ).

Кроме того, субъектами Федерации может устанавливаться пониженная ставка для таких предприятий по уплате налога в местный бюджет (не ниже 13,5%).

Обязательным является ведение раздельного учета доходов (расходов) по видам деятельности, которые осуществляются в СЭЗ и за ее пределами. Причем налогообложение других видов деятельности осуществляется в общем порядке (письмо Минфина от 20.03.2015 № 03-03-10/15503).

О требованиях к регистрам, в которых организуется налоговый учет, читайте в статье «Как вести регистры налогового учета (образец)?».

Участники ТОСЭР

Для компаний – резидентов ТОСЭР (территорий с опережающим социально-экономическим развитием) также предусмотрены преференции – это налог на прибыль (льгота 2014 года) по ставке 0% при уплате налога на прибыль в федеральный бюджет (п. 1.8 ст. 284 НК РФ).

Обязательными условиями для применения льгот являются (ст. 284.4 НК РФ):

- Госрегистрация юрлица на ТОСЭР.

- Отсутствие обособленных подразделений за пределами зоны ТОСЭР.

- Неиспользование налогоплательщиком специальных налоговых режимов.

- Невхождение резидента ТОСЭР в состав консолидированных групп налогоплательщиков.

- Отсутствие деятельности в качестве страховщика, банка, НКО, клиринговой компании, негосударственного пенсионного фонда или участника-профессионала на рынке ценных бумаг.

- Отсутствие статуса участника СЭЗ и/или региональных инвестпроектов.

- Обеспечение не менее 90% своих доходов за счет деятельности, осуществляемой в рамках соглашения о работе в ТОСЭР.

- Обеспечение раздельного учета доходов по видам деятельности при исполнении соглашения о работе в ТОСЭР и по другим.

Льготы по уплате налога в федеральный бюджет (ставка 0%) сохраняются на протяжении 5 лет с момента получения первой прибыли по соглашению о работе в ТОСЭР. Имеется также льгота по уплате налога в бюджет субъекта федерации: на протяжении первых 5 лет – максимум 5%, и на протяжении следующих 5 лет – минимум 10%. Причем право на применение льготы не исчезает в случае отсутствия прибыли в течение 3 следующих подряд налоговых периодов (с 2018 года их число при определенных условиях может достигать 9, ст. 1 закона «О внесении изменения…» от 27.11.2017 № 339-ФЗ) и будет использовано по истечении этих периодов (п. 5 ст. 284.4 НК РФ).

Квартальные платежи

Многие организации имеют право самостоятельно выбирать подходящие способ оплаты авансовых платежей, но некоторые предприятия должны подчиняться порядку, который для них закреплен в законе.

Часть организаций обязаны платить авансовые перечисления поквартально. Пункт 3 ст. 286 НК оговаривает круг плательщиков, которые платят по итогам прошедшего отчетного периода (когда заканчивается каждый квартал). Сюда относятся следующие организации:

- чьи доходы после реализации за последние 4 квартала (год) – не более пятнадцати миллионов рублей в среднем значении за каждый квартал;

- бюджетные;

- автономные;

- иностранные, осуществляющие работу через постоянное представительство;

- некоммерческие, которые не получают дохода от продажи товаров;

- участники товариществ (простых или инвестиционных) – по отношению к тем доходам, которые получаются от участия в таких товариществах;

- инвесторы соглашений по разделу продукции (доходы, которые получены от продажи этих соглашений);

- в договорах доверительного управления – выгодоприобретатели.

Все перечисленные категории организаций не платят ежемесячные авансы внутри квартала.

Сроки уплаты имущественных налогов в 2018–2019 годах для граждан

Обязанность уплачивать налоги установлена для каждого гражданина нашей страны и для каждой организации. Порядок расчета и уплаты налогов регулирует НК РФ, а по налогам, платежи от взимания которых направляются в региональный или местный бюджет, сроки уплаты устанавливают власти субъекта РФ или муниципального образования.

В отличие от юридических лиц граждане РФ не рассчитывают налоги самостоятельно – налоговые инспекции по сведениям, предоставленным самим гражданином или другими госорганами, считают сумму налога к уплате и рассылают уведомления «Почтой России» или размещают эту информацию в личном кабинете налогоплательщика на сайте ФНС. Такие уведомления содержат информацию о налоговой базе, ставке налога и сумме платежа. Гражданин, в свою очередь, оплачивает налог либо на сайте ФНС через онлайн-банкинг, либо в офисах банков, либо с помощью других сервисов.

У предпринимателей есть свои нюансы уплаты налогов и сборов: как работодатель ИП платит страховые взносы с зарплаты сотрудников в фонды, а также выполняяет роль налогового агента по НДФЛ. А как самостоятельная бизнес-единица – перечисляет налоги в зависимости от выбранной системы налогообложения: упрощенный налог, вмененный, сумму патента или НДФЛ. Подробности о сроках уплаты налогов и сборов коммерсантом в разных ситуациях вы можете прочесть в статье «Какие сроки уплаты налогов ИП в 2017 году?».

А вот по собственному имуществу предприниматель налоги не рассчитывает – суммы транспортного, земельного налога, налога на квартиру или дом для бизнесмена, так же, как и для обычного гражданина, считает налоговая инспекция. Срок уплаты для имущественных налогов физлиц для удобства ФНС устанавливает один: с 2016 года это 1 декабря – крайний день, до которого гражданину нужно заплатить имущественные налоги за предыдущий год. Подробнее о сроках, установленных для физлиц, – в статье «Какой срок уплаты налога на имущество физических лиц?».

Сроки уплаты налогов

В зависимости от применяемой системы налогообложения, а также вида деятельности и наличия имущества, организации в 2020 году вносят авансовые и (или) итоговые платежи в соответствии с датами, установленными НК или региональными законами. Налоговый календарь на 2020 год, сроки сдачи отчетности приводятся в представленных ниже таблицах.

| Вид налога | Правовое обоснование | Срок уплаты в 2020 году | Особенности |

|---|---|---|---|

| ОСНО | |||

| НДС | П. 1 ст. 174 НК РФ |

За 4-й квартал 2019 – не позднее 25.03 За 1-й квартал – не позднее 25.06 За 2-й квартал – не позднее 25.09 За 3-й квартал – не позднее 25.12 |

Уплачивать налог надо равными частями не позднее 25-го числа каждого из трех месяцев после отчетного квартала. Например, за I квартал 1/3 – до 27.04, 1/3 – до 25.05, 1/3 – до 25.06. |

| Налог на прибыль | Ст. 287 НК РФ |

За 2019 год – не позднее 30.03 Ежемесячные авансовые платежи – не позднее 28 числа текущего (!) месяца За 1-й квартал – не позднее 28.04 За полугодие – не позднее 28.07 За 9 месяцев – не позднее 28.10 |

Если ежемесячные платежи рассчитывают из фактической прибыли, то вносить их нужно не позднее 28 числа следующего месяца. |

| НДФЛ с отпускных и больничных | П. 6 ст. 226 НК РФ |

Не позднее последнего числа того месяца, когда суммы выплачены В остальных случаях налог перечисляют в бюджет на следующий день после выплаты дохода |

По обособленным подразделениям, которые находятся в одном муниципальном образовании, в 2020 году можно выбрать одно, которое будет платить НДФЛ и сдавать отчетность за все остальные в свою инспекцию. Для этого нужно отправить в ИФНС по месту его нахождения соответствующее уведомление. |

| ЕСХН | |||

| Авансовый платеж и налог по итогам года | Ст. 346.9 НК РФ |

За полугодие 2020 – до 25.07 За 2020 — до 31.03 2021 года |

Если ООО не получило освобождение от НДС, нужно уплатить налог и представить декларацию по общим правилам. |

| УСН | |||

| Авансовые платежи и налог по итогам года | П. 7 ст. 346.21 НК РФ |

За 2019 — до 30.04 За 1-й квартал – до 27.04 За полугодие – до 27.07 За 9 месяцев – до 26.10 |

Авансы платят только при наличии дохода в отчетном периоде. |

| ЕНВД | |||

| Ежеквартальные платежи | Ст. 346.32 НК РФ |

За 4-й квартал 2019 — до 27.01 За 1-й квартал – до 27.04 За полугодие – до 27.07 За 9 месяцев – до 26.10 |

Имущественные налоги ООО необходимо заплатить, если оно является собственником недвижимости, земельных участков или транспортных средств. Порядок и сроки их перечисления определяют законодательные акты субъектов РФ.

Налог на имущество

Плательщиками являются организации-собственники недвижимости. На УСН и ЕНВД налог уплачивают только в отношении объектов, которые облагаются по кадастровой стоимости. На ЕСХН – по имуществу, которое не используется напрямую в производстве и переработке сельхозпродукции, например, административные здания, офисные помещения, общежития и другие объекты. Движимое имущество налогом не облагается.

В соответствии со ст. 379 НК РФ налог рассчитывают по итогам года. Если налог определяется по кадастровой стоимости, отчетными периодами являются 1, 2 и 3 квартал. Если по среднегодовой стоимости – 1 квартал, полугодие и 9 месяцев. В некоторых регионах отчетные периоды вообще не устанавливают на основании п. 3 ст. 379 НК РФ. Узнать конкретные сроки уплаты можно на сайте налоговой инспекции своего региона.

Транспортный и земельный налоги

В течение года могут быть предусмотрены авансовые платежи, налог за год нужно заплатить с учетом уже внесенных сумм. Срок перечисления итогового взноса за 2020 год не может быть раньше 01 марта 2021 года (согласно п. 3 ст. 398 НК РФ в редакции Закона № 325-ФЗ). За 2019 год заплатить налоги нужно было до 03 февраля 2020 включительно. Если местным законом установлены отчетные периоды, например, квартал, авансовые платежи перечисляют не позднее последнего числа следующего за кварталом месяца. Подробную информацию по срокам уплаты транспортного и земельного налогов можно узнать на сайте региональной ИФНС.

Дополнительные налоги

Если ООО использует по лицензии водный объект, добывает полезные ископаемые или реализует подакцизные товары, необходимо заплатить соответствующие налоги и представить по ним отчетность.

| Вид налога | Правовое обоснование | Срок уплаты в 2020 году | Особенности |

|---|---|---|---|

| Водный | Ст. 333.8 НК РФ |

За 4-й квартал 2019 – не позднее 20.01 За 1-й квартал – не позднее 20.04 За 2-й квартал – не позднее 20.07 За 3-й квартал – не позднее 20.10 |

Срок сдачи декларации совпадает со сроком уплаты налога. |

| НДПИ | Ст. 334 НК РФ | Ежемесячно не позднее 25 числа следующего месяца | |

| Акциз | Ст. 179 НК РФ |

Ежемесячно:

|

Сроки уплаты основных видов налогов для физлиц

Сроки уплаты налогов физлицами представлены в таблице ниже.

| Налог | Дата (не позднее числа следующего года), статьи НК РФ | Примечание |

|---|---|---|

| НДФЛ | 15 июля (ст. 228) | основание — декларация |

| 1 декабря (ст.228) | на основании налоговой квитанции | |

| имущественный | 1 декабря (ст.409) | устанавливается муниципалитетом |

| транспортный | 1 декабря (ст.363) | устанавливается правительством региона |

| земельный | 1 декабря (ст.397) | устанавливается муниципалитетом |

Возможен перенос установленной даты автоматически (ст.6.1 НК РФ). Он производится тогда, когда дата оплаты является выходным днем. Дата отодвигается на следующий трудовой день.

Когда сдавать отчетность

Перенос сроков отчетности предусмотрен для всех компаний и ИП независимо от применяемой системы налогообложения и вида деятельности.

Конечно, больше всего изменения коснулись деятельности на общем режиме. Рассмотрим, как сдвинулись сроки отчетности по видам налогов.

Отчетность по НДС

Декларацию нужно сдать на 20 дней позже обычного срока — 15 мая. В этот же день или раньше нужно направить в ФНС журнал учета полученных и выставленных счетов-фактур (тем, кто обязан это делать)

Обратите внимание, что сроки переносятся только для отчетности по НДС за I квартал 2021 года, за последующие кварталы отчитываться следует в привычные сроки

Декларация по налогу на прибыль

Годовую декларацию сдвинули на три месяца и сдать ее можно до 28 июня. Но учитывая, что годовой баланс нужно отправить в мае (значит и закрыть год), выгода от такого переноса сомнительна.

Декларацию за первый квартал текущего года можно отправить вплоть до 28 июля включительно. Для налогоплательщиков, отчитывающихся ежемесячно, сроки подачи деклараций за январь-март и январь-апрель 2021 года сдвигаются на 3 месяца.

Отчетность по НДФЛ

Квартальный отчет по форме 6-НДФЛ можно сдать до 30 июля вместо привычного срока — 30 апреля.

Индивидуальным предпринимателям дали право сдать 3-НДФЛ за прошлый год до 30 июля включительно. Это условие действует для ИП на всех режимах.

Декларация по налогу на имущество

Годовую декларацию за 2021 год организации вправе сдать до конца июня. Авансовые расчеты по налогу на имущество с 2021 года отменены, поэтому о переносе сроков речи быть не может.

Расчет по страховым взносам

Предусмотрен перенос срока сдачи для отчета за первый квартал. Так же, как и по НДС, срок был перенесен на 15 мая. Это условие одинаково и для компаний, и для ИП.

Декларация по УСН за 2021 год

Так как стандартные сроки отчетности для ИП и организаций различаются, то и новые сроки будут различны. Для компаний установлен новый срок подачи декларации по УСН — 30 июня. Предприниматели вправе отчитаться за прошлый год до 30 июля.

Не взирая на физлица

До декабря гражданам нужно заплатить налоги на имущество, на землю, а также транспортный налог. Их платит огромное число людей — собственники квартир, комнат, домов, земельных участков и транспортных средств.

Физлицам все эти налоги начисляются налоговой инспекцией на основании данных об имуществе. Учитываются сведения об имуществе, кадастровой стоимости земли и строений, мощности двигателя автомобиля, периоде владения, коэффициентах, ставках, вычетах и льготах.

Суммы к оплате указаны в налоговых уведомлениях. Это не рекомендуемые, не добровольные, а обязательные платежи, которые следует платить в срок. После 1 декабря начисления становятся задолженностью, кроме того, будут начисляться пени.

В этом году в налогообложениях имущества физлиц снова произошли изменения.

По транспортному налогу отменен вычет в размере платы за вред, который дорогам федерального значения причиняют большегрузы (автомобили с разрешенной максимальной массой свыше 12 тонн), появился беззаявительный порядок предоставления льгот, расширился перечень автомобилей, за которые будет начислен повышенный коэффициент («налог на роскошь»).

Суммы в налоговых уведомлениях — не рекомендуемые, не добровольные, а обязательные платежи, которые следует вносить в срок

По земельному налогу вводится вычет, уменьшающий налог на кадастровую стоимость 600 квадратных метров по одному земельному участку для предпенсионеров, а также применяются новые результаты государственной кадастровой оценки земель, вступившие в силу с 2019 года (с ними можно ознакомиться, получив выписку из ЕГРН — Единого государственного реестра недвижимости). Последнее касается и налога на имущество физлиц.

Кроме того, по налогу на имущество физлиц появилась льгота, освобождающая предпенсионеров от уплаты налога в отношении одного объекта определенного вида (жилого дома, квартиры, комнаты, гаража и т.п.), который не используется в предпринимательской деятельности.

Тонкости налогообложения эксперты «РГ» разбирают в рубрике «Юрконсультация»

Все налоговые уведомления, где содержится начисленная сумма имущественных налогов, должны были прийти плательщикам до 1 ноября. Их можно получить тремя способами — в личном кабинете (на сайте Федеральной налоговой службы или в мобильном приложении) по почте или непосредственно в налоговой инспекции.

Налоговое уведомление может быть не получено, если у плательщика есть льготы или вычеты, полностью освобождающие от уплаты налога; если общая сумма начисленных имущественных налогов составила меньше 100 рублей; если оно пришло в личном кабинете, но пользователь не направлял налоговикам запрос на получение уведомления именно на бумажном носителе. На портал Госуслуг налоговые уведомления не приходят вообще.

Если уведомление не пришло до 1 ноября, нужно или обратиться непосредственно в свою налоговую инспекцию, или известить об этом налоговиков через личный кабинет. Те же самые пути коммуникации — если, по мнению плательщика, в уведомлении содержится неактуальная или некорректная информация об объекте имущества или его владельце (в том числе о периоде владения облагаемым объектом, налоговой базе, адресе).

В этом случае инспекции понадобится время на проверку оснований для возможного перерасчета. При наличии оснований для перерасчета налогов и формирования нового уведомления налоговая инспекция не позднее 30 дней (в исключительных случаях указанный срок может быть продлен не более чем еще на 30 дней) обнулит ранее начисленную сумму налога и пеней. После будет сформировано новое налоговое уведомление с указанием другого срока уплаты налога, оно будет или отправлено плательщику, или размещено в личном кабинете на сайте ФНС.

С прошлого года к налоговым уведомлениям больше не прилагаются заполненные квитанции. Есть только реквизиты для оплаты и УИН — уникальный идентификационный номер. По УИН платить налоги можно на портале госуслуг — через сервис «Оплата по квитанции».

Также налоги можно платить через личный кабинет на сайте ФНС или в мобильном приложении (банковской картой или через системы мобильных платежей), через сервис «Заплати налоги» на сайте ФНС, а также в своем интернет-банке или непосредственно в банковском отделении по реквизитам, указанным в уведомлении.

Заплатить налоги можно не только за себя, но и за третьих лиц.