Где лучше открыть расчётный счёт для ооо?

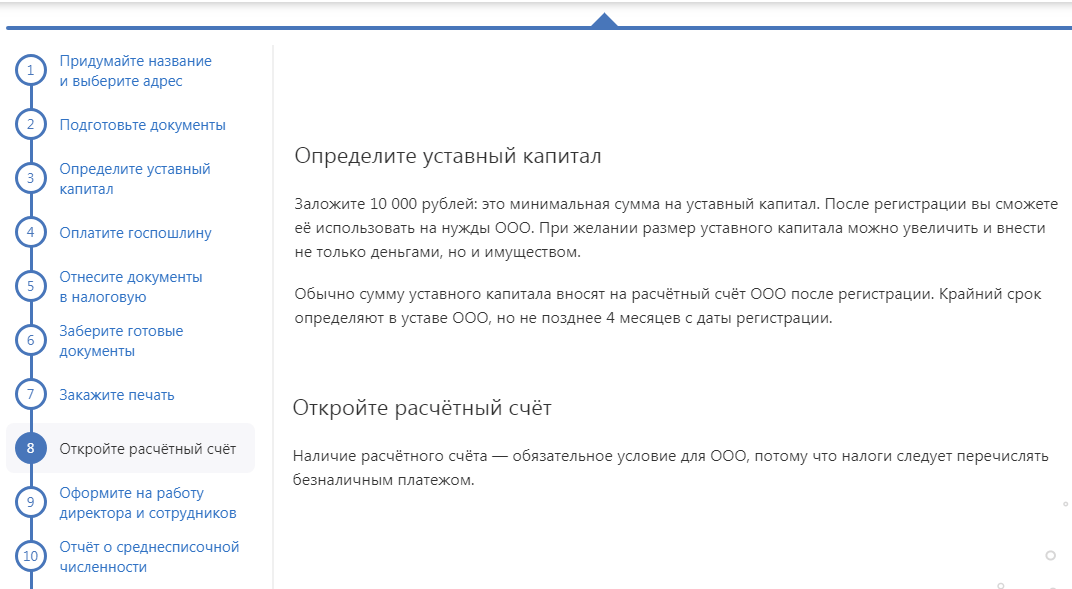

Содержание:

- Способ управления счётом

- Как проходит процедура оформления

- Какие документы необходимы для открытия расчетного счета?

- Крупный банк – правильный выбор или нет?

- Каждому по потребностям

- УРАЛСИБ

- Как открыть

- Требования банков к юридическим лицам

- Документы для ООО

- Восточный Банк

- Сбербанк и Ко – стоит ли открывать в них счёт?

- Райффайзенбанк

- Какие документы нужны для открытия счета ИП или ООО?

- Может ли компания работать без открытия счетов

- Каким должен быть банк, чтобы ИП выбрал его для открытия расчетного счета?

- Совкомбанк

- Обязаны ли ИП и ООО иметь расчетный счет

- Какие документы нужны для открытия счета?

- Критерии выбора лучшего банка для малого бизнеса

- Финансовая устойчивость банка

- Общие критерии оценки

- Где открыть выгодный расчетный счет для ООО?

- Наличие дополнительных банковских услуг

Способ управления счётом

Управление счетами через интернет – вещь нужная. При больших оборотах и частых операциях без дистанционного обслуживания обойтись непросто. Затраты на установку ПО, формирование и регулярное обновление ЭЦП, абонентскую плату за использование ДБО с лихвой окупятся удобством, экономией времени и нервов на постоянные поездки в отделение. В фирмах, которые не планируют работать с наличкой, интернет-банк может практически полностью избавить бухгалтерию от общения с сотрудниками финучреждения.

В клиент-банке прежде всего важна функциональность: какие услуги заявлены, установлены ли лимиты и ограничения на проведение операций, можно ли распечатывать выписки, подключен ли мобильный банкинг, предусмотрена ли альтернатива чековой книжке. Если фирма пользуется специализированными бухгалтерскими сервисами, то необходима интеграция между программами.

Ознакомьтесь с отзывами на работу ДБО выбранного банка:

- удобен ли и понятен интерфейс;

- стабильно ли работает ПО;

- есть ли компетентная техподдержка в режиме «24 часа»;

- как быстро решатся проблемы;

- можно ли входить в систему с разных компьютеров и т.д.

Предпринимателям, которые делают по счёту минимальное количество движений, смысла подключать платный интернет-банкинг нет. Если документооборот ведётся на бумажных носителях, объём операций невелик, проще сходить в ближайшее банковское отделение. Выбирайте кредитные организации, подразделения которых находятся в шаговой доступности.

Как проходит процедура оформления

Открытие расчётного счёта для ООО — достаточно простая процедура. Реквизиты можно забронировать заранее на сайте банка, тогда от вас потребуется всего один визит. Стоимость открытия зависит от клиентской политики, в некоторых банковских учреждениях это бесплатно на минимальном тарифе или в рамках программы лояльности.

После того, как банковский менеджер убедится в достоверности оригиналов ваших документов и снимет копии, он предложит заполнить:

- заявление о подключении услуг;

- анкету клиента;

- сведения о бенефициарном владельце;

- договор об РКО.

Если выбран тарифный план с функцией онлайн-платежей, то вам также выдадут сертификат ключа проверки электронной подписи и сам USB-ключ. На этом всё, можете проводить платежи по полученным реквизитам. Сообщать об открытии счёта организации в ИНФС и фонды не надо, с 2014 года это делают сами банки.

Какие документы необходимы для открытия расчетного счета?

Перечень документов, требующихся для открытия РС для ООО установлен Центробанком. Он приводится в Инструкции от 30.05.2014 под номером 153-И. Все документы предоставляются в оригиналах, копии с них снимут операционисты банка.

Потребуется такой список:

- устав ООО;

- свидетельство об официальной регистрации (ОГРНЮЛ);

- протокол собрания учредителей и решение о назначении директора ООО;

- приказ о назначении директора;

- паспорт директора;

- свидетельство о постановке на учет ФНС;

- ИНН;

- коды статистики (ОКПО);

- доверенности на тех работников ООО, которые будут иметь право распоряжения счетом, помимо директора, их документы;

- лицензии на отдельные виды деятельности, требующие получения разрешения.

На месте в банке оформляется карточка с образцами подписи директора и печатью ООО. Эта карточка может быть подготовлена заранее, но тогда она требует нотариального заверения. На месте придется подписать о договор на дистанционное обслуживание по форме банка. Иногда удобно купить готовый бизнес, но опасность мошенничества в таком случае увеличивается.

Проверка адреса не обязательна, но крупные банки предпочитают не рисковать, тем более, что эта проверка занимает совсем не много времени. Если на адресе зарегистрировано слишком много организаций, в нем отсутствуют номера комнат/кабинетов или есть еще какие-то нарушения, в открытии счета откажут.

Дополнительно могут запросить свидетельство о собственности на помещение, указанное в договоре как адрес ООО, или договор аренды на офис. Работающим компаниям помочь открытию нового РС может отзыв на компанию от крупного контрагента, налоговая декларация, иные финансовые документы, свидетельствующие о добросовестности учредителей.

Крупный банк – правильный выбор или нет?

Многие фирмы при заключении договора РКО просто выбирают самый крупный и известный банк, чтобы точно не потерять свои деньги. Но стоит ли так делать? Какие могут быть негативные и позитивные моменты при открытии расчетного счета в крупном банке?

Да, известный и крупный банк, особенно если он имеет государственную поддержку, будет работать долго. Возможность отзыва лицензии у него минимальна, это факт. Кроме этого, у крупных банков будет предоставлен широкий перечень дополнительных услуг. Но здесь стоит рассматривать и дополнительные критерии.

Если мелкие банки пойдут на уступки, будут тщательно рассматривать в индивидуальном порядке возникшую спорную ситуацию, то у крупных банков данный процесс будет проходить в стандартном режиме. Скорее всего, во внутренних банковских правилах будет прописан порядок действия в аналогичных ситуациях.

Например, генеральный директор находится на больничном и не может выйти из дома, а предприятию необходимо продлить срок действия USB-токена. Небольшой банк может разрешить приехать доверенному лицу, а крупный может отказать, так как продление срока действие токена должно проводиться при личном присутствии руководителя.

Именно поэтому выбор крупного банка не всегда означает, что это лучший вариант.

Каждому по потребностям

Расчётно-кассовое обслуживание представляет собой комплекс услуг, включающий набор необходимых для бизнеса сервисов. Как правило, в банках, специализирующихся на «юриках», разработано несколько продуктов под ту или иную категорию клиентов: для ИП на упрощёнке, для ООО, для среднего бизнеса, корпоративные предложения.

Минимальный набор для ИП обычно включает открытие и ведение рублёвого счёта, пакет из нескольких бесплатных платёжек, подключение ДБО. Необходимость в расширенном комплекте оценивается индивидуально: как часто будут осуществляться переводы, обналичивание и пополнение счёта, нужны ли валютные счета, валютный контроль и т.д.

УРАЛСИБ

Бизнес-клиентам доступно 5 пакетов услуг. Начинающим предпринимателям подойдут первые два тарифа «Стартап» и «Бизнес-старт». Вы получите бесплатное открытие счета и бесплатное обслуживание в течение первых трех месяцев, до 5 бесплатных внешних платежей и до 2% комиссии за снятие наличных. Вы также сможете переводить бесплатно физическим лицам до 300 000 рублей.

Остальные три тарифа: «Кассовый», «Платежный» и «Максимум» предоставляют до 100 бесплатных внешних платежей и до 700 000 рублей пополнение счета без комиссии.

Все клиенты банка получат бесплатную бизнес-карту, возможность оформить счет с начислением процента на остаток и подключить интернет-эквайринг до 2.7%

Как открыть

Что нужно для открытия расчетного счета ООО? Обратиться в любой банк РФ, поддерживающий обслуживание корпоративных клиентов (таких – порядка 95% из всех).

Последовательность действий при открытии счета

- Регистрация в качестве ООО в налоговой.

- Обращение в банк с заявлением на регистрацию.

- Подготовка запрашиваемых банком документов.

Какие бумаги нужны

Чаще всего при открытии в банке расчетного счета для ООО запрашивается следующий пакет:

- копии паспортов всех, кто имеет долю в ООО (что прописывается в уставе);

- копии ИНН всех, кто входит в состав руководителей;

- карточка с образцами подписей (в том числе главного бухгалтера, если такой сотрудник нанят организацией);

- сводка из ЕГРЮЛ (она подтверждает факт создания юридического лица); копия устава;

- копия лицензий (если деятельность организации подразумевает их получения, согласно действующих законодательных норм).

Сколько времени занимает

В среднем открытие расчетного счета ООО занимает – до 3 рабочих дней. Некоторые банки поддерживают функцию срочного регистрация счета. К примеру, такое возможно в Уралсиб, но услуга – платная, в этом же банке за неё придется отдать дополнительно 3 тысячи рублей.

После заключения договора с банком и оплаты его комиссионного вознаграждения – счет активируется, с него можно снять деньги. Уведомлять об активации платежных реквизитов ни налоговую, ни пенсионный фонд не нужно – этим обязан заниматься сам банк (до 2014 года это выполнял сам заявитель).

Требования банков к юридическим лицам

Соответствие запросам клиентов, удобство обслуживания, комфортная цена влияют на выбор банка для ООО. Но и сами финансовые организации предъявляют ряд обязательных требований к владельцем компаний. Даже самый лояльный банк для юридических лиц не будет сотрудничать без соблюдения следующих условий:

- юридического адреса нет в перечне адресов массовой регистрации юр.лиц;

- компания не состоит в стоп-листе Росфинмониторинга;

- отсутствуют признаки фирмы-однодневки;

- чистая уставная документация.

Разработанный рейтинг банков для ООО включает в себя проверенные финансовые организации, отличающиеся лояльностью и минимальными требованиями.

Документы для ООО

Какие документы требуются банком для открытия расчётного счёта? Ниже вы можете ознакомиться со стандартным набором:

- Анкета и заявление (самостоятельно заполняется в банке или на сайте в электронной форме);

- Паспорт заявителя;

- Паспорта других лиц, которые могут управлять денежными средствами ООО;

- Выписка из ЕГРЮЛ;

- Лицензии, если деятельность фирмы того требует;

- Приказ о назначении руководителя и других особ, которые будут иметь доступ к счёту;

- Устав ООО (нотариально заверенная копия);

- Свидетельство о постановке на учёт в Налоговую инспекцию;

- Карточка с образцами подписей и оттиском печати.

Данный список не ограничивается Инструкцией Центрального Банка РФ № 153-И. Банк может в своих требованиях прописывать дополнительные документы. Так как для банка очень важна репутация клиента, то он может запросить последнюю бухгалтерскую или финансовую отчётность либо справку об отсутствии задолженности перед бюджетом.

Восточный Банк

В Восточном Банке приятные условия для открытия счета ИП и ООО: бесплатная регистрация, овердрафт до 500 000 руб., скидки при авансовой оплате. Среди тарифных планов легко выбрать подходящий, для индивидуального предпринимателя банк предлагает пакет «Твой выбор» с выдачей наличных до 1 млн. руб. Стоимость абонентской платы клиент регулирует самостоятельно.

Для растущего бизнеса удобен пакет «Твой онлайн» с размером внешнего платежа в 19 рублей. Восточный Банк предусмотрел тарифы для компаний с зарубежными партнерами с выгодным валютным курсом и финансово-активного бизнеса. Несмотря на повышенную абонентскую плату, в этом пакете не взимается комиссия за безналичные денежные операции.

Сэкономьте до 25% на оплате услуг Восточного банка, для этого нужно единовременно внести годовой платеж за расчетно-кассовое обслуживание. Благодаря высокой клиентоориентированности, широкой тарифной линейке и невысокой стоимости услуг, Восточный Банк входит в рейтинг лучших банков по отзывам потребителей в 2021 году.

Сбербанк и Ко – стоит ли открывать в них счёт?

На рынке расчётно-кассовых услуг представлены сотни кредитных организаций: от крупнейших банков с государственным участием до мелких региональных. Для малого бизнеса более интересны «нераскрученные» банки: для привлечения клиентов они предлагают выгодные тарифы, акции и скидки, индивидуальный подход, быстрое обслуживание. Одно «но»: средства на счетах юридических лиц никак не застрахованы. Если банк «погорит», то вместе с деньгами доверившихся организаций.

Банкротство банков – не столь частое явление, и с этой точки зрения риск потерять средства на расчётном счёте минимален. Однако, то усердие, с которым Центробанк «прореживает» ряды кредитных учреждений, делает счета ООО незащищёнными. Только обслуживание в «топовом» банке, финансово устойчивом и желательно с государственным участием, позволяет бизнесмену более или менее быть уверенным в сохранности своих денег.

С ИП ситуация лучше: они могут рассчитывать получить своё в пределах действующего лимита АСВ – не более 1,4 млн руб. в одном банке. Если на счетах не планируется держать миллионы, индивидуальный предприниматель вполне может рискнуть и выбрать РКО в гуманном по тарифной политике учреждении.

Рейтинговые банки обладают массой преимуществ: имеют развитую сеть отделений, предлагают широкий спектр услуг для бизнеса, технически и технологически оснащены. Но эти же плюсы могут обернуться минусами для клиентов – «юриков» и ИП. Солидные банки зачастую не заинтересованы в сотрудничестве с небольшими фирмами и крайне неохотно принимают их на обслуживание. Сам процесс работы максимально унифицирован и не предполагает индивидуального подхода: не стоит ждать уступок по тарифам, быстрого решения проблем, прямой связи с сопровождающим специалистом. Госбанки не будут разбираться с вашими хозяйственными операциями, показавшимися им подозрительными, и без промедления отправят информацию «наверх», в контролирующие органы.

К чему нужно быть готовым ИП или ООО, обращаясь в крупный банк для постановки на обслуживание:

предоставить максимально полный комплект документов (список уточнить не на сайте, не в колл-центре, а непосредственно в том отделении, где будет открываться счёт);

уделить внимание корректному оформлению бумаг: отсутствие ошибок, наличие подписей, печатей, правильно сшитые, с заверительными надписями;

переделать отклонённые документы в сжатые сроки;

к долгой и серьёзной проверке службой безопасности, включая беседы с директором и главбухом, выезд в организацию и т.д.;

к отказу без объяснения причин.

Предъявление повышенных требований к потенциальному клиенту, «придирки» к оформлению и содержанию документов, запрашивание дополнительных бумаг сверх обязательного перечня, затягивание процесса проверки – всё это может свидетельствовать о нежелании отдела РКО принимать организацию на обслуживание и являться завуалированным отказом. В таком случае целесообразней обратиться в другое финучреждение.

Не зацикливайтесь на Сбербанке, Россельхозбанке и ВТБ 24

Обратите внимание на Банк Москвы, Альфа-Банк, Райффайзен, Авангард, Промсвязьбанк и другие. Возьмите из рейтинга банков на портале Banki.ru первые 100, отфильтруйте их по городам, наличию РКО и выбирайте в соответствии со своими потребностями

Райффайзенбанк

Банк предлагает 4 тарифа на выбор: Старт, Базовый, Оптимум и Максимум. Обслуживание счета от 743 рублей при оплате авансом, комиссия в 0.19% за внесение наличных и 1.5% за снятие, до 300 бесплатных внешних платежей и до 700 000 рублей перевод на карты физлиц без комиссии.

Пакет услуг «Старт» имеет ряд ограничений: отсутствуют бесплатные внешние платежи, а мобильный банк доступен только за дополнительную плату. На следующих тарифах появляется бесплатное СМС для бизнеса и бесплатная корпоративная карта «Бизнес 24/7» с кэшбэком за покупки.

Всем клиентам банк предоставляет льготные условия на получение овердрафта до 100 000 рублей и кредита до 145 млн рублей без залога и дополнительных документов. Вы также можете подключить торговый и интернет-эквайринг и получить бесплатные зарплатные карты для своих сотрудников.

Какие документы нужны для открытия счета ИП или ООО?

Для того, чтобы открыть РКО, потребуется определенный перечень документов. В зависимости от типа вашей организации, они могут отличаться.

Документы, которые потребуются ИП

- Заявление с заполненной по образцу анкетой;

- Выписка из Единого государственного реестра предпринимателей;

- Копия из Росстата (нужно заверить у нотариуса);

- Заверенная копия паспорта заявителя;

- Копии лицензии на осуществление деятельности.

Документы для РКО для ООО

- Заявление и анкета;

- Выписка из Единого государственного реестра юридических лиц;

- Индивидуальный номер налогоплательщика (копия);

- Копии учредительной документации;

- Копии паспортов учредителей.

Список необходимой документации может меняться, в зависимости от требования самого банка. Поэтому, прежде чем подавать документы, рекомендую уточнить этот момент непосредственно в финансовой организации.

Может ли компания работать без открытия счетов

К сожалению, действующее законодательство обязало компании вне зависимости от их правовой системы оформлять счет. Ведь вести бизнес невозможно без той же уплаты налогообложения и иных сборов в государственный бюджет. Но стоит помнить, что в законодательстве также присутствует ряд ограничительных мер, которые автоматически требуют от ООО открывать счет:

- Устанавливается лимит по каждой сделке в размере 100 тысяч рублей;

- Имеются запреты по оплате аренде наличными деньгами;

- Возврат и выдача кредитных обязательств только по безналу;

- Нельзя без расчетного счета организовывать и проводить азартные игры и игры с ценными бумагами.

Исходя из выше стоящих факторов можно сказать, что открытие расчетного счета все же важно для любой правовой системы. То есть при отсутствии финансового инструмента компания ограничивается суммой по сделке, а значит снижается выгода

Именно поэтому стоит после регистрации фирмы заняться открытием расчетного счета.

Каким должен быть банк, чтобы ИП выбрал его для открытия расчетного счета?

Предприниматель может не пользоваться расчетным счетом, если объем финансовых операций по договору не выходит за пределы 100 тыс. руб. Если же этот порог превышен, то такой счет понадобится. Он необходим для проведения безналичных взаиморасчетов с клиентами и партнерами, для получения оплаты в электронном виде через интернет и терминалы.

Открытие РС дает бизнесу много преимуществ:

- растет клиентская база, так как многие клиенты предпочитают работать именно с расчетным счетом, а не оплачивать услуги наличкой;

- удобное предоставление отчетов в ФНС, так как все финансовые операции легко прослеживаются;

- личный счет не подходит для коммерческой деятельности и его могут блокировать.

При открытии счета не нужно информировать об этом налоговую инспекцию, потому что банк сам отчитается о вас перед ведомством, а сведения будут занесены в соответствующие реестры.

Интуитивно каждый предприниматель понимает, что банк должен быть надежным, удобным и не брать большое вознаграждение за обслуживание

Но это не весь список характеристик, на которые следует обратить внимание. Классическая схема деятельности ИП – это розничные продажи и получение наличных средств от покупателей

С поставщиками же в большинстве случаев осуществляются безналичные расчеты. Исходя из этого, нужно учитывать размер комиссии, которую берет банк при переводе наличных на счет.

Обращайте внимание, находится ли банк в базе ЦБ РФ, в сервисе страхования вкладов, рейтинге кредитоспособности, ведется ли обслуживание онлайн, есть ли возможность подключения интернет-банкинга и электронных переводов. Существуют банки, нацеленные исключительно на ИП-новичков, они предлагают все востребованные для бизнеса услуги, которые можно впоследствии масштабировать по мере развития деятельности

Существуют банки, нацеленные исключительно на ИП-новичков, они предлагают все востребованные для бизнеса услуги, которые можно впоследствии масштабировать по мере развития деятельности.

Возможность предоставления отчетности дистанционно также играет немаловажную роль. В этом случае нужно рассматривать банки, в которых есть интеграция с системами такими как, например, Контур.Эльба, Мое дело или другими похожими сервисами. Такая опция представлена в Tinkoff, Альфа-Банке, Модульбанке, Точке.

Многих предпринимателей интересует вопрос, как перевести средства на личные цели и не платить при этом комиссию. Лишние деньги не будут взиматься оператором, если у вас открыта карта на физическое лицо, она привязана к расчетному счету и оформлена в этом же банке.

Наиболее подходящий для ИП банк должен обладать хотя бы этими минимальными характеристиками:

Быть включенным в систему страхования вкладов. С 2014 г. ИП приравняли к простым физлицам. Это говорит о том, что если у финансового учреждения будет отозвана лицензия, то средства будут гарантированно возвращены предпринимателю, но сумма не будет превышать 1,4 млн. руб. Например, юрлицам такие преимущества не предоставляются, поэтому ИП находятся в лучшем положении.

Предлагать разные тарифные сетки на услуги и специальные предложения по кредитованию бизнеса

Для деятельности ИП важно пользоваться только теми услугами, которые точечно для него подходят, чтобы не нести ненужные затраты. В некоторых банках можно воспользоваться недорогими тарифами, если объем переводов не превышает установленный объем

Лимит может быть установлен на ежемесячные переводы или финансовые операции за год.

Давать возможность осуществлять действия с любых устройств, имеющих доступ к сети. Именно онлайн-переводы дают тот комфорт, который необходим бизнесу в наше стремительное время.

Также обращайте внимание, во сколько обойдется открытие расчетного счета, как быстро проводятся транзакции, есть ли филиалы вашего банка в других городах, насколько их много. На сайтах некоторых банков предлагается онлайн-калькулятор, который помогает подобрать оптимальное предложение по открытию расчетного счета

В предложенную форму нужно ввести величину планируемых операций в месяц и система покажет лучшие условия для вашей деятельности

На сайтах некоторых банков предлагается онлайн-калькулятор, который помогает подобрать оптимальное предложение по открытию расчетного счета. В предложенную форму нужно ввести величину планируемых операций в месяц и система покажет лучшие условия для вашей деятельности.

Совкомбанк

Совкомбанк предлагает гибкую линейку тарифов расчетно-кассового обслуживания для ООО. Для начала определитесь нужен ли в тарифном плане овердрафт, а затем можно приступать к выбору основных параметров: лимит на снятие наличных денег и количество платежей контрагентам в другие банки. Если хотите не только выгодно совершать операции, но и получать прибыль, подключите тариф «Доходный» с 12% годовых начислений с депозита.

Тариф «Мастер» позиционируется банком, как один из самых выгодных предложений. За 490 рублей в месяц, получаете бесплатные переводы внутри банка, овердрафт до 500 000 руб., 29 рублей за безналичный платеж, выгодные условия для эквайринга. Можно получить корпоративную карту с самоинкассацией и моментальным зачислением за 500 рублей годового обслуживания.

В случае возникновения вопросом, клиенты обращаются в круглосуточную службу поддержки Совкомбанка. Получить консультацию можно в чате, мессенджере или по телефону. Банк ведет свой блог «Я – предприниматель», где начинающие бизнесмены могут почерпнуть информацию по налогам ИП, закупкам и поставкам.

Обязаны ли ИП и ООО иметь расчетный счет

Действующее законодательство предусматривает оформление РКО в банке в 2018 году по желанию индивидуального предпринимателя. Заявитель принимает решение о регистрации расчетного счета при возникновении необходимости, вызванной заключением договоров с контрагентами на сумму, превышающую 100 тысяч рублей, а также другими ограничениями наличных расчетов.

В законе также отсутствует обязанность бизнеса, зарегистрированного в форме юридического лица, заключать договор банковского обслуживания. Однако для полноценного развития компании необходимость оформления расчетного счета становится очевидной по следующим причинам:

- ограниченность существующих лимитов на расчеты наличными в рамках одного договора – в пределах 100 тысяч рублей;

- необходимость обустройства кассы для хранения наличных средств;

- постоянный контроль разрешенных остатков наличных денежных средств в кассе;

- установленное НК РФ требование уплаты налогов исключительно в безналичном порядке.

Какие документы нужны для открытия счета?

Расчетный счет зарезервируют быстро, буквально сразу же после регистрации на сайте. Нюанс в том, что снять или перевести на другой счет деньги с него можно будет только после того как будет подписан договор. Для этого вам нужно будет либо самостоятельно явиться в банк, либо попросить менеджера прислать к вам курьера с документами. Но и вам придется захватить на встречу пакет с бумагами.

Разные банки предъявляют разные требования к открытию счета. В некоторых кредитных организациях периодически проводят специальные акции, направленные на привлечение клиентов путем предоставления им возможности получить расчетный счет с минимальным пакетом бумаг. Но если вы не попадете на столь щедрое предложение, вам нужно знать, какие документы чаще всего подают в банк.

Документы для ООО

Расчетный счет для ООО открывают на основании таких бумаг:

- паспорта директора предприятия;

- идентификационного кода;

- решения либо протокола/приказа о факте создания предприятия;

- устава компании либо учредительного договора;

- приказа о назначении или вступлении в должность управляющего предприятия;

- печати организации;

- документов о местонахождении компании. Для этого подойдет свидетельство о праве собственности или договор аренды.

- свидетельства о регистрации организации в Едином государственном реестре юридических лиц.

Кроме того, в зависимости от типа бизнеса, банк может потребовать от вас лицензию, разрешение или патент, если организация работает на их основании.

Все документы нужно отсканировать и отправить по почте, а копии менеджер банка прикрепит к договору об открытии расчетного счета.

Документы для ИП

Индивидуальным предпринимателям нужно собрать следующий пакет документов:

- любой удостоверяющий личность предпринимателя документ – паспорт, водительские права и тому подобное;

- свидетельство о государственной регистрации в качестве индивидуального предпринимателя;

- документ, подтверждающий полномочия лиц, упомянутых в карте, распоряжаться деньгами, которые лежат на счету предприятия;

- свидетельство о постановке на учет в налоговую;

- лицензию или патент, выданные предпринимателю или особе, которая занимается частной практикой.

В мае 2014 года бизнесмены были освобождены от обязательства ставить в известность о факте открытия расчетного счета налоговую службу, ПФР и ФСС. Теперь этим занимаются исключительно банки. До этих пор несвоевременное сообщение либо отказ от него карался штрафом в размере 5000 рублей для каждой из упомянутых инстанций.

Критерии выбора лучшего банка для малого бизнеса

Определены различные признаки удобной для бизнеса банковской структуры. К примеру, лучший банк для юридических лиц должен соответствовать ряду критериев:

- доступность получения Р/с (500 –1500 рублей);

- минимальный размер РКО (до 500 рублей);

- малый размер комиссии (до 100 рублей);

- оперативное проведение платежек (в течение операционного дня);

- предоставление спецкартсчета;

- интернет-банкинг;

- наличие ПО для iPhone и Android;

- удалённое открытие счёта.

В идеале, лучший и выгодный банк для юридических лиц разрешает бесплатно завести счёт без комиссии. Также он предлагает онлайн-банкинг, вне зависимости от платформ, приложения для Андроид и iOS. Мы составили актуальный список ТОП банков для ООО с очевидным по всем показателем лидером.

Финансовая устойчивость банка

Очень важно, чтобы банк был финансово устойчив. Если у банка отзовут лицензию, то юрлицо станет кредитором третьей очереди

Вполне вероятно, что деньги ООО уже не вернет.

Шанс возместить деньги есть только у малого бизнеса, который открыл счёт в банке, застрахованном в системе страхования вкладов. Максимальная сумма возмещения при ликвидации или банкротстве банка — 1,4 млн рублей. Все, что сверх этой суммы вернуть практически невозможно.

Получить информацию о финансовом состоянии банка можно из двух источников.

1.Сайт Центрального Банка РФ

Банки обязаны публиковать финансовые отчеты на официальном сайте ЦБ РФ.

Из отчетов вы можете получить всю интересующую вас информацию. У способа есть существенный недостаток — без знания банковского бухучета и основ в области банковских финансов читать эти документы затруднительно.

2.Рейтинговые агентства

Рейтинговые агентства постоянно оценивают финансовую устойчивость банков. Есть как зарубежные агентства, так и отечественные. В России популярны «Эксперт РА» и AK&M. Они оценивают банки по различным критериям и ставят итоговую оценку, которую постоянно корректируют. Рейтинговая шкала «Эксперт РА» представлена ниже.

А вот перечень банков с присвоенными оценками.

К тому же агентство прогнозирует финансовую устойчивость банка в будущем. Например, в таблице выше видно, что агентство прогнозирует улучшение ситуации у «ФК Открытие».

Общие критерии оценки

Решить, в каком банке лучше открыть счет для ООО несложно. Главное — ориентироваться на следующие критерии:

- Ежемесячный расходы на обслуживание р/с.

- Цена открытия р/с.

- Сроки, которые уходят на оформление услуги.

- Онлайн-банкинг, а также стоимость пользования услугой.

- Мобильный банкинг и СМС-информирование. Если такие услуги предусмотрены, какова их цена.

- Продолжительность операционного дня.

- Размер комиссии по безналичным выплатам юрлицам.

- Возможность внесения наличных средств и их получения через банкомат (в том числе комиссия).

- Число доступных бесплатных карт.

- Удобство перевода денег на счета обычных граждан.

- Величина процента на остаток.

Пример некоторых цен на ведение счета можно посмотреть в статье — Обслуживание счета

Как соответствовать требованиям банка?

Определяясь, в каком банке открыть счет ООО, важно изучить запросы финансового учреждения. Потенциальные «придирки» к клиентам:

- Содержание учредительных бумаг на факт соответствия нормам законодательства.

- Наличие арендного договора (правильность его оформления), если адрес офиса не расходится с юридическим местоположением.

- Предоставление бумаг, которые бы подтверждали соответствие процедур организации собрания членов ООО. В документе должна быть информация о полномочиях руководителя и распорядителей р/с.

- Правильность заверки и оформления бумаг ООО.

- Формулировки в документах, касающиеся назначения (избрания) на должность или наделение лиц определенными полномочиями в плане управления расчетным счетом.

Выявленные банком оплошности должны быть устранены. Альтернатива — обратиться в другое учреждение, где требования менее жесткие.

Где открыть выгодный расчетный счет для ООО?

Перейдем к главному — обзору лучших банков, которые подходят для открытия выгодного аккаунта компаниями:

- Тинькофф — выгодный банк, где легко и удобно открыть расчетный счет для ООО. Заявка подается на официальном сайте учреждения, а решение принимается в срок до пяти минут с момента обращения. К плюсам сотрудничества с финансовым учреждением стоит отнести низкую цену на переводы (49 рублей), наличие процента, начисляемого на оставшиеся средства (7%), удобство работы с программами онлайн-бухгалтерии, помощь специалистов 24 часа в сутки. Минус в том, что у учреждения нет банкоматов, поэтому приходится пользоваться аппаратами банков-партнеров. Первые два месяца услуга бесплатна, а потом 490 рублей.

- Промсвязьбанк. Если выбирать выгодный банк для расчетного счета ООО, нельзя обойти стороной Промсвязьбанк. По названию тарифа легко сделать вывод, что платить лишние комиссии не придется. Стоимость открытия и ведения р/с обходится в ноль рублей. Кроме того, не требуется платить за онлайн-банкинг и оповещения по СМС. На оформление бизнес-пластика придется потратить 200 рублей в месяц. Если исходить из отзывов, условий и возможностей услуги, вариант достоин быть в ТОП-5.

- Альфа-Банк — финансовое учреждение, стоимость услуг которого для компаний всего 490 рублей. Открытие р/с для ООО бесплатно (где выгоднее сложно найти). Платежное поручение обойдется в сумму от 5 до 45 рублей. Отправка сообщений по СМС о проведении транзакций не бесплатна и составляет 59 рублей. Из дополнительных опций — выдача наличности (с комиссией), наличие приложений под различные версии программ для смартфонов, эмиссия корпоративной карточки (299 рублей).

- Модульбанк — кредитная организация, которая по праву входит в ТОП-5 выгодных банков для ООО и ИП по мнению экспертов и рядовых пользователей. Клиенту не требуется стоять в очереди для получения услуги или выжидать ответа в течение 3-5 дней. Рассматривая варианты, где выгоднее открытие расчетного счета для ООО, нельзя обходить стороной эту организацию. Оформление услуги бесплатно, доступен выбор тарифа, низкие комиссии, обязательная страховка, удобный онлайн-банкинг, а также интеграция с онлайн-бухгалтерией «Контур.Эльба» и «Мое дело». Из минусов — комиссии за платежи и отсутствие процентов на остаток денег. За получение наличных придется платить до 15%.

- Сбербанк. Это крупнейший банк, который заслуживает первоочередного внимания. За ведение и открытие расчетного счета платить не требуется. Первые три поручения передаются безвозмездно, а каждое последующее — сто рублей. При получении наличности придется заплатить комиссию от трех до пяти процентов. Информирование по SMS, приложение для телефонов, онлайн-банкинг и ряд других опций.

Наличие дополнительных банковских услуг

Кроме расчетного счета предприятиям требуются и дополнительные услуги:

- эквайринг (оплата товаров или услуг банковскими картами);

- овердрафт или кредит на развитие;

- онлайн-касса;

- депозитарий;

- бухгалтерское или юридическое сопровождение;

- зарплатный проект;

- корпоративные карты для сотрудников и другие.

Не все банки могут предоставить своим клиентам бухгалтерское и юридическое сопровождений, комиссия за перевод по зарплатному проекту может колебаться в размере от 0,1% до 0,6% в зависимости от выбранного тарифа и банковского учреждения.

Руководителю следует подумать, что в ближайшее время может понадобиться для развития предприятия. Если через несколько месяцев организации потребует взять кредит, то лучше выбрать банк, который может его предоставить новой организации. Некоторые банки не предоставляют овердрафт или кредит своим клиентам, если оборот денежных средств по расчетному счету за прошлый год был менее 5 миллионов рублей, не говоря уже о тех компаниях, которые только что открыли расчетный счет.

При условии, что расходные материалы для деятельности фирмы будут закупаться по корпоративным картам, то можно рассмотреть варианты банков, которые начисляют процент на остаток денежных средств на карте или кешбэк на сумму потраченных денег, такие как:

- Сбербанк;

- Открытие;

- Альфа-банк и другие.

Поэтому нельзя точно сказать, какой банк следует выбрать вновь зарегистрированным компаниям. Все зависит от личного предпочтения, будущих оборотов фирмы, возможности регистрации обособленных подразделений и сопутствующих услуг.

Если предполагается, что организация в ближайшее время откроет подразделение в другом городе, то стоит выбрать банк, у которого есть открытые филиалы по всем или многим городам России.