Roa (рентабельность активов): что такое и как рассчитать инвестору

Содержание:

- КОЭФФИЦИЕНТЫ РЕНТАБЕЛЬНОСТИ

- Рентабельность задействованного капитала (ROCE) по сравнению с рентабельностью активов (ROA): обзор

- Как рассчитать показатель

- Значение рентабельности активов – ROA

- Примеры расчета

- Как правильно измерить вложения в маркетинг? Мы больше не говорим ROI…

- Коэффициенты доходности (рентабельности) предприятия

- Формула расчета и интерпретация значения ROE

- Ограничения доходности активов – ROA

- Что такое рентабельность активов предприятия

- Рентабельность чистых активов

- Мультипликатор D/E

- Как пользоваться коэффициентом ROA (Return of Assets)

- Как рассчитать рентабельность собственного капитала

- Пример использования ROA из практики Евгения

КОЭФФИЦИЕНТЫ РЕНТАБЕЛЬНОСТИ

Вступление1.Общая рентабельность2.Рентабельность оборотных активов3.Рентабельность производственных фондов4.Рентабельность активов предприятия5.Рентабельность финансовых вложений6.Рентабельность производства7.Период окупаемости собственного капитала

Вступление

Показатели рентабельности предназначены для оценки общей эффективности вложения средств в предприятие. Они широко используются для оценки финансово — хозяйственной деятельности предприятиями всех отраслей. Это одни из наиболее важных показателей при оценке деятельности предприятия, которые отражают степень прибыльности деятельности предприятия.

Показатели рентабельности формируются следующим образом :

где

RСиИ — рентабельность тех или иных хозяйственных средств и их источниковП — прибыль (чистая либо балансовая)

Далее представлены некоторые основные показатели рентабельности, применяемые при анализе бухгалтерской (финансовой) отчетности.

Общая рентабельность

Этот показатель является самым распространенным при определении рентабельности деятельности предприятия и рассчитывается как отношение прибыли до налогообложения к выручке от реализации товаров, работ и услуг, производимых предприятием.

Показатель показывает какую часть от выручки от реализации составляет прибыль до налогообложения, анализируется в динамике и сравнивается со среднеотраслевыми значениями этого показателя.

где

Пдн — прибыль до налогообложения, Вреал — выручка от реализации

Рентабельность оборотных активов

Определяется как отношение чистой прибыли (прибыли после налогообложения) к оборотным активам предприятия. Этот показатель отражает возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

где

ЧП — чистая прибыль, ОА — среднегодовая стоимость оборотных активов

Рентабельность производственных фондов

Определяется как отношение балансовой прибыли к среднему значению суммы стоимости основных производственных фондов, нематериальных активов и оборотных средств в товарно — материальных ценностях.

Уровень рентабельности производственных фондов тем выше, чем выше прибыльность продукции (чем выше фондоотдача основных фондов и скорость оборота оборотных средств, чем ниже затраты на 1 рубль продукции и удельные затраты по экономическим элементам (средств труда, материалов труда)).

где

П — прибыльдо налогообложения, ПФ — среднегодовая стоимость производственных фондов

Определяется как отношение чистой прибыли ко всем активам предприятия

где

ЧП — чистая прибыль, ВБ — валюта баланса

Рентабельность финансовых вложений

Определяется как отношение величины доходов от финансовых вложений к величине финансовых вложений.

где

Пфв — прибыль предприятия от финансовых вложений за период, ФВ — величина финансовых вложений

Рентабельность производства

Рентабельность производства определяется как отношение величины валовой прибыли к себестоимости продукции.

где

ВП — валовая прибыль, СС — себестоимость продукции

Период окупаемости собственного капитала

Период окупаемости собственного капитала. Находится путем деления среднегодовой величины собственного капитала на чистую прибыль анализируемого периода

Имеет важное значение для собственников и акционеров, поскольку через оценку его величины и динамики они, как правило, делают выводы об эффективности управления их капиталом

Период окупаемости собственного капитала рассчитывается по следующей формуле:

где

СК — средняя стоимость собственного капитала, ЧП — чистая прибыль

3

StudFiles.ru

Рентабельность задействованного капитала (ROCE) по сравнению с рентабельностью активов (ROA): обзор

Рентабельность задействованного капитала (ROCE) и рентабельность активов (ROA) – это два схожих показателя прибыльности, которые инвесторы и аналитики используют для оценки компаний. Коэффициент ROCE – это показатель, который оценивает, насколько эффективно используется доступный капитал компании.

Ключевые выводы

- Рентабельность задействованного капитала (ROCE) и рентабельность активов (ROA) являются коэффициентами рентабельности.

- ROCE аналогичен рентабельности капитала (ROE), за исключением того, что он включает долговые обязательства, где более высокий коэффициент означает, что компания эффективно использует свой доступный капитал.

- ROCE лучше всего использовать для сравнения компаний в капиталоемких секторах, т. Е. Компаний с большой задолженностью.

- Рентабельность активов (ROA), в отличие от ROCE, ориентирована на эффективное использование активов.

- Эти коэффициенты прибыльности лучше всего использовать для сравнения аналогичных компаний в одной отрасли.

Как рассчитать показатель

Формула для расчета рентабельности активов:

ROA = Чистая прибыль за год ÷ ((Активы на начало года + Активы на конец года) ÷ 2) × 100%.

Данные для расчета показателя смотрите в управленческом учете. Некоторые пользуются бухгалтерской отчетностью, но я советую остановиться на первом варианте, так как в малом и среднем бизнесе он более точен. Если все же обратитесь за цифрами в бухгалтерию, то вам понадобится следующее:

- чистая прибыль — строка 2400 отчета о финансовых результатах;

- стоимость активов — строка 1600 бухгалтерского баланса.

Тогда формула по бухотчетности:

ROA = строка 2400 ÷ ((строка 1600нп + строка 1600кп) ÷ 2) × 100%.

Значение рентабельности активов – ROA

Рентабельность активов (ROA), в основном, показывает, какая прибыль была получена от инвестированного капитала (активов). ROA для публичных компаний может существенно различаться и будет сильно зависеть от отрасли. Вот почему при использовании ROA в качестве сравнительного показателя лучше всего сравнивать его с предыдущими показателями ROA компании или с ROA аналогичной компании.

Показатель ROA дает инвесторам представление о том, насколько эффективно компания конвертирует вложенные деньги в чистую прибыль. Чем выше показатель ROA, тем лучше, потому что компания зарабатывает больше денег при меньших инвестициях.

Помните, что общие активы – это также сумма общих обязательств и акционерного капитала . Оба этих типа финансирования используются для финансирования деятельности компании

Поскольку активы компании финансируются за счет заемных средств или капитала, некоторые аналитики и инвесторы не принимают во внимание стоимость приобретения актива, добавляя обратно процентные расходы в формулу ROA

Другими словами, влияние увеличения долга сводится на нет путем добавления стоимости заимствования к чистой прибыли и использования в качестве знаменателя средних активов за данный период. Расходы по процентам добавляются, потому что сумма чистой прибыли в отчете о прибылях и убытках не включает процентные расходы.

Примеры расчета

Пример № 1. Возьмем данные по условной компании

Исходные данные для расчета отражены в таблице ниже.

| Показатель | 2017 год | 2018 год |

| Выручка | 544789 | 652111 |

| Себестоимость | 327800 | 411777 |

| Коммерческие расходы | 25144 | 13598 |

| Управленческие расходы | 7855 | 9522 |

| Проценты к получению | 12470 | 13980 |

| Проценты к уплате | 7500 | 8666 |

| Прочие доходы | 11020 | 10455 |

| Прочие расходы | 5877 | 4111 |

Расчет:

- определяем размер чистой прибыли в таблице ниже.

| Показатель | 2017 год | 2018 год |

| Выручка | 544789 | 652111 |

| Себестоимость | 327800 | 411777 |

| Валовая прибыль | 216989 | 240334 |

| Коммерческие расходы | 25144 | 13598 |

| Управленческие расходы | 7855 | 9522 |

| Прибыль от реализации | 183990 | 217214 |

| Проценты к получению | 12470 | 13980 |

| Проценты к уплате | 7500 | 8666 |

| Прочие доходы | 11020 | 10455 |

| Прочие расходы | 5877 | 4111 |

| Прибыль до налогообложения | 194103 | 228872 |

| Налог на прибыль | 38821 | 45774 |

| Чистая прибыль | 155282 | 183098 |

Сумма чистой прибыли составила:

- 2017 год: 155282 т.р.;

- 2018 год: 183098 т.р.

- Определяем рентабельность продаж по чистой прибыли:

- 2017 год: 155282/544789*100% = 28,5%

- 2018 год: 183098/652111 * 100% = 28,08%

- Динамика рентабельности: 28,08-28,5 = 0,43%

Как видно из расчетов, значений рентабельности продаж по чистой прибыли к 2018 году немного сократилось, что говорит о снижении эффективности компании. Такой процесс обусловлен следующими тенденциями: темп роста затрат немного опережает темп роста выручки компании.

Пример № 2. Компания, продающая конфеты в течение 2018 года, зафиксировала выручку от продаж в размере 100 000 т.р. Все операционные расходы (постоянные и переменные, а также налоги) составили 80 000 т.р.

Следовательно, компания заработала 20 000 т.р.

Рентабельность продаж по чистой прибыли = (20 000 т.р. / 100 000 т.р.) * 100% = 20% .

Следовательно, компания зарабатывает 20 копеек за каждый рубль продаж.

Возможные ситуации:

- высокий уровень индикатора доказывает, что компания способна эффективно позиционировать свои ценовые стратегии. Кроме того, он удерживает расходы на должном уровне;

- низкий уровень индикатора показывает, что компания неприбыльна.

Как правильно измерить вложения в маркетинг? Мы больше не говорим ROI…

Понимание того, как измерить маркетинговые мероприятия и усилия, начинается с понимания, как и где потребители взаимодействуют с нашим бизнесом — от посещения веб-сайта, просмотра контента, покупки и после покупки. Потребительские решения и отношения к бренду могут складываться годами, что в итоге включает в себя почти постоянное взаимодействие и влияние маркетинга.

Продвинутый метод оценки эффективности

Эффективность маркетинга и рекламы можно оценивать с таким показателем, как CLV.

CLV (Customer Lifetime Value) — это пожизненная ценность клиента. Фактически это связано с прибылью, которую получает компания на протяжении всего времени взаимодействия с клиентом (также обозначается CLV / LTV).

В какой-то мере это является прогнозом чистой прибыли и объясняет ценность текущих и будущих отношений с клиентом. Модель прогнозирования может иметь различные уровни сложности и точности, начиная от грубой эвристики до использования сложных методов прогнозирования и анализа.

CLV / LTV в значении «ценность клиента» стимулирует маркетинг компании перенести акцент с месячной или квартальной прибыли в стратегию долгосрочной перспективы взаимоотношений с клиентами.

CLV / LTV является важным критерием затрат на маркетинг, поскольку представляет собой верхний предел расходов, направленных на приобретение новых клиентов. По этой причине CLV, на наш взгляд, является одним из самых важных параметров при расчёте рентабельности маркетинга/окупаемости рекламы в комплексе всех проведенных мероприятий маркетинга.

Итак, значение CLV (Customer Lifetime Value): Приведенная стоимость будущих денежных потоков (прибыли) от приобретения клиента на протяжении всего времени его/её отношений с компанией.

CLV ($) = Margin ($) * (Retention Rate (%) ÷ ) * Retention Rate (%))

CLV (рублей) = Маржа/прибыль (рублей) * (Коэффициент Удержания (%) ÷ ) * Коэффициент Удержания (%))

Коэффициент удержания (КУ) — если КУ равен 0, клиент никогда не возвращается (ваш бизнес/сервис не удерживает его), а итоговый коэффициент равен нулю.

Когда КУ равен 1, то клиент становится постоянным: например, будет проживать в отеле каждое лето на протяжении всей жизни, то есть лояльные клиенты, от которых компания/отель получает прибыль потенциально в периоде на неограниченный срок.

Предположим, что КУ для отеля = 0,5 минимум, или 50%, или 0,8, или 80% максимум.

Ставка Дисконтирования (или Дисконтная Ставка) = 10%

Маржа/прибыль, приносимая клиентом = минимальная 5000 рублей, максимальная = 30 000 рублей (для примера, на основе среднестатистических данных для 4* отеля, срок/период — 10 лет).

Текущее значение маржи в бессрочном периоде — это маржа, разделённая на ставку дисконтирования. Приведённая выше формула CLV даёт нам соответствующий результат:

CLV min = 5000 рублей* (50% / 1,1) = 2272 рублей

CLV max = 30 000* (80% / 1,1) = 21 818 рублей

Значение CLV в данном случае показывает, какую прибыль 1 гость/клиент приносит в отель/компанию.

Теперь давайте попробуем рассчитать эффективность рекламы/маркетинга.

Например, для привлечения клиента мы потратили 1000 рублей. Тогда:

Эффективность min = 2272 / 1000 = 227%

Эффективность max = 21 818 / 1000 = 2 181%!

Да, теперь мы видим, что затраты на маркетинг/рекламы окупаются, и очень эффективно.

Отметим, что в данных примерах не учитывается ряд факторов, таких как затраты на содержание отдела маркетинга, другие издержки и аспекты влияния. Однако, зная принципы и подходы к расчету, любая организация может ввести поправочные коэффициенты со своей спецификой.

Также верно, что могут быть дополнительные и кросс-продажи: например, любой гость отеля идет в ресторан (+прибыль ресторана), заказывает экскурсии и т.д. Поэтому данные значения могут уменьшиться или увеличиться, причем значительно.

Лучший способ получить и удержать клиентов — это выстроить с ним долгосрочные отношения.

Коэффициенты доходности (рентабельности) предприятия

Часто их называют коэффициентами рентабельности. Как правило, они рассчитываются исходя из двух основных категорий:

- Исходя из показателей продаж (ROS, ROM и др.);

- Исходя из показателей использования средств находящихся в распоряжении: активов, собственного капитала и пр. (ROA, ROE и др.).

В первом случае коэффициент показывает эффективность торговой деятельности предприятия, а во втором – даёт представление о том, насколько эффективно используются находящиеся в его распоряжении средства.

Существует целая плеяда таких коэффициентов. Среди них такие как:

- ROA (коэффициент рентабельности активов);

- ROS (коэффициент рентабельности продаж);

- ROM (коэффициент рентабельности продукции);

- ROE (коэффициент рентабельности собственного капитала);

- ROFA (коэффициент рентабельности основных средств) и многие другие.

Данные для расчёта этих коэффициентов берутся из финансовой отчётности и бухгалтерского баланса предприятия.

Большие значения коэффициентов рентабельности говорят об эффективности работы предприятия (каждый из них показывает эффективность в своём разрезе). Кроме этого, положительная динамика в плане роста коэффициентов из года в год, свидетельствует о стабильном развитии компании и о правильно выбранных векторах деятельности и управления.

Расчёт ROA

Return On Asset или ROA представляет собой показатель отражающий способность предприятия извлекать доход из собственного и заёмного капитала. Вычисляется он как отношение прибыли предприятия (после вычета налоговых отчислений) к сумме всех его активов:

Расчёт ROS

Return On Sales или ROS показывает то, насколько эффективны продажи компании. Для его расчёта необходимо разделить чистую прибыль (за вычетом налогов) на размер выручки от продаж:

Часто вместо показателя Net Income, для расчёта коэффициента ROS используют показатель EBIT (отражающий прибыль предприятия до вычета налогов и процентов). Результаты полученные по разным формулам несколько отличаются друг от друга, поэтому при сравнительном анализе нескольких компаний следует убедиться в том, что коэффициенты для них расчитаны по одной формуле.

Расчёт ROE

Return On Equity или ROE показывает то насколько эффективно используется собственный капитал предприятия. Вычисляется посредством деления чистой прибыли на величину среднегодового акционерного капитала:

Данный коэффициент можно использовать для сравнительной оценки компании или инвестиционного проекта. При этом сравнение производится с аналогичным показателем рассчитанным для других компаний (или инвестпроектов). Иногда в качестве базы для сравнени выбирается безрисковая процентная ставка (по банковским вкладам или гособлигациям). Если ROE превышает значение базового показателя выбранного для сравнения, то это говорит об инвестиционной привлекательности оцениваемого проекта (компании).

Расчёт ROFA

Return on Fixed Assets или ROFA показывает то насколько эффективно используются основные средства производства. Вычисляется по следующей формуле:

Формула расчета и интерпретация значения ROE

Популярная формула расчета ROE только на первый взгляд выглядит просто. Она представлена как соотношение чистого дохода компании к собственному капиталу. Маркер «отдачи» важен как для инвестора, так и для владельца бизнеса, который привлекает денежные средства с разных источников для своего развития.

Как правило, для получения объективных, информативных реальных данных в расчете берутся данные за 1 год.

Важный показатель представляется в процентах. Полученный результат после деления умножается на 100% и выступает как средняя арифметическая величина. Для более точных данных используют и другой подход: чистая прибыль на начало периода суммируется с показателем на конец и делится на 2, а затем уже вводится в формулу.

Рентабельность активов (ROA)

Когда вы формируете и прорабатываете инвестиционный план, стоит в обязательном порядке принимать во внимание рентабельность активов. ROA — аббревиатура с английского языка расшифруется как return on assets и представляет собой коэффициент, показывающий, насколько эффективна отдача от использования всех активов той или иной компании

Это относительный коэффициент, показывающий, насколько хорошо и стратегически верно работают менеджеры компании. ROA тесно связан с другими финансовыми категориями:

- инвестиционная привлекательность;

- кредитоспособность;

- платежеспособность;

- финансовая надежность;

- конкурентоспособность.

Показатель особенно важен для инвесторов, руководителей и поставщиков. Он показывает, насколько компания способна генерировать прибыль.

Рентабельность продаж (ROS)

Коэффициент показывает пропорцию между чистой прибылью к оборотом продаж — Return On Sales, Net Profit Margin. Информацию для проведения расчетов можно получить в публичных отчетах, которые готовятся по результатам периодов. Он важен как для компании, что производит, например, мебель и продает ее, а также для бирж, в частности MOEX или других площадок. Показатель полезный, чтобы правильно интерпретировать данные об оборотах и сравнить, насколько финансовый подход в управлении компании успешный, что особенно необходимо, когда сравниваете фирмы из одной отрасли, принимая решение, куда именно вложить свои средства.

Рентабельность оборотных активов (RCA)

Return on Current Assets иллюстрирует отношение чистого дохода к среднему значению активов, что были накоплены за определенный период. Согласно математической формуле нужно поделить чистую прибыль на капитал оборота. К последней группе относят такие показатели:

- дебиторская задолженность;

- финансовые вложения на короткий срок;

- НДС на приобретенные ценности;

- запасы товаров;

- деньги.

Рентабельность инвестиций (ROI)

Показатель return on investment или как его еще часто называют ROR rate of return показывает возвратность инвестиций. Коэффициент может иллюстрировать как доходность, так и убыточность в разных направлениях:

- старт-ап;

- онлайн-проект;

- бизнес;

- маркетинговую акцию.

Финансовый термин имеет множество синонимов: прибыль на инвестиции (вложения), доходность инвестированного капитала, норма доходности, возврат, окупаемость, а моим читателям также знакомо название «выход в безубыток».

Ограничения доходности активов – ROA

Самая большая проблема с рентабельностью активов (ROA) заключается в том, что ее нельзя использовать в разных отраслях. Это потому, что компании одной отрасли – например, технологической – и другой отрасли, например, нефтедобывающих компаний, будут иметь разные базы активов .

Некоторые аналитики также считают, что базовая формула ROA ограничена в своих приложениях и больше всего подходит для банков. Банковские балансы лучше отражают реальную стоимость их активов и пассивов, потому что они отражаются по рыночной стоимости (посредством учета на основе текущих рыночных цен) или, по крайней мере, по оценке рыночной стоимости, а не по исторической стоимости. И процентные расходы, и процентные доходы уже учтены.

Краткая справка

Федеральная резервная система Сент-Луиса предоставляет данные о рентабельности активов банков США , которая обычно колеблется около или чуть выше 1% с 1984 года, когда начался сбор данных.

Для нефинансовых компаний заемный и собственный капитал строго разделены, как и прибыль для каждого из них: процентные расходы – это доход для поставщиков долговых обязательств; чистая прибыль – это доход для инвесторов в акционерный капитал. Таким образом, общая формула ROA смешивает вещи, сравнивая доходность инвесторов в акционерный капитал (чистую прибыль) с активами, финансируемыми как долговыми, так и долевыми инвесторами (общая сумма активов). Два варианта этой формулы ROA исправляют это несоответствие числителя и знаменателя, возвращая процентные расходы (за вычетом налогов) в числитель. Итак, формулы будут такими:

Вариант ROA 1: чистая прибыль + / общие активы

Вариант ROA 2: операционная прибыль * (1-налоговая ставка) / общие активы

#Р

Что такое рентабельность активов предприятия

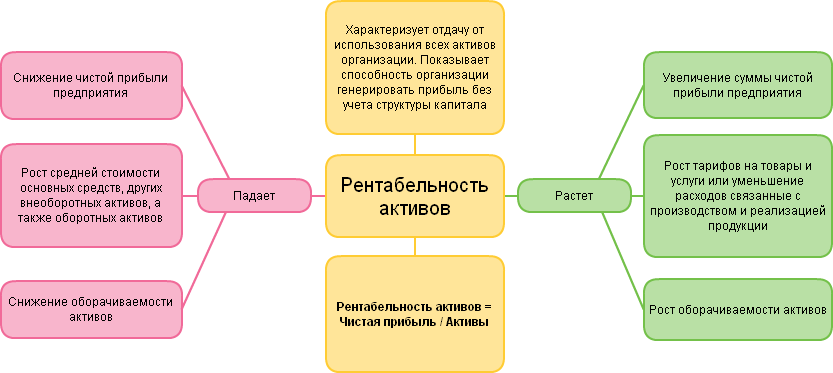

Рентабельность активов (Return on Assets, ROA) – относительный показатель эффективности деятельности предприятия, используется при анализе финансовой отчетности, для оценки доходности и прибыльности организации.Рентабельность активов – финансовый коэффициент, характеризующий отдачу от использования всех активов организации, эффективность использования имущества, позволяющий оценить качество работы финансовых менеджеров. То есть, показывает, сколько чистой прибыли в расчете на денежные единицы приносит каждая единица активов, имеющихся в распоряжении компании. Другими словами: сколько прибыли приходится на каждую денежную единицу, вложенную в имущество организации.Коэффициент рентабельности представляет интерес: для инвесторов, кредиторов, руководителей и поставщиков. С помощью коэффициента ROA можно проанализировать способность организации генерировать прибыль без учета структуры его капитала. Return on Assets связан с такими категориями как финансовая надежность предприятия, платежеспособность, кредитоспособность, инвестиционная привлекательность, конкурентоспособность.

Как рассчитывается коэффициент ROA

Рентабельность активов определяется как частное от деления чистой прибыли (или убытков), полученной за период, на общую величину активов организации за период.ROA = ((чистая прибыль + процентные платежи) * (1 – налоговая ставка)) / активы предприятия *100%.Как видно из формулы, отображается вся прибыль предприятия до выплаты процентов по кредиту. А потом к сумме чистой прибыли добавляется сумма вычтенных процентов с учётом налога. Платежи за пользование заемными средствами относятся к валовым издержкам, а доход инвесторов выплачивается из прибыли после вычета всех процентных платежей. Такие особенности расчета связаны с тем, что при формировании активов используются два финансовых источника – собственные средства и заемные. Следовательно, при формировании активов нет разницы, какой рубль пришел в составе заемных средств, а какой – был внесен собственником предприятия. Суть показателя рентабельности состоит в понимании, насколько эффективно была использована каждая единица привлеченных средств. По этой причине надо исключить из чистой прибыли величину процентных платежей, выплаченных до налога на прибыль.

Значение показателя ROA

В отличие от показателя «рентабельность собственного капитала», Return on Assets учитывает все активы организации, а не только собственные средства. Активы компании, которые используются для финансирования операционной деятельности, состоят из долговых обязательств и капитала. Чем выше значения коэффициента ROA, тем выше результативность предприятия в создании прибыли с помощью активов. Это значит, что компания генерирует больше дохода при меньшем уровне инвестиций.

конвертирует инвестиции в прибыль

Рентабельность чистых активов

Рентабельность чистых активов – это показатель того, насколько эффективно компания может распоряжаться тем, что имеет. Чтобы вычислить данный показатель, потребуется узнать чистую прибыль за отчетный период и поделить ее на совокупность основных средств и чистого оборотного капитала.

Высокая рентабельность активов говорит об организованности предприятия о том, что менеджмент принимает правильные решения. Кроме того, высокая рентабельность способствует более быстрому росту капитала.

Как видите, чистые активы отличаются от простых активов. Сначала мы считаем, что вообще имеем, затем отнимаем от данного показателя пассивы и получаем значение чистых активов. Сам процесс напоминает определение той же чистой прибыли. Т.е

мы не только оцениваем, но и берем во внимание расходы, которые придется понести по тем или иным статьям. Расчет чистых активов позволяет следить за развитием компании и своевременно принимать меры, если наступил период кризиса

Советуем обращаться к профессионалам для определения величины чистого актива, ведь этот процесс включает в себя оценку разных объектов с учетом ситуации на рынке.

Если чистый актив оказывается положительным числом, значит компания остается на плаву, можно смотреть на динамику этого показателя за несколько лет. Отрицательный чистый актив – это сигнал тревоги, знак того, что срочно нужно принимать меры.

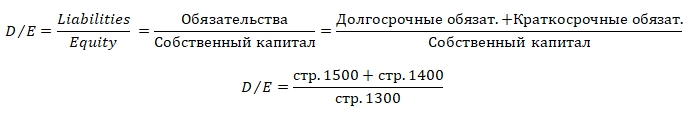

Мультипликатор D/E

DE (англ: Debt to Equity ratio, аналог: Liverage, перевод: Долг / Собственный капитал) – коэффициент оценки финансового состояния компании, представляющий отношение заемных средств к размеру собственного капитала. Данный коэффициент близок к коэффициенту автономии (отличие: в знаменателе используются активы, которые представляют собой сумму собственных средств и заемных). Второе аналогичное название для мультипликатора D/E – коэффициент финансового ливериджа (финансового рычага, так же называют: кредитное плечо, кредитный рычаг).

Экономический смысл финансового рычага, в том, что применение заемных средств позволяет увеличить рентабельность компании. Данный принцип взят из физики, где с помощью рычага можно поднять больший вес, также и здесь он позволяет увеличить прибыль компании. Увеличение доли заемных средств в структуре капитала приводит к росту финансового риска (риска банкротства) и снижению финансовой надежности.

Вариант №1. Формула расчета коэффициента D/E по бухгалтерскому балансу (форма №1):

Обязательства – включают кредиты, капитальные затраты, долги предыдущих периодов, страховые взносы и т.д.

Вариант №2. Формула расчета коэффициента D/E через долгосрочные обязательства:

Вариант №3. Формула расчета коэффициента D/E через рентабельность:

Где: ROE – рентабельность собственного капитала

ROA – рентабельность активов.

Нормативное значение DE

| Значение | Привлекательность |

|

Для российских компаний |

|

| D/E < 0,5 | Компания недополучает часть прибыли. |

| 0.5 < D/E < 1 | Уровень финансового риска низкий. Компания инвестиционно-привлекательна |

| D/E =1 | Оптимальное значения для отечественных компаний. (50% заемных и 50% собственных средств). |

| D/E > 1 | Высокий финансовый риск. Низкая инвестиционная привлекательность |

|

Для иностранных компаний |

|

| D/E = 1.5 | Оптимальное значение для иностранных компаний. |

| 1 < D/E < 2 | Компания финансово устойчивая и привлекательна для инвесторов |

| D/E < 1 | Компания не использует заемные средства для увеличения прибыли. Возникает упущенная прибыль |

| D/E >2 | Повышен финансовый риск. |

Анализировать данный коэффициент необходимо в динамике, сопоставляя со среднеотраслевыми значениями.

Коэффициент финансового рычага необходимо применять вместе с другими коэффициентами оценки инвестиционной привлекательности компании: P/E, P/B, P/S и т.д.

Более подробно про ливеридж читайте: → Коэффициент финансового ливериджа. Формул. Расчет, → Финансовый рычаг. Формула. Пример расчета для «Русгидро»

Как пользоваться коэффициентом ROA (Return of Assets)

Итак, расшифровка аббревиатуры ROA – Return of Assets (дословно – возврат активов, или их окупаемость, а точнее – способность приносить прибыль).

Мультипликатор можно использовать для первичного финансового анализа, к примеру, при оценке кредитоспособности заемщика или покупателя, а также для рассмотрения компании в качестве объекта инвестиций.

Также очень важно знать, насколько предприятие зависимо от заемных средств. Для этого следует рассчитать разницу между коэффициентами Return of Assets и Return of Equity

Большой разрыв между ROA и ROE показывает, что в стоимости активов преобладают заемные средства.

Как рассчитать рентабельность собственного капитала

Как рассчитать рентабельность собственного капитала:

- Определить чистую прибыль (строка 2400 ОФР).

- Определить собственный капитал (строка 1300 ОФР).

- Разделить чистую прибыль на собственный капитал.

- Умножить полученный коэффициент на 100%.

Полученный результат отражает рентабельность собственного капитала в процентном соотношении.

Есть несколько советов, которые позволяют получить более реалистичный и точный результат. Во-первых, каждое значение берется в динамике нескольких периодов, т.е. сначала необходимо рассчитать среднестатистический показатель.

??

Во-вторых, рассчитывать ROE имеет смысл только тогда, когда у компании есть собственный капитал (а не кредитные средства, например), в противном случае у вас может получиться отрицательный показатель, которые имеет мало общего с реальностью.

Формула рентабельности собственного капитала

Существует две формулы, при помощи которых можно рассчитать рентабельность собственного капитала: формула расчета по балансу и формула Дюпона.

Формула расчета по балансу

Это более простая формула, в которой используются данные, взятые из Отчета о финансовых результатах (ОФР). Чтобы рассчитать ROE, нужно эти данные подставить в формулу ниже:

ROE = ЧП/СК х 100%,

где

- ЧП — чистая прибыль;

- СК — собственный капитал.

При внесении данных в формулу, стоит обратить на рекомендации, представленные выше.

Если посмотреть, какие строки отчетности следует использовать при расчете, то формула будет выглядеть следующим образом:

ROE = стр. 2400 (Форма 2) / стр. 1300 (Форма 1) х 100%

Формула Дюпона

Формула Дюпона позволяет рассчитать рентабельность собственного капитала более эффективно, так как позволяет понять, какие именно факторы повлияли на ROE.

Выглядит формула расчета ROE по Дюпону следующим образом:

ROE = (ЧП/В) х (В/А) х (А/СК) х 100%,

где

- ЧП — чистая прибыль;

- В — выручка;

- А — активы компании;

- СК — собственный капитал.

Преимущество формулы Дюпона в том, что она позволяет увидеть, какой конкретный фактор повлиял на рентабельность собственного капитала. По формуле выше видно, есть три таких фактора:

- Операционная прибыльность (чистая прибыль/выручка) — показывает риски компании;

- Оборот активов (выручка/активы) — показывает, как изменились риски;

- Финансовый рычаг (активы/собственный капитал) — показывает, как соотносятся привлеченный и собственный капитал компании.

??

Расчет по Дюпону используется не тогда, когда нужно узнать сам коэффициент, а когда необходимо определить, с какими из вышеперечисленных факторов имеются проблемы у компании.

Пример расчета

Посмотрим пример расчета рентабельности собственного капитала на конкретном примере. Условие задачи представлено на картинке ниже:

Чтобы наглядно посмотреть, как менялась рентабельность продаж на каждом из периодов, нанесем полученные данные на график:

Как видно из графика, рентабельность продаж первые два года была примерно на одном уровне — это нормальная ситуация при условии правильного запуска бизнеса. На третьем году работы компания показала резкий рост — в это время предприятие имело возможность наращивать собственный капитал, сохранять и приумножать инвестиции.

На четвертый год виден резкий спад рентабельности собственного капитала, он опустился даже ниже того значения, которое было в начале работы компании. Далее последовало планомерное снижение.

Несмотря на то, что в последний год ROE все еще находится на положительном уровне, компания должна принять меры для спасения своего положения на рынке, так как существует большой риск, что в последующие несколько лет коэффициент рентабельность собственного капитала может стать отрицательным.

Одним из самых эффективных способов понять причины ухудшения ROE является анализ рентабельности собственного капитала. Как его правильно проводить, показано в видео ниже:

Очевидно, что чем выше рентабельность собственного капитала, тем лучше дела у компании.

??

Однако при использовании стандартной формулы может быть один подвох, ведь высокий ROE может получится даже тогда, когда у компании большая доля заемного капитала и малая собственного, т.е. когда финансовый рычаг (А/СК) показывает слишком большое значение.

Поэтому нужно помнить одно правило: рассчитывать рентабельность собственного капитала имеет смысл только в том случае, когда у компании есть собственный капитал.

Точка безубыточности: что это такое и как рассчитать

Рентабельность продаж как один из важных показателей эффективности бизнеса

Что такое фондоотдача и как ее рассчитать

Пример использования ROA из практики Евгения

Рассмотрим применение рентабельности активов в бизнесе Евгения. Напомню, его компания изготавливает и продает лофт-мебель. Допустим, предприниматель хочет приобрести новое оборудование для увеличения производственной мощности, так как уже не справляется с потоком заказов. Евгений планирует купить станок за 1 300 000 рублей. По предварительным расчетам, чистая прибыль при использовании нового станка увеличится на 70 000 рублей.

Исходные данные:

| Статья | Сумма, руб. |

| Чистая прибыль | 450 000 |

| Активы на начало года | 900 000 |

| Активы на конец года | 850 000 |

Считаем:

ROA = 450 000 ÷ ((900 000 + 850 000) ÷ 2) × 100% = 51,43%.

Посмотрим на изменение рентабельности активов. Исходные данные:

| Статья | Сумма, руб. |

| Чистая прибыль | 520 000 |

| Активы на начало года | 2 200 000 |

| Активы на конец года | 2 150 000 |

Считаем:

ROA = 520 000 ÷ ((2 200 000 + 2 150 000) ÷ 2) × 100% = 23,9%.

Другой вариант — купить еще один станок старой модели. Его использование должно принести дополнительные 50 000 рублей чистой прибыли. Но и стоит он 800 000 руб. Посмотрим на изменение рентабельности активов при принятии такого решения. Исходные данные:

| Статья | Сумма, руб. |

| Чистая прибыль | 500 000 |

| Активы на начало года | 1 700 000 |

| Активы на конец года | 1 600 000 |

Считаем:

ROA = 500 000 ÷ ((1 700 000 + 1 600 000) ÷ 2) × 100% = 30,3%

После анализа рентабельности активов Евгений принял решение приобрести еще один станок старой модели, поскольку это приведет к меньшему падению рентабельности активов, и вложение окупится быстрее.