Ликвидация ооо в 2021 году: пошаговая инструкция

Содержание:

- Отчетность при ликвидации ООО

- Что будет, если не сдавать отчетность?

- Своевременная сдача декларации

- Заполнение декларации

- Пошаговая процедура ликвидации ООО на УСН

- Кто и за какой период представляет налоговые декларации при реорганизации юридического лица?

- Документы и сведения

- Представление сведений налоговым агентом

- Раздел имущества фирмы: этапы процедуры

- Сколько стоит ликвидация ООО

- Оплатить задолженность по налогам

- Шаг 1. Провести собрание участников

- Какую налоговую отчетность и в какие сроки сдает ИП при закрытии

- Завершение ликвидации

- Как заполнить отчет 4-ФСС

- Приостановить расчетный счет

- Нулевой ликвидационный баланс — обязательное ли это условие

Отчетность при ликвидации ООО

Упразднение ООО по упрощенной схеме налогообложения практически не отличается от такого же процесса по предприятию, работающему на общих основаниях. Но когда сдавать декларацию по УСН? В соответствующем правительственном регламенте прописаны все сроки.

Закрывая фирму, следует руководствоваться требованиями Гражданского кодекса, ФЗ «Об ООО» и ФЗ «О гос. регистрации ЮЛ и ИП». К решению об аннуляции компании нужно подойти сознательно, предварительно изучив нормативную базу по данному вопросу. Помните, что все действия при ликвидации ООО строго регламентированы, имеют определенные временные рамки.

Что будет, если не сдавать отчетность?

Предоставить полный пакет документов сотрудникам ИФНС обязаны руководители любых форм хозяйственной собственности. Процедура упразднения предприятия состоит из следующих этапов:

- Учредители или владелец ООО на консилиуме принимают постановление о закрытии организации и утверждают состав рабочей группы ликвидаторов. Протокол, заверенный нотариусом, и сообщение об аннуляции фирмы передается заявителем в инспекцию ФНС по месту учета ООО. Можно заранее уведомить фонды ФСС и ПФ, но требование по обязательности таких действий со стороны ликвидатора нет. Налоговая сама известит и запросит в фондах необходимые материалы.

- Обязательное условие ‒ публикация сообщения о ликвидации в государственном «Вестнике». Также потребуется оповестить цедентов, сотрудников компании о грядущем увольнении и центр занятости (с ориентировочным временем увольнения ‒ не менее 2 месяцев со дня ознакомления работников).

- Бухгалтерская служба подготавливает отчетность при ликвидации, ее заверяют все члены ликвидационной комиссии. Для облегчения процедуры допускается создавать ликвидационную комиссию из 1 человека – ликвидатора. Он сам будет взаимодействовать с налоговой после подачи им заявления об аннуляции по гос. образцу документа Р15001.

Своевременная сдача декларации

89-я статья Налогового кодекса говорит о необходимости выездной проверки в случае закрытия предприятия. При определенных обстоятельствах налоговый орган вправе отменить проведение такой налоговой процедуры. Например, если собственником фирмы является один учредитель и предприятие не имеет за весь свой период деятельности проблем с подачей отчетности, кредиторской или дебиторской задолженности. Баланс с нулевыми показателями и отсутствие деятельности организации в течение трех лет также будут железобетонными аргументами против осуществления налоговой проверки.

В обязательном порядке оформляется промежуточный баланс по форме 101, выполняется сдача декларации о прекращении деятельности по УСН. Не позже 25 числа месяца, следующего за подачей уведомления о прекращении деятельности, в налоговую надо сдать декларацию по УСН.

Промежуточный баланс подлежит утверждению лицами, принявшими постановление о закрытии организации по окончании месяца с момента принятия заявлений от кредиторов (опубликование сообщения в «Вестнике»). Срок подачи декларации по УСН нарушать нельзя. Также с момента публикации информации о закрытии до ликвидации нужно подождать не меньше 2 месяцев. Если не сдавать отчетность, то органы ФНС не дадут ход процессу ликвидации и исключению предприятия из ЕГРЮЛ и других реестров.

Заполнение декларации

Сроки сдачи, когда надо завершить оформление ликвидационного баланса, зависят от окончания двухмесячного срока со дня начала процесса ликвидации, увольнения сотрудников, удовлетворения претензий кредиторов, оплаты всех налогов и сборов.

Декларация УСН подается руководством ООО за истекший год до 31 марта следующего отчетного периода. В случае ликвидации подается в месяце, следующим за месяцем завершения работы по УСН. Заполнение декларации о полученной прибыли каждым учредителем должно содержать данные о получении активов после аннуляции любого ООО.

Пошаговая процедура ликвидации ООО на УСН

Подготовив все необходимые сведения можно начинать процесс ликвидации Общества на УСН. Это надо делать так:

- Принятие решения и назначение ликвидационной комиссии с составлением протокола и заявки Р15001 или Р15002 в зависимости от состава комиссии.

- Уведомление ФНС в трехдневный срок формой С – 09 – 4.

- Уведомление об этом же ПФР и ФСС. Срок – три дня.

- Публикация объявления о ликвидации с указанием процедуры подачи заявлений от кредиторов. Кроме этого обязательно уведомить их еще и письменно, рассылкой с уведомлением (для фиксации факта уведомления).

- Извещение сотрудников ООО о предстоящем закрытии компании и сообщение об этом в службу занятости.

- Период между публикацией объявления о ликвидации ООО и началом выплат по долгам составляет два месяца.

За это время надо составить реестр кредиторов провести инвентаризацию активов и имущества компании.

- Чаще всего компания будет вынуждена пережить выездную проверку ФНС.

- По истечении двух месяцев составляется баланс (ПЛБ), даже несмотря на то, что Общество на УСН. В балансе должны быть отражены результаты инвентаризации и величина догов к оплате. Баланс утверждается комиссией.

- Затем должно происходить погашение долговых обязательств ООО по составленному ранее реестру.

- После распределения оставшегося имущества между учредителями, составляется ликвидационный баланс и утверждается комиссией.

- Финальным этапом действий ликвидационной комиссии является: составление ЛБ, закрытие счетов ООО, уничтожение печати, сдача документов в архив и подача заявки Р16001 и оставшегося пакета документов в ФНС.

- После этого ООО исключается из реестров ЕГРЮЛ.

Кто и за какой период представляет налоговые декларации при реорганизации юридического лица?

В соответствии с НК РФ налоговая декларация (расчет) представляется в налоговый орган по месту учета налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента).

Согласно позиции контролирующих органов (см. письма Минфина России от 09.02.2018 № 03-03-06/1/7849, от 25.09.2012 № 03-02-07/1-229, от 13.09.2012 № 03-05-05-01/54, ФНС России от 14.01.2013 № ЕД-4-3/104@, УФНС по г. Москве от 10.02.2012 № 16-15/011630@) налоговые декларации представляются за последний налоговый период:

-

реорганизованным юридическим лицом;

-

организацией-правопреемником, если они не были представлены реорганизованным юрлицом в налоговые органы до снятия его с учета в установленном порядке.

В какие сроки должны быть представлены декларации за последний налоговый период при ликвидации или реорганизации юридического лица?

Отметим, что Налоговым кодексом не установлены специальные сроки представления деклараций за последний отчетный (налоговый или расчетный) период деятельности ликвидируемыми (реорганизуемыми) юрлицами или правопреемниками реорганизуемых юрлиц.

Недавно налоговая служба выпустила Письмо от 02.07.2019 № СД-4-3/12868@ по вопросу представления налоговой отчетности и уплаты налогов (страховых взносов) в случае реорганизации юридического лица в форме преобразования. Полагаем, что рекомендации, изложенные в письме, подойдут и для иных случаев реорганизации, а также ликвидации организации.

Например, срок подачи декларации по налогу на прибыль за последний налоговый период – не позднее 28 марта года, следующего за годом реорганизации ( НК РФ). Если 28-е число приходится на выходной или нерабочий праздничный день, то последним днем представления декларации является следующий рабочий день ( НК РФ). Так, если организация была реорганизована 5 сентября 2019 года, то декларация за последний налоговый период (с 1 января по 5 сентября 2019 года) должна быть представлена не позднее 30 марта 2020 года.

Согласно НК РФ декларация по налогу на имущество организаций за последний налоговый период должна быть представлена правопреемником за реорганизованное лицо не позднее 30 марта года, следующего за истекшим налоговым периодом. При этом сроки уплаты налога и авансовых платежей по налогу установлены законами субъектов РФ ( НК РФ).

В пункте 3 ст. 398 НК РФ говорится, что декларации по земельному налогу представляются налогоплательщиками не позднее 1 фев- раля года, следующего за истекшим налоговым периодом. Налог и авансовые платежи по налогу подлежат уплате в порядке и в сроки, которые установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) ( НК РФ).

Декларации по транспортному налогу представляются налогоплательщиками-организациями не позднее 1 февраля года, следующего за истекшим налоговым периодом (п. 3 ст. 363.1 НК РФ). Срок уплаты налога для организаций устанавливается законами субъектов РФ и не может быть установлен ранее срока представления декларации ( НК РФ).

Декларация по налогу, уплачиваемому в связи с применением УСНО, по итогам налогового периода представляется налогоплательщиками-организациями не позднее 31 марта года, следующего за истекшим налоговым периодом ( НК РФ).

В связи с тем, что налоговым периодом по НДС признается квартал (ст. 163 НК РФ), декларацию по НДС налогоплательщики представляют в налоговые органы по месту своего учета не позднее 25-го числа месяца, следующего за истекшим налоговым периодом ( НК РФ).

Документы и сведения

Для того чтобы в процессе закрытия Общества не было заминок, надо заранее быть готовым предоставить документальное подтверждение своего решения. Это должны быть следующие документы:

Для того чтобы в процессе закрытия Общества не было заминок, надо заранее быть готовым предоставить документальное подтверждение своего решения. Это должны быть следующие документы:

- Подтверждение (протокол или решение) начала процесса ликвидации.

- Заявления о формировании ликвидационных органов (форма Р15001 или Р15002).

- Заявление С – 09 – 4 (о ликвидации).

- Информация, подтверждающая состоявшееся уведомление кредиторов о ликвидации фирмы.

- Баланс (ПЛБ), утвержденный комиссией.

- Уведомление Р15003.

- Финишный баланс (ЛБ), утвержденный комиссией.

- Уведомление Р16001.

Пошаговая инструкция по процедуре ликвидации ООО на усн дана ниже.

Представление сведений налоговым агентом

Согласно п. 2 ст. 230 НК РФ, приказу ФНС России от 30.10.2015 N ММВ-7-11/485@, приказу ФНС России от 14.10.2015 N ММВ-7-11/450@ налоговые агенты обязаны представить в налоговый орган по месту своего учета справку о доходах физического лица (форма 2-НДФЛ), а также расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) за год, не позднее 1 апреля года, следующего за истекшим налоговым периодом (то есть календарным годом — ст. 217 НК РФ).

Особенности представления этих документов в связи с ликвидацией организации, являющейся налоговым агентом, НК РФ не предусматривает.

Как уже сказано выше, в настоящее время налоговый период (порядок определения даты его начала и окончания) для целей исполнения обязанностей налогового агента по НДФЛ установлен в п. 3.5 ст. 55 НК РФ. Со ссылкой на эту норму в письме УФНС России по г. Москве от 10.01.2018 N 13-11/001299@ «О представлении расчета по форме 6-НДФЛ в случае реорганизации» сказано, что до завершения ликвидации (реорганизации) организация представляет в налоговый орган по месту своего учета расчет по форме 6-НДФЛ за период времени от начала года до дня завершения ликвидации (реорганизации) организации.

Ликвидация юридического лица влечет за собой прекращение его правоспособности (п. 3 ст. 49, п. 9 ст. 63 ГК РФ), а следовательно, прекращение обязанностей налогового агента. Поэтому мы полагаем, что ликвидируемая организация обязана представить в налоговый орган сведения о доходах физических лиц по форме 2-НДФЛ и расчет по форме 6-НДФЛ за год, в котором состоялась ликвидация, в период до предполагаемой даты внесения в Единый государственный реестр юридических лиц записи о государственной регистрации юридического лица в связи с его ликвидацией, с учетом того, что срок такой регистрации составляет не более пяти рабочих дней со дня представления документов в регистрирующий орган (ст. 8 Закона N 129-ФЗ). Поскольку конкретная дата прекращения юридического лица при его ликвидации может быть определена лишь предположительно, эти формы целесообразно представить не позднее даты представления в регистрирующий орган документов, необходимых для завершения процедуры ликвидации.

Рекомендуем ознакомиться со следующими материалами:

— Энциклопедия решений. Налоговая отчетность ликвидируемых организаций;

— Энциклопедия решений. Отчетность ликвидируемых организаций, представляемая в налоговые органы, ФСС и ПФР;

— Энциклопедия решений. Государственная регистрация юридического лица в связи с ликвидацией

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТЕрин Павел

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТаудитор, член РСА Мельникова Елена

29 июня 2018 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) При ликвидации страхователя — юридического лица (прекращении физическим лицом деятельности в качестве индивидуального предпринимателя) в случае применения процедуры банкротства сведения представляются до представления в арбитражный суд отчета конкурсного управляющего о результатах проведения конкурсного производства в соответствии с Федеральным законом «О несостоятельности (банкротстве)».

Раздел имущества фирмы: этапы процедуры

Деятельность любого юридического лица связана с приобретением и распределением имущественных прав. Как правило, у фирмы имеется имущество, но что с ним делать после ликвидации? Очевидно, что оно должно перейти учредителям, то есть владельцам ООО.

Основные действия, связанные с ликвидацией, осуществляет ликвидационная комиссия. Данный орган действует на всех этапах прекращения деятельности организации. В том числе он принимает решение о распределении имущества фирмы (статья 62 Гражданского кодекса РФ).

Кроме того, при распределении имущества необходимо учесть долги, которые также погашаются за счет имеющейся собственности. Фирма должна объявить кредиторам о последующей ликвидации.

В целом процедура состоит из следующих этапов:

- назначение ликвидационной комиссии. Как правило, членами данной комиссии выступают участники ООО, однако закон не запрещает назначать на должности сторонних специалистов;

- принятие решения о распределении имущества;

- розыск кредиторов, публикация сведений о ликвидации в «Вестнике государственной регистрации». Лучше, если фирма известит всех кредиторов лично, но законодательное требование о публикации в СМИ все же остается;

- удовлетворение требований кредиторов. Данные моменты должны оформляться документально. Лучше получить от кредитора документ, подтверждающий отсутствие долга и последующих претензий;

- распределение оставшегося имущества между учредителями.

Каждый шаг должен быть оформлен должным образом, с учетом ряда правовых требований.

Сколько стоит ликвидация ООО

Особенности проведения всей процедуры напрямую влияют на общую стоимость. Но при самостоятельной работе финансовые расходы невелики. Главная статья трат обычно исходит из помощи посредников, юридических компаний, берущих на себя все основные моменты процесса.

Цена их услуг колеблется от 15 до 30 тысяч рублей в зависимости от прейскуранта и объема задач, которые они на себя берут.

Стоимость ликвидации ООО следующая:

- Стандартная государственная пошлина составляет 800 рублей;

- Заверения текущих заявлений двух различных форматов. Это образец Р15001 и образец Р16001. Стоимость зависит от конкретного нотариуса, но обычно сумма умещается в рамки от трех до пяти тысяч рублей;

- Заверение и составление доверенности представителя. Опять же, услуга зависит от выбранного нотариуса, в среднем – тысяча рублей;

- Публикация в «Вестнике», стандартная такса в 2300 рублей.

Оплатить задолженность по налогам

Перед приостановкой работы компания должна погасить долги по налогам. Иначе налоговая будет начислять штрафы и пени.

Чтобы узнать сумму налогов, нужно запросить у налоговой справку о состоянии расчетов по налогам. Для этого есть три способа:

- пойти в налоговую. Это может сделать директор или любой сотрудник с нотариальной доверенностью;

- через сайт налоговой. Если есть электронная подпись, справку можно запросить в личном кабинете на сайте налоговой;

- через системы отправки отчетности. Например, через Контур-экстерн или СБИС. Ответ придет на электронную почту.

Справка выглядит так:

В справке — информация по всем налогам, которые компания платила или должна была платить. В первом столбце — название налога. В остальных — информация о самом налоге, начисленных пенях и штрафах.

Сумма с минусом — задолженность по налогу.

Сумма с плюсом — переплата. Переплата не всегда означает, что компания переплатила налоги. Если компания платит авансовые платежи по налогам, до подачи декларации в сверке будет переплата. Если компания правда заплатила больше, чем нужно, переплату можно зачесть в счет других налогов.

Если в сверке есть задолженность, ее нужно погасить. А после этого заказать новую справку и убедиться, что долгов нет.

Читать в Деле

Как вернуть деньги из налоговой, если заплатили лишнее

Шаг 1. Провести собрание участников

Статья 57 14-ФЗ: о ликвидации общества на сайте Консультанта

В ООО может быть один или несколько участников. Это люди, которые вложили свои доли в уставный капитал. Если участников несколько, нужно провести общее собрание и принять единогласное решение о ликвидации. Если участник один, и он директор, он принимает решение сам.

В «Вафлях» три участника, поэтому они должны провести собрание. Но нельзя просто позвонить всем, собраться в ресторане и решить закрыть ООО. Собрание нужно провести по правилам.

В законе прописаны стандартные условия, как собирать общее собрание:

- пригласить участников заказным письмом не позднее, чем за 30 дней до собрания;

- зарегистрировать участников, которые пришли на собрание, в протоколе.

Но в уставе при создании компании участники могли обозначить другие правила. Например, собираться без уведомления по почте, сообщать по электронной почте или через вотсап. По уставу «Вафель» можно известить участников через смс или по электронной почте:

Цель собрания — чтобы все участники проголосовали, готовы они закрывать ООО или нет. Решение фиксируют в протоколе. Там должны быть:

- дата и место, где составляли документ;

- список участников, которые пришли на собрание, и их паспортные данные;

- информация о секретаре и председателе собрания, их тоже нужно выбрать голосованием;

- повестка дня — в нашем случае это будут всего два вопроса: о добровольной ликвидации общества и выборе ликвидаторов;

- результаты голосования, принятые решения. Например: «За закрытие ООО проголосовали единогласно».

- подписи председателя и секретаря.

Вот как может выглядеть протокол:

Протокол нужно заверить у нотариуса, если в уставе не прописано другое правило.

Если в компании только один участник, он же директор, на собрание звать некого. Директор сам принимает решение и оформляет его в виде документа «Решение единственного участника ООО». В документе нужно указать ФИО и паспортные данные участника и перечислить решения:

- ликвидировать ООО;

- назначить ликвидационную комиссию;

- известить налоговую, фонды и поставщиков о ликвидации;

- разместить сообщение о прекращении деятельности в журнале «Вестник государственной регистрации».

Можно написать так:

Протокол собрания или решение общего собрания понадобятся, когда придется нести документы в налоговую.

Какую налоговую отчетность и в какие сроки сдает ИП при закрытии

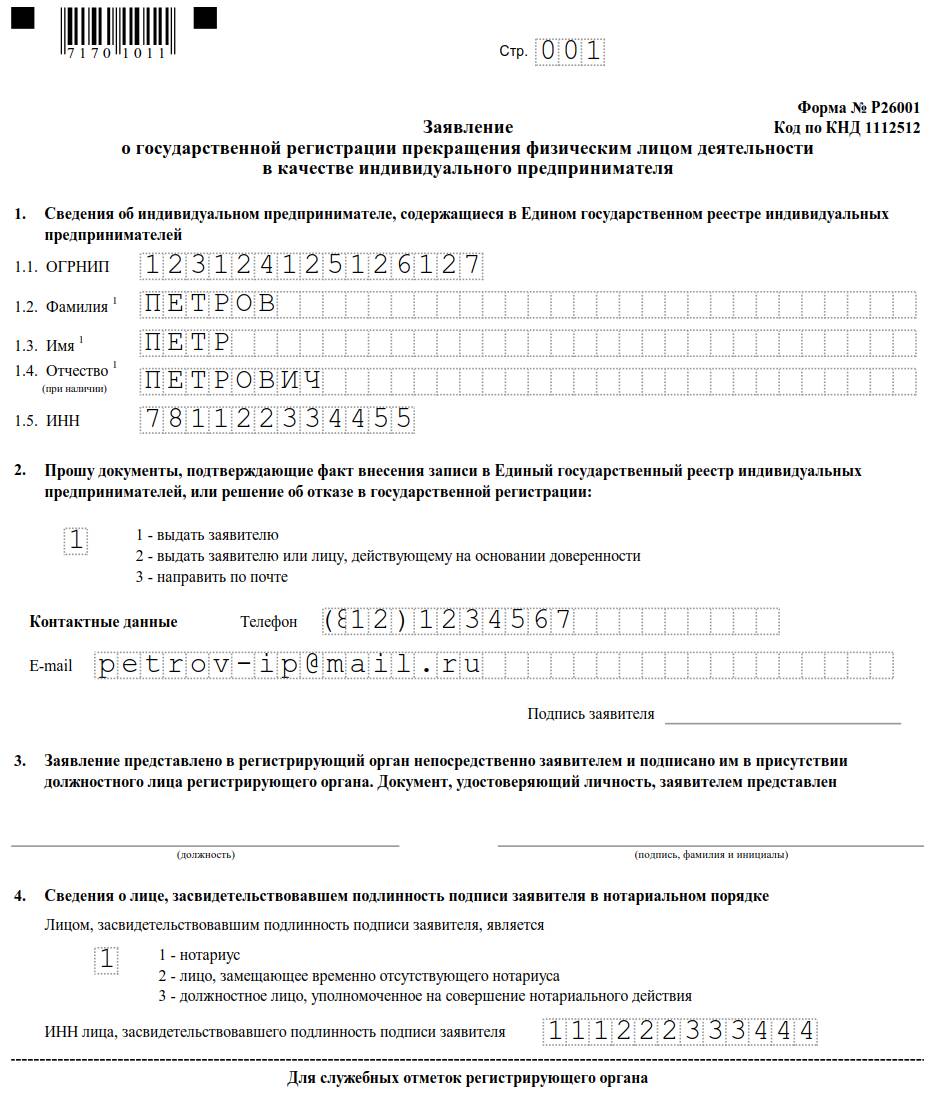

Процедура закрытия ИП в установленном порядке значительно проще, чем ликвидация компании. Вне зависимости от выбранного режима налогообложения все предприниматели при закрытии ИП заполняют форму Р26001.

Вместе с формой заявления следует предъявить квитанцию об уплате государственной пошлины. В 2020 году сумма госпошлины за прекращение деятельности ИП составляет 160 руб.

Нередко у предпринимателя возникает вопрос: какие отчеты сдавать, если закрыли ИП, и в какие сроки. Перечень обязательных форм зависит от режима налогообложения, который применялся, и от наличия или отсутствия сотрудников в штате.

При льготных режимах налогообложения

В состав отчетности при ликвидации ИП на УСН входит только декларация по единому налогу, взимаемому в связи с применением УСН. Этот отчет сдается до 25 числа месяца, следующего за месяцем закрытия, включительно.

Например, отметка в ЕГРИП была внесена в июле, следовательно, срок сдачи отчета — не позднее 25 августа.

Если ИП применял ЕНВД, декларация сдается в налоговые органы до 20 числа месяца, следующего за кварталом, в котором зарегистрировано прекращение деятельности. Коды налогового периода будут отличаться:

- «51» — при ликвидации в I квартале;

- «54» — при ликвидации во II квартале;

- «55» — в III квартале;

- «56» — в IV квартале.

Например, закрытие произошло в сентябре, следовательно, предприниматель сдает отчет до 20 октября с кодом налогового периода «55».

При использовании патентной системы ИП освобождается от сдачи отчетности при прекращении деятельности.

При ОСНО

Некоторые ИП применяют общий режим налогообложения. Это связано со спецификой деятельности (ключевые покупатели являются плательщиками НДС, и для них невыгодно сотрудничать с поставщиком на льготном режиме). Кроме того, при превышении предельного размера выручки, численности сотрудников или при совершении определенных операций ИП переходит на ОСНО в принудительном порядке. И, наконец, если не успеть вовремя подать заявление на упрощенку, в ближайшем году придется применять общий режим.

Отличается ли процедура ликвидации от льготных режимов и какую отчетность сдавать при закрытии ИП в 2020 году, если применялась общая система налогообложения? В этом случае ИП сдает обязательные отчеты:

- 3-НДФЛ;

- декларация по НДС.

Установленные сроки сдачи отчетности при закрытии ИП на ОСНО:

- 3-НДФЛ — в течение 5 дней после внесения записи в реестр;

- декларация по НДС — до 25 числа первого месяца следующего квартала включительно.

Может возникнуть такой вопрос: если отчеты сдавались в электронном виде, а по некоторым декларациям срок сдачи наступает после прекращения деятельности, как сдать отчетность после закрытия ИП — на бумаге или в электронном виде?

ИП вправе предоставить отчетность на бумажном носителе (за исключением декларации по НДС) или по телекоммуникационным каналам, если срок действия ключа электронной подписи не истек.

По НДС и иным налогам и сборам

При выполнении функций налогового агента по НДС (например, по импорту) декларация сдается в общепринятые сроки — до 25 числа месяца, следующего за окончанием квартала включительно.

По налогу на имущество физических лиц отчетность не подается. Срок уплаты налога — не позднее 1 декабря следующего года.

Налоговая отчетность при закрытии ИП с работниками состоит из форм:

| Наименование отчета | Срок сдачи |

|---|---|

| 6-НДФЛ | До подачи заявления о ликвидации |

| РСВ (расчет по страховым взносам) | |

| 2-НДФЛ | 1 апреля года, следующего за отчетным |

Если за последний год деятельность не велась, то нулевая отчетность при закрытии ИП сдается в те же сроки. В противном случае применяются штрафные санкции в размере 1000 руб. за каждый несданный документ.

Еще один частый вопрос: как закрыть ИП, если не сдавал отчетность, и какие суммы придется уплатить? Если деятельность не велась, то отчитаться следует за последние 3 года и уплатить взносы в ПФР. В противном случае ФНС не зарегистрирует прекращение деятельности.

Завершение ликвидации

По завершении распределения имущества между участниками можно закрывать расчетный счет и формировать последнюю бухгалтерскую (финансовую) отчетность. Она составляется на основе утвержденного ликвидационного баланса и данных о фактах хозяйственной жизни, имевших место в период с даты утверждения ликвидационного баланса до даты внесения в ЕГРЮЛ записи о ликвидации юридического лица (пункт 4 статьи 17 Федерального закона «О бухгалтерском учете»).

Для ликвидируемых компаний налоговый период заканчивается датой ликвидации. Отчетный год также длится с 1 января и до дня внесения в ЕГРЮЛ записи о ликвидации. Никаких норм закона, отменяющих обязанность сдачи налоговой декларации и бухгалтерской отчетности по последним налоговому и отчетному периоду, для ликвидируемых компаний не предусмотрено. Поэтому не забудьте оплатить все налоги и сдать все промежуточные и годовые декларации и отчетность до подачи в ИФНС заявления по форме Р16001.

Также не стоит забывать про сдачу отчетности в ПФР. В Пенсионном фонде должны быть закрыты все периоды — в том числе текущий, даже если отчетный период по нему ещё не наступил. Отчетность подается после утверждения ПЛБ.

ФСС требует подачи отчетности только за кварталы, отчетный период по которым уже наступил. Отчет за текущий квартал они не примут.

Несмотря на то, что при подаче заявления о ликвидации регистрирующая ФНС сейчас не имеет права требовать от вас предоставления справок об отсутствии задолженности из территориальной налоговой и фондов, получить их всё-таки стоит. Это нужно сделать по 2 причинам. Во-первых, вы сами должны удостовериться, что к компании нет никаких претензий со стороны ФНС и внебюджетных фондов. Во-вторых, система межведомственного взаимодействия работает не идеально и, к сожалению, любые проблемы в её работе ударят в первую очередь по заявителю. Если регистрирующая ФНС не получит ответ из территориальной ИФНС или отделения фонда, то исполнитель может вынести решение о приостановке на месяц или об отказе — в зависимости от настроения. Думаю, ни то, ни другое никому не нужно.

По поводу закрытия счета есть несколько важных нюансов:

- если к счету привязана корпоративная карта, то вместо недели счет может закрываться до 60 дней в связи с продолжительными сроками закрытия карты — это лучше проговорить с менеджером вашего банка заранее еще в начале ликвидации;

- никогда нельзя закрывать счет до получения справок из территориальной ИФНС и внебюджетных фондов — может всплыть задолженность в какие-нибудь 60 копеек, которую можно оплатить только с расчетного счета, а открывать расчетный счет повторно вряд ли входит в ваши планы;

- если после утверждения окончательного ликвидационного баланса на счете остались средства, то обязательно распределите их до внесения в ЕГРЮЛ записи о ликвидации – после ликвидации счет закроется автоматически, но выдаст ли вам банк оставшиеся средства со счета — никто не знает.

Убедившись, что у компании не осталось никаких долгов, все отчеты и декларации сданы, счет в банке закрыт, можно подавать документы на завершение ликвидации: заявление по форме Р16001, решение/протокол об утверждении ликвидационного баланса, сам ликвидационный баланс и документ об оплате пошлины. Также рекомендую приложить справки из ИФНС и фондов на случай проблем с электронным взаимодействием государственных органов (не забудьте оставить себе копии справок).

Компания считается ликвидированной с даты, следующей за датой внесения в ЕГРЮЛ соответствующей записи (Постановление Президиума ВАС РФ от 17.04.2012 № 14140/11 по делу № А27-17017/2009).

Как заполнить отчет 4-ФСС

Отчет в бумажном виде могут сдавать только маленькие фирмы. Заполнять его нужно ручкой с синими чернилами, используя печатные буквы. Исправлять ошибки можно аккуратным зачеркиванием неверного показателя с подписью страхователя и датой исправления. Корректором пользоваться нельзя.

После заполнения 4-ФСС нужно пронумеровать заполненные страницы и завизировать отчет у руководителя компании или у его доверенного лица. Визируется каждый лист отчета.

Каждый страхователь обязательно сдает титульный лист и разделы 1, 2 и 5. Остальные разделы представляются при наличии соответствующей информации.

Титульный лист отчета 4-ФСС

- Вносим регистрационный номер компании-работодателя (страхователя).

- Далее указываем код подчиненности — это номер отделения ФСС по месту регистрации страхователя.

- Вводим номер корректировки: 000 (если это первый отчет за данный период) или три цифры в диапазоне 001 до 010 (если это откорректированный отчет).

- Указываем отчетный период. Для первого квартала, в поле «Отчетный период (код)» пишем «03». Для полугодия — код «06». Для 9 месяцев — код «09». Для года — код «12».

- Вписываем расчетный 2021 год в графу «Календарный год».

- Графу «Прекращение деятельности» заполняем при необходимости.

- Далее вписываем название организации согласно уставу компании или личные данные физического лица — ИП.

- Вводим реквизиты: ИНН, КПП, ОГРН и ОКВЭД.

- В поле «Бюджетная организация» проставляется признак страхователя: 1 — Федеральный бюджет 2 — Бюджет субъекта Российской Федерации 3 — Бюджет муниципального образования 4 — Смешанное финансирование. Это только для бюджетных организаций.

- Вносим цифры мобильного или стационарного телефона, адрес регистрации.

- Добавляем информацию о среднесписочной численности работников, количестве сотрудников с инвалидностью и работников, занятых на вредной или опасной работе.

- В конце вносим код страхователя или его законного представителя, отдаем на визирование.

- Таблица 1 содержит сведения о суммах выплат и иных вознаграждений, начисленных физлицам за каждый месяц отчетного квартала и об общем размере начислений за год. Если исключаемых выплат не было — эти суммы равны базе начисления взносов. Дополнительно указывается размер страхового тарифа с учетом процента скидки или надбавки к нему.

- Таблица 2 заполняется на основе записей бухучета. Содержит расчетные суммы по взносам на травматизм с начислений за каждый месяц квартала и сумму взносов, доначисленных после проверки. Отсюда выводятся размеры обязательств перед бюджетом. Во второй колонке таблицы отражены сведения по оплате взносов с начала года. Строку 15 не нужно заполнять тем, кто работает по проекту прямые выплаты.

- Таблица 5 содержит данные о количестве рабочих мест, по которым проводилась спецоценка условий труда, и количестве рабочих мест, по которым проводили предварительные и периодические медосмотры. По правилам, все данные в таблице должны быть на начало года, то есть на 1 января 2021.

Эти и другие таблицы должны соответствовать правилам Приложения № 2 к Приказу ФСС № 381 от 26 сентября 2021 года.

Приостановить расчетный счет

Если компания не ведет работу, все равно придется сдавать отчеты. Их называют нулевыми, потому что вместо сумм налогов там нули.

Когда компания сдает нулевые отчеты, налоговая может заподозрить, что компания уходит от налогов. Тогда она попросит компанию объяснить, почему сдаются нулевые отчеты. Если работа не ведется, по идее, там будут нули. Но бывают другие ситуации:

- старый клиент неожиданно вернул долг по договору;

- банк заплатил проценты на остаток по счету;

- клиент перевел деньги по ошибке.

С точки зрения налоговой это доход компании, и с него нужно заплатить налог.

Чтобы избежать этих неожиданностей, нужно написать заявление в банк и приостановить работу счета. Например, в Модульбанке для этого нужно написать в чат, а бизнес-ассистент пришлет форму заявления.

Скорее всего, банк попросит оплатить годовое обслуживание заранее и только после этого выдаст справку о приостановке счета. Эту справку можно показать налоговой, если она что-то заподозрит.

Нулевой ликвидационный баланс — обязательное ли это условие

Перед каждым предприятием, которое проходит процесс закрытия, встает вопрос — должен ли его ликвидационный баланс быть нулевым. Сразу ответить на него сложно. Сначала нужно уточнить важные моменты.

Важно

Закрытие предприятия предполагает составление двух ликвидационных балансов — промежуточного и окончательного. Схемы их составления похожи, но есть отличия, ведь балансы не должны быть идентичными.. Если промежуточный баланс составляется в самом начале ликвидации предприятия, то окончательный — только после того, как компания урегулирует все вопросы со своими контрагентами

Если промежуточный баланс составляется в самом начале ликвидации предприятия, то окончательный — только после того, как компания урегулирует все вопросы со своими контрагентами.

Важно

Конкретная дата составления промежуточного баланса для ликвидации предприятия не установлена. Главное, чтобы в документе была дана точная оценка состояния имущества и финансов предприятия на выбранную дату.. При этом промежуточный баланс можно составлять несколько раз

Предприятие, которое собирается закрываться, публикует извещение об этом в «Вестнике государственной регистрации». После того, как пройдут два месяца после данной публикации, оформляется промежуточный ликвидационный баланс. Затем, при необходимости — следующий, второй, третий и т.д. А вот окончательный ликвидационный баланс нужно, согласно ФЗ «О бухгалтерской отчетности», составить только от даты самого закрытия предприятия

При этом промежуточный баланс можно составлять несколько раз. Предприятие, которое собирается закрываться, публикует извещение об этом в «Вестнике государственной регистрации». После того, как пройдут два месяца после данной публикации, оформляется промежуточный ликвидационный баланс. Затем, при необходимости — следующий, второй, третий и т.д. А вот окончательный ликвидационный баланс нужно, согласно ФЗ «О бухгалтерской отчетности», составить только от даты самого закрытия предприятия.

Исходя из всего вышесказанного, делаем вывод — промежуточный баланс вовсе не обязательно должен быть нулевым. Главной целью этого документа является определение состояния компании на данный конкретный момент. У предприятия могут быть задолженности, пока отношения с контрагентами не урегулированы. Окончательный баланс — нулевой. В этом отчете дебет должен быть равен кредиту, что покажет — компания перед ликвидацией урегулировала все отношения с партнерами, расплатилась по долгам, активы были распределены между учредителями.

Представим схему составления промежуточного ликвидационного баланса:

- Проводится инвентаризация, чтобы установить полную стоимость имущества, оставшегося у закрывающегося предприятия на указанную дату.

- Определяется наличие долгов перед кредиторами, их сумма.

- Если у предприятия нет денег, чтобы погасить задолженность, оставшееся имущество выставляется на публичные торги.

- Составляется бухгалтерский баланс.

- Формируются приложения к документам, чтобы указать реальное состояние финансов компании, требования ее кредиторов.

На базе отчетности, составленной за последние месяцы работы предприятия, формируется промежуточный ликвидационный баланс. В нем указываются такие сведения:

- Активы организации, в том числе основные средства.

- Сооружения, здания, в том числе недостроенные.

- Долго- и краткосрочные финансовые вложения.

- Все имеющиеся нематериальные средства, обязательно нужно указать их стоимость по активу.

- Прочие активы, запасы, расходы.

- Дебиторские обязательства.

- Денежные средства в банке и кассе компании.

- Авансы, выплаченные работникам и поставщикам.

- Требования кредиторов с точным указанием сумм и вынесенным решением о погашении долгов.