Уплата налога при усн: объект доходы

Содержание:

- Платежное поручение по УСН-налогу: какие требования учесть

- Реквизиты для оплаты налога по объекту «доходы» в 2020–2021 годах

- Реквизиты для оплаты налога по объекту «доходы» в 2020–2021 годах

- Наказание за не оплаченные вовремя авансовые платежи

- Как правильно заполнить платежку по УСН в 2017 году

- Авансовые платежи по налогу УСН доходы

- Образец заполнения платежного поручения при УСН в 2020 году ↑

- Инструкция по заполнению платёжного поручения

- Уплата УСН в 2018-2019 годах

Платежное поручение по УСН-налогу: какие требования учесть

Платежное поручение по УСН за год оформляется:

- в соответствии с требованиями, предусмотренными Положением Банка России о правилах перевода денежных средств от 19.06.2012 № 383-П — в нем вы найдете описание и состав всех реквизитов платежки;

- с учетом приложения № 2 к приказу Минфина России от 08.06.2020 № 99н — в нем уточнен порядок отражения информации в реквизитах платежки на перечисление налоговых платежей.

При заполнении платежки особо тщательно проверьте реквизиты, ошибки в которых могут препятствовать своевременному поступлению УСН-налога в бюджет:

- неточное указание счета Управления федерального казначейства; и/или

- неверное отражение наименования банка получателя.

ВАЖНО! Ошибку в счете казначейства можно исправить путем подачи заявления об уточнении платежа. При неправильном указании банка уточнение платежа невозможно, нужно перечислить налог повторно

Ошибочную сумму можно вернуть.

Ошибки или неточности в остальных реквизитах платежки не так критичны — они не препятствуют поступлению УСН-налога в бюджет и исправляются подачей заявления об уточнении платежа (подп. 4 п. 4 ст. 45 НК РФ). Образец заявления вы найдете здесь.

Как суды оценивают ошибки в платежках, узнайте из публикации.

Платежное поручение по УСН за год образца 2020-2021 годов за последнее время каких-либо коренных изменений не претерпело, поэтому за его основу можно взять прошлогоднюю платежку.

Заполнение платежки ИП имеет свои особенности. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Перед оформлением платежного документа особое внимание уделите правильному расчету налога — об этом расскажем далее

Реквизиты для оплаты налога по объекту «доходы» в 2020–2021 годах

- В поле 101 «Статус налогоплательщика» указывают 09 — значение для ИП или 01 — для компаний.

- В поле 18 «Вид операции» проставляют 01.

- В поле 21 «Очередность платежа» указывают 5.

- В поле 22 «Код» выбирают 0 (при оплате налога или аванса) или код, указанный в требовании ФНС.

- В поле 24 «Назначение платежа» пишут: «Авансовый платеж» или «Оплата УСН по объекту «доходы»».

- В поле 104 «КБК» проставляют 182 1 05 01011 01 1000 110.

- В поле 105 «ОКТМО» указывается код в соответствии с территориальной принадлежностью ИП или компании.

- В поле 106 «Основание платежа» выбирают в зависимости от конкретной ситуации: ТП (текущие платежи), ТР (оплата на основании требования ФНС) или ЗД (оплата задолженности).

- В поле 107 «Налоговый период» указывают соответствующий период, за который делают оплату: ГД.00.2020, КВ.01.2021, КВ.02.2021, КВ.03.2021. Следующие годы — по аналогии.

- В поле 108 «Номер документа» ставится 0 для оплаты налога и авансов. В случае оплаты на основании взысканий ИФНС — номер требования налоговиков.

- В поле 109 «Дата документа» проставляется 0 (при оплате аванса); при уплате налога — дата подписания декларации, поданной в ИФНС. При оплате по требованию налоговой ставится дата требования.

Реквизиты для уплаты налогов в 2021 году проще всего найти на сайте ФНС. Там есть специальный сервис. Подробнее о нем мы рассказали здесь.

Образцы платежных поручений на уплату налога при УСН с объектом «доходы» вы можете посмотреть в Готовом решении от КонсультантПлюс. Получите пробный доступ к К+, это бесплатно.

О правилах ведения регистра, необходимого для расчета налога при УСН, читайте в материале «Как вести книгу доходов и расходов при УСН (образец)?».

Реквизиты для оплаты налога по объекту «доходы» в 2020–2021 годах

- В поле 101 «Статус налогоплательщика» указывают 09 — значение для ИП или 01 — для компаний.

- В поле 18 «Вид операции» проставляют 01.

- В поле 21 «Очередность платежа» указывают 5.

- В поле 22 «Код» выбирают 0 (при оплате налога или аванса) или код, указанный в требовании ФНС.

- В поле 24 «Назначение платежа» пишут: «Авансовый платеж» или «Оплата УСН по объекту «доходы»».

- В поле 104 «КБК» проставляют 182 1 0500 110.

- В поле 105 «ОКТМО» указывается код в соответствии с территориальной принадлежностью ИП или компании.

- В поле 106 «Основание платежа» выбирают в зависимости от конкретной ситуации: ТП (текущие платежи), ТР (оплата на основании требования ФНС) или ЗД (оплата задолженности).

- В поле 107 «Налоговый период» указывают соответствующий период, за который делают оплату: ГД.00.2020, КВ.01.2021, КВ.02.2021, КВ.03.2021. Следующие годы — по аналогии.

- В поле 108 «Номер документа» ставится 0 для оплаты налога и авансов. В случае оплаты на основании взысканий ИФНС — номер требования налоговиков.

- В поле 109 «Дата документа» проставляется 0 (при оплате аванса); при уплате налога — дата подписания декларации, поданной в ИФНС. При оплате по требованию налоговой ставится дата требования.

Образцы платежных поручений на уплату налога при УСН с объектом «доходы» вы можете посмотреть в Готовом решении от КонсультантПлюс. Получите пробный доступ к К+, это бесплатно.

О правилах ведения регистра, необходимого для расчета налога при УСН, читайте в материале «Как вести книгу доходов и расходов при УСН (образец)?».

Наказание за не оплаченные вовремя авансовые платежи

Согласно Налоговому кодексу РФ, если авансовые платежи не были вовремя начислены и отправлены в государственный бюджет, на них начисляются пени.

Размер пени равен 1/3 ставки рефинансирования Центрального банка РФ за каждый день просрочки.

Тем не менее, в отношении индивидуальных предпринимателей, пренебрегающих оплатой авансовых платежей, законодатели ограничились только начислением пени – никаких других штрафов и наказаний здесь не предусмотрено.

А вот если индивидуальный предприниматель не вовремя предоставил налоговую декларацию по УСН, то в этом случае он обязан будет оплатить штраф. Сумма штрафа в каждом случае индивидуальна, поскольку она равна 5% от неуплаченной суммы за каждый месяц.

Впрочем, существуют и ограничения по величине штрафа – он не должен быть выше 30% от суммы невыплаченного налога, и одновременно с этим не может быть ниже 1 тыс. руб.

Как правильно заполнить платежку по УСН в 2017 году

Заполняя платежного поручения УСН доходы на 2017 год, упрощенец должен обратить внимание на следующие основные реквизиты:

- Получатель платежа. В данной строке прописывается название налогового органа, в котором ваша организация или ИП стоят на учете.

- ИНН и КПП получателя. В этом реквизите отражаются данные по вашей ФНС;

- Наименование местного органа федерального казначейства: УФК.

- Номер расчетного счета и БИК. В платежке предусмотрено, что эти поля нужно заполнить и для плательщика и для получателя.

- Наименование, ИНН/КПП налогоплательщика. В этих полях необходимо указать информацию по вашей организации.

- ИП должны указать свои данные Ф.И.О и место жительства.

- КБК. Это поле заполняется в соответствии с приказом Минфина России от 01.07.2013 №65н. В платежном поручении УСН доходы 2017 нужно указывать КБК 182 1 05 01011 01 1000 110. А вот, для доходно-расходной УСН предусмотрен другой КБК. Причем он един для уплаты минимального налога — 182 1 05 01021 01 1000 110.

- Статус налогоплательщика. В этой строке организации должны указать код 01, а ИП — 09.

- Вид операции. Здесь указывается шифр по приложению 1 к положению Банка России от 19. 06.2012 № 383П. В нашем случае в этом поле необходимо поставить код 01.

- Очередность платежа. В соответствии с гражданским законодательством при уплате налога по УСН в данном поле ставится цифра 5.

- Код УИП. При уплате налога в этой строке нужно поставить 0. Если же налоговый орган прислал требование налогоплательщику, то данный код берется из этого документа. В любом случае оставлять поле пустым нельзя, так как в этом случае банк платежку не примет.

- ОКТМО. Это поле заполняется в соответствии с Общероссийском классификатором. Код обязательно должен соответствовать тому, который будет указан налогоплательщиком в декларации по налогу.

- Основание платежа. Это поле предполагает указание двузначного кода. Так как в нашем случае речь идет о стандартной уплате налогового платежа, то в поле нужно указать ТП.

- Налоговый период. В этой строке указывается период уплаты налога. Так как мы платим годовой налог, то нужно будет поставить в поле ГД.00.2017. Для авансов вместо ГД ставятся буквы КВ.

- Дата документа. Так как мы заполняем платежку для окончательной суммы налога, то в этом поле должна быть указана крайняя дата уплаты платежа (то есть 31 марта или 30 апреля). Если плательщику нужно уплатить аванс по УСН или задолженность, то в поле нужно поставить 0.

- Назначение платежа УСН доходы 2017 или доходы минус расходы 2017 . В этой строке платежки нужно указать, какой именно платеж вы хотите сделать. Например, при указании назначения платежа УСН доходы 2017 можно указать «Единый налог за 2017 год по УСН доходы».

Платежное поручение пени по УСН доходы 2017

Пени – это обеспечительная мера, а не санкция. Наличие пеней предусмотрено для обеспечения своевременности поступлений в бюджет.

Если вам нужно заполнить платежку для пеней необходимо обратить внимание, что в целом она схожа со стандартной платежкой по УСН. В ней нужно будет поставить тот же статус плательщика и того же администратора доходов

Аналогичным образом будут заполнены и реквизиты получателя.

Главным отличием будет являться заполнение реквизита КБК. Для доходного УСН режима при уплате пеней необходимо будет указать следующий КБК — 182 1 05 01011 01 2100 110, а для доходно-расходного режима (он же актуален и для минимального налога) — 182 1 05 01021 01 2100 110.

Еще одно отличие – это заполнение реквизита «Основание платежа». Если организация или ИП хочет погасить задолженность по УСН-налогу (при самостоятельном расчете пеней и их добровольной уплате), то нужно указать в поле ЗД. А если налогоплательщику пришло требование на уплату пеней, то в данном поле нужно поставить ТР. Если была проведена налоговая проверка и на основании акта вы делаете перечисление пеней, то в поле нужно будет поставить АП.

Существует ряд особенностей и при заполнении поля «Налоговый период». Если пени налогоплательщик уплачивает добровольно, то в данной строке просто ставится 0. Это обусловлено тем, что пени не нужно уплачивать с той периодичностью, что и текущие платежи. А вот если вам нужно заплатить пени за определенный период, то укажите его в платежке (МС.09.2017 – пени за сентябрь 2017). При наличии требования в данном реквизите указывается срок, проставленный в требовании. При погашении пеней по акту в этой строке ставится также 0.

Обратите также внимание, что при самостоятельной уплате пеней в полях 108 «Номер документа» и 109 «Дата документа» необходимо поставить 0. При уплате по требованию или акту проверки в них нужно ставить номер и дату соответствующего документа

Например, требования.

Авансовые платежи по налогу УСН доходы

Обратите внимание на заполнение поля “Налоговый период”. По налогу УСН налоговым периодом является год, а расчетными периодами первый квартал, полугодие и 9 месяцев, соответственно. Однако в реквизите “107” указывается не сам налоговый или расчетный период, а периодичность платежей, то есть как часто и регулярно налогоплательщик обязан их платить по законодательству о налогах и сборах

Для налога УСН этот показатель является кварталом, или конкретной датой

Однако в реквизите “107” указывается не сам налоговый или расчетный период, а периодичность платежей, то есть как часто и регулярно налогоплательщик обязан их платить по законодательству о налогах и сборах. Для налога УСН этот показатель является кварталом, или конкретной датой.

Перечисляемые самостоятельно и в установленный срок

За каждый квартал авансовый платеж перечисляется не позже 25 числа месяца, следующего за расчетным кварталом. Поэтому в ячейке № 107 указываем тот квартал, за который уплачиваем налог. Не ошибитесь с КБК. В таблице он указан правильно.

| № поля | Наименование реквизита | Содержание реквизита |

|---|---|---|

| 101 | Статус плательщика | 09 |

| 18 | Вид операции | 01 |

| 21 | Очередность платежа | 5 |

| 22 | Код | |

| 104 | Код бюджетной классификации (КБК) | 18210501011011000110 |

| 105 | ОКТМО | Код ОКТМО муниципального образования, в котором зарегистрирован ИП по месту жительства (пребывания) |

| 106 | Основание платежа | ТП |

| 107 | Налоговый период | КВ.01.2014; КВ.02.2014; КВ.03.2014; КВ.04.2014 |

| 108 | Номер документа | |

| 109 | Дата документа | (если уплачиваются авансовые платежи за 1кв., 2кв., 3кв.) ДД.ММ.ГГГГ– дата подписания декларации (платеж за 4 кв.) |

| 110 | Тип платежа | (с 28 марта 2016 г. значение реквизита 110 не указывается) |

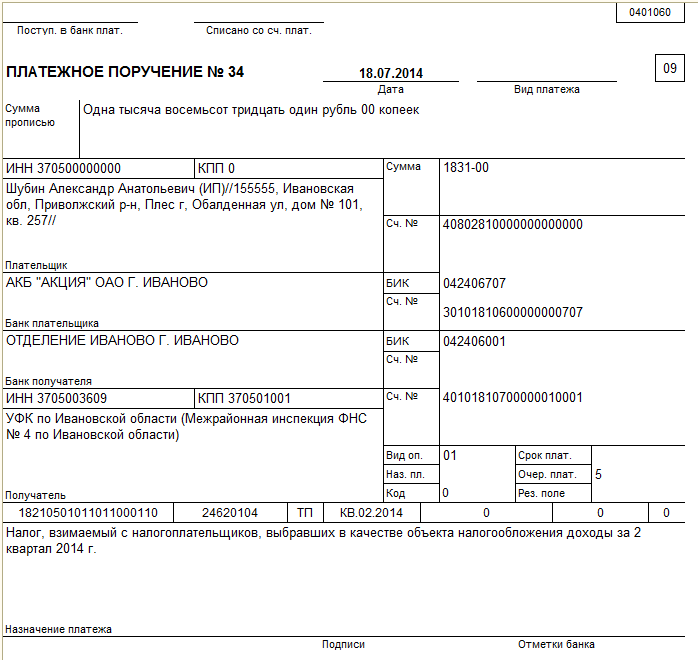

Образец платежного поручения по УСН доходы 2014 для ИП за полугодие

Образец платежного поручения по УСН доходы 2014 для ИП за полугодие

Задолженность по налогу уплачиваемая добровольно

Если вы перечисляете задолженность по налогу, которую обнаружили самостоятельно, следует обратить внимание на следующие моменты. По общему правилу, в показателе налогового периода следует указать тот налоговый период, за который осуществляется уплата или доплата налогового платежа. Однако, в целях уменьшения суммы пени за просроченный платеж прошлых лет, не нужно указывать в этом поле квартал

Ставьте в реквизите “107” значение года, в декларацию которого вы внесли изменения. Если недоплатили авансовые платежи текущего года, тогда пишем квартал. Смотрим таблицу

Однако, в целях уменьшения суммы пени за просроченный платеж прошлых лет, не нужно указывать в этом поле квартал. Ставьте в реквизите “107” значение года, в декларацию которого вы внесли изменения. Если недоплатили авансовые платежи текущего года, тогда пишем квартал. Смотрим таблицу.

| № поля | Наименование реквизита | Содержание реквизита |

|---|---|---|

| 101 | Статус плательщика | 09 |

| 18 | Вид операции | 01 |

| 21 | Очередность платежа | 5 |

| 22 | Код | |

| 104 | Код бюджетной классификации (КБК) | 18210501011011000110 |

| 105 | ОКТМО | Код ОКТМО муниципального образования, в котором зарегистрирован ИП по месту жительства (пребывания) |

| 106 | Основание платежа | ЗД |

| 107 | Налоговый период | ГД.00.2013; КВ.01.2014; КВ.02.2014; КВ.03.2014; КВ.04.2014 |

| 108 | Номер документа | |

| 109 | Дата документа | |

| 110 | Тип платежа | (с 28 марта 2016 г. значение реквизита 110 не указывается) |

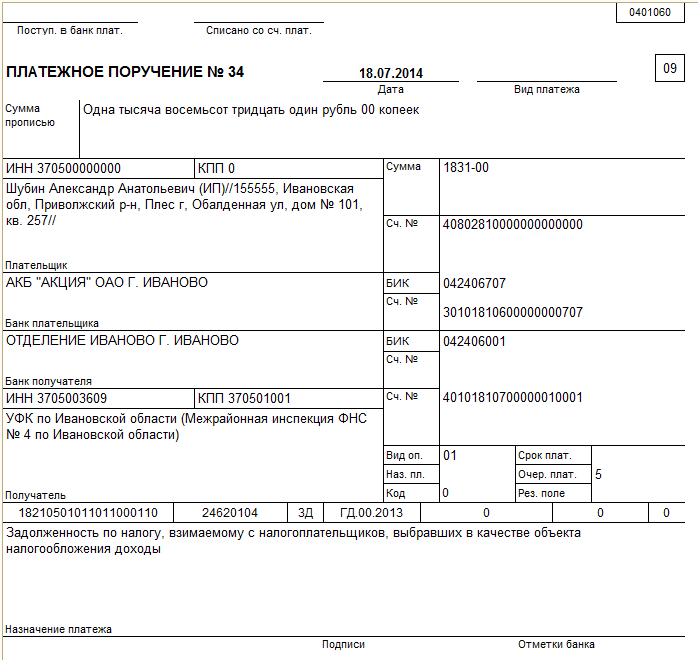

Добровольная уплата задолженности по налогу УСН доходы образец заполнения платежки 2014 для ИП

Добровольная уплата задолженности по налогу УСН доходы образец заполнения платежки 2014 для ИП

Задолженность по налогу по требованию ИФНС

При оформлении платежки на уплату задолженности по УСН доходы по требованию ИФНС изменяются значения некоторых реквизитов. Кроме того, если в требовании налоговый орган указал вам уникальный идентификатор платежа, его код следует написать в поле “22”.

| № поля | Наименование реквизита | Содержание реквизита |

|---|---|---|

| 101 | Статус плательщика | 09 |

| 18 | Вид операции | 01 |

| 21 | Очередность платежа | 5 |

| 22 | Код | или 20-значный код УИН |

| 104 | Код бюджетной классификации (КБК) | 18210501011011000110 |

| 105 | ОКТМО | Код ОКТМО муниципального образования, в котором зарегистрирован ИП по месту жительства (пребывания) |

| 106 | Основание платежа | ТР |

| 107 | Налоговый период | Дата, установленная в требовании как срок уплаты ДД.ММ.2014 |

| 108 | Номер документа | № требования |

| 109 | Дата документа | Дата требования |

| 110 | Тип платежа | (с 28 марта 2016 г. значение реквизита 110 не указывается) |

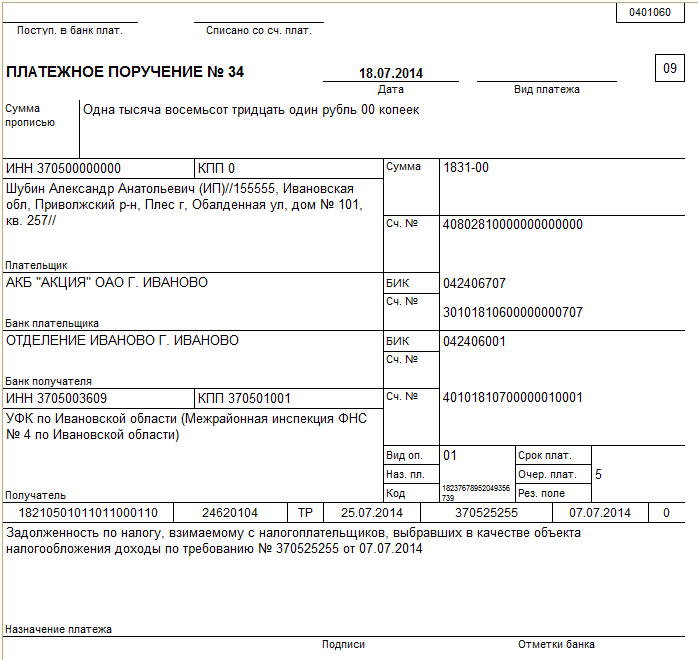

Образец платежки УСН доходы по требованию с УИН

Здесь значения всех реквизитов те же, что и в примере выше. Только вместо ноля (“0”) указываем УИН в ячейке “Код”. Если вам прислали заполненную квитанцию, возьмите цифры из поля “Индекс документа”.

Образец заполнения платежки задолженность по налогу УСН доходы 2014 по требованию с указанием УИН для ИП

Образец заполнения платежки задолженность по налогу УСН доходы 2014 по требованию с указанием УИН для ИП

Образец заполнения платежного поручения при УСН в 2020 году ↑

Чтобы заполнить поручение, стоит ориентироваться на правила, действующие в 2020 году. Иначе есть риск сделать ошибку, из-за которой банк не проведет перечисления, и платеж будет просрочено.

Это чревато начислением пени. Что же писать в бланке:

| Графа | |

| Плательщик | Отражают ИНН предприятия, коды причины регистрации (КПП) |

| Получатель | ИНН (налоговый орган, финансовые структуры России) |

| Назначение | КБК, ОКАТО, что является основанием, проставляются номера документации, даты, виды перечислений и примечания |

«Основание» — это значение из 2 букв:

| Основание | Описание |

| ТП | Платеж, что осуществляется за текущий год |

| ЗД | Уплата сумм задолженностей на добровольной основе |

| ТР | Уплата задолженностей по требованиям уполномоченной инстанции |

| РС | Уплата задолженностей (относительно рассроченных платежей) |

| ОТ | Уплата долгов (относительно отсрочки) |

| РТ | Перечисление сумм долга реструктурированных задолженностей |

| ВУ | При погашении задолженностей (отсрочка) при введении внешних управлений |

| ПР | Уплата сумм задолженностей, что приостановлены к взиманию |

| АП | При погашении задолженностей по актам проверок |

В пункте для отражения налогового периода нужно указать:

| Пункт | |

| Д1, Д2, Д3 | При перечислении платежей за 1-ю, 2-ю и 3-ю декаду |

| МС | При перечислении сумм за месяц |

| КВ | За квартал |

| ПЛ | За полгода |

| ГД | За год |

При указании вида платежа нужно указать такой код:

| Код | Значение |

| НС | При уплате налогов или сборов, при перечислении в счет рассроченных или реструктурированных задолженностей |

| ВА | Авансовый взнос |

| СА | При уплате штрафа, который начислен согласно правилам Налогового кодекса |

| ПЦ | При перечислении дополнительных платежей за использование бюджетных средств |

| АШ | Административные виды штрафа за руководителей предприятия |

| ИП | Платежи в счет уплаты отсроченного долга по штрафам |

| ПЕ | При уплате долгов по пени |

Доходы

Организации, которые работают на УСН «доходы», при авансовом переводе должны заполнить форму платежного поручения так:

| Ячейка | Содержимое |

| Указывается статус плательщиков (пункт 101) | 09 для ИП |

| Пункт 8 | ФИО плательщика, адрес проживания |

| В какой очередности платеж (пункт 21) | Ставим «5» |

| Пункт 22 | Код «0» |

| КПП плательщиков (в пункте 102) | Ноль |

| Код бюджетной классификации (пункт 104) | 18210501011011000110 |

| ОТКМО (в пункте 105) по месту проживания | Уточнить цифры можно на официальных сайтах ФНС или в территориальном отделении |

| Основанием платежа являются ТП (в пункте 106) | В текущем году |

| Отчетный период (пункт 107) | Аванс в первом квартале 2020 — ГД.00.2015, налог за 2020 г. — ГД.00.2014 |

| Нумерация документа | «0» (пункт 108) |

| Число (пункт 109) | 0, если уплачивается аванс, в остальных случаях ставят дат |

| Тип | «0» (пункт 110) |

| Назначение (пункт 24) | Аванс по упрощенке за 1-й квартал 2020 года, налоги по специальному режиму за 2020г |

Инструкция по заполнению платёжного поручения

Если предприниматель принял решение оплачивать налог со своего расчётного счёта, то для перевода средств ему понадобится грамотно заполнить платёжное поручение. Сложного в этом ничего нет, главное иметь под рукой образец

Особое внимание при этом надо уделить правильному внесению наименования банка УФК и счёта получателя, в противном случае ваша обязанность по перечислению налога не будет считаться исполненной

Итак, плательщиком заполняются:

поле 101 – статус плательщика – в нашем случае ИП – 09;

поле 8 и 60 – наименование ИП и его ИНН. Если вы используете интернет-банк – то эти поля обычно всегда автоматически заполнены, так же как и поля 9, 10, 11, 12 несущие данные о вашем счёте;

поле 7 – сумма оплачиваемого налога;

поля 16,61 и 103 – наименование налогового органа, куда вы перечисляете платёж и поле 14-БИК банка получателя. Кор. счёт в поле 17 и наименование банка в поле 13 обычно заполняются программой, после введения вами БИК;

поле 21 – очерёдность платежа – в данном случае «5» или «3», если оплата уже происходит по требованию из налоговой. Вообще правильность заполнения этого поля критична только в случае ,если на счету нет денег для проведения оплат, если средства есть, то все списания со счёта будут происходить в календарной последовательности;

поле 104 – КБК налога, у УСН «Доходы» в 2019 году это 182 1 05 01011 01 1000 110

Обратите внимание, если вы оплачиваете штраф или пени по налогу, то у них будет свой персональный КБК.

поле 105 – ОКАТО – это территориальный код, его можно узнать через специализированный сайты, например, http://classinform.ru/kod-okato-po-inn.html введя свой ИНН;

поле 106 предложит вам выбор из нескольких вариантов. Если вы оплачиваете налог вовремя – ставьте «ТП»

Если спохватились, обнаружили у себя задолженность и добровольно её гасите – «ЗД». Ну а если уже пришло требование от ИФНС – «ТР», остальные шесть значений встречаются значительно реже, и посмотреть их все можно непосредственно при заполнении графы;

поле 107 выбираете «КВ» – квартал, дальше цифра от 01 до 04 – номер квартала соответственно, крайние четыре цифры – это год за который оплачиваете налог;

поле 108 – дата документа – всегда равно 0, если перечисляется текущий платёж;

поле 109 – номер документа требования об уплате налога. Аналогично полю 108 – если у вас своевременное перечисление – всегда «0»

поле 24 – назначение платежа – где вы пишите практически то же самое, что до этого кодировали в полях 104-109, но словами.

Для человека, столкнувшегося с заполнением налогового платёжного поручения впервые, это может показаться достаточно трудной задачей. По факту – всю перечисленную процедуру необходимо пройти только один раз, дальше вы сохраните в онлайн-банке шаблон или просто будете копировать предыдущее платёжное поручение по этому же налогу, меняя в нём лишь дату, период оплаты и редактируя назначение платежа. Составление документа при таком порядке занимает меньше минуты.

И хотя прямого запрета к перечислению налогов с личного счёта предпринимателя нет, проводя такую оплату, ИП нарушает договор с банком, который, согласно инструкции ЦБ запрещает использовать личные счета клиентов в коммерческих целях. В лучшем случае банк может просто заблокировать такой платёж, в худшем возникнут неприятности вплоть до закрытия счёта.

Уплата УСН в 2018-2019 годах

В соответствии с п. 7 ст. 346.21 НК РФ оплата авансовых платежей по УСН производится до 25-го числа месяца, следующего за отчетным периодом. Уплата же окончательного упрощенного налога должна производиться в следующем после отчетного году: организациями до 31 марта, ИП — до 30 апреля. При совпадении с общевыходными днями срок подлежит переносу на ближайший более поздний рабочий день.

Основные реквизиты платежного документа должны содержать следующую информацию:

- данные о плательщике и получателе: их наименование, ИНН, КПП, сведения о банках;

- данные, идентифицирующие налог, вид, тип, очередность платежа;

- данные о территориальной принадлежности плательщика;

- общую информацию о платеже: дату, номер документа, а также назначение платежа.

Таким образом, заполняя платежное поручение, необходимо указать следующее:

- Получатель платежа: налоговый орган.

- ИНН/КПП: соответствующие номер и код налогового органа.

- Наименование местного органа федерального казначейства: УФК.

- БИК: БИК банков получателя и плательщика.

- Номер счета: номера счетов ФНС и плательщика.

Где взять реквизиты ФНС для заполнения платежки на уплату налогов см. здесь.

- Наименование, ИНН/КПП налогоплательщика: указываются соответствующие реквизиты организации.

- Для ИП: Ф. И. О, адрес места жительства.

- КБК: 182 1 05 01011 01 1000 110.

- Статус налогоплательщика: юрлица — 01, ИП — 09.

- Вид операции: 01.

- Очередность платежа: 5.

- Код УИП: 0 (при уплате налога) или код, указанный в требовании (при уплате задолженности на основании требования налогового органа).

- ОКТМО: код территориальной принадлежности организации или ИП.

- Основание платежа: ТП (по текущим платежам), ЗД (по задолженности), ТР (по уплате по требованию).

- Налоговый период: квартал для авансовых платежей (КВ.01.2019; КВ.02.2019 и т. д.) или календарный год (ГД.00.2018).

- Дата документа: 0 (для авансовых платежей и для уплаты задолженности) и 31.03.2019/30.04.2019 (для уплаты годовой суммы налога).

- Назначение платежа: налог за 2018 год или авансовый платеж за 1 квартал, 2 квартал, 3 квартал 2019 года.

Подробнее о КБК, применяемых при УСН, читайте в статье «КБК по УСН «доходы» на 2018–2019 годы».