Рсв: какие коды указать, чтобы отчет приняли

Содержание:

- Отчетный период

- Заменяет налоги

- Нулевая декларация для ИП на УСН Доходы

- Как заполнить последнюю декларацию по ЕНВД

- Определение правильного налогового периода по прибыли

- Шаг 3: что писать на титульной странице

- Условия применения

- Налоговый и отчетный периоды по налогу на прибыль: коды 21, 31, 33, 34 в декларации

- Налоговый орган (код)

- Как правильно указать

- Отчеты по прибыли

- Из чего состоит код обоснования ставки

Отчетный период

Для каждого вида налога предусмотрен свой отчетный период с кодом по общему правилу и для консолидированной группы налогоплательщиков.

Налог на прибыль

Отчетными периодами по налогу признаны 1-ый квартал, полугодие и 9 месяцев. По итогам ОП предоставляются декларации, как и по итогам НП, с числовыми значениями периодов:

| Код по общему правилу | Код для консолидированной группы налогоплательщиков | Расшифровка |

| 21 | 13 | 1-ый квартал |

| 31 | 14 | полугодие |

| 33 | 15 | 9 месяцев |

Если налогоплательщиком выражено желание исчислять сумму авансового платежа исходя из ежемесячной фактической прибыли, то для него ОП составят 1-ый месяц, два месяца, три месяца и так далее нарастающим итогом до конца года:

| Код по общему правилу | Код для консолидированной группы налогоплательщиков | Расшифровка | |

| 35 | 57 | 1 месяц | |

| 36 | 58 | 2 | месяца |

| 37 | 59 | 3 | |

| 38 | 60 | 4 | |

| 39 | 61 | 5 | месяцев |

| 40 | 62 | 6 | |

| 41 | 63 | 7 | |

| 42 | 64 | 8 | |

| 43 | 65 | 9 | |

| 44 | 66 | 10 | |

| 45 | 67 | 11 |

Налог на имущество организаций

Налог относится к региональному уровню власти. Законами субъектов РФ отчетные периоды могут быть не предусмотрены. Но если они есть, то равны 1-му кварталу, полугодию и 9 месяцам.

Для категории плательщиков, определяющей сумму обязательного платежа по кадастровой стоимости имущества, ОП являются 1-ый, 2-ой и 3-ий кварталы, то есть расчеты ведутся по каждому периоду в отдельности, без нарастающего итога.

По завершении отчетных периодов уплачиваются авансовые платежи и подаются налоговые расчеты. Для этих целей предусмотрены:

| Код | Расшифровка | |

| 21 | 1-ый квартал | |

| 17 | полугодие (или 2-ой квартал) | |

| 18 | 9 месяцев (или 3-ий квартал) | |

| 51 | 1-ый квартал | при реорганизации организации |

| 47 | полугодие (или 2-ой квартал) | |

| 48 | 9 месяцев (или 3-ий квартал) |

Обратите внимание, законодатель определяет код ОП и при реорганизации. Это значит, что при завершении деятельности наряду с последней декларацией должен быть предоставлен и последний расчет

УСН

Отчетными по упрощенной системе признаны 1-ый квартал, полугодие и 9 месяцев. По их окончании уплачиваются авансы без подачи отчетных документов. Поэтому для УСН определены только приведенные выше коды НП, которые и указываются при перечислении средств в бюджет.

Страховые взносы

В пределах расчетного периода отчетными считаются 1-ый квартал, полугодие и 9 месяцев:

| Код | Расшифровка | |

| 21 | 1-ый квартал | |

| 31 | полугодие | |

| 33 | 9 месяцев | |

| 51 | 1-ый квартал | для реорганизуемой (ликвидируемой) организации |

| 52 | полугодие | |

| 53 | 9 месяцев |

Заменяет налоги

^

Организации

Индивидуальные предприниматели

налога на прибыль организаций, за исключением налога, уплачиваемого с доходов по дивидендам и отдельным видам долговых обязательств;

налога на имущество организаций, однако, с 1 января 2015 г. для организаций, применяющих УСН, устанавливается обязанность уплачивать налог на имущество в отношении объектов недвижимости, налоговая база по которым определяется как их кадастровая стоимость (п. 2 , п. 1 ст. 2, ч. 4 ст. 7 Федерального закона от 02.04.2014 № 52-ФЗ);

налога на добавленную стоимость, за исключением НДС, уплачиваемого при ввозе товаров на таможне, а также при выполнении договора простого товарищества или договора доверительного управления имуществом.

налога на доходы физических лиц в отношении доходов от предпринимательской деятельности;

налога на имущество физических лиц, по имуществу, используемому в предпринимательской деятельности. однако, с 1 января 2015 г. для индивидуальных предпринимателей, применяющих УСН, установлена обязанность уплачивать налог на имущество в отношении объектов недвижимости, которые включены в перечень, определяемый в соответствии с (п. 3 , п. 23 ст. 2, ч. 1 ст. 4 Федерального закона от 29.11.2014 № 382-ФЗ)»;

налога на добавленную стоимость, за исключением НДС, уплачиваемого при ввозе товаров на таможне, а также при выполнении договора простого товарищества или договора доверительного управления имуществом).

Применение УСН не освобождает от исполнения функций по исчислению, удержанию и перечислению НДФЛ с заработной платы сотрудников.

Нулевая декларация для ИП на УСН Доходы

Для УСН Доходы в декларации предусмотрены разделы 1.1. и 2.1.1. Есть также раздел 2.1.2. для тех, кто на этом варианте упрощёнки платит торговый сбор. Но поскольку мы заполняем нулевую отчётность, очевидно, что ИП не использует торговые объекты.

Поэтому, вместе с титульным листом, в нулевой декларации УСН Доходы будут заполнены всего 4 страницы. Рассмотрим их подробнее.

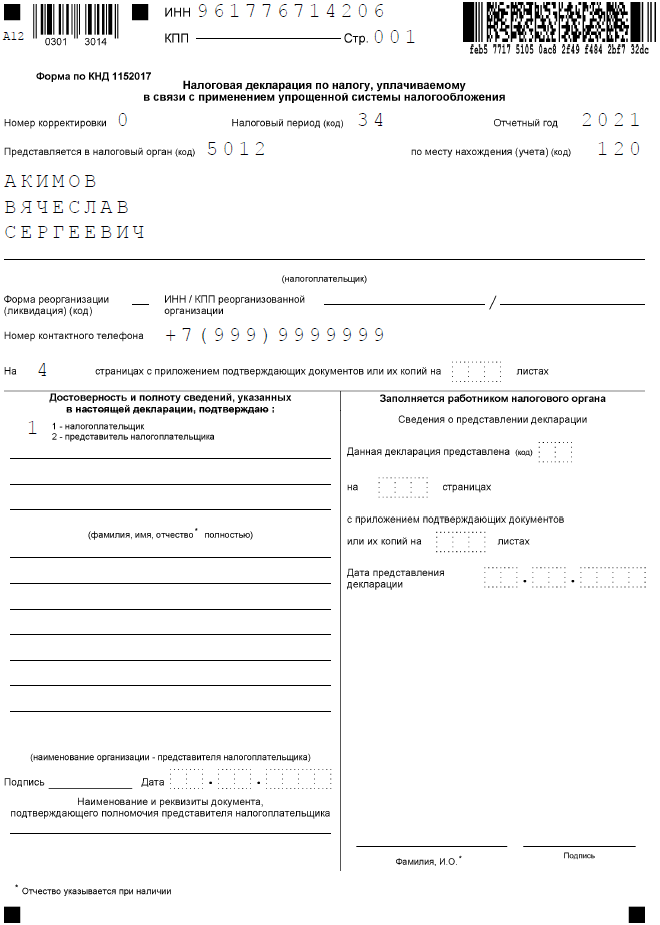

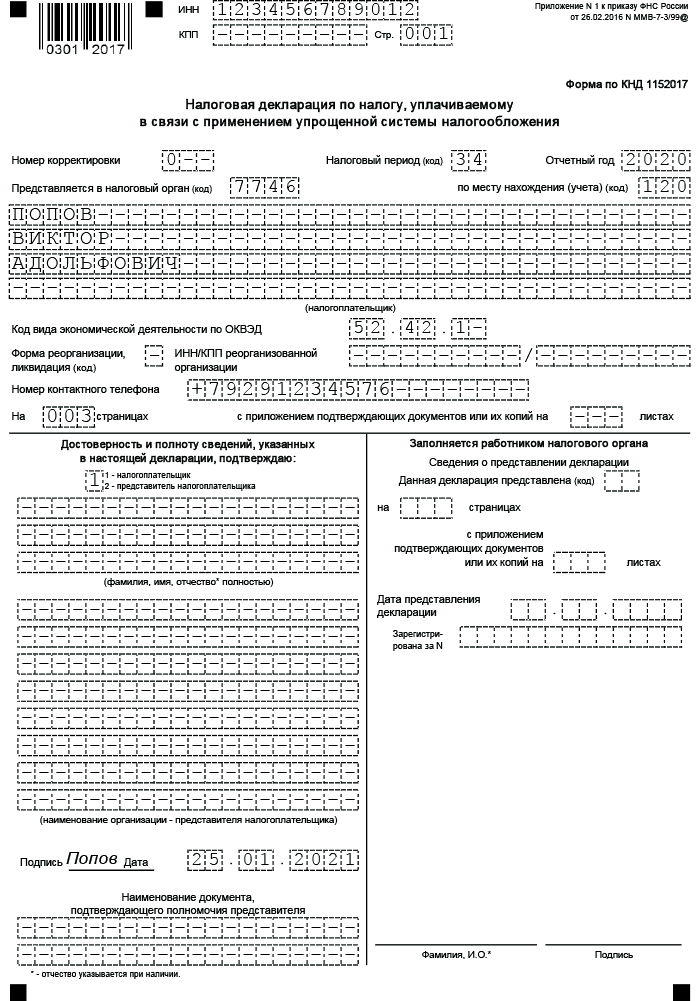

Титульная страница

Это стандартная страница для всех отчётов, где надо указать полное имя налогоплательщика, его ИНН и код налоговой инспекции, в которой он отчитывается. Кроме того, в каждой декларации есть свои коды. Все значения кодов можно найти в приложениях к приказам, которым утверждены отчётные формы.

Для заполнения титульной страницы нулевой декларации УСН нам понадобятся следующие коды:

- налоговый период – при сдаче отчёта за прошедший год это значение «34»;

- код по месту учёта или нахождения – для ИП это код «120».

Проверяем заполнение всех строк титульного листа:

- ИНН – указывается во всех официальных документах предпринимателя. Если вы его забыли, узнайте, как найти номер через сайт ФНС.

- КПП – этот код присваивается только организациям. ИП при ручном заполнении проставляет здесь прочерки, при заполнении на компьютере можно оставить пустые ячейки.

- Номер корректировки. Если вы подаёте первую декларацию за отчётный период, то выбирайте значение «0».

- Налоговый период – «34».

- Отчётный год – «2021» (если отчитываетесь за прошлый год, соответственно, укажите «2020»).

- Код места учёта ИП – впишите «120».

- ФИО индивидуального предпринимателя – фамилия, имя, отчество указывается по отдельности, с левого края, каждый раз в новой строке.

- Номер телефона для связи с ИП – без пробелов, скобок и прочерков.

- Количество страниц в заполненной декларации – в нашем примере это «4».

- Количество листов приложенных документов (при наличии). Если декларацию подаёт представитель ИП, то к ней прилагают доверенность. В таком случае в это поле надо вписать количество листов документа.

Переходим к левому нижнему блоку. Здесь указывают данные лица, которое сдаёт и подписывает декларацию. Проставьте «1», если этом сам предприниматель, или «2», если отчётность сдаёт представитель.

В строках «Фамилия, имя, отчество» вписывают данные только представителя, ИП здесь ничего не заполняют. При необходимости в самых последних строках укажите номер и дату выдачи доверенности.

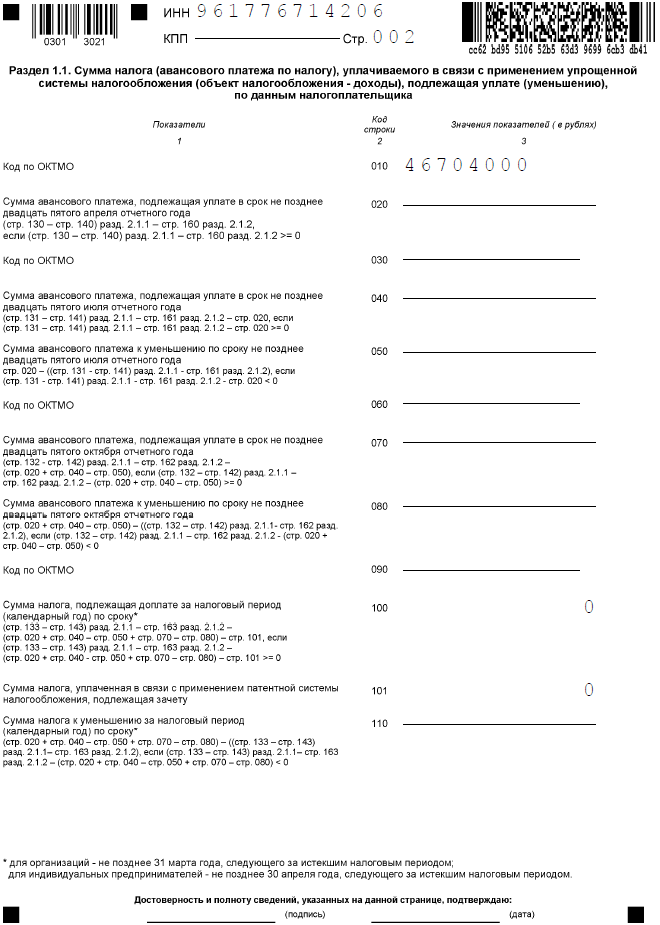

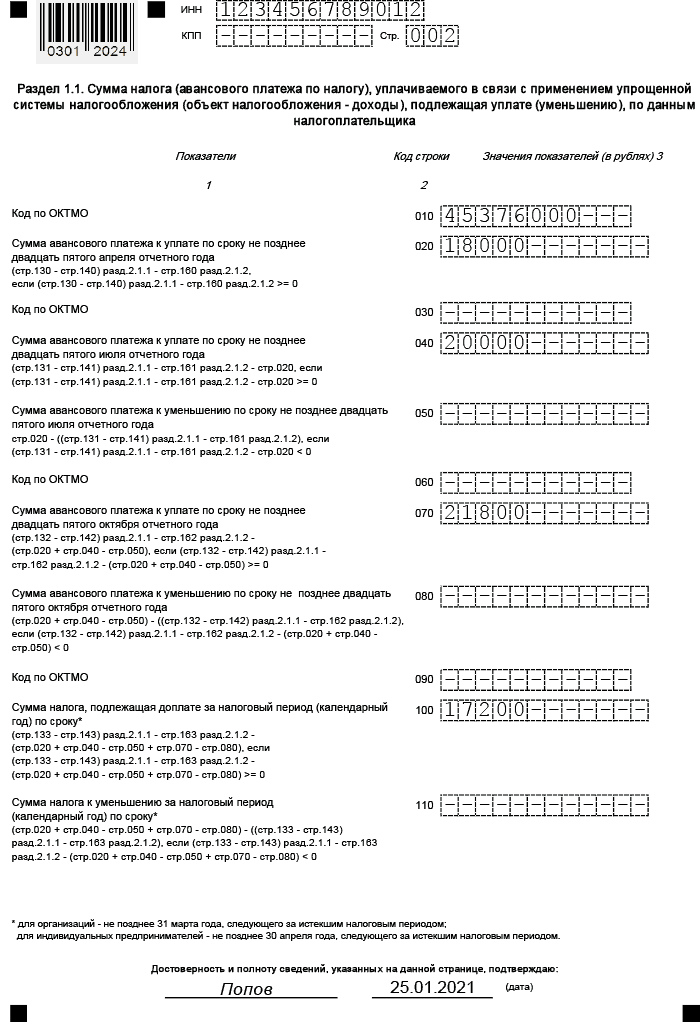

Раздел 1.1.

В этом разделе налоговый инспектор сразу видит суммы налоговых платежей, которые надо перечислить в бюджет. В нулевой отчётности, как мы уже говорили, налога к уплате нет, поэтому в соответствующих строках будут стоять прочерки.

Кроме того, здесь указывают код ОКТМО, то есть муниципального образования, где ИП стоит на учёте. Если в течение года код не менялся, то он вписывается один раз – в строку 010. При смене кода заполняют также строки 030, 060, 090.

В конце раздела 1.1. предприниматель или его представитель ещё раз подписывает декларацию, подтверждая расчёт налога.

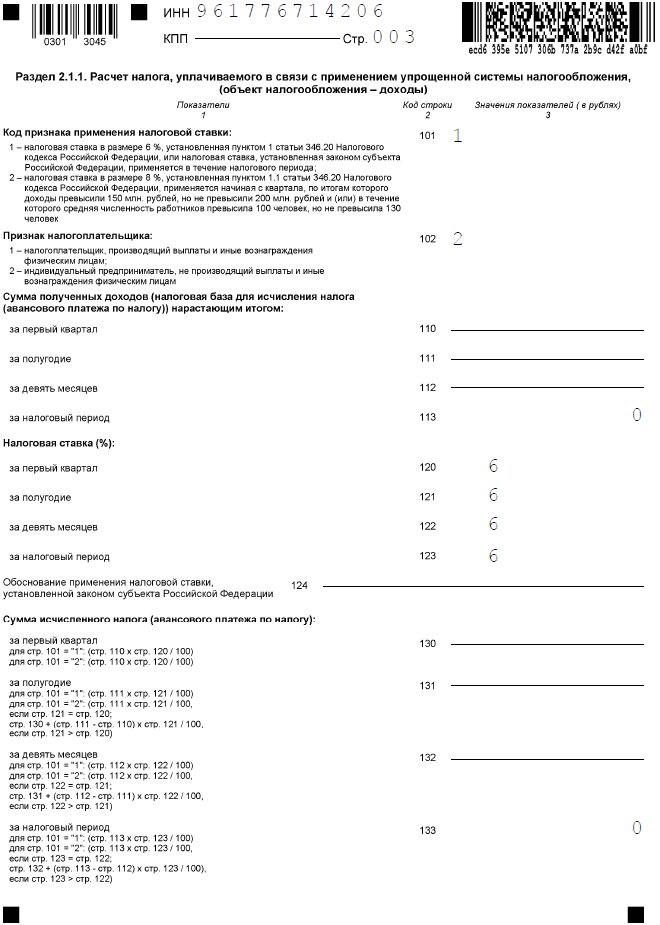

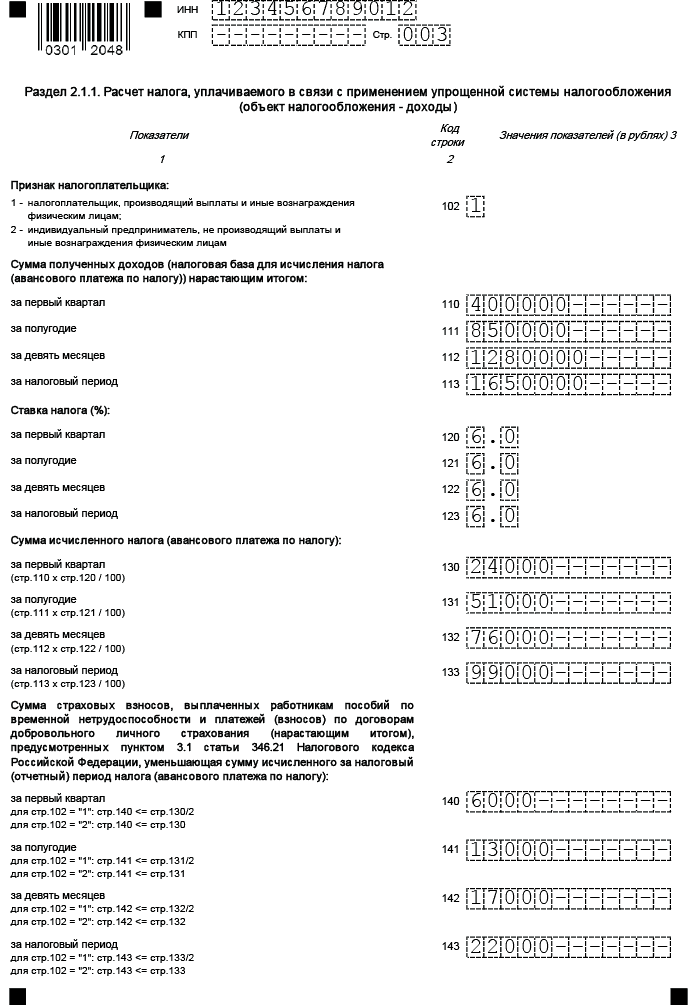

Раздел 2.1.1.

Сначала надо выбрать код признака применения налоговой ставки. В нашем примере это «1». Следующий код означает статус работодателя. Если ИП не ведёт деятельность, то и работников у него нет, поэтому выбираем значение «2».

Далее предприниматель показывает, как он рассчитывал налог. В нулевой декларации по строкам 110-113 и 130-133 будут стоять прочерки. Это означает, что доход ИП не получил, поэтому и налог не исчислен.

В строках 120-123 проставляется применяемая ставка, её стандартное значение «6.0». Строка 124 в таком случае не заполняется, потому что ИП не вёл деятельность, для которой установлена пониженная ставка.

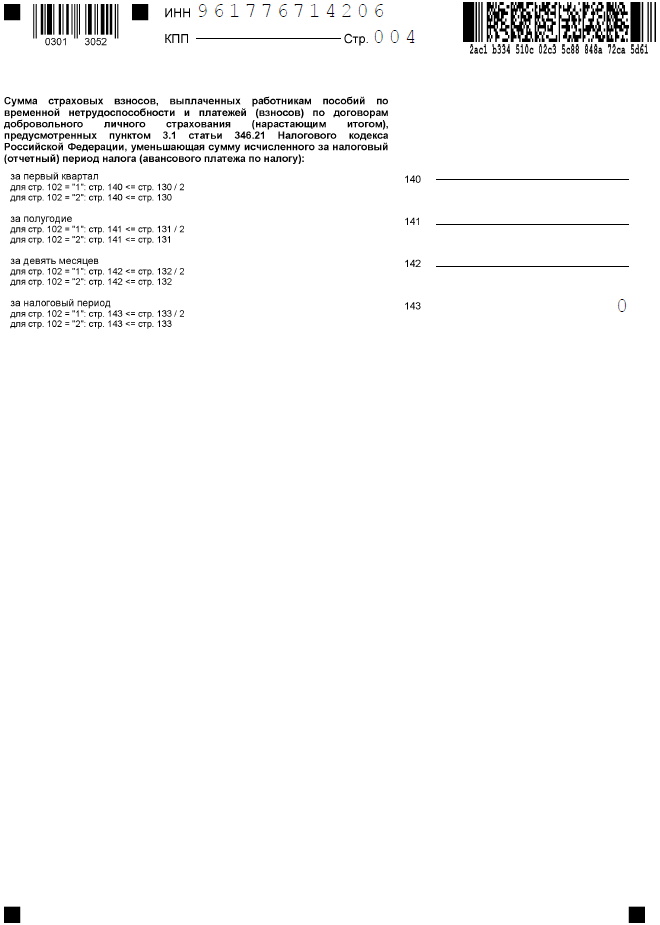

Строки 140-143 тоже будут с прочерками, потому что здесь указывают только те суммы взносов, которые уменьшают исчисленный налог. В нулевой декларации их не будет.

Как заполнить последнюю декларацию по ЕНВД

Ликвидационная декларация при закрытии ИП на ЕНВД подаётся на стандартном бланке из приказа ФНС от 26 июня 2018 года № ММВ-7-3/414@. Заполняется он также в обычном порядке, поскольку никаких особенностей по этому поводу в правилах не описано. Единственное отличие – в разделе 2 нужно отразить количество дней деятельности ИП за месяц, который стал последним.

Вернёмся к нашему примеру с предпринимателем-ветеринаром Зайцевым. Рассчитаем налог, который он должен заплатить за третий квартал и приведём образец заполнения декларации. Для этого будем использовать такие данные:

- ФП равен 1 (статья 346.29 НК РФ). Это количество работников, включая ИП;

- БД равен 7500 (статья 346.29 НК РФ);

- К1 равен 2,005 (Приказ Минэкономразвития от 10.12.2019 № 793);

- К2 равен 1 (решение Совета депутатов города Юбилейного от 30 октября 2008 года № 59);

- ставка налога 15%;

- количество дней в месяце – 31, из них отработано – 15.

Декларацию ЕНВД при закрытии ИП в 2020 году будем заполнять в таком порядке: титульный лист, раздел 2, раздел 3 и раздел 1. Раздел 4 более не актуален, так как он был предназначен для кассового вычета, который в 2020 году не предоставляется.

В конце статьи вы сможете скачать образец заполнения декларации.

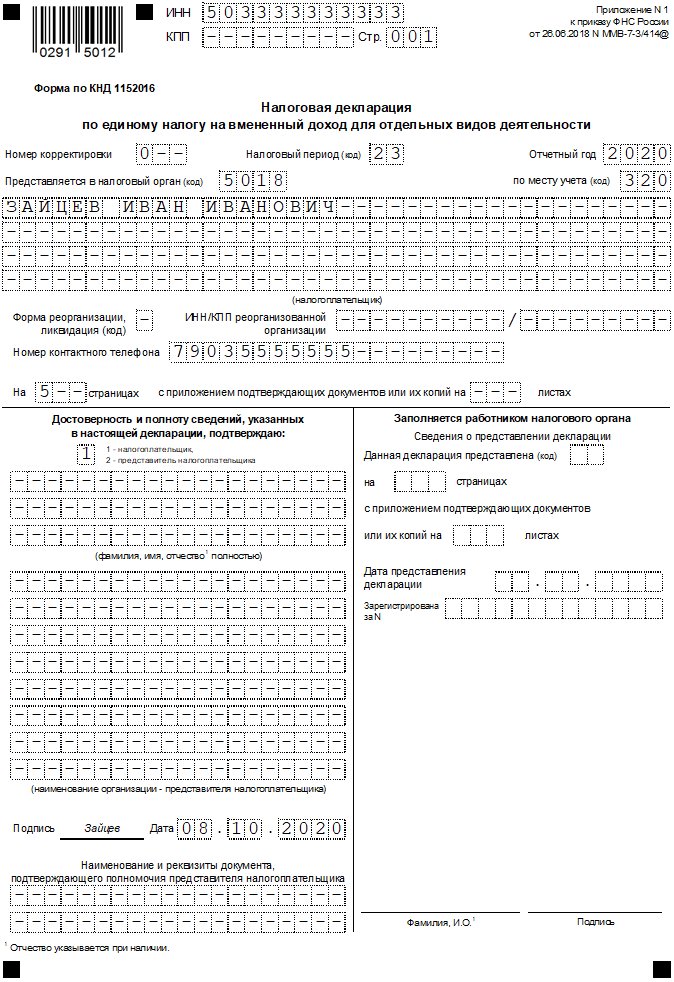

Титульный лист

Построчное заполнение первого листа таково:

- номер корректировки – «0–», поскольку эта отчётность подаётся в первый раз;

- налоговый период из приложения № 1 к приказу, которым утверждена декларация. Наш ИП указывает код «23», что соответствует третьему кварталу (коды, начинающиеся с цифры «5», предназначены для юридических лиц);

- отчётный год – 2020;

- код налогового органа, который обслуживает Юбилейный – 5018;

- код места учёта из приложения № 3 к приказу – 320 (по месту ведения деятельности);

- фамилия, имя и отчество предпринимателя;

- контактный телефон;

- декларация подана на 5 страницах, приложений – 0;

- код подписанта «1», так как отчёт подписывает сам ИП.

Кроме того, нужно указать дату заполнения и поставить подпись. В остальных ячейках ставятся прочерки.

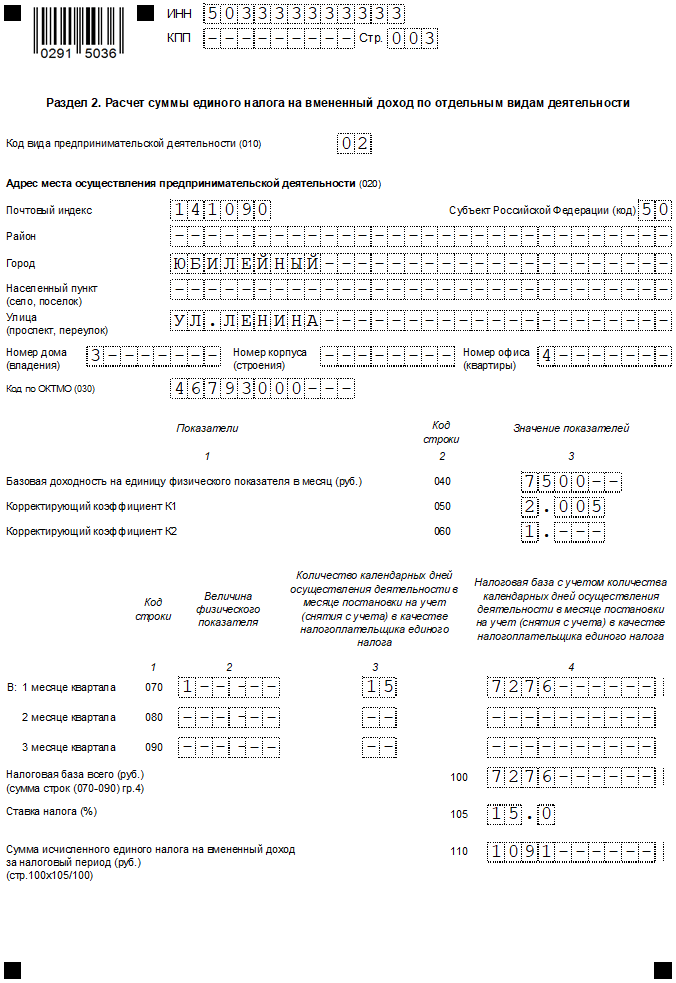

Раздел 2

Тут отражаются данные, которые нужны для расчёта суммы ЕНВД:

- 010 – код «вменённой» деятельности из приложения № 5. Ветеринарным услугам соответствует код «02»;

- 020 – адрес, по которому ведётся деятельность;

- 030 – код ОКТМО;

- 040 – базовая доходность;

- 050 – K1;

- 060 – K2.

Из блока строк 070-090 нужно заполнить только первую строку, так как ИП был закрыт в июле и в двух оставшихся месяцах квартала не работал. В графы заносятся:

- 2 – физический показатель «1»;

- 3 – количество дней, которое ИП Зайцев работал в июле – «15».

- 4 – расчёт базы за месяц: 7 500×1 x 2,005×1 x 15 / 31 = 7 276

В строке 100 отражается итоговая база – она равна базе за июль. В строке 105 указывается ставка ЕНВД, а в строке 110 – его сумма: 7 276×15% = 1 091.

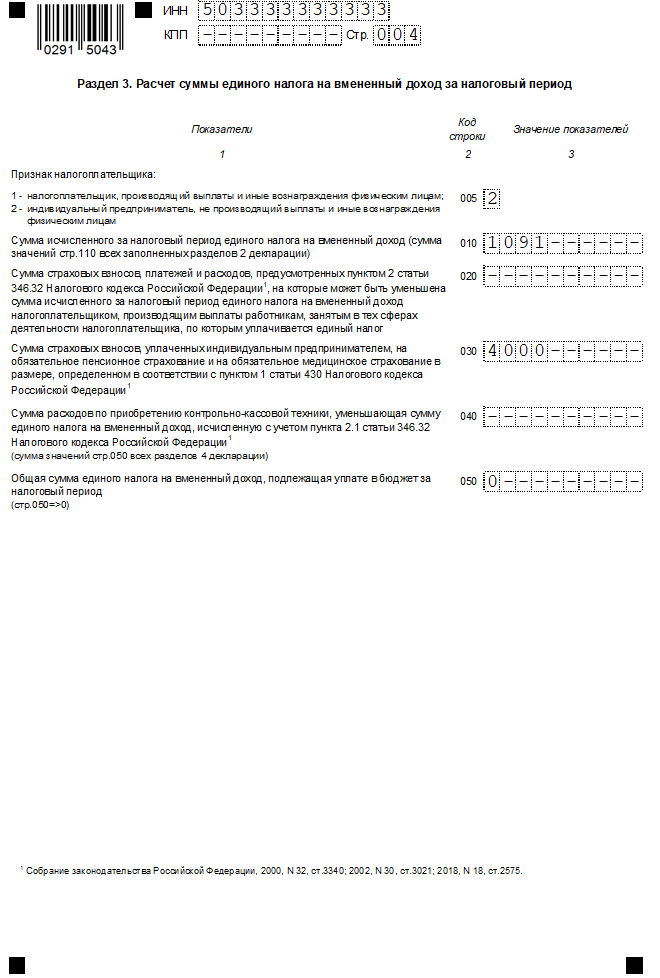

Раздел 3

Полученную сумму налога можно уменьшить на уплаченные в том же квартале страховые взносы. ИП Зайцев уплатит в июле за себя их остаток в сумме 4 000 рублей. Поскольку в отчётном квартале у него уже не было работников, то он вправе уменьшить налог на всю сумму взносов.

Для отражения вычетов предназначен раздел 3. В нём нужно указать такие данные:

- 005 – код «2», что означает отсутствие выплат физическим лицам;

- 010 – сумму налога, которая рассчитана в строке 110 раздела 2;

- 020 – прочерк, так как взносы за работников ИП не платил;

- 030 – сумму отчислений ИП за себя – 4 000;

- 040 – прочерк (строка была предназначена для кассового вычета);

- 050 – итоговая сумма налога, которую нужно уплатить в бюджет. Она рассчитывается так: ЕНВД – вычет. В нашем примере это: 1 091 – 4 000. Получается отрицательное значение, поэтому нужно указать «0». Это значит, что платить налог Зайцеву И.И. не придётся – он перекрывается уплаченными взносами.

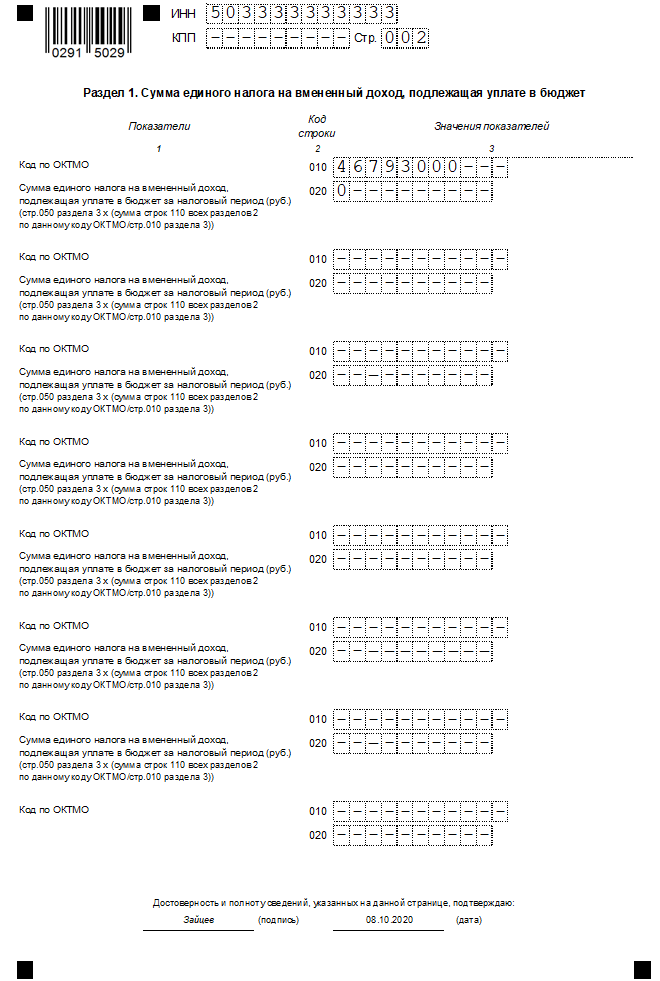

Раздел 1

Этот раздел предназначен для отражения итогов. Заполняется он так:

- в строке 010 указывается код ОКТМО;

- в строке 020 отражается сумма налога, которую нужно уплатить в бюджет за квартал. У ИП Зайцева в этой строке «0».

.

Итак, мы рассмотрели заполнение декларации ЕНВД при закрытии ИП. Когда отчёт готов, его необходимо подписать в двух местах – на титульном листе и в разделе 1. Затем документ нужно отправить в налоговый орган, в котором бывший ИП стоял на учёте как плательщик ЕНВД. Налог необходимо уплатить в бюджет до 25 числа того же месяца, в котором следует подать последнюю декларацию. Однако в рассмотренном примере платить ничего не придётся.

Определение правильного налогового периода по прибыли

Стандартный налоговый период, как было сказано, равен одному году. Обычно он длится, начиная с 1 января, и заканчивая 31 декабря. Но это общий случай, из которого всегда есть исключения. Среди них самый распространённый случай – организация, либо ликвидация или создание фирмы с середины года.

Отдельный промежуток времени определяется для организаций, которые были созданы вновь.

- Если регистрация прошла в декабре, отчётность находится в пределах дня создания – конца следующего календарного года.

- Либо со дня создания до конца текущего календарного года.

Другим будет отрезок для компании, которая ликвидируется, либо организуется.

- Либо от начала года до того момента, как реорганизация завершится.

- Либо со дня создания до ликвидации или реорганизации.

Шаг 3: что писать на титульной странице

Сначала вносим сведения об ИНН и КПП (в самом верху страницы). Взять их можно из свидетельства о постановке на учет в налоговых органах. В оставшихся пустых клетках ставим прочерки. ИНН и КПП присутствуют на всех листах формы, поэтому сразу заполняем их в соответствующие поля на прочих страницах. Номер страницы пишется в формате «001», «002», «003».

«0 — -» когда декларация первичная;

«1 — -», «2 — -» и так далее – когда декларация уточненная (цифры 1, 2, 3 … означают номер корректировки).

Дальше в большом поле «Налогоплательщик» для организации пишем ее наименование как в учредительных документах (обычно выглядит это как «общество с ограниченной ответственностью «Солнышко»), для ИП – полностью пишем ФИО как в паспорте.

Указываете код своей деятельности по ОКВЭД.

Информацию о форме реорганизации и ИНН/КПП заполняем при необходимости, в ином случае – просто ставим прочерки.

Затем прописываем контактный телефон, число страниц, на которых заполнена декларация, и число листов в приложении (если таковых нет – прочерки).

Теперь приступаем к части о подтверждении сведений. Что тут писать «1» или «2»? И как заполнять следующие графы? Все зависит от ситуации.

Когда сведения подтверждаете не вы сами, а декларацию сдаете через представителя, то ставится «2». Если ваш представитель — физлицо, то прописывается его ФИО, ставится его подпись и дата. Если представителем является юрлицо, то прописывается ФИО физлица, уполномоченного доверенностью. Этот человек и ставит свою подпись (не забываем про дату). Затем должно быть прописано наименование юрлица, а подпись заверена печатью этой организации.

В следующем поле должен быть указан документ, служащий подтверждением полномочий представителя (это может быть обычная доверенность, приказ и т.п.). Эти документы составят приложение к декларации.

Раздел, предназначенный для работника налоговой, не трогаем, все клеточки там остаются пустыми.

Условия применения

Рассмотрим поэтапно, как при УСН — доходы рассчитать налог. Для этого приведем пример, как считать УСН 6%.

Пример

ООО «Омега», использующее в своей деятельности УСН с объектом «доходы», в 2019 году получило доход в объеме 3 200 000 руб. С разбивкой по месяцам это выглядит так:

- январь — 280 000 руб.;

- февраль — 310 000 руб.;

- март — 260 000 руб.;

- апрель — 280 000 руб.;

- май — 260 000 руб.;

- июнь — 250 000 руб.;

- июль — 200 000 руб.;

- август — 245 000 руб.;

- сентябрь — 220 000 руб.;

- октябрь — 285 000 руб.;

- ноябрь — 230 000 руб.;

- декабрь — 380 000 руб.

В налоговом периоде ООО «Омега» уплатило в фонды страховых взносов:

- за 1-й квартал — 21 000 руб.;

- за полугодие — 44 300 руб.;

- за 9 месяцев — 66 000 руб.;

- за весь год — 87 000 руб.

Были также выплаты пособий по временной нетрудоспособности. Их общая сумма составила 24 000 руб., в том числе:

- во 2-м квартале — 17 000 руб.;

- в 3-м квартале — 7 000 руб.

С 2-го полугодия ООО «Омега» начало осуществлять торговую деятельность и в 4-м квартале уплатило торговый сбор в сумме 12 000 руб.

^К началу страницы

Сотрудников{amp}lt;100человек

Доход {amp}lt; 150 млн.руб.

Остаточная стоимость{amp}lt;150 млн. руб.

Отдельные условия для организаций:

- Доля участия в ней других организаций не может превышать 25%

- Запрет применения УСН для организаций, у которых есть филиалы

- Организация имеет право перейти на УСН, если по итогам девяти месяцев того года, в котором организация подает уведомление о переходе, ее доходы не превысили 112,5 млн. рублей (ст. 346.12 НК РФ)

Налоговый и отчетный периоды по налогу на прибыль: коды 21, 31, 33, 34 в декларации

Налоговый период по налогу на прибыль – год. Отчетный период по налогу на прибыль для всех разный и зависит от доходов компании способа расчета налога. Код периода в декларации по прибыли зависит от вида налогоплательщика.

Налоговый период по налогу на прибыль организаций составляет 12 месяцев – календарный год (п. 1 ст. 285 НК РФ). По истечении года налогоплательщики должны перечислить в бюджет налог на прибыль. То есть делают это после того, как будет определена налоговая база и рассчитан налог.

Рассчитать сумму, подать декларацию и перечислить деньги за налоговый период необходимо не позднее 28 марта года, который следует за отчетным (п. 4 ст. 289 НК). Это значит, что годовую отчетность за 2017 год нужно сдать не позднее 28 марта 2018. То есть 28 числа еще можно будет сдавать и проводить платежи, но это будет крайний срок.

Однако здесь есть некоторые нюансы. Например, первым налоговым периодом вновь созданных организаций признается время со дня их создания до конца текущего года. Допустим, регистрация была 10 ноября 2017, тогда налоговым периодом для такой компании будет являться время с 10 ноября до 31 декабря 2017 года. И сдать годовую отчетность нужно будет не позднее 28 марта 2018 года.

Предположим, что регистрация была уже после 1 декабря. Тогда налоговый период по налогу на прибыль устанавливается с даты создания до конца следующего календарного года.

То есть, если организацию зарегистрировали, допустим, 4 декабря 2017 года, то налоговым периодом будет являться промежуток с 4 декабря 2017 года до 31 декабря 2018. И сдать годовую отчетность нужно будет не позднее 28 марта 2019.

Отчетные периоды по налогу на прибыль

Помимо налогового периода у компаний существую еще и отчетные (ст. 285 НК). Отчетный период по налогу на прибыль для тех, кто авансовые платежи переводит поквартально, устанавливается кодексом как первый квартал, полугодие и девять месяцев календарного года.

Отчетными периодами для налогоплательщиков, которые считают ежемесячные авансовые платежи исходя из фактически полученной прибыли, признается месяц, два месяца, три месяца и так до окончания года.

Получается, что существуют два варианта.

Вариант 1

| квартал(3 месяца) | 9 месяцев |

| полугодие (6 месяцев) | итог за год (12 месяцев |

Вариант 2

| 1 месяц | 7 месяцев |

| 2 месяца | 8 месяцев |

| 3 месяца | 9 месяцев |

| 4 месяца | 10 месяцев |

| 5 месяцев | 11 месяцев |

| 6 месяцев | итог за год (12 месяцев) |

От чего же зависят эти варианты? Если компания рассчитывает авансовые платежи исходя из ранее полученных сумм, то она будет отчитываться перед бюджетом 4 раза в год. У нее будет 3 отчетных периода и один налоговый (вариант 1). Не перепутайте, в поквартальном расчете может быть помесячная уплата. Ведь платить раз в квартал можно, если в течение предыдущих четырех кварталов заработала доходов от реализации согласно статье 249 кодекса меньше 15 млн рублей.

Это касается также бюджетных, автономных и некоммерческих организаций, иностранных организаций, которые действуют через постоянное представительство в России и прочих (п. 3 ст. 286 НК).

Если компания рассчитывает ежемесячные авансовые платежи исходя из фактически полученной прибыли, то у нее будет 12 отчетных периодов. Поэтому подавать отчетность она будет 12 раз в год (вариант 2).

Коды периода в декларации по налогу на прибыль (31, 33, 34 и т.д.): таблица

При заполнении декларации по налогу на прибыль отчетный или налоговый период указывают в виде цифр, так называемые коды (Приложение № 1 к Порядку, утв. приказом ФНС от 19.10.2016 № ММВ-7-3/572). Его проставляют на титульном листе декларации, он же лист 01.

Например, код налогового периода в декларации по налогу на прибыль 2018 это цифра 34, а полугодие обозначается как авансовый налоговый период 31. Существуют две группы кодов — для обычных организаций (таблица 1) и для участников консолидируемой группы (таблица 2).

Таблица 1. Коды периодов в декларации по налогу на прибыль для обычных компаний в 2018 году

| Период | Код | Период, мес. | Код |

| для тех, кто сдает отчетность поквартально | для тех, кто сдает отчетность помесячно | ||

| 1 квартал | 21 | 1 | 35 |

| полугодие | 31 | 2 | 36 |

| 9 месяцев | 33 | 3 | 37 |

| год | 34 | 4 | 38 |

| 5 | 39 | ||

| 6 | 40 | ||

| 7 | 41 | ||

| 8 | 42 | ||

| 9 | 43 | ||

| 10 | 44 | ||

| 11 | 45 | ||

| 12 (год) | 46 |

Таблица 2. Коды периодов в декларации по налогу на прибыль для КГН в 2018 году

| Период | Код | Период, мес. | Код |

| для тех, кто сдает отчетность поквартально | для тех, кто сдает отчетность помесячно | ||

| 1 квартал | 13 | 1 | 57 |

| полугодие | 14 | 2 | 58 |

| 9 месяцев | 15 | 3 | 59 |

| год | 16 | 4 | 60 |

| 5 | 61 | ||

| 6 | 62 | ||

| 7 | 63 | ||

| 8 | 64 | ||

| 9 | 65 | ||

| 10 | 66 | ||

| 11 | 67 | ||

| 12 (год) | 68 |

Если организация ликвидируется либо реорганизуется, в декларации за последний налоговый период ставят код 50.

Дорогой коллега, дарим робот-пылесос за подписку на «Главбух»! Узнать больше

На все ваши вопросы с радостью ответят по телефону 8 (800) 505-87-17.

Налоговый орган (код)

В поле строки «Представляется в налоговый орган код»

необходимо указать код налогового органа, в который представляется декларация, и его код в соответствующей ячейке. Первые две цифры — это код субъекта Российской Федерации, вторые две — код налогового органа. В декларации по НДС, налогу на прибыль, налогу на имущество, земельному налогу, ЕНВД, сельхозналогу и налогу, уплачиваемому при применении упрощенной системы налогообложения, в соответствующих ячейках указывается только код налогового органа.

В строке «По месту нахождения (учета)» в декларации по НДС, налогу на прибыль, налогу на имущество, земельному налогу, ЕНВД, сельхозналогу и налогу, уплачиваемому при применении УСН, указывается соответствующий код (табл. 1, 2, 3, 4, 5 и 6). В остальных декларациях в зависимости от того, куда они представляются (по месту нахождения организации, обособленного подразделения и т. д.), в соответствующей ячейке ставится знак V. Крупнейший налогоплательщик ставит знак V в строке «По месту учета крупнейшего налогоплательщика».

В декларации по акцизам в строке «По месту нахождения (жительства)» в зависимости от того, кто представляет декларацию (российская организация, обособленное подразделение или предприниматель), в соответствующей ячейке ставится знак V. Иностранные организации ставят этот знак в строке «По месту осуществления деятельности иностранной организации через постоянное представительство».

Далее на титульном листе указывается полное наименование российской или иностранной организации. Если в учредительных документах организации имеется латинская транскрипция, она тоже вписывается в строку. Если декларацию подает индивидуальный предприниматель или физическое лицо, то указывается его фамилия, имя и отчество. Они вписываются полностью без сокращений в соответствии с документом, удостоверяющим личность. В декларациях по налогу на прибыль, налогу на имущество, земельному налогу, ЕНВД, сельхозналогу и налогу, уплачиваемому при применении УСН, текстовые показатели заполняются печатными буквами слева направо.

Код вида экономической деятельности (если этот показатель предусмотрен на титульном листе) указывается согласно Общероссийскому классификатору видов экономической деятельности ОК 029-2001 (ОКВЭД).

Основной государственный регистрационный номер организации (ОГРН) указывается на основании свидетельства о государственной регистрации юридических лиц или свидетельства о внесении записи в Единый государственный реестр юридических лиц.

Как правильно указать

Для исключения возможных разногласий и недопонимания со стороны получателей отчетности и обязательных платежей требуется верно указывать код налогового периода в отчетных документах, платежных поручениях и квитанциях на оплату. Числовое обозначение НП приводится одновременно с рекомендациями по заполнению налоговых деклараций и указывается на титульном листе.

Использование числовых значений предусмотрено и для поля 107 платежного поручения для верной идентификации перечисленных в бюджет средств.

Налог на прибыль

НП по налогу на прибыль организаций признан календарный год, по окончании которого плательщики обязаны представить налоговые декларации, даже если доходов у них нет. Код НП:

- 34 – в общем случае;

- 46 – для юрлиц, рассчитывающих сумму аванса к уплате по ежемесячной фактической прибыли;

- 50 – по окончании ведения деятельности ликвидируемой или реорганизуемой организации.

Отдельного внимания заслуживает понятие консолидированной группы плательщиков (глава 3.1 НК РФ). Это объединение организаций, уплачивающих налог на прибыль, с целью исчисления обязательного платежа по общему финансовому результату. Расчет и уплату осуществляет ответственный участник – юридическое лицо, на которое такие обязанности возложены договором. Значение НП в таком случае:

- 16 – в общем случае;

- 68 – при ежемесячном расчете фактического дохода.

Код 50 остается актуальным и для группы налогоплательщиков.

Налог на имущество организаций

Аналогично предыдущему пункту НП считается календарный год:

- 34 – в общем случае;

- 50 – для последнего года осуществления деятельности.

УСН

Налоговым периодом по упрощенной системе налогообложения (УСН) является год, по окончании которого осуществляется декларирование с учетом значений:

| Код | Расшифровка | |

| 34 | год | |

| 50 | последний НП | реорганизуемой (ликвидируемой) организации или завершающего деятельность ИП |

| 95 | при изменении режима налогообложения | |

| 96 | при завершении деятельности, для которой использовалась УСН |

ЕНВД

Единый налог на вмененный доход рассчитывается и уплачивается ежеквартально. Так же подается и декларация:

| Код | Расшифровка | |

| 21 | 1-ый | квартал |

| 22 | 2-ой | |

| 23 | 3-ий | |

| 24 | 4-ый | |

| 51 | 1-ый | квартал для реорганизуемой (ликвидируемой) организации или завершающего деятельность ИП, при изменении режима налогообложения, а также прекращении деятельности, облагаемой ЕНВД |

| 54 | 2-ой | |

| 55 | 3-ий | |

| 56 | 4-ый |

По кварталам

Квартальный НП установлен и для НДС. За исключением сведений в рамках соглашений о разделе продукции, коды периодов устанавливаются аналогично ЕНВД.

Страховые взносы

В 2021 году НК РФ пополнился разделом XI о страховых взносах. Отчетность по таким обязательным платежам стала направляться в налоговые инспекции.

Для взносов характерно понятие расчетного периода, составляющего календарный год:

- 34 – в общем случае;

- 90 – последний год ведения деятельности.

Отчеты по прибыли

Кодификация «прибыльной» отчетности несколько отличается от ежеквартальных форм. Так, декларация по прибыли заполняется нарастающим итогом с начала года.

Определяйте шифры следующим образом:

- за первый квартал указывайте 21;

- налоговый период код 31 — это отчет за 1 полугодие;

- налоговый период 33 — это какой квартал? Это не квартал в прибыльной отчетности, это информация за первые 9 месяцев отчетного года;

- налоговый период код 34 — годовая информация с января по декабрь.

Если компания сдает отчеты по прибыли ежемесячно, то в таком случае применяется совершенно другая кодификация. Например, 35 — это первый месяц года, 36 — второй, 37 — третий и так далее.

Налоговый период 50 используется в отчете, если компания находилась в стадии реорганизации или в стадии ликвидации. То есть шифр 50 используйте для отражения последнего фискального срока при реорганизации (ликвидации) организации.

Из чего состоит код обоснования ставки

Порядок формирования кода обоснования применения пониженной налоговой ставки в декларации по УСН есть в приложении № 2 к Приказу ФНС № ЕД-7-3/958@ (пункты 5.6 и 7.15). Показатель складывается из двух составляющих:

- Код из приложения № 5 к Порядку заполнения декларации. Он вписывается в первые 7 полей. Этот код представляет собой номер статьи 346.20 НК РФ и ее конкретного пункта, в котором закреплено право региональных органов на понижение ставки УСН.

- Формируемый налогоплательщиком код. Он занимает 12 полей после «/„. Это номер статьи регионального закона, ее пункт и подпункт, если есть. Подразумевается статья, в которой прописана пониженная ставка, применяемая компанией или ИП.

Вторая часть кода формируется по таким правилам:

- порядок указания реквизитов: номер статьи, пункта, подпункта;

- под каждый номер отводится 4 ячейки;

- каждый знак прописывается в отдельной ячейке, включая “.», если она есть в номере (например, пункт 1.1);

- пустые поля слева от номера или отсутствующие элементы следует заполнить нулями (то есть статья 3 кодируется как «0003»);

- если у нормы нет подпункта или пункта, все 4 ячейки заполняются нулями (например, статья 2 без пунктов кодируется как «000200000000»).