Новая декларация по налогу на прибыль с 2020 года

Содержание:

- Зачем составлять декларацию по налогу на прибыль

- Кто должен сдавать декларацию по налогу на прибыль за 2019 год

- Какие доходы можно не учитывать при расчете налога на прибыль за 2019 год

- Что представляет собой декларация по налогу на прибыль

- Особенности для бюджетников

- Кто должен сдавать декларацию

- Кто сдает декларацию

- Нюансы заполнения листа 03

- Сроки уплаты налогов

- Строка 210 листа 02: пример расчета суммы для заполнения

Зачем составлять декларацию по налогу на прибыль

Правила отчетности юридических лиц разъяснены в 289 статье Налогового кодекса Российской Федерации. В первом ее абзаце четко сформулирована мысль, что занимающуюся коммерческой деятельностью организацию ничто не освобождает от своевременной подачи декларации. На это не может повлиять форма внесения платежей или способ исчисления налога.

Главные правила подачи отчетного документа:

- Подается поквартально (каждые 3, 6 и 9 месяцев), а также по окончании текущего года.

- Требуется отчитываться перед ФНС и в том случае, когда никакой прибыли не получено, а только удалось свести расходы к нулю. Даже убыточные предприятия обязаны это делать.

- Для сдачи документации дается 28 дней с момента завершения отчетного периода (квартала). Годовую декларацию ФНС ожидает не позднее 29 марта.

Налогоплательщики, в качестве которых выступают исключительно юридические лица, указывают в отчетности следующие данные:

- самостоятельно рассчитанную налогооблагаемую базу;

- понесенные компанией расходы;

- полученную за налоговый период прибыль, рассчитанную путем вычитания из суммы общего дохода размера произведенных затрат;

- источники, позволившие заработать (включая и иностранные);

- дающиеся государством льготы.

Налоговая служба потребует документальное подтверждение финансовых приобретений или потерь. В декларации указывается и другая информация, способная изменить величину взимаемого сбора.

Кто должен сдавать декларацию по налогу на прибыль за 2019 год

Декларацию по налогу на прибыль должны сдавать налогоплательщики, применяющие общий режим налогообложения. Согласно ст. 246 НК РФ к таким хозяйствующим субъектам относятся:

- российские компании;

- иностранные компании, осуществляющие деятельность на территории России через постоянные представительства;

- иностранные компании, получающие доходы от источников, расположенных на территории России.

Важно! Налогоплательщики по налогу на прибыль подразделяются на две группы в зависимости от периодичности уплаты авансов — ежемесячно или ежеквартально. В соответствии с этим они представляют в ИФНС декларацию по налогу на прибыль с такой же периодичностью

В соответствии со ст. 80 НК РФ налогоплательщики со среднесписочной численностью персонала до 100 человек могут сдавать декларацию на бумажном носителе. Остальным хозяйствующим субъектам следует передавать отчет только в электронном виде.

Какие доходы можно не учитывать при расчете налога на прибыль за 2019 год

Закон № 325-ФЗ скорректировал перечень доходов, которые не учитываются при определении налогооблагаемой прибыли (ст. 251 НК РФ). Причем эти поправки распространяются на правоотношения, возникшие с 01.01.2019 (п. 13 ст. 3 Закона № 325-ФЗ)

Следовательно, их можно принимать во внимание при расчете налога на прибыль за налоговый и отчетные периоды 2019 года

Курортный сбор

Как уже отмечала ФНС России в письме от 12.04.2018 № СД-4-3/6986@, суммы курортного сбора, полученные владельцами гостиниц с постояльцев, не нужно учитывать в доходах для целей налогообложения, так как эти суммы полностью перечисляются в бюджет субъекта РФ, и, следовательно, экономической выгоды нет. Соответственно, суммы курортного сбора владельцам гостиниц не нужно включать в выручку при исчислении налога на прибыль, НДС, УСН и НДФЛ.

В отношении налога на прибыль теперь это закреплено в подпункте 9.1 пункта 1 статьи 251 НК РФ, согласно которому операторы курортного сбора (организации и ИП, оказывающие гостиничные и пр. услуги) не должны учитывать этот сбор при определении налогооблагаемой прибыли.

Увеличение номинальной стоимости доли в ООО без изменения доли участия

Участник общества с ограниченной ответственностью (ООО) теперь вправе не учитывать для целей налогообложения увеличение номинальной стоимости своей доли ввиду увеличения уставного капитала ООО, если при этом размер самой доли остался прежним (пп. 15 п. 1 ст. 251 НК РФ).

Например, такая ситуация возникает при увеличении уставного капитала ООО за счет его имущества — нераспределенной прибыли, резервного и иных фондов (созданных в соответствии с законом или уставом ООО), добавочного капитала (ст. 18 Федерального закона от 08.02.1998 № 14-ФЗ). Следовательно, если увеличение уставного капитала таким способом зарегистрировано налоговой инспекцией в 2019 году, то платить соответствующий налог на прибыль участнику ООО не нужно.

Напомним, что до принятия Закона № 325-ФЗ подпункт 15 пункта 1 статьи 251 НК РФ относился только к акционерам АО и не распространялся на участников ООО, о чем неоднократно высказывался Минфин России (подробнее см. в ).

Таким образом, указанные изменения улучшают положение участников ООО.

Отметим также, что поправки в подпункт 15 пункта 1 статьи 251 НК РФ не распространяются на доходы организаций (участников ООО) в виде стоимости дополнительно полученных ими долей по решению общего собрания участников этого ООО. Например, такая ситуация возникает при распределении между оставшимися участниками ООО доли вышедшего из него участника (п. 6.1 ст. 23, ст. 24 Закона № 14-ФЗ). Следовательно, увеличение номинальной стоимости доли таким способом облагается налогом на прибыль (как и прежде).

Изменения, внесенные в подпункт 15 пункта 1 статьи 251 НК РФ Законом № 325-ФЗ, распространяются на правоотношения, возникшие с 01.01.2019.

Перенос ОС при реконструкции государственных или муниципальных объектов

С 01.01.2019 организации могут не учитывать доходы в виде результатов работ по переносу, переустройству основных средств, принадлежащих налогоплательщику на праве собственности или оперативного управления.

Речь идет о работах по переносу (переустройству), выполненных сторонними подрядчиками в связи с созданием иного объекта капстроительства, принадлежащего государству или муниципалитету (пп. 11.2 п. 1 ст. 251 НК РФ).

Закон № 325-ФЗ внес коррективы в эту норму. Теперь она действует не только при создании государственных (муниципальных) объектов капстроительства, но и при их реконструкции, а также при создании (реконструкции) линейных объектов государственной (муниципальной) собственности. Напомним, линейные объекты — это линии электропередачи, линии связи (в том числе линейно-кабельные сооружения), трубопроводы, автомобильные дороги, железнодорожные линии и другие подобные сооружения (п. 10.1 ст. 1 Градостроительного кодекса РФ). Причем уточнено, что создание (реконструкция) перечисленных объектов может финансироваться за счет средств бюджетов бюджетной системы РФ как полностью, так и частично.

|

1С:ИТС Подробнее о других доходах, не учитываемых при расчете налога на прибыль за 2019 год, см. в справочнике раздела «Консультации по законодательству». |

Что представляет собой декларация по налогу на прибыль

Декларация содержит отчет организаций за полученную прибыль периода и налог по ней. Регулируется Приказом ФНС РФ от 19.10.2016. Обязаны предоставлять декларацию все организации РФ, а так же зарубежные фирмы, резиденты, которые находятся на общем налогообложении на территории РФ.

Налог на прибыль (НП) – основные платежи, за счет которых пополняется бюджет страны. Поэтому составляют декларацию и вносят этот платеж все, зарегистрированные в ФНС субъекты бизнеса и предпринимательства.

Документ оформляется за квартал, полгода, 9 месяцев и год. В некоторых случаях, когда организация выплачивает авансы по фактической прибыли, декларация представляется 12 раз в год (за каждый месяц). Порядок выплаты компания выбирает сама.

По закону, годовая декларация должна быть сдана в ФНС не позднее 4 недель после окончания отчетного периода. Документ за 2017 год будут сдавать до 28 марта 2018 года.

Декларация, с 2017 года, может быть и в электронном виде. Это нововведение было утверждено так же, приказом 19 октября прошлого года.

Обновленная форма по КНД 1151006 разослана во все, зарегистрированные в ФНС, компании.

Как сделать анализ налога на прибыль в программе 1С: Бухгалтерия Предприятия – смотрите тут:

Разрешается сдавать декларацию в бумажном формате и в электронном виде, если в компании до 100 сотрудников. Если персонал превышает эту цифру, то компания должна сдавать только электронную версию отчета. В обоих случаях программа 1-С бухгалтерия поможет справиться с задачей.

Содержание декларации

Сейчас декларация соответствует тем изменениям, которые были внесены ФНС. Налог на прибыль (НП), с этого года, распределяется в другом процентном соотношении Те же 20% от базы разделены: 3% в федеральный бюджет и 17% – в региональный. Появились категории компаний, которые могут снизить налоговую базу.

Декларация по НП состоит из 9 листов (с приложениями):

- Все листы, кроме 01,02 заполняются по мере необходимости.

- Приобщены строки по суммам уплаченного торгового сбора, которые уменьшают величину налога на прибыль. В части по уплате в бюджет России, по учету пониженных ставок на прибыль в 2017 г.

- На титульнике с этого года необязательна печать компании.

- В перечне признаков появился код 6 (резиденты опережающего социального и экономического развития.)

- Лист 02 увеличился на строки 350, 351 для компаний – участников региональных инвестиционных проектов.

- Строки 170 больше нет. Вместо нее лист 08.

- 08 лист заполняют, если присутствуют сделки с взаимозависимыми контрагентами. Понятие «взаимозависимый контрагент» трактуется немного по-другому. Уточнениям посвящен отдельный приказ. Взаимозачеты, гарантии банка по кредитам, отношения заемщика и поручителя, если они «взаимозависимые», сейчас немного иные. Отражаться и оформляться они должны по новым требованиям.

- 09 лист заполняют фирмы – контролирующие лица контролируемых иностранных организаций.

Все налогоплательщики заполняют:

- титульник;

- первый раздел;

- подраздел 1.1;

- подраздел 1.2 – для компаний, которые совершают авансовые платежи каждый месяц. Тут вы узнаете, в каком порядке перечисляются авансовые платежи по УСН;

- подраздел 1.3 – для тех, кто платит налог в процентах в виде дивидендов;

- лист 02 с приложениями 1 и 2.

Правила заполнения по листам

По категориям налогоплательщиков:

- лист 02 приложение №3 – заполняют те, у кого есть доходы, отражающиеся в этом приложении;

- № 4 – не перенесенный в будущее убыток;

- № 5 – фирмы с обособленным подразделением (новые строки 095, 096, 097);

- № 6 – для членов консолидированной группы (новые строки 095, 096, 097);

- Лист 04 – получатели дивидендов, если заполняющий лист 3 не удержал сумму налога;

- лист 05 – для занимающихся ценными бумагами;

- лист 06 – для НПФ;

- лист 07 – благотворительные органы;

- 08 лист нужен при самостоятельной, симметричной, обратной корректировках базового налога;

- Для иностранных фирм – 09.

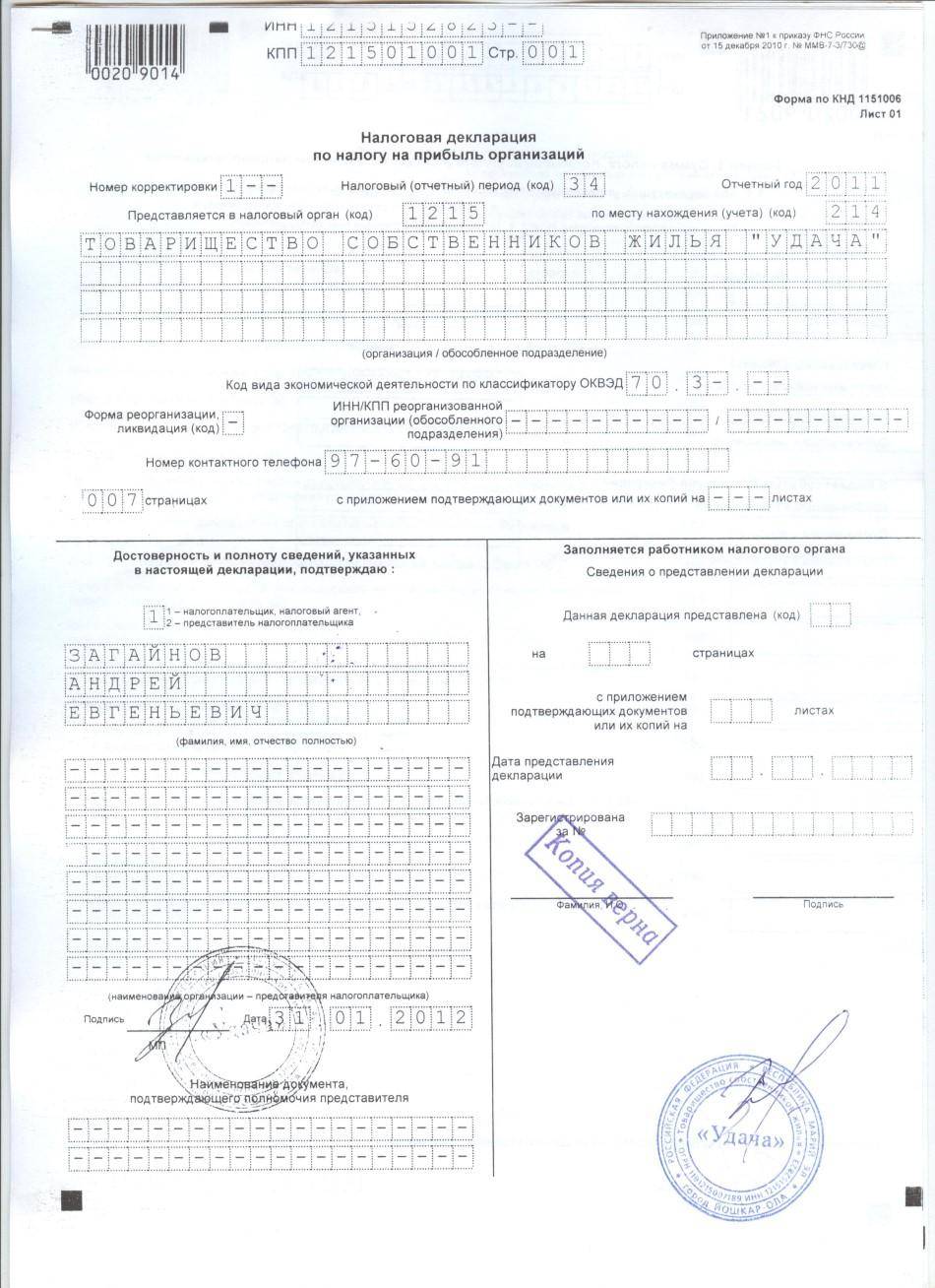

Образец заполнения декларации по налогу на прибыль.

Образец заполнения декларации по налогу на прибыль.

Особенности для бюджетников

Бюджетные учреждения и некоммерческие организации должны платить налог на прибыль и отчитываться перед территориальными ИФНС наравне с предприятиями коммерческой сферы. Объектом налогообложения является налог на прибыль, а прибылью — итоговая разница между поступлениями и издержками (гл. 25 НК РФ). Для бюджетных учреждений и НКО прибылью является только доход, полученный от предпринимательской деятельности, осуществляемой с целью получения прибыли. Это пропишите в учетной политике, равно как и порядок расчета налога на прибыль.

Не все поступления денежных средств бюджетного учреждения входят в налогооблагаемую базу. Основой финансирования БУ являются субсидии, выделяемые из бюджета, они не облагаются налогом на прибыль. Налог взимается только с доходов от реализации платных услуг населению, непосредственно связанных с основным видом деятельности, но осуществляемых сверх государственного или муниципального задания. Для этого бюджетники и ведут раздельный учет поступлений — чтобы разграничить доходы, полученные на целевое финансирование, и прибыль от оказания предпринимательской деятельности.

Весь перечень возможных доходов четко пропишите в учетной политике и внутренних нормативных актах. Все поступления и расходы по платным услугам необходимо распределить в соответствующем разделе плана финансово-хозяйственной деятельности бюджетного учреждения. В составе такой доходности учитывают:

- доходы от предпринимательской деятельности (дополнительные занятия, кружки, секции в образовательных учреждениях);

- внереализационные доходы (сдача в аренду имущества, дивиденды, стоимость ТМЦ и имущества, переданного в учреждение безвозмездно).

Ставки для бюджетников аналогичны компаниям из коммерческой и некоммерческой сферы. Бюджетные учреждения отчисляют в казну 20% (3% — в федеральный и 17% — в региональный бюджеты) или оформляют льготную ставку в 0%.

Бюджетники ведут раздельный учет не только доходов, но и расходов, так как некоторые виды затрат уменьшают налогооблагаемую базу. Все издержки, снижающие базу, в обязательном порядке подтверждаются первичными документами.

ВАЖНО!

Ведение коммерческой деятельности бюджетного учреждения, а следовательно, и извлечение прибыли, должно строго соответствовать уставным целям, фиксироваться в учредительных документах и согласовываться с вышестоящим органом (учредителем).

Бюджетники входят в перечень организаций, которые уплачивают ежеквартальные авансовые платежи по налогу на прибыль независимо от величины поступлений денежных средств, а значит, и отчитываться им надлежит поквартально. Декларации подаются за 1-й квартал, полугодие, 9 месяцев и по итогам года в бумажной или электронной форме. Сроки подачи аналогичны остальным компаниям.

Остались вопросы? Используйте бесплатно пошаговое руководство от экспертов КонсультантПлюс.

, чтобы прочитать.

Кто должен сдавать декларацию

Хозяйствующие субъекты, применяющие ОСНО и уплачивающие налог на прибыль, должны представлять декларацию по нему. При этом в соответствии со ст. 289 НК РФ налогоплательщики обязаны сдавать отчет вне зависимости от того, есть ли у них обязанность платить налог и аванс по нему или нет. Кроме этого, независимо от особенностей расчета и оплаты налога декларацию следует формировать и подавать в ИФНС в любом случае.

К субъектам, обязанным представлять отчет, относятся:

- отечественные компании;

- иностранные компании, имеющие постоянное представительство на территории России.

ИП не должны передавать декларацию, даже если они используют общий режим налогообложения. Вместо этого они формируют декларации по форме 3-НДФЛ или 4-НДФЛ.

Кто сдает декларацию

Говоря о том, кто несет обязанность по сдаче рассматриваемой документации, стоит указать, что эти правила применимы ко всем организациям, которые ведут деятельность на территории страны. В ситуации, когда деятельность не велась, при этом компания не закрыта – следует сформировать отчетность в нулевом виде.

На регулярной основе отчетность предоставляется:

- теми, кто является плательщиками налога. Подразумеваются российские и иностранные фирмы, которые в деятельности используют ОСНО. Для подразделений применимы отдельные правила;

- налоговые агенты. Они, в частности, несут обязанность по уплате некоторым российским компаниям.

Также данная обязанность числится за компаниями, которые работают на УСН или ЕСХН, уплачивающие налоги, полученные с дохода по ценным бумагам. Также прибыль может быть получена за счет дивидендов иностранной компании.

Нюансы заполнения листа 03

При заполнении листа 03 важно иметь в виду следующее:

- То, сколько будет листов 03 в отчете, определяет количество решений о выплатах (п. 14.2.1 приложения № 2 к приказу № ММВ-7-3/475@).

- Разделы А и Б содержат сводные сведения по выплаченным доходам, при этом платежи могут осуществляться в разные дни. Детализация выплат по датам приводится в подразделе 1.3 раздела 1 декларации. То есть подраздел 1.3 при наличии в разделах А и (или) Б данных о доходах, с которых платится налог на прибыль, заполнять придется обязательно, при этом для сведений, попадающих в разделы А и Б, его формируют раздельно. В качестве дат в подразделе 1.3 будут приводиться сроки оплаты в бюджет удержанного из дохода налога. Напомним, что платить налог с доходов в виде дивидендов и процентов надо не позднее рабочего дня, следующего за днем удержания его из выплаченного дохода (п. 4 ст. 287 НК РФ).

- Раздел В заполняется не всегда, поскольку предназначен для сведений только о российских юрлицах — получателях дохода, которые должны платить с него налог на прибыль. То есть если весь доход оказывается выплаченным лицам, не являющимся плательщиками этого налога (иностранным организациям, физлицам — как иностранным, так и российским) или российским юрлицам, через которых осуществляется выплата дохода его фактическому получателю), то раздел В заполнять не нужно. В последнем случае (при выплате юрлицу, которое впоследствии выполнит функции налогового агента) необязательным становится и включение самого листа 03 в декларацию.

- Факт неудержания налога (при выплате юрлицу, которое впоследствии выполнит функции налогового агента) в разделе В фиксируется добавлением к наименованию получателя дохода слов «налоговый агент» (п. 14.4 приложения № 2 к приказу № ММВ-7-3/475@).

- Доход, распределяемый в адрес только лишь физлиц, не освобождает от оформления листа 03. Расшифровка сведений о таких получателях дохода в декларации по прибыли тоже предусмотрена. Однако она делается только один раз (по итогам года) и приводится в особом приложении (№ 2) к декларации (п. 1.17 приложения № 2 к приказу № ММВ-7-3/475@).

Качество, в котором выступает лицо, отчитывающееся с включением в декларацию листа 03, отражается в виде кода места представления отчета, указываемого на его титульном листе: 213 или 214 — для крупнейших и обычных налогоплательщиков, 231 или 235 — для налоговых агентов, не отчитывающихся по налогу на прибыль.

Сроки уплаты налогов

В зависимости от применяемой системы налогообложения, а также вида деятельности и наличия имущества, организации в 2020 году вносят авансовые и (или) итоговые платежи в соответствии с датами, установленными НК или региональными законами. Налоговый календарь на 2020 год, сроки сдачи отчетности приводятся в представленных ниже таблицах.

| Вид налога | Правовое обоснование | Срок уплаты в 2020 году | Особенности |

|---|---|---|---|

| ОСНО | |||

| НДС | П. 1 ст. 174 НК РФ |

За 4-й квартал 2019 – не позднее 25.03 За 1-й квартал – не позднее 25.06 За 2-й квартал – не позднее 25.09 За 3-й квартал – не позднее 25.12 |

Уплачивать налог надо равными частями не позднее 25-го числа каждого из трех месяцев после отчетного квартала. Например, за I квартал 1/3 – до 27.04, 1/3 – до 25.05, 1/3 – до 25.06. |

| Налог на прибыль | Ст. 287 НК РФ |

За 2019 год – не позднее 30.03 Ежемесячные авансовые платежи – не позднее 28 числа текущего (!) месяца За 1-й квартал – не позднее 28.04 За полугодие – не позднее 28.07 За 9 месяцев – не позднее 28.10 |

Если ежемесячные платежи рассчитывают из фактической прибыли, то вносить их нужно не позднее 28 числа следующего месяца. |

| НДФЛ с отпускных и больничных | П. 6 ст. 226 НК РФ |

Не позднее последнего числа того месяца, когда суммы выплачены В остальных случаях налог перечисляют в бюджет на следующий день после выплаты дохода |

По обособленным подразделениям, которые находятся в одном муниципальном образовании, в 2020 году можно выбрать одно, которое будет платить НДФЛ и сдавать отчетность за все остальные в свою инспекцию. Для этого нужно отправить в ИФНС по месту его нахождения соответствующее уведомление. |

| ЕСХН | |||

| Авансовый платеж и налог по итогам года | Ст. 346.9 НК РФ |

За полугодие 2020 – до 25.07 За 2020 — до 31.03 2021 года |

Если ООО не получило освобождение от НДС, нужно уплатить налог и представить декларацию по общим правилам. |

| УСН | |||

| Авансовые платежи и налог по итогам года | П. 7 ст. 346.21 НК РФ |

За 2019 — до 30.04 За 1-й квартал – до 27.04 За полугодие – до 27.07 За 9 месяцев – до 26.10 |

Авансы платят только при наличии дохода в отчетном периоде. |

| ЕНВД | |||

| Ежеквартальные платежи | Ст. 346.32 НК РФ |

За 4-й квартал 2019 — до 27.01 За 1-й квартал – до 27.04 За полугодие – до 27.07 За 9 месяцев – до 26.10 |

Имущественные налоги ООО необходимо заплатить, если оно является собственником недвижимости, земельных участков или транспортных средств. Порядок и сроки их перечисления определяют законодательные акты субъектов РФ.

Налог на имущество

Плательщиками являются организации-собственники недвижимости. На УСН и ЕНВД налог уплачивают только в отношении объектов, которые облагаются по кадастровой стоимости. На ЕСХН – по имуществу, которое не используется напрямую в производстве и переработке сельхозпродукции, например, административные здания, офисные помещения, общежития и другие объекты. Движимое имущество налогом не облагается.

В соответствии со ст. 379 НК РФ налог рассчитывают по итогам года. Если налог определяется по кадастровой стоимости, отчетными периодами являются 1, 2 и 3 квартал. Если по среднегодовой стоимости – 1 квартал, полугодие и 9 месяцев. В некоторых регионах отчетные периоды вообще не устанавливают на основании п. 3 ст. 379 НК РФ. Узнать конкретные сроки уплаты можно на сайте налоговой инспекции своего региона.

Транспортный и земельный налоги

В течение года могут быть предусмотрены авансовые платежи, налог за год нужно заплатить с учетом уже внесенных сумм. Срок перечисления итогового взноса за 2020 год не может быть раньше 01 марта 2021 года (согласно п. 3 ст. 398 НК РФ в редакции Закона № 325-ФЗ). За 2019 год заплатить налоги нужно было до 03 февраля 2020 включительно. Если местным законом установлены отчетные периоды, например, квартал, авансовые платежи перечисляют не позднее последнего числа следующего за кварталом месяца. Подробную информацию по срокам уплаты транспортного и земельного налогов можно узнать на сайте региональной ИФНС.

Дополнительные налоги

Если ООО использует по лицензии водный объект, добывает полезные ископаемые или реализует подакцизные товары, необходимо заплатить соответствующие налоги и представить по ним отчетность.

| Вид налога | Правовое обоснование | Срок уплаты в 2020 году | Особенности |

|---|---|---|---|

| Водный | Ст. 333.8 НК РФ |

За 4-й квартал 2019 – не позднее 20.01 За 1-й квартал – не позднее 20.04 За 2-й квартал – не позднее 20.07 За 3-й квартал – не позднее 20.10 |

Срок сдачи декларации совпадает со сроком уплаты налога. |

| НДПИ | Ст. 334 НК РФ | Ежемесячно не позднее 25 числа следующего месяца | |

| Акциз | Ст. 179 НК РФ |

Ежемесячно:

|

Строка 210 листа 02: пример расчета суммы для заполнения

Отдельного рассмотрения требует вопрос заполнения на листе 02 строки 210 декларации по прибыли за год.

В ней показываются суммы авансов, начисленные за налоговый период. Источники данных для определения величины авансов будут различаться, а в одной из ситуаций потребуется сделать дополнительный расчет. От чего же зависит значение, показываемое в листе 02 декларации по налогу на прибыль по строке 210 за год? Роль здесь играют 2 момента:

В ней показываются суммы авансов, начисленные за налоговый период. Источники данных для определения величины авансов будут различаться, а в одной из ситуаций потребуется сделать дополнительный расчет. От чего же зависит значение, показываемое в листе 02 декларации по налогу на прибыль по строке 210 за год? Роль здесь играют 2 момента:

- выбранная налогоплательщиком периодичность начисления авансов (ежемесячная от фактической прибыли или ежеквартальная);

- применение налогоплательщиком, имеющим среднеквартальный доход не выше 15 млн руб., предоставляемого ему п. 3 ст. 286 НК РФ права на уплату авансов только по итогам завершающихся ежеквартально отчетных периодов.

ВНИМАНИЕ! В отчетных периодах 2020 года лимит по доходам увеличен до 25 млн руб. в квартал

Останется ли он таким дальше, смотрите здесь.

О том, какие расчеты в части платежей приходится делать налогоплательщикам, не использующим это право, читайте в материале «Как рассчитать ежемесячные авансовые платежи по налогу на прибыль в течение отчетного периода».

Использование права на уплату авансов только по итогам ежеквартального расчета по существу равнозначно оплате авансов от фактической прибыли за исчисляемые поквартально налоговые периоды. Начисления тех сумм, которые будут представлять собой платежи, осуществляемые в следующем за отчетным периодом квартале, при применении этого права не происходит. Аналогичные последствия имеет помесячный расчет авансов от фактической прибыли. То есть для того, чтобы узнать, какую сумму следует отразить в строке 210 листа 02 за год при использовании каждого из этих расчетов, достаточно посмотреть величину, указанную в строке 180 этого же листа декларации за последний отчетный период:

- за 9 месяцев, если используется право на уплату авансов только по итогам завершающихся ежеквартально отчетных периодов;

- за 11 месяцев, если расчет авансов осуществляется помесячно от фактической прибыли.

Но в ситуации, когда налогоплательщик в подаваемой ежеквартально промежуточной отчетности заполняет и строки 290–340, ему понадобится сделать вычисление суммы, вносимой в строку 210 листа 02 за год. Сложить здесь нужно значение, указанное в строке 180 листа 02 декларации за 9 месяцев, и сумму, отраженную в этом же листе по строке 290.

Покажем, как формируется цифра в строке 210 листа 02 в декларации по прибыли за год на примере ее заполнения.

Предположим, что в декларации по прибыли за 9 месяцев организация в листе 02 по строке 180 показала 180 000 руб. налога, а по строке 290 этого же листа (в качестве авансов, подлежащих помесячной уплате в течение 4 квартала) — сумму 20 000 руб.

При таких данных в годовой декларации по прибыли цифра в строке 210 листа 02 будет равна 180 000 руб. + 20 000 руб. = 200 000 руб.

Еще о заполнении строки 210 читайте в статье «Как заполнить строку 210 в декларации по налогу на прибыль».

См. также:

- «Как заполняется строка 220 листа 02 декларации по налогу на прибыль?»;

- «Как рассчитать строку 290 листа 02 декларации по налогу на прибыль?».

Полный пример заполнения декларации по налогу на прибыль за 2020 год можно найти в КонсультантПлюс, получив бесплатный пробный доступ к системе.