Как заполнять бланки егэ-2021 без ошибок

Содержание:

- Расчетный адрес в Стиме: что это?

- Как подать декларацию 3-НДФЛ

- Образец документа

- Нужна ли справка 3-НДФЛ для ИП на УСН или ином спецрежиме

- Заполняем новую декларацию по УСН

- Как подать декларацию 3-НДФЛ?

- Расчетный адрес в Steam что это такое как заполнять писать

- Какую форму 3-НДФЛ использовать для подачи в 2021 году?

- Итоги

Расчетный адрес в Стиме: что это?

Сегодня мы поговорим о том, что такое расчетный адрес в “Стиме”. Довольно часто при оплате многие сталкиваются с данным вопросом, а точнее проблемой. Почему и как с этим бороться? Давайте посмотрим.

Капля сомнения

Расчетный адрес – это наиболее весомая и непонятная проблема новичков в “Стиме”. Она возникает тогда, когда пользователь задумывается о покупке игры (или о том, чтобы подарить ее другу). Он начинает выбирать необходимый файл, добавляет его в корзину и даже выбирает способ оплаты. Казалось бы, все, вот она, покупка. Но нет, тут и вылезает злосчастный расчетный адрес.

Во время заполнения реквизитов для оплаты, как правило, сомнений не возникает. Ровным счетом до тех пор, пока пользователь не сталкивается с нашим сегодняшним “объектом обожания”.

Давайте посмотрим, какие ответы можно найти, спросив у других людей, что же это за адрес такой, который необходимо ввести при оплате.

Прописной адрес

Первое, на что можно “напороться” при поиске информации о том, что из себя представляет расчетный адрес – это на то, что многие напишут “ваш домашний адрес”. Очень многих смущает такой ответ.

И правильно, зачем “Стиму” “знать”, по какому адресу вы проживаете? Особенно если вы заказываете только электронный формат получения той или иной игры.

Доставлять “на дом” вам ничего не будут, так что, вероятнее всего, нет нужды набирать свой адрес.

Если вы выбрали оплату банковской картой, то удивляться не следует – система в случае махинаций или подозрения на их проведение должна проверить достоверность полученной информации от покупателя, дабы не занести его по ошибке в черный список. Имеет смысл указывать свой адрес прописки в данной ситуации.

Место проживания

Также можно наткнуться на мнения, что расчетный адрес – это адрес, по которому вы проживаете. Так сказать, ваше фактическое место пребывания. Некоторые пользователи могут говорить, что он используется для выписки чека. На самом же деле при покупке через “Стим” никаких чеков вам не высылается.

Если вы решили выбрать оплату через кошелек “Стима”, то расчетный адрес в Steam – это действительно место вашего проживания. Таким образом система должна идентифицировать ваше местоположение и разрешить (или запретить) доступ к покупке.

В данном случае вы точно не ошибетесь – никто не будет приезжать к вам домой и проверять, где вы живете.

А может, карта?

Более понятным в службе “Стим” расчетный адрес становится тогда, когда вы начинаете оплату при помощи карточки. Здесь, конечно, можно наткнуться на ответы о месте прописки. Правда, это не совсем так. Расчетный адрес – это также и номер вашей банковской карты. Проще говоря, то “место”, откуда будут списываться денежные средства за совершенную покупку.

Для того чтобы узнать расчетный адрес банковской карточки, вам необходимо посмотреть на ее оборотную сторону. Там будет номер, состоящий из 20 цифр. Это и есть тот самый, непонятный многим адрес.

При оплате введите его единожды в необходимое поле, после чего он сохранится и перестанет беспокоить вас. После этого вам придется каждый раз заводить специальный защитный код.

Таким образом, вы сможете забыть о расчетном адресе ровным счетом до тех пор, пока не решите сменить способ оплаты ваших покупок.

Виртуальные деньги

Сейчас многие стали пользоваться различными сервисами с электронными деньгами. Пользователи интернет-кошельков ехидно потирают ручки, наблюдая за своими друзьями, которые мучаются с оплатой покупок в “Стиме”. До тех пор пока не начинают сами совершать покупки. Даже их не обошел стороной расчетный адрес.

Здесь начинает царить паника и хаос: что это такое? Ведь какой адрес может быть у электронных денег, которые даже в руках подержать нельзя? Ответ довольно прост – у всего в интернете есть “место обитания”. В том числе и у электронных денежек.

Расчетный адрес для пользователей, выбравших способ оплаты при помощи кошельков с электронными средствами – это не что иное, как номер вашего кошелька. Причем в валютном эквиваленте. То есть если у вас имеются только, скажем, “рублевые” адреса, то они не подойдут для вывода.

Выгоднее держать специальный “валютный” кошелек, который будет служить вам надежным помощником при осуществлении покупок через “Стим”.

Таким образом, можно заметить, что расчетный адрес – это довольно непонятная вещица, значение которой варьируется в зависимости от выбранного способа оплаты. Тем не менее, если внимательно читать всю информацию на официльном сайте “Стим”, то можно без труда во всем разобраться. Удачных покупок!

Как подать декларацию 3-НДФЛ

Налогоплательщики обязаны представить налоговую декларацию 3-НДФЛ за минувший год не позднее 30 апреля 2021 года (п. 1 ст. 229 НК РФ). При этом в случае прекращения деятельности ИП декларация 3-НДФЛ со сведениями о фактически полученных в текущем налоговом периоде (в 2021 году) доходах, представляется в 5-дневный срок со дня прекращения такой деятельности.

Декларация может представляться на бумажном носителе непосредственно в налоговую инспекцию по месту учета налогоплательщика либо через многофункциональный центр предоставления государственных и муниципальных услуг.

Также налогоплательщики могут сдать декларацию в электронной форме по телекоммуникационным каналам связи (ТКС) с применением усиленной квалифицированной электронной подписи. Кроме того, сдать 3-НДФЛ можно через личный кабинет налогоплательщика на официальном сайте ФНС (функционал не доступен для ИП и иных лиц, занимающихся частной практикой).

Заполнение 3-НДФЛ в «1С:Бухгалтерии 8» ред. 3.0 и ее прием на сайте ФНС

В «1С:Бухгалтерии 8» редакции 3.0 декларация по форме 3-НДФЛ (утв. приказом ФНС от 28.08.2020 № ЕД-7-11/615@) включена в состав форм регламентированной отчетности начиная с версии 3.0.88.

Декларация 3-НДФЛ в программе заполняется автоматически с учетом разъяснений, изложенных в письме ФНС России от 14.01.2021 № БС-4-11/148@. Декларацию можно выгрузить в файл электронного представления или отправить в ФНС напрямую из программы через сервис 1С-Отчетность.

Обращаем ваше внимание, что до недавнего времени на сайте ФНС возникали временные технические сложности с приемом деклараций 3-НДФЛ. В случае, если предприниматель декларирует только доходы от предпринимательской деятельности, то заполняется пункт 2 раздела 1, при этом пункт 1 раздела 1 остается пустым

При отправке заполненной таким образом декларации пользователи могли получить от ФНС отказ в приеме декларации. Суть отказа сводилась к одному: не заполнен раздел 1.

Приводим текст сообщения об ошибке:

— Код: — Описание:КОНТРОЛЬ ВВОДА. Отсутствуют строки в Разделе 1. Раздел 1 обязателен к заполнению./КОНТРОЛЬ ВВОДА. По данным ДокПредст в декларации 09 — ФЛ, зарегистрированное в качестве индивидуального предпринимателя. Проверьте наличие КБК = 18210102020011000110 в Разделе 1

— Код: — Описание:КОНТРОЛЬ ВВОДА. По данным ДокПредст в декларации 09 — ФЛ, зарегистрированное в качестве индивидуального предпринимателя. Проверьте наличие КБК = 18210102020011000110 в Разделе 1

— Код: — Описание:КОНТРОЛЬ ВВОДА. Отсутствуют строки в Разделе 1. Раздел 1 обязателен к заполнению.

— Код: 0000000001 Описание:КОНТРОЛЬ ВВОДА. По данным ДокПредст в декларации 09 — ФЛ, зарегистрированное в качестве индивидуального предпринимателя. Проверьте наличие КБК = 18210102020011000110 в Разделе 1

— Код: 0000000001 Описание:КОНТРОЛЬ ВВОДА. Отсутствуют строки в Разделе 1. Раздел 1 обязателен к заполнению.

Если пользователь ранее получил отказ в приеме 3-НДФЛ из-за ошибки такого рода, беспокоиться не стоит: декларация в программе заполнена корректно. В настоящее время ошибка на стороне ФНС исправлена, поэтому можно смело отправлять отчет.

Самостоятельно проверить правильность формирования показателей в 3-НДФЛ можно с помощью контрольных соотношений для новой формы налоговой декларации, которые приведены в письме ФНС от 08.02.2021№ БС-4-11/1438@. В программах 1С указанные контрольные соотношения поддерживаются с выходом очередных версий.С их помощью налогоплательщики могут самостоятельно проверить правильность формирования показателей в отчетности.

Образец документа

Для получения шаблона документа следует обратиться в отделение налоговой службы лично. Бланк для заполнения выдается совершенно бесплатно. Для экономии времени лучше скачать шаблон дистанционно.

Для этого потребуется:

- Посетить портал ФНС.

- Войти: Налогообложение в РФ – Действующие в РФ налоги и сборы – Налоги на доходы ФЛ – Налоговые вычеты – Примеры заполнения декларации по форме 3-НДФЛ.

Для удобства предлагаем на нашем портале. Форма актуальна по состоянию на июль 2019 года.

Рассмотрим, как заполнить документ по налогу при покупке квартиры:

- Номер корректировки – это показатель, который отражает, сколько раз в течение года подавалась декларация. Отсчет начинается с нуля.

- Налоговый период. Поскольку есть разные по длительности периоды, следует указать продолжительность. Если срок равен году, то потребуется указать 34.

- Отчетный год. В разделе прописывается год, за который подается декларация.

- Код налоговой службы – персональный номер инспекции, куда подается документ. Найти его можно в любом справочнике или позвонить по телефону в ФНС для получения сведений.

- Сведения о плательщике. Указываются все личные данные.

- Сведения о документе, удостоверяющего личность. Прописываются данные паспорта.

- Выбирается статус налогоплательщика.

- Прописывается адрес регистрации и места жительства за пределами РФ.

- Указывается номер телефона.

- Прописывается количество страниц, на которых подается декларация, включая копии.

- Если документ направляет представитель, но в конце титульного листа прописываются его данные и ставится подпись.

- На второй странице необходимо заполнить 1 раздел. В нем прописывается сумма, которую следует уплатить или вернуть. В результате этого выбирается причина обращения, и прописываются все сведения: КБК, ОКТМО, сумма к получению или возврату.

На каждом листе в верхней части нужно указывать свою фамилию с инициалами.

- Во втором разделе прописываются сведения, которые соответствуют вашему случаю. Главное – это внимательно читать пункты и указывать сведения. При возникновении трудностей можно обратиться за помощью к специалисту службы поддержки ФНС по телефону горячей линии.

- Следующая страница «А» должна отражать все доходы, которые вы получили на территории РФ.

- В последнем разделе делаются расчеты налоговых вычетов по расходам.

Все данные следует вносить печатными буквами. Исправлять указанные данные категорически недопустимо. В результате этого лучше вносить информацию через компьютер.

Предлагаем скачать образцы документов 3-НДФЛ

| «Бланк формы 3-НДФЛ за 2018 год»Скачать образец пустого бланка формы 3-НДФЛ за 2018 год | |

| «Бланк формы 3-НДФЛ за 2017 год»Скачать образец пустого бланка формы 3-НДФЛ за 2017 год | |

| «Бланк формы 3-НДФЛ за 2016 год»Скачать образец пустого бланка формы 3-НДФЛ за 2016 год | |

| «Бланк формы 3-НДФЛ за 2015 год»Скачать образец пустого бланка формы 3-НДФЛ за 2015 год | |

| «Бланк формы 3-НДФЛ за 2014 год»Скачать образец пустого бланка формы 3-НДФЛ за 2014 год | |

| «Образец заполнений формы 3-НДФЛ»при возврате уплаченного налога НДФЛ за лечение | |

| «Образец заполнений формы 3-НДФЛ»с заявленным инвестиционным налоговым вычетом | |

| «Образец заполнений формы 3-НДФЛ»при возврате уплаченного налога НДФЛ за обучение | |

| «Образец заполнений формы 3-НДФЛ»при возврате уплаченного налога НДФЛ за приобретение имущества | |

| «Образец заявления о подтверждении права налогоплательщика»на получение имущественных налоговых вычетов у налогового агента | |

| «Образец заявления о распределении имущественного налогового вычета между супругами»Скачать обращец заполнения заявления | |

| «Образец заявления на возврат НДФЛ»пример, как необходимо заполнить заявление на возврат НДФЛ |

Нужна ли справка 3-НДФЛ для ИП на УСН или ином спецрежиме

Если индивидуальный предприниматель применяет УСН или иной спецрежим, он освобожден от уплаты НДФЛ, если получает доход от бизнеса. Однако есть обстоятельства, при которых ИП все-таки должен подавать 3-НДФЛ, а именно если:

- в течение налогового периода ИП утратил право на использование в своей деятельности УСН или другого срецрежима, при этом предпринимателю придется отчитываться уже по ОСНО и представлять 3-НДФЛ;

- ИП реализует свое недвижимое или движимое имущество, которое не используется в предпринимательской деятельности;

- ИП получил от организации денежные средства как частное лицо и эта организация не выступает в качестве налогового агента (например, при получении беспроцентного займа экономия на процентах будет доходом).

- он выиграл в лотерею;

- получил иностранную валюту в рамках выплат по деятельности, не связанной с предпринимательством;

- ему выплачены дивиденды.

Если возникли обстоятельства, приведенные в перечне, ИП придется отчитаться в налоговую инспекцию как физлицу и внести соответствующие суммы налога в бюджет до 15 июля.

Может ли налоговая наказать за непредставление 3-НДФ, читайте в материале «Есть ли штраф за несвоевременную сдачу декларации 3-НДФЛ?».

Заполняем новую декларацию по УСН

Несмотря на то, что бланк декларации включает в себя 10 страниц, заполняют из них не все. Совмещать сразу два объекта налогообложения на УСН нельзя, поэтому подготовить надо только те разделы отчета, которые соответствуют вашему варианту.

Общие требования к заполнению не поменялись, вот основные из них:

- Стоимостные показатели указываются в рублях, при необходимости их надо округлять.

- Декларация может быть заполнена как от руки, так и на компьютере, но в любом случае используются заглавные печатные буквы.

- Цвет чернил может быть черным, фиолетовым или синим. Регламентируется также шрифт для компьютера – только Courier New высотой 16 – 18 пунктов.

- Во всех пустых ячейках при заполнении от руки надо проставлять прочерки, но для компьютера это необязательно.

- В готовой декларации надо проставить сквозную нумерацию страниц, исключив незаполненные листы.

- Печать допускается только на одной стороне листа. Сшивать страницы или скреплять их степлером нельзя.

- Декларация подписывается на титульном листе и в разделе, где указаны суммы налога к уплате (Раздел 1.1 для УСН Доходы и Раздел 1.2 для УСН Доходы минус расходы).

Титульный лист

Титульный лист заполняется, как и большинство других отчетных форм. Здесь надо указать:

- ИНН предпринимателя или организации;

- КПП организации (ИП в этих ячейках ставят прочерки);

- номер корректировки (если это первая декларация за отчетный период, проставьте «0»);

- код налогового периода: для календарного года это «34», при закрытии ООО/ИП в течение года – код «50», при утрате права на УСН – код «96»;

- код места нахождения налогоплательщика: ИП проставляют «120», организации – «210»;

- полное имя предпринимателя или фирменное наименование юридического лица;

- телефон для связи, указывается без скобок, пробелов, прочерков.

Переходим к основным разделам декларации в зависимости от объекта налогообложения

Раздел 1.1 для объекта «Доходы»

Здесь указывают суммы налоговых платежей: авансов по каждому отчетному периоду и налог по итогам года. Формируются эти цифры на основании данных раздела 2.1, поэтому проще начинать заполнение с него.

В строках 010, 030, 060, 090 указывают код общероссийского классификатора территорий муниципальных образований (ОКТМО). Если предприниматель или организация не меняли свое местонахождение в течение отчетного года, то код вписывают только один раз – в строку 010.

Раздел 2.1.1 для объекта «Доходы»

В первом поле 101 отражают признак применения налоговой ставки:

- «1» – для обычных лимитов УСН;

- «2» – для повышенных лимитов УСН.

В следующем поле 102 указывают признак налогоплательщика, который подразумевает наличие или отсутствие работников (при этом все организации автоматически признаются работодателями). От этого статуса зависит, до какого размера можно уменьшить исчисленный налог за счет уплаченных страховых взносов.

В строках 110-113 нарастающим итогом с начала года указывают полученные доходы по каждому отчетному периоду. А в следующих строках – применяемую налоговую ставку.

Строки 130-133 показывают суммы исчисленных налоговых платежей, а строки 140-143 – страховые взносы, которые уменьшают налог к уплате. Под каждой строкой приводятся формулы расчета.

Раздел 2.1.2 для объекта «Доходы»

Торговый сбор – это особый платеж, который платят за использование торгового объекта. В 2021 году он взимается только в Москве, но города федерального значения тоже вправе ввести его на своей территории.

Уплаченный торговый сбор вычитается из исчисленного налогового платежа на УСН – из той части, что осталась после уменьшения на перечисленные страховые взносы. Поэтому в этом разделе отражают суммы доходов от торговой деятельности, а также уплаченного торгового сбора. Если налогоплательщик не перечисляет этот платеж, то раздел 2.1.2 не заполняет.

Раздел 1.2 для объекта «Доходы минус расходы»

Этот раздел практически аналогичен разделу 1.1. Необходимо указать код ОКТМО и исчисленные налоговые платежи. При этом в строке 120, помимо налогов, рассчитанных обычным образом, отражают сумму минимального налога, который составляет 1% от полученных доходов на УСН.

Раздел 2.2 для объекта «Доходы минус расходы»

Поскольку налоговая база здесь формируется не так, как для объекта «Доходы», надо указать не только доходы, но и затраты.

Раздел 3

Последний раздел новой декларации заполняют только те, кто получал целевое финансирование. При этом по каждому поступлению показывают его код (из приложения 6), дату получения и стоимость.

Как подать декларацию 3-НДФЛ?

Ещё на этапе заполнения документа нужно выбрать один из вариантов подачи формы в налоговую инспекцию. Сделать это можно следующими способами:

- лично обратившись в рабочие часы в ближайшую ФНС с паспортом;

- направить заказное письмо с описью вложения;

- воспользоваться личным кабинетом налогоплательщика и отправить декларацию 3-НДФЛ в электронной форме.

Ниже рассмотрим все нюансы, влияющие на принятие бланка 3-НДФЛ специалистами фискального органа.

Сроки подачи налоговой декларации

В связи с тем, что форма 3-НДФЛ имеет два варианта заполнения, то, соответственно, существуют и определённые сроки подачи декларации:

- до 30 апреля текущего года нужно направить документы, если в предыдущем налоговом периоде физическое лицо получило доход от реализации имущественных прав или оказывая услуги населению;

- до конца года можно подавать форму 3-НДФЛ для получения социального, стандартного, имущественного, инвестиционного или профессионального вычета.

Какие документы нужны?

Все расчёты в декларации ведутся только на основании официальных документов, подтверждающих расходы и доходы. Обязательный перечень:

- Паспорт гражданина.

- ИНН.

- Справка о доходах с места работы по форме 2-НДФЛ.

- Свидетельство о рождении или усыновлении/удочерении ребёнка.

Дополнительные документы предоставляются в зависимости от подаваемого вида декларации 3-НДФЛ.

Онлайн в личном кабинете на сайте ФНС

Создание собственного аккаунта на сайте фискального органа позволяет быстро формировать декларацию 3-НДФЛ, направлять её на рассмотрение в ФНС и контролировать ход камеральной проверки.

Заполните форму 3-НДФЛ в своём аккаунте, подпишите документ электронной подписью и направьте его на рассмотрение в фискальный орган.

В верхнем меню перейдите в раздел “Жизненные ситуации” и затем кликните по иконке “Подать декларацию 3-НДФЛ”.

На открывшейся странице можно выбрать следующие варианты:

- заполнить форму в личном кабинете;

- прикрепить готовый файл, сохранённый из программы “Декларация”;

- скачать утилиту для заполнения формы 3-НДФЛ.

После выбора предпочтительного варианта следуйте подсказкам системы.

В ИФНС

Обратиться в фискальный орган может сам налогоплательщик либо его доверенное лицо. В любом из случаев необходимо предоставить специалисту оригинал паспорта для проверки личности. Уполномоченное лицо должно также предъявить оригинал доверенности, на основании которой он может передавать документы и заполненную форму 3-НДФЛ за третьего лица.

Расчетный адрес в Steam что это такое как заполнять писать

Стим – это платформа, которая позволяет загружать лицензионные игры, разумеется, за определённую плату. Пользователям данной платформы предоставляются всяческие способы оплаты покупки, начиная с Киви-кошелька и заканчивая банковскими картами. Плюсом этой системы является то, что все происходит абсолютно легально, просто, а главное безопасно.

Допустим вы скачиваете игру, которую купили в Steam, но она не запускается, требует ключ активации (это ещё один плюс данной платформы, так как она выполняет защиту авторских прав на игру). В этом случае вы можете связаться с администрацией Steam’а, но как же нам доказать то, что мы именно купили эту игру, нужны доказательства.

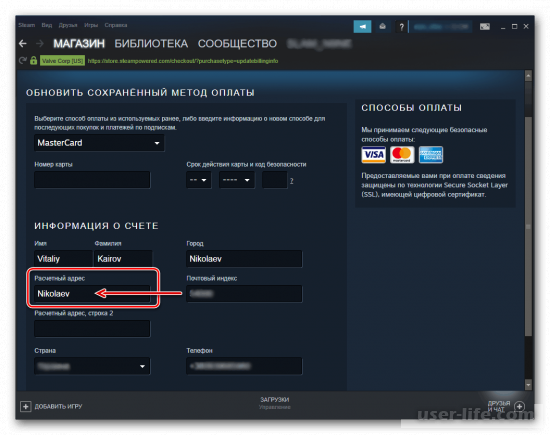

В магазинах, будь то продуктовых или хозяйственных, после покупки вам дают чек со списком покупок. Так же происходит и со Steam’ом. Во время покупки игры вам выйдет анкета о выборе способа платежа. Первые пункты анкеты просты:

· 1) Способ оплаты (допустим, что оплата производится банковской картой)

· 2) Заполнение данных о карте (номер карты; имя и фамилия; срок действия и CVC-код безопасности);

· 3) Расчетный адрес.

Вот как раз на третьем пункте у многих пользователей возникает вопрос: «Что такое «расчетный адрес»?».

Итак, как я ранее говорил, при покупке различных товаров вам приходит чек, так же происходит и с покупками в этой платформе. По сути это ваш адрес, куда приходит чек, не электронный, а уже физический, то есть бумажный. Это может быть ваше нынешнее фактическое место жительства или же прописка в паспорте.

Вы можете использовать не действительный адрес (вам необязательно нужно писать точные данные, как например номер банковской карты или телефона), но это крайне не рекомендуется, так как в случае ошибки вы не сможете получить возмещение затрат.

Вводить данные о себе нужно только при первой покупке или же при изменении анкеты. Не обязательно вводить точное место жительства, достаточно ввести ваш пункт проживания (будь то город или село). При покупке первой игры ваша анкета может сохраниться и использоваться в дальнейшем. В случае необходимости, вы сразу же можете изменить ранее введённые данные.

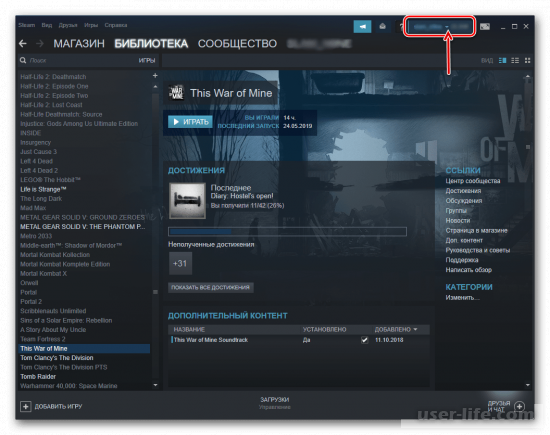

· Итак давайте сейчас я вам расскажу инструкцию о том, как можно изменить свой расчётный адрес. Изменять свой расчётный адрес необходимо в том случае, если вы переезжаете или вы вели фиктивный адрес места жительства. Сделать это достаточно просто, для этого нужно всего лишь:

· Нажать на миниатюрный треугольник между балансом вашего кошелька и именем вашего профиля. Треугольник находится на правом верхнем углу, она указывает вниз

Неважно в каком из окон в приложении вы находитесь, так как информация о вашем профиле всегда находится на главной верхней строке

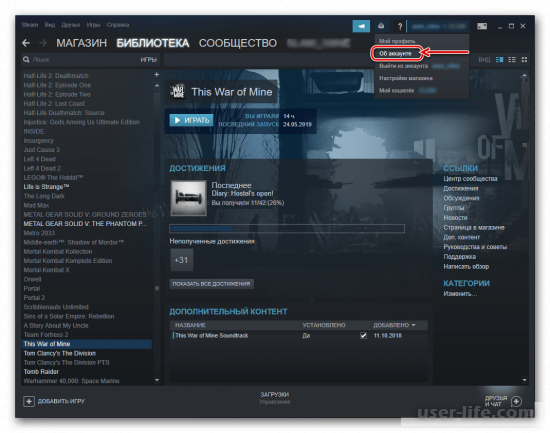

· И так, допустим вы открыли маленькое меню, нажав на маленький треугольник (как бы это странно не звучало). В вышедшем списке выберите пункт «Об аккаунте».

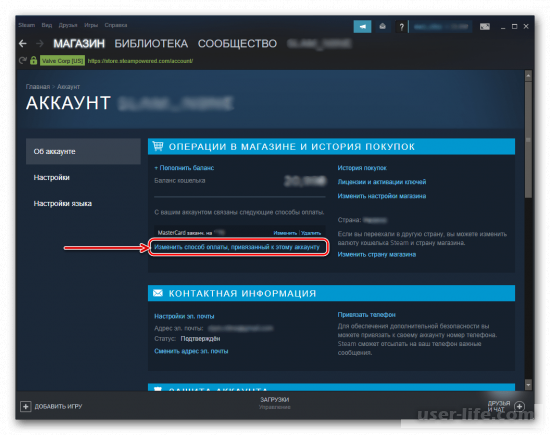

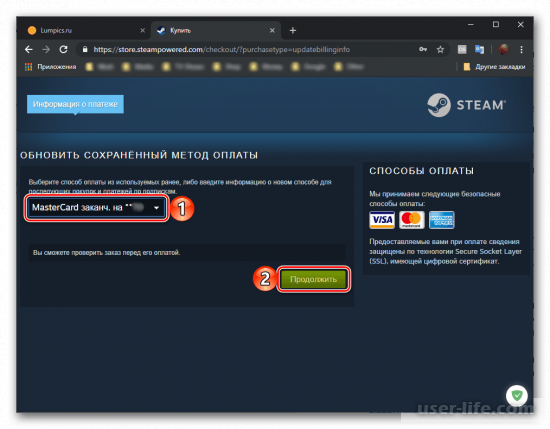

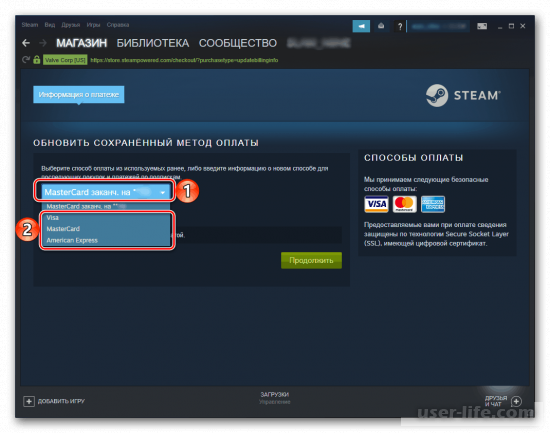

· Теперь перед вами откроется весь список данных о вашем профиле, нажимаете на пункт: «Изменить способ оплаты, привязанный к этому аккаунту». После выбора этого пункта вы будете перенаправлены на соответствующую страницу для замены способа оплаты.

· В пункте выбора способа оплаты выбираете необходимую вам.

· Далее нажимаете на «Продолжить».

· Теперь заполните все необходимые поля.

Как понимаете, теперь вы изменили свой расчётный адрес; таким образом вы можете полностью поменять введённые данные в анкету.

Какую форму 3-НДФЛ использовать для подачи в 2021 году?

Заполнить и подать декларацию по форме 3-НДФЛ в 2021 году должны следующие категории граждан:

- продавшие имущество в 2020 году — недвижимость и транспорт;

- получившие налогооблагаемый доход в прошлом году, с которого не был удержан НДФЛ;

- желающие оформить налоговые вычет и вернуть часть потраченных средств;

- физические лица, оформленные как индивидуальные предприниматели на общей системе налогообложения (ОСНО), для отчета о своей деятельности за прошедший год;

- Главы КФХ для декларирования дохода за 2020 год.

Все указанные лица заполняют 3-НДФЛ в 2021 году по форме, утвержденной Приказом ФНС от 28.08.20 № ЕД-7-11/615@. Это новый бланк, в который внесены существенные изменения по сравнению с действующим ранее.

Скачать обновленную форму декларации в формате excel можно в данной статье, опустившись в самый ее низ.

Если 3-НДФЛ формируется с использованием программы или личного кабинета налогоплательщика, то необходимость поиска и проверки актуальной формы декларации отпадает.

Полный перечень изменений в налоговой декларации

В таблице ниже собран список тех корректировок, которые были внесены в отчет, действующий с 1 января 2021 года, по сравнению с прежним бланком 3-НДФЛ.

Таблица изменений:

|

Страница 3-НДФЛ |

Что изменилось? |

Кто заполняет? |

|

Титульный лист |

Кроме обновления штрих-кода, никаких изменений не внесено. | Все. |

|

Раздел 1 (итоговые данные) |

В новом бланке разделили ИП и прочих граждан.

Появились два подраздела:

|

Все. |

|

Приложение к Разделу 1 (заявление на возврат налога) |

Появился новый лист, который позволяет формировать заявление на возврат налога – его заполняют те граждане, которые желают получить налоговый вычет и вернуть часть ранее уплаченного НДФЛ.

При этом отдельно составлять такое заявление не нужно, оно уже включено в новый бланк 3-НДФЛ. |

Граждане, рассчитывающие на возврат НДФЛ. |

|

Раздел 2 (Расчет базы и налога) |

Не изменился. | Все. |

|

Приложение 1 (доходы от российских лиц) |

Не изменилось. | Физические лица, продавшие движимое и недвижимое имущество российским лицам.

Граждане получающие налоговый вычет для указания дохода от российских работодателей. |

|

Приложение 2 (доходы от зарубежных лиц) |

В строку 074, где указывается порядок определения прибыли контролируемой иностранной компании, добавился еще один вариант – по правилам для российских организаций. | Физические лица, получившие доход от иностранных лиц. |

|

Приложение 3 (итоги предпринимательской деятельности) |

Не изменилось. | ИП, частнопрактикующие лица, главы КФХ. |

|

Приложение 4 (поступления, освобождаемые от подоходного налога) |

Добавлено поле 090 для указания вида дохода, освобождаемого от налогообложения — материальная помощь от образовательных учреждений учащимся. | Лица, получившие доход, не облагаемый НДФЛ. |

|

Приложение 5 (для возврата налога за лечение, обучение, детей и т.д.) |

Не изменилось. | Граждане, желающие получить стандартный, социальный, инвестиционный вычет. |

|

Приложение 6 (для расчета имущественного вычета с продажи имущества) |

Граждане, продавшие имущество. | |

|

Приложение 7 (Для возврата налога в связи с покупкой имущества) |

Физические лица, купившие недвижимость. | |

|

Приложение 8 (для расчета вычета по ценным бумагам) |

Граждане, желающие получить вычет по ценным бумагам, ПФИ. | |

|

Расчет к прил.1 (показываются сведения о проданном имуществе) |

Изменилась формулировка полей 020 и 040, что не сильно влияет на процесс заполнения новой формы 3-НДФЛ. | Лица, продавшие недвижимость. |

|

Расчет к прил.3 (рассчитываются авансы ИП) |

Новая страница декларации, где ИП отдельно проводят расчет авансовых платежей по налогу для последующего переноса в подраздел 2 раздела 1. | ИП, частнопрактикующие лица |

|

Расчет к прил.5 (возврат налога в связи с уплатой взносов) |

Не изменился. | Граждане, получающие социальный вычет по уплате добровольных пенсионных взносов. |

Инструкции по оформлению

Пошаговые инструкции по оформлению декларации в различных ситуациях:

- при продаже машины;

- при продаже квартиры;

- на вычет за лечение;

- на вычет за обучение;

- на вычет при покупке квартиры.

- на вычет по ипотеке.

Итоги

Приложение 4 в 3-НДФЛ раскрывает информацию о тех суммах доходов налогоплательщика, в отношении которых существуют льготы по налогу, установленные НК РФ. В большинстве случаев льготные суммы учитываются налоговым агентом, который производит окончательный расчет и удержание НДФЛ. В таких случаях дополнительно самому подавать 3-НДФЛ с заполненным приложением 4 налогоплательщику не нужно. Плательщик НДФЛ может составлять 3-НДФЛ с приложением 4, если самостоятельно рассчитывает налог к доплате и имеет право на освобождение от него части доходов. Также это приложение 3-НДФЛ плательщик может составлять, если подает декларацию по иным основаниям, но предоставляемые в налоговую инспекцию сведения требуют расшифровки сумм, указываемых в приложении 4.

Еще о правилах заполнения приложений в 3-НДФЛ за 2019 год читайте в статье «Приложение 5 декларации 3-НДФЛ (ранее лист Е1) — образец заполнения».

Пробный бесплатный доступ к системе на 2 дня.