Открытие расчетного счета ооо за 1 день

Содержание:

- Как оценить финансовое состояние банка

- Как проходит процедура оформления

- Способы быстро открыть расчётный счёт

- Критерии выбора банка для открытия расчетного счета

- В каком банке лучше открыть расчетный счет

- В каком банке открыть расчетный счет для ИП и ООО — 5 основных критериев выбора банка

- Что даёт подключение к РКО

- Как выбрать банк

- Как открыть расчётный счёт ООО: сбор документов

- Стоимость обслуживания расчётного счёта

- Преимущества и недостатки оформления р/счета для ИП и ООО

- Необходимые документы для открытия расчетного счета для ИП и ООО

- Лучшие российские банки

- Как оформить – особенности онлайн заявки

- Банки для юридических лиц – обзор предложений, таблица сравнения

- Как выбрать расчетный счет для ООО

- Закрытие расчетного счета

- Заключение + видео по теме

- Итоговое сравнение расчетных счетов с быстрым открытием

- Популярные банки

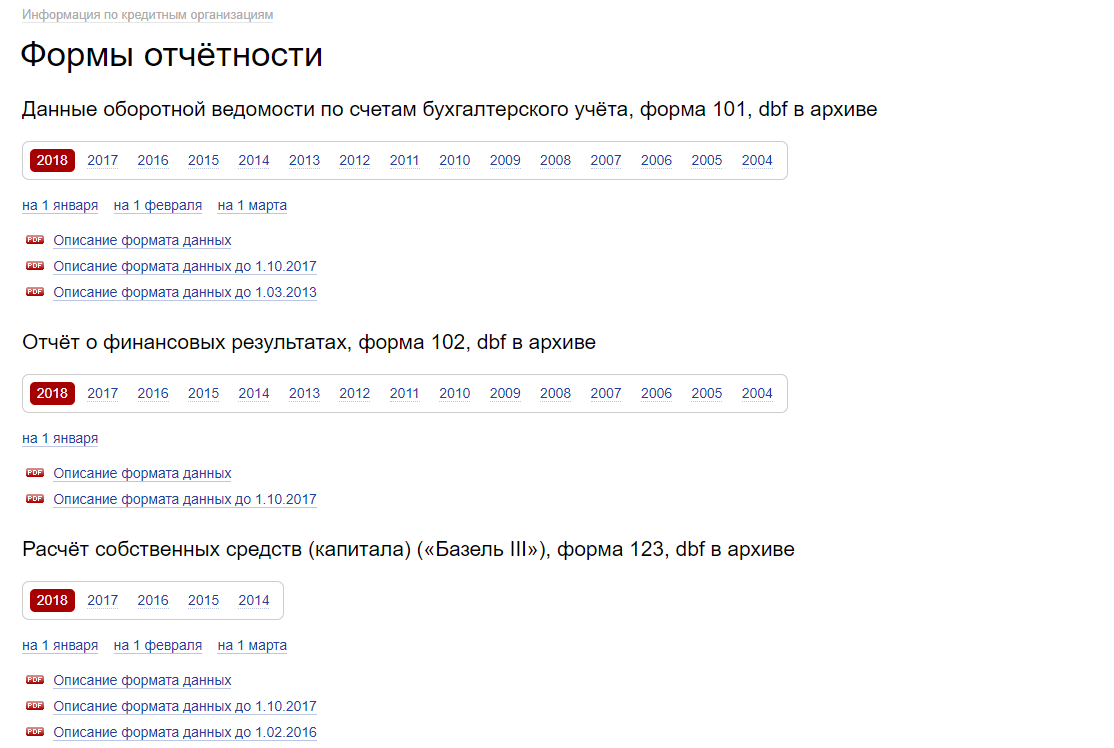

Как оценить финансовое состояние банка

Все кредитные учреждения обязаны открыто публиковать информацию о своей деятельности. На сайте Центробанка в свободном доступе размещается отчётность банков: о финансовых и налоговых результатах, размере капитала, соблюдении обязательных нормативов.

Но хотя информация открыта, разобраться в ней без специального образования достаточно сложно. Выбирая, где открыть расчётный счёт для компании, можно обратиться к рейтингам, которые составляют независимые профессиональные агентства:

- международные (S&P Global Ratings, Moody’s, Fitch Ratings);

- российские (Рус-Рейтинг, Эксперт РА, НРА, AK&M).

При выборе организаций для открытия расчётного счёта ООО мы ориентировались на три важных критерия:

- Размер активов нетто (в рублях). Это сумма собственного капитала банка и обязательств (деньги клиентов-физических и юридических лиц, межбанковские кредиты и другие привлечённые средства).

- Кредитоспособность. Это способность банка выдавать кредиты на короткие и длинные сроки с учетом процентной ставки, целевого направления и условий выдачи кредитов. Показатель кредитоспособности разные рейтинговые агентства оценивают по своей шкале. Чаще всего рейтинг обозначается латинскими буквами А, В, C, D с добавлением знаков «+» и «-» и прогноза (негативный или стабильный).

- Средства предприятий (в рублях). Чем выше со стороны бизнеса степень доверия определённому банковскому учреждению, тем больше собственных денег размещают в нем юрлица и ИП. Это своего рода голосование рублём в вопросе, где открыть расчётный счёт в банке.

Собираетесь открыть свой бизнес? Не забудьте зарезервировать расчётный счёт. Для выбора расчетного счета попробуйте наш калькулятор банковских тарифов:

Калькулятор подберет наиболее выгодное банковское предложение по расчетно-кассовому обслуживанию для вашего бизнеса. Введите объемы операций, которые планируете совершать в месяц, и калькулятор покажет тарифы банков с подходящими условиями.

Как проходит процедура оформления

Открытие расчётного счёта для ООО — достаточно простая процедура. Реквизиты можно забронировать заранее на сайте банка, тогда от вас потребуется всего один визит. Стоимость открытия зависит от клиентской политики, в некоторых банковских учреждениях это бесплатно на минимальном тарифе или в рамках программы лояльности.

После того, как банковский менеджер убедится в достоверности оригиналов ваших документов и снимет копии, он предложит заполнить:

- заявление о подключении услуг;

- анкету клиента;

- сведения о бенефициарном владельце;

- договор об РКО.

Если выбран тарифный план с функцией онлайн-платежей, то вам также выдадут сертификат ключа проверки электронной подписи и сам USB-ключ. На этом всё, можете проводить платежи по полученным реквизитам. Сообщать об открытии счёта организации в ИНФС и фонды не надо, с 2014 года это делают сами банки.

Способы быстро открыть расчётный счёт

Существует два варианта для скорейшего открытия расчётного счёта. Это звонок на горячую линию и отправление запроса на сайте.

Запрос на сайте

Почти все банки подразумевают наличие возможности без посещения офиса, через мобильное устройство или компьютер отправить заявку на открытие РС в режиме онлайн.

Порядок действий здесь простой. Рассмотрим его на примере сайта Тинькофф-Банка:

- откройте веб-ресурс www.tinkoff.ru;

- выберите вкладку “Бизнес”;

- перейдите в категорию “Расчётный счёт”;

- нажмите кнопку “Открыть счёт”;

- заполните в форме обращения все поля (актуальный телефон, полное наименование организации, ИНН, ФИО);

- нажмите кнопку “Открыть счёт”.

На этом всё. Вы можете пока готовить документы. В ближайшее время Вам перезвонит менеджер, с которым можно прояснить любые моменты потенциального сотрудничества.

Примечание 1

Обратите внимание, что, хоть мы и привели в пример этапы отправления онлайн-заявки в случае с конкретным кредитно-финансовым учреждением, алгоритм является типовым. Отличия от сайта одной организации к сайту другой минимальные

Горячая линия

Если по какой-то причине онлайн-заявка не является удобным способом, можно просто позвонить в колл-центр банка. Все телефоны, как правило, указаны на любой странице сайта учреждения внизу экрана.

При разговоре со специалистом сразу уточните нюансы обслуживания, объём пакета документов, характеристики имеющихся тарифов и т.д.

Бывает, что вопросами расчётно-кассового обслуживания занимаются особенные специалисты. Их контакты всё равно можно узнать через оператора горячей линии.

Критерии выбора банка для открытия расчетного счета

Открывать счет нужно либо в банках, отделения которых расположены в вашем городе, либо если они предполагают полностью удаленное сотрудничество. Также нужно учитывать часы работы кредитной организации и время обработки платежей: даже если операция совершена онлайн, то через банк она пройдет только в рабочий период. Помимо этого, нужно учитывать репутацию банка, тарифы на содержание счета и наличие дополнительных приложений, которые облегчат работу с р/с.

Надежность банка

Выбирая, где лучше открыть расчетный счет для ИП и ООО, важно акцентировать внимание на репутации банка. В отличие от депозитов и вкладов, р/с не страхуются и, если кредитно-финансовая организация объявит себя банкротом или лишится лицензии, владелец счета может потерять свои деньги. Рассматривайте только крупные, известные банки, которые давно работают на рынке

Рассматривайте только крупные, известные банки, которые давно работают на рынке.

Открытие и стоимость ежемесячного обслуживания

Открытие р/с в основном бесплатное, а вот за обслуживание чаще всего взимается плата от 250 до 1000 рублей ежемесячно. Можно подключиться к предложению в моменты акций, тогда первые месяцы — а в некоторых организациях даже год — можно будет пользоваться счетом бесплатно.

Помимо этого, есть банки, которые не взимают плату, если в течение календарного месяца не было проведено ни одной денежной операции. Чтобы выгодней открыть расчетный счет для ИП или ООО, не стоит сразу выбирать организацию, где предлагают бесплатное открытие и ежемесячное обслуживание: возможно, у этой компании завышенные тарифы на проведение различных финансовых операций.

Тарифы

Помимо платы за открытие и обслуживание, в содержание расчётного счета входит стоимость:

- обналичивания;

- переводов физлицам;

- переводов юрлицам;

- внесения средств через банкомат и терминал;

- дополнительных инструментов и сервисов (карты, мобильные приложения).

Например, Сбербанк позволяет сделать 3 денежных перевода в адрес юрлица. Чтобы выбрать лучший банк для ИП под расчетный счет, постарайтесь прикинуть, насколько регулярно вам придется совершать те или иные платежи.

РКО от Восточный Экспресс

-

Открытие счета

бесплатно -

Абонентская плата

от 490 руб. в месяц -

Обслуживание переводов

бесплатно в рамках тарифа -

Назначение

для ИП и ООО -

Бонус

3 месяца бесплатно при оплате за год

Открыть

Подробнее

РКО от Локо Банк

-

Открытие счета

бесплатно -

Абонентская плата

от 0 руб. в месяц -

Обслуживание переводов

до 59 руб. за перевод -

Назначение

для ИП и ООО -

Бонус

3 месяца в подарок

Открыть

Подробнее

Начисление % на остаток

Услуга появилась относительно недавно и присутствует не во всех банковских предложениях. Суть заключается в том, что на остаток по р/с будет начисляться небольшой процент годовых, который «приплюсуется» к основному счету. Процент может быть начислен:

- На минимальный остаток. Например, если в течение месяца на счету было 300 тыс., но хотя бы на день эта сумма снижалась до 50 тыс.рублей, то процент будет начислен именно на меньшую сумму.

- На неснижаемый остаток на конец банковского дня. Допустим, ваш средний неснижаемый остаток на день составляет 300 тыс. рублей. Если в период расчёта сумма не снизится, то на эту сумму и будет начислен процент, однако, если на счету будет меньше денег, то дополнительных процентов не будет совсем.

- Ежедневное начисление процентов, при условии, что на счету всегда остается минимальная сумма, прописанная в договоре. Например, оговоренная сумма — 100 тыс. рублей. В первые 10 дней месяца на р/с было 200 тыс. рублей, в следующие 10 — 70 тыс. рублей, и в последние 10 дней месяца — 400 тыс. рублей. Тогда проценты не будут начислены только за период, в который сумма была 70 тыс., а за остальные дни проценты начислятся по оговоренной ставке.

Дистанционное управление счетом

При выборе банка для открытия расчетного счета для ООО и ИП, обращайте внимание на наличие сервисов, позволяющих дистанционно управлять счетом — мобильный банк и интернет-банкинг. Гораздо удобнее совершать платежи онлайн, чем тратить время на визиты в офис банка

Помимо этого, большинство операций необходимо подтверждать, что гораздо быстрее сделать через мобильное приложение или СМС

Гораздо удобнее совершать платежи онлайн, чем тратить время на визиты в офис банка. Помимо этого, большинство операций необходимо подтверждать, что гораздо быстрее сделать через мобильное приложение или СМС.

В каком банке лучше открыть расчетный счет

При выборе банка необходимо учесть такие факторы:

- надежность банка: если организацию лишат лицензии, это приведет к проблемам с контрагентами и подчиненными, к риску потерять денежные средства;

- ежемесячная стоимость обслуживания счета, возможность пользоваться им бесплатно (например, в Тинькофф плата за счет не взимается, если клиент перевел в банк своих знакомых);

- наличие персонального менеджера для оперативного решения возникающих вопросов;

- возможность получать консультацию и решать вопросы с ведением бизнеса дистанционно, не тратя время на посещение банка.

Значение имеет наличие электронных сервисов для дистанционного проведения операций. Так, можно проводить платежи через защищенный интернет-банкинг. Некоторые банки предлагают специальное ПО, которое необходимо установить на свой компьютер.

В каком банке открыть расчетный счет для ИП и ООО — 5 основных критериев выбора банка

Зарегистрировав фирму, необходимо определиться с банком, в котором будет открыт расчетный счет.

Рассмотрим главные критерии при выборе банка для открытия расчетного счета.

Критерий 2. Тарифная сетка и комиссии (стоимость обслуживания)

Вторым по значимости критерием выбора является применяемые для открытия и обслуживания счета тарифный план. Разница в тарифах в разных банках может быть очень существенной, независимо от уровня предоставляемых услуг. Поэтому необходимо подобрать подходящий тарифный план.

Банки берут комиссию за открытия расчетного счета, ее величина может быть от 100 руб. до нескольких тысяч. Можно найти кредитную организацию, предлагающую бесплатно открыть счет, но за обслуживание может быть взят повышенный тариф.

Ниже в статье будут представлены оптимальные тарифы в стабильных и надежных банках.

Критерий 3. Наличие интернет-банка

Интернет-банкинг стал в настоящее время необходимым элементом функционирования предприятия. Он позволяет проводить платежи быстро, мобильно, без посещения банка.

Критерий 4. Начисление процентов на остаток на счете

В некоторых кредитных организациях существует услуга начисления доходного процента на остаток денежных средств на расчетном счете. Обычно это делается для важных клиентов банка, с целью привлечения и аккумуляции всех средств клиента в одном кредитном учреждении. Процент обычно носит чисто символический характер, но несет в себе положительный настрой.

Где выгоднее открыть расчетный счет для ООО и ИП — рейтинг лучших банков для открытия расчётного счёта

Что даёт подключение к РКО

В первую очередь расчётно-кассовое обслуживание даёт расширение возможностей бизнеса. Увеличится перечень потенциальных контрагентов, появится возможность участия в тендерах, предприниматель сможет пользоваться дополнительными банковскими услугами.

Например, подключить эквайринг и принимать платежи от клиентов и покупателей с банковских карт. Клиенту банка будут доступны овердрафты, кредитные линии и ссуды разного типа. Если компания имеет штат сотрудников, можно подключиться к зарплатному проекту.

Открытие расчётного счёта позволит выполнять следующие финансовые операции:

- переводы ИП, юрлицам и физлицам;

- переводы на банковские карты;

- ведение валютных счетов, конвертация валют, получение услуг валютного контроля, выполнение международных операций;

- получение наличных через кассу банка или банкоматы;

- пополнение счета через кассу или банкоматы;

- управление дополнительными услугами онлайн: зарплатными проектами, бизнес-картами, эквайрингом, кредитами и пр.

Если вы собираетесь расчётный счёт открыть, вам обязательно предложат подключение интернет-банкинга. Это система, через которую можно совершать все возможные финансовые операции без посещения банковского офиса. Кроме того, многие банки создают специальные онлайн-сервисы для бизнеса с расширенными возможностями, через которые можно вести бухгалтерию, интегрировать систему с облачными сервисами и пр.

Для удобства обслуживания клиентам предлагается выпуск бизнес-карт. Они дают прямой доступ к безналичным денежным средствам, снимать наличные и пополнять расчётный счёт удобно с помощью терминалов. Можно выпустить сразу несколько бизнес-карт и передать их в пользование сотрудникам. Управление картами совершается через интернет-банк: выставление ограничений, пополнение, блокировка, контроль за расходами и пр.

Как выбрать банк

Правильно выбрать банк — важное условие для ведения бизнеса любого ООО или ИП. К этому вопросу надо подходить комплексно, оценивая кредитное учреждение со всех сторон

Рассмотрим основные рекомендации по выбору банка:

- Оцените надежность. Отчетность банков и их рейтинги общедоступны. На основании этой информации можно оценить, насколько вероятны отзыв лицензии и другие форс-мажорные обстоятельства. Крупный банк более надежен, чем небольшой. Даже в случае проблем его, скорее всего, будут санировать, а не отзовут лицензию. Этот момент особенно важен для юридических лиц. Деньги ИП в пределах 1,4 млн рублей застрахованы государством.

- Сравните возможности интернет-банкинга. Все кредитные организации предлагают обслуживание расчетных счетов через системы ДБО. Лучше заранее ознакомиться с подробной информации о функциональности интернет-банка. Иначе работать будет весьма затруднительно, особенно если у банка имеются офисы, к примеру, только в Москве, а вы живете в другом населенном пункте.

- Внимательно изучите тарифы. Иногда лучше выбрать тариф подороже, но получить возможность снимать больше денежных средств со счета без комиссии.

- Ознакомьтесь с отзывами. Клиенты, пользующиеся услугами конкретных банков, охотно рассказывают о возникших сложностях.

Сравним в таблице тарифы ТОП-7 банков с быстрым открытием счета:

| Банк | Стоимость ведения счета | Стоимость платежек | Комиссия за внесение наличных |

| Тинькофф Банк | 490 — 4 990 р./месяц | 19 — 49 р. (от 3 до 10 платежей бесплатно) | 99 — 749 р. за операцию (по тарифу «Профессиональный» до 100 000 р. — бесплатно) |

| Точка | 0 — 25 000 р./месяц | 0 р. | от 0 до 0,8% |

| Модульбанк | 0 — 4 900 р./месяц | 0 — 19 р., есть тариф с неограниченным числом бесплатных платежей | от 0 до 3% |

| Локо-Банк | 0 — 4 990 р./месяц | 19 — 89 р. | 0-0,3% |

| СКБ-банк (ДелоБанк) | 0 — 7 590 р./месяц | 0 — 87 р. |

|

| Альфа-Банк | 0 — 9 900 р./месяц | 0 — 99 р. (от 3 до 15 бесплатных платежей, есть тарифы с безлимитным числом платежей) | от 0 до 0,5% |

Как открыть расчётный счёт ООО: сбор документов

Компании предоставляют более широкий перечень документов:

- устав, учредительная документация;

- свидетельство о регистрации юрлица или лист записи ЕГРЮЛ;

- паспорт руководителя и документ, подтверждающий его полномочия;

- составляется карточка с образцами печатей и подписей. Каждое вписанное лицо предоставляет паспорт и документы на полномочия;

- некоторые банки просят предоставить информацию о деловой репутации. Это актуально для фирм, которые уже давно присутствуют на рынке. Сведения могут предоставить контрагенты или другие обслуживающие банки;

- лицензии, доверенности (при наличии).

Это приблизительный список необходимых документов, банк на свое усмотрение может потребовать дополнительные.

Стоимость обслуживания расчётного счёта

Как правило, банки открывают счета бесплатно, а зарабатывают на комиссиях. Поэтому до похода в банк изучите условия обслуживания. Наш сервис агрегирует информацию обо всех банках и тарифах, чтобы вы могли узнать основную информацию о стоимости счёта в одном месте.

Цена обслуживания счёта зависит от пяти факторов.

1.Количество ежемесячных платежей

В первую очередь счёт нужен для совершения платежей. В рамках одного банка переводы обычно бесплатны, а вот за межбанковские возьмут комиссию. Наш сервис показывает подходящие банковские тарифы в зависимости от количества платежей в месяц.

Например, ИП ежемесячно совершает 35 платежей. Тариф выбираем на 1 год. Оплата за обслуживание на 1 год следующая:

-

«Сбербанк» — 13 080 руб.;

-

«ВТБ» — 14 400 руб.;

-

«Почта Банк» — 9 000 руб.

Пока лидирует «Почта Банк», но мы еще не посчитали самое главное — комиссию за платежи, которая равна:

-

«Сбербанк» — (35 шт. – 10 шт.) × 35 руб. × 12 мес. = 10 500 рублей в год за 420 платежей;

-

«ВТБ» — (35 шт. – 30 шт.) × 50 руб. × 12 мес. = 3 000 рублей в год за 420 переводов;

-

«Почта Банк» — (35 шт. – 5 шт.) × 50 руб. × 12 мес. = 18 000 рублей за 420 переводов.

Результаты следующие: годовое обслуживание в «Сбербанке» — 23 580 рублей, в «ВТБ» — 17 400 рублей, в «Почта Банке» — 27 000 рублей. А сначала казалось, что дешевле всего работать с «Почта Банком»

Вот почему важно заранее запланировать количество ежемесячных платежей.

2.Количество работников

Работники — это физические лица. Переводы им облагаются по другому проценту, нежели перечисление ИП или ООО. Запланируйте ежемесячный фонд оплаты труда. Исходя из его размера можно подсчитать размер трат за перевод зарплаты.

Предполагаемый фонд заработной платы 1 000 000 рублей в месяц.

В «Сбербанке» плавающая процентная ставка. С первых 150 000 рублей зарплаты возьмут комиссию 0,5 % — 750 рублей. С суммы от 150 000 до 300 000 рублей — 1 % или 1 500 рублей. С оставшихся 700 000 рублей комиссия 1,5 % — 10 500 рублей. Итого — 12 750 руб/мес или 153 000 рублей в год.

В «ВТБ» первые 150 000 рублей бесплатны. От 150 000 до 300 000 рублей комиссия 1 % или 1 500 рублей. А с оставшихся 700 000 рублей взыщут 1,5 %, то есть 10 500 рублей. Итого — 12 000 руб/мес или 144 000 рублей в год.

В «Почта Банке» иные условия. Первые 300 000 рублей ставка 1 % или 3 000 рублей. С оставшихся 700 000 рублей возьмут комиссию 4 % или 28 000 рублей. Итого — 31 000 руб/мес или 372 000 рублей в год.

Обычно для выплаты зарплаты банки предлагают заключить зарплатный проект — там ниже комиссия. А зарплата и переводы сотрудникам не уменьшают лимит на перечисления другим физлицам.

3.Поступление наличных

Заранее определитесь, будете ли вы вносить наличные на счет и в каком объеме. Операция по зачислению наличных денег на счет — платная. Комиссия может меняться в зависимости от способа пополнения — касса банка или банкомат.

За 1 год на расчётный счёт планируется внести 500 000 рублей налички через банкомат.

В «Сбербанке» с первых 100 000 рублей комиссию не возьмут, а с оставшейся части возьмут 1,5 % или 6 000 рублей. В «ВТБ» со всей суммы возьмут 0,15 % или 7 500 рублей. А вот в «Почта Банке» комиссия отсутствует.

4.Снятие наличности

Иногда обойтись без наличных нельзя. За снятие её со счёта банк потребует процент.

За 1 год со счета нужно будет снять 100 000 рублей. Обналичивать будем через терминал.

В «Сбербанке» комиссия 2,8 % или 2 800 рублей. В «ВТБ» — 1 % или 1 000 рублей. В «Почта Банке» — тоже 1 % или 1 000 рублей.

Читайте нашу статью «Как снять наличные с расчётного счёта ООО».

5.Дополнительные услуги

Для завлечения клиентов банки предлагают разнообразные услуги. Например, «Альфа-Банк», «Точка Банк» и «Модульбанк» предлагают специальный сервис, который будет оценивать ваши операции с точки зрения 115-ФЗ. Это поможет избежать непредвиденных блокировок и обвинения в незаконных операциях.

Другие банки предлагают услуги онлайн-бухгалтерии, что особенно актуально для предпринимателей. Например, «Тинькофф Банк», «Точка Банк» и другие. Подробнее читайте в статье «Лучший банк для ИП».

Есть банки, предлагающие небольшой процент на остаток, что помогает сэкономить на стоимости ежемесячного обслуживания.

Оценив всё, можно рассчитать конечную годовую стоимость содержания расчётного счёта на нашем примере:

-

«Сбербанк» — 185 380 рублей в год;

-

«ВТБ» — 169 900 рублей в год;

-

«Почта Банк» — 400 000 рублей в год.

Преимущества и недостатки оформления р/счета для ИП и ООО

Плюсы:

- Отсутствие лимитов при работе с денежными средствами.

- Широкие возможности для организации бизнеса: вряд ли крупные и надежные контрагенты согласятся сотрудничать за наличный расчет.

- Экономия времени и денег: платежи отправляются через личный кабинет, действуют минимальные комиссии.

- Предотвращение финансовых и правовых проблем при работе с банками, контрагентами и налоговыми органами.

- Создание положительного имиджа в глазах налоговых органов и контрагентов ввиду открытого и официального ведения деятельности.

Минусы:

- За обслуживание счета и другие дополнительные услуги необходимо платить, тарифы устанавливаются банками в индивидуальном порядке.

- Если у банка отзовут лицензию, клиент столкнется с финансовыми и другими проблемами.

Необходимые документы для открытия расчетного счета для ИП и ООО

Банки предъявляют различные требования к открытию счетов. Иногда в кредитных организациях проводятся специальные акции по привлечению клиентов, они подразумевают предоставление упрощенного пакета документов.

Стандартные требования банков по документам при открытии расчётного счёта:

- Учредительные документы организации: Устав, решение о создании предприятия (протокол решения, если учредителей несколько), учредительный договор.

- Приказы о назначении директора, главного бухгалтера (при необходимости).

- Паспорта лиц, которые будут иметь право первой и второй подписей в банке.

- Выписка из ЕГРЮЛ или ЕГРИП, сделанная сроком не более 3-х месяцев.

- Справки о наличии/отсутствии задолженности по налогам и сборам.

- При представлении документов уполномоченным лицом, документы, подтверждающие его полномочия.

- Печать (при наличии).

Для экономии времени, открыть расчетный счет можно через интернет, с обязательным последующим представлением в банк оригиналов документов.

В банке заполняется карточка с образцами подписей. Необходимо быть очень внимательным, ставя свой образец подписи, по ней в дальнейшем будут осуществляться все операции по счету, и, если операционисту подпись покажется отличной от оригинала, документы могут вернуть без исполнения.

Для того чтобы перевести средства на расчетный счет недостаточно знать только его номер. Необходимы банковские реквизиты счета, которые указываются в договоре банковского счета, заключаемого между клиентом и банком.

Все юридические лица обязаны открыть расчетный счет. Законодательством предусмотрена возможность работы без открытия счета только для ИП (индивидуальных предпринимателей), работающих без открытия юридического лица.

Однако имеется ограничение по максимальной сумме наличной сделки в сумме 100 тыс. руб.

Данный лимит не распространяется на средства, получаемые на оплату труда, для выдачи под отчет, социальные выплаты, на личные нужды предпринимателя (это надо будет доказывать).

Банк может приостановить операции по счету по требованию уполномоченных лиц.

На счет может быть установлен арест или выставлены картотеки в случаях:

- Просроченных платежей в бюджет.

- Задержки сдачи декларации о доходах.

- Иск судебных органов.

Закрыть счет можно в следующих случаях:

- Решение уполномоченного лица.

- Ликвидации или реорганизации юридического лица.

- Банкротство.

- Решение судебных органов.

Если при закрытии счета, на нем имеется остаток он по заявлению уполномоченных лиц переводится на другой счет или снимается наличными.

На сегодняшний день предприятия могут иметь несколько счетов в одном или в нескольких банках.

Лучшие российские банки

Из топ-30 российских банков по версии портала banki.ru мы выбрали 5 кредитных учреждений, которые, по нашему мнению, лучше всего подходят для открытия счёта ООО.

Альфа-Банк. Оказывает полный комплекс банковских услуг для всех категорий клиентов, но особенно лояльно относится к малым предприятиям, только начинающим свой бизнес. Для них даже разработан специальный тарифный план «СтартАп» с бесплатным оформлением счёта ООО и карточки с образцами подписей. При оплате банковского обслуживания авансом можно сэкономить от 17% до 25% стоимости тарифов.

Открытие. По версии banki.ru признан «Банком 2015 года». В рамках программы лояльности для пользователей 1С-Старт предлагает бесплатно открыть счёт в банке для ООО. Бесплатными будут также первых три месяца обслуживания и пользования онлайн-банкингом. Если же сюда добавить ещё и бонусы партнёров, то эту финансовую корпорацию можно назвать номером один в категории «Где выгодней открыть расчётный счёт в банке».

Сбербанк России. Если в вопросе, какой банк выбрать для предприятия, вы ориентируетесь прежде всего на размер активов, то лидером, конечно, будет Сбербанк. Это крупнейшее кредитное учреждение в России и СНГ, с самой разветвлённой сетью филиалов и подразделений. 50% уставного капитала Сбербанка плюс одна голосующая акция принадлежат ЦБ РФ. Последние годы руководство акционерного общества активно работает над улучшением сервисного обслуживания. Положительные отзывы клиентов позволили Сбербанку получить титул учреждения с лучшей клиентской поддержкой 2015 года по версии banki.ru.

ВТБ. Еще один банк с государственным участием. Стабильно входит в ТОП-5 банков России по всем значимым критериям. Для представителей бизнеса, участвующих в госзакупках, предоставляет гарантии для обеспечения обязательств по контрактам.

«Тинькофф Банк». Занимает первое место в рейтинге Business Banking Fees Rank 2017 по стоимости обслуживания малого бизнеса и первое место по стоимости обслуживания B2B сервиса. Второе место в независимом народном рейтинге банков на banki.ru по качеству услуг. Идеален для начинающих организаций и для всех тех, кто не готов к серьёзным тратам на банковское обслуживание. В стоимость тарифных планов входит не только ведение расчётного счёта, но онлайн-бухгалтерия.

Как оформить – особенности онлайн заявки

После того, как определились, где открыть расчетный счет для ООО, подготовьте пакет требуемых справок и приступайте к заполнению онлайн заявки на расчетный счет. Из документов понадобятся:

- Свидетельство регистрации юридического лица (только для организаций, зарегистрированных до 1 января 2017 года.

- Выписка из ЕГРЮЛ.

- Свидетельство о постановке на учет в налоговой.

- Устав, другие учредительные документы.

- Паспорт для руководителя и учредителей.

- Нотариально заверенная доверенность, при необходимости.

Процедура оформления заявки под РКО для ООО стандартна и мало чем отличается у банков для ИП. На начальном этапе по контактной форме заказываете обратный звонок ответственного сотрудника, который в телефонном режиме проведет вас по разделам анкеты и поможет правильно заполнить форму. Реквизиты предприятия обычно уже доступны для использования в первые 20-30 минут после подачи онлайн-заявки. Бумажные копии договоров подписываются с выездом сотрудника по указанному клиентом адресу, или в отделении. Это еще один фактор удобства, который стоит учесть при выборе обслуживающего банка для юридических лиц.

Банки для юридических лиц – обзор предложений, таблица сравнения

Выбор банка для ООО также важен, как и определение нужного тарифа

Здесь особое внимание стоит обратить на регион присутствия, если вы проживаете не в федеральном центре какого-либо из округов. Тогда рекомендуем выбирать банк для юридического лица, имеющий опыт в дистанционном обслуживании и широким распространением региональных офисов:

- Точка.

- Тинькофф.

- МодульБанк.

- СберБанк.

Если бизнес не очень большой, количество исходящих платежей небольшое, и мало сотрудников, на начальном этапе обратите внимание на бесплатные стартовые тарифы, по которым приводим сравнительную таблицу базовых условий:

| Параметр\тариф | «На старте» ВТБ | «Простой» Тинькофф | «Легкий Старт» СберБанк» | «Ноль» Точка Банк | «Ничего Лишнего» МодульБанк |

|---|---|---|---|---|---|

| Проценты на остаток | нет | не начисляются | не начисляются | не начисляются | не начисляются |

| Ограничения на перевод по своим счетам | нет ограничений | до 400 тысяч | 150 000 ₽ | без ограничений | лимит не установлен |

| Перевод на счета физических лиц | нет ограничений | 49 рублей | 150 000 ₽ | 150 000 ₽ | 0 ₽ |

| Платежи в другие банки | до 5 штук бесплатно | от 1,5% + 99 ₽ | 3 штуки бесплатно в месяц | 0 ₽ | 0 ₽ |

Как выбрать расчетный счет для ООО

Выбор расчетного счета для юридического лица – важный шаг для ведения бизнеса, который не только позволит в будущем удобно и легко управлять процессами управления фирмой, но и сэкономить на обслуживании. Перед выбором проанализируйте ассортимент услуг, предоставляемых в тарифных пакетах, чтобы не платить за то, что не будете использовать. Из важнейших параметров характеристик пакета отметим:

- Удобство и функционал личного кабинета интернет-банкинга, наличие мобильного приложения.

- Условия выдачи наличных в банкоматах.

- Оплата за переводы на счета физических и юридических лиц в данном банке и у другие учреждения.

- Зарплатный проект, его возможности.

- Условия корпоративных карт.

- СМС- информирование.

- Нужный вам тип эквайринга, при необходимости.

- Условия ведения ВЭД, валютный контроль.

- Стоимость пакета.

- Бонусы и акции от банков для юридических лиц.

- Возможность дистанционной регистрации заявки.

Не стоит обращать внимание на скорость открытия – как правило, у всех банков это делается на протяжении рабочего дня. Исключение – если кроме открытия РКО для ООО вы хотите также зарегистрировать свой бизнес через банк

В этом случае использовать расчетный счет юрлицо сможет через 7-10 дней.

Закрытие расчетного счета

Процедура предполагает расторжение договора на РКО, действовавшего между банком и ИП/юрлицом.

Есть несколько оснований для закрытия счета:

- переход клиента на обслуживание в другой банк;

- прекращение предпринимательской деятельности;

- судебное постановление;

- инициатива банка при отсутствии операций по счету в течение 2 лет;

- нарушение клиентом налогового законодательства.

Порядок действий будет таким:

- обратиться в свой банк, где был открыт счет;

- составить заявление на закрытие счета и на расторжение договора (образец предоставляется в банке);

- снять со счета денежные средства или указать реквизиты для перечисления денег на новый счет;

- предоставить паспорт (или доверенность, если заявителем выступил представитель клиента).

Счет закрывается бесплатно. Но некоторые банки устанавливают комиссию – она прописана в договоре об обслуживании. Если клиент переходит в другое кредитное учреждение, ему нужно своевременно проинформировать контрагентов об изменении реквизитов.

Если у клиента есть долги перед бюджетом, невыясненные заблокированные или арестованные суммы, то в закрытии счета ему откажут.

В случае если у банка отозвали лицензию, то клиент оповещает о намерении закрыть счет ФНС, ФСС и ПФР РФ. Дальнейшие действия выполняет сам банк.

Заключение + видео по теме

Открыть счет не представляет особых трудностей и не влечет за собой больших затрат денежных средств. Расчетный счет необходим для нормального функционирования любой производственной или торговой деятельности. Без него невозможна работа ООО и неудобна деятельность ИП.

В заключение рекомендуем просмотреть видеоролик, где рассказывается в каких случаях открывать р/счет и какой банк выбрать:

Надеемся, что данная статья полностью раскрыла тему расчетного счета для предприятий и предпринимателей и ответила на актуальные вопросы.

Вопрос к читателям!

В каком банке Вы открывали расчётный счет и каким банкам отдали бы своё предпочтение открытию и обслуживанию счета сейчас?

Итоговое сравнение расчетных счетов с быстрым открытием

Расчетные счета

с быстрым открытием

Открытие

Обслуживание

Платежка

1

Точка (Начало)

700

700 руб.

2

МодульБанк (Оптимальный)

690

690 руб.

19

19 руб.

3

Тинькофф (Простой)

490

490 руб.

49

49 руб.

4

Промсвязьбанк (Бизнес Старт)

100

100 руб.

5

Совкомбанк (Старт)

190

190 руб.

50

50 руб.

6

Дело Банк (ДелоЛайт)

690

690 руб.

39

39 руб.

7

Хайс Банк (Мини)

490

490 руб.

8

Промсвязьбанк (Платите меньше)

400

400 руб.

100

100 руб.

9

Альфа-Банк (Просто 1%)

10

Промсвязьбанк (1% на все)

11

Банк Санкт-Петербург (Деловой Лайт)

490

490 руб.

200

200 руб

12

ВТБ (Самое важное)

1200

1200 руб. 50

50 руб

13

Веста Банк (Стартап)

89

89 руб.

14

ЮBusiness (Лайт)

15

Сфера (БКС Банк) — Пакет S

99

99 руб.

90

90 руб.

16

ББР Банк (РКО)

800

800 руб.

39

39 руб.

17

Владбизнесбанк (Первый счет)

49

49 руб.

18

Юнистрим (Оптимальный)

990

990 руб.

49

49 руб.

19

Кредит Европа Банк (Интермедиэйт)

990

990 руб.

30

30 руб.

20

Владбизнесбанк (Цифровой)

490

490 руб.

29

29 руб.

21

Банк Реалист (Кредит+)

30

30 руб.

22

Финсервис (РКО)

1500

1 500 руб.

500

500 руб.

25

25 руб.

23

Евроальянс (РКО)

900

900 руб.

30

30 руб.

24

ВУЗ-Банк (Промо Лайт)

25

Промтрансбанк (Корпоративный)

26

Банк Дом.РФ (Оптимальный)

2490

2490 руб.

29

29 руб.

27

ПростоБанк (Просто Экономный)

28

ЮBusiness (Медиум)

990

990 руб.

29

Промтрансбанк (Универсальный)

1000

1 000 руб.

790

790 руб.

18

18 руб.

30

ПСКБ (Пакет №1)

3000

3 000 руб.

50

50 руб.

Популярные банки

Точка

Райффайзенбанк

Сбербанк

Тинькофф

Альфа-Банк

Открытие

Этапы открытия расчетного счета

1Выберите подходящий банк

2 Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка

Часто недавно открывшемуся предприятию расчетный счет может потребоваться как можно быстрее – для того, чтобы сразу начать заключать сделки и вести бухгалтерский учет. Для этого можно обратиться в банк, который предлагает открытие счета в течение одного дня. Чтобы открыть расчетный счет, нужно заполнить онлайн-заявку на сайте банка и подготовить пакет документов для согласования у специалиста. Здесь мы собрали все предложения по РКО с быстрым открытием счетов. При выборе учитывайте стоимость открытия, обслуживания и выписки платежек, комиссию за прием и выдачу наличных, требования к компании и документам.

Преимущества

- Крупные банки предлагают срочное открытие счетов любыми способами

- Существуют предложения, в которых вы получите реквизиты счета сразу после подачи заявки

Недостатки

- Не у всех предложений возможно быстрое открытие

- Чаще всего такая возможность доступна только для маленьких и недавно открывшихся компаний

- В редких случаях при выдаче реквизитов до проверки документов счет могут заблокировать после проверки