Декларация по усн 2021 года: сроки сдачи, способы предоставления, образец заполнения

Содержание:

- Что такое УСН

- Когда надо сдать декларацию при закрытии ИП

- Примеры заполнения декларации УСН Доходы для ИП

- Срок сдачи декларации по УСН

- Новая форма декларации УСН 2021 года

- Правила заполнения декларации по УСН по объекту «доходы минус расходы»

- Требования к оформлению декларации

- Срок сдачи декларации по УСН

- Заполняем титульный лист

- Порядок заполнения декларации по УСН для ИП за 2020 год

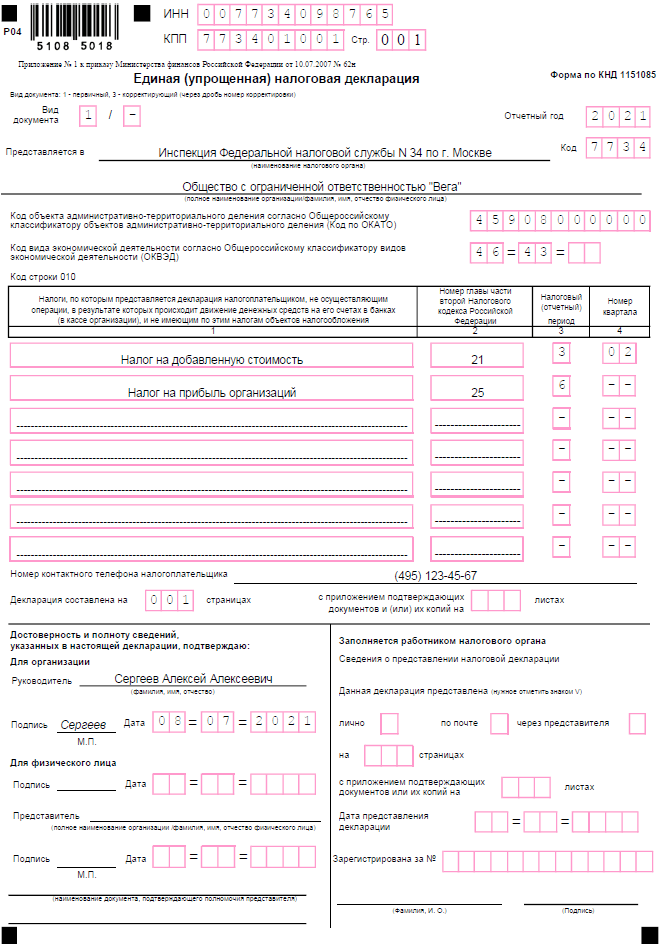

- Как заполнить ЕУД

- Правила и сроки подачи

- Декларация ИП на УСН за 2020 год

- Правильно заполненная декларация – это еще не все…

Что такое УСН

УСН относится к спецрежимам налогообложения, которые регламентированы разд. VIII.1 НК РФ. В гл. 26.2 указанного раздела устанавливаются параметры, которым должны соответствовать организации и ИП для перехода на УСН. В ней же перечислены организации, которые не могут (при любых обстоятельствах) работать на УСН.

Кто является плательщиками УСН, см. здесь.

Почему данная система налогообложения является упрощенной? Это объясняется следующим. Положения НК РФ освобождают организации от уплаты:

- налога на прибыль;

- НДС,

- налога на имущество (кроме объектов недвижимости, перечисленных в ст. 378.2).

Что касается ИП, они не должны платить НДФЛ (за себя), НДС и налог на имущество физлиц по тем объектам, которые используются для осуществления их деятельности.

Все остальные налоги, кроме вышеперечисленных, а также сборы должны уплачиваться в соответствии с законодательством.

Больше о том, какие налоги заменяет УСН, узнайте из этой статьи.

УСН — это всего лишь 1 из режимов налогообложения, который, однако, не освобождает организации и ИП от необходимости представлять статотчетность. Кроме того, упрощенцы должны исполнять обязанности налоговых агентов в тех случаях, когда того требует законодательство. Это значит, что при наличии у них наемных работников начисление и уплата НДФЛ должны быть организованы так же, как и в организациях на ОСНО. Упрощенцы должны соблюдать и порядок ведения кассовых операций.

Что касается ведения бухгалтерского учета, то для организаций он обязателен, а для ИП — нет. В то же время налоговый учет для целей расчета УСН-налога должны вести и юрлица, и ИП, применяющие этот режим.

Налоговый учет упрощенцы обязаны вести в специальном регистре — книге учета доходов и расходов (КУДиР).

О налоговом регистре упрощенцев читайте в статьях:

- «Как вести книгу доходов и расходов при УСН (образец)?»;

- «Порядок заполнения КУДиР при УСН доходы минус расходы»;

- «Журнал доходов и расходов у ИП на упрощенке».

Форма книги утверждена приказом Минфина России от 22.10.2012 № 135н. С 2018 года действует ее обновленная редакция (приказ Минфина от 07.12.2016 № 227н). Основное отличие от предыдущей версии — новый раздел, который заполняют только упрощенцы — плательщики торгового сбора.

Переход на УСН является добровольным. Это значит, что если организация или ИП подходят под параметры, установленные НК РФ, то им нужно решить, будут они переходить на УСН или останутся на ОСНО.

При каких лимитах выручки и численности можно применять УСН? Кому этот режим недоступен и почему? В чем преимущества УСН перед другими налоговыми режимами? Об этом и многом другом вы можете узнать из материалов нашей специальной рубрики.

Когда надо сдать декларацию при закрытии ИП

Интересно, что на этот простой вопрос нет однозначного ответа. Дело в том, что статья 346.23 НК РФ устанавливает такие сроки сдачи декларации:

- не позднее 30 апреля за прошедший год;

- не позднее 25-го числа месяца, следующего за месяцем, в котором подано уведомление о добровольном отказе от УСН;

- не позднее 25-го числа месяца, следующего за кварталом, в котором нарушены условия применения УСН.

А вот особого срока сдачи декларации при закрытии ИП, то есть полном прекращении предпринимательской деятельности, в НК РФ нет.

Минфин в письме от 05.03.2019 № 03-11-11/14121 сообщает, что в случае, когда бизнес прекращает свое существование, последнюю декларацию надо сдать в тот же срок, что и при отказе от УСН. Например, если ИП снялся с учета 23 марта, то отчитаться должен не позже 25 апреля.

Но есть и другая позиция: в письме ФНС от 08.04.2016 № СД-3-3/1530 говорится, что в таком случае действует общий срок. Поэтому, если предприниматель прекратил деятельность 23 марта 2021 года, то отчитаться он может до 30 апреля 2022 года.

На самом деле, ждать так долго нет смысла, кроме того, некоторые ИФНС могут руководствоваться позицией Минфина, и ждать отчет от ИП уже в месяце, следующем после закрытия.

Бесплатная консультация по налогам

Примеры заполнения декларации УСН Доходы для ИП

А теперь на конкретных примерах рассмотрим заполнение декларации УСН 6 для ИП.

Пример 1.

Индивидуальный предприниматель без работников получил в течение 2020 года следующие доходы:

- первый квартал — 243 000 руб.;

- второй квартал -172 000 руб.;

- третий квартал — 319 000 руб.;

- четвёртый квартал — 192 000 руб.

Кроме того, в течение года ИП каждый квартал платил за себя фиксированные страховые взносы по частям:

- первый квартал — 10 000 руб.;

- второй квартал — 8 000 руб.;

- третий квартал — 12 000 руб.;

- четвёртый квартал – 10 874 руб.

Это позволило сразу уменьшать авансовые платежи за каждый отчётный период. В декларации при этом будут отражаться не только начисленные авансовые платежи (6% от дохода), но и суммы авансов, уменьшенные на уплаченные взносы.

Обратите внимание, что в налоговом учёте для УСН Доходы учитываются не кварталы, а отчётные периоды:

- первый квартал;

- первое полугодие;

- девять месяцев.

При этом полученные доходы, авансовые платежи и уплаченные страховые взносы рассчитываются нарастающим итогом с начала года. В таблице это выглядит так.

| Период | Доходы | Исчисленный налог | Страховые взносы |

| Первый квартал | 243 000 | 14 580 | 10 000 |

| Первое полугодие | 415 000 | 24 900 | 18 000 |

| Девять месяцев | 743 000 | 44 040 | 30 000 |

| Календарный год | 926 000 | 55 560 | 40 874 |

У этого предпринимателя нет работников, что даёт ему право уменьшать исчисленные авансовые платежи на всю сумму уплаченных в отчётном периоде взносов. Например, за первый квартал вместо 14 580 рублей авансового платежа ИП заплатит только 4 580 рублей. Причина в том, что рассчитанный авансовый платеж уменьшен на 10 000 рублей уплаченных страховых взносов.

В результате исчисленный налоговый платеж за год (с учётом авансовых платежей) без ограничений уменьшается за счёт уплаченных за себя взносов. Заплатить по итогам года останется только 646 рублей.

Декларация по УСН за 2021 год (образец заполнения для ИП без работников)

Пример 2.

Если у предпринимателя есть работники, то он тоже вправе уменьшать исчисленные налоговые платежи за счёт уплаченных взносов. Однако здесь уже действуют ограничения: налоговые платежи можно уменьшить не более, чем на 50%. Посмотрим, как это выглядит в цифрах.

ИП с работниками получил в течение 2021 года следующие доходы:

- первый квартал — 643 000 руб.;

- второй квартал — 810 000 руб.;

- третий квартал — 540 000 руб.;

- четвёртый квартал — 920 000 руб.

В течение года предприниматель платил страховые взносы не только за себя, но и за работников:

- первый квартал — 30 000 руб.;

- второй квартал — 48 000 руб.;

- третий квартал — 45 000 руб.;

- четвёртый квартал – 27 000 руб.

Сведём полученные доходы, авансовые платежи и уплаченные страховые взносы нарастающим итогом с начала года в таблицу.

| Период | Доходы | Исчисленный налог | Страховые взносы |

| Первый квартал | 643 000 | 38 580 | 30 000 |

| Первое полугодие | 1 453 000 | 87 180 | 78 000 |

| Девять месяцев | 1 993 000 | 119 580 | 123 000 |

| Календарный год | 2 913 000 | 174 780 | 150 000 |

В декларации ИП с работниками будут видны только те суммы взносов, которые уменьшают рассчитанные налоговые платежи не более, чем на 50%. Например, при уменьшении авансового платежа за первый квартал в строке 140 отображается сумма 19 290 (50% от 38 580 рублей), хотя страховых взносов было уплачено 30 000 рублей.

Всего же, в течение года ИП-работодатель смог учесть при уменьшении налога только 87 390 рублей страховых взносов, а не всю сумму в 150 000 рублей.

Декларация по УСН за 2021 год (образец заполнения для ИП с работниками)

Если при заполнении своей декларации вы столкнетесь с какими-то трудностями, рекомендуем обратиться на бесплатную консультацию специалистов 1С:БО.

Бесплатное бухгалтерское обслуживание от 1С

Срок сдачи декларации по УСН

Выше мы уже отметили, что сроки сдачи упрощённой декларации для ООО и ИП отличаются. У предпринимателей на это есть чуть больше времени. Декларацию по УСН (КНД 1152017) за 2021 год ИП должны сдать не позже 30.04.2021 года. Но всё же не стоит откладывать сдачу отчётности на последние дни.

- Во-первых, 30 апреля – это ещё и крайний срок сдачи декларации 3-НДФЛ, которую сдают физические лица при продаже недвижимости и транспорта. Вполне вероятно, что в это время в инспекциях будут большие очереди.

- Во-вторых, если вы отчитаетесь раньше конца апреля, у вас будет время исправить возможную ошибку в декларации до конца отчётного периода.

- В-третьих, 30.04.2021 – это крайний срок уплаты единого налога по итогам года. Лучше не откладывать на эту дату сразу два важных дела: сдачу декларации и перечисление налога в бюджет.

За нарушение сроков сдачи декларации по УСН налоговики не только штрафуют, но и вправе заблокировать расчётный счёт индивидуального предпринимателя. Штраф за опоздание со сдачей декларации при условии, что налог был уплачен вовремя, составляет 1000 рублей. Будьте внимательны!

Но кроме годовой отчётности, декларацию по упрощённому режиму сдают индивидуальные предприниматели, которые прекратили быть плательщиками УСН в течение года:

- в случае добровольного ухода с упрощёнки — не позднее 25-го числа следующего месяца после прекращения деятельности;

- при нарушении условий применения льготного режима — не позднее 25-го числа месяца, следующего за кварталом, в котором было утрачено право на УСН.

Новая форма декларации УСН 2021 года

Все вышеперечисленные объяснения остаются в силе при заполнении новой формы декларации, доступной к заполнению с 20 марта 2021 года

Однако, как обещали ранее, вернем ваше внимание к изменениям в новой форме декларации УСН, утвержденной приказом ФНС от 25.12.2020 № ЕД-7-3/958:. 1

В разделах 2.1.1 при объекте «доходы» и разделе 2.2 при объекте «доходы минус расходы» нужно заполнить два новых реквизита о ставках налога на УСН

1. В разделах 2.1.1 при объекте «доходы» и разделе 2.2 при объекте «доходы минус расходы» нужно заполнить два новых реквизита о ставках налога на УСН.

В поле «Код признака применения налоговой ставки» нужно указать «1» или «2». Код «1» укажет, что предприниматель в течение всего налогового периода считал налог и авансовые платежи по стандартной ставке 6 или 15 процентов либо по пониженной региональной ставке. Код «2» должны указывать организации и ИП, которые применяли повышенные ставки 8 или 20 процентов. К ИП, применяющим повышенные ставки, относятся те у них выполняется хотя бы одно или оба условия:

- доходы превысили 150 млн руб., но не превысили 200 млн.;

- средняя численность работников превысила 100 человек но не превысила 130 человек.

и при этом не хотят отказываться от УСН в пользу ОСНО.

2. Поле «Обоснование применения налоговой ставки, установленной законом субъекта «Российской Федерации» предназначено для показателя из двух частей. Первая часть –семизначный код из Приложения №5 к порядку заполнения декларации. Он укажет, как именно регионы снизили ставку:

- дифференцировали ставки в зависимости от категории налогоплательщика – от 1 до 6 процентов при объекте «доходы» или от 5 до 15 процентов при объекте «доходы минус расходы»;

- снизили ставки в Крыму и Севастополе для всех и отдельных категорий налогоплательщиков;

- установили нулевую ставку для зарегистрированных впервые ИП.

Вторая часть показателя – это номер, пункт и подпункт статьи закона субъекта РФ. Для каждого из реквизитов отведено четыре знакоместа, они заполняются слева направо. Если в реквизите меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями. Например, если налоговая ставка в пределах от 1 до 6 процентов установлена подпунктом 15.1 пункта 3 статьи 2 закона субъекта РФ, нужно указать 3462010/0002000315.1

Пояснения по внесению изменений взяты из письма ФНС от 02.02.2021 № СД-4-3/1135.

По этой ссылке доступен для скачивания бланк декларации УСН, действующий с 20 марта 2021 года:

Особенности декларации УСН за 2020 год для пострадавших от пандемии отраслей

2020 год – год пандемии, которая добавила особенностей при заполнении декларации УСН за 2020 год. Перечислим их:

1. Если в регионе ввели пониженную ставку с начала 2020 года, укажите в декларации новую ставку и рассчитайте по ней авансы с I квартала.

2. Пострадавшие компании не платят аванс за II квартал, но в декларации указывают не ноль, а рассчитанную сумму к уплате.

3. В доходы по УСН включите полученную субсидию на дезинфекцию, а субсидию на зарплату в доходах не учитывайте.

4. Не учитывайте в декларации выданную зарплату и прочие расходы, которые оплатили за счет субсидии на зарплату. Учтите в декларации маски, санитайзеры и другие расходы на профилактику COVID, даже если оплатили их за счет субсидии на дезинфекцию.

5. Взносы за апрель — июнь не включайте в вычеты или расходы, если вас освободили от взносов за II квартал как пострадавший бизнес.

Правила заполнения декларации по УСН по объекту «доходы минус расходы»

Правила заполнения раздела 1.2.

| Название поля | Какую информацию указывать в поле |

| Раздел 1.2 «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению), по данным налогоплательщика» | |

| Строки 010, 030, 060, 090 | Указывается код по ОКТМО |

| Строка 020 | В этой строке отражается сумма аванса за 1 квартал. Сумма по этой строке должна совпадать со строкой 270 раздела 2.2. |

| Строка 040 | В этой строке отражается сумма аванса за полугодие. Сумма по этой строке рассчитывается как строка 271 раздела 2.2 – строка 020 раздела 1.2, если сумма получается положительная, то она отражается по этой строке |

| Строка 050 | В этой строке отражается сумма аванса за полугодие. Сумма по этой строке рассчитывается как строка 020 раздела 1.2 – строка 271 раздела 2.2, если сумма получается положительная, то она отражается по этой строке |

| Строка 070 | В этой строке отражается сумма аванса за 9 месяцев. Сумма по этой строке должно совпадать со значением строки 272 раздела 2.2. – строки по разделу 1.2. (строка 020 + строка 040 – строка 050). Если получилось положительное число, о оно отражается по строке 070 раздела 1.2., а если отрицательное число, то его необходимо отразить в строке 080 раздела 1.2 |

| Строка 100 | В этой строке отражается сумма аванса за год. Сумма по этой строке должно совпадать со значением строки 273 раздела 2.2. – строки по разделу 1.2. (строка 020 + строка 040 + строка 050+ строка 070 – строка 080). Если получилось положительное число, о оно отражается по строке 110 раздела 1.2., а если отрицательное число, то его необходимо отразить в строке 100 раздела 1.2 |

Правила заполнения раздела 2.2.

| Название поля | Какую информацию указывать в поле |

| Раздел 2.2 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога, (объект налогообложения – доходы, уменьшенные на величину расходов)» | |

| Строка 210, 211, 212, 213 | Здесь нужно указать суммы полученных доходов:

· за первый квартал – строка 210; · за полугодие – строка 211; · за 9 месяцев – строка 212; · за год – строка 213 Суммы указываются нарастающим итогом |

| Строка 220 221, 222, 223 | Здесь нужно указать суммы полученных расходов:

· за первый квартал – строка 220; · за полугодие – строка 221; · за 9 месяцев – строка 222; · за год – строка 223 Суммы указываются также нарастающим итогом |

| Строка 230 | Здесь указываются суммы убытков, которые получены в прошлых периодах |

| Строка 240, 241, 242, 243 | В этих строках указывается налоговая база. Она рассчитывается:

· строка 210 – строка 220 = строка 240 · строка 211 – строка 221 = строка 241 · строка 212 – строка 222 = строка 242 · строка 213 – строка 223 = строка 243 В этих строках указываются только положительные суммы |

| Строки 250, 251, 252, 253 | В этих строках указываются отрицательные значения (убытки) |

| Строки 260, 261, 262, 263 | В этих строках указываются ставки по налогу за указанные периоды. Нужно указывать как 15.0 |

| Строки 270, 271, 272, 273 | Здесь нужно указать суммы налога и авансов:

· строка 270 = строка 240 х строка 260 / 100 · строка 271 = строка 241 х строка 261 / 100 · строка 272 = строка 242 х строка 262 / 100 · строка 273 = строка 243 х строка 263 / 100 |

| Строка 280 | Если по итогам года окажется, что организация должна заплатить сумму минимального налога, то его нужно отразить по строке 280. Он рассчитывается как:

строка 280 = строка 213 х 1 / 100 |

Требования к оформлению декларации

- используются только заглавные печатные символы;

- при ручном заполнении допускаются чернила чёрного, фиолетового или синего цвета;

- при использовании компьютера разрешён только шрифт Courier New высотой 16 — 18 пунктов, а числовые показатели выравниваются по последнему правому знакоместу;

- если декларация заполнена от руки, в пустых полях проставляется прочерк, при заполнении на компьютере прочерки необязательны;

- стоимостные показатели округляются и указываются в полных рублях;

- в заполненной декларации не должно быть ошибок, помарок, зачеркиваний;

- каждая страница распечатывается на одном листе, двусторонняя печать не допускается;

- страницы не надо скреплять или сшивать;

- применяется сквозная нумерация, начиная с титульного листа, при этом нумеруются только заполненные страницы.

Свою декларацию вы можете самостоятельно сформировать в специализированном онлайн-сервисе.

Подготовить декларацию УСН онлайн

Сдать декларацию по УСН можно почтовым отправлением, в электронном виде при наличии ЭЦП или на бумажном носителе при личном визите в инспекцию. Мы рекомендуем последний вариант. В этом случае у вас на руках остаётся второй экземпляр декларации со штампом ИФНС. Он может понадобиться при открытии расчётного счёта или для подтверждения доходов предпринимателя.

Срок сдачи декларации по УСН

Выше мы уже отметили, что сроки сдачи упрощённой декларации для ООО и ИП отличаются. У предпринимателей на это есть чуть больше времени. Декларацию по УСН (КНД 1152017) за 2021 год ИП должны сдать не позже 30.04.2021 года. Но всё же не стоит откладывать сдачу отчётности на последние дни.

- Во-первых, 30 апреля – это ещё и крайний срок сдачи декларации 3-НДФЛ, которую сдают физические лица при продаже недвижимости и транспорта. Вполне вероятно, что в это время в инспекциях будут большие очереди.

- Во-вторых, если вы отчитаетесь раньше конца апреля, у вас будет время исправить возможную ошибку в декларации до конца отчётного периода.

- В-третьих, 30.04.2021 – это крайний срок уплаты единого налога по итогам года. Лучше не откладывать на эту дату сразу два важных дела: сдачу декларации и перечисление налога в бюджет.

За нарушение сроков сдачи декларации по УСН налоговики не только штрафуют, но и вправе заблокировать расчётный счёт индивидуального предпринимателя. Штраф за опоздание со сдачей декларации при условии, что налог был уплачен вовремя, составляет 1000 рублей. Будьте внимательны!

Но кроме годовой отчётности, декларацию по упрощённому режиму сдают индивидуальные предприниматели, которые прекратили быть плательщиками УСН в течение года:

- в случае добровольного ухода с упрощёнки — не позднее 25-го числа следующего месяца после прекращения деятельности;

- при нарушении условий применения льготного режима — не позднее 25-го числа месяца, следующего за кварталом, в котором было утрачено право на УСН.

Заполняем титульный лист

Верхние строки листа предназначены для ИНН и КПП. ИП оставляют поле КПП пустым. На всех прочих страницах декларации эти поля дублируются.

В поле «Номер корректировки» ставится «», если декларация подается первично.

Если сдаете уточнёнку — ставите номер корректировки.

В поле «Налоговый период» проставляется код 34, который соответствует календарному году. В соответствующих полях проставляется 2021 год и код налогового органа. В поле «По месту нахождения (учета)» нужно поставить код — ИП ставят 120, организации — 210.

Далее указывается налогоплательщик:

- если это предприниматель, нужно написать имя, фамилию и отчество полностью, без указания статуса ИП;

- для организации указывается полностью организационно-правовая форма и название, например, Общество с ограниченной ответственностью «Ромашка».

Код по ОКВЭД следует указывать основной. При совмещении налоговых режимов рекомендуем указать ОКВЭД по УСН.

Телефон указать желательно — он может понадобиться, если у инспектора возникнут вопросы по декларации. Однако обязанности такой у налогоплательщика нет.

Поле «Форма реорганизации…» предназначается для компаний, находящихся в процессе реорганизации.

В нижней части титульного листа указывается лицо, которое подписывает декларацию. Это может быть:

- Руководитель организации (код 1). Указывается полное имя, фамилия и отчество руководителя, ставится его подпись и дата подписания.

- Индивидуальный предприниматель (код 1). Ставится подпись ИП и дата. ФИО в этом разделе не указывается.

- За руководителя или ИП декларацию подписывает доверенное физлицо (код 2). Указывается имя, фамилия и отчество доверенного лица. Ставится дата и его подпись.

- Интересы налогоплательщика представляет юридическое лицо, декларацию подписывает его представитель (код 2). Указывается ФИО представителя юридического лица, который действует на основании соответствующего документа. Заполняется поле «Наименование организации представителя налогоплательщика». Ставится подпись лица, представляющего эту организацию, а также дата.

Если декларация подписана руководителем организации или индивидуальным предпринимателем лично, а доверенное лицо только ее подает, его данные на титульном листе не указываются.

Титульный лист

Порядок заполнения декларации по УСН для ИП за 2020 год

Индивидуальный предприниматель платит (письма Минфин РФ от 16.11.2017 № 03-15-05/75662, от 04.09.2017 № 03-15-05/56580):

- фиксированный платеж за себя, который не зависит от величины дохода;

- дополнительный взнос за себя с доходов свыше 300 000 рублей за год;

- взносы за работников.

Фиксированный платеж за 2020 год — 32 385 рублей. Он включает в себя взнос на ОПС — 26 545 рублей и взнос на ОМС — 5 840 рублей (пп. 1, 2 п. 1 ст. 430 НК РФ). Срок уплаты фиксированного платежа за 2020 год — не позднее 09.01.2019. Его можно уплатить частями в течение года или единовременно. ИП на УСН «Доходы минус расходы» отдельно налог на взносы не уменьшает. Все уплаченные взносы и за себя, и за работника включаются в расходы (пп. 7 п. 1 ст. 346.16 НК РФ). Если ИП выбрал объект «Доходы минус расходы», то заполняется:

- титульный лист;

- разд. 1.2;

- разд. 2.2.

Правила их заполнения те же, что и у организаций.

Если предприниматель выбрал объект «Доходы», то заполняется:

- титульный лист;

- разд. 1.1;

- разд. 2.1.1.

Индивидуальный предприниматель на УСН «Доходы», у которого есть работники, уменьшает налог на взносы и за себя, и за работников (письмо Минфина РФ от 10.02.2017 № 03-11-11/7567). Но общая сумма уменьшения не может быть более 50 процентов исчисленного налога (пп. 3 п. 3.1 ст. 346.21 НК РФ). Налог уменьшается в том же порядке, что и у организаций.

ИП на УСН «Доходы» без работников уменьшает налог на взносы за себя, уплаченные с начала года. За какой период они начислены, значения не имеет (письма Минфина РФ от 01.03.2017 № 03-11-11/11487, от 27.01.2017 № 03-11-11/4232). Например, в январе 2018 года ИП заплатил фиксированный платеж за 2020 год. На него нельзя уменьшить налог за 2017-й, но можно уменьшить авансовый платеж за I квартал 2020 года. Налог можно уменьшить на всю сумму взносов. Если взносы больше налога, налог считается равным нулю.

Поэтому правила заполнения немного отличаются, если работников у ИП нет:

- в строке 102 разд. 2.1.1 надо указать код 2;

- а в строках 140–143 – страховые взносы за себя, на которые уменьшен налог.

Пример. Заполнение декларации по УСН «Доходы» для ИП без работников.

В 2020 году доходы ИП составили 150 000 рублей за каждый квартал. В марте 2020 года он заплатил дополнительный взнос на ОПС за 2020 год — 1 800 рублей, в декабре 2017-го – фиксированный платеж 27 990 рублей.

I квартал

Авансовый платеж — 9 000 рублей (150 000 руб. x 6 процентов) уменьшается на дополнительный взнос на ОПС. Авансовый платеж к уплате — 7 200 рублей (9 000 руб. — 1 800 руб.).

Полугодие

Авансовый платеж — 18 000 рублей (150 000 руб. + 150 000 руб.) x 6 процентов) уменьшаем на дополнительный взнос на ОПС и авансовый платеж за предыдущий период. Авансовый платеж к уплате — 9 000 рублей (18 000 руб. — 1 800 руб. — 7 200 руб.).

9 месяцев

Авансовый платеж — 27 000 рублей (150 000 руб. + 150 000 руб. + 150 000 руб.) x 6 процентов) уменьшаем на дополнительный взнос на ОПС и авансовые платежи за предыдущие периоды. Авансовый платеж к уплате — 9 000 рублей (27 000 руб. — 1 800 руб. — 7 200 руб. — 9 000 руб.).

Год

Налог, исчисленный по итогам года, — 36 000 рублей (150 000 руб. + 150 000 руб. + 150 000 руб. + 150 000 руб.) x 6 процентов) уменьшается на дополнительный взнос на ОПС — 1 800 рублей, фиксированный платеж — 27 990 рублей и авансовые платежи за предыдущие периоды — 25 200 рублей (7 200 руб. + 9 000 руб. + 9 000 руб.). Исчисленная сумма налога за год – 36 000 рублей меньше суммы к уменьшению – 54 990 рублей (1 800 руб. + 27 990 руб. + 25 200 руб.), поэтому налог платить не надо.

Как заполнить ЕУД

Актуальный в 2021 году бланк этой декларации — форма по КНД 1151085, утверждённая ещё в июле 2007 года приказом Минфина России № 62н. В ней два листа, но компании и индивидуальные предприниматели заполняют только первый. Второй нужен для физлиц, не имеющих статуса ИП, которые не указали на листе 1 свой ИНН.

В форме необходимо отразить такие сведения:

- ИНН, а для организаций ещё и КПП. При указании ИНН организации в первых двух ячейках проставляется «00»;

- вид документа — 1, если за отчётный период он подаётся впервые. Если это корректирующий отчет, ставится код 3, а через «/» отражается номер корректировки;

- год, к которому относится отчёт;

- название и код ИФНС;

- наименование компании или ФИО предпринимателя;

- код ОКАТО;

- ОКВЭД.

Далее идет таблица — в ней нужно указать налоги, в отношении которых заполняется декларация. Налоги отражаются построчно в том порядке, в котором в Налоговом кодексе идут соответствующие им главы. То есть на ОСНО сначала указывается НДС (глава 21), а затем налог на прибыль (глава 25).

В отношении каждого платежа в таблице отражается такая информация:

- графа 1 — название налога;

- графа 2 — глава НК РФ;

- графа 3 — код налогового или отчётного периода. Если налог платится поквартально, то ставится код «3». Для платежей, налоговым периодом по которым является год, в графе 3 указывается отчётный период. Применяются следующие коды: «3» — 1 квартал, «6» — полугодие, «9» — 9 месяцев, «0» — год;

- графа 4 — номер квартала. Он указывается только для налогов, по которым налоговым периодом является квартал. То есть в отношении НДС в графе 3 всегда нужно указывать «3», а в графе 4 номер квартала, за который подается декларация («01», «02» и так далее).

Ниже табличной части нужно отразить такие сведения:

- номер телефона организации или ИП для контакта;

- количество страниц отчета;

- количество листов прилагаемых документов или их копий (если актуально).

Заполнение блока о полноте и достоверности информации зависит от того, кто подает декларацию:

- организация: в строке «Руководитель» прописывается имя полностью, ставится дата, подпись и печать;

- предприниматель: ничего вписывать не надо, нужно лишь подписать и поставить печать (при наличии), а также дату;

- представитель — физическое лицо: указывается ФИО представителя, ставится его подпись, дата, в нижней строке — параметры доверенности;

- представитель — юридическое лицо: вписываются наименование организации и дата. Подпись ставит руководитель этого ЮЛ, также ставится его печать. В строках ниже нужно указать реквизиты доверенности.

Особенности ЕУД в том, что она не содержит никаких полей для внесения значений. Ведь по своей сути это нулевой отчёт, соответственно, никаких показателей в нем быть не может.

Правила и сроки подачи

Подать упрощённый отчёт следует за тот же период, за который подавалась бы обычная декларация. Крайний срок — 20 число следующего за окончанием периода месяца. Сроки сдачи в 2021 году такие:

- за 2020 год — 20.01.2021;

- за 1 квартал 2021 — 20.04.2021;

- за полгода и 2 квартал — 20.07.2021;

- за 9 месяцев и 3 квартал — до 20.10.2021;

- за 2021 год и 4 квартал — до 20.01.2022 года.

Например, ООО открылось в начале 2021 года, осталось на ОСНО, но деятельности так и не вело. По окончании 1 квартала ему необходимо отчитаться по НДС и налогу на прибыль. Можно подать по каждому из них нулевой отчёт в установленный срок. Но также допустимо до 20 апреля направить в ИФНС упрощённую декларацию, заполнив её по налогам на добавленную стоимость и на прибыль. Если и в следующем квартале не будет объектов обложения налогами и движения средств, то можно сделать то же самое снова.

Другой пример — ИП встал на учёт в январе 2020 года, сразу перешел на упрощённую систему, но до конца года у него не было никаких операций и объектов обложения. Его налоговая система предусматривает подачу лишь одного отчёта по итогам года. Вместо него он может подать единую упрощённую налоговую декларацию. Срок сдачи отчёта за 2020 год — 20.01.2021. При этом ЕУД за 1 квартал, полугодие и 9 месяцев ИП подавать не должен, потому что он является плательщиком упрощённой, а не общей системы налогообложения.

Представить декларацию можно любым способом:

- лично привести в ИФНС;

- передать с представителем по доверенности;

- направить почтовым отправлением;

- представить в электронной форме (с электронной подписью).

Возможность подать в бумажном виде может помочь тем, кто сдает отчётность по НДС. Дело в том, что декларацию по этому налогу необходимо направлять строго в электронной форме через уполномоченного оператора, с которым нужно заключать договор. Если декларацию по НДС послать почтой или представить лично, её не примут. А вот ЕУД можно подать и на бумаге.

Декларация ИП на УСН за 2020 год

Большое количество отечественных индивидуальных предпринимателей перешло на использование или уже применяют упрощенную систему налогообложения. Это вызвано теми преимуществами, которые предлагает система: минимальное количество налогов, небольшим количеством отчетов, а также проста расчетов сумм налога, подлежащего к уплате. Использование упомянутой системы обязывает ИП представлять отчетность УСН за 2020 год.

В соответствии с действующим законодательством индивидуальный предприниматель должен сдавать только одну декларацию в год независимо от выбранного объекта налогообложения: либо это доходы, либо доходы минус расходы. Подчеркнем, что несмотря на необходимость уплаты ежеквартальных авансовых платежей, декларация ИП УСН за 2020 год подается однократно.

В тех случаях, когда предприниматель использует труд наемных работников, то ему необходимо представлять налоговые декларации по форме 2-НДФЛ и 6-НДФЛ по всем наемным работникам, которым он платил заработную плату и удерживал подоходный налог. Предприниматель не должен подавать декларацию 2-НДФЛ за себя, поскольку он имеет освобождение от уплаты НДФЛ. Больше никакой другой отчетности ИП не предоставляет за исключением случаев, когда предприниматель должен платить какие-либо специальные налоги, например, акцизы.

Сроки сдачи отчетности ИП на УСН

Сроки сдачи отчетности УСН одинаковы для всех индивидуальных предпринимателей независимо от вида деятельности, а также количества сотрудников или объекта налогообложения.

Налоговый кодекс определил срок сдачи отчетности до 30 апреля года, следующего за отчетным. Срок подачи сведений о среднесписочной численности — до 20 января, крайний срок подачи налоговых деклараций по подоходному налогу на сотрудников – до 1 апреля.

В связи с коронавирусом переноса сроков подачи декларации по УСН не предусмотрено.

Датой представления Декларации в налоговый орган считается:

- дата получения декларации налоговым органом в случае ее представлении лично либо через представителя;

- дата отправки декларации по почте с описью вложения ;

- дата отправки по телекоммуникационным каналам, зафиксированная в подтверждении специализированного оператора связи, при ее передаче по телекоммуникационным каналам связи.

Допускается заполнение декларации как машинописным, так и рукописным способом с использованием чернил синего или черного цвета, при этом исправление ошибок с помощью средств для коррекции не допускается. Возможна распечатка декларации на принтере.

Налогоплательщики на УСН , которые выбрали объектом налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на:

- сумму страховых взносов на обязательное пенсионное страхование;

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- обязательное медицинское страхование;

- обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, которые уплачены в данном налоговом периоде.

Правильно заполненная декларация – это еще не все…

Вы сформировали декларацию, распечатали в двух экземплярах. Крайний срок сдачи отчета еще не подошел. Какие могут возникнуть сложности при подаче документа?

Вы сформировали декларацию, распечатали в двух экземплярах. Крайний срок сдачи отчета еще не подошел. Какие могут возникнуть сложности при подаче документа?

Основные моменты, способные вызвать сложности у налогоплательщика приведены в материале «FAQ: Вопросы заполнения и подачи налоговой декларации формы по КДН 1152017», отметим лишь некоторые из них.

Форма налоговой декларации по УСН. Разными программами и онлайн-сервисами выводятся документы, внешний вид которых может отличаться. Это допускается действующим законодательством, в Приказе ФНС России № ММВ-7-3/99@ приведена лишь примерная форма. Для того, чтобы у налогоплательщиков не возникало сложностей на всей территории Российской Федерации, наш сервис использует форму разработанную ФГУ ГНИВС ФНС России (форма доступна на ).

Неправильное перечисление авансовых платежей по налогу. Что делать, если в строках 020, 040 и 070 стоят одни суммы, а были переведены другие (или вообще авансовых платежей не было)?

Если у вас объект налогообложения «доходы», то выясняем сумму налога, которую необходимо перечислить, сложив строки 020 + 040 + 070 + 100. Вычтем из полученного числа фактически выплаченные суммы и получим налог, который необходимо перечислить до 31 марта (ЮЛ), или 30 апреля (ИП).

Для налогоплательщиков, с объектом «доходы минус расходы» для выяснения общей суммы налога нужно сложить строки 020 + 040 + 070 + 100 + 120.

Если был излишне перечисленный налог, то по письменному заявлению, согласно статье ст. 78 НК РФ, он возвращается в течение месяца.

Автор статьи Буренин Виктор

Автор цикла статей, посвященных оптимизации налогообложения и сдаче налоговой отчетности при УСН, администратор и консультант сайта deklaraciya-usn.ru по указанным проблемам.

Предприниматель с 2004