Маржа: виды, отличие от прибыли, наценки и маржинальности, расчет и сфера применения

Содержание:

- Подсчеты и определение уровня

- Формула

- Маржинальность в банковском деле

- На Форексе

- Для банков

- Что такое валовая маржа?

- Теория

- Гарантийная маржа

- Что такое стоимость?

- Себестоимость продукции предприятия. Состав и структура себестоимости

- Как увеличить маржу

- Какой должна быть валовая маржа

- Формула и особенности подсчета маржи.

- Что такое Маржа ?

- Какая маржа наиболее актуальна в торгово-финансовом секторе?

- Вывод

Подсчеты и определение уровня

Большое значение в подсчете залога играют уровни – это Margin Call и Stop Out.

По достижении запрещено открывать дополнительные позиции, так как депозит исчерпан и еще один залог покрыть неоткуда. Брокер не позволяет рисковать своими средствами.

При достижении уровня брокер начинает закрывать сделки в принудительном режиме – это значит, что убыток равен залогу и терять свои средства он не намерен.

Позиции закрываются поочередно, начиная с наиболее убыточной. Чтобы избежать этих проблем, не стоит открывать очень большие лоты с внушительным кредитным плечом.

Благодаря подсчетам свободной маржи трейдер может понять, какое количество сделок и на какие суммы он может заключить в конкретный момент времени, что также немаловажно для определения дальнейших действий

Так же рекомендую обратить внимание на ТОП50+ стратегий ⇒

Формула

Торговля является основной отраслью, где понятие «маржа» имеет наиболее удельный вес. Ни один анализ и экспертное мнение относительно деятельности компании не обходится без маржи, соответственно, каждый предприниматель должен в обязательном порядке ознакомиться с формулой расчёта.

Формула

выглядит следующим образом:

Чтобы

формула была более понятной, приведём простой пример.

Компания,

специализирующаяся на продаже бытовой техники, закупила 30 электрических

чайников по 750 рублей. За месяц было продано 24 чайника, стоимость каждого из

них составила 1000 рублей. Производим расчёт по формуле:

24*1000 – 30*750 = 1500 рублей. В данном случае относительная маржа составляет (24*1000 – 30*750)*100%= 15%

Маржинальность в банковском деле

Для банковской сферы понятие маржинальности также является основополагающим

Особое внимание здесь уделяется определению процентной маржи. После проведения расчетов можно увидеть разницу между оплаченными и полученными процентами

Простым языком, это процент, полученный от заёмщиков и тот, который выплачивался кредитором.

Именно поэтому, банки проводят тщательный анализ, прежде чем установить конкретную процентную ставку по депозитам или кредитом. Если расчёты будут проведены правильно, банковскому учреждению удастся обеспечить высокую процентную маржу. Таким образом, если банк опускает процентную ставку по займам, вслед за этим понижается доходность вкладов. Так процентная ставка удерживается на своём текущем уровне.

На Форексе

Если говорить конкретно о Форексе, то маржа является залогом, который трейдер переводит брокеру. Когда у него нет собственного капитала, торговать приходится с использованием заемных средств.

Определенная сумма переходит к брокеру в качестве обеспечения. Если трейдер закрывает позицию со сливом, то маржа остается у него.

Основная особенность – размер маржи уменьшается с ростом суммы. Такой прием применяют брокеры, чтобы увеличить активность на рынке. Трейдерам выгоднее пользоваться большими суммами, что влияет на индексы.

Всего доброго, встретимся вскоре на страницах нашего блога.

Для банков

В банке понятие маржи тоже может отличаться. Оно зависит от особенностей расчета и применяемых формул при определении параметра.

Чаще всего используется разница между процентами по кредитам и депозитам. Немногие углублялись в банковскую сферу и знают, откуда учреждения берут капитал. Существенная часть привлекаемых средств – депозиты граждан и юридических лиц.

Вклады существуют в любом банке. Это своеобразная инвестиция, люди передают свои деньги в управление организации, чтобы она обеспечила их доходность. Банк выдает кредиты, назначает процентную ставку.

Часть прибыли уходит вкладчикам. Размер затрат на обслуживание обязательств зависит от указанных ставок в соглашениях. Они же рассчитываются самим банком с учетом ряда факторов:

- Ставки рефинансирования ЦБ – это доход по займам, которые выдает Центральный банк.

- Надежность учреждения. Чем выше уровень доверия и лучше финансовое состояние, тем ниже ставка.

- Предложения конкурентов. Банки вынуждены соперничать друг с другом за вкладчиков, привлекать их не только уровнем надежности, но и процентами.

Схема расчета ставки по кредиту еще более сложна. В нее включается и затраты на обслуживание депозитов. Маржой часто называют именно разницу между ставкой по кредитам и вкладам, исходя из которой можно подсчитать прибыль организации.

Существует другой вариант. Нередко под этим термином понимают разницу между получаемой суммой клиентом по договору кредитования и размером возвращенных средств. Маржа выражает общий доход банка с конкретной сделки, который организация извлекла за время действия соглашения.

Еще одна разновидность – гарантийная маржа. Вы знаете о существовании залоговых кредитов? Разница между стоимостью обеспечения и размером выданного займа как раз подпадает под данное понятие.

Что такое валовая маржа?

Если в предыдущих примерах мы акцентировали внимание на маржевый коэффициент конкретной единицы товара, то валовая маржа – это остаточный объем дохода предприятия после вычета переменных затрат. К последним относятся:

- сырьевая закупка производственных материалов;

- выплата зарплат рабочим;

- маркетинговые затраты;

- транспортные расходы и т.д.

В европейской терминологии можно встретить термин grossprofit (или же grossmargin), определяющий данный показатель. Европейцы, в отличие от многих стран СНГ-пространства, рассчитывают именно процентный показатель, а не абсолютные величины. Очень часто на этой почве возникает путаница и разночтение учетной финансовой документации.

Валовая маржа никогда не будет реальным отображением финансового состояния компании, но позволяет увидеть реальную картину: как предприятию удается справиться с реализацией товаров, сокращая или увеличивая переменные расходы. К тому же, этот показатель дает возможность высчитывать и другие, более важные критерии работы предприятия.

Теория

Кто-то скажет, что маржа – это и есть торговая наценка. Однако эти два понятия совершенно разные, и вот почему.

Торговая наценка – это дельта между ценой реализации и ценой закупки. К примеру, я купила вещь за 2 250 руб. (30 $ или 870 грн.), а продала ее за 3 750 руб. (50 $ или 1 450 грн.). Моя торговая наценка (или прибыль от операции) составит 1 500 руб. (20 $ или 580 грн.).

В бизнесе, будь то торговля, строительство или другая отрасль, понятие «себестоимость» включает в себя не только закупочную цену товаров (материалов, комплектующих и др.). К затратам относятся также сопутствующие расходы: аренда производственного помещения и офиса, зарплата сотрудников и налоговые отчисления, расходы на доставку, амортизация оборудования и многое другое.

Маржа – это отношение разницы между валовой прибылью к объему реализации. В торговле чаще всего используется процентная маржа.

Рассмотрим пример. Предприятие реализовало партию стройматериалов стоимостью 150 000 руб. (2 000 $ или 58 000 грн.). Эти материалы были закуплены на 82 500 руб. (1 100 $ или 31 900 грн.). Расходы на продажу, включая заработную плату, хранение и доставку составили 22 500 руб. (300 $ или 8 700 грн.). Рассчитаем сначала себестоимость, а затем маржу.

С=1100+300=105 000 руб. (1 400 $ или 40 600 грн.).

Что касается торговой наценки, то для этого примера она составит 45%:

Простыми словами, маржа – это показатель, рассчитываемый аналогично валовой прибыли в денежном или процентном отношении. Напомню, что существует 3 вида прибыли:

- Валовая, представляющая собой разницу между ценой реализации и себестоимостью.

- Операционная прибыль, для расчета которой используется показатель валовой прибыли с учетом начисленных и уплаченных процентов и других операционных доходов и расходов, в частности – курсовых разниц.

- Чистая прибыль – это операционная прибыль с учетом внереализационных доходов и расходов, т.е. операций, не относящихся прямо к основной деятельности. Сюда можно отнести реализацию имущества, различные бонусы и премии поставщиков, выплаты сотрудникам из чистой прибыли и др.

Но вернемся к марже. Мы выяснили, что маржа и валовая прибыль – это родственные понятия: маржинальность определяется удельным весом валовой прибыли в выручке от продаж.

Гарантийная маржа

Допустим, вы решили приобрести контракт CFD на пару десятков акций старого доброго Яндекса, в надежде закрыть позицию после того, как цена на них слегка подрастет (мы верим в свой отечественный поисковик). Благодаря кредитному плечу брокера, для открытия данной позиции, вам нет нужды выкладывать сумму равную полной стоимости количества акций указанных в контракте.

Но для предоставления этого самого кредитного плеча, брокер попросит вас внести определённое гарантийное обеспечение (ту самую гарантийную маржу). Вы спросите для чего? А брокер вам ответит, что эта сумма нужна для покрытия его расходов на тот случай, если цена пойдет в неблагоприятную для вас сторону (в данном случае вниз). Ведь при движении цены на каждый пункт против вас, на счету будет появляться убыток (не забывайте, что торговля ведётся с использованием заёмных средств брокера), и как только этот убыток превысит сумму, внесенную вами в качестве маржи, брокер закроет позицию.

Имея на своём торговом счету 1000$, вы, благодаря

использованию кредитного плеча, смогли открыть длинную позицию на сумму в 5000$.

Теперь представьте себе, что цена торгуемого контракта опустилась на 20% и

стоимость вашей открытой позиции стала равна 4000$.

Что это будет означать для вашего брокера? Он увидит, что

размер ваших убытков сравнялся с той суммой средств, которая лежит на вашем

торговом счету. И если раньше убытки покрывались вашей тысячей долларов, то

теперь каждый дополнительный пункт цены в минус будет означать прямой убыток

для брокера.

Естественно, брокеру такое развитие событий не нравится, и

он просит вас пополнить маржу. Если вы соглашаетесь с его требованием и вносите

на свой торговый счёт дополнительные средства, то ваша позиция остаётся

открытой и есть шанс того, что цена развернется, и торгуемый контракт в итоге

принесёт прибыль. Если же вы отказываетесь пополнить маржу, то брокер просто

закрывает позицию, а 1000$ вашего убытка, в результате клиринга, списывается в

его карман.

Ну а если цена вдруг развернётся и пойдёт в вашу сторону, поднявшись, скажем, на 10%. В этом случае размер открытой позиции будет составлять 5500$, и если теперь вы решите её закрыть, то в результате проведённого клиринга, вам достанется прибыль в размере 500$.

Что такое стоимость?

Еще когда не было денег, а существовали между людьми товарные отношения (бартер), то как то надо было оценить способность одного товара обмениваться с другим, чтобы обмен прошёл выгодно для той и другой стороны. Эту способность или величину соотношений (пропорцию) при ДОБРОВОЛЬНОМ обмене товаров между их собственниками и стали называть в экономической теории стоимостью, как некую основу количественных соотношений. Давным-давно такого понятия и не существовало, а способность товара меняться оценивали интуитивно или, как сегодня модно говорить, её устанавливала невидимая рука рынка (базара) – отношение спроса и предложения.

Вещи можно обменивать на другие, не всегда аналогичные по потребительским качествам. В этом случае стоимость выступает как некая категория обмена, т.е. ее величина устанавливается в зависимости от способности вещей обмениваться на другие. Принципом формирования такой стоимости является рыночная оценка предмета, о чем и говорит статья 3 «Понятие оценочной деятельности» федерального закона от 29.07.1998 №135-ФЗ “Об оценочной деятельности в Российской Федерации”. Ссылка для тех, кто желает углубиться в закон.

Стоимость близка к понятию себестоимости товара (услуги), которая, грубо говоря, включает в себя все затраты производителя на:

- сырье и материалы;

- потребляемые энергоресурсы;

- оплату рабочей силы;

- производство и реализацию продукции (в том числе коммерческая составляющая) и т.п.

Но себестоимость – это лишь составляющая стоимости.

Как говорят в бухгалтерской среде, стоимость – это выраженная в деньгах величина затрат на приобретение или изготовление конкретного товара. Когда вы приобретаете товар, вы же его покупаете не по себестоимости, а как же интерес продавца? Продавец закладывает в стоимость товара прибыль, но и сам тратит силы, время и средства на продажу этого товара. Следовательно, стоимость упрощенно можно охарактеризовать, как сумму себестоимости товара и выручки продавца. Выручка, в свою очередь, состоит из прибыли, ради чего и работает любой продавец и производитель, и затрат (расходов) на реализацию товара.

Для самого же производителя, стоимость можно упрощенно представить в виде суммы себестоимости и прибыли.

Любопытно, что если продавец (например, оптовый) собрался продавать товар дальше (в розницу), то для него стоимость купленного товара и все затраты на его приобретение (доставка, работа грузчиков и т.д.) будет являться его себестоимостью. Продавец делает наценку, и товар пошёл по очередной цепочке «купи-продай», которая может включать в себя множество посредников, соответственно, стоимость товара для конечного покупателя увеличивается. И когда мы спрашиваем, сколько стоит товар, то попадаем прямо в точку!

Вернёмся к началу статьи и продолжим наши рассуждения. Классические экономисты называют способность товара к обмену меновой стоимостью, но некоторые экономические школы выделяют и потребительскую стоимость, т.е. полезность (ценность, редкость) или способность вещи удовлетворять потребность какого-либо человека без учета затрат на ее производство.

Например, серьги, доставшиеся от прабабушки, будут бесценны для ее правнуков, в то время как другие люди будут оценивать их исходя из стоимости материала изготовления и количества выпущенных экземпляров. Чем большей редкостью обладает предмет, тем выше будет его потребительская стоимость. Как видите, под стоимостью можно понимать не только затраты на изготовление вещи. В реальности на стоимость влияет много совокупных факторов: рыночная конъюнктура (тот же курс валют), политический режим, время года, время жизни и срок эксплуатации товара и т.д.

Стоимость – величина постоянная лишь на коротких временных промежутках. Она может значительно поменяться на больших отрезках времени (подорожала плата за энергоресурсы, выросла зарплата персонала, увеличилась инфляция и проч.).

Поскольку в нашем мире превалируют денежные отношения, то стоимость выражается в денежных единицах. Вот так мы плавно подходим к следующей фундаментальной экономической категории – цене.

Себестоимость продукции предприятия. Состав и структура себестоимости

Себестоимость — это денежное выражение затрат ресурсов, необходимых для осуществления предприятием производственной и коммерческой деятельности, связанной с выпуском и реализацией продукции и оказанием услуг, то есть все то, во что обходится предприятию производство и реализация продукта (продукции). Себестоимость представляет собой стоимостную оценку использованных в процессе производства продукции (работ, услуг) природных ресурсов, сырья, материалов, топлива, энергии, основных средств, трудовых ресурсов, а также иных расходов на производство и продажу. Себестоимость продукции (работ, услуг) рассматривают как часть стоимости этой продукции. Ф-ции с/сти: 1. учет и контроль, всех затрат на выпуск и реализацию продукции; 2. база для формирования оптовой цены на продукцию предприятия и определения прибыли и рентабельности; 3. экономическое обоснование целесообразности вложения реальных инвестиций на реконструкцию, техническое перевооружение и расширение действующего предприятия; 4. определение оптимальных размеров предприятия; 5. экономическое обоснование и принятие любых управленческих решений и др. В практике работы промышленности, в зависимости от условий, назначения и конкретного объекта исчисления, различают следующие основные виды себестоимости.

1. Индивидуальная и отраслевая себестоимость. Каждое предприятие определяет себестоимость всей выпускаемой продукции с учетом своих технических и организационных особенностей, которые находят отражение в уровне и структуре индивидуальной себестоимости продукции. Себестоимость в целом по предприятию определяется на основе годовой сметы затрат на производство. Для целей ценообразования необходимо знать себестоимость единицы продукции, которая определяется на каждом предприятии самостоятельно. Если предприятие входит в отрасль, производящую однородную продукцию, то по этой продукции может быть определена отраслевая (среднеотраслевая) себестоимость. Отраслевая себестоимость рассчитывается по формуле средней арифметической взвешенной:

C=C1*Q/ n*Q

где С – отраслевая себестоимость единицы продукции; С1 – индивидуальная себестоимость единицы продукции; Q – количество выпускаемой продукции; n – число предприятий в отрасли.

2. Цеховая, производственная и полная (коммерческая) себестоимость. Цеховая себестоимость продукции определяется суммой затрат всех цехов предприятия при цеховой системе управления предприятием. Она включает затраты на производство продукции, связанные с ее изготовлением с добавлением расходов по управлению и обслуживанию цехов общепроизводственных расходов. Производственная себестоимость содержит все затраты предприятия, связанные исключительно с изготовлением продукции. Она определяется путем прибавления к цеховой себестоимости общехозяйственных расходов, т. е. расходов по управлению и обслуживанию предприятия в целом. Полная (коммерческая) себестоимость продукции определяется путем прибавления к производственной себестоимости коммерческих (ранее внепроизводственных) расходов, т. е. расходов, связанных с реализацией продукции. За рубежом коммерческую себестоимость иногда называют складской себестоимостью.

3. Себестоимость центра затрат. Эта себестоимость складывается по отдельным структурным подразделениям предприятия (цехам, участкам, бригадам, установкам), функционирование которых связано с каким-либо законченным технологическим циклом изготовления продукции и во главе которых стоит менеджер, ответственный только за расходование средств подразделения — центра затрат. Указанная себестоимость включает в себя расходы, относящиеся к деятельности данного центра затрат и является необходимой предпосылкой для осуществления внутрифирменного расчета. 4. Базисная себестоимость используется для определения цены предложения предприятия–изготовителя продукции. Она может рассчитываться или на базе полных затрат, или на базе прямых переменных затрат в зависимости от того, какую ценовую стратегию выберет предприятие в данное время.

Как увеличить маржу

- Увеличить размер торговой наценки;

- Применять метод кросс-продаж. Иногда максимизировать маржу помогает предложение дополнительных сервисов, доставки, ремонта, более длительной гарантии на товар;

- Использовать апселл, предлагая покупателю товар-заменитель из более высокой ценовой категории;

- Создать сверхценность товара, эмоциональную значимость, которая побудит покупателя тратить больше;

- Расширить ассортимент, предложить клиенту полный набор товаров или услуг;

- Проводить маркетинговые исследования, изучать предпочтения клиентов;

- Повысить квалификацию продавцов;

- Использовать все доступные методы повышения лояльности к бренду торговой сети или товара;

- Цветы. В сезон (8 марта, 1 сентября) их доходность очень высока, этим пользуются торговые сети, выставляя букеты на продажу в эти периоды.

- Товары народных промыслов, произведения искусства, хенд-мейд. Невысокая себестоимость сопровождается созданием дополнительной эмоциональной ценности для покупателя, который готов платить дороже.

- Товары для праздников, воздушные шары, популярные детские игрушки знаменитых серий.

Какой должна быть валовая маржа

Приведем средние нормы показателей валовой маржи по некоторым отраслям:

| Наименование отрасли | Gross margin, % |

|---|---|

| Оптовая торговля | 30-40 |

| Технологии | 50-70 |

| Здравоохранение | 10-20 |

| Производство | 25-30 |

Технологии – это достаточно большой пласт экономики. Так, высокотехнологичные отрасли могут работать с маржинальностью 60-80% и более (как мы помним, маржа не может быть выше 100%). Это объясняется тем, что некоторые разработки пользуются высоким спросом и, соответственно, стоят дорого. При этом затраты относительно невелики – требуется лишь техника и труд специалистов, которые часто работают удаленно.

Здравоохранение – это не только услуги медицинских учреждений. Это и производство медикаментов, оборудования для медицины, а также биотехнологии. Невысокая маржинальность объясняется тем, что эта экономическая отрасль регулируется государством: цены на препараты, квоты на лечение и др.

Формула и особенности подсчета маржи.

Нагляднее продемонстрируем на примере, что означает термин и его различие между прибылью или товарной наценкой.

Расчет маржи может производиться двумя путями:

- с помощью абсолютных единиц (конкретные доллары, евро и т.д.);

- в относительных процентных показателях.

Вот здесь чаще всего и случается путаница между наценкой и маржей. Возьмем простой пример: себестоимость смартфона – 200$, а его реальная рыночная цена – 300$. Наценку на данный гаджет легко подсчитать – 100$. Показатель маржи в абсолютных единицах измерения также будет составлять 100$.

Строго говоря, такой подсчет является первым этапом в определении рентабельных возможностей товара. Мы узнали его абсолютную маржу, а теперь нам нужно вывести процентную формулу.

Что такое Маржа ?

На сегодняшний день, большинство сделок на бирже совершается с целью получить прибыль в краткосрочной перспективе, а целью любого спекулянта, как мы знаем, всегда был заработок на разнице.

Но чтобы произвести достаточно большой оборот нам понадобится немалый начальный капитал. Тут нас выручает принцип маржинальной торговли, то есть торговли на заемные средства, взятые под определенный залог (или маржу). На тот случай, когда средств для открытия позиции достаточного размера не хватает, или вы целенаправленно хотите увеличить торговый оборот, брокеры предлагают услугу краткосрочного кредитования, что позволяет вам открывать позиции во много раз превышающие по размеру ваш изначальный капитал.

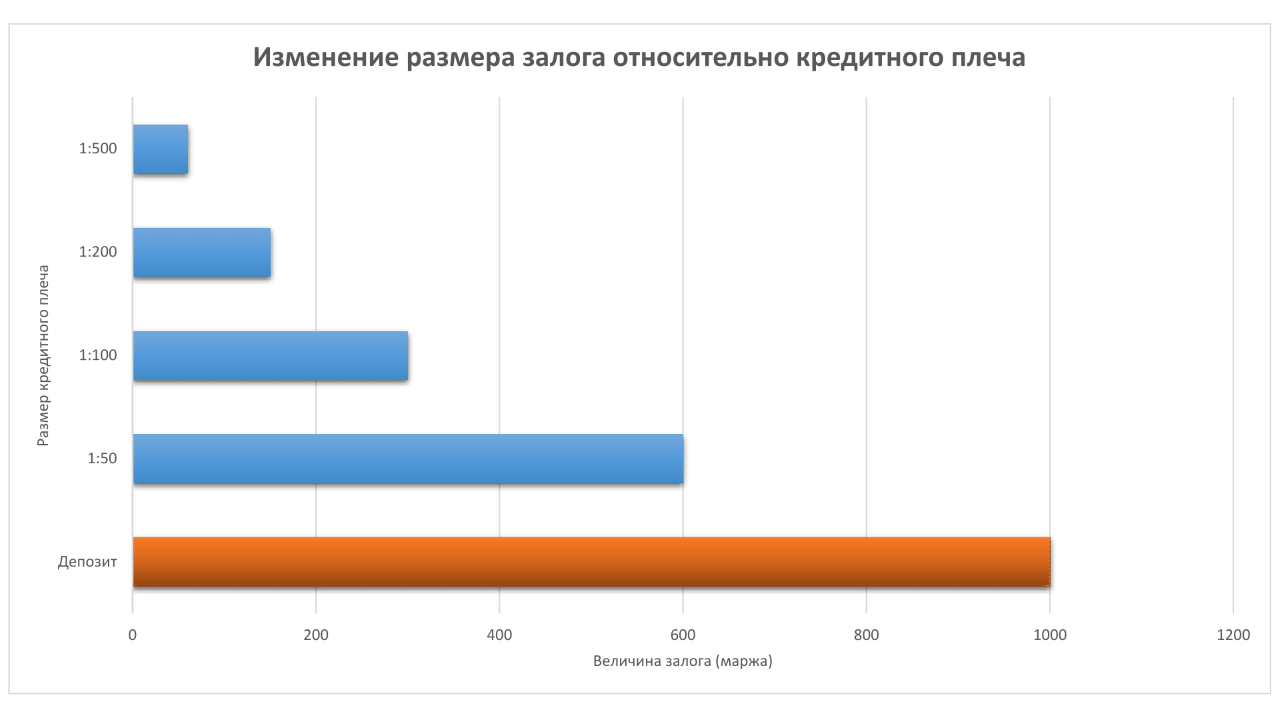

В отличие от простого кредита, сумма маржинального кредита может в десятки и сотни раз превышать размер залога. Кредитное плечо, в данном случае, отражает отношение реального объема сделки к сумме залога. В зависимости от рынка и предполагаемых рисков разные компании могут предлагать свои условия кредитования. Как правило, кредитное плечо на Форекс составляет от 1:50 до 1:500. Соответственно, чем большие значение кредитного плеча, тем меньший залог требуется на открытие позиции одного и того же размера.

Какая маржа наиболее актуальна в торгово-финансовом секторе?

Итак, для нас сейчас более актуален расчет маржи в процентном эквиваленте. На языке экономистов это называется «коэффициентом маржинальности», который демонстрирует в процентах рентабельность конкретной единицы товара.

Рассчитывается он по формуле: прибыль с одной товарной единицы делим на отпускную цену и умножаем на 100%. В предыдущих расчетах у нас получилась сумма в 100$ — наша абсолютная маржа. 100 долларов делим на 300 (итоговая стоимость товара) и умножаем на 100 процентов.

Коэффициент маржинальности в нашем примере составляет 33% (округлили). 33 процента –показатель, отражающий товарную рентабельность условного смартфона, приведенного нами в качестве примера.

Кстати, если бы мы рассчитывали наценку в процентах, у нас бы получилось совсем другое число – 50%

Этим примером мы хотели показать, насколько важно избегать путаницы не только терминологии, но и в расчетных формулах

И еще одна небольшая наглядность. В предыдущих подсчетах мы получили коэффициент маржинальности в 33%. Условно говоря, предприятие с таким показателем на каждом затраченном долларе получает 33 цента прибыли. Остальные 77 центов идут на расходы.

Вывод

Маржа в производстве используется для анализа эффективности вывода нового товара на рынок. Если ожидаемые доходы от реализации продукции велики, а маржинальный показатель низок, расходы на производство «съедят» все прибыли. Смысла производить новую продукцию – нет.

Если речь идёт о биржевой торговле на Форекс, этот показатель позволит оценить риски от вложений в ту или иную операцию. Для расчётов следует использовать биржевые калькуляторы, учитывающие колебания рынка и возможные риски.

А на этом все. Подписывайтесь на нашу рассылку здесь и . Потому что так вы не будете пропускать полезные материалы.

Финансовый гороскоп на неделю: 2-8 сентября

Как начать карьеру с нуля

Как заработать миллион — советы экспертов

Как заработать в Инстаграм? Часть 2

Как заработать на новый год: на новогодних праздниках + ТОП бизнес идей

Kак продвигать канал в Telegram через каталоги — тонкости самопиара

Основы финансовой грамотности

Что будет с долларом: в ближайшее время + в 2020 году + прогноз