Закрываем обособленное подразделение

Содержание:

- Как открыть обособленное подразделение?

- Пошаговая инструкция закрытия

- Заявление о закрытии обособленного подразделения – заполнение формы

- Порядок создания обособленного подразделения

- Уплачиваем налоги

- Нужны ли отдельный расчетный счет и касса для обособленных подразделений?

- Принятие решения о закрытии обособленного подразделения

- Инструкция по закрытию ОП

- Алгоритм действий при прекращении деятельности филиала или представительства

- Как открыть обособленное подразделение

- Особенности закрытия ОП разных типов

- Надо – не надо: не гадайте на ромашке

- Как правильно закрыть обособленное подразделение ООО

- Виды структурных подразделений

- Нюансы уплаты налогов и взносов

Как открыть обособленное подразделение?

Открытие обособленного подразделения начинается с того, что руководитель головного предприятия принимает решение. Его не обязательно оформлять в письменном виде, такого обязательства нет в законодательстве. Однако на практике такой приказ лучше издать в письменном виде, так как в нем предприятие сможет точно обозначить дату открытия подразделения и принять дальнейшие действия по его работе (начало проведения операций и трудоустройства сотрудников).

Головная структура должна оповестить налоговый орган о решении отрыть подразделение. Для этого заполняется форма С-09-3-1 с указанием наименования обособленного подразделения (при наличии), адреса его местонахождения и даты его открытия. Заявление подписывается руководителем головного предприятия или другим уполномоченным лицом.

Форма сообщения об открытии иных обособленных подразделений (которые не являются представительствами или филиалами) направляется в инспекцию ФНС по месту регистрации головной фирмы в течение 1 месяца со дня их открытия. Если заявление будет направлено в электронной форме, то оно должно быть подписано усиленной электронной цифровой подписью.

За несоблюдение срока подачи заявления предприятие могут оштрафовать на сумму в 200 рублей, а руководителя – на сумму от 300 до 500 рублей.

Если обособленное подразделение будет организовано как представительство или филиал, то сведения о нем должны быть внесены в ЕГРЮЛ. В течение 3 дней после открытия подразделения такого типа юридическое лицо должно:

- подать заявление о государственной регистрации вносимых в ЕГРЮЛ изменений;

- приложить решение собственников предприятия и новую редакцию учредительных документов;

- оплатить государственную пошлину в размере 800 рублей (кроме случаев, когда документы подаются через МФЦ или нотариуса).

Налоговый орган в течение 5 рабочих дней направляет в ответ уведомление о постановке на учет обособленного подразделения с присвоением КПП.

ФНС не имеет право отказать юридическому лицу в регистрации обособленного подразделения.

Если подразделение будет иметь собственный расчетный счет и выплачивать заработную плату сотрудникам, то его придется регистрировать в ПФР и ФСС. Для регистрации обособленного подразделения в ПФР достаточно оповестить налоговый орган о наделении ОП полномочиями по оплате труда физическим лицам. ФНС самостоятельно проинформирует ПФР о данном решении. Данное заявление должно быть направлено в налоговый орган в течение 1 месяца со дня наделения подразделения подобными полномочиями.

А для регистрации ОП в ФСС головному предприятию нужно направить заявление по форме, представленной в Приложении № 1 к Приказу ФСС РФ от 22.04.2019 № 217. К заявлению следует приложить справку по форме банка об открытии расчетного счета и копию приказа о наделении полномочиями по начислению и выплате вознаграждения физическим лицам.

Максимальный срок подачи уведомления в ФСС – 30 календарных дней. За несоблюдение установленного срока на юридическое лицо наложат штраф в размере 5 000 рублей при просрочке на 90 дней или 10 000 рублей при просрочке более 90 дней.

Пошаговая инструкция закрытия

Пошаговая инструкция по закрытию обособленного подразделения выглядит следующим образом:

- снятие с учета в ИФНС;

- увольнение сотрудников.

Итак, первый шаг – снятие с учета в налоговой инспекции. Данная обязанность предусмотрена в ст. 84 НК РФ. Для совершения этих действия надо подготовить комплект документов. Состав данных будет отличаться в зависимости от того, является ли обособленное подразделение филиалом либо представительством или нет.

Когда ему не был присвоен подобный статус, процесс снятия с учета производится по месту регистрации основной фирмы. С момента издания официального документа о закрытии обособленного подразделения надо передать эти сведения в течение 3 суток.

Сообщение о снятии с учета предоставляется по утверждённой форме №С-09-3-2. Передать его можно разными способами:

- лично или через доверенное лицо;

- по почте;

- в электронном виде через интернет.

Документы для скачивания (бесплатно)

- Образец заполнения С-09-3-2

- Образец приказа о закрытии обособленного подразделения

- Форма С-09-3-2

В течение 10 суток после представления сообщения налоговая инспекция присылает уведомление о снятии обособленного подразделения с учета.

Иной порядок закрытия предусмотрен для филиала или представительства. Информация о них включена в учредительные документы компании, а также в ЕГРЮЛ. Соответственно, процедура будет связана с внесением соответствующих преобразований.

Таким образом, оно состоит из двух этапов:

- направление сообщения по форме №С-09-3-2 в налоговую инспекцию;

- внесение преобразований в учредительные документы.

Первая стадия данного процесса рассмотрена выше. Что касается процесса включения изменений в учредительные акты, то необходимо собрать определённую информацию для корректировки:

- уведомление о внесении преобразований по форме №Р13002;

- вердикт о внесении изменений, а также сам текст преобразований.

Этот комплект данных надо представить в налоговую инспекцию, которая осуществляет регистрацию компаний. Данная ИФНС будет включать преобразования в ЕГРЮЛ и учредительные документы компании. Информация о ликвидации обособленного подразделения предоставляется в налоговую инспекцию по месту создания фирмы.

Этот комплект данных надо представить в налоговую инспекцию, которая осуществляет регистрацию компаний. Данная ИФНС будет включать преобразования в ЕГРЮЛ и учредительные документы компании. Информация о ликвидации обособленного подразделения предоставляется в налоговую инспекцию по месту создания фирмы.

Она, в свою очередь, передает данные о прекращении действия филиала или представительства в ИФНС по месту их нахождения.

Документы на внесение преобразований в учредительные акты также предоставляются в течение 3 суток с момента вынесения вердикта о закрытии обособленного подразделения.

За несвоевременную передачу информации предусмотрена ответственность:

- за форму №С-09-3-2 – 200 руб. (для фирмы) и 300-500 руб. (для ее руководителя);

- за заявление Р13002 – 5 тыс. руб.

Важно! С 1 января 2015 года была упразднена обязанность снятия с учета во внебюджетных фондах. Согласно действовавшим нормам организации должны были письменно сообщать о ликвидации обособленных подразделений

Данные действия необходимо было совершить в течение 1 месяца. Более того, за несовременную подачу сведений взыскивался штраф – 200 рублей

Согласно действовавшим нормам организации должны были письменно сообщать о ликвидации обособленных подразделений. Данные действия необходимо было совершить в течение 1 месяца. Более того, за несовременную подачу сведений взыскивался штраф – 200 рублей.

В настоящее время организации не обязаны передавать такую информацию. Обязанность была упразднена поскольку законодатели сочли излишним повторение информации о снятии представительств с учета, подаваемых в налоговые органы и внебюджетные фонды.

Следующий шаг – расторжение трудовых соглашений, заключенных с работниками обособленного подразделения. Здесь возможно два варианта:

- если головная организация располагается в той же местности, что и обособленное подразделение, то увольнение производится по причине сокращения штата;

- если филиал или представительство расположены в другой местности — по причине ликвидации работодателя.

В налоговый орган надо представить данные о доходах служащих по форме 2-НДФЛ. Подавать их следует в налоговую инспекцию по месту постановки на учет филиала или представительства. Сведения передаются за текущий налоговый период (начало года — момент ликвидации).

Важно! Если какие-либо выплаты служащим производились уже после закрытия обособленного подразделения, то отчитываться по ним надо в налоговую инспекцию по месту нахождения основной компании

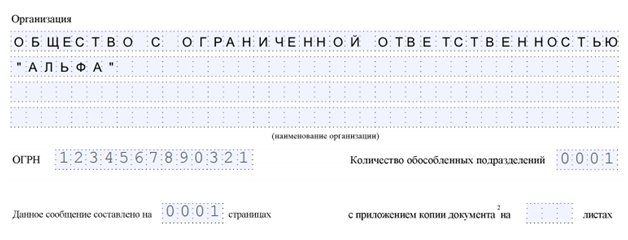

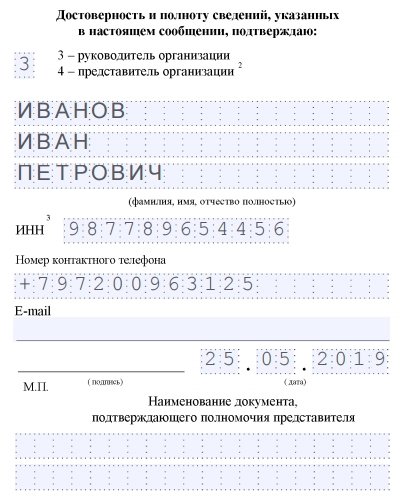

Заявление о закрытии обособленного подразделения – заполнение формы

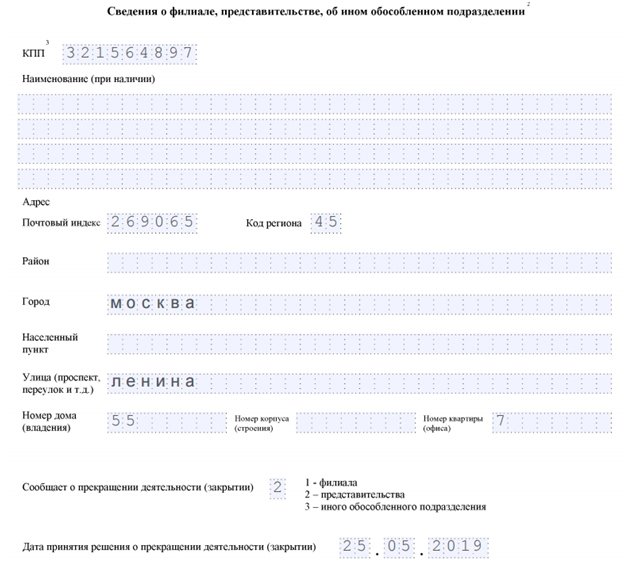

Форма состоит из нескольких листов, их количество зависит от количества подразделений, которые закрывает компания. Если закрывается одно подразделение, то заполняется одно заявление и один второй лист со сведениями о подразделении.

Скачать форму № С-09-3-2 вы можете ниже. Заполняя сообщение не забывайте проставлять на каждой странице ИНН и КПП. В поле «код налогового органа» надо внести код инспекции по месту нахождения компании. Название компании необходимо указывать полностью, точно так же, как оно указано в учредительных документах.

Затем необходимо указать ОГРН и количество обособленных подразделений. Необходимо указывать не количество имеющихся у компании подразделений, а количество подразделений, которые компания хочет закрыть. Поле предназначено для 4 знаков. Например, количество подразделений «1». Значит поле вы должны заполнить следующим образом: «1—«. Далее подобным образом укажите количество страниц заявления. В поле «с приложением копии..» укажите количество копий документов, которые подтверждают полномочия представителя.

Далее лист формы № С-09-3-2 делится на 2 части: левая заполняется заявителем, а правая – работником налоговой инспекции. В зависимости от того, кто подтверждает достоверность сведений (руководитель компании или его представитель), поставьте цифру «3» или «4». Далее построчно укажите ФИО руководителя компании или его представителя. В поле «ИНН» нужно поставить ИНН заявителя. Ниже представлены поля для контактных данных – телефона и электронной почты заявителя. Далее необходимо заверить достоверность заполненных данных подписью, заполнить дату заполнения и указать документ, подтверждающий полномочия.

Переходя к заполнению 2 листа, необходимо помнить, что на каждое подразделение, закрываемое компанией, заполняется отдельный лист. На втором листе сообщения необходимо заполнить все сведения о подразделении, которое вы хотите закрыть: название, если оно есть, подробно адрес (индекс, код региона и пр.). Далее укажите код подразделения, который зависит от вида подразделения, которое компания хочет закрыть. «Сведения о снятии с учета» заполняются работником налоговой инспекции.

Порядок создания обособленного подразделения

- Открытие обособленного подразделения не самая сложная процедура, хотя и доставляющая некоторые хлопоты. Начнем с того, что сама возможность его создания должна быть прописана в Уставе компании (если такого пункта там нет, значит предварительно нужно внести изменения в Устав).

- Затем, соответствующее решение должно быть принято на общем собрании учредителей и зафиксировано в специальном протоколе.

- После этого на предприятии

- издается приказ,

- собирается определенный пакет документации, в который в обязательном порядке входят учредительные бумаги фирмы,

- пишется заявление в территориальную налоговую службу,

- в короткий срок о событии извещаются все заинтересованные государственные структуры, в том числе и фонды социального страхования.

Только после полного прохождения всех вышеописанных этапов обособленное подразделение может начать свою деятельность.

Уплачиваем налоги

Заполняется декларация как обычно, но есть свои тонкости. На титульной странице сверху проставляется код 223 и вверху вписывается КПП, который присвоен обособленному подразделению.

Для того чтобы налоги были правильно высчитаны, вам нужно подать в ФНС уведомление. Его форма будет зависеть от того, платило отделение налог на прибыль или нет. Дело в том, что если ООО имеет несколько подразделений в одном городе, то налоги можно платить через одно. Если отчислений подразделение самостоятельно не производило, то в налоговую просто отправляют уведомление, написанное произвольно. Также следует поступить при закрытии всех подразделений в одном городе.

Нужны ли отдельный расчетный счет и касса для обособленных подразделений?

Коротко: необязательно. Счет может быть один — у компании, а касс покупают столько, сколько нужно.

Есть два вида обособленных подразделений — с выделением на отдельный баланс и без выделения. Какой выбрать, решает компания по ситуации: например, если подразделение — завод на Камчатке, стоит выбрать выделение на отдельный баланс, чтобы не тратиться на командировки.

Выделение на отдельный баланс значит, что у подразделения есть своя бухгалтерия со своими отчетами, главным бухгалтером и учетом документов, имущества.

Без выделения на отдельный баланс. У компании один расчетный счет, а касс столько, сколько нужно. Если в подразделении продают товары или оказывают услуги, для него заводят отдельную кассу.

Отдельный счет для подразделения тоже можно завести, но это по желанию.

Читать в «Деле»

Второй расчетный счет: когда пора открыть

С выделением. Нужно открыть отдельный расчетный счет, купить кассу, если продаете товары или оказываете услуги. Тогда придется встать на учет в пенсионный фонд и фонд социального страхования, чтобы платить взносы за сотрудников. Это делают сразу после создания обособленного подразделения с выделением на отдельный баланс.

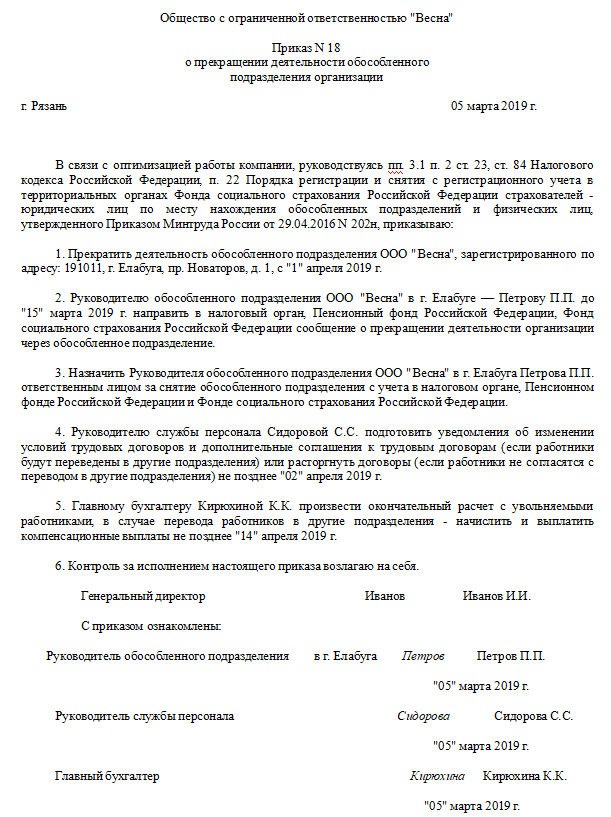

Принятие решения о закрытии обособленного подразделения

Решения руководства организации, касающиеся деятельности обособки, в том числе о его закрытии, как правило, оформляются приказом. Его содержание произвольно, но оформлять его полагается в соответствии с правилами делопроизводства и включать полную информацию о наименовании и местонахождении закрываемой обособки. На его основании будут составляться документы, которые впоследствии предоставляют в налоговые органы. При прекращении работы филиала или представительства компании необходимо решение участников (акционеров), на основании которого будут вноситься изменения в ЕГРЮЛ.

Для уведомления о закрытии филиала или представительства необходимо направить в инспекцию по местонахождению организации заявление о снятии с учета обособленного подразделения в 2020 году по форме № С-09-3-2, утвержденной Приказом ФНС № ММВ-7-6/362@ от 09.06.2011. На это отводится три дня с того момента, когда руководство компании приняло решение о прекращении работы филиала.

Инструкция по закрытию ОП

Итак, порядок закрытия обособленного подразделения зависит от решения таких вопросов:

- Будут ли сотрудники уволены или они перемещаются на работу в другие ОП?

- Нужно ли удалять сведения о подразделении из ЕГРЮЛ?

- Нужно ли менять устав?

Наша пошаговая инструкция расскажет, как закрыть обособленное подразделение в 2020 году с учетом всех этих нюансов.

Шаг 1. Принимаем решение

Решение о прекращении деятельности через филиал или представительство принимают собственники организации. В ООО проводится общее собрание участников (если их несколько). На голосование ставится вопрос о ликвидации ОП. Чтобы решить его положительно, достаточно простого большинства голосов. В ходе собрания составляется протокол, на основании которого будут зарегистрированы изменения. Если собственник один, он принимает единоличное решение о закрытии обособленного подразделения.

Иное обособленное подразделение закрывается по решению руководителя организации. Поэтому первый шаг при ликвидации простого ОП пропускается.

Шаг 2. Издаем приказ

На основании принятого решения руководителю организации необходимо издать приказ или распоряжение. В документе указывается дата, с которой следует считать подразделение закрытым. Она подбирается таким образом, чтобы к тому моменту были решены все вопросы с кадрами. Кроме того, в приказе перечисляются работники, на которых возлагаются обязанности по закрытию ОП, а также прописываются зоны их ответственности.

Шаг 3. Уведомляем сотрудников

На основании приказа персонал уведомляется о предстоящем увольнении в письменном виде за два месяца. Каждый из работников должен получить соответствующее уведомление под подпись. О переводе в другое ОП (например, если оно в ином населенном пункте) нужно предупредить в тот же срок. Разумеется, сотрудник вправе выразить несогласие.

Бесплатное бухгалтерское обслуживание от 1С

Шаг 4. Сообщаем в ИФНС

Для уведомления налоговой службы подается сообщение о закрытии обособленного подразделения по форме С-09-3-2 (приказ ФНС РФ от 09.06.2011 № ММВ-7-6/362@). Ее нужно направить в ИФНС по месту регистрации организации (не подразделения!) в течение 3 дней после того, как принято решение о закрытии.

Уведомление о закрытии обособленного подразделения — довольно простая форма. На первом листе нужно указать ИНН, КПП и ОГРН организации и код налоговой инспекции по месту ее нахождения. Количество страниц сообщения — 2, если закрывается лишь одно подразделение. Если же несколько, то и листов сообщения будут больше (1 ОП — 2 листа).

На втором листе вписывается КПП того подразделения, которое закрыто, его название (если есть), адрес и дата закрытия.

Шаг 5. Меняем данные в ЕГРЮЛ / уставе

Этот шаг необходим в случае, если ликвидируется филиал или представительство. Закрытие обособленного подразделения иного типа его не предполагает, поскольку информация о таком ОП не вносится ни в устав, ни в ЕГРЮЛ.

В первую очередь нужно обратиться к уставу и проверить, есть ли в нем сведения об ОП. Если да, то надо внести изменения в устав. Для этого понадобится:

- новая версия устава или лист изменений (2 экземпляра);

- протокол собрания или решение участника;

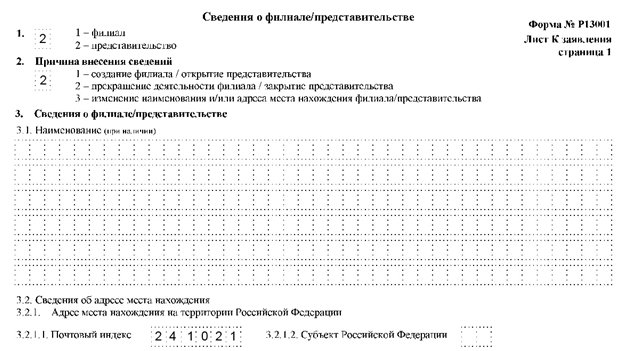

- форма Р13001. Заполняется первый лист с данными о компании, а также приложение К (только первый лист). Необходимо указать тип закрытого ОП (филиал, представительство или иное), наименование и причину внесения изменений в устав;

- квитанция об уплате госпошлины (800 рублей).

Комплект документов передается в инспекцию, где стоит на учете головная компания.

Если в уставе нет информации о закрытом ОП, то достаточно внести изменения в сведения, содержащиеся в ЕГРЮЛ. Для этого существует форма Р14001. В ней, помимо титульного листа, заполняется лист «О». Нужно указать тип ликвидируемого подразделения (филиал, представительство, иное), его название и причину внесения изменений в ЕГРЮЛ.

Комплект документов при подаче формы Р14001 небольшой — само заявление и протокол / решение о закрытии. Направляется все это в инспекцию по месту учета компании.

Шаг 6. Получаем результат

Осталось дождаться, пока ФНС обработает полученные данные и снимет с учета обособленное подразделение. В 2020 году это происходит в такие сроки:

- для филиала / представительства — когда данные о закрытии попадут в ЕГРЮЛ. На основе этой информации ИФНС по месту регистрации ОП снимет его с учета;

- для прочих подразделений — в течение 10 рабочих дней со дня, когда ИФНС получила форму С-09-3-2.

Итак, мы рассказали, как закрыть обособленное подразделение в 2020 году. Надеемся, наша пошаговая инструкция окажется полезной и поможет ликвидировать ненужное ОП быстро и без ошибок.

Алгоритм действий при прекращении деятельности филиала или представительства

1. Подготовить решение о закрытии обособленного подразделения — образец этого документа должен составить корпоративный юрисконсульт.

2. Издать приказ.

Приказ о закрытии обособленного подразделения, образец 2019

3. Подготовить уведомление по форме №С-09-3-2. На первой странице указываются сведения о предприятии и владельце.

На второй странице содержатся сведения о филиале.

4. Уведомить работников о прекращении деятельности представительства не позднее, чем за два месяца до прекращения трудового договора (часть 2 статьи 180 ТК РФ). Уведомлять работников необходимо в письменном виде под роспись.

5. Подготовить заявление по форме № Р13001 о регистрации изменений в сведения, вносимые в учредительные документы. Для закрытия филиала или представительства нужно заполнить титульный лист формы, а также приложение на листах “К”. На титульной странице указываются идентификационные данные организации.

Лист “К” состоит из двух страниц. Для закрытия необходимо заполнить первую страницу. Здесь указывается тип ОП, причина внесения изменений, его наименование.

6. Подготовить два экземпляра устава с внесенными в него изменениями.

7. Уплатить госпошлину и предоставить квитанцию об этом.

Как открыть обособленное подразделение

Для открытия ОП потребуется создание внутренней документации. Она включает в себя приказ о создании ОП, подписанный членами совета директоров или представителями собрания аукционеров. В приказе указываются сведения:

- наименование ОП;

- первичный документ, на основании которого создается подразделение (к примеру, протокол собрания совета директоров);

- место нахождения ОП;

- руководитель обособленной структуры;

- срок постановки на учет.

На приказе должна стоять подпись руководителя центрального офиса. Затем создается Положение об ОП. В нем указываются следующие данные:

- полномочия подразделения;

- функции;

- деятельность;

- состав управленческого штата;

- иные моменты, связанные с работой.

Только после создания всех внутренних распоряжений можно приступать к регистрации и к прочим юридическим действиям по оформлению.

Нужно ли регистрировать обособленное подразделение?

О формировании ОП нужно уведомить налоговый орган. А вот регистрация в ПФР и страховых компаниях нужна не всегда. Это обязательная мера только при наличии следующих обстоятельств:

- Наличие выделенного баланса.

- Открытый расчетный счет.

- Начисление заработных плат.

Если все перечисленные признаки отсутствуют, то регистрировать обособленное подразделение не обязательно.

Создание ОП с точки зрения налогообложения

Создание ОП влечет за собой определенные налоговые последствия:

- постановка на налоговый учет;

- необходимость в уплате сборов;

- начисление сборов по месту нахождения ОП.

В 2 статье 23 НК указано, что владелец подразделения обязан уведомить налоговые органы о его формировании. В обратном случае будет принято решение о санкциях в виде налоговой или административной ответственности. Размеры штрафов составляют от 10 тысяч рублей до 30 МРОТ.

ВАЖНО! В законе указано, что если налогоплательщик уже принят на учет, дополнительно вступать на него из-за открытия ОП не требуется. Данное правило установлено пунктом 39 постановления Пленума от 28 февраля 2001 года

Оно предполагает случаи, когда ОП открыто на территории муниципального образования, где расположен головной офис.

Сроки

Для постановки на учет требуется подать заявление по форме С-09-3-1. Предоставляется оно, согласно 23 и 83 статье Налогового кодекса, в следующие сроки:

- В течение 30 дней с даты реорганизации или ликвидации.

- В течение 30 дней с даты создания подразделения.

Идти нужно в налоговый орган по месту нахождения ОП.

Нужно ли идти в налоговую, если обособленное подразделение не ведет деятельность?

В налоговом законодательстве принята норма, которую можно читать двояко. Если принимать ее буквально, то в налоговую не нужно подавать заявления до тех пор, пока подразделение не начало вести деятельность. Однако подобное решение может быть чревато для компании.

В законе сказано, что заявление должно быть подано в течение 30 дней после открытия. Если ОП начнет свою деятельность спустя 2 месяца и будет поставлена на учет именно через этот срок, установленное время подачи заявления будет сорвано.

ВАЖНО! Сообщать нужно не только об открытии, но и о закрытии ОП. Заявление о ликвидации составляется по форме N С-09-3-2

Резюме.

Открытие подразделения учитывается в налоговой инспекции и других органов. Новая структура должна быть зарегистрирована в установленные сроки, иначе придется оплачивать штраф. Существуют четкие признаки ОП, на основании которых образование получает соответствующий юридический статус. Если все признаки не присутствуют, то сформированная структура не может считаться обособленным подразделением.

Особенности закрытия ОП разных типов

Обособленные подразделения (ОП), как известно, бывают разными. Помимо прописанных в ГК РФ филиалов и представительств, существуют так называемые иные обособленные подразделения. Принципиальная разница между этими разновидностями в том, что информация о филиалах / представительствах обязательно фигурирует в ЕГРЮЛ, тогда как данные об иных ОП в него не включаются.

Еще несколько лет назад в законодательстве было требование включать сведения о филиалах и представительствах юрлица в его учредительные документы. Соответственно, если в уставе эта информация содержится, его нужно менять и регистрировать изменения в ИФНС. Обычное ОП не отражается в реестре, поэтому при закрытии его достаточно снять с учета в налоговой инспекции.

Надо – не надо: не гадайте на ромашке

Если сомневаетесь, нужно ли открывать ОП или нет, скорее всего, ответ – да, нужно

Обратите внимание, что ни НК, ни ГК не содержат каких-либо ограничений по количеству сотрудников обособленного подразделения, а также отсутствию во внутренних документах распоряжения на его создание

Существуют сложные ситуации, когда и правда непросто понять: возникает ОП или нет:

- Нанимаем сотрудника в другом городе для оказания услуг или выполнения работ на территории клиентов (заказчиков). Допустим, компания оказывает клининговые услуги в другом городе, нанимает уборщиц. В этом случае не возникает обособленного подразделения, ведь нет стационарных рабочих мест. Аналогичный подход применяется к ситуации, когда рабочий (электрик, отделочник) выезжает к заказчику на объект. В зависимости от должности и рода занятий сотрудника оформляют как обычным трудовым договором, так и договором о надомной или дистанционной работе.

Обратите внимание! Надомники и дистанционные сотрудники однозначно не имеют подконтрольных работодателю рабочих мест. Пример №1: стройплощадка, куда направлены рабочие, оборудована бытовками, принадлежащими организации, инструменты рабочим выдает работодатель, он же контролирует ход работ – есть ОП

Производятся строительные работы. Здесь нужно рассматривать каждую конкретную ситуацию индивидуально.

Пример №1: стройплощадка, куда направлены рабочие, оборудована бытовками, принадлежащими организации, инструменты рабочим выдает работодатель, он же контролирует ход работ – есть ОП.

Пример №2: рабочие приезжают ежедневно на стройплощадку из дома, за безопасностью на объекте следит не работодатель (субподрядчик), а генподрядчик, он же контролирует ход строительства. Исходя из определения рабочих мест (ст. 209 ТК) их в данном случае нет, поскольку стройка неподконтрольна работодателю.

Надо отметить, что в большинстве случаев налоговые органы независимо от обстоятельств считают, что стройплощадка требует создания обособленного подразделения.

Выполняются дорожные работы. В данном случае ФНС считает, что ОП создавать не нужно. Работы ведутся «в поле», ни о каком стационарном месте речи не идет.

Арендуется или приобретается складское помещение. Это один из частых предметов споров. На складе присутствуют постоянные сотрудники: кладовщик, сторож, грузчики, значит, однозначно потребуется зарегистрировать ОП.

А если это просто помещение, куда привозят, сгружают товар или материалы, а забирают их при необходимости приезжающие водители и экспедиторы? Несмотря на то что сотрудники не находятся постоянно на складе, считается, что рабочие места есть, а время нахождения на них не имеет значение.

Кстати! Подобный подход справедлив в ситуации, если организация сняла или купила офис, но сотрудник использует его эпизодически.

Помещения в одном и том же здании. Компания снимает кабинет в бизнес-центре и решает открыть на другом этаже кафе. С одной стороны оба помещения находятся в одном здании и, естественно, относятся к одной налоговой, поэтому логично предположить, что в открытии ОП нет нужды. Судьи подтверждают эту точку зрения, поскольку считают одним из признаков территориальной обособленности отнесение к отличной от головного предприятия налоговой инспекции. С другой, налоговые органы не всегда согласны с арбитражной практикой. Их – даже если фактически юридический адрес организации и кафе отличается незначительно, например, номером помещения, то формально такое отличие уже причина для регистрации обособки. Вывод сделан из определения ОП в статье 11 НК, понятий, установленных статьей 55 ГК РФ и определения места нахождения юридического лица (по пункту 2 статьи 54 ГК это место государственной регистрации). Придется либо обращаться за разъяснениями в ФНС, либо действовать на свой страх и риск.

Сотрудник работает в режиме коворкинга. Популярный способ работы вне дома. Обычно к нему прибегают фрилансеры. Смысл в том, чтобы заниматься какой-то деятельностью в помещении, где собираются такие же «свободные художники», возможно, в процессе обмениваться мнениями, достижениями и опытом или просто работать в спокойной обстановке. Представим, что для работника арендуется место по договору коворкинга, равноценно ли это аренде офиса, требуется ли организовать ОП? На самом деле этот вариант подразумевает краткосрочную аренду, обычно на несколько часов в день, а работодатель не может контролировать такое рабочее место. Значит, признать его стационарным нельзя и создание обособленного подразделения не требуется.

После того как компания определилась с созданием ОП, нужно подготовить документы, регламентирующие его деятельность, и зарегистрировать в ИФНС.

Как правильно закрыть обособленное подразделение ООО

Любому обществу с ограниченной ответственностью дано право на открытие и закрытие обособленных подразделений в любом территориальном отделении налоговой инспекции. Может случиться и так, что потребуется закрыть обособленное подразделение. Для этого могут быть разные причины:

- Подразделение работает с плохой рентабельностью, то есть содержать его невыгодно, поскольку нет превышения дохода над расходом

- Основное общество было ликвидировано по решению суда за нарушение действующего законодательства, либо его признали банкротом.

При закрытии филиала ООО следует соблюдать ряд законодательных норм гражданского и налогового кодекса. Напомним:

При закрытии филиала ООО следует соблюдать ряд законодательных норм гражданского и налогового кодекса. Напомним:

- Обособленное подразделение может находиться далеко от основного общества, возможно, даже в другом государстве.

- Филиал общества обязан совершать ту же хозяйственную деятельность, что и основное общество, и не может быть зарегистрирован как отдельное юридическое лицо.

- Устав общества, создавшего филиал, должен содержать последовательность действий по открытию и закрытию обособленного подразделения.

В этом случае поступаем так:

- Собирается общее собрание учредителей общества, где выносится решение о закрытии филиала. На нем общими голосами принимается решение не только о закрытии подразделения, но и о внесении изменений в учредительные документы общества

- Принимается решение о создании ликвидационной комиссии, хотя небольшие общества могут этого не делать.

На общем же собрании учредителей распределяются обязанности каждого ее члена: кто будет заниматься юридическими, хозяйственными проблемами, а кто — аудитом филиала.

В то время, когда идет закрытие подразделения, члены комиссии берут руководство в свои руки. Им необходимо составить инвентаризационную ведомость по имеющемуся в наличии имуществу подразделения и оформить его передачу в основное общество.

- Члены комиссии должны уведомить сотрудников о прекращении деятельности подразделения, назначить определенную сумму на выплату заработной платы.

- Проводятся сверки по выплате налогов, составляются бухгалтерские и налоговые отчеты. Если были кредиты у подразделения, то проводят по ним выплаты, а оставшуюся сумму распределяют между сотрудниками.

- Если необходимо привлечь дополнительные средства для расчетов с кредиторами, на продажу выставляется имущество филиала, а оставшуюся сумму заносят на основной баланс общества.

После завершения процесса закрытия, в устав общества необходимо внести изменения и сообщить об этом налоговый орган.

Виды структурных подразделений

Однозначную трактовку в России получило всего два вида обособленных структурных звеньев. Согласно статье 5 закона 14-ФЗ от 08.02.98 хозяйственное общество вправе создавать:

- Представительства. Подразделения наделены полномочиями отстаивания интересов компании.

- Филиалы. Набор функций здесь значительно шире. Филиалы вправе осуществлять хозяйственную деятельность от имени фирмы, вести расчеты, заключать и исполнять сделки.

Формирование этих обособленных единиц сопровождается регистрацией. Дополнительно их ставят на налоговый учет по месту фактического нахождения. Баланс может быть выделенным или общим. Жестких требований по этому поводу в законе не содержится. Вопрос регулируется учетной политикой общества.

Ключевой характеристикой является территориальная удаленность. Структурные единицы могут находиться в разных городах или микрорайонах населенного пункта. Дополнительный признак указан в статье 11 НК РФ – создание на срок свыше месяца. В этой же норме упоминается еще об одной разновидности – рабочем стационарном месте. Регистрировать его в налоговых органах не нужно.

Нюансы уплаты налогов и взносов

Основные нюансы, на которые стоит обратить внимание, относятся к:

- налогу на прибыль;

- акцизам;

- транспортному налогу;

- НФДЛ;

- страховым взносам.

Остальные налоги, например УСН или ЕНВД, нужно платить по местонахождению головной фирмы или объектов обложения.

Уплата налога на прибыль должна производиться отдельно в каждом регионе России. Это связано с тем, из общей ставки налога в 20% часть – 3% – направляются в федеральный бюджет, а 17% идет в местные бюджеты. То есть, авансовые платежи по налогу на прибыль по ставке 3% уплачиваются по месту нахождения головной фирмы (но из расчета общей прибыли по всем обособленным подразделениям), а 17% уплачиваются подразделениям самостоятельно в местный бюджет.

Отчетность по налогу на прибыль составляется по отдельности в головной фирме (с учетом показателей всех филиалов) и по каждому подразделению.

Если на территории одного субъекта РФ располагаются головное предприятие и обособленные подразделения (или же несколько подразделений), то декларацию по налогу на прибыль и уплату данного налога можно по данным филиалом можно объединить.

По обособленному подразделению, которое расположено на территории иностранного государства платит налоги и сдает отчетность головное предприятие.

Уплата акцизов и подача отчетности по ним производится обособленными подразделениями если:

- филиал фактически осуществляет деятельность по производству подакцизных товаров;

- подразделение проводит подакцизные операции;

- ОП приходует денатурированный этиловый спирт;

- филиал проводит операции с использованием винограда (право собственности принадлежит обособленному подразделению).

Если на территории одного региона находится несколько обособленных подразделений, то отчетность и уплату акцизов можно объединить.

Уплата транспортного налога и сдача отчетности за периоды до 2019 года включительно осуществляется по месту регистрации транспортного средства. Исключение составляют:

- Водный транспорт (кроме маломерных судов). Уплата налога производится в ИФНС в зависимости от территории закрепления (порт приписки).

- Воздушный транспорт. Уплата транспортного налога производится головным предприятием.

С 2021 года, то есть с отчетности за 2020 год, отменяется предоставлять отчетность по транспортному налогу не нужно.

В отношении НДФЛ действует только одно правило: если в трудовом или гражданско-правовом договорах в качестве одной стороны выступает обособленное подразделение, то уплачивает налог и сдает отчетность именно оно. Если с работниками заключены договоры от имени головного предприятия, то ОП не отчитывается по таким сотрудникам и не уплачивает по ним налог (вне зависимости от того, где они фактически выполняют свои обязанности).

Страховые взносы обособленное подразделение платит при выполнении одновременно двух условий:

- у него есть собственный расчетный счет;

- выплату заработной платы производит само подразделение.

Если хотя бы одно условие не соблюдено, то уплата страховых взносов производится за счет головной фирмы. Аналогичные требования предъявляются и к сдаче отчетности по страховым взносам.