О форме расчетного листка

Содержание:

Способы передачи расчетного листка

Итак, мы определили, что расчетный листок выдавать обязательно. Также определили и структуру документа, обязательные реквизиты и составляющие. Теперь становится актуальным вопрос, как выдавать расчетный листок.

Со штатными работниками проблем не возникает. В «знаменательный» день нужно раздать расчетные листки на руки. А факт вручения завизировать в специальном учетном журнале. Получатель ставит подпись и дату получения.

Что делать, если работника нет на месте в день выдачи расчетного листка? Если наемный специалист в отпуске или приболел, или, например, это внештатный (дистанционный) сотрудник, то порядок выдачи расчетных листов согласуйте заранее.

Например, созвонитесь с отсутствующим специалистом и определите, каким способом ему направить расчетный листок. Допустимы следующие варианты:

- По доверенности получит другое лицо. Например, сотрудник сломал ногу и лежит в больнице. Явиться за расчетным документом он не может, как и получить заработную плату наличными из кассы организации. В таком случае придется подготовить доверенность на получение расчетки и(или) заработной платы. Данный способ используется крайне редко, так как считается проблематичным, в сравнении с другими.

- Направление расчетного листка по почте заказным письмом с описью вложений. Почему именно заказным с описью? Да потому что опись вложения будет являться подтверждением того, что именно расчетный листок был направлен работнику. При условии, что документ был направлен в установленные сроки, опись вложения будет подтверждением того, что работодатель исполнил требования законодательства. Например, если подчиненный обратится в суд. Однако за почтовые услуги придется платить.

- По электронной почте. Самый простой, быстрый и бесплатный способ передачи расчетного листка — это отправка по электронной почте. Данный способ до недавнего времени считался неправомерным, однако ситуация изменилась. Причем отправку расчетных листков по электронной почте можно предусмотреть для всех работников, а не только для отсутствующих или дистанционных. Это небольшая, но все-таки экономия.

Обратите внимание, что просто так отказаться от выдачи бумажных расчетных листков в пользу электронных нельзя. Необходимо такое решение закрепить в коллективном договоре, трудовом договоре с сотрудником либо в отдельном локальном нормативном акте по организации. Такое мнение выразил Минтруд России в Письме от 21.02.2017 № 14-1/ООГ-1560, определив, что отправка расчетных листков по электронной почте не противоречит положениям закона ( ст

136 ТК РФ )

Такое мнение выразил Минтруд России в Письме от 21.02.2017 № 14-1/ООГ-1560, определив, что отправка расчетных листков по электронной почте не противоречит положениям закона ( ст. 136 ТК РФ ).

Также не стоит забывать о том, что расчетный листок содержит персональные данные о заработной плате. И передавать документ через третьих лиц недопустимо. Помимо нарушения действующего законодательства, такой проступок может спровоцировать конфликт внутри коллектива организации. Именно поэтому нужно назначить ответственного за соблюдение порядка выдачи расчетных листков.

Расшифровка квитка о зарплате

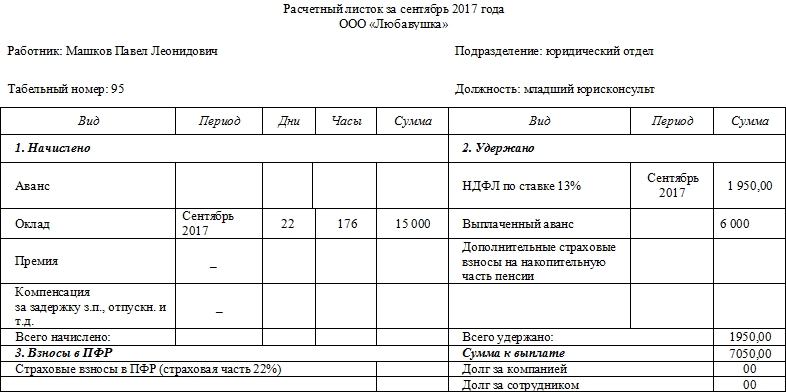

В разделе «Начислено» отражаются суммы начисленного заработка в соответствии с трудовым договором: оклад, надбавки, премии. Также в этом разделе отражаются оплата за отпуск, оплата больничного листа, материальная помощь и другие выплаты в соответствии с трудовым законодательством или приказами работодателя.

Рис. 2. Раздел «Начислено».

Как показывает практика, у работников часто возникают вопросы по поводу начисления отпускных и оплаты больничного листа. Довольно часто сумма начисления оказывается меньше, чем ожидал сотрудник. Сегодня отпускные начисляются исходя из доходов за 12 месяцев, предшествующих начислению отпуска. Оплата больничного листа — исходя из доходов за два предшествующих года. Следовательно, если доходы в предыдущие периоды работы были меньше тех, которые вы получаете в настоящее время, то и начисленные суммы оплаты отпуска и больничного листа будут меньше.

Рис. 3. Раздел «Удержано».

В разделе «Удержано» работодатель указывает суммы, подлежащие удержанию с доходов работника.

По закону

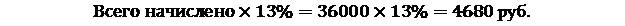

Например, в расчетном листке всегда присутствует информация об удержании налога на доходы физических лиц. Он составляет 13% от начисленной заработной платы и удерживается практически со всех доходов, выплачиваемых работодателем своим работникам. В нашем примере он рассчитывается так:

По исполнительным листам

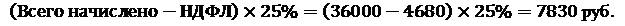

Такие удержания производятся после удержания из зарплаты налога на доходы физических лиц. В нашем примере менеджер Васечкин Петр Иванович выплачивает алименты на одного ребенка в размере 25% от заработной платы:

К этой же категории относятся неоплаченные и взысканные через суд штрафы, налоги на имущество, кредиты и тому подобное.

На основании приказов работодателя или заявлений работника

Ущерб, нанесенный материально ответственным лицом работодателю, членские взносы в профсоюз.

Рис. 4. Раздел «Выплачено».

По трудовому законодательству, заработная плата работникам должна выплачиваться не менее двух раз в месяц. Таким образом, в разделе «Выплачено» должна быть как минимум одна строка о выплате аванса. Также в ней отражаются прочие выплаты, произведенные в течение месяца до срока выплаты заработной платы, например отпускные.

Основная сумма, отражающая величину заработной платы, которую работник получит на руки, за вычетом всех удержаний и ранее произведенных выплат отражается в строке «К выплате». В нашем примере она сложилась следующим образом:

-

2020-01-24 19:31:46

плохо , что нельзя поделиться информацией в ОК -

2020-01-27 09:41:43

поскольку уровень зарплаты является коммерческой тайной и не подлежит разглашению.Это когда уровень зарплаты стал коммерческой тайной? Из ФЗ О коммерческой тайне не следует, что уровень зарплаты, неизвестный третьим лицам, может являться каким-то дестабилизирующим или уничтожающим фирму фактором. Потенциальной ценностью может являться скорее система оплаты труда, но ни как не уровень зарплаты, что по логике лишь элемент этой системы. Если пишете подобное, то будьте добры приводите реальные ситуации, в которых разглашение например одним работником третьему лицу уровня своей зарплаты имело хоть какие-то негативные последствия для фирмы. Больше на чушь похожи такие липовые запреты. -

2020-01-27 09:53:42

+ ещё. Есть графа налогового вычета на детей. Не сказано про это вообще ничего. Что за удержания такие, как считаются, минус ли это от налогов, и если это отминусовано от налога, то остаются ли эти деньги у работника и прочее. -

2021-08-11 15:06:30

Что такое ППК 2 -

2021-08-11 15:14:17

Егор, В статье не увидела такой аббревиатуры. Это в вашем расчетном листке такое? А в каком разделе: начислений или удержаний? Многие работодатели применяют собственные сокращения, для расшифровки которых проще всего обратиться в бухгалтерию.

-

2021-08-11 15:32:12

Егор, Возможно, это персональный повышающий коэффициент

Подтверждение выдачи расчетных листков

Расчетные листки как обязательный атрибут выплаты зарплаты довольно часто запрашивают сотрудники контролирующих органов (например, при проверке организации по заявлению работника), а также исследуют суды. Причем работники иногда лукавят и говорят контролерам, что не получают расчетные листки. Как работодателю обезопасить себя от таких провокаторов?

Действительно, Трудовой кодекс не предписывает вручать работникам расчетные листки под подпись. Вместе с тем работодатель может принять решение о введении какой-либо учетной формы, например, журнала регистрации выдачи листков, в котором работник своей подписью будет подтверждать получение.

Вопрос:

Можно ли расчетный листок отправить работнику на адрес его электронной почты – личной или рабочей?

Ответ:

Поскольку Трудовым кодексом не определено, в какой именно форме должно происходить извещение сотрудника о составных частях его зарплаты (за исключением дистанционных работников – ознакомить их с расчетным листком можно путем обмена электронными документами (ст. 312.1 ТК РФ)), утвержденную форму расчетного листка можно рассылать работникам посредством электронной почты. Более того, Минтруд в Письме от 21.02.2017 № 14-1/ООГ-1560 высказал мнение о том, что если в трудовом договоре, коллективном договоре, локальном нормативном акте предусмотрен порядок извещения работника о составных частях заработной платы (расчетный листок) посредством электронной почты, то данный порядок не нарушает положения статьи 136 ТК РФ.

Отметим, что суды в качестве надлежащего извещения работника о составных частях зарплаты признают и расчетный листок, размещенный работодателем на личной странице работника в интернет-банке. Но такой способ извещения работников должен быть определен в положении об оплате труда, утвержденном в организации (см., например, Апелляционное определение Новосибирского областного суда от 05.06.2014 по делу № 33-4700/2014).

При отправке расчетного листа на адрес электронной почты работника или размещении на странице интернет-сайта может возникнуть резонный вопрос о защите персональных данных – ведь доходы работника в силу Федерального закона от 27.07.2006 № 152-ФЗ «О персональных данных» относятся к таковым. Но этот вопрос может вставать и при выдаче листков в бумажном виде при выплате заработка через кассу организации.

Полагаем, что работодатель, принимая положение об обработке, защите и хранении персональных данных в компании, должен предусмотреть механизм защиты от их распространения лицами, которым в силу должностных обязанностей стали известны размеры зарплаты работников. Например, бухгалтер, который выдает зарплату, должен быть под подпись ознакомлен с локальным нормативным актом в области защиты персональных данных в компании и предупрежден об ответственности за распространение этих сведений.

Если расчетные листки выдаются в бумажной форме, возможно, стоит подумать о том, чтобы указывать не Ф. И. О. работника, а, например, лишь табельный номер. Ведь эта информация известна только самому работнику. Соответственно, если другой сотрудник увидит расчетный листок с чьей-то зарплатой, он не будет знать, чья она.

Формы зарплатных ведомостей

В документообороте компаний, в штате которых оформлены наемные сотрудники, применяются ведомости различных форм. Для их правильного заполнения и применения следует изучить особенности каждой формы.

Расчетно-платежная Т-49

Данная бухгалтерская документация является и платежной, и расчетной одновременно. Основное назначение документа первичной отчетности заключается в упрощении ведения отчетности на предприятии, поскольку позволяет заполнить только данную ведомость, а не две, по формам Т-53 и Т-51.

Расчеты в документ вносятся на основе табеля учета продолжительности времени работы, составляемого по установленной форме Т-13.

Образец табеля Т-13 скачивайте тут.

Оформлять данный бланк допустимо только в случае выдачи наличных, при этом следует оформить кассовый ордер по форме КО-2.

Документация составляется в день выдачи трудящимся зарплаты в единственном экземпляре, ежемесячно.

(Картинка кликабельна, нажмите для увеличения)

Бланк заполняется и подписывается бухгалтером, после чего отдается кассиру. Непосредственно перед выплатой финансовых средств на бланке ставится роспись руководителя, а после выдачи наличных документ возвращают в бухгалтерию. После бухгалтерской проверки в журнал вносится порядковая запись.

На выдачу заработной платы Т-53

Платежная ведомость Т-53 упрощает выплату денежных средств большому количеству сотрудников, позволяет сократить количество оформляемой документации. В данный бланк не вносится количество фактически отработанных сотрудником часов.

Платежная ведомость Т-53 упрощает выплату денежных средств большому количеству сотрудников, позволяет сократить количество оформляемой документации. В данный бланк не вносится количество фактически отработанных сотрудником часов.

В документе обязательно отражаются следующие реквизиты:

- Номер документа — порядковый номер данной ведомости.

- Дата — указывается на день формирования.

Во второй части присутствует таблица, которую необходимо заполнить полностью.

Она включает такие графы:

- порядковый номер;

- указанный в табеле номер, присвоенный сотруднику;

- ФИО получающего зарплату;

- сумма выплаты в рублях;

- роспись трудящегося;

- имеющиеся примечания.

Поскольку в документе могут быть сразу несколько листов, все странички в обязательном порядке последовательно пронумеровываются. В нижней части ведомости должна стоять подпись главного бухгалтера, иначе она не будет иметь силы.

Бланк ведомости Т-53 можете скачать здесь бесплатно.

Расчетная ведомость по зарплате Т-51

Бланк заполняется на сотрудников, которые получают выплаты на расчетный счет (банковскую карту). При составлении этой отчетности заполнение прочих бланков, помимо расходно-кассового ордера, не требуется. Данный документ состоит из основной и табличной части.

(Картинка кликабельна, нажмите для увеличения)

В основной указываются:

- Официальное наименование предприятия — как полное, так и в сокращении.

- Код ОКПО — прописывается цифровая комбинация, присвоенная компании общественным классификатором.

- Начисления — указываются суммы, соответствующие различным видам оплаты.

- Отчетный период — ставятся даты начала и окончания конкретного временного отрезка, в течение которого документ действителен.

Таблица заполняется в таком порядке:

Графа 1 — присвоенный сотруднику порядковый номер.

Графы 2, 3, 4 — сведения, содержащиеся в личной карточке трудящегося.

Графы 5, 6, 7 — данные из табеля учета рабочего времени.

В графах «Начислено за месяц» прописываются все положенные работнику выплаты.

Графа 12 — суммарная итоговая выплата.

В графах «Удержано за месяц» прописываются суммы, которые удерживаются из зарплаты, например, алименты.

Графа 17 — здесь следует указать размер задолженности сотрудника перед работодателем, если таковая имеется.

В графе 18 выводится итоговая сумма, которую трудящийся и получит.

В ведомости Т-51 на каждого трудящегося отводится по одной строчке. Утверждается документация главным бухгалтером — ставится его подпись с обязательной расшифровкой.

Ведомости по форме 21

Бланки 21-ФСС и 21-ПФР необходимы для проведения сверки уплаченных взносов, налогов, пеней и иных отчислений в соответствующие инстанции.

Образец формы 21-ФСС найдете здесь бесплатно.

В документах указываются:

- период;

- сведения о внесенных взносах.

Если плательщик согласен с данными сверки, то он подписывает акт. Если же возникают разногласия, то начинается проверка соответствующих органов с целью выяснения возникновения такой ситуации.

Обязательные реквизиты

Составляя образец расчетного листка по зарплате, организация должна руководствоваться особенностями действующей системы оплаты труда, видами начислений и удержаний. Помимо индивидуальных особенностей, предусмотрите обязательные реквизиты:

- Наименование предприятия. Если в организации имеются обособленные подразделения или филиалы, то допустимо включить информацию в расчетный листок по зарплате (расшифровка документа).

- Расчетный период — это отрезок времени, за который сформированы сведения о начислениях заработной платы и произведенных удержаниях. Обычно этот период равен одному календарному месяцу. Однако организация вправе выдавать расчетки чаще чем один раз в месяц. Например, каждую неделю, в зависимости от периодичности выплат заработка.

- Сведения о самом работнике. Здесь следует указать не только Ф.И.О. специалиста, но и его должность. Дополнительно можно указать табельный номер, наименование структурного подразделения.

- Информацию о произведенных расчетах по оплате труда. Данные о начислениях и удержаниях предпочтительнее сгруппировать в таблице. Допустимо включить сведения о выплатах, например, аванс за первую половину месяца.

В листок по зарплате можно включить иную информацию, детализирующую порядок выплат и их структуру. Например, можно включить сведения о наличии задолженности на конец отчетного периода. Также допустимо предусмотреть данные о предоставленных налоговых вычетах и прочие сведения. Они подскажут, как разобраться в расчетном листке по зарплате простым работникам.

Почему расчетный листок важен для организации

Расчетные листки предусмотрены ТКст. 136 ТК РФ

, поэтому при проверке трудинспектор отметит их невыдачу как нарушение и накажет организаци юп. 3.7 приложения № 2 к Методическим рекомендациям, утв. Приказом Роструда от 25.11.2011 № 280 ; Постановление Самарского облсуда от 06.05.2014 № 4а-275/2014

.

ПРЕДУПРЕЖДАЕМ РУКОВОДИТЕЛЯ

Штраф за невыдачу расчетного листка

может составить: от 1 тыс. до 5 тыс. руб. для директора или ИП, от 30 тыс. до 50 тыс. руб. для организаци ич. 1 ст. 5.27 КоАП РФ

. А если директора поймают на этом нарушении повторно в течение года со дня уплаты штрафа, то могут дисквалифицироват ьч. 2 ст. 5.27 , ст. 4.6 КоАП РФ ; Обзор ВС, утв. Постановлением Президиума ВС от 07.03.2007 (вопрос 8)

.

Однако это не самое главное. Штраф, конечно, вещь неприятная, но трудинспекторы приходят с проверками редко. Выдача расчетных листков важна в другом аспекте — на случай, если работник пойдет судиться с вами, считая, что ему недоплатили. Дело в том, что по закону гражданин должен подать исковое заявление в очень короткие срок ист. 392 ТК РФ

:

- по спорам об увольнении — в течение 1 месяца со дня вручения ему копии приказа об увольнении либо со дня выдачи трудовой книжки;

- по другим трудовым спорам — в течение 3 месяцев со дня, когда работник узнал или должен был узнать о нарушении своего права.

Если работник опоздает с подачей заявления, то организация сможет заявить в суде о пропуске срока на обращение в суд и таким образом избежать дальнейших разбирательств. Но многие судьи считают, что работник не мог знать о нарушении своих прав по оплате труда, если расчетный листок не выдавался.

Поэтому они отсчитывают срок не с даты выплаты работнику спорной суммы, а с даты, когда он из других источников узнал о том, что его обидели.

К примеру, работница уволилась 29.12.2012 и через суд потребовала выплатить ей сверхурочные за май — декабрь 2012 г. Работодатель пытался отбить хотя бы часть суммы (май — сентябрь), указывая, что 3 месяца с момента выплаты зарплаты за эти месяцы давно прошли. Однако суд решил так: поскольку расчетные листки не выдавались, работница не могла знать о составе выплачиваемых ей сумм. О нарушении своих прав она узнала только при увольнении и обратилась в суд в пределах месяца после него. С организации взыскали также компенсацию за просрочку выплаты, за моральный вред и судебные расход ыАпелляционное определение Воронежского облсуда от 02.07.2013 № 33-3271

.

В другом случае женщина уволилась 31.07.2012. И только в сентябре 2012 г., когда пошли судиться другие работники, она узнала, что и ей зарплату в период 2010- 2012 гг. начисляли без уральского коэффициента. Формально срок для обращения в суд она пропустила, но суд восстановил его, указав, что истица не получала расчетные листки и не имела возможности узнать о недоплатах. В результате с работодателя взыскали задолженность за весь период, компенсацию морального вреда и расходы на адвокат аОпределение Свердловского облсуда от 22.02.2013 № 33-1620/2013

.

Еще один работник вообще сослался на рассказ коллег о неправильном расчете выходного пособия. Через несколько месяцев после увольнения они сообщили ему: при расчете среднего заработка не были учтены суммы выплаченных премий. Работодатель не смог доказать обратное, а расчетный листок при увольнении не выдавался. Поэтому суд решил, что 3 месяца надо отсчитывать от даты, когда, по словам гражданина, его «просветили» бывшие коллеги. Иск был удовлетворе нАпелляционное определение Хабаровского крайсуда от 13.06.2012 № 33-4044/2012

.

Таким образом, выводы следующие:

-

расчетный листок выдается,

у работника есть только 3 месяца после даты его выдачи, чтобы судиться с вами по зарплате. В случае опоздания вы просто заявляете в суде о пропуске срока подачи заявления и иск не рассматривается по существ уАпелляционное определение Суда Ямало-Ненецкого автономного округа от 07.08.2014 № 33-1800/2014

. Конечно, если судья не увидит каких-либо уважительных причин для восстановления срока; -

расчетный листок не выдается,

время для обращения работника в суд ничем не ограничено. Он приведет в суде любой источник, из которого узнал о нарушении своих прав, и вам будет сложно это опровергнуть. И даже если в итоге суд закончится вашей победой, будут потрачены финансы и время на судебные заседания.

Кстати, расчетный листок может пригодиться и в налоговых спорах. С его помощью можно подтвердить, например, понесенные затраты на оплату труд аПостановление ФАС МО от 22.05.2013 № А40-91515/12-115-603

.

Острые моменты

С учетом того, что закончился 2021 год и имеются сотрудники, которые по результатам года недосчитались премии, надбавок, стоит обратить внимание на проверочный лист 7 «По проверке соблюдения общих требований по установлению и выплате заработной платы». Проверочный лист содержит такие, к примеру, вопросы:

- работодатель извещает каждого работника в письменной форме о составных частях заработной платы и размерах иных сумм, начисленных работнику, о размерах и об основаниях произведенных удержаний , об общей денежной сумме, подлежащей выплате;

- работодателем утверждена форма расчетного листка с учетом мнения представительного органа работников (при его наличии);

- заработная плата выплачивается не реже чем каждые полмесяца. Конкретная дата выплаты установлена правилами внутреннего трудового распорядка, коллективным договором или трудовым договором, но не позднее 15 календарных дней со дня окончания периода, за который она начислена.

Как мы видим, при проведении проверки, предметом которой является соблюдение норм трудового законодательства, достаточное количество вопросов о расчетном листке , а ведь на практике работодатели пренебрегают этим документом.

Статьей 136 ТК РФ установлено, что работодатель должен предоставлять сотруднику следующую информацию: о составных частях заработной платы, причитающейся ему за соответствующий период, а также о размерах иных сумм, начисленных работнику, в том числе денежной компенсации за нарушение работодателем установленного срока соответственно выплаты заработной платы , оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику. Кроме этого компания предоставляет работнику информацию о размерах и об основаниях произведенных удержаний и об общей денежной сумме, подлежащей выплате.

Форма расчетного листка утверждается работодателем с учетом мнения представительного органа работников в порядке, установленном статьей 372 ТК РФ для принятия локальных нормативных актов.

Обратите внимание, что вопрос обязательной выдачи расчетных листков освещен и в «Докладе с руководством по соблюдению обязательных требований, дающих разъяснение, какое поведение является правомерным, а также разъяснение новых требований нормативных правовых актов за 3 квартал 2021 г.»

Обратите внимание

Если документ будет выслан работнику с помощью программного обеспечения по внутреннему электронному документообороту, то подтверждением получения расчетного листка будет являться электронная подпись

Обратите внимание: форма расчетного листка должна быть самостоятельно утверждена работодателем и закреплена в локальных актах

Не выдавая расчетный листок, работодатель нарушает нормы трудового законодательства и подвергается рискам, которые заключаются в том, что работник может обратиться в трудовую инспекцию, а также в суд. Все эти действия сотрудника могут повлечь негативные последствия для компании.

За нарушение трудового законодательства предусмотрена ответственность в виде штрафа в соответствии с пунктами 1 и 2 статьи 5.27 КоАП РФ для должностных лиц в размере от 1000 до 5000 рублей, для юридических лиц – от 30 000 до 50 000 рублей или административное приостановление деятельности на срок до 90 суток. При повторном аналогичном нарушении должностное лицо может быть дисквалифицировано судом на срок от одного года до трех лет.

Несмотря на то, что многие считают расчетный листок атавизмом, на практике встречается довольно много обращений работников в суд, где невыдача этого документа является основанием для вывода, что работодатель недоплачивал. Так, в Апелляционном определении Московского городского суда от 30 июня 2021 года по делу № 33-8525/2017 суд указал, что статья 136 ТК РФ представляет собой гарантию реализации закрепленного статьями 2, 21, 22, 56 Трудового кодекса права работника на своевременную и в полном размере выплаченную заработную плату. Согласно статье 56 ГПК РФ каждая сторона должна доказать обстоятельства, на которые ссылается в обоснование своих требований и возражений. Обстоятельства дела, которые в соответствии с законом должны быть подтверждены определенными средствами доказывания, не могут подтверждаться никакими другими доказательствами. Факт начисления сумм подтверждается в суде расчетными листками организации ответчика, справками формы 2-НДФЛ .

Итак, расчетный листок может являться, кроме прочего, и доказательством того, что работодатель производил выплаты в полном объеме.

Полный расчет

Заработная плата сотрудника устанавливается трудовым договором в соответствии с применяемыми к сотруднику системами оплаты труда (ст. 135 ТК РФ). Как уже было отмечено, нормами ТК РФ предусмотрена обязанность информировать каждого работника о том, из чего складывается его доход, а именно:

- о составных частях заработной платы, причитающейся сотруднику за соответствующий период;

- о размерах иных сумм, начисленных специалисту, в том числе денежной компенсации за нарушение работодателем установленного срока выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других перечислениях, предусмотренных законодательством;

- о размерах и об основаниях произведенных удержаний;

- об общей денежной сумме, подлежащей выплате.

При этом работодатель, с учетом мнения представительного органа сотрудников, должен самостоятельно утвердить форму расчетного листка и закрепить ее локальным актом организации, например, приказом (ч. 2 ст. 136 ТК РФ, Постановление Верховного суда РФ от 23 декабря 2010 г. № 75-АД10-3).

Кроме того, следует отметить, что Трудовой кодекс не регламентирует порядок извещения работника о составных частях заработной платы (порядок выдачи расчетного листка). Эту систему работодателю также следует урегулировать самостоятельно. Для этого необходимо предусмотреть в трудовом или коллективном договоре или ином локальном акте конкретный порядок извещения сотрудника о составных частях его заработной платы.

Каким он может быть? Минтруд России отмечает, что, кроме всем привычных расчетных листков на бумаге, имеют место быть и «расчетники», созданные в электронной форме. В таком случае они должны быть направлены сотрудникам на их электронную почту. Такой порядок, по мнению Минтруда России, не нарушает положения статьи 136 ТК РФ (письмо Минтруда России от 21 февраля 2021 г. № 14-1/ООГ-1560, Апелляционное определение Омского областного суда от 24 июля 2013 г. по делу № 33-4740/2013).

Правило

Это слово, которое мы рекомендуем запомнить. Для проверки правильности написания используйте орфографический словарь русского языка, например, под редакцией Д.Н.Ушакова.

Буква о после шипящих ж, ч, ш, щ пишется:

1) под ударением в корнях русских слов. где нет чередования с е;

Примеры: изжога, шов, шорох

2) В безударном положении в корнях некоторых слов иностранного происхождения и имен собственных;

Примеры: шоколад, жокей, Шопен, Шотландия

3) Под ударением в суффиксах и окончаниях имен существительных и прилагательных, в суффиксах наречий.

Примеры: девчонка, большого, свежо.

Буква ё пишется под ударением:

1) в корнях русских слов, если возможно чередование с е;

Примеры: печёночный (печень), чёрный (чернеть), шёпот (шептать), жёлтый (желтизна), щёлочь (щелочной)

2) в суффиксе -ёв (ыва)- и окончаниях глаголов;

Примеры: выкорчёвывать, поджёг (поджёг бумагу)

3) в суффиксе -ёр в именах существительных иностранного происхождения;

Примеры: дирижёр, ретушёр, массажёр, ухажёр (русского происхождения, но пишется по подобию с иноязычными словами).

4) в формах местоимений и образованных от них словах;

Примеры: о чём, почём, никчёмный.

5) суффиксах причастий, отглагольных имен прилагательных и имен существительных.

Примеры: тушённый, разглашённый, сожжённый, ночёвка, бечёвка, тушёнка.

Образец расчётного листка

С 2013 года стандартные унифицированные формы большинства первичных бухгалтерских документов отменены, как и обязанность по их использованию. Теперь представители предприятий и организаций имеют право разрабатывать собственные бланки документов, утверждаемые в их учетной политике, или использовать ранее общеупотребимые шаблоны.

Вне зависимости от того, какой именно вариант будет выбран работодателем, документ по своей структуре должен соответствовать нормам делопроизводства, а по тексту – правилам русского языка.

Порядок оформления

- Вначале листка записывают:

- название предприятия,

- должность,

- ФИО работника,

- период, за который составляется документ (обычно это один месяц),

- подразделение, в котором трудится работник,

- его табельный номер.

- Далее идет основная часть, которая выглядит в виде таблицы из нескольких разделов.

- В первый вносятся все виды начислений за период (оклад, премия, компенсации, проценты и т.д.). Все данные сюда вписываются с указанием количества дней и часов, подлежащих к оплате по тому или иному виду начислений.

- Во второй раздел включается все, что касается налоговых удержаний.

- В третий – информация о взносах во внебюджетные фонды.

- Далее указывается сумма выданного аванса и сведения о дополнительных страховых взносах.

- После всех подсчетов, в завершении документа пишется общий размер удержаний и зарплата, подлежащая к выплате. Если у предприятия перед работником есть долг или наоборот — работник должен работодателю, сведения об этом также нужно внести в расчетный листок.

При необходимости бланк можно дополнить и другой информацией, например, сведениями о ведомости, по которой будет производиться выплата, дате выдачи заработной платы и т.п.