Федеральный закон фз-127 о несостоятельности (банкротстве): положения, нюансы и комментарии

Содержание:

- Что собой представляет федеральный закон о банкротстве физических лиц в 2020 году

- Поправки в закон о банкротстве внесены в Госдуму

- Услуги юристов

- Частые вопросы

- Популярные статьи

- Как выглядит процедура по признанию физ. лица банкротом в законе о несостоятельности

- Новая модель торгов

- Судебная практика на текущий момент

- Последствия

- Закон о банкротстве физических лиц

- Продажа имущества

- Банкротство физических лиц по новому закону

- Изменения закона о банкротстве юридических лиц в 2019 году

- Банкротство физических лиц

- Какие изменения планируются в ближайшем времени?

- Возможные риски и последствия личного банкротства

- Изменения и поправки с 2015 по 2020 годы

- Плюсы и минусы закона

- Последствия банкротства юридического лица

- Закон о банкротстве граждан: пути выхода из сложной финансовой ситуации

- 127 ФЗ о банкротстве

- Заключение

Что собой представляет федеральный закон о банкротстве физических лиц в 2020 году

Глава о несостоятельности (банкротстве) физических лиц вступила в силу с 1 октября 2020 года.

С этого момента гражданин может быть признан банкротом. Для того, чтобы получить официальное подтверждение финансовой несостоятельности и «узаконить» ее, необходимо обратиться в Арбитражный суд.

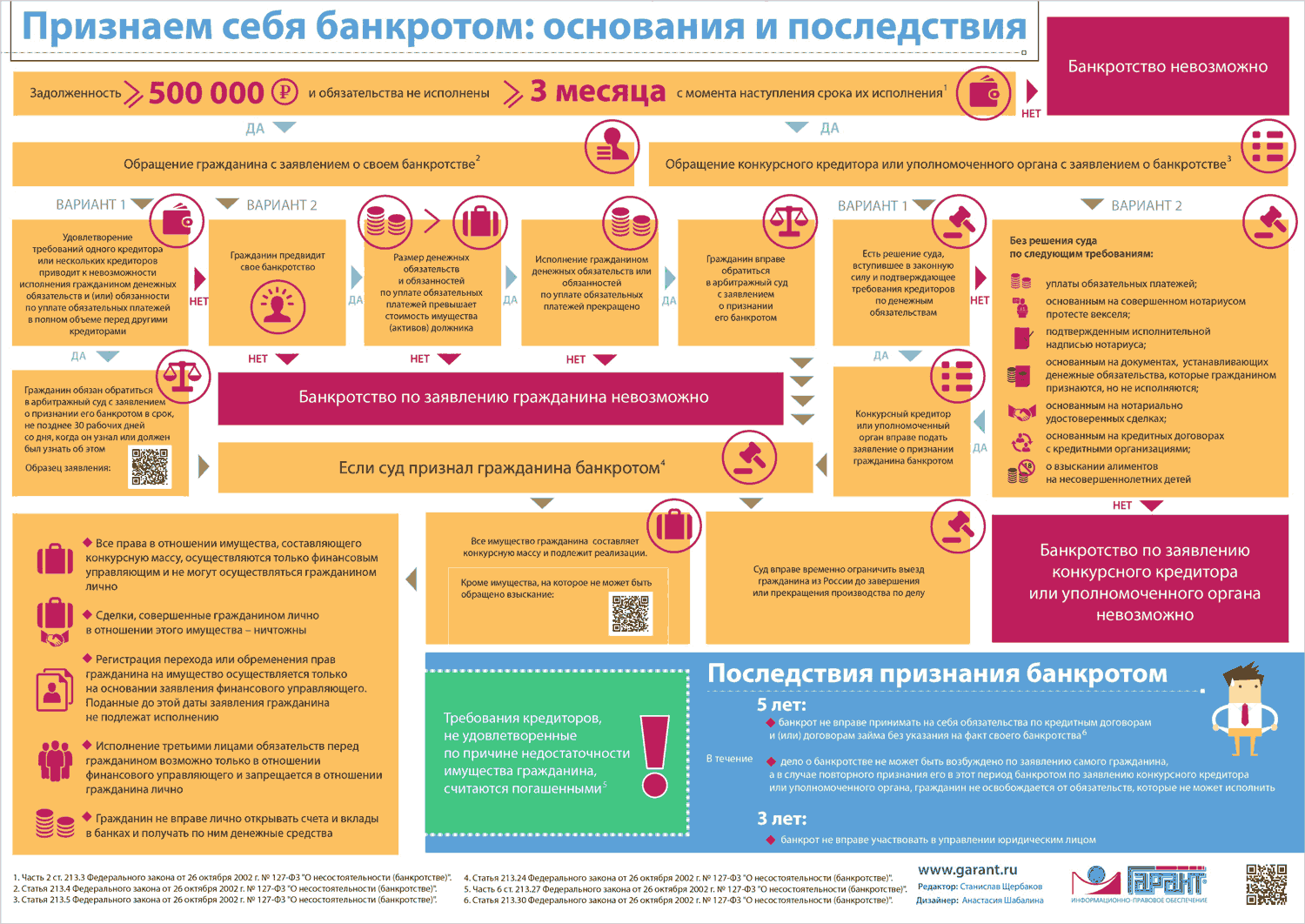

Кто вправе обратиться в суд для «запуска» процедуры признания физического лица банкротом? Этим правом наделены:

- Гражданин, решивший объявить себя банкротом.

- Налоговые органы (по итогам отчетного периода).

- Кредиторы, перед которыми у лица имеется задолженность.

В качестве оснований для заявления о несостоятельности выступают:

- данные о личных задолженностях физического лица (например, налоги, алименты, невозврат долга и т.д.);

- долги перед кредитными организациями — банками и МФО.

Законом «Об урегулировании особенностей несостоятельности (банкротства) на территориях Республики Крым и города федерального значения Севастополя и о внесении изменений в отдельные законодательные акты Российской Федерации» от 29.06.2015 № 154-ФЗ в Федеральный закон от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» внесены следующие изменения:

Дела о банкротстве рассматриваются арбитражным судом.

Если иное не предусмотрено настоящим Федеральным законом, производство по делу о банкротстве может быть возбуждено арбитражным судом при условии, что требования к должнику – юридическому лицу в совокупности составляют не менее чем триста тысяч рублей, а в отношении должника – физического лица – не менее размера, установленного пунктом 2 статьи 2133 настоящего Федерального закона.(в ред

Федерального закона от 29.06.2015 № 154-ФЗ)

Требования уполномоченных органов об уплате обязательных платежей принимаются во внимание для возбуждения производства по делу о банкротстве, если такие требования подтверждены решениями налогового органа, таможенного органа о взыскании задолженности за счет денежных средств или иного имущества должника либо вступившим в законную силу решением суда или арбитражного суда.

Должник вправе подать в суд или арбитражный суд заявление должника в случае предвидения банкротства при наличии обстоятельств, очевидно свидетельствующих о том, что он не в состоянии исполнить денежные обязательства и (или) обязанность по уплате обязательных платежей в установленный срок.

- Дела о банкротстве юридических лиц и граждан, в том числе индивидуальных предпринимателей, рассматривает арбитражный суд по месту нахождения должника — юридического лица или по месту жительства гражданина.

- Заявление о признании должника банкротом принимается арбитражным судом, если требования к должнику — юридическому лицу в совокупности составляют не менее чем триста тысяч рублей, к должнику — гражданину — не менее чем пятьсот тысяч рублей и указанные требования не исполнены в течение трех месяцев с даты, когда они должны были быть исполнены, если иное не предусмотрено настоящим Федеральным законом.(в ред. Федеральных законов от 29.12.2014 № 482-ФЗ, от 29.06.2015 № 154-ФЗ))

- Дело о банкротстве не может быть передано на рассмотрение в третейский суд.

Поправки в закон о банкротстве внесены в Госдуму

Пакет поправок в «Закон о банкротстве» был внесен в Госдуму 17 мая 2021 года. Но вступить в силу они должны в полном объеме только через год после их принятия. Поправки уже довольно давно, еще в 2019 году, были разработаны Минэкономразвития. Но их критиковали все юрики и физики, причастные к банкротному процессу. И вот, наконец-то, кажется, что все интересы учтены. Но битва в Думе предстоит жесткая.

Законопроект даже меняет название действующего федерального закона. В новой редакции он называется федеральный закон «О реструктуризации и банкротстве». Даже из названия понятно, что упор правительство делает на возврат долгов, а не на их списание. Что ж, для списания кредитов должникам придется прилагать больше усилий.

Внесенный вариант поправок согласован с управлением правовой информации президента. Именно у этого управления ранее было больше всего нареканий к новациям, предлагаемым в законопроект.

Услуги юристов

Если вы абсолютно уверены в своих долгах и исполпроизводствах, можно оформить внесудебное банкротство самостоятельно. Если нет — избежать рисков поможет юрист.

Сколько стоят услуги юриста по внесудебному банкротству?

-

Проверка — 5000 рублей.

Анализируем ситуацию: подходите ли вы под требования внесудебного банкротства. Сюда входит: расчет размера долгов с процентами и пенями, запрос кредитной истории, запрос в ФССП на наличие закрытого исполнительного листа по нужной статье.

-

Анализ сделок перед банкротством — 10 000 руб.

Если вы или ваш супруг продавали или дарили имущество в течение 3 лет до подачи заявления на банкротство — эта услуга для вас. При внесудебном банкротстве банки внимательно проверят операции с имуществом. Если собственность отчуждалась бесплатно или по заниженной цене — сделки будут оспариваться в суде, а после этого банк подаст прекращение внесудебного банкротства в Арбитраж. Если финансовый управляющий назначен по заявлению банка, риск, что долги не спишут, гораздо выше.

-

Подготовка к процедуре внесудебного банкротства — 15 000 руб.

Комплекс услуг: проверка требований, оценка сделок, сбор документов и составление заявления со списком кредиторов для МФЦ. Вам остается принести документы в многофункциональный центр и поставить личную подпись в присутствии сотрудника центра.

Рассчитать стоимость традиционного банкротства под ключ в 2021 году и начать избавляться от долгов уже сегодня вы можете, позвонив нашим юристам или написав онлайн через форму обратной связи.

Частые вопросы

Что лучше: судебное или внесудебное банкротство?

Все зависит от конкретного случая. При задолженностях менее 500 тысяч рублей и реальном отсутствии имущества проще и быстрее провести банкротство по внесудебной схеме. К тому же это бесплатно. Но если долги превышают порог в 500 тысяч рублей, у вас есть имущество, или вы недавно заключали имущественные сделки, то подать заявление на банкротство в Арбитражный суд будет безопаснее.

Я недавно вышел на пенсию. Можно ли мне подать на внесудебное банкротство?

Закон о внесудебном банкротстве не накладывает возрастных ограничений на граждан. Если вы удовлетворяете всем условиям внесудебного банкротства, то можете подать заявление в МФЦ по месту прописки или постоянного проживания.

У меня долг по кредиту 700 тысяч рублей. Я могу обанкротиться через МФЦ?

Если размер задолженности более 500 тысяч рублей, то вы не можете обратиться в МФЦ. Учитывается остаток долга на момент обращения (без процентов), а не размер взятого кредита. Но кроме того в отношении вас исполнительные производства должны быть окончены за неимением имущества.

Нужно ли указывать всех кредиторов в заявлении на внесудебное банкротство?

Да, указывать нужно всех. В противном случае забытые кредиторы смогут обратиться в суд с заявлением о признании вас банкротом в рамках судебной процедуры. А поскольку кредиторы могут выбирать финуправляющего, это вас могут обвинить в недобросовестности и оказать в списании долгов.

Маргарита Холостова

Финансовый управляющий

Александр Макаров

Старший юрист по банкротству физ. лиц

Константин Миланьтев

Финансовый управляющий

Дмитрий Комаров

Юрист по банкротству физических лиц

Евгений Димитриев

Юрист по банкротству физлиц

Полина Решетникова

Юрист по банкротству физических лиц

Мы решим вашу проблему с долгами. Бесплатная консультация юриста

Сумма долгадо 300 000 руб.от 300 000 до 800 000 руб.от 800 000 руб. и более

Консультация — бесплатно!

Об авторе

Эксперт в области банкротства физических лиц. Является действующим арбитражным управляющим с 2015 года. Публикации Константина размещены в различных экспертных изданиях и СМИ. Активный участник конференций, семинаров и обсуждений внесения правок в действующее законодательство РФ по банкротству.

Поделиться в с друзьями:

Как подать на бесплатное банкротство физ. лица через МФЦ: инструкция 65121

Цена списания долгов в 2021: сколько стоит банкротство по кредитам? 63667

Последствия судебного и внесудебного банкротства в 2021 году 53886

Кто такой финансовый управляющий 33068

Упрощенная процедура банкротства физлиц в МФЦ 32208

Популярные статьи

Банкротство физ. лиц: как избавиться от долгов по закону 186091

Закон о банкротстве физических лиц. Как это работает в 2021? 95292

Документы для банкротства физического лица в 2021 году 92546

Как списать долги по кредитам: 5 законных способов 86877

Как сохранить имущество при банкротстве физ. лица: советы финансовых управляющих 81957

Коллекторы звонят по чужому долгу: способы защиты Предыдущая статья

Что такое исполнительский сбор у судебных приставов Следующая статья

Как выглядит процедура по признанию физ. лица банкротом в законе о несостоятельности

Если арбитраж согласен, что банкротство – единственный выход, он утверждает план антикризисных мер и назначает финансового управляющего. Это третье лицо, которому банкрот ничего не должен и на которое возлагаются права и обязанности по управлению собственностью, денежными средствами и имущественными правами должника. Предложить конкретного специалиста или компанию, предоставляющую такие услуги, может сам заявитель, или выберет суд.

Без одобрения управляющего банкрот не может:

- распоряжаться своим имуществом, кроме того, что не подлежит взысканию;

- совершать сделки;

- регистрировать имущественные права;

- открывать счета в банках и финансовых организациях;

- получать деньги или собственность от третьих лиц.

Новая модель торгов

Планируется, что торги по реализации имущества будут проводить путем поэтапного повышения или понижения начальной цены на один шаг торгов, то есть на одну величину изменения цены. То есть цена на имущество может падать ровно до того момента, когда кто-то из желающих вызовется это имущество купить.

Как только такая заявка поступает в систему, то фиксируется минимальная цена желающего купить, а далее торги начинаются с новой отсечки. Цена на имущество начинает повышаться. Сделано это для того, чтобы заинтересованные лица не сбивали цену и не покупали квартиры, машины, заводы и пароходы банкрота за бесценок.

Поправки начнут действовать по истечении года со дня опубликования закона в «Российской газете». Проект предусматривает множество переходных положений.

Судебная практика на текущий момент

Количество документов, необходимое для начала проведения процедуры достаточно громоздкое, но собрать его вполне возможно при желании. Заявление подается должником по месту регистрации, а не прописки, что довольно удобно для населения.

Если у потенциального банкрота есть хоть какой-то источник дохода, то суд назначает процедуру реструктуризации долгов перед кредиторами, и дальнейшее разбирательство будет проходить, опираясь на ст. 213.11-213.23 ФЗ. Судебная практика показывает, что пункт реструктуризации можно миновать и перейти к реализации имущества должника, т.е. начать его продажу.

Белоусов Сергей Николаевич

Юрист коллегии правовой защиты. Специализируется на ведении дел, связанных с коллекторами, взысканием долгов и банкротства физических лиц.

Остались вопросы по теме Спросите у юриста

Последствия

Последствия, наступающие при банкротстве физического лица, условно можно разделить на две группы согласно времени наступления:

- во время судебного разбирательства, когда заявление должника суд посчитал обоснованным;

- после признания должника банкротом.

Согласно Закону № 127-ФЗ при введении процедуры реструктуризации на должника налагается ряд ограничений, в том числе:

- свободное распоряжение своим имуществом, внесенную в конкурсную массу (п.2 ст. 213.24);

- запрещается заключать безвозмездные сделки (например, по отчуждению либо по приобретению имущества) согласно п. 5 ст. 213.11;

- временное ограничение права на выезд за пределы страны, установленное судом (п.3 ст. 213.24);

- передача денежных средств, находящихся на счету в банке, финансовому управляющему (пп. 5, 6, 9 ст. 213.25).

Так же во время судебного процесса должник несет расходы, связанных с публикациями сведений в деле о банкротстве (п. 4 ст. 213.7), а так же оплату государственной пошлины и оплату услуг финансового управляющего (п. 4 ст. 213.4) через внесение средств в депозит арбитражного суда. Но в это время так же приостанавливается применение к должнику неустоек и штрафных санкций, производство о возбуждении дела о принудительном взыскании и т.д., а все требования кредиторов могут подаваться только в рамках настоящего процесса.

После признания должника банкротом, должник не вправе занимать руководящие должности либо иным образом участвовать в руководстве юридическим лицом в течение трех лет, а при заключении сделок с кредиторами обязан уведомлять их о банкротстве в течение пяти лет.

Так же законом предусмотрено, что должник не может объявить в судебном порядке себя банкротом повторно пять лет с момента вынесения первого решения о признании банкротом. Следовательно, процедура банкротства для должника является не только инструментом для выхода из долговой кабалы, но и налагает ряд ограничений, связанных с реализацией имущества и последствий, установленных ст. 213.30 Закона 127-ФЗ. Поэтому при решении должником объявить себя банкротом, следует посоветоваться с квалифицированным юристом, который расскажет о нюансах признания банкротом физического лица и поможет грамотно провести через эту процедуру гражданина.

Закон о банкротстве физических лиц

При наступлении форс-мажорных обстоятельств, приведших должника к финансовой несостоятельности и который не может исполнить требования кредиторов об уплате долгового обязательства, общий размер которого составляет свыше полмиллиона рублей, и если должник отвечает признакам неплатежеспособности, то он обязан подать исковое заявление в суд о признании себя банкротом.

Обратите внимание! Не только гражданин может подать исковое заявление в арбитражный суд о признании себя банкротом, это может сделать и кредитор при наличии обязательного условия — просрочки платежа в течение 3 месяцев. Если доказано, что должник не имеет возможности исполнить денежное обязательство перед кредиторами, то суд считает заявление обоснованным и начинает процедуру реструктуризации

При введении данной процедуры должник ограничивается в правах по управлению своими активами, в то же время судом назначается финансовый управляющий и предпринимаются меры по сохранности имущества должника. В итоге должник исполняет максимально возможно обязательства перед кредиторами, а недостаточность средств для полного погашения не означает, что после решения суда о признании гражданина банкротом кредиторы имеют право взыскать недостающую часть задолженности

Если доказано, что должник не имеет возможности исполнить денежное обязательство перед кредиторами, то суд считает заявление обоснованным и начинает процедуру реструктуризации. При введении данной процедуры должник ограничивается в правах по управлению своими активами, в то же время судом назначается финансовый управляющий и предпринимаются меры по сохранности имущества должника. В итоге должник исполняет максимально возможно обязательства перед кредиторами, а недостаточность средств для полного погашения не означает, что после решения суда о признании гражданина банкротом кредиторы имеют право взыскать недостающую часть задолженности.

Закон направлен на поиск компромисса между кредиторами и должником, хоть и с некоторыми потерями, но позволяет урегулировать спор о долговом обязательстве и выйти из трудного финансового положения должнику.

Продажа имущества

На распродажу собственности при банкротстве закон отводит полгода. В течение месяца после описи и оценки собственности финуправляющий представляет суду перечень объектов, подлежащих продаже с торгов, и их стартовую стоимость. Они утверждаются отдельным определением суда. Задача управляющего – обеспечить максимально выгодные условия продажи и передать средства в пользу кредиторов в установленных судом долях.

Продаже по банкротству, как и по другим взысканиям, согласно статье 446 Гражданского процессуального кодекса РФ, не подлежат:

- единственное жилье и земля, на которой оно расположено;

- предметы обихода, за исключением ювелирных украшений и предметов роскоши;

- профессиональный инвентарь, кроме оснащения, которое стоит более 1,128 млн. рублей по установленному с 1.01.2019 МРОТ;

- сельскохозяйственные животные, выращиваемые не на продажу, корма и пастбища для них, семена для ближайшего сева;

- топливо для обогрева жилья, продукты, деньги в размере прожиточного минимума в расчете на должника и тех, кто находится на его содержании;

- инвалидная коляска, призы и награды.

Банкротство физических лиц по новому закону

Закон о несостоятельности (банкротстве) от 2002 года претерпел значительные изменения. Так поправки 2017 года привели к тому, что он даже стал характеризоваться как Новый закон о банкротстве.

Новый закон о банкротстве устанавливает, что банкротство гражданина может быть у тех лиц, которые имеют крупные долги перед другими физическими или юридическими лицами.

Теперь для признания физического лица несостоятельным необязательно наличие у него задолженности по ипотечным или кредитным договорам, достаточно крупной просрочки по коммунальным платежам.

Инициатором начала процесса о признании банкротом может быть любое финансово заинтересованное лицо. Начало процедуры заключается в подаче соответствующего заявления в судебные органы по месту регистрации лица. (Образец искового заявления о признании физлица банкротом можете скачать здесь: ). К заявлению прикладываются все документы, подтверждающие задолженность. Процесс признания банкротом производится в арбитражном суде.

В качестве последствий признания должника несостоятельным может быть конфискация его имущества, реструктуризация долга, наложение ареста на имущество, назначение арбитражного управляющего имуществом должника, запрет на занятие всеми видами бизнеса и некоторые другие последствия. Ограничения в выезде за границу не предусмотрено.

Из положительных моментов — приостанавливается начисление процентов по кредитам.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Для работы анкеты необходимо включить JavaScript в настройках браузера

Изменения закона о банкротстве юридических лиц в 2019 году

В процедуру банкротства регулярно вносятся коррективы на законодательном уровне. 2019 год не стал исключением. Главные изменения, внесенные в закон о банкротстве юридических лиц 2019, состоят в следующем:

- иск о банкротстве организации теперь имеют право подавать уволившиеся граждане (раньше такими полномочиями наделялись кредиторы, должник, надзорные органы);

- при рассмотрении дела о банкротстве застройщиков процедура начинается с конкурсного производства, минуя предыдущие этапы;

- разработана схема защиты прав дольщиков с участием государства, что исключает вероятность преднамеренного банкротства;

- расширились обязанности арбитражного управляющего — с 2019 года он обязан разрабатывать план финансовой санации, а также представлять собранию кредиторов отчет обо всех сделках, сумма которых превышает 500 тыс. рублей;

- компенсационный фонд СРО арбитражных управляющих увеличился до 50 млн рублей.

Банкротство физических лиц

Банкротство физических лиц предполагает, прежде всего, проведение судебного процесса, в результате которого будут удовлетворены по возможности требования кредиторов, при этом преследование должника после вынесенного судебного решения для исполнения денежных обязательств не допускается. Любой гражданин, имеющий задолженность перед кредитором свыше 500 тысяч рублей и не исполняющий обязанности в течение 3 месяцев, может подать исковое заявление в суд о признании себя банкротом. Подведомственность данных дел закон отнес к арбитражным судам по месту жительства должника, что не всегда является территориально удобным. В любом случае, наличие условий, предусмотренных ст. 213.3 Закона 127-ФЗ, а так же указание веских причин в заявлении, приведших к неплатежеспособности должника, являются основанием к признанию судом и объявлению процедуры реструктуризации задолженности. Должник обязан доказать, что является неплатежеспособным, только в этом случае он может быть объявлен судом банкротом. Процедура реструктуризации направлена на погашение долга перед кредиторами и включает следующие меры, которые применяются либо в совокупности, либо отдельно:

- списание части долга;

- изменение размера платежа;

- изменение срока платежа.

Суд оценивает состояние имущества должника и первым делом назначает финансового управляющего, услуги которого согласно закону оплачивает должник. Финансовый управляющий направляет уведомление о начале реструктуризации долга кредитором в течение 15 дней с момента вынесения судом определения о начале данной процедуры.

Обратите внимание! Составление плана по реструктуризации задолженности является правом должника на основании п. 1 ст

213.2 Закона № 127-ФЗ, который затем предоставляется финансовому управляющему и собранию кредиторов.

Какие изменения планируются в ближайшем времени?

В марте 2020 планируется принять поправки в ФЗ О банкротстве и Семейный кодекс, направленные на защиту имущества супругов при несостоятельности.

Законопроект № 835938-7 регулирует имущественные отношения мужа и жены в ситуации несостоятельности, порядок раздела семейных кредитов и имущества .

Кроме того, третий год ведутся разговоры об «упрощенной версии» потребительского банкротства граждан.

Что это?

Законопроект устанавливает требования к лицам, желающим списать долги в упрощенном порядке:

- по количеству кредиторов: до десяти;

- по размерам задолженности: от 50 тысяч до 700 тысяч руб.;

- по другим критериям: должник не должен менять место проживания за последние 4 месяца и отчуждать имущество на протяжении последних 3-х лет на сумму больше 200 тысяч рублей.

Суть поправок заключается в снижении стоимости и сроков. Упрощенная процедура будет проходить без финуправляющего. Длительность сократится до 4 месяцев. Подчеркнем, что законопроект еще в разработке, ознакомиться можно на Федеральном портале. В лучшем случае он будет принят в конце 2020 года, а действовать начнет в 2021.

В 2020 году официально разобраться с МФО и коллекторами вправе каждый гражданин, соответствующий требованиям ч. 2 ст. 213.3 № 127-ФЗ.

Не стоит откладывать банкротство на потом – претензии из банков и звонки от коллекторов портят нервы, а проценты продолжают капать. Не копите долги, звоните нам!

Получить консультацию

Возможные риски и последствия личного банкротства

Вопрос – можно ли объявить себя банкротом и избежать последствий этого остается наиболее волнующим для большинства граждан. Решаясь на признание личного банкротства, нужно обязательно учесть следующие факторы:

- информация о банкротстве будет сообщена работодателю гражданина, кроме того, из открытых источников о проведении процедуры может узнать любой желающий, в том числе родственники и знакомые гражданина;

- если за последние 3 года были совершены сделки по дарению имущества, либо его продаже, есть риск, что они будут оспорены как фиктивные;

- при обнаружении признаков преднамеренного (фиктивного) банкротства, должник может быть привлечен к уголовной ответственности.

- во время судебного рассмотрения должнику будет запрещено распоряжение личными счетами и вкладами, проводить сделки по приобретению имущества, есть вероятность наложения запрета на выезд за пределы страны;

- после окончания процедуры банкротства гражданину запретят занимать пост руководителя организации в течение 3 лет;

- в течение 5 лет с момента признания банкротом, лицо не сможет снова подать подобное заявление о несостоятельности, а также будет обязан указывать информацию о своем личном банкротстве при получении кредитов и займов.

Мы рассмотрели, как можно объявить себя банкротом физическому лицу, имеющему долги перед банками, ЖКХ и иными кредиторами. Задумываясь о процедуре списания долгов, стоит проанализировать возможные варианты действий, взвесить все за и против, а также не забывать, что долги могут быть переданы по наследству.

Юрист коллегии правовой защиты. Специализируется на ведении дел, связанных с коллекторами, взысканием долгов и банкротства физических лиц.

Изменения и поправки с 2015 по 2020 годы

Популярность банкротства среди физлиц растет с каждым годом. Вырабатывается единообразная судебная практика, и законодатель корректирует нормы закона, чтобы сделать судебный процесс понятным и прозрачным, а результат — справедливым. Давайте подробно рассмотрим изменения законодательства о банкротстве.

Когда закон о банкротстве физических лиц вступил в силу, а это было 1 октября 2015 года, размер вознаграждения для финуправляющего составлял 10 000 рублей. Уже в июне 2016 года было принято изменение — сумма выросла до 25 000 рублей за одну процедуру в рамках дела о банкротстве физических лиц. При реализации имущества управляющий начал получать не 2%, а 7%.

С января 2017 года в закон о банкротстве физических лиц и в НК РФ были внесены поправки — госпошлина для физлиц перестала составлять 6 000 рублей. Теперь заплатить за нее нужно всего лишь 300 рублей.

В 2020 году уже введена новая норма — мораторий на банкротство. Он не коснулся граждан, зато защищал ИП, чей бизнес относился к пострадавшим отраслям. Банки и поставщики, а также ФНС не вправе были подать в суд на взыскание долгов с такого ИП в период моратория. Это время можно было использовать для восстановления бизнеса. Но эта норма была введена только на период пандемии коронавируса. Действие моратория закончилось 7 января 2021 года.

Судебная практика показала, что людям сложно самостоятельно составить заявление о банкротстве и собрать достаточно доказательств. Должники, зная о возможности законно списать кредиты, по-прежнему предпочитали страдать от звонков из банков и визитов коллекторов.

Однако кризис сделал людей смелее. Тем более, Президент страны назвал банкротство нормальным и законным решением выхода из тяжелой финансовой ситуации.

Но проблема судебного банкротства — стоимость. В среднем цена услуг юриста при банкротстве составляет около 80 000 — 100 000 рублей, и у должника, который по уши в кредитах и долгах, попросту нет таких денег на разрешение дела о банкротстве в судебном порядке. Мы рассказали об обязательных расходах и расценках на юридические услуги в этом материале.

Рассчитать полную стоимость банкротства

Плюсы и минусы закона

Да, долг возвращать придется, однако его размеры могут быть гораздо меньшими, ранее установленных кредиторами обязательств. Кроме того, закон не предусматривает лишение должника его единственного имущества, предметов первой необходимости, выигранных призов, наград, учитывает долевое разделение (супруги, дети, родственники).

Не обойтись и без минусов в законе, например:

- Дороговизна процедуры — все траты судебного процесса возлагаются на банкрота, который, по сути, уже является безденежным и несостоятельным человеком.

- Ограничения к гражданину, описанные в разделе выше.

- Длительность всего процесса (до 6 месяцев).

- Абсолютный контроль за финансами должника переходит в руки финансового управляющего.

В целом же преимуществ в законе № 127-ФЗ для должника больше, главное грамотно подойти к процессу, изучить все особенности и нюансы.

Принятие закона о банкротстве физических лиц стало скорее необходимостью в нашей стране в связи с наступившим кризисом. Он позволил многим простым людям избавиться от долгового бремени. Естественно, каждый случай следует рассматривать отдельно, но шанс полного списания долга на стадии процедуры все же есть.

Да, долг возвращать придется, однако его размеры могут быть гораздо меньшими, ранее установленных кредиторами обязательств. Кроме того, закон не предусматривает лишение должника его единственного имущества, предметов первой необходимости, выигранных призов, наград, учитывает долевое разделение (супруги, дети, родственники).

Последствия банкротства юридического лица

Положительный момент завершения банкротства для должника — освобождение от денежных обязательств. Отрицательные стороны:

- потеря финансов;

- утрата репутации надежного бизнес-партнера;

- пристальный надзор со стороны органов правосудия.

Поскольку фиктивное банкротство, несмотря на серьезное наказание, по-прежнему распространенное явление, руководство организаций-должников тщательно проверяют на предмет возможного мошенничества и финансовых нарушений.

В случае подтверждения фактов, свидетельствующих против должника, предусмотрено административное и уголовное наказание. Кредиторы, не получившие свои деньги, нередко обращаются в суд для обвинения руководства в противоправных действиях, если есть документальные доказательства вины ответственных лиц.

Даже, если банкротство не было умышленным, судебные разбирательства являются стрессом для ответчика, тем более что решения не всегда бывают объективными. В зону ответственности попадают:

- учредители;

- генеральный директор, финансовый директор, главный бухгалтер;

- лица, распоряжавшиеся акциями и имуществом предприятия.

Таким образом, объявление организации банкротом далеко не всегда является окончанием судебных тяжб.

Закон о банкротстве граждан: пути выхода из сложной финансовой ситуации

В случае возникновения ситуации банкротства физического лица, федеральное законодательство предусматривает два варианта развития событий:

-

Задолженность может быть реструктуризирована.Это означает, что строится новый график выплаты долга, который учитывает текущее финансовое состояние должника. Данный график фиксирует сроки платежей, размер ежемесячного взноса, а также прожиточный минимум, который необходим должнику и его семье. Не включенные в план реструктуризации долги списываются по завершении выплат.

Напомним, что требования кредиторов проверяются судом, и сомнительные микрозаймы, несоразмерные проценты и неустойки значительно снижаются. Это дает возможность перестроить систему выплат. Однако данный вариант возможен, если у должника имеется подтвержденный источник дохода. Несостоятельность при реструктуризации не признается (ведь человек расплатился), но о ней ходатайствуют менее 15% заявителей, остальные хотят сразу перейти к реализации имущества.

- Процедура реализации в банкротстве физического лица.В этом случае финансовый управляющий контролирует обязательства должника и наделен правом распоряжаться его доходами. При этом сделки, которые совершает должник, контролируются финансовым управляющим и согласовываются с ним. Ценная собственность должника подлежит реализации, то есть продаже на торгах.

127 ФЗ о банкротстве

Согласно ст. 65 Гражданского кодекса РФ юридическое лицо может быть признано несостоятельным (банкротом) за исключением:

- казенного предприятия;

- учреждения;

- религиозной организации;

- политической партии;

- публично-правовой компании.

Закон № 127-ФЗ определяет условия, согласно которым юридическое лицо может быть признано банкротом. Когда компания отвечает признакам неплатежеспособности, размер ее задолженности составляет не менее 300 тысяч рублей и обязательство не исполнялось в течение 3 месяцев, то должник или иное установленное законом лицо вправе подать заявление о признании несостоятельности (банкротства) этого юридического лица.

Обратите внимание! Подведомственность рассмотрения дел о банкротстве ООО относится к арбитражному суду по месту нахождения (государственной регистрации) должника, в соответствии со ст. 33 Закона № 127-ФЗ

При возникновении у компании финансовой несостоятельности, когда она не в силах уплатить задолженность перед кредиторами и по обязательным государственным платежам, как должник, она вправе подать заявление в арбитражный суд о признании собственной несостоятельности (банкротства) согласно ст. 8 Закона № 127-ФЗ. Инициировать процедуру банкротства ООО также могут конкурсный управляющий, кредиторы и уполномоченный орган. Уполномоченным органом выступает ФНС РФ, которая вправе истребовать внесение обязательных государственных платежей с ООО при наличии задолженности через свои территориальные органы. Заявление может быть подано и работником компании (в том числе бывшим), перед которым общество имеет долг в виде неуплаты выходных пособий и заработной платы либо по иным обязательным платежам.

Обратите внимание! Руководитель должника обязан написать в арбитражный суд заявление о банкротстве при наличии условий, установленных ст. 9 Закона № 127-ФЗ

Заключение

Государство четко описало в законодательстве процедуру банкротства физических, юридических лиц и индивидуальных предпринимателей. На сегодня регулируются все варианты признания финансовой несостоятельности. Основополагающим началом считается участие в системе признания банкротства арбитражных судов, без них ни один гражданин, ни одна организация не могут освободиться от долгов.

Несмотря на четкие процедуры и алгоритмы, система банкротства в РФ в значительной степени действует в интересах лиц, пытающихся избежать уплаты долгов. В результате, в нашей стране возвращает свои средства в 15 раз меньше кредиторов, чем, например, в Европе. В результате законодатель идет по пути постепенного сокращения сроков процедуры банкротства, и возможно, в недалеком будущем мы увидим существенное упрощение и удешевление алгоритма признания финансовой несостоятельности.