Бланк декларации по налогу на прибыль 2020 — 2021 (скачать образец)

Содержание:

- Как заполнять декларацию по налогу на прибыль

- Как в декларации по прибыли за 1 квартал отражаются авансовые платежи

- Что представляет собой декларация по налогу на прибыль

- Порядок заполнения налоговой декларации по налогу на прибыль

- Срок сдачи декларации по налогу на прибыль

- Общие правила

- Способы сдачи декларации по налогу на прибыль организаций

- Как заполнить декларацию по налогу на прибыль

- В какие сроки и куда следует представлять отчет

- Как заполнить декларацию по налогу на прибыль

- Особенности для бюджетников

- Зачем составлять декларацию по налогу на прибыль

- Куда сдавать декларацию

- Срок сдачи декларации по налогу на прибыль

- Способы сдачи декларации по налогу на прибыль организаций

- Куда сдавать декларацию

- Кто сдает декларацию по налогу на прибыль в 2020 году

- Что поменялось в бланке

- Как заполнить декларацию по НП – инструкция

Как заполнять декларацию по налогу на прибыль

Ее сдают как налогоплательщики общей системы налогообложения, так и оплачивающие сборы по упрощенной системе за полученную прибыль от ценных бумаг, принадлежащих государству. Иногда для оплаты налога на прибыль компании объединяются в консолидированные общества.

Можно облегчить себе задачу по заполнению налоговой декларации и исключить возможные ошибки, скачав ее образец. Он расположен в свободном доступе на официальном сайте ФНС.

Вот ее постраничный состав:

- Титульный лист считается нулевым. Налогоплательщик пишет здесь свой идентификационный номер (ИНН) и присвоенный компании код причины постановки для учета в ФНС (КПП). Также в нем указывают код налогового периода и номер корректировки. Под введенными данными составившее декларацию юридическое лицо ставит текущую дату и расписывается.

- В первый лист помещается раздел 1.1. Он предназначается компаниям, перечисляющим налоговые платежи по авансовой схеме, а также при ежемесячном расчете с ФНС или когда организация получает дивиденды от сделанных инвестиций. Только в этом случае его заполняют.

- Второй лист для внесения расчетов перечисляемых Налоговой службе средств. В нем указывается один из предложенных кодов: 1, 2, 3.

- В Приложении 1 указывают доход, полученный как от производственной деятельности предприятия (продажа товаров и неучтенные ранее излишки), так и не связанный с его прямой работой (внереализационный).

- Приложение 2 для внесения расходов. Сюда пишут все понесенные бизнесом потери: внереализационные, прямые или связанные с уплатой в систему налогообложения.

- Приложение 3 заполняется после продажи принадлежащего предприятию имущества или получения прибыли от оказания каких-либо услуг.

Перечисленные разделы обязательны к заполнению. Прибыль на обороте ценных бумаг или начислении дивидендов указывается по факту ее получения.

Финансовые записи делают в рублях. Если после вычислений получаются суммы с копейками, их округляют до целого значения в большую сторону. Все предложенные в декларации поля заполняются. Когда для их части нет информации, вместо запрашиваемых данных ставят прочерки.

Как в декларации по прибыли за 1 квартал отражаются авансовые платежи

Напомним, что исчислять авансы по прибыли можно:

- ежемесячно от фактически имеющейся прибыли — формируемая в этом случае декларация будет также создаваться ежемесячно и привязываться к периоду, определяемому по числу вошедших в него месяцев (п. 2 ст. 285 НК РФ), т. е. определение «декларация за 1 квартал» при таком алгоритме расчета авансов оказывается неприменимым;

- ежеквартально, уплачивая их либо разово по завершении квартала (на это есть право у налогоплательщиков со средним за квартал из каждых четырех предшествующих кварталов доходом, не превышающим 15 млн руб.), либо помесячно.

Внесение данных об авансовых платежах в декларацию, формируемую поквартально, в первом из вариантов оплаты сложности не представляет. Они, как и при ежемесячно рассчитываемых авансах, начисляются по факту, что для 1 квартала будет равнозначно налогу, начисленному от прибыли, полученной за этот квартал. В отчете за следующий период их сумма откорректирует налог, начисленный от прибыли за полугодие, для определения той суммы, которая отвечает доплате до налога, начисленного за полугодие, или возврату из бюджета как излишне уплаченной.

Наиболее сложным является вариант с налогом, начисляемым ежеквартально, но с помесячной платой. И особых оговорок при нем требуют отражаемые в отчете по налогу на прибыль за 1 квартал авансовые платежи. Для них в листе 02 отведены 3 группы строк:

- 210–230, предназначенные для авансов, исчисленных в предшествующих периодах для оплаты в отчетном. В отчете за 1 квартал сюда попадут значения, показанные по строкам 320–340 декларации, составленной за 3 квартал предшествующего года.

- 290–310, отведенные для внесения в них сумм авансов, исчисленных в отчетном периоде для оплаты в квартале, наступающем после отчетного. В отчете за 1 квартал попавшие в них значения совпадут с данными строк 180–200 9-месячного отчета.

- 320–340, где надо показывать авансы, начисляемые к оплате в 1 квартале года, наступающего после отчетного. Эти строки в отчете за 1 квартал никогда не используются, поскольку предназначены для заполнения только в декларации за 9 месяцев.

Наглядный пример отражения в декларации авансовых платежей в 1 квартале смотрите в Типовой ситуации от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Описание алгоритмов вычисления авансовых платежей с цифровыми примерами смотрите в статье «Как рассчитать ежемесячные авансовые платежи по налогу на прибыль в течение отчетного периода».

Что представляет собой декларация по налогу на прибыль

Декларация содержит отчет организаций за полученную прибыль периода и налог по ней. Регулируется Приказом ФНС РФ от 19.10.2016. Обязаны предоставлять декларацию все организации РФ, а так же зарубежные фирмы, резиденты, которые находятся на общем налогообложении на территории РФ.

Налог на прибыль (НП) – основные платежи, за счет которых пополняется бюджет страны. Поэтому составляют декларацию и вносят этот платеж все, зарегистрированные в ФНС субъекты бизнеса и предпринимательства.

Документ оформляется за квартал, полгода, 9 месяцев и год. В некоторых случаях, когда организация выплачивает авансы по фактической прибыли, декларация представляется 12 раз в год (за каждый месяц). Порядок выплаты компания выбирает сама.

По закону, годовая декларация должна быть сдана в ФНС не позднее 4 недель после окончания отчетного периода. Документ за 2017 год будут сдавать до 28 марта 2018 года.

Декларация, с 2017 года, может быть и в электронном виде. Это нововведение было утверждено так же, приказом 19 октября прошлого года.

Обновленная форма по КНД 1151006 разослана во все, зарегистрированные в ФНС, компании.

Как сделать анализ налога на прибыль в программе 1С: Бухгалтерия Предприятия – смотрите тут:

Разрешается сдавать декларацию в бумажном формате и в электронном виде, если в компании до 100 сотрудников. Если персонал превышает эту цифру, то компания должна сдавать только электронную версию отчета. В обоих случаях программа 1-С бухгалтерия поможет справиться с задачей.

Содержание декларации

Сейчас декларация соответствует тем изменениям, которые были внесены ФНС. Налог на прибыль (НП), с этого года, распределяется в другом процентном соотношении Те же 20% от базы разделены: 3% в федеральный бюджет и 17% – в региональный. Появились категории компаний, которые могут снизить налоговую базу.

Декларация по НП состоит из 9 листов (с приложениями):

- Все листы, кроме 01,02 заполняются по мере необходимости.

- Приобщены строки по суммам уплаченного торгового сбора, которые уменьшают величину налога на прибыль. В части по уплате в бюджет России, по учету пониженных ставок на прибыль в 2017 г.

- На титульнике с этого года необязательна печать компании.

- В перечне признаков появился код 6 (резиденты опережающего социального и экономического развития.)

- Лист 02 увеличился на строки 350, 351 для компаний – участников региональных инвестиционных проектов.

- Строки 170 больше нет. Вместо нее лист 08.

- 08 лист заполняют, если присутствуют сделки с взаимозависимыми контрагентами. Понятие «взаимозависимый контрагент» трактуется немного по-другому. Уточнениям посвящен отдельный приказ. Взаимозачеты, гарантии банка по кредитам, отношения заемщика и поручителя, если они «взаимозависимые», сейчас немного иные. Отражаться и оформляться они должны по новым требованиям.

- 09 лист заполняют фирмы – контролирующие лица контролируемых иностранных организаций.

Все налогоплательщики заполняют:

- титульник;

- первый раздел;

- подраздел 1.1;

- подраздел 1.2 – для компаний, которые совершают авансовые платежи каждый месяц. Тут вы узнаете, в каком порядке перечисляются авансовые платежи по УСН;

- подраздел 1.3 – для тех, кто платит налог в процентах в виде дивидендов;

- лист 02 с приложениями 1 и 2.

Правила заполнения по листам

По категориям налогоплательщиков:

- лист 02 приложение №3 – заполняют те, у кого есть доходы, отражающиеся в этом приложении;

- № 4 – не перенесенный в будущее убыток;

- № 5 – фирмы с обособленным подразделением (новые строки 095, 096, 097);

- № 6 – для членов консолидированной группы (новые строки 095, 096, 097);

- Лист 04 – получатели дивидендов, если заполняющий лист 3 не удержал сумму налога;

- лист 05 – для занимающихся ценными бумагами;

- лист 06 – для НПФ;

- лист 07 – благотворительные органы;

- 08 лист нужен при самостоятельной, симметричной, обратной корректировках базового налога;

- Для иностранных фирм – 09.

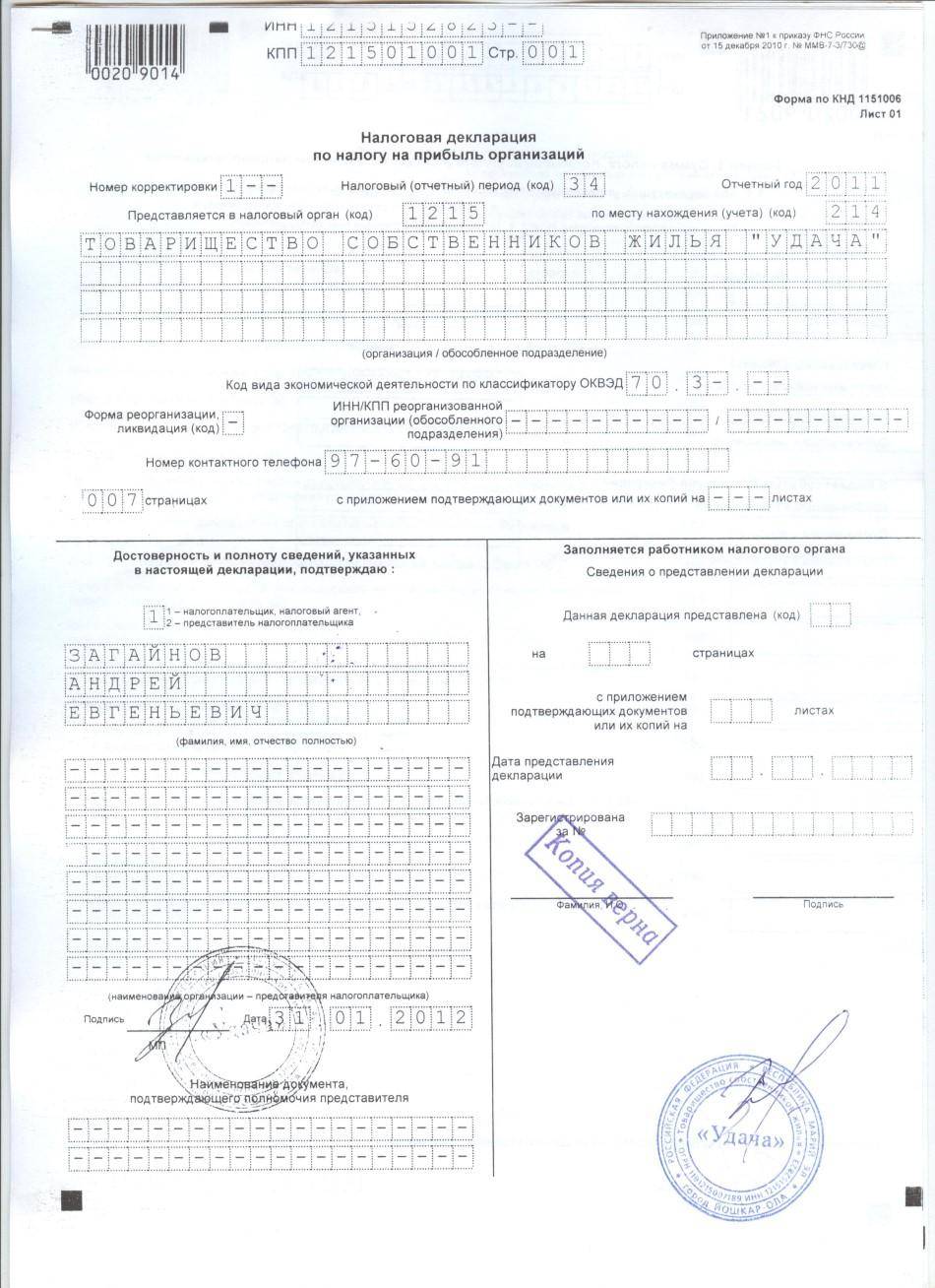

Образец заполнения декларации по налогу на прибыль.

Образец заполнения декларации по налогу на прибыль.

Порядок заполнения налоговой декларации по налогу на прибыль

Порядок заполнения налоговой декларации на прибыль в 2020 года, утвержден Приказом ФНС № ММВ-7-3/572@.

Общие требования к заполнению декларации по налогу на прибыль состоят в следующем:

- Документ необходимо заполнять чернилами черного, синего или фиолетового цвета.

- Страницы должны быть пронумерованы по порядку, начиная с Титульного листа, которому присваивается номер «001».

- Информация вносится заглавными печатными буквами.

- Стоимостные показатели указываются в полных рублях. Согласно общему правилу, значения менее 50 коп. отбрасываются, более 50 коп. – округляются до рубля.

- Исправление ошибок, допущенных при заполнении декларации, не допускается.

- Документ нельзя распечатывать двусторонним способом.

- Скреплять листы декларации необходимо аккуратно. Не допускается скрепление листов, приводящее к порче бумажного носителя.

- Если юридическое лицо представляет первичную декларацию, то в поле «Номер корректировки» необходимо указать значение «0—». При подаче первой уточненной декларации необходимо указать «1—», второй – «2—» и т.д.

- Коды отчетных периодов указаны в Приложении 1 к Порядку.

Срок сдачи декларации по налогу на прибыль

Налогоплательщики сдают декларации по итогам каждого отчетного и налогового периода.

Отчетными периодами для организаций, уплачивающих квартальные авансы, являются 1 квартал, полугодие и 9 месяцев.

Для организаций, выбравших порядок ежемесячной платы авансов по фактической прибыли, отчетными периодами являются месяц, два месяца, три месяца и так далее до 11 месяцев.

Декларации по итогам отчетного периода предоставляются в ИФНС не позднее 28 дней с окончания отчетного периода.

Сроки сдачи налоговой декларации по итогам отчетного периода

Таблица № 1. Сроки сдачи декларации в зависимости от способа уплаты авансов

| Отчетный период | Ежеквартальные авансы | Ежемесячные авансы по фактической прибыли |

|---|---|---|

| 2020 год | 29.03.2021 | — |

| Январь | — | 01.03.2021 |

| Февраль | — | 29.03.2021 |

| Март | — | 28.04.2021 |

| I квартал 2021 | 28.04.2021 | — |

| Апрель | — | 28.05.2021 |

| Май | — | 28.06.2021 |

| Июнь | — | 28.07.2021 |

| Полугодие 2021 | 28.07.2021 | — |

| Июль | — | 30.08.2021 |

| Август | — | 28.09.2021 |

| Сентябрь | — | 28.10.2021 |

| 9 месяцев 2021 | 28.10.2021 | — |

| Октябрь | — | 29.11.2021 |

| Ноябрь | — | 28.12.2021 |

| Декабрь | — | — |

| 2021 год | 28.03.2022 | — |

Штрафы за несвоевременное представление декларации:

- 1 000 руб. – если не представлена годовая декларация, но налог уплачен вовремя либо несвоевременно представлена «нулевая» декларация;

- 5% от суммы, подлежащей уплате по декларации за каждый месяц просрочки, но не более 30% в целом и не менее 1 000 руб. – если налог не уплачен;

- 200 руб. – если несвоевременно представлена декларация (расчет по налогу) по итогам отчетного периода.

Примечание: декларации по итогам отчетного периода по своей сути являются налоговыми расчетами, в связи с чем ИФНС не вправе штрафовать организацию по статье 119 НК РФ, если не представлен расчет по налогу на прибыль, несмотря на то, что в НК РФ данные расчеты именуются декларацией. Штраф за непредставление расчета взимается исключительно по ст. 126 НК РФ.

Общие правила

Пакет документов может подаваться на бумаге либо на цифровом носителе (как подать через интернет?).

Важно помнить при заполнении, что все значения стоимостных показателей следует вписывать округляя.

Исправлять что-либо корректором нельзя. Не допускается двухсторонняя печать

Вариант, скреплённый степлером, не будет принят.

Для бумажного варианта допускается использование синего, чёрного или фиолетового цвета ручки.

Одно поле для одного показателя, кроме дробных значений и даты.

Заполнять бланк следует печатными буквами.

Посмотреть общий порядок заполнения можно в приложении 2 к Приказу ФНС N ММВ-7-3/572@ от 19 октября 2016. В этом же порядке есть инструкция по электронному формату и все необходимые формы.

- Скачать бланк налоговой декларации по налогу на прибыль организаций

- Скачать образец заполнения налоговой декларации по налогу на прибыль организаций

ВНИМАНИЕ: На сайте ФНС доступна Инструкция по заполнению декларации иностранными организациями.

Способы сдачи декларации по налогу на прибыль организаций

Организации должны сдавать декларации:

- В ИФНС по месту своего учета.

- В ИФНС по месту учета каждого обособленного подразделения.

Примечание: если организация является крупнейшим налогоплательщиком отчитываться она должна по месту своего учета.

Декларация по налогу на прибыль может быть направлена в налоговый орган тремя способами:

- В бумажном виде (в 2-х экземплярах) лично или через своего представителя. При сдаче один экземпляр отчетности остается в ИФНС, а на втором проставляется отметка о принятии и возвращается. Штамп с указанием даты получения декларации при возникновении спорных ситуаций будет служить подтверждением своевременной сдачи документа;

- По почте ценным письмом с описью вложения. Подтверждением отправки декларации в данном случае будет являться опись вложения (с указанием в ней отправленной декларации) и квитанция с датой отправки;

- В электронной форме по ТКС (через операторов электронного документооборота).

Примечание: для сдачи декларации через представителя необходимо составить доверенность на него, заверенную печатью организации и подписью руководящего лица.

Обратите внимание, при сдаче отчетности на бумажном носителе некоторые ИФНС могут потребовать:

- Приложить файл декларации в электронном виде на дискете или флешке;

- Напечатать на декларации специальный штрих-код, дублирующий информацию, содержащуюся в отчетности.

Указанные требования не предусмотрены НК РФ, но встречаются на практике и могут повлечь отказ в приеме декларации. Если это произошло, факт отказа в приеме можно оспорить в вышестоящий налоговый орган (тем более, если отказ повлек пропуск срока сдачи документа и доначисление штрафных санкций).

Отсутствие двухмерного штрих-кода, а также неверное указание кода ОКТМО (если иные замечания отсутствуют, и декларация соответствует установленной форме), не могут являться причинами отказа в приеме декларации (об этом прямо говориться в Письме МинФина РФ от 18 апреля 2014 г. № ПА-4-6/7440.

Как заполнить декларацию по налогу на прибыль

Основные правила заполнения декларации

- Декларация составляется нарастающим итогом с начала года;

- Данные вносятся в декларацию слева направо начиная с первой ячейки, в случае, если остаются незаполненные клетки, в них необходимо поставить прочерк;

- При заполнении с помощью компьютера числовые показатели выравниваются по правому краю;

- При отсутствии данных в каком-либо поле (строке) в ячейках также ставится прочерк;

- Стоимостные показатели указываются в полных рублях по правилам округления (значение меньше 50 копеек отбрасывается, более 50 копеек округляется до рубля);

- В верхней части декларации указывается ИНН и КПП организации;

- Каждая страница должна содержать порядковый номер, указанный в формате 001, 010 и т.д.;

- При заполнении допускается использовать чернила черного, синего или фиолетового цвета;

- При заполнении нельзя использовать корректирующие и иные средства для исправления ошибок;

- Не допускается сшивание листов и скрепление с помощью степлера, а также двустороння печать документа;

- При заполнении сведения необходимо записывать заглавными печатными буквами;

- При заполнении с помощью компьютера рекомендуется применять шрифт Courier New 16 – 18;

- В обязательном порядке в декларацию (для всех налогоплательщиков) включаются Титульный лист (Лист 01), подраздел 1.1 Раздела 1, Лист 02, Приложения № 1 и № 2 к Листу 02;

- Организации, уплачивающие ежемесячные платежи, заполняют подраздел 1.2 Раздела 1.

- При подаче декларации за 2020 год, а также за отчетные периоды 2021 года, код основного вида деятельности нужно указывать в соответствии с новой редакцией ОКВЭД. Узнать код можно с помощью нашего сервиса по соответствию кодов ОКВЭД.

В какие сроки и куда следует представлять отчет

Декларацию следует передавать в ИФНС по истечении отчетного (первый квартал, полугодие и девять месяцев) и налогового (календарный год) периода — ст. 285 НК РФ. Отчетным периодом может быть и месяц, если субъекты рассчитывают авансы ежемесячно на основе фактического объема заработанной прибыли.

Общие сроки представления ежеквартальных декларации — не позже 28-го числа месяца после отчетного квартала; ежемесячных деклараций — не позже 28-го числа месяца после отчетного месяца. Если день представления отчетности приходится на выходной или праздничный, то срок переносится на первый следующий рабочий день.

К примеру, сроки сдачи ежеквартальной декларации в 2020 году не позже:

- 30 марта — 2021 год;

- 28 апреля — 1 кв. 2021 года;

- 28 июля — полугодие 2021 года;

- 28 октября — 9 месяцев 2021 года;

- 29 марта 2021 года — 2021 год.

Аналогичным образом устанавливаются сроки сдачи и ежемесячного отчета.

Отчетность направляется в ИФНС по месту расположения хозяйствующего субъекта. Если у него имеются обособленные подразделения, наделенные полномочиями сдавать отчетность, то они представляют расчеты в налоговую инспекцию по месту их расположения.

Как заполнить декларацию по налогу на прибыль

Основные правила заполнения декларации

- Декларация составляется нарастающим итогом с начала года;

- Данные вносятся в декларацию слева направо начиная с первой ячейки, в случае, если остаются незаполненные клетки, в них необходимо поставить прочерк;

- При заполнении с помощью компьютера числовые показатели выравниваются по правому краю;

- При отсутствии данных в каком-либо поле (строке) в ячейках также ставится прочерк;

- Стоимостные показатели указываются в полных рублях по правилам округления (значение меньше 50 копеек отбрасывается, более 50 копеек округляется до рубля);

- В верхней части декларации указывается ИНН и КПП организации;

- Каждая страница должна содержать порядковый номер, указанный в формате 001, 010 и т.д.;

- При заполнении допускается использовать чернила черного, синего или фиолетового цвета;

- При заполнении нельзя использовать корректирующие и иные средства для исправления ошибок;

- Не допускается сшивание листов и скрепление с помощью степлера, а также двустороння печать документа;

- При заполнении сведения необходимо записывать заглавными печатными буквами;

- При заполнении с помощью компьютера рекомендуется применять шрифт Courier New 16 – 18;

- В обязательном порядке в декларацию (для всех налогоплательщиков) включаются Титульный лист (Лист 01), подраздел 1.1 Раздела 1, Лист 02, Приложения № 1 и № 2 к Листу 02;

-

Организации, уплачивающие ежемесячные платежи, заполняют подраздел 1.2 Раздела 1.

- При подаче декларации за 2020 год, а также за отчетные периоды 2021 года, код основного вида деятельности нужно указывать в соответствии с новой редакцией ОКВЭД. Узнать код можно с помощью нашего сервиса по соответствию кодов ОКВЭД.

Особенности для бюджетников

Бюджетные учреждения и некоммерческие организации должны платить налог на прибыль и отчитываться перед территориальными ИФНС наравне с предприятиями коммерческой сферы. Объектом налогообложения является налог на прибыль, а прибылью — итоговая разница между поступлениями и издержками (гл. 25 НК РФ). Для бюджетных учреждений и НКО прибылью является только доход, полученный от предпринимательской деятельности, осуществляемой с целью получения прибыли. Это пропишите в учетной политике, равно как и порядок расчета налога на прибыль.

Не все поступления денежных средств бюджетного учреждения входят в налогооблагаемую базу. Основой финансирования БУ являются субсидии, выделяемые из бюджета, они не облагаются налогом на прибыль. Налог взимается только с доходов от реализации платных услуг населению, непосредственно связанных с основным видом деятельности, но осуществляемых сверх государственного или муниципального задания. Для этого бюджетники и ведут раздельный учет поступлений — чтобы разграничить доходы, полученные на целевое финансирование, и прибыль от оказания предпринимательской деятельности.

Весь перечень возможных доходов четко пропишите в учетной политике и внутренних нормативных актах. Все поступления и расходы по платным услугам необходимо распределить в соответствующем разделе плана финансово-хозяйственной деятельности бюджетного учреждения. В составе такой доходности учитывают:

- доходы от предпринимательской деятельности (дополнительные занятия, кружки, секции в образовательных учреждениях);

- внереализационные доходы (сдача в аренду имущества, дивиденды, стоимость ТМЦ и имущества, переданного в учреждение безвозмездно).

Ставки для бюджетников аналогичны компаниям из коммерческой и некоммерческой сферы. Бюджетные учреждения отчисляют в казну 20% (3% — в федеральный и 17% — в региональный бюджеты) или оформляют льготную ставку в 0%.

Бюджетники ведут раздельный учет не только доходов, но и расходов, так как некоторые виды затрат уменьшают налогооблагаемую базу. Все издержки, снижающие базу, в обязательном порядке подтверждаются первичными документами.

Ведение коммерческой деятельности бюджетного учреждения, а следовательно, и извлечение прибыли, должно строго соответствовать уставным целям, фиксироваться в учредительных документах и согласовываться с вышестоящим органом (учредителем).

Бюджетники входят в перечень организаций, которые уплачивают ежеквартальные авансовые платежи по налогу на прибыль независимо от величины поступлений денежных средств, а значит, и отчитываться им надлежит поквартально. Декларации подаются за 1-й квартал, полугодие, 9 месяцев и по итогам года в бумажной или электронной форме. Сроки подачи аналогичны остальным компаниям.

Зачем составлять декларацию по налогу на прибыль

Правила отчетности юридических лиц разъяснены в 289 статье Налогового кодекса Российской Федерации. В первом ее абзаце четко сформулирована мысль, что занимающуюся коммерческой деятельностью организацию ничто не освобождает от своевременной подачи декларации. На это не может повлиять форма внесения платежей или способ исчисления налога.

Главные правила подачи отчетного документа:

- Подается поквартально (каждые 3, 6 и 9 месяцев), а также по окончании текущего года.

- Требуется отчитываться перед ФНС и в том случае, когда никакой прибыли не получено, а только удалось свести расходы к нулю. Даже убыточные предприятия обязаны это делать.

- Для сдачи документации дается 28 дней с момента завершения отчетного периода (квартала). Годовую декларацию ФНС ожидает не позднее 29 марта.

Налогоплательщики, в качестве которых выступают исключительно юридические лица, указывают в отчетности следующие данные:

- самостоятельно рассчитанную налогооблагаемую базу;

- понесенные компанией расходы;

- полученную за налоговый период прибыль, рассчитанную путем вычитания из суммы общего дохода размера произведенных затрат;

- источники, позволившие заработать (включая и иностранные);

- дающиеся государством льготы.

Налоговая служба потребует документальное подтверждение финансовых приобретений или потерь. В декларации указывается и другая информация, способная изменить величину взимаемого сбора.

Куда сдавать декларацию

Изданный в прошлом году указ №7–3/600 немного откорректировал устоявшиеся правила предоставления декларации. Изменения коснулись заполняемой информации по платежам налоговых агентов (лист 03), вычислению налогооблагаемой базы при операциях с ценными бумагами и срочных сделках (лист 05). Кроме того, во второй лист добавлено Приложение №66, рассказывающее о прибыли предприятий, образовавших консолидированное общество.

Своевременно составленную декларацию юридические лица подают:

- в ближайшее к филиалу организации отделение Налоговой службы;

- в ФНС, отделение которой находится рядом с головным офисом компании.

Документы подаются в электронном или бумажном виде. Набранный на компьютере отчет обязателен для следующих юридических лиц:

- организаций, где трудится не меньше 100 человек;

- крупнейших предприятий страны.

Бизнесмены, нанявшие меньше сотни сотрудников, подают налоговую декларацию, распечатав информацию на принтере.

Доставить ее в ФНС можно с помощью:

- посредника, снабдив его заверенной нотариусом доверенностью;

- личного визита;

- через Почту России, с описью отправленного пакета документов.

Рассчитывая отчисления в бюджет страны, сначала находят всю полученную предприятием прибыль. Затем из полученного значения вычитают необлагаемые налогом доходы и причитающиеся организации льготы. Из найденной величины в соответствии с налоговой ставкой находят перечисляемую в ФНС сумму.

Методика одинакова для всех юридических лиц и несложна в применении. Различается только время, отведенное для платежа. Однако в зависимости от полученных компанией льгот, ставки по налогу на прибыль могут изменяться.

Срок сдачи декларации по налогу на прибыль

Налогоплательщики сдают декларации по итогам каждого отчетного и налогового периода.

Отчетными периодами для организаций, уплачивающих квартальные авансы, являются 1 квартал, полугодие и 9 месяцев.

Для организаций, выбравших порядок ежемесячной платы авансов по фактической прибыли, отчетными периодами являются месяц, два месяца, три месяца и так далее до 11 месяцев.

Декларации по итогам отчетного периода предоставляются в ИФНС не позднее 28 дней с окончания отчетного периода.

Сроки сдачи налоговой декларации по итогам отчетного периода

Таблица № 1. Сроки сдачи декларации в зависимости от способа уплаты авансов

| Отчетный период | Ежеквартальные авансы | Ежемесячные авансы по фактической прибыли |

|---|---|---|

| 2020 год | 29.03.2021 | — |

| Январь | — | 01.03.2021 |

| Февраль | — | 29.03.2021 |

| Март | — | 28.04.2021 |

| I квартал 2021 | 28.04.2021 | — |

| Апрель | — | 28.05.2021 |

| Май | — | 28.06.2021 |

| Июнь | — | 28.07.2021 |

| Полугодие 2021 | 28.07.2021 | — |

| Июль | — | 30.08.2021 |

| Август | — | 28.09.2021 |

| Сентябрь | — | 28.10.2021 |

| 9 месяцев 2021 | 28.10.2021 | — |

| Октябрь | — | 29.11.2021 |

| Ноябрь | — | 28.12.2021 |

| Декабрь | — | — |

| 2021 год | 28.03.2022 | — |

Штрафы за несвоевременное представление декларации:

- 1 000 руб. – если не представлена годовая декларация, но налог уплачен вовремя либо несвоевременно представлена «нулевая» декларация;

- 5% от суммы, подлежащей уплате по декларации за каждый месяц просрочки, но не более 30% в целом и не менее 1 000 руб. – если налог не уплачен;

- 200 руб. – если несвоевременно представлена декларация (расчет по налогу) по итогам отчетного периода.

Примечание: декларации по итогам отчетного периода по своей сути являются налоговыми расчетами, в связи с чем ИФНС не вправе штрафовать организацию по статье 119 НК РФ, если не представлен расчет по налогу на прибыль, несмотря на то, что в НК РФ данные расчеты именуются декларацией. Штраф за непредставление расчета взимается исключительно по ст. 126 НК РФ.

Способы сдачи декларации по налогу на прибыль организаций

Организации должны сдавать декларации:

- В ИФНС по месту своего учета.

- В ИФНС по месту учета каждого обособленного подразделения.

Примечание: если организация является крупнейшим налогоплательщиком отчитываться она должна по месту своего учета.

Декларация по налогу на прибыль может быть направлена в налоговый орган тремя способами:

- В бумажном виде (в 2-х экземплярах) лично или через своего представителя. При сдаче один экземпляр отчетности остается в ИФНС, а на втором проставляется отметка о принятии и возвращается. Штамп с указанием даты получения декларации при возникновении спорных ситуаций будет служить подтверждением своевременной сдачи документа;

- По почте ценным письмом с описью вложения. Подтверждением отправки декларации в данном случае будет являться опись вложения (с указанием в ней отправленной декларации) и квитанция с датой отправки;

- В электронной форме по ТКС (через операторов электронного документооборота).

Примечание: для сдачи декларации через представителя необходимо составить доверенность на него, заверенную печатью организации и подписью руководящего лица.

Обратите внимание, при сдаче отчетности на бумажном носителе некоторые ИФНС могут потребовать:

- Приложить файл декларации в электронном виде на дискете или флешке;

- Напечатать на декларации специальный штрих-код, дублирующий информацию, содержащуюся в отчетности.

Указанные требования не предусмотрены НК РФ, но встречаются на практике и могут повлечь отказ в приеме декларации. Если это произошло, факт отказа в приеме можно оспорить в вышестоящий налоговый орган (тем более, если отказ повлек пропуск срока сдачи документа и доначисление штрафных санкций).

Отсутствие двухмерного штрих-кода, а также неверное указание кода ОКТМО (если иные замечания отсутствуют, и декларация соответствует установленной форме), не могут являться причинами отказа в приеме декларации (об этом прямо говориться в Письме МинФина РФ от 18 апреля 2014 г. № ПА-4-6/7440.

Куда сдавать декларацию

Изданный в прошлом году указ №7–3/600 немного откорректировал устоявшиеся правила предоставления декларации. Изменения коснулись заполняемой информации по платежам налоговых агентов (лист 03), вычислению налогооблагаемой базы при операциях с ценными бумагами и срочных сделках (лист 05). Кроме того, во второй лист добавлено Приложение №66, рассказывающее о прибыли предприятий, образовавших консолидированное общество.

Своевременно составленную декларацию юридические лица подают:

- в ближайшее к филиалу организации отделение Налоговой службы;

- в ФНС, отделение которой находится рядом с головным офисом компании.

Документы подаются в электронном или бумажном виде. Набранный на компьютере отчет обязателен для следующих юридических лиц:

- организаций, где трудится не меньше 100 человек;

- крупнейших предприятий страны.

Бизнесмены, нанявшие меньше сотни сотрудников, подают налоговую декларацию, распечатав информацию на принтере.

Доставить ее в ФНС можно с помощью:

- посредника, снабдив его заверенной нотариусом доверенностью;

- личного визита;

- через Почту России, с описью отправленного пакета документов.

Рассчитывая отчисления в бюджет страны, сначала находят всю полученную предприятием прибыль. Затем из полученного значения вычитают необлагаемые налогом доходы и причитающиеся организации льготы. Из найденной величины в соответствии с налоговой ставкой находят перечисляемую в ФНС сумму.

Методика одинакова для всех юридических лиц и несложна в применении. Различается только время, отведенное для платежа. Однако в зависимости от полученных компанией льгот, ставки по налогу на прибыль могут изменяться.

Кто сдает декларацию по налогу на прибыль в 2020 году

Организации, выбравшие для своей деятельности общую систему налогообложения (ОСНО), обязаны платить налог на прибыль от своей деятельности и предоставлять налоговую декларацию на прибыль.

Если юридическое лицо в течение 30-ти дней после своей регистрации не определилось с выбором системы налогообложения или не выбрало систему с меньшей административной и налоговой нагрузкой (УСН, ЕНВД), то данные организации по умолчанию являются плательщиками налога на прибыль. Следовательно, они обязаны сдавать декларацию по налогу на прибыль, даже при отсутствии деятельности в конкретном налоговом периоде.

Что поменялось в бланке

В нем содержится не только сама форма отчетности, но также и правила ее формирования.

- на Титульнике

- обновили штрих-код;

- убрали графу, в которой ранее заполняли код ОКВЭД;

- добавили новые поля, в которые нужно вносить информацию об ИНН/КПП обособленного подразделения. Они заполняются в том случае, если произошло изменение полномочий такого подразделения;

- на Листе 02

- увеличили графу кода налогоплательщика — ранее можно было указать один символ, а теперь два. Данную графу аналогичным образом поменяли и в Приложении к Листу 02;

- увеличили количество кодов плательщиков — теперь их 14. При этом коды можно увидеть в верхней части Листа 02 — именно там содержится полный перечень всех шифров;

- добавили поля для отражения реквизитов закона субъекта РФ. Данное поле необходимо в том случае, если на законодательном уровне субъекта РФ принято решение о снижении региональной ставки по налогу;

- на прочих листах

- прибавили стр. с 200 по 220 в Приложении 1 к Листу 02. В них будет отражаться информация о доходах, полученных при участии в инвестиционном товариществе;

- прибавили стр. 041 в Раздел А Листа 03. В нее нужно будет вносить сведения о дивидендах, номинально причитающихся иностранным компаниям, но фактически полученных отечественными организациями;

- прибавили дополнительный код вида дохода в Раздел Б Листа 03. Он имеет отношение к процентам по облигациям, облагаемым по тарифу 15%;

- прибавили Приложение 7 к Листу 02. Его будут заполнять те субъекты, которые будут использовать инвестиционный налоговый вычет.

Данные новшества не влияют серьезно на заполнение отчета. Однако если бухгалтер их не учтет и сдаст отчетность на старом бланке, налоговая инспекция ее не примет.

Скачать новый бланк декларации по налогу на прибыль с 2020 года

Как заполнить декларацию по НП – инструкция

Титульный лист:

- Оформляется как прежде, но стал более понятным для реорганизованных компаний.

- Все коды надо брать из Приложения 1 к Порядку заполнения декларации.

- Печать организации более не является обязательной.

Лист 02: Строки 265-267 направлены уменьшать региональный НП в трех случаях:

- резидент добровольно встал на учет как плательщик торгового сбора;

- по итогам у компании есть сумма для уплаты налога;

- сбор перечислен до авансовых платежей.

В приложении № 2 не учитывают торговый сбор. В приложении №5 действует код «3», который указывает участников особых ЭЗ и свободных ЭЗ. Код «6» для налогоплательщиков с опережающих соц. эконом. развитие территорий.

Лист 08 заполняется ИНН /КПП, так же пронумерованы виды корректировок и ссылки на законодательство. Плательщик должен выбрать соответствующий порядковый номер и внести его в определенную клетку.

Так же, необходимо внести код страны, ИНН, название организации и регистрационный номер контрагента. Далее следует в рублях заполнить сроки корректировки по сделкам налоговой базы.

Лист 09 на 6 страницах, где подробно и доступно изложены все пункты заполнения. Первая страница заполняется двумя шрифтами – русским и латинице. Это реквизиты и название компании. Остальные листы не изменились.

Электронная декларация, должна быть скреплена электронной подписью. Датой предоставления такой отчетности, а так же посланной почтой, считается день отправки

Важно помнить, что после заполнения полей необходимыми цифрами, в свободных клетках ставятся прочерки ровно посередине от границы до границы