Что такое маржа на форекс: объясняю простыми словами на понятном языке

Содержание:

- Как не потерять деньги при торговле с кредитным плечом

- Виды

- Подсчеты и определение уровня

- Уровень маржи

- Виды маржи

- Основные виды маржинальности

- Что характеризует маржа

- Особенности обычной маржи

- Примеры использования кредитного плеча

- Что такое Маржа ?

- Маржинальная торговля и кредитное плечо − это…

- Как рассчитать?

- Отличия обычной и свободной Margin, отображение в МТ4

- Маржа и прибыль: в чем разница

- Какая разница между наценкой и маржей?

- Чтобы понять, что такое свободная маржа на мт4,

Как не потерять деньги при торговле с кредитным плечом

Я хочу дать вам несколько советов, которые помогут не лишиться всех вложенных денег. Они особенно актуальны для новичков, которые делают первые шаги в трейдинге.

Делайте расчеты. Вам нужно научиться видео взаимосвязь между маржей и лотом и понимать их соотношение с размером кредитного плеча. Я скоро напишу про них отдельные тексты, где все разберу с примерами и скринами графиков. Научившись делать расчеты, вы будете легко определять максимально возможные размеры прибыли и убытка.

Ограничивайте возможные убытки. Когда вы открываете сделку вам надо сразу ставить на нее «защитные приказы» – чтобы она автоматически закрывалась при достижении определенного уровня прибыли или убытка.

Предположим, вы купили американскую валюту в расчете на ее рост, но она вдруг начинает падать. Вы должны определить цену, при которой однозначно продадите все купленные доллары. И поставить на эту цену Стоп Лосс – торговый приказ на закрытие убыточной сделки. Брокер закроет сделку по Стоп Лоссу, даже если вас не будет перед компьютером.

Вовремя фиксируйте прибыль. Открывая сделку, определите, на каком уровне вы закроете ее с прибылью. Это обязательно нужно делать, потому что рынки не могут вечно расти, рано или поздно начнется движение в обратном направлении, ваша прибыль начнет уменьшаться.

Чтобы сделка автоматически закрылась с прибылью, нужно всегда выставлять Тейк Профит – торговый приказ на закрытие прибыльной сделки. Если он поставлен, брокер также автоматически закроет сделку, даже если вы не за компьютером.

Соблюдайте правила управления капиталом. Есть разные правила мани-менеджмента, то есть управления деньгами, которые у вас на счете. Одно из них – риск в каждой сделке не должен превышать 2 % от общей суммы вложений.

То есть когда вы открываете сделку и определяете по ней максимально возможный убыток (ставите Стоп Лосс), этот убыток не должен превышать 2 % от депозита. Если на счете 100 рублей, максимальный риск в одной сделке – 2 рубля.

Правильно выбирайте инструменты для торговли. Вы должны «знать зверя в лицо» и изучать каждый финансовый инструмент, прежде чем торговать им. Потому что у любого торгуемого актива есть свои особенности в ценовом движении.

Когда трейдер-новичок приходит на валютный рынок, ему кажется, что все графики валютных пар выглядят одинаково. Потом он начинает понимать, что, например, австралийский и новозеландский доллары в паре с американским долларом меняются в цене достаточно спокойно, а вот фунт стерлингов наоборот способен на очень резкие движения. И при торговле фунтом с большим кредитным плечом риск потерять деньги, соответственно, выше. Или что валютная пара EUR/USD (евро и американский доллар) хорошо поддается техническому анализу, а CHF/USD (швейцарский франк и американский доллар) – нет. Во всех этих деталях обязательно нужно разобраться.

Не торгуйте на новостях. Когда выходят важные новости, рынок может резко пойти вверх или вниз. Многие трейдеры пытаются «поймать» эти движения, чтобы сразу заработать крупную сумму. Но торговля на новостях – очень рискованный стиль трейдинга, потому что цены за несколько секунд до выхода новости совершают резкие скачки. С большим плечом можно за пару минут лишиться всех денег – вылететь с рынка по маржин коллу. Кроме этого бывают ситуации, когда цены, вопреки новостям, меняются не так, как прогнозировал трейдер, вместо ожидаемого роста наблюдается спад.

Чтобы зарабатывать на выходе новостей, есть специальные стратегии, я расскажу о них в отдельной статье.

Итак, мы разобрали понятие кредитного плеча, преимущества и недостатки его использования. Надеюсь, статья была вам полезна.

Виды

Понятие «маржа» может иметь свою специфику и классификацию для различных областей экономики. Везде оно неизменно отражает разницу между получаемой выручкой и затратами, причем в некоторых случаях маржа может иметь как положительное, так и отрицательное значение. Рассмотрим, где и в каких видах применяется понятие маржа.

Для производств

Различаются следующие виды:

- Валовая ― определяется как величина превышения выручки, полученной после реализации продукции, над переменными расходами (закупка сырья, заработная плата, транспортные расходы и т.п.), отнесенная к сумме выручки, в процентах. Получается, что валовая маржа показывает процент прибыли в выручке. Уровень валовой маржи применяется как расчетный аналитический показатель жизнеспособности предприятия и показывает возможность предприятия к формированию фондов, необходимых для развития.

- Чистая. Вычисляется отношением чистой прибыли к выручке, что позволяет определить, какая часть прибыли приходится на единицу выручки. Эта величина напрямую относится к рентабельности бизнеса, демонстрируя, насколько эффективно само предприятие или прибыльна выпускаемая им продукция. Уровень чистой маржи дает возможность вычислить маржинальность предприятия, характеризующую соотношение прибыли к вложенному в бизнес капиталу.

Банковская

В банковском бизнесе маржа определяется для каждого из способов получения банком доходов:

- Кредитная — разность между суммой оформляемого кредита, приведенной в договоре, и получаемой клиентом суммой.

- Гарантийная – величина превышения стоимости залога над суммой кредита.

- Банковская – отражает, насколько процентная ставка по кредитам превышает депозитную ставку.

- Чистая процентная (ЧПМ) – основополагающий показатель банковского бизнеса, определяющийся как отношение разности комиссионных доходов и расходов к сумме активов банка.

Биржевая сфера

Термин «маржа» прочно связан с биржевой торговлей. Именно здесь применяется термин маржинальная торговля. Это понятие встречается на фондовых и валютных биржах, а также на современных биржах криптовалют. Суть биржевой торговли в получении прибыли от изменения цены на момент покупки предмета торговли и ценой на момент продажи. Если цена шла вверх, то получается положительная маржа, если цена падала, соответственно, отрицательная. Такой вид маржи называется вариационной.

Особенность маржинальной торговли в том, что при вложении небольшой суммы в биржевую торговлю можно оперировать значительно большими суммами (так называемое кредитное плечо). При таком варианте торговли сумма покупки увеличивается в зависимости от выбранного плеча. Например, если плечо 1:100, то при вложенных 10 долларах можно покупать на 1000 долларов. Соответственно в 100 раз возрастает получаемая маржа, как положительная, так и отрицательная, которая при закрытии позиции либо прибавляется к имеющемуся депозиту, либо вычитается из него. Этот способ торговли на бирже привлекает возможностью быстрых и крупных заработков, но всегда стоит помнить, что потери будут столь же велики и скоры.

Страхование

Для страховых компаний основным показателем считается маржа платежеспособности. Высчитывается этот показатель определением разности между активами компании и суммой обязательств перед клиентами. Он показывает способность страховщиков покрыть возможные страховые обязательства не только имеющимися выплатами, но и собственным капиталом, свободным от обязательств. Государство контролирует уровень маржи платежеспособности, для этого она имеет нормативное значение, и определяется фактическая ее величина. При нормальной работе страховой организации фактическая не может быть меньше нормативной.

Тема маржи, ее определения, формул расчета, использования в оценке состояния, эффективности работы предприятий обширна и требует специальной подготовки. Мы же постарались коротко простыми словами дать представление об этом понятии, вариантах его использования, особенностях в различных областях экономики.

Подсчеты и определение уровня

Большое значение в подсчете залога играют уровни – это Margin Call и Stop Out.

По достижении запрещено открывать дополнительные позиции, так как депозит исчерпан и еще один залог покрыть неоткуда. Брокер не позволяет рисковать своими средствами.

При достижении уровня брокер начинает закрывать сделки в принудительном режиме – это значит, что убыток равен залогу и терять свои средства он не намерен.

Позиции закрываются поочередно, начиная с наиболее убыточной. Чтобы избежать этих проблем, не стоит открывать очень большие лоты с внушительным кредитным плечом.

Благодаря подсчетам свободной маржи трейдер может понять, какое количество сделок и на какие суммы он может заключить в конкретный момент времени, что также немаловажно для определения дальнейших действий

Так же рекомендую обратить внимание на ТОП50+ стратегий ⇒

Уровень маржи

Важно запомнить два ключевых лимита по уровню маржи – Margin Call (Маржин Колл) и Stop Out. Достигнув уровня Margin Call, вы больше не сможете открывать новые позиции, поскольку свободных средств будет недостаточно для покрытия еще одного залога

Обычно, брокеры устанавливают это значение на уровне 100%.

Если уровень маржи опускается еще ниже, и достигает значения Stop Out, брокер начнет принудительно закрывать ваши позиции, начиная с самой убыточной. Здесь и проявляется опасность торговли на залоговые средства. Брокер не намерен терять свои средства, и закроет ваши позиции до того, как вы успеете войти в минус.

Как правило, при грамотном управлении капиталом такого происходить не должно. Типичная ошибка начинающих трейдеров – открытие слишком большого лота при большом кредитном плечо. Из-за этого, даже незначительное изменение курса почти сразу приводит к Margin Call. Также новички часто забывают выставлять стопы, из-за чего далеко зашедшие в минус позиции имеют шанс закрыться по Stop Out.

Виды маржи

Маржа прибыли

Низкомаржинальные. Они составляют 90% оборота продовольственных магазинов, это продукты питания и быта ежедневного потребления – молоко, хлеб, яйца, моющие средства, где из-за высокой конкуренции максимальная маржа редко превышает 2-3%.

При этом определенную роль играет фактор государственного регулирования цен. Но именно низкомаржинальные товары становятся основой торгового оборота, и, кода покупатель заполняет корзину ими, он обязательно добавит к ним 1-2 продукта с более высокой степенью рентабельности.

Среднемаржинальные. Обычно это продукция, имеющая индивидуальные характеристики, где бренд и качество позволяет устанавливать наценку до 90%

Здесь крайне важно умение менеджера комбинировать популярную продукцию на одной полке с более селективной, побуждая потребителя при наличии средств предпочесть более дорогую продукцию дешевой.

Высокомаржинальные. Обычно это продукция сезонного спроса или только выпущенная на рынок на волне ожиданий потребителе

Здесь наценка иногда достигает нескольких сотен процентов, примером могут стать косметика или сумки люксовых брендов.

Для обычной торговой точки к категории высокомаржинальных продуктов будут отнесены фермерские продукты питания, натуральная косметика, посуда.

Определять ассортимент, гарантирующий высокую маржу прибыли, требуется до начала сезона. Тогда можно заключить длительные договоры поставки, фиксирующие закупочные цены без учета сезонных колебаний

Основные виды маржинальности

Маржинальность бизнеса – это термин инвесторов и именно ее они считают, прежде чем вкладывать свои инвестиции. Для расчета этого показателя берется маржа предприятия за год и делится на сумму инвестиций. Полученный показатель и будет маржинальностью предприятия. Чем выше он, тем меньше риск для инвестора и больше его прибыль. По такой универсальной формуле можно оценить бизнес в целом, либо рассчитать будущую эффективность его отдельного проекта.

Маржинальность на схеме

Маржинальность на схеме

Операционная

Это показатель способности компании или предприятия получать прибыль. За основу расчета берется валовая прибыль, из которой вычитаются все расходы, в том числе на уплату налогов. Полученная цифра делится на общую сумму дохода и умножается на 100. Если этот показатель низкий, значит себестоимость товара выше, чем его продажи.

Процентная

Процентная надбавка используется в банковской сфере и показывает возможности банка покрывать свои расходы, получая прибыль. С помощью этого показателя легко высчитывать эффективность процентной ставки по кредитам за определенный период времени.

Вариационная

Этот маржинальный показатель используется инвесторами на бирже трейдинга. Если предполагаемый рост либо падение акций произошло, инвестор получает прибыль. И заодно увеличивает показатель маржи, которая рассчитывается как разница между стоимостью акций для инвестора и конечной суммой его прибыли.

Еще одна разновидность вариационной надбавки на бирже – это возможность заработка за счет депозита от брокера. Он устанавливает плечо, которое увеличивает сумму инвестиции. Заодно увеличивается и сумма прибыли как инвестора, так и брокера биржи. Конечно, при потерях такой залог нужно будет вернуть инвестору как стороне, которая несет 100% ответственность за игру на бирже. Но риск того стоит, так как имея даже 10 долларов на бирже, можно играть с плечом кратным 10, тем самым имея возможность увеличить доход в 10 раз.

Прежде чем играть на таких условиях, важно ознакомиться с тонкостями данной валютной схемы. Новичкам везет, но в случае риска сумма может оказаться неподъемной

Чистая

Показатель данного вида маржинальности предназначен больше для объектов торговли или производства. Так как он показывает разницу между общей прибылью и прибылью, из которой вычтены все затраты на производство либо реализацию + себестоимость продукции.

Валовая

Этот показатель учитывает расходы не только на чистую стоимость товара, но и на бизнес-инструменты. К ним относится реклама, повышение квалификации, модернизация оборудования и прочее. Полученная сумма делится на общий доход.

Маржа и умение ее рассчитывать – дело полезное. Постоянное прослеживание и определение чистой прибыли и эффективности предприятия позволит вовремя внести корректировки и сохранить капитал. Маржинальность имеет широкое применение во всех сферах бизнеса.

Последнее обновление — 10 июля 2020 в 11:56

1-й шаг к успеху!

Прекращаем творить себе бедность. Бизнес. Интернет. Финансы

ПЕРЕЙТИ канал Твой 1-й>миллион в телеграмм

Что характеризует маржа

Маржа — весьма важный показатель эффективности предприятия, поскольку ее величина характеризует, насколько предприятие прибыльное и как оно способно развиваться. При проведении анализа финансовой состоятельности предприятия применяется понятие маржинальной прибыльности, которая рассчитывается как разность между суммой, полученной как выручка за проданную продукцию, и суммой переменных расходов. Чем больше показатель, тем скорее можно покрыть постоянные расходы и получить чистую прибыль. Этот термин в некоторой степени близок к понятию валовой прибыли, применяемому в России.

Особенности обычной маржи

У многих возникает вопрос: Маржа — что это такое простыми словами? Вот сейчас давайте и разберемся в этом.

В отличие от обычного залога, который списывается при открытии сделки и страхует средства брокера, свободная маржа – это разница между балансом торгового счета и маржой, которая уже участвует в сделках.

Формула такая: Free Margin = Equity – Margin

В случае, если позиций открытых на счету трейдера нет, что означает, что он ничего не должен брокеру и не может потерять, то все финансовые ресурсы полностью свободны и доступны для торговли – то есть, значение Free Margin равно текущему балансу.

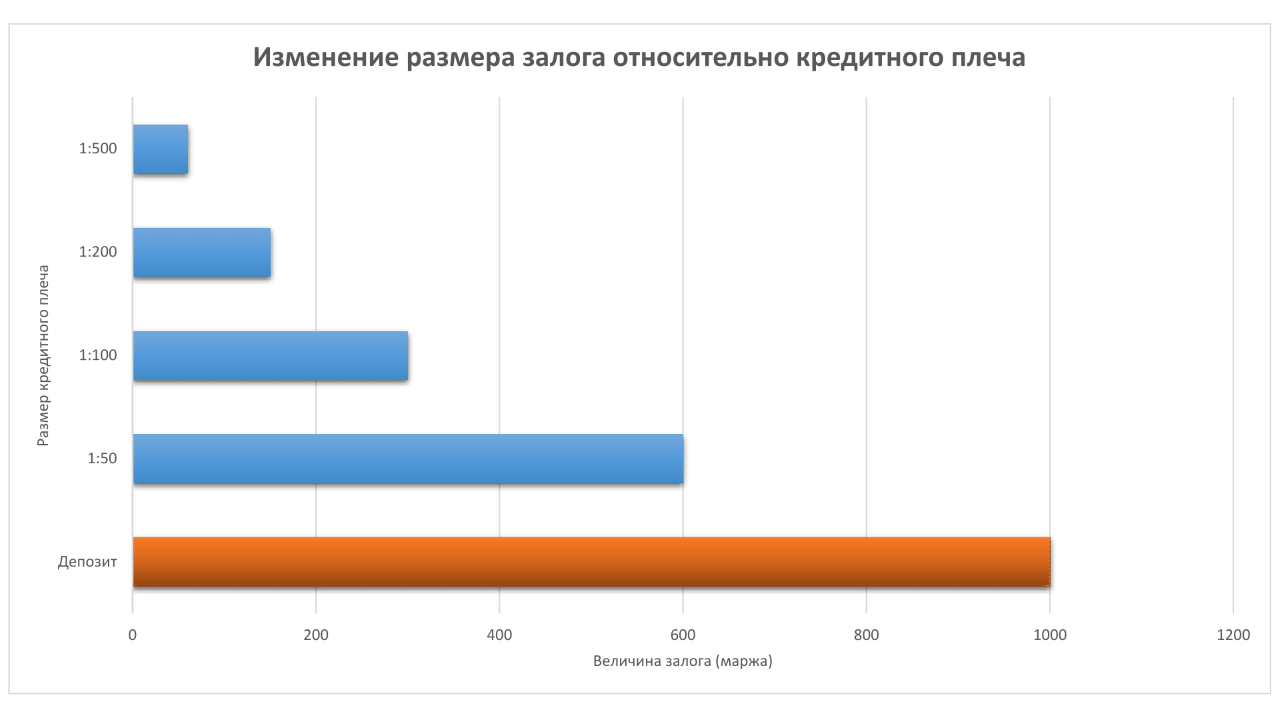

Примеры использования кредитного плеча

Итак, кредитное плечо позволяет трейдеру использовать для торговли большие суммы денег, чем у него есть на депозите. Чем выше кредитное плечо, тем выше риск. Размеры кредитного плеча зависят от брокера и типа счета. В некоторых случаях трейдер сам может выбирать, какое кредитное плечо использовать в торговле. Популярные размеры кредитного плеча: 1:50, 1:100, 1:250.

Кредитное плечо 1:100 означается, что на каждый 1 доллар на вашем торговом счете брокер выделит 100$ для торговли. То есть, если вы хотите открыть сделку на 1000$, Форекс-брокер одолжит вам 100000$,

Получается, что кредитное плечо позволяет трейдеру открыть депозит на совсем небольшую сумму и успешно при этом торговать на Форекс. Давайте рассмотрим примеры.

-

При торговле на Форекс с кредитным плечом 1: 100 требуется, чтобы трейдер внес депозит в размере 1% от стоимости позиции. Например, при открытии позиции по паре EURUSD с номинальной стоимостью 1 лот (100 000 единиц базовой валюты, т. е. в данном примере EUR) депозит будет равен 1000 евро. Если бы трейдер использовал кредитное плечо 1:50, депозит на ту же позицию был бы в два раза выше и составил бы 2%. Это означало бы, что для открытия одной и той же позиции у трейдера должно быть в два раза больше денег на его счете — 2000 евро.

-

Трейдер держит длинную позицию по инструменту EURUSD с кредитным плечом Forex на 1:30. Это означает, что маржа составляет 3,33%. Открывая позицию в 100 000 евро (то есть 1 лот Форекс ), он вынужден иметь на своем счету 3333 евро. Если цена базового инструмента увеличится на 1%, трейдер получит прибыль в размере 1000 евро, что составляет более 30% его первоначальной маржи. Если цена упадет на ту же сумму, спекулянт зарегистрирует убыток в 1000 евро.

Интерпретация кредитного плеча Форекс очень проста. Чем выше финансовый рычаг, тем быстрее инвестор может получить прибыль на счете. Конечно, это связано с аналогичным риском быстрой потери средств. Вот почему прибыльные спекулянты делают такой сильный акцент на правильном управлении рисками на Форекс.

Как видно из приведенных выше примеров, кредитное плечо Forex напрямую влияет на объем капитала, который необходим для торговли Forex. Влияет ли это на прибыльность трейдера? И Да и нет.

Почему?

Кредитное плечо Forex влияет на сумму прибыли или убытка по конкретной транзакции. Механизм кредитного плеча Forex позволяет трейдеру правильно масштабировать рыночную позицию. Сам момент — вход, выход, тейк профит или стоп лосс — все это зависит от торговой стратегии. Другими словами, трейдер, чья система проигрывает на рынке, вероятно, потеряет еще больше при использовании кредитного плеча. В свою очередь, прибыльная система с правильным использованием кредитного плеча может заработать гораздо больше, чем без него!

Что такое Маржа ?

На сегодняшний день, большинство сделок на бирже совершается с целью получить прибыль в краткосрочной перспективе, а целью любого спекулянта, как мы знаем, всегда был заработок на разнице.

Но чтобы произвести достаточно большой оборот нам понадобится немалый начальный капитал. Тут нас выручает принцип маржинальной торговли, то есть торговли на заемные средства, взятые под определенный залог (или маржу). На тот случай, когда средств для открытия позиции достаточного размера не хватает, или вы целенаправленно хотите увеличить торговый оборот, брокеры предлагают услугу краткосрочного кредитования, что позволяет вам открывать позиции во много раз превышающие по размеру ваш изначальный капитал.

В отличие от простого кредита, сумма маржинального кредита может в десятки и сотни раз превышать размер залога. Кредитное плечо, в данном случае, отражает отношение реального объема сделки к сумме залога. В зависимости от рынка и предполагаемых рисков разные компании могут предлагать свои условия кредитования. Как правило, кредитное плечо на Форекс составляет от 1:50 до 1:500. Соответственно, чем большие значение кредитного плеча, тем меньший залог требуется на открытие позиции одного и того же размера.

Маржинальная торговля и кредитное плечо − это…

Заключение на бирже сделок на деньги, которых у инвестора нет. Чтобы завершить данные сделки, нужно взять у брокера кредит, под залог имеющихся активов. Здесь можно провести аналогию с приобретением авто в кредит. Оформляются деньги в долг у банка, машина пребывает в залоге и если что-то идет не так, банк забирает авто.

Что такое кредитное плечо на бирже? Это отношение собственных средств к заемным, соответственно сделки, сумма которых превышает то количество денег, которые в настоящий момент имеются на балансе. Кредитное плечо отображается двумя способами:

- в процентах;

- в отношении.

В настоящий момент у вас имеется 100 тыс. рублей, а вы желаете купить акций на 500 тыс. рублей, тогда 20% это размер собственных средств из 100%, либо кредитное плечо составляет 1:5.

Пример

Пользователь копил средства, получилось собрать 100 тыс. рублей, открыл счет у брокера. И здесь компания присылает аналитическую записку, где сказано, что бумаги определенной компании очень перспективные. Появилось желание купить акций на большую сумму, чем в настоящий момент есть. Используется кредитное плечо 1:5, покупают акций на 500 тыс. рублей. 400 занимаем у брокера. Если цена акций растет проблем нет. Но, если рынок начал движение не в том направлении из-за политического события или компания сама по себе не надежная была, цена пошла вниз. В тот момент, когда цена акций в портфеле начинает падать до 400 тыс. рублей, брокер принудительно закрывает позицию, забирает деньги назад. В результате убыток в виде 100 тыс. рублей.

Кредитное плечо − это рычаг, который приумножает потенциальную прибыль, но с другой стороны повышает риски. Причем риск клиент берет 100% на себя, брокер здесь ничем не рискует.

Более того, тот размер кредитного плеча, который предоставляется брокером, показывает, насколько сильно он оценивает риск падения. Например, когда компания требует залог в 50% от собственных средств, то есть дает плечо 1:2, он допускает падение акций. Когда брокер требует 10% собственных средств, дает 1:10, он более позитивно оценивает акции, или считает их менее волатильными.

Как рассчитать?

Подсчет маржи — это способ получить актуальную информацию о том, как работает компания. Если руководитель будет знать этот показатель, то не возникнет сложностей, чтобы оценить размер чистой прибыли с реализации товаров или услуг.

Расчет маржинального показателя важен для тех бизнесменов, которые открывают предприятие или продвигают на рынок новый продукт. Благодаря этой информации можно сделать прогноз реальной выручки при реализации товаров.

Чтобы рассчитать маржинальность, можно использовать разные формулы. Чтобы оценить маржу в денежном эквиваленте, подходит следующая формула:

Где:

М — маржинальность;Ц — стоимость продукции;СТ — себестоимость.

Для расчета маржи в процентном соотношении применяется следующая формула:

При расшифровке показателей следует учитывать следующие элементы:

● ОП — объем продаж;● М — маржинальность;● Ц — стоимость продукции;● СТ — себестоимость.

Абсолютную маржу можно рассчитать, если применять формулу:

где:

МА — абсолютная маржа;РС — цена реализации товара в розницу;ЗЦ — закупочная цена.

Существуют и прочие формулы, которые позволяют рассчитать относительную, валовую маржу, которые необходимо знать каждому предпринимателю.

Отличия обычной и свободной Margin, отображение в МТ4

Если говорить простыми словами о том, чем отличается обычная от свободной маржи, то речь идет о двух абсолютно разных величинах: первая показывает, сколько денег у трейдера нет на счету (вернутся лишь после прибыльного закрытия позиции), вторая демонстрирует наличие свободных инвестиций, которые можно использовать для дальнейшего открытия сделок.

В некоторых случаях брокер может предлагать клиентам бонусы или торговые кредиты – средства, которые отображаются на счету, могут брать участие в залоге, но не могут быть сняты с текущего счета, так как являются виртуальными. В таких случаях уровень Free Margin может увеличиваться и быть равным Free Margin = (Equity+Bonus) – Margin.

Маржа и прибыль: в чем разница

Большинство людей склонны считать, что понятия «маржа» и «прибыль» идентичны, и не могут понять, в чем разница между ними

Однако пусть и незначительная, но разница все же присутствует, и важно ее понимать, особенно людям, которые пользуются этими понятиями ежедневно

Вспомним, что маржа – это разница между выручкой фирмы и себестоимостью товаров, которые она производит

Чтобы ее рассчитать, берут во внимание только переменные затраты без учета остальных

Прибыль – это результат финансовой деятельности фирмы по итогам какого-либо периода. То есть это те средства, которые остаются у предприятия после учета всех расходов на производство и сбыт товара.

Другими словами, маржу можно рассчитать таким образом: отнять себестоимость товара из выручки. А когда рассчитывается прибыль, помимо себестоимости товара учитывают и различные издержки, затраты на управление бизнесом, проценты, которые уплачены или получены, и другие виды расходов.

Кстати, с прибылью связаны такие слова как «бэк-маржа» (прибыль от скидок, бонусных и акционных предложений) и «фронт-маржа» (прибыль с наценки).

Какая разница между наценкой и маржей?

Маржа – это отношение между ценой товара на рынке к прибыли от его продажи, основной доход компании после того, как вычтены все расходы, измеряемые в процентном соотношении. Маржа в связи с особенностями расчета не может быть равной 100%.

Наценка – это сумма разницы между себестоимостью товара к его отпускной цене, по которой он отпускается покупателю. Наценка нацелена на покрытие расходов, которые понес продавец или производитель в связи с производством, хранением, реализацией и доставкой товара. Размер наценки формируется рынком, но регулируется административными методами.

Например, товар, который был куплен за 100 рублей, продается за 150 рублей, в этом случае:

- (150-100)/150=0,33, в процентном соотношении 33,3% – маржа;

- (150-100)/100=0,5, в процентном соотношении 50% – наценка;

Из данных примеров следует, что наценка – это всего лишь надбавка к себестоимости товара, а маржа – это общий доход который получит компания после вычета всех обязательных платежей.

Отличия маржи от наценки:

- Предельно допустимый объем – маржа не может быть равна 100%, а наценка может.

- Сущность. Маржа отражает доход после вычета необходимых расходов, а наценка – прибавку к стоимости товара.

- Расчет. Маржа рассчитывается исходя из дохода организации, а наценка исходя из себестоимости товара.

- Соотношение. Если наценка выше, то и маржа будет выше, но второй показатель всегда будет ниже.

Разница между маржей и наценкой на примере

Оба эти финансовые показатели состоят из прибыли и расходов. Чем же отличается наценка и маржа? А отличия их весьма существенны!

Эти два финансовых показателя отличаются способом вычисления и результатами в процентном выражении.

Наценка позволяет предприятиям покрыть расходы и получить прибыль. Без нее торговля и производство пошли б в минус. А маржа — это уже результат после наценки. Для наглядного примера определим все эти понятия формулами:

- Цена товара = Себестоимость + Наценка.

- Маржа — является разницей цены и себестоимости.

- Маржа — это доля прибыли которую содержит цена, поэтому маржа не может быть 100% и более, так как любая цена содержит в себе еще долю себестоимости.

Наценка – это часть цены которую мы прибавили к себестоимости.

Маржа – это часть цены, которая остается после вычета себестоимости.

Для наглядности переведем выше сказанное в формулы:

- N=(Ct-S)/S*100;

- M=(Ct-S)/Ct*100.

Описание показателей:

- N – показатель наценки;

- M – показатель маржи;

- Ct – цена товара;

- S – себестоимость.

Если вычислять эти два показателя числами то: Наценка=Маржа.

А если в процентном соотношении то: Наценка > Маржа.

Обратите внимание, наценка может быть и 20 000%, а уровень маржи никогда не сможет превысить 99,9%. Иначе себестоимость составит = 0р

Все относительные (в процентах) финансовые показатели позволяют отображать их динамические изменения. Таким образом, отслеживаются изменения показателей в конкретных периодах времени.

Они пропорциональны: чем больше наценка, тем больше маржа и прибыль.

Это дает нам возможность вычислить значения одного показателя, если у нас имеются значения второго. Например, спрогнозировать реальную прибыль (маржу) позволяют показатели наценки. И наоборот. Если цель выйти на определенную прибыль, нужно вычислить, какую устанавливать наценку, которая приведет к желаемому результату.

Пред практикой подытожим:

- для маржи нам нужны показатели суммы продаж и наценки;

- для наценки нам нужна сумма продаж и маржа.

Как посчитать маржу в процентах если знаем наценку?

Для наглядности приведем практический пример. После сбора отчетных данных фирма получила следующие показатели:

- Объем продаж = 1000

- Наценка = 60%

- На основе полученных данных вычисляем себестоимость (1000 — х) / х = 60%

Отсюда х = 1000 / (1 + 60%) = 625

Вычисляем маржу:

- 1000 — 625 = 375

- 375 / 1000 * 100 = 37,5%

Из этого примера следует алгоритм формулы вычисления маржи для Excel:

Как посчитать наценку в процентах если знаем маржу?

Отчеты о продажах за предыдущий период принесли следующие показатели:

- Объем продаж = 1000

- Маржа = 37,5%

- На основе полученных данных вычисляем себестоимость (1000 — х) / 1000 = 37,5%

Отсюда х = 625

Вычисляем наценку:

- 1000 — 625 = 375

- 375 / 625 * 100 = 60%

Пример алгоритма формулы вычисления наценки для Excel:

Примечание. Для проверки формул нажмите комбинацию клавиш CTRL+~ (клавиша «~» находится перед единичкой) для переключения в соответствующий режим. Для выхода из данного режима, нажмите повторно.

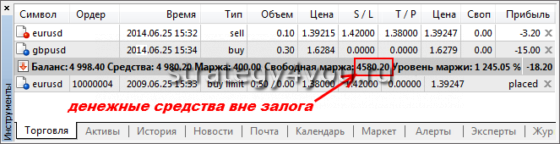

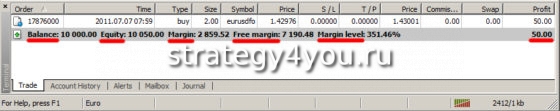

Чтобы понять, что такое свободная маржа на мт4,

достаточно посмотреть на терминал, где отображаются такие значения:

- Маржа – залог, который удерживается со счета при открытых позициях, что значит, трейдер не может им распоряжаться

- Баланс – все свободные средства, сумма которых меняется в соответствии с изменениями показателей текущих открытых позиций

- Свободная маржа – сумма, что может принимать участие в дальнейшей торговле: увеличивается, если по сделкам наблюдается прибыль, меньше – если убыток

- Средства – полная сумма депозита, которая останется на счету при закрытии позиций в данный момент (баланс + Free Margin)

- – соотношение средств на счету к Free Margin в процентах. Чем более высокое значение, тем меньшие риски