Может ли ип работать с ндс?

Содержание:

- Как преодолеть возражения ИП и ООО

- Минусы работы с НДС

- Когда ООО платит НДС при применении УСН или ЕНВД

- Расчет НДС в 2020 году

- Законные способы оптимизации НДС

- Как получить освобождение от уплаты НДС

- НДС оптимизирует налогообложение, но все-таки минусы

- НДС в договоре

- Расчет

- Обязанность ведения раздельного учета НДС

Как преодолеть возражения ИП и ООО

Если дело только в психологической установке на недоверие, то преодолеть ее не так уж сложно. Самое главное опасение контрагентов, с которого нужно снять недоверие к ИП, заключается в финансовой ответственности физических лиц.

С одной стороны, действительно, ИП намного проще прекратить деятельность, нежели ООО, и ответственность перед налоговыми органами при этом меньше. Но, с другой стороны, ИП – это конкретный человек, имеющий паспорт и прописку, поэтому бесследно исчезнуть у него не получится, даже закрыв предприятие. Кроме того, ИП финансово отвечает всем своим имуществом, а не уставным капиталом, как ООО. Обычно это в финансовом отношении выражается большей суммой, нежели минимальные для юрлица 10 тыс. руб. Поэтому в случае невыполненных финансовых обязательств с ИП можно взыскать гораздо большие средства, нежели с ООО, да и судиться с физическим лицом значительно легче.

Язык цифр гораздо конкретнее и неумолимее, и экономический фактор, в отличие от психологического, может стать более серьезным барьером на пути сотрудничества ИП и ООО. Но даже он не является абсолютно непреодолимым, что мы и проанализируем ниже.

Минусы работы с НДС

Главный минус, который отпугивает большинство бизнесменов от работы с НДС, — необходимость платить этот налог. НДС по праву считается одним из самых важных и сложных налогов в России. К тому же он имеет федеральное значение. Да еще и повышен с 2019 года до 20%. Поэтому быть плательщиком НДС означает вести полный налоговый и бухгалтерский учет. Это означает:

- тщательно проверять своих поставщиков;

- сверять всю входящую первичку, содержащую НДС;

- вести необходимые налоговые регистры;

- заполнять книги учета продаж и книги учета покупок;

- составлять и сдавать налоговые декларации;

- иметь в учете дополнительный объект для проверок и внимания органов ФНС.

Если ООО без НДС применяет УСН с объектом «доходы минус расходы», то для него покупка товара у поставщиков — плательщиков НДС дает возможность учитывать полученный НДС в составе своих расходов. Даже если налог выделен в счете-фактуре. А вот ООО на УСН с объектом «доходы» не имеет такой возможности: вычет НДС покупатель осуществить никак не сможет даже при наличии счета-фактуры.

Организации, работающие на ОСН с НДС, имеют дело с более квалифицированными и придирчивыми проверяющими из налоговых органов. Это связано с тем, что НДС таит много подводных камней, и любая обнаруженная ошибка налогоплательщика приведет к многотысячным штрафам и суммам неустойки. Тогда как плательщики налогов на льготных режимах избавлены от возможности допущения подобных ошибок самими принципами применяемого режима налогообложения.

Когда ООО платит НДС при применении УСН или ЕНВД

Стать плательщиком УСН или ЕНВД или двух этих режимов одновременно юрлицо может только при соблюдении определенных требований в части:

- видов ведущейся им деятельности (обе системы), состава капитала (обе системы), структуры организации (УСН);

- показателей объема доходов (УСН), численности работников (обе системы), стоимости основных фондов (УСН).

Возможность соответствия этим требованиям возникает у компаний с небольшими оборотами, размер которых ограничивается при УСН определенными количественными показателями дохода, а при ЕНВД самими видами осуществляемой деятельности, не предполагающими больших масштабов.

Чтобы начать применять УСН, юрлицу достаточно направить в ИФНС уведомление о соответствующем намерении. Однако применять этот режим можно только с начала очередного года, а отказаться от его использования — не раньше начала следующего за ним года.

Будущему плательщику ЕНВД придется подать заявление о постановке на учет в качестве такого плательщика. Сделать это нужно, начав подпадающую под налог деятельность. Отказаться от работы на вмененке можно в любой момент, также подав заявление.

Несмотря на то что при обоих режимах применяющие их налогоплательщики освобождаются от уплаты НДС, в определенных ситуациях этот налог им придется платить (п. 2 ст. 346.11, п. 4 ст. 346.26, подп. 1 п. 5 ст. 173 НК РФ):

- при ввозе товаров на территорию РФ;

- осуществлении функций налогового агента;

- принятии на себя роли ответственного участника товарищества;

- выставлении счетов-фактур с указанием в них выделенной суммы НДС.

Таким образом, чтобы не оказаться в ситуации необходимости уплачивать налог на добавленную стоимость, неплательщику НДС следует контролировать отсутствие выполнения операций, обязывающих к его уплате.

Из существующих систем налогообложения ООО может воспользоваться общей и спецрежимами, предназначенными для юрлиц. НДС возможно не применять:

- на общей системе и ЕСХН как освобождение от этой обязанности при соблюдении определенных условий;

- УСН и ЕНВД, само использование которых предполагает отсутствие такого налога, но при этом имеется ряд ситуаций, обязывающих к его уплате. Чтобы иметь право применять каждую из этих систем, юрлицу необходимо соответствовать определенному набору критериев.

Таким образом, работать без НДС вправе только организации, которые отвечают разрешающим неприменение этого налога условиям.

Открыть ООО без НДС — реальная задача, но для этого важно выбрать правильный режим выплаты налогов. Не секрет, что многое зависит от формы налогообложения предприятия, вида деятельности и прочих факторов

Ниже рассмотрим, какие налоги предусмотрены для ООО (в зависимости направления работы), а также как уйти от НДС (если это требуется).

Расчет НДС в 2020 году

Налог на добавленную стоимость рассчитывается по следующей формуле:

НДС от реализации

НДС от реализации – сумма налога, исчисленная продавцом при продаже товара (работ, услуг) покупателю (по счету-фактуре с выделенной суммой НДС), отражаемая в налоговой декларации.

При продаже своего товара продавец в счету–фактуре, помимо основной стоимости товара, указывает сумму НДС, подлежащую уплате.

То есть при оплате товара (выполнении работ, оказании услуг) продавец получает на руки доход от продажи своего товара (выполнении работы или оказании услуг) + НДС.

Данная сумма НДС и называется НДС от реализации.

НДС от реализации рассчитывается по следующей формуле: Налоговая база х Налоговая ставка

Налоговая база

База по НДС — это стоимость товаров (работ и услуг) с учетом акцизов (если реализуются подакцизные товары), но без учета НДС. Налоговая база определяется на ту дату, которая наступила первой:

- На день оплаты товаров (работ, услуг);

- На день частичной оплаты в счет будущих поставок товара (выполнении работ или оказании услуг);

- На дату передачи товаров (работ или услуг).

Налоговая ставка

В 2020 году действуют три основные ставки НДС:

- 0% — при реализации товара, вывезенного с территории РФ в порядке экспорта, а также товара, помещенного под таможенную процедуру свободной таможенной зоны, в отношении услуг по международной перевозке и ряда иных операций, поименованных в п. 1 ст. 164 НК РФ;

- 10% — при продаже, указанных в п. 2 ст. 164 НК РФ (по перечню, утвержденном Правительством РФ): печатных изделий, продовольственных товаров, товаров для детей, медицинских товаров, племенного скота, услуг по воздушным и ж/д перевозкам внутри страны;

- 20% — по иным операциям, не подпадающим под обложение ставками 0% и 10%.

Примечание: при получении авансов (предоплаты), а также в некоторых иных случаях, налоговая база определяется по расчетным ставкам: 10/110 и 20/120.

Пример расчета НДС от реализации

ООО «Ромашка» реализовало материалы на сумму 600 тыс. руб. (в том числе НДС – 20%: 100 тыс. руб.) Сумма НДС от реализации составит 100 тыс. руб.

Налоговый вычет («входной» НДС)

Сумма НДС, исчисленная при приобретении товаров, называется налоговым вычетом или «входным» НДС. На данную сумму уменьшается НДС от реализации и если «входной» НДС больше НДС от реализации разница подлежит возмещению из бюджета (НДС к возмещению).

Например, было продано товаров на общую сумму 120 тыс. руб. (в том числе НДС от реализации — 20 тыс. руб.), а приобретено на сумму 240 тыс. руб. (в том числе налоговый вычет — 40 тыс. руб.). Итого сумма НДС к возмещению составит 20 тыс. руб. (40 тыс. руб. – 20 тыс. руб.).

НДС к восстановлению

НДС к восстановлению – это сумма налога, которая должна быть исчислена и включена в налоговую декларацию в определенных случаях.

Например, вы приобрели товар и заявили вычет по нему. Затем решили перейти на один из спецрежимов. На момент перехода на специальный режим, определенная часть товара осталась нереализованной.

Так как вычет по НДС был заявлен, а товар не реализован его необходимо восстановить. Связано это с тем, что с момента перехода на специальный налоговый режим плательщиком по НДС вы являться не будете.

Примечание: случаи, когда НДС подлежит восстановлению, указаны в п. 3 ст. 170 НК РФ.

Законные способы оптимизации НДС

По словам эксперта, налоговое законодательство включает множество инструментов, которые можно законно использовать для увеличения прибыли компании и уменьшения налоговой нагрузки. Среди самых эффективных ― работа на специальных налоговых режимах. Упрощенная и патентная системы налогообложения вообще не предусматривают необходимости платить НДС. К таким же удобным спецрежимам относится ЕСХН — единый сельхозналог. Эти режимы налогообложения исключают также необходимость уплаты налогов на прибыль и имущество.

Другие техники не менее эффективны.

Освобождение от НДС

Получить его могут как юрлица, так и индивидуальные предприниматели

Для оформления льготы важно соблюдение главного условия: доход от продаж, не подразумевающих добавление НДС к цене продукции или услуг, за предыдущие три месяца не должен превышать двух миллионов рублей.

Использование пониженных ставок

Законодательно установлена единая ставка НДС, она составляет 20%. Но для ряда товаров могут использоваться пониженные ставки.

Так при продаже продуктов и детских товаров к их стоимости добавляют только 10%. Аналогичная ставка действует на медицинские товары и школьные принадлежности.

Товары экспортной группы вовсе не облагаются НДС: компаниям, которые занимаются экспортными поставками, не нужно закладывать добавленные суммы к их стоимости. Нулевая ставка действует также для перевозчиков, работающих на международных направлениях: услуги перевозок в данном случае НДС не облагаются.

Дробление бизнеса

Путем разделения компании от крупной формы бизнеса, использующей ОСН, на несколько мелких субъектов можно оптимизировать налоговые траты. Отдельными мелкими хозяйствующими субъектами в структуре торговой или производственной компании логично выделить направления:

-

оптовое;

-

розничное;

-

производственное;

-

сервисное.

Эти меры будут выгодными для государственных учреждений, строительных и производственных компаний, а также предприятий, работающих с государственным оборонным заказом. Они же помогут оптимизировать налогообложение в компаниях, у которых несколько бизнес-направлений, облагаемых и необлагаемых НДС, с ведением раздельного учета.

Как получить освобождение от уплаты НДС

ИП может получить освобождение от уплаты НДС тогда, когда работать приходится по тем видам деятельности, что предусмотрены налоговым законодательством как не связанные с НДС. В 2019 году перечень льготных видов деятельности с нулевой ставкой НДС был расширен. Сюда вошли предприниматели, которые занимаются пассажирскими перевозками по регулируемой тарификации, участники инновационных проектов и некоторые другие.

Выплачивать никогда не лишние деньги не хочется, особенно, когда бизнес не приносит слишком много доходов. Это понимает и государство, поэтому несколько упростило жизнь малому бизнесу.

Индивидуальный предприниматель, который за последние три месяца получил дохода не более 2 млн рублей, перестает быть плательщиком НДС. Впрочем, радоваться рано, так как всюду есть подводные камни. Наиболее «острыми» из них являются требования к ИП предоставить все уведомления и выписки из книг продаж и учета, а также счета-фактуры, которые бы действительно подтверждали, что других доходов у вас нет, и не было, и даже быть не может.

Впрочем, не все предприниматели традиционно используют свое право на льготы: многие осознанно продолжают работать с НДС, невзирая на небольшие обороты от бизнеса. Ведь это открывает им доступ к большим заказам от крупных предприятий на общих налоговых режимах. А бизнес с большими оборотами неохотно соглашается на работу с контрагентами без налога на добавочную стоимость.

Как платить и когда необходимо перечислять НДС?

Вся работа с НДС у ИП проводится раз в квартал, и подготавливается отчетность по получению доходов, а соответственно и по будущим расходам. Установлено, что полная сумма НДС может быть переведена в более или менее раскрытые сроки, но треть налога обязательно должна быть перечислена в налоговую службу до 25 числа месяца каждого квартала.

На основе всех существующих документов, счетов, фактур и чеков в результате заполняется специальная декларация по НДС.

Когда уже есть положительный ответ на вопрос, платит ли ИП НДС, следует сказать, что ставки и суммы, которые изымаются из счетов плательщика, берутся не с неба. Они уставлены законодательством и рассчитаны для разных групп товаров.

Ключевым изменением, которое касается начисления налога, стало увеличение его ставки на 2% с 2019 года. Это нововведение затронуло всех без исключения россиян и не обошло предпринимателей.

Так, общая ставка теперь равняется 20% вместо прежних 18% и сюда включаются практически все существующие товары, которые распространяются по стране, а вот некоторые группы товаров, которые отдельно указаны в актах Правительства, могут иметь ставку в 10%. К таким уникальным товарам относятся медикаменты, книги, товары для малышей и подобное. С апреля 2019 года действует Постановление Правительства №1487, которое скорректировало прежний список льготных товаров со ставкой 10% и расширило его.

Наиболее приятная ставка в 0% устанавливается для большинства экспортных товаров и всех услуг, которые касаются их выгрузки, погрузки, транспортировки, перевозки и т.п. Многие потенциальные партнеры для бизнеса сразу интересуются, работают ли ИП с НДС. Это может быть важным, так как контрагенту целесообразнее приобретать товары/услуги и сотрудничать с предпринимателем, оплачивающим НДС, – цена товара уже идет с налогом, а значит, покупатель может надеяться на уменьшение своей налоговой нагрузки на уплаченный в пользу ИП НДС.

Таким образом, окончательный ответ на то, должен ли ИП платить НДС, зависит только от самого частника и его решений, например, будет ли он переходить на другую налоговую систему.

Примеры расчета НДС

Пример 1. ИП продает молоко (мясо или другую сельхозпродукцию). Ему перечислили аванс на сумму 50 тысяч рублей. С этой суммы нужно заплатить НДС по ставке 10%.

Сколько НДС нужно заплатить, находим путем следующего расчета:

50000 * 10% / 110% = 4545,45 рублей. 4545,45 рублей – это сумма оплаты НДС для ИП, которую нужно заплатить в бюджет. Это чистый пример без уменьшения (зачета) на входящий НДС.

Можно проверить правильность расчета:

45454,55 – это сумма без НДС, налогооблагаемая база (50000 – 4545,45). Умножив базу на 10%, получим только что найденную сумму – 4545,45 рублей.

Пример 2. ИП передал кому-то имущественные права на сумму 132578,44 руб. Нужно вычленить НДС и заплатить в бюджет. В данном случае ставка налога – 20%. Расчет: 132578,44 * 20% / 120% = 22096,41.

22096,41 – это сумма НДС (снова в чистом примере, без зачетов входного НДС), которую нужно заплатить в бюджет. И снова проверим, правильно ли применена расчетная ставка:

110482,03– сумма без НДС, налоговая база (132578,44-22096,41), умножаем ее на 20% и находим сумму НДС, равную 22096,41 руб.

НДС оптимизирует налогообложение, но все-таки минусы

Основным недостатком, который имеет НДС, это рабочая нагрузка на предприятие. С одной стороны предприниматель воспринимает бухгалтера как оператора информационных систем, с другой организация, которая обязана платить федеральный налог, обязывается вести учет в полной мере. Что это значит:

Предприятие, которое работает в режиме общего налогообложения, всегда подвержено рискам. В большинстве случаев избежать штрафных санкций удается благодаря работе компетентных бухгалтеров. Но не стоит забывать, что работа налоговых инспекторов по проверке поступлений в федеральный бюджет особенно усердна. В условиях часто меняющегося законодательства необходимо быть особо бдительными.

НДС в договоре

В договоре рекомендуется указать сумму НДС, ставку НДС, а также то, включает цена договора сумму НДС («в том числе НДС …») или цена указана без учета НДС и НДС добавляется к цене («кроме того НДС …»).

Если НДС в договоре не выделен, то считается, что цена в договоре включает в себя НДС. В этом случае, исходя из судебной практики, продавец должен исчислять НДС из стоимости договора по расчетной ставке 20 / 120 или 10/110, а не увеличивать стоимость на сумму НДС. Фактически это означает, что при не указании НДС в договоре, бремя ошибки ложится на продавца, а не на покупателя (реальная выручка продавца равна стоимости договора, уменьшенной на сумму НДС).

Поэтому важно четко указать сумму НДС, ставку налога (20%, 10% или 0%), а также то, включает цена договора сумму НДС или цена указана без учета НДС и НДС добавляется к цене. Примеры правильного указания НДС в договоре

Примеры правильного указания НДС в договоре

Цена услуги 120 000 (Сто двадцать тысяч) рублей, в том числе НДС по ставке 20%, 20 000 (Двадцать тысяч) рублей.

Цена товара 120 000 (Сто двадцать тысяч) рублей, в том числе НДС по ставке 20%, 20 000 (Двадцать тысяч) рублей.

Цена услуги 100 000 (Сто тысяч) рублей, кроме того НДС по ставке 20%, 20 000 (Двадцать тысяч) рублей.

Цена работы 100 000 (Сто тысяч) рублей без учета НДС. Кроме того НДС по ставке 20%, 20 000 (Двадцать тысяч) рублей.

Допускаются и такие формулировки:

Цена услуги 120 000 (Сто двадцать тысяч) рублей, в том числе НДС по ставке 20%.

Цена товара 120 000 (Сто двадцать тысяч) рублей, с учетом НДС по ставке 20%.

Цена работ 100 000 (Сто тысяч) рублей, кроме того НДС по ставке 20%.

Цена работы 100 000 (Сто тысяч) рублей без учета НДС. Кроме того НДС по ставке 20%.

В то же время, лучше четко указать сумму НДС, чтобы была ясность в этом вопросе.

Условие об НДС, учитывающее возможное изменение ставки НДС

Стоимость товара 100 000 (Сто тысяч) рублей без учета НДС. Кроме того НДС, который исчисляется по ставке, предусмотренной п. 3 ст. 164 Налогового кодекса Российской Федерации (НК РФ), действующей на дату отгрузки товара.

Стоимость работ 100 000 (Сто тысяч) рублей без учета НДС. Кроме того НДС, который исчисляется по ставке, предусмотренной п. 3 ст. 164 налогового кодекса Российской Федерации, действующей на дату передачи результатов работ Заказчику.

Можно ли округлять сумму НДС в договоре до целых рублей?

Законодательство требует указания НДС в счете-фактуре в рублях и копейках. В договоре указывается сумма НДС, которая предъявляется покупателю. Исходя из этой суммы формируется счет-фактура. Поэтому НДС в договоре рекомендуется указывать в рублях и копейках.

Подробнее: Можно ли округлять сумму НДС в договоре до целых рублей?

Расчет

Основная формула налога на прибыль организаций такова:

где

- НП — налог на прибыль;

- С — ставка;

- Б — база для расчета.

ООО «Колибри» производит и продает мягкие игрушки. Выясним размер налога, который фирма заплатит за 2021 г., если:

- ООО получило кредит в банке на 500 000 рублей;

- продало игрушки на 1 200 000 рублей с учетом НДС;

- использовало сырье для производства на 350 000 рублей;

- выплатило зарплату рабочим в сумме 250 000 рублей;

- страховые взносы составили 40 000 рублей;

- провело амортизацию на сумму 30 000 рублей;

- заплатило проценты по кредиту в размере 25 000 рублей;

- хочет учесть прошлогодний убыток в размере 120 000 рублей.

Расходы ООО «Колибри» в 2021 году:

Так как доход рассчитывается без учета НДС, то он составит 1 000 000 рублей при ставке НДС 20%. А 200 000 рублей — сумма НДС, которую ООО перечислит государству. Суммы по кредитам взносами не облагаются, они просто не включаются в налоговую базу по пп. 10 п. 1 . 500 000 рублей кредита не считаются доходом.

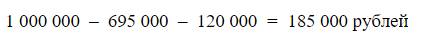

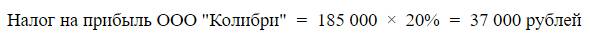

Тогда прибыль ООО «Колибри» в 2021 году:

Это доход минус расходы и минус убыток прошлого года.

Расчет по формуле:

Из которых идут в бюджет РФ:

Идут в бюджет региона:

Пример ООО «Колибри» используем далее, чтобы показать расчеты на онлайн-калькуляторе.

Автоматически рассчитать суммы налогов позволяет удобное приложение , вам не надо следить за изменением ставок, сервис обновляется автоматически, с учетом последних изменений законодательства. Программа предупредит о сроках сдачи отчетности и уплаты налогов, подскажет, что и как сделать.

Обязанность ведения раздельного учета НДС

Налогоплательщики, осуществляющие налогооблагаемые и освобождаемые от обложения налогом на добавленную стоимость операции в соответствии с положениями ст. 149 НК РФ, обязаны вести раздельный учет таких операций ( НК РФ).

Кроме того, нужно раздельно учитывать суммы «входного» НДС по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, которые используются в облагаемых и не облагаемых налогом операциях.

Так как в случае приобретения товаров (работ, услуг), имущественных прав как для облагаемых налогом, так и для освобождаемых от налогообложения операций суммы «входного» НДС принимаются к вычету либо учитываются в стоимости товаров (работ, услуг) в той пропорции, в которой они используются для операций, подлежащих налогообложению или освобожденных от него ( НК РФ).

Напомним, что по общему правилу суммы НДС, предъявленные продавцом покупателю (или уплаченные на таможне при ввозе товаров на территорию РФ), принимаются к вычету покупателем, если:

— приобретенные товары (работы, услуги), имущественные права используются для осуществления операций, облагаемых налогом на добавленную стоимость ( НК РФ);

— приобретенные товары (работы, услуги), имущественные права приняты к учету ( НК РФ);

— имеется правильно оформленный счет-фактура поставщика (для импортных товаров имеются документы, подтверждающие фактическую уплату сумм налога при ввозе товаров на территорию РФ (п. 2 ст. 169, НК РФ)).

Из этого общего правила есть исключения.

В силу прямого указания НК РФ суммы «входного» НДС, предъявленные покупателю при приобретении товаров (работ, услуг), к вычету не принимаются, а учитываются в стоимости приобретенных товаров (работ, услуг) в следующих случаях приобретения товаров (работ, услуг):

— используемых для операций, не подлежащих налогообложению (освобожденных от налогообложения) согласно ст. 149 НК РФ;

— используемых для операций по производству и (или) реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации;

— используемых лицами, не являющимися налогоплательщиками НДС либо освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате налога;

— используемых для операций, не признаваемых объектом налогообложения в соответствии с НК РФ.

Налогоплательщик обязан вести раздельный учет сумм налога на добавленную стоимость по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых этим налогом, так и не подлежащих налогообложению операций (абз. 5 НК РФ).

Исполнение налогоплательщиком требования, установленного НК РФ, возможно лишь в случае соблюдения правил ведения раздельного учета сумм налога, предусмотренного для ситуации осуществления как облагаемых, так и не подлежащих налогообложению (освобожденных от налогообложения) операций (абз. 5 НК РФ, разд. 2 Обзора практики рассмотрения налоговых споров Президиумом ВАС РФ, ВС РФ и толкование норм законодательства о налогах и сборах, содержащееся в решениях КС РФ за 2013 г., направленного нижестоящим налоговым органом Письмом ФНС России от 24.12.2013 N СА-4-7/23263, Постановление Президиума ВАС РФ от 05.07.2011 N 1407/11 по делу N А40-167992/09-13-1421, п. 2.2 Определения КС РФ от 04.06.2013 N 966-О).

Таким образом, раздельный учет «входного» НДС необходим для того, чтобы принимать к вычету только ту часть «входного» НДС, которая относится к облагаемым этим налогом операциям. А по необлагаемым операциям налогоплательщик не может поставить «входной» НДС к вычету — вместо этого сумма налога учитывается в расходах при расчете налога на прибыль.

При отсутствии раздельного учета суммы «входного» НДС по товарам (работам, услугам), которые используются одновременно и для облагаемых, и для не облагаемых НДС операций, нельзя отнести ни к вычетам по облагаемым НДС операциям, ни учесть в расходах при расчете налога на прибыль по необлагаемым операциям (абз. 6 НК РФ, Письмо Минфина России от 11.01.2007 N 03-07-15/02). Сумма «входного» НДС в такой ситуации покрывается за счет собственных средств организации.