Dow jones industrial average (dji)

Содержание:

- Понимание мирового индекса устойчивости Доу-Джонса

- Характеристики и методология мира DJSI

- Особые соображения

- Компоненты индекса Доу

- Что такое индекс Доу Джонса

- История индекса ДОУ

- Как и где заработать на индексе

- Быки и медведи

- Как рассчитать индекс?

- Как рассчитывается значение индекса Dow Jones

- Что означает падение индекса Доу-Джонса, и чем это грозит

- Индекс Dow Jones в экономике

- Расчет индекса Доу Джонса

Понимание мирового индекса устойчивости Доу-Джонса

Мировой индекс устойчивости Доу-Джонса (W1SGI) является частью более крупного семейства индексов устойчивости Доу-Джонса (DJSI), которые были запущены в 1999 году в качестве первого глобальногоэталона устойчивости.Семейство индексов включает аналоги DJSI World, характерные для Северной Америки, Европы, Азиатско-Тихоокеанского региона, Кореи, Австралии, Чили и развивающихся рынков.

DJSI World охватывает десятки отраслевых групп и имеет членов из более чем 20 стран. Из-за возросшего интереса инвесторов к социально ответственным инвестициям и корпоративной экологической ответственности, этот индекс был лицензирован многими управляющими частным капиталом для использования в качестве эталона, и к нему привязаны миллиарды активов под управлением.

По состоянию на 31 августа 2020 г. в десятку крупнейших по весу участников индекса входили Microsoft Corp, Nestle, Bank of America, Alphabet Inc и Unitedhealth Group Inc. Многие компании, которые стали участниками индекса, рассматривают это как возможность для повышения осведомленности акционеров об экологических усилиях и будет выпускать пресс-релизы, чтобы объявлять о своем членстве в индексе и рекламировать свое лидерство в области экологической устойчивости.

Краткий обзор

Еще один популярный индекс устойчивости – это индекс устойчивости Доу-Джонса в Северной Америке, который включает 20% крупнейших из 600 акций, включенных в глобальный индекс широкого рынка S&P, основанный на экологических, социальных и корпоративных практиках.

Характеристики и методология мира DJSI

DJSI World, в июне 2020 года, сообщает 317 составляющих и пятилетние годовом чистый совокупный доход на 7,8%.Около 47% веса эталонного теста по рыночной капитализации было сосредоточено в компаниях, базирующихся в Соединенных Штатах, из которых было 59. Разделение по секторам показало, что 25,3% компаний, перечисленных в DJSI World, были компаниями информационных технологий.Вторым по величине сектором было здравоохранение (21,3%), а на третьем месте – финансы (12,3%).

С точки зренияраскрытия экологической, социальной и управленческой информации (ESG) индекс показал углеродный след (измеренный в метрических тоннахвыбросовCO2 на 1 миллион вложенных долларов) примерно на 57,7% лучше, чем более широкий индекс S&P Global BMI, индекс, на основе которого Мир рисует свои составляющие.Выбросы от запасов ископаемого топлива в среднем составили около 21,4% от данных, указанных в S&P Global BMI, и DJSI World также показал лучшие результаты с точки зрения углеродной эффективности.7

Индекс взвешивается на основерыночной капитализации в свободном обращении, и изменения вносятся один раз в год в сентябре на основе обновленных оценок устойчивости.Корпоративная устойчивость каждой компании, представленной в индексе, оценивается с помощью сложной системы взвешивания, которая учитывает экономические, экологические и социальные показатели.Фирмы-кандидаты дополнительно оцениваются на основекомментариевСМИ и заинтересованных сторон, а также отраслевых критериев.

Особые соображения

Компании, зарегистрированные в DJSI World, ежегодно проходят переоценку.Процесс подсчета очков начинается в марте, а новые результаты публикуются в сентябре.Те компании, которые не демонстрируют стабильного прогресса, могут быть исключены из индекса.Компании также могут быть исключены между ежегодными проверками, если индексный комитет определит, что компания ведет себя не в соответствии с руководящими принципами устойчивого развития.Компания может быть исключена из индекса на основании различныхэтических исключений, включая ее подверженность воздействию алкоголя, азартных игр, табака, оружия, огнестрельного оружия, ядерной энергии, ядерного оружия и развлечений для взрослых.

Индексный комитет также рассматривает новости об участии каждой компании в вопросах ESG, которые могут нанести ущерб репутации компании и ее основному бизнесу.Сюда входит широкий круг вопросов, таких как вопросы прав человека, трудовые споры, безопасность на рабочем месте, незаконная коммерческая практика, мошенничество и экологические катастрофы.

Компоненты индекса Доу

Индекс часто переоценивается, чтобы заменить компании, которые больше не соответствуют критериям листинга, на те, которые соответствуют. К 1928 году индекс вырос до нынешнего уровня из 30 компонентов. С тех пор его состав менялся всего 60 раз.

Первое изменение произошло всего через три месяца после запуска индекса 30 компонентов. В первые несколько лет, вплоть до Великой депрессии, его компоненты претерпели множество изменений. Первое крупномасштабное изменение произошло в 1932 году, когда были заменены восемь акций Dow.

Последнее крупномасштабное изменение в составе индекса Доу-Джонса до 2020 года произошло в 1997 году. В это время были заменены четыре компонента индекса: Travelers ‘Group заменила Westinghouse Electric; Johnson & Johnson заменили Bethlehem Steel; Hewlett-Packard занял место Texaco, а Wal-Mart заменил Woolworths.

Два года спустя, в 1999 году, были заменены еще четыре компонента Dow, когда были исключены Chevron, Sears Roebuck, Union Carbide и Goodyear Tire, в то время как были добавлены Home Depot, Intel, Microsoft и SBC Communications.

26 июня 2018 г. компания Walgreens Boots Alliance, Inc. заменила компанию General Electric. Кроме того, United Technologies объединилась с Raytheon Company, и новая корпорация вошла в индекс как Raytheon Technologies, а DowDuPont отделилась от DuPont и была заменена Dow Chemical Company в 2020 и 2019 годах соответственно.

24 августа 2020 г. к Dow были добавлены Salesforce, Amgen и Honeywell, заменившие ExxonMobil, Pfizer и Raytheon Technologies.

В таблице ниже в алфавитном порядке перечислены компании, включенные в DJIA по состоянию на август 2020 года:

Компоненты промышленного индекса Dow Jones

| Компания | Тикер | Год добавления |

|---|---|---|

| 3M | MMM | 1976 |

| American Express | AXP | 1982 |

| Amgen | AMGN | 2020 |

| Apple Inc. | AAPL | 2015 |

| Boeing | BA | 1987 |

| Caterpillar | CAT | 1991 |

| Chevron | CVX | 2008 |

| Cisco Systems | CSCO | 2009 |

| The Coca-Cola Company | KO | 1987 |

| Dow Inc. | DOW | 2019 |

| Goldman Sachs | GS | 2013 |

| The Home Depot | HD | 1999 |

| Honeywell | HON | 2020 |

| IBM | IBM | 1979 |

| Intel | INTC | 1999 |

| Johnson & Johnson | JNJ | 1997 |

| JPMorgan Chase | JPM | 1991 |

| McDonald’s | MCD | 1985 |

| Merck & Co. | MRK | 1979 |

| Microsoft | MSFT | 1999 |

| NIKE | NKE | 2013 |

| Proctor & Gamble | PG | 1932 |

| Salesforce | CRM | 2020 |

| The Travelers Companies | TRV | 2009 |

| UnitedHealth Group | UNH | 2012 |

| Verizon | VZ | 2004 |

| Visa | V | 2013 |

| Walmart | WMT | 1997 |

| Walgreens Boots Alliance | WBA | 2018 |

| The Walt Disney Company | DIS | 1991 |

30 компаний DJIA по состоянию на август 2021 г.

Что такое индекс Доу Джонса

До середины XIX века в мире не было биржевого индикатора, способного отобразить экономическое состояние страны или какого-то сектора экономики. При выборе акций для покупки инвесторы пользовались только фундаментальным анализом: изучали компанию, ее отчетную документацию, новости и прогнозировали ее развитие. Это было время бурного роста американской экономики: по всей стране строились железные дороги, открывались промышленные предприятия, добывалось сырье для обеспечения их способности.

Экономика развивалась, а оценить уровень ее роста было невозможно – не было ни формул, ни специальных индикаторов. В 1884 году такой инструмент был разработан Чарльзом Доу, основателем и редактором газеты Wall Street Journal. Его индекс создавался как индикатор, позволяющий журналистам и аналитикам оценивать общие показатели развития американской экономики.

Сначала индекс назывался Dow Jones Transportation Average, так как в его расчет брались акции 11 компаний, девять из которых были железнодорожными. Этот индекс до сих пор существует и торгуется под биржевым тикером TRAN.

В 1896 году появился новый индекс – Dow Jones Industrial Average (DJIA), задача которого – оценивать уровень развития американской промышленности. Сначала в расчет брались акции 12 промышленных предприятий, в 1916 году их численность выросла до 20, а уже в 1920 году – до 30. Именно этот индикатор по умолчанию и называют индексом Доу-Джонса. Именно о нем чаще всего говорят и пишут в новостях.

Описание понятия простыми словами

За последние 100 лет правила расчета индекса нисколько не изменились. Он по-прежнему показывает состояние американской экономики на основе цен акций 30 крупнейших компаний. Периодически обновляется его состав: какие-то компании банкротятся или по другим причинам прекращают работать, на их место приходят другие, но их число остается неизменным – 30.

Dow Jones Industrial Average – это старейший и важнейший биржевой индекс. Такие показатели помогают аналитикам делать экономические прогнозы, а инвесторам – отслеживать поведение рынка ценных бумаг. К примеру, когда часть акций подорожает или упадет в цене, индекс покажет, на сколько в среднем вырос или упал рынок.

Этот показатель важен, чтобы понять, в каком состоянии находится тот или иной сектор экономики, а уже при помощи технического и фундаментального анализа эксперты делают свои макроэкономические прогнозы.

Как рассчитывается индекс

Сначала индекс рассчитывался просто: суммировалась стоимость акций всех входящих в него компаний и делилась на их количество. Например, в 1896 году в расчет индекса брались акции 12 американских компаний. Их стоимость суммировалась и делилась на 12. Полученное число и было значением Доу-Джонса. Оно сравнивалось с предыдущими расчетами и так определялось, вырос индекс или упал.

У такого способа было много недостатков, главный из которых – неточность. Для расчета индекса суммировалась стоимость каждой акции компании, которая была в списке Доу-Джонса, но при этом не учитывалась их капитализация и позиции на рынке. К примеру, одна компания выпускает 1 млрд акций, а другая – 10 тыс., но стоимость каждой ценной бумаги примерно равна. Если эти акции суммировать и поделить на две, мы не получим цифры, отображающей реальное положение дел на рынке.

Другой пример: компания-эмитент раздробила свои акции, их стало вдвое больше, цена на них снизилась, но капитализация осталась прежней. Если и дальше делить стоимость акций на количество компаний, индекс покажет снижение, хотя падения на рынке не было.

Базовое значение индекса на 17 апреля 2020 годы составляет 23350,45 пункта. Один пункт равен 1 доллару США. Если индекс вырос на 100 пунктов, это значит, что общая стоимость акций, которые учитываются при его расчете, выросла на 100 долларов.

Как узнать актуальное значение

Среди русскоязычных изданий выделяют:

- Investing. В новостном разделе ежедневно публикуются материалы о фондовых рынках. В них в обязательном порядке указывается и значение Dow Jones Industrial Average.

- РБК. Один из главнейших источников финансовой информации в Рунете. Значение индекса публикуется в ежедневных новостях и аналитических разборах.

- Коммерсант. Значение регулярно публикуется в новостях, выходящих в этой газете.

История индекса ДОУ

Как и в случае индекса Nasdaq, появление было одномоментным. Интересно, что показатель является одним из наиболее давних в истории как американской, так и мировой экономики, поскольку впервые был озвучен в 1884 году. Авторами понятия являются редактор газеты Wall Street Journal и собственник компании Dow Jones & Company Чарльз Доу. Изначально в него входило 11 компаний, из которых подавляющее большинство — железнодорожные корпорации и производственные фирмы. А спустя 12 лет индекс получил характерную приставку «промышленный» и был не просто озвученный, а официально опубликованный 26 мая. Сегодня в его составе не только промышленные гиганты, а употребление такого слова не более, чем дань истории.

В период 1939-1956 и 1959-1976 гг значение индекса не менялось ни разу. Первое опубликованное значение было 40,94.

Как рассчитывается индекс

Изменяющийся график Dow Jones интересен для опытных инвесторов, трейдеров, новичков во вложении средств. Изначально для его расчета применялась самая обычная формула — среднее арифметическое от цен акций всех компаний в его числе. На текущий момент ситуация изменилась: используют среднее масштабируемое. Это означает, что сумма всех цен на бумаги делится на делитель, который регулярно изменяется под воздействием факторов:

- сплит (дробление);

- консолидация (объединение).

Благодаря такому подходу индекс сопоставляется с учетом внутренней структуры ценных бумаг всех компаний, но и он получает регулярную порцию критики.

Доходность индекса

Поскольку этот индекс самый старый в истории Америки, учет его доходности ведется давно. Разумеется, что она изменяется с учетом изменений стоимости по каждой ценной бумаги и позиции, размеру выплачиваемых дивидендов. Средняя доходность в месяц в лице стандартного ETF находится на отметке 2,4%, модифицированного (несколько фондов, что копируют как все, так и часть направлений цен на акции) достигает отметки 3,5%.

Как и где заработать на индексе

Индекс — старый, эффективный инструмент, которым пользуются и миллиардеры, и обычные люди. Например, неопытный инвестор хочет сохранить капитал. Что предлагает мировая практика?

Купить бумаги сразу всех компаний из индекса, вложиться понемногу на каждую. Упадёт одна — подорожает другая. О том, как это проще всего сделать, я писал много, но начать можно с этой статьи. Доход, конечно, будет среднерыночный, но хранить пенсию можно — деньги на растаят от инфляции.

Метод так популярен, что появился новый финансовый инструмент — ETF фонды. Они копируют для портфеля состав какого-нибудь индекса и заключают его в одной ценной бумаге. Так, инвестор покупает одну бумагу, а вместе с ней — целый портфель.

Самые популярные фонды на базе Dow:

- DIA от StateStreet

- UDOW и DDM от ProShares (с плечом)

Купить такой фонд можно через одно из популярных зарубежных брокеров:

- Interactive Brokers

- CapTrader

- Exante

- Just2Trade

Фактически единственный настоящий крупный американский брокер, который еще работает с россиянами.

Плюсы:

- Есть поддержка на русском языке

- Хорошие комиссии

- Депозит можно пополнять рублями (мимо валютного контроля)

К минусам отнесу:

- Минимальный депозит 10.000$

- Комиссия за неактивность

Немецкий представляющий брокер IB для прямого выхода на зарубежные рынки. Здесь находится мой инвестиционный портфель.

Из плюсов:

- работает с россиянами

- наличие русскоязычной версии сайта

- вменяемые комиссии

- отсутствие платы за неактивность

- страховка в рамках законодательства США на $500к

К минусам отнесу:

- Поддержка исключительно на английском и немецком

- Сама служба поддержки работает плохо

Еще один интересный брокер для выхода за рубеж, причем не из семейства IB. К сожалению россиянам открывают договора только на Кипре.

Из плюсов:

- Приемлемые комиссии

- Факт успешной проверки работы со стороны SEC

- Русскоязычный сайт и поддержка

К минусам:

- Кипрская юрисдикция

- Плата за неактивность

Компания является американской «дочкой» Финама и создана чтобы выводить на американский рынок клиентов из СНГ.

Плюсы:

- Максимально простое открытие счета

- Русскоязычная поддержка

- Открытие счета от 200$

Минусы:

- Довольно высокие комиссии

- Разного рода дополнительные платежи

Загрузка …

Предостережение (о Форексе и Бинарных опционах)

Брокеры предлагают заработать на CFD и бинарных опционах — вторичных финансовых продуктах. Для этого есть свои финансовые рынки: бесплатно регистрируйся и торгуй. Только к реальной бирже эти площадки не имеют отношения — это ловушки мошенников. Если вам позвонит «брокер», задайте только один вопрос, который отсеет 90% аферистов: «У вас есть лицензия ЦБ или SEC?».

Быки и медведи

Изначально эти термины применялись только к трейдерам, торгующим на фондовом рынке, но потом они распространились и на другие торговые площадки. Быками называют игроков, которые покупают актив в расчете на рост его стоимости. В оптимальном случае такой спекулянт покупает акцию (облигацию, фьючерс) на дне и продает на пике, когда спрос на актив достигает максимума.

Изначально эти термины применялись только к трейдерам, торгующим на фондовом рынке, но потом они распространились и на другие торговые площадки. Быками называют игроков, которые покупают актив в расчете на рост его стоимости. В оптимальном случае такой спекулянт покупает акцию (облигацию, фьючерс) на дне и продает на пике, когда спрос на актив достигает максимума.

Медведи — полная противоположность быкам. Это спекулянты, продающие финансовый инструмент в расчете на падение его котировок. На профессиональном языке такая операция называется короткой продажей без покрытия.

Биржевых животных легко представить по образной картинке: бык поднимает противника (цену) на рога снизу вверх, а медведь, наоборот, прибивает жертву (котировки) лапой вниз.

Подобная терминология применяется и к тенденциям, доминирующим на рынке. Если спрос на торговых площадках превышает предложение и финансовые активы поднимаются в цене, то наблюдается бычий тренд. Медвежья тенденция преобладает, когда состояние экономики ухудшается, и котировки акций падают. Если между покупателями и продавцами наблюдается равновесие, на рынке наступает боковой тренд.

Подобная терминология применяется и к тенденциям, доминирующим на рынке. Если спрос на торговых площадках превышает предложение и финансовые активы поднимаются в цене, то наблюдается бычий тренд. Медвежья тенденция преобладает, когда состояние экономики ухудшается, и котировки акций падают. Если между покупателями и продавцами наблюдается равновесие, на рынке наступает боковой тренд.

Во многом биржевой сленг формировался в Нью-Йорке, где зародилась первая фондовая биржа. Поэтому самая популярная скульптура быка стоит на Уолл-стрит, у входа в здание Нью-Йоркской фондовой биржи. Бронзовая скульптура весит более 3 т, ее длина составляет почти 5 м, а ширина — 4,7 м. Считается, что если потереть бычьи рога, это принесет удачу в бизнесе и финансовых делах.

Как рассчитать индекс?

Чтобы понять, что означает индекс Dow Jones и действительно вникнуть в цифры, которые отражают индекс, нужно понять, как он рассчитывается.

Чтобы можно было учитывать все исторические данные, которые способны повлиять на уровень индекса, был придуман специальный делитель (до этого сумма стоимости акций компаний делилась на их количество). Значение этого делителя постоянно изменяется.

Например, если взять, что сумма стоимости всех акций 30 компаний равна 2641,03, а делитель равен 0,1557159051116, то легко вычислить значение индекса, разделив 2641,03 на 0,1557159051116 = 16960,57. На деле индекс Dow Jones не так сложен.

При изменении стоимости акций хотя бы одной компании индекс также изменится. Изменение его в положительную сторону говорит о повышении цен на акции. Но это условно, так как повышение стоимости акций крупных компаний более ощутимо и может затмить небольшое снижение среди мелких. И если вы являетесь обладателем каких-либо акций компании, входящей в индекс Dow Jones, повышение его уровня еще не означает прибыль для вас.

Если, например, значение индекса упало на 100 пунктов, то это значит, что цена акций 30 компаний снизилась примерно на 100 долларов.

Как рассчитывается значение индекса Dow Jones

Значение индекса рассчитывается особенным способом. Если другие американские индексы используют взвешивание по капитализации или, если это объяснить простыми словами – чем больше рыночная стоимость компании, тем больше ее значимость в индексах. То есть на колебания индексов влияет совсем небольшое количество крупных фирм (например, на первые три компании приходится около 15 % веса, а на первую десятку – четверть веса из 500 компаний). То в индексе Доу-Джонса рассчитывается среднее значение стоимости 30 акций компаний в перерасчете на определенный коэффициент.

Первоначально основатели индекса суммировали цену каждой акции и полученную сумму делили на число компаний в индексе, которое было с самого начала (12).

Среднеарифметическое и было значением индекса. Но со временем в индексе происходило слияние компаний, их поглощение, деление акций и иные манипуляции. В итоге подход к расчету поменялся. Теперь сумму делят не на количество компаний в индексе (30), а на определенный коэффициент, который ниже единицы.

Например, допустим, что в индексе всего две компании (для простоты расчета): А и В. Первая стоит 80 $, вторая – 20. Тогда индекс будет равен 50 [($80+$20)/2)]. В компании А дробят акции 1 к 2 и вместо одной акции по 80$ получают две – по $40. По сути, ничего не поменялось, капитализация прежняя. Но если взять старый способ расчета индекса, то вместо 50 получим всего 30. По факту должно быть обрушение индекса на 40 %, но ничего ведь не поменялось! И чтобы все привести в норму (к 50 пунктам) делят сумму акций не пополам, а на некий коэффициент. Здесь он равен 1,2:

- Акция компании А – $40;

- Акции компании Б – $20.

Среднее значение индекса – 30 – неверное, по старым расчетам, а правильно получается – 50 [($40+$20)/1,2)]. Динамика индекса DJIA зависит от компаний с наибольшей ценой на акции. Это абсолютно нелогично

Ведь неважно, сколько стоит компания, главное для индекса – стоимость акций! В Доу-Джонсе разброс цен от 40 до 360 долларов за акцию. И это чревато серьезными последствиями

Что означает падение индекса Доу-Джонса, и чем это грозит

Падения индексов случаются даже в состоянии стабильного развития экономики. Обычно такие кратковременные снижения чередуются со вспышками роста. Другое дело – долгосрочный обвал индексов – это плохой сигнал для мировой экономики.

Помните, что происходило в США во время Великой депрессии? Кризис начался с обвала цен на акции, что отразилось и на индексах. Так, 24 октября 1929 года промышленный индекс Dow Jones Industrial Average упал на 20%, этот день назвали «черным четвергом», потому что произошел крупнейший в американской истории биржевой крах.

Падение индекса означает снижение стоимости акций компаний, охваченных Доу-Джонсом. В случае с Великой депрессией – это был сигнал начала нового экономического кризиса.

Но если дневное падение составляет, к примеру, 0,1%, это говорит лишь о том, что некоторые компании испытывают трудности. Однако причин снижения может быть больше – плохая погода, природные катаклизмы, чья-то грубая ошибка. Ежедневно в аналитических обзорах экономических СМИ рассказывают, почему упал или вырос DJIA.

Например, последнее крупное падение было зафиксировано 12 марта 2020 года. Причина – распространение в США и мире коронавирусной инфекции, введение карантинных мер, снижение производства американских предприятий, и как следствие – снижение стоимости акций этих компаний.

Индекс Dow Jones в экономике

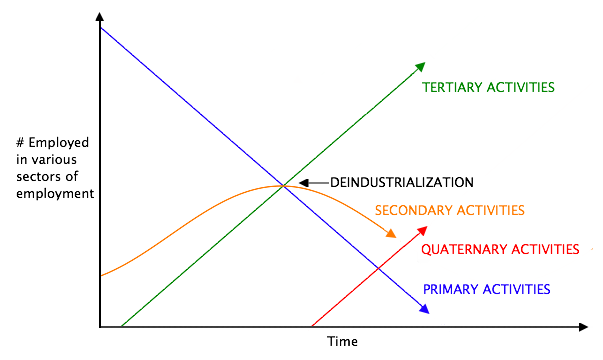

Напомним, что к первичному сектору (primary activities) относится добыча и переработка сырья, ко вторичному (secondary) – обрабатывающая промышленность и строительство, к третичному (tertiary) – сфера услуг, к четвертичному (quaternary) – научные исследования и разработки.

Модель Кларка: историческая смена ведущих секторов экономики

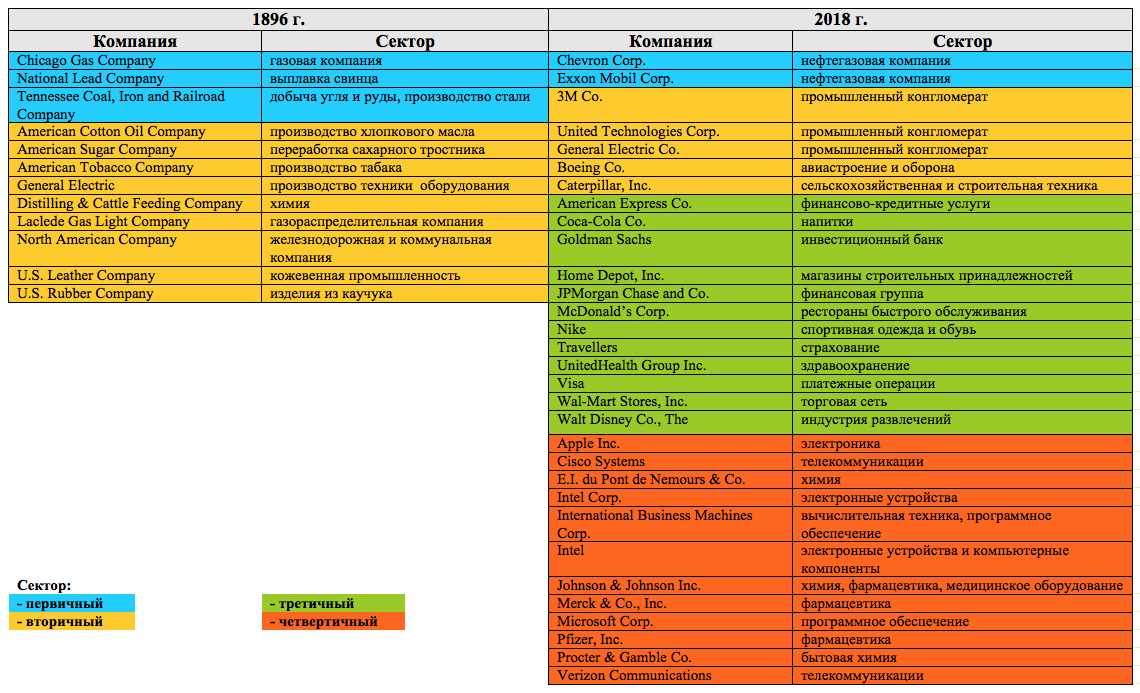

Проследим эту тенденцию по составу Dow Jones Index за прошедшие 120 лет, выделив цветом соответствующие сектора экономики:

С 1916 г. в индекс Dow Jones стали включать ценные бумаги 20 фирм, а с 1928 г. – 30 компаний. Эти «локомотивы экономики» составляют 20% капитализации всего бизнеса США и 25% NYSE. Ротация происходит постоянно из-за изменения стоимости и значимости определенной компании, в связи с реорганизациями и ликвидациями бизнеса. Так, в кризисные 1932-33 годы была замена половина представителей индекса, а полную картину смены компаний за 100 лет можно увидеть здесь:

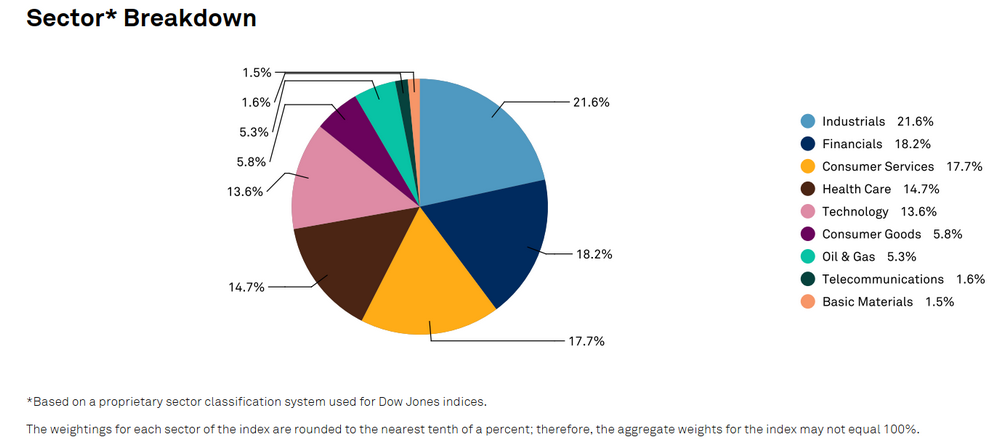

Как видно, наибольшей ротации dow jones подвергся в кризисные 1930-е и 2000-е годы, тогда как с 1940-х по 1960-е, отмеченные ростом американского рынка, состав Доу Джонс менялся мало. Если же мы сделаем классификацию индекса не по видам секторов, а по отраслям, то на сегодня увидим следующую картину:

Если сравнивать эти результаты с российскими показателями, то видно, что например нефтегазовая отрасль занимает в Dow Jones только около 5%, тогда как в индексе Мосбиржи на нее приходится примерно половина состава. Кроме того, там не представлена область высоких технологий и здравоохранения, которая в Доу Джонс занимает более четверти индекса. Актуальный состав dow 30 можно найти например на https://www.investing.com/indices/us-30, выбрав раздел «Components».

Расчет индекса Доу Джонса

в этой зависимости используются следующие обозначения:

- P – цены акций, входящих в состав корзины, всего в числителе 30 слагаемых.

- Divisor – специальный поправочный коэффициент (делитель), используется во всех индексах такого типа.

Делитель пересчитывается при любых действиях руководства бизнеса, затрагивающих количество акций в обращении, например, при сплитах или программах buyback, решениях о выплате дивидендов, эти события называют corporate actions. На начальной стадии развития делитель определялся с учетом капитализации, позже от этой практики отошли. Расчет проводится в 4 валютах – в USD, CAD, EUR и JPY.

После corporate actions меняется числитель дроби так как резко изменяется сумма стоимости акций. При этом значение индекса до и после corporate actions одно и то же, из пропорции

можно вывести формулу для нового значения делителя

Расчеты проводятся автоматически. Знание методики вычисления нужно скорее для понимания особенностей US30, его недостатков.

Значение делителя не меняется регулярно, это зависит от корпоративных действий компаний, входящих в состав корзины. С 2018 г. Divisor равен 0,14748071991788, это значит, что изменение цены любой акции всего на $1 приводит к изменению котировок индекса Dow Jones на $1/0,14748071991788 = 6,78 пунктов. Это один из поводов для критики методики расчета, акции с большей волатильностью сильнее влияют на котировки, при этом капитализация такого бизнеса может быть сравнительно небольшой.

В зависимости от учета реинвестирования накопленного во времени дохода выделяют подвиды DJIA:

Price Return – учитывается только изменение стоимость акций, входящих в корзину

Дивиденды не берутся во внимание.

Total Return – в расчет берется распределенный во времени доход в виде дивидендных выплат. Это неплохой индикатор для инвесторов, он показывает потенциальный рост инвестиций.

Net Total Return – учитываются налоги

То есть дивиденды сначала «очищаются» (вычитается размер налога), а потом остаток реинвестируется.

Между перечисленными подвидами индексов всегда 100%-ная прямая корреляция. Разнятся лишь численные значения.