Как проверить наличие лицензии у банка

Содержание:

- Отчёт о финансовых результатах

- Отчёт о финансовых результатах

- Как проверить МФО в реестре Центробанка

- Банкротные дела в суде

- Каких брокеров лишили лицензии

- Что делать с зависшей платежкой из-за отзыва лицензии у банка

- Где искать лицензию банка

- Данные оборотной ведомости по счетам бухгалтерского учёта

- Страховой надзор в страховой деятельности

- Существующие типы лицензий страховых компаний

- Финам-Форекс — дилер высшей лиги рейтинга, лицензированный Центробанком

- Данные оборотной ведомости по счетам бухгалтерского учёта

- Как трейдеру разрешить спор с лицензированным Форекс-брокером?

- Как получить лицензию

Отчёт о финансовых результатах

Форма 102, квартальная

2021 год

2020 год

2019 год

2018 год

2017 год

2016 год

2015 год

2014 год

2013 год

2012 год

2011 год

2010 год

2009 год

2008 год

2007 год

2006 год

2005 год

2004 год

2003 год

на 1 января

на 1 апреля

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 июля

на 1 октября

Отчёт о финансовых результатах

Форма 102, квартальная

2021 год

2020 год

2019 год

2018 год

2017 год

2016 год

2015 год

2014 год

2013 год

2012 год

2011 год

2010 год

2009 год

2008 год

2007 год

2006 год

2005 год

2004 год

2003 год

на 1 января

на 1 апреля

на 1 июля

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 июля

на 1 октября

Как проверить МФО в реестре Центробанка

Активировать выпадающее меню нажатием соответствующей кнопки на главной странице сайта.

Перейти в раздел «Финансовые рынки», а затем – в подраздел «Микрофинансирование».

Активировать ссылку «Реестры».

Выбрать в открывшемся списке название нужной базы данных – «Государственный реестр МФО».

Последовательное выполнение пошаговой инструкции приводит к скачиванию файла с базой данных в формате Excel. Документ содержит четыре листа. На первом размещен общий список действующих МФК и МКК, на втором – только МФК, на третьем – только МКК. Четвертый лист включает информацию о микрофинансовых организациях, исключенных Центробанком из реестра.

Банкротные дела в суде

Одним из возможных следующих методов проверки организаций является поиск данных через портал Электронного правосудия. Здесь потребуется осуществить некоторые самостоятельные шаги, поскольку информация в виде списков не предоставлена. Сведения содержатся в форме реальных судебных дел, в сообщениях их статуса. Не лишним будет сказать, если вами замечен знакомый банк в качестве ответчика по делу, приложите усилия для того, чтобы убедиться в необходимости вашего дальнейшего с ним сотрудничества.

Пара рекомендаций для осуществления поиска данных на сайте. Используйте три из возможных функций. Введите наименование в фильтре «Участник дела». Затем статус «Ответчик». И возможность просмотреть те дела, которые относятся к банкротным — по соответствующей кнопке «Б».

Это был четвертый из существующих этапов проверки. Между тем, впереди есть еще две возможности. Коротко рассмотрим их.

Каких брокеров лишили лицензии

К концу 2018 года на рынке оставалось 9 брокеров с лицензиями.

К началу 2019 года Центральный Банк Российской Федерации отозвал действующие лицензии у пяти компаний:

- ИнстаФорекс (Фикс Трейд);

- Форекс Клуб;

- Трастфорекс;

- Телетрейд;

- Альпари.

Компании лишились документов вместе с квалификационными аттестатами контролеров и руководителей. Дилеры открывали фиктивные представительства в России. Все клиентские счета были размещены в офшорных юрисдикциях.

Что будет с брокерами, у которых Центробанк аннулировал лицензию

Форекс-дилеры, у которых главный банк отобрал документ, не могут рекламировать свой бренд, привлекать российских инвесторов. Дилер должен расторгнуть действующие договоры с трейдерами. Отзыв документа от ЦБ РФ не означает освобождения от обязательств по выплате клиентских средств.

Брокерские компании на рассмотрении

Получения разрешительного документа от ЦБ РФ ожидают компании Роделер и БКС Форекс. Многие оффшорные Forex отказались от идеи получения документа.

Что делать с зависшей платежкой из-за отзыва лицензии у банка

Если платежка была направлена в бюджет (взносы в ПФР, налоги и т.п.) в момент отзыва лицензии у вашего банка, то можно вздохнуть — всё в порядке! Это касается и ИП и юрлиц. Обязанность по уплате подобных платежей считается исполненной плательщиком со дня предъявления в банк платежного поручения на перечисление денег в бюджет. Чтобы платеж зачли уплаченным — необходимо:

- Распечатать выписку по счету;

- Распечатать платежку с отметкой банковского учреждения, что поручение принято к исполнению;

- Наведаться в бюджетную организацию, объяснив там суть ситуации и написав соответствующее заявление с требованием считать данный платеж перечисленным (прикрепив в качестве приложения — выписку по счету и платежку).

Если платежка была вами инициирована прочему контрагенту в момент отзыва лицензии у вашего банка и деньги не успели «проскочить», то эти денежные средства не могут быть застрахованными АСВ, т.к. имеется неопределенный статус. Они зависают на корреспондентском счете вашего банка и их должны вернуть обратно на ваш счет. Если этого не произошло, то нужно отозвать распоряжение о переводе денежных средств (на основе письменного заявления, направленную временной администрации банка). Тогда банковская организация вернет на счет деньги, которые станут автоматически застрахованными АСВ.

В такой ситуации вам придется снова делать платеж в пользу контрагента (согласно вашим договорным обязательствам), но уже открыв счет в другом банке.

Если контрагент перечислил вам деньги в момент отзыва лицензии у вашего банка и они не успели «проскочить», то денежные средства вначале зависнут на корреспондентском счете вашего «банка-страдальца» и затем будут возвращены обратно на счет контрагента. Ну а если деньги успели «проскочить», то необходимо решить процедурные вопросы с Агентством по страхованию вкладов согласно плану, .

В такой ситуации контрагент вправе требовать от Вас выполнения своих обязательств, т.к. проблемы вашего банка его не касаются.

Нюансы:

- Если на счет ИП или юр лица поступили деньги (в качестве налогооблагаемого дохода) в момент отзыва лицензии, то эти поступления признаются доходом, т.е. налог необходимо будет заплатить.

- ИП и юр лица, находящиеся на УСН доходы минус расходы — не могут учесть в расходах суммы безнадежных ко взысканию банковских долгов. Согласно п.1 ст. 346.16 НК РФ имеется конкретный список расходов, уменьшающие доходы. В данном списке не предусмотрены такого рода расходы, как убытки от списания безнадежных долгов.

- Юр лица вправе учесть «зависшие» деньги (как безнадежные долги) в расходах при исчислении налога на прибыль организаций, но только после ликвидации банка (согласно п. 2 ст. 266 НК РФ). Чтобы учесть безнадежные долги рекомендуется эту сумму включить в реестр требований кредиторов банка (хотя и не обязательно это делать согласно Писем Министерства финансов РФ от 25.11.2008 №03-03-06/2/158 (п. 2), от 21.02.2008 №03-03-06/1/124; Постановления Арбитражного суда Западно-Сибирского округа от 04.04.2016 №Ф04-799/2016)

Где искать лицензию банка

Центральный Банк Российской Федерации размещает инсайдерскую информацию о финансовых учреждениях по адресу: http://www.cbr.ru/analytics/?PrtId=insideinfo — «Информационно-аналитические материалы» — «Инсайдерская информация Банка России».

Инсайдерская информация ЦБ представляет собой сведения, касающиеся:

- отзыва или выдачи лицензии;

- выпуска ценных бумаг банка;

- применения административных или уголовных мер наказания к руководителям финансового учреждения;

- результатов проверок;

- введения временной администрации.

Перечень кредитных организаций, давших согласие на раскрытие инсайдерской информации размещен на официальном сайте Центрального Банка Российской Федерации в разделе «Раскрытие информации кредитными организациями» (http://www.cbr.ru/credit/transparent.asp).

Данные оборотной ведомости по счетам бухгалтерского учёта

Форма 101

2021 год

2020 год

2019 год

2018 год

2017 год

2016 год

2015 год

2014 год

2013 год

2012 год

2011 год

2010 год

2009 год

2008 год

2007 год

2006 год

2005 год

2004 год

2003 год

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

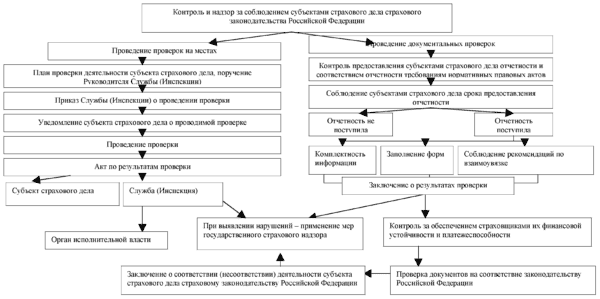

Страховой надзор в страховой деятельности

Страхование, по большей части, осуществляется частными компаниями. Однако государство взяло на себя функции не только правового регулирования, но и контроля их деятельности. Подробно об этом сказано в главе 4 Закона об организации страхового дела. Согласно положениям этого источника, надзор преследует следующие цели:

- соблюдение коммерческими компаниями закона;

- профилактика правонарушений в данной отрасли;

- зашита прав всех сторон страховых отношений;

- дальнейшее эффективное развитие системы страхования.

Принципиальная схема страхового надзора

Принципиальная схема страхового надзора

Такая практика контроля деятельности страховых компаний существует во всем мире. Заинтересованность государства в развитии системы страхования понятна. Это позволяет ему частично снять с себя обязанность возмещать своим гражданам потерю имущества или здоровья, связанные, например, с несчастными случаями или стихийными бедствиями. Не говоря уже о том, что страховые компании, через которые проходят немалые денежные средства, платят налоги.

Но, кроме решения столь глобальных задач, государство выступает и как защитник интересов своих граждан, участников отношений в сфере страхования. Надзор позволяет выявлять разного рода нарушения со стороны страховщиков, предупреждать и пресекать мошенничество и т. д. Это также способствует увеличению привлекательности страховок для людей, развивая всю систему.

Главными функциями надзорных органов в страховании являются:

- лицензирование деятельности страховщиков;

- ведение реестра организаций, подпадающих под определение субъекта страхового дела;

- регулярная проверка соблюдения ими отраслевого законодательства;

- мониторинг финансового положения компаний для выявления их неплатежеспособности;

- одобрение любых изменений, которые предусматривают участие иностранных инвестиций.

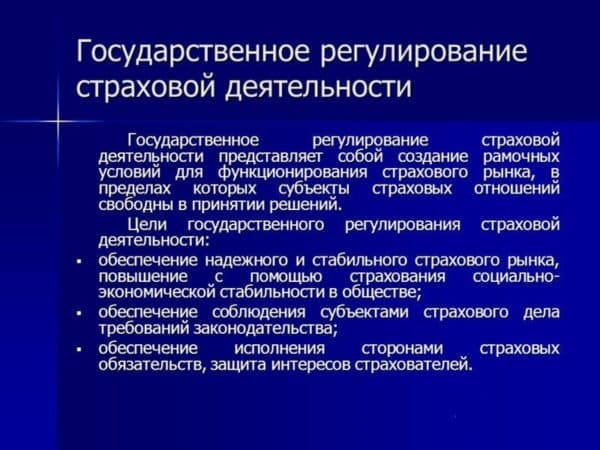

Государственное регулирование в области страхования

Департамент страхового рынка ЦР РФ занимается не только контролем. Он принимает участие в функционировании различных объединений в данной области. А также принимает различные нормативные документы и предлагает изменения в действующие законы с целью улучшения и развития своей сферы.

Существующие типы лицензий страховых компаний

Рынок страховых услуг включает в себя не только заключение договоров с гражданами. Это достаточно сложная система общественных отношений, участниками которых, по большей части являются юридические лица. Именно они являются главными участниками обязательных страховых программ. И на них же приходится большая часть уплаченных страховых премий.

Типы лицензий страховых компаний

Типы лицензий страховых компаний

В секторе страхования можно выделить следующие виды деятельности:

- собственно страхование;

- перестрахование;

- взаимное страхование;

- посредничество страхового брокера.

Страховые компании, осуществляющие именно страхование, могут получить лицензию на осуществление как добровольного, так и обязательного страхования. Добровольным может быть страхование личное, жизни или имущества. Получив соответствующую лицензию, организация может предлагать клиентам любой продукт, отвечающий указанны условиям.

Обязательное же страхование такой свободы не подразумевает. Все виды его виды прописаны в соответствующих нормативных актах — законах. И рамки, установленные этими документами, достаточно жесткие. На сегодняшний день страховые компании вправе получить лицензию на такие виды обязательного страхования, как:

- социальное (жизни и здоровья работников, медицинское);

- государственное (сотрудников силовых ведомств, судей и т.д.);

- ОСАГО;

- банковских вкладов;

- ответственности перевозчиков;

- ответственности независимых оценщиков;

- ответственности нотариусов и т. д.

Виды страхования

Виды страхования

Лицензия может быть приостановлена или ограничена, если в действиях страховщика были обнаружены нарушения. До устранения выявленных замечаний компания будет не вправе совершать некоторые действия. Однако, после исправления ситуации, работа будет вновь продолжена в полном объеме. Приостановление или ограничение — не повод разрывать договоры с клиентами и отказывать им в полагающихся выплатах.

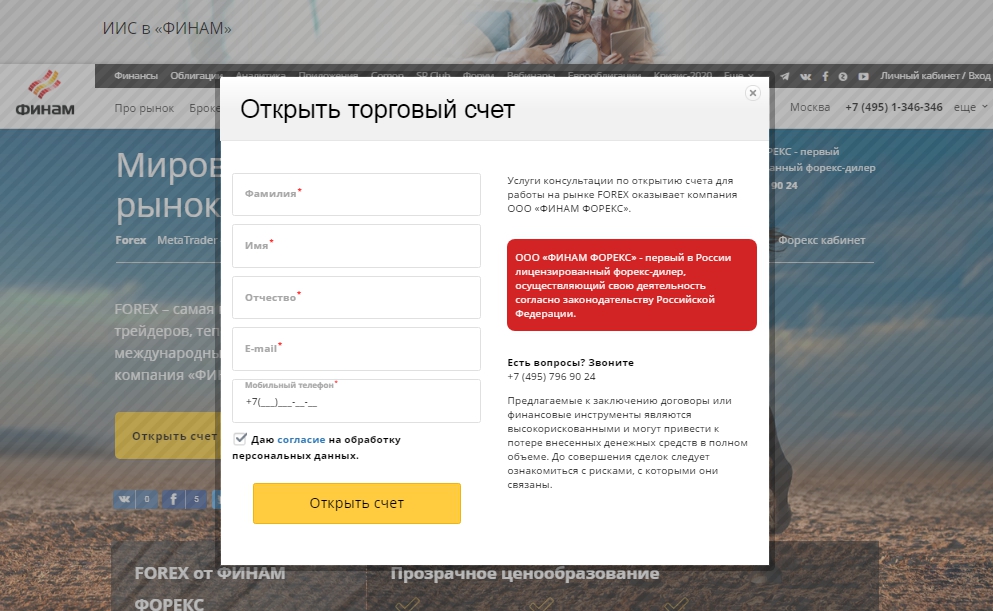

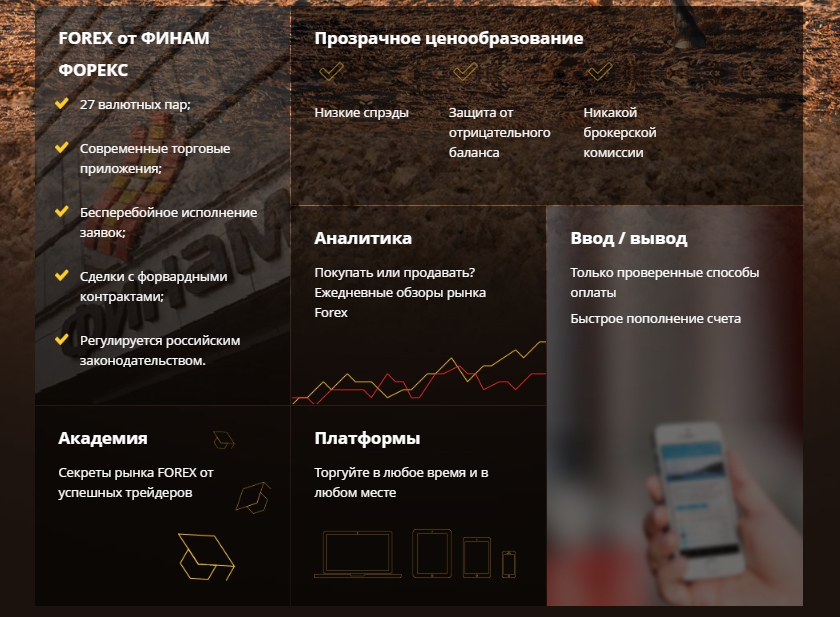

Финам-Форекс — дилер высшей лиги рейтинга, лицензированный Центробанком

ООО «ФИНАМ ФОРЕКС» (№045-13961-020000) является самым крупным в стране розничным посредником и инвестиционной группой, специализирующей на оказании целого востребованных ряда услуг, а также на доверительном управлении и инвестировании, обладает наивысшим рейтингом надёжности «A ++».

Преимущества: Инвестиционный холдинг, в который входят международные брокеры, имеет множество национальных и международных наград в области финансовых услуг, огромный оборот на фондовых, деривативных и валютных рынках, прямой доступ к крупнейшим российским биржам.

Посредник предлагает международные, иностранные акции и еврооблигации, широкий спектр инвестиционных услуг для клиентов любого уровня капитала и активов с поддержкой различных методов пополнения и вывода, а также маржинальные кредиты и страхование. Развитие дополнительных сервисов для клиентов, доступ к качественным аналитическим данным, а также бесплатные обучающие материалы и трёхмесячных демо-счёт, эффективный торговый бот с партнёрской программой, привлекают большое количество клиентов.

Недостатки: Высокие комиссии по сравнению с другими брокерами, ограниченное количество способов пополнения и снятия средств, слишком бюрократизирован личный счёт трейдера, чтобы закрыть счёт и расторгнуть договор, требуется личное посещение офиса компании и частые и навязчивые рассылки спама.

Альфа-Форекс — один из лучших лицензированных Центробанком представителей

Компания существует на рынке более десяти лет и продолжает усовершенствовать свою работу. На протяжении последних семнадцати лет он не только организует финансовые операции, но и помогает любому, кто решит связать свою деятельность именно с международным обменом.

Качественная подготовка по данной тематике определяет будущее профессионала и степень успешности его работы. Одно из главных привлекательных моментов является в настоящее время онлайн-техническая поддержка, которая всегда начеку.

Кроме всего прочего, помимо общепринятой формы транзакции, вполне возможно закрывать и/или открывать её с помощью телефона. Следует отметить, что не у всех брокеров есть такая удобная функция. И хотя этот способ считается несколько устаревшим, все же остаётся очень востребованным. В случае потери Интернет-соединения трейдер всегда сможет подключаться и решать все свои проблемы уже проверенным способом

Помимо банальных действий со счетами, особенно важно приложить максимум усилий для сдерживания растущих убытков

Преимущества: фиксированная сумма взноса на торговый счёт отсутствует, свопы рассчитываются по рыночной цене, могут быть как положительными, так и отрицательными. Счёт открывается в рублях, долларах и евро, а также существует множество вариантов пополнения торгового счета и способов снятия средств, а также возможность свободного запуска для изучения и использования вин и кинематографии.

Недостатки: Top Head работает 24 часа в сутки пять дней в неделю. Техническая поддержка для круглосуточного доступа и торговли по телефону. При отсутствии регуляторов, абсолютно нет никаких юридических предубеждений в отношении того, что Альфа-Банк выдаётся гарантия по надёжности.

ЛУЧШИЕ ФОРЕКС БРОКЕРЫ ПО ДАННЫМ «ИНТЕРФАКС»

1998 год. ECN брокер! CASHBASK ОТ АЛЬПАРИ | обзор / отзывы

1998 год. ECN брокер! CASHBASK ОТ АЛЬПАРИ | обзор / отзывы

2007 год. БОНУС $1500 НА СЧЕТ. |

2007 год. БОНУС $1500 НА СЧЕТ. |

ОПЦИОНЫ CALL/PUT | обзор/отзывы

2007 год. FinaCom. 15% БОНУС + КЕШБЭК | обзор / отзывы

2007 год. FinaCom. 15% БОНУС + КЕШБЭК | обзор / отзывы

А ТАКЖЕ ЛУЧШИЕ БРОКЕРЫ БИНАРНЫХ ОПЦИОНОВ В 2021:

Проверенный брокер!

Проверенный брокер!

СТАРТ С 10$ | обзор / отзывы

Депозит 10$. Лицензия ЦРОФР!

Депозит 10$. Лицензия ЦРОФР!

НАЧАТЬ С 10$ | обзор / отзывы

Данные оборотной ведомости по счетам бухгалтерского учёта

Форма 101

2021 год

2020 год

2019 год

2018 год

2017 год

2016 год

2015 год

2014 год

2013 год

2012 год

2011 год

2010 год

2009 год

2008 год

2007 год

2006 год

2005 год

2004 год

2003 год

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

Как трейдеру разрешить спор с лицензированным Форекс-брокером?

Напоминаем, что для заключения договора с брокерской компанией на территории РФ вам должно исполниться как минимум 18 лет, и вы не должны быть индивидуальным предпринимателем. В любом бизнесе возникновение спорных вопросов – это рабочая рутина, которую необходимо максимально быстро и эффективно решать по мере возникновения.

В таком случае, если ваш брокер не имеет лицензии ЦБ, и у вас возник с ним спор, то защита ваших клиентских интересов с точки зрения Российского законодательства будет только вашим личным вопросом.

Как проверить лицензию Форекс брокера:

Но если брокер имеет лицензию, то решение спорных вопросов с клиентами будет подчинено следующей логике:

- Клиент составляет претензию в СРО. В претензии необходимо описать все подробности вашей ситуации и ваши требования. СРО рассматривает ваше заявление и принимает по нему решение в пользу той или иной стороны спора.

- Если СРО примет положительное решение в пользу трейдера, то ущерб, нанесенный интересам трейдера, будет возмещен со стороны брокера. В необходимых случаях средства для компенсации изымаются из компенсационного фонда, в который брокеры делают необходимый взнос по 2 миллиона рублей при лицензировании.

Требования СРО обязательны для выполнения брокером. Если брокер отказывается от выполнения своих обязательств, дело передается в ЦБ РФ и далее, если вопрос не решается и в этом случае, брокер рискует отзывом лицензии и, соответственно, прекращением своей деятельности по оказанию брокерских услуг.

При этом, если у брокера будет отозвана лицензия, это не освободит его от выполнения обязательств перед клиентами. Клиент может обратиться в финансовое учреждение – обслуживающую организацию для опротестования проведенной операции по переводу денег в рамках процедуры chargeback.

Это единственная возможность, поскольку брокерские услуги не подпадают под действие закона «О защите прав потребителей». Также обстоит дело с услугами по доверительному управлению.

Как получить лицензию

Условия для получения документа ЦБ РФ — Forex должна состоять в аккредитованной СРО и вложить 2 миллиона рублей в компенсационный фонд. На счету брокера должен быть минимум средств в сумме 100 миллионов рублей.

Требования для брокеров и изменения для клиентов

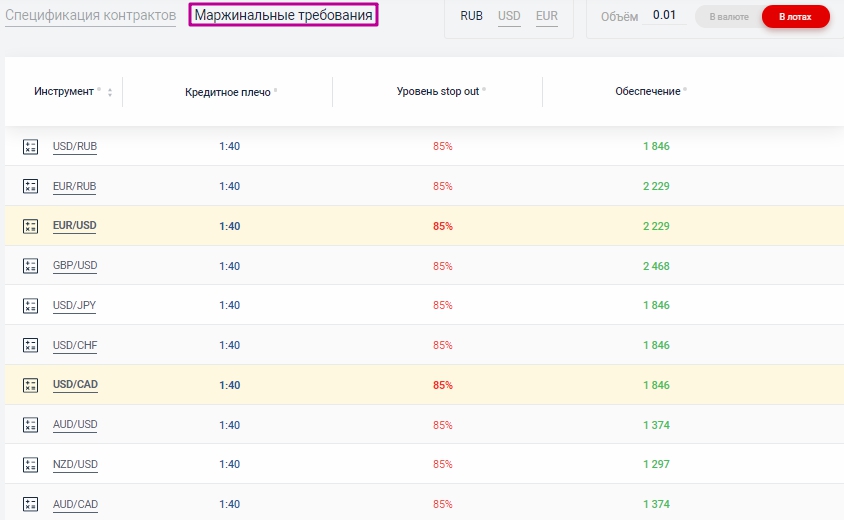

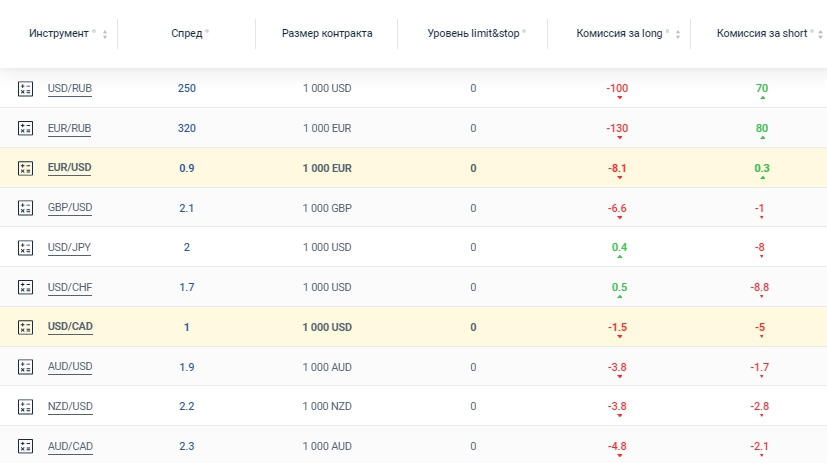

Дилер должен состоять в аккредитованной саморегулируемой организации. Существует ограничение в предоставляемых клиентам инструментах — не более 26 валютных пар.

К брокерам ЦБ РФ предъявляются требования:

- наличие своего сайта;

- возможность внесения депозита через банки;

- исполнение обязательств налогового агента;

- запрет хеджирования.

По новым правилам запрещены памм, индексы, CFD.

Для клиентов существуют ограничения кредитного плеча не более 1 к 50. По новым условиям увеличен размер минимального депозита. Клиент должен в обязательном порядке пройти верификацию с предоставлением документов и оформить договор в представительстве.