Кредитный фонд

Содержание:

- Что такое ипотечный фонд жилищного кредитования

- Поручительство Фонда не предоставляется субъектам МСП, самозанятым и (или) организациям инфраструктуры поддержки субъектов МСП:

- Кредитные фонды

- Доходность кредитного фонда

- В каких случаях может помочь фонд

- Вознаграждение за поручительство рассчитывается по формуле:

- Преимущества кредитования

- Оплата

- Программы ипотечного кредитования

- Объем поручительства и условия предоставления

- Виды кредитных фондов

- Что такое фонд содействия

- Как инвестировать в кредитный фонд?

- Порядок действия для получения поручительства

- Согласно государственной программе «Экономическое развитие и инновационная экономика Амурской области на 2014-2020 годы» к приоритетным относятся следующие сферы экономической деятельности:

- Плюсы и минусы ипотечных жилищных фондов

- Схема работы ипотечных фондов

- Фонды в регионах: полные названия, условия

- Самарский фонд ипотечного кредитования

- Виды ипотечных фондов и функции

- Как инвестировать в ипотечный фонд?

- Проблемы кредитования бизнеса

- Плюсы и минусы ипотечных фондов

- Стоимость поручительства Гарантийного фонда:

- Вологодский фонд ипотечного кредитования

- Структура кредитного фонда

Что такое ипотечный фонд жилищного кредитования

Основная обязанность ипотечного фонда – оказание поддержки в постройке и приобретении собственного дома или индивидуальной квартиры. Такие организации полностью курируют сделки с недвижимостью — от заключения договора ипотеки до полного перехода права на заложенное имущество к его владельцу.

Принцип работы фонда ипотечного кредитования прост. Его участниками выкупаются закладные по ипотеке, в последствие чего снижается кредитная нагрузка на заемщика. Возможно увеличение общего количества платежей и, как следствие, понижение суммы ежемесячного взноса. Этот процесс называется рефинансированием.

Банк, продавая закладную, получает выгоду. Заемщику, оказавшемуся в трудной финансовой ситуации, становится легче выплачивать заем. Что же от этого имеет агентство? По закладной к предприятию переходят права на основной долг и проценты по нему. Банк, получая платежи заемщиков, перенаправляет их залогодержателю (им уже будет являться не сам банк, а фонд жилищного кредитования). То есть получается, что клиент должен уже не банку, а фонду. На основании этих выплат ипотечные компании получают доход, который делится между их участниками соответственно их долям (между держателями ценных бумаг фонда).

Поручительство Фонда не предоставляется субъектам МСП, самозанятым и (или) организациям инфраструктуры поддержки субъектов МСП:

- при непредставлении полного пакета документов, определенного высшим или иным уполномоченным органом Фонда, или предоставлении недостоверных сведений и документов;

- при допущении (менее чем за 2 предшествующие года) Заемщиком нарушений порядка и условий оказания поддержки, предоставленной Фондом в форме Поручительств, в том числе не обеспечившим целевого использования средств данной поддержки;

- при нахождении в стадии ликвидации, реорганизации, а также в случае применения процедур несостоятельности (банкротства), в том числе наблюдения, финансового оздоровления, внешнего управления, конкурсного производства;

- при осуществлении предпринимательской деятельности в сфере игорного бизнеса;

- являющимися участниками соглашения о разделе продукции, кредитными организациями, страховыми организациями (за исключением потребительских кооперативов) инвестиционными фондами, негосударственными пенсионными фондами, профессиональными участниками рынка ценных бумаг, ломбардами;

- являющимся в порядке, установленном законодательством Российской Федерации о валютном регулировании и валютном контроле, нерезидентами Российской Федерации.

-

в случае несопоставимости выручки Заемщика за последний отчетный год с суммой запрашиваемого кредита: выручка клиента за год (по данным управленческой отчетности) должна превышать не менее чем в 2 раза сумму запрашиваемого кредита, деленную на количество лет кредита;

-

в случае наличия 2 (двух) действующих договоров поручительства Фонда, полученных одним и тем же субъектом МСП на цели пополнения оборотных средств;

-

при выявлении информации (сведений) негативного характера в отношении деловой репутации Заемщика/группы связанных компаний Заемщика/бенефициарных владельцев Заемщика;

-

при выявлении по результатам рассмотрения заявки высоких рисков неисполнения обязательства, обеспеченного поручительством Фонда, в соответствии с внутренними документами Фонда, устанавливающими правила оценки Заемщика и его проекта (с указанием выявленных рисков).

Кредитные фонды

В настоящее время нормативная база, регулирующая деятельность паевых инвестиционных фондов, претерпела серьезные изменения, связанные с внесением в конце 2007 года поправок в федеральный закон № 156-ФЗ «Об инвестиционных фондах». В соответствии с приказом ФСФР России № 08-19/пз-н были установлены требования к составу и структуре активов паевых инвестиционных фондов новой категории — кредитных фондов.

В состав такого фонда могут входить следующие виды активов:

- Денежные средства, включая иностранную валюту, на счетах и во вкладах в кредитных организациях;

- Долговые инструменты;

- Денежные требования по кредитным договорам или договорам займа, исполнение обязательств по которым обеспечено залогом (за исключением последующего залога), поручительством или банковской гарантией;

- Имущество (в том числе имущественные права), являвшееся предметом залога и приобретенное (оставленное за собой) в соответствии с гражданским законодательством Российской Федерации при обращении на него взыскания в случае неисполнения или ненадлежащего исполнения обеспеченного залогом обязательства, денежное требование по которому составляют активы фонда;

- Финансовые инструменты, базовым активом которых являются величины процентных ставок;

- Финансовые инструменты, базовым активом которых являются финансовые инструменты, базовым активом которых являются величины процентных ставок. То есть, кредитный ПИФ – это объединение средств инвесторов для приобретения обязательств по выданным кредитам, обеспеченным залогом, поручительством или гарантией, с целью получения дохода от погашения этих обязательств заемщиками.

По замыслу регулятора (ФСФР), данный тип фондов может быть предназначен для секъюритизации пула кредитов (выпуска под него ценных бумаг – инвестиционных паев) и рефинансирования кредитов путем размещения инвестиционных паев на рынке. В сегодняшней непростой ситуации финансового кризиса и кризиса ликвидности применение данного финансового инструмента открывает новые возможности в первую очередь для кредитных организаций. для кредитной организации.

Использование банками нового финансового инструмента КРЕДИТНЫЙ ЗПИФ позволит:

- Покупать права требования по кредитам у банков и получать проценты по этим договорам без уплаты налога на прибыль;

- Оздоровить баланс кредитной организации , передав в фонд кредиты с высоким нормативом резервирования;

- Сохранить в нормативных пределах собственный капитал;

- Организовать альтернативное банковскому кредитование заемщиков;

- Повысить эффективность управления объектами недвижимости, в том числе полученными после реализации залогов;

- Передать работу с «плохими» долгами специализированным структурам

- Повысить доходность бизнеса в целом, частично переориентировав финансовые потоки банка на фонд

Доходность кредитного фонда

Формально кредитный фонд предлагает инвесторам ряд преимуществ:

- низкий налог на прибыль

- выкуп проблемных кредитов с высоким дисконтом

- нет корреляции с доходностью фондового рынка

- независимость от требований ЦБ

- возможность выдавать кредиты на гибких условиях

- кредитование как физических, так и юр. лиц

В результате этого иногда считают, что доходность кредитного фонда может в несколько раз превышать ставки по депозитам. А поскольку закрытые фонды свою статистику раскрывать не обязаны, найти ее затруднительно. Однако работает простая логика — если все так хорошо, почему сам банк списывает активы в «токсичные», продавая их дешевле первоначальной стоимости? В банках работают достаточно компетентные люди, чтобы оценить вероятность возврата долга по суду или при помощи коллекторов.

В результате кредитный фонд в плане доходности похож скорее на лотерею. У инвестора неопределенность по доходности, у независимой управляющей компании выгода зависит от уровня дисконта, на который удалось договориться с банком. И от политики кредитования. Сам банк избавляется от необходимости держать резервы под потери, но продавая долги с дисконтом он уходит в минус. Тем не менее в списке выше несколько фондов от 2009 года, а значит, им перевалило за 10 лет жизни.

Как инвестировать в кредитный фонд?

Порог входа для квалифицированного инвестора от 1 млн. рублей. Но если пайщик участвует при формировании фонда – точка входа может снижаться до 100 тысяч рублей. Далее:

- необходимо составить и направить в фонд заявку

- предъявить документы, подтверждающие статус квалифицированного инвестора. Необходимо также указать дополнительную информацию

- заключить договор

- перевести денежные средства по реквизитам – приобрести паи

Внести можно также ценные бумаги, недвижимое имущество, долю ООО. В этом случае составляется акт приема-передачи имущества. Срок инвестиций в фонде обычно составляет до 15 лет.

Преимущества кредитного фонда для пайщиков:

- дивидендные вознаграждения по паям

- увеличение цены пая при росте активов фонда

- долг может быть выкуплен с большим дисконтом

- низкий уровень налогообложения

- предъявление пая в качестве залога при кредитовании в банке

- альтернативное присутствие на финансовом рынке

Недостатки:

- Непредсказуемая доходность

- Высокий порог входа

- Низкая ликвидность средств

- Сложности с доступом к статистике

- Сложности с выплатами должников

В каких случаях может помочь фонд

Существуют организации, которые помогают предпринимателям получить кредит в банке. Здесь стоит сразу отделить шарлатанов, желающих заработать на предпринимателях, от организаций, являющихся инструментом в руках опытного бизнесмена. Суть проста. Допустим, у вас есть небольшая кофейня с оборотом в 8–10 млн рублей в год.

Вы отладили все бизнес-процессы, есть все поставщики, готовые предоставить серьезные скидки при увеличении объема, обученный персонал и есть желание развиваться дальше. Один из способов расти в этом случае – открытие еще одной кофейни, которая потребует 3–4 млн рублей на самом старте.

Вы уверены, в том, что инвестиции вернутся с большей прибылью, но банк просит залоговое имущество: земельный участок такой стоимостью или машину. А учитывая нестабильную экономическую ситуацию, стоимость залогового имущества, возможно, будет должна покрывать сумму кредита в полтора раза. Итого, вам нужен залог как минимум в 5 млн рублей. А у вас есть максимум небольшой дом и земельный участок, оцененные в 2,5 млн рублей суммарно. Что делать?

Вот в этом случае и пригодится помощь Фонда содействия кредитованию малого и среднего бизнеса (порой его называют Гарантийным фондом). Организация тщательно изучает вашу бизнес-модель. Убедившись в ее жизнеспособности, она предоставляет вам гарантийное письмо, где обязуется покрыть половину стоимости вашего кредита в том случае, если вы не сможете выплачивать по долгам.

Гарантийные фонды не делают ничего бесплатно, за их услуги вам придется заплатить определенный процент, оговариваемый в договоре. Именно за счет этого процента Фонд и живет. Если вы уверены в успехе и сумеете убедить в этом гаранта, то они рискнут и поручатся за вас, неплохо на этом заработав.

Допустим, вы хотите получить 4 миллиона сроком на два года под 18% годовых. Банк выдаст вам этот кредит при наличии письма из Гарантийного фонда. В этом случае вы будете платить 18% банку и 1–2% от суммы кредита — Фонду.

Если ваш бизнес закроется, Фонд вернет сумму, заявленную в письме вашему банку, но будет самостоятельно требовать с вас ее возмещения Фонду. Такой принцип работы позволяет предпринимателям получать кредиты на развитие бизнеса, которые в одиночку были бы им недоступны, а Фонд, ничего не вкладывая, зарабатывает на желании предпринимателей развиваться.

Вознаграждение за поручительство рассчитывается по формуле:

Вознаграждение Фонда за предоставляемое поручительство определяется путем умножения объема (суммы) предоставляемого поручительства на ставку вознаграждения, выраженную в процентах годовых, и предполагаемое количество дней использования, деленное на действительное число календарных дней в году (365 или 366 дней соответственно).

Размер ставки вознаграждения в зависимости от предполагаемого количества дней использования составляет:

|

Срок поручительства |

Ставка вознаграждения СТАНДАРТ, % годовых |

Ставка вознаграждения СОГАРАНТИЯ с АО «Корпорация «МСП» и/или АО «МСП Банк», % годовых |

Ставка вознаграждения МЕХАНИЗМ без повторного андеррайтинга, % годовых |

Ставка вознаграждения для отраслей, пострадавших от распространения коронавирусной инфекции, % годовых |

|

|

Торговая деятельность |

Неторговая деятельность |

||||

|

до 366 дней (до 1 года) |

1,75 |

0,75 |

1,00 |

0,75 |

0,50 |

|

367-731 дней (от 1 до 2 лет) |

1,00 |

||||

|

732-1096 дней (от 2 до 3 лет) |

0,75 |

||||

|

1097-1461 дней (от 3 до 4 лет) |

0,50 |

не распространяется |

|||

|

1462-1827 дней (от 4 до 5 лет) |

0,50 |

||||

|

1828-2192 дней (от 5 до 6 лет) |

0,50 |

||||

|

2193-2557 дней (от 6 до 7 лет) |

0,50 |

Предпринимателям и организациям, зарегистрированным и осуществляющим деятельность на территории Моногородов (г.Райчихинск, г.Свободный, г.Тында, пгт. Прогресс) предоставляется скидка 10% от расчетной суммы вознаграждения, независимо от срока предоставления поручительства.

Преимущества кредитования

Сотрудничество с фондом содействия малому бизнесу имеет массу преимуществ для юридических лиц и предпринимателей, а именно:

- Дает им возможность получить заем в случае отсутствия у них необходимого имущества, которое можно предоставить в залог.

- Банки могут увеличить сумму кредита в случае предоставления поручительства.

- Воспользоваться кредитованием могут как средние, так и малые предприятия.

- Утверждение заявки в фонде происходит довольно быстро: не более, чем за 3 рабочих дня, можно получить ответ.

- Чтобы воспользоваться такой услугой, не надо собирать дополнительные документы, все необходимое подготовят сотрудники банка.

- Расходы, которые понес предприниматель или предприятие, оформляя поручительство, как правило, затем можно компенсировать из муниципального бюджета.

Оплата

Те предприниматели, которые решились обратиться за помощью к государству и получили возможность обеспечить свои кредитные обязательства путем предоставления государственных гарантий, должны понимать, что такое гарантирование не является бесплатным.

Базовая ставка комиссионных платежей за пользование государственным обеспечением составляет 1,25% в год от суммы полученных в долг от банка денежных средств.

Очевидно, что при получении возможности сотрудничать с государственным фондом бизнесмен несет дополнительные финансовые потери, так как стоимость кредитных средств увеличивается. Однако это минимальная оплата за очень дорогостоящую услугу. Ведь если посмотреть на оплату, которую требуют банки за предоставление банковских гарантий, то она может обойтись предприятию до нескольких процентов в месяц от суммы предоставленного банковского поручительства.

Программы ипотечного кредитования

В настоящее время самыми востребованными являются следующие жилищные программы:

- Приобретение жилья на вторичном рынке недвижимости;

- Участи в долевом строительстве;

- Возведение частного дома;

- Ссуда на покупку земли под ИЖС (индивидуальное жилищное строительство);

- Покупка индивидуального загородного коттеджа.

Кроме общих ипотечных программ существуют жилищные кредиты с государственной поддержкой:

- Помощь молодым семьям в приобретении жилья. Основное правило – супруги должны быть моложе 35 лет. Государство компенсирует от 35% до 40% стоимости недвижимости.

- Жилищный кредит для сотрудников системы образования. Условие — собственность должна быть зарегистрирована в регионе трудоустройства учителя. Государственное субсидирование составляет 30-40 процентов общей суммы затраченных средств.

- Военная ипотека.

- Помощь сотрудникам РЖД и молодым специалистам в приобретении индивидуального жилья. Особенностью такого кредита является то, что государство частично платит за заемщика проценты. При появлении на свет нового члена семьи предусмотрена дополнительная субсидия, зачисляющаяся единожды.

- Дополнительное финансирование на покупку жилья сотрудникам полиции, срок службы которых не менее 10 лет.

- В отличие от банков, фонды жилищного кредитования предоставляют ипотеку на льготных условиях многодетным семьям.

Объем поручительства и условия предоставления

Максимальный объем поручительства отличается. В различных фондах он может достигать 10–20 млн рублей. На объем поручительства влияет также и сумма залога, которая имеется у предпринимателя

При этом важно понимать, что гарант не дает вам на руки деньги

Он теоретически соглашается лишь возместить эту сумму банку, в случае вашего провала. А кредит выдает именно банк. В любом случае 10 млн хватает для масштабирования малого бизнеса, а для больших сумм есть иные организации, действующие по схожим принципам.

Одним из основных условий предоставления поручительства является опыт предпринимателя в ведении бизнеса, срок деятельности его предприятия и сумма, которую заемщик вносит самостоятельно. Обычно – не менее 50% от суммы кредита. Различные фонды отличаются лишь пределами комиссионного вознаграждения: от 1 до 2,5% от суммы кредита ежегодно. В остальном весь принцип их работы довольно схож.

Важно:

предприниматель выплачивает комиссию Фонда перед получением кредита. При этом банк накладывает ограничения, не позволяя переводить средства, выделенные на масштабирование бизнеса, для уплаты процентов Фонда.

Виды кредитных фондов

Изначально кредитные паевые фонды создавались как хранилище для «токсичных» активов банка, т.е. в качестве инструментов для улучшения финансового здоровья организации. Большинство (порядка 80%) нынешних кредитных ПИФов имеют эту же функцию.

Кроме того, есть и другие виды кредитных фондов:

- Работающие в связке с лизинговыми компаниями. Кредитный фонд служит «прокладкой» для лизинговой компании и материнской организации, встраиваясь в уже готовую бизнес-схему. Наличие такого фонда позволяет получить дополнительную прибыль.

- Работающие совместно с коллекторскими агентствами. Банк создает кредитный ЗПИФ специально для передачи ему на баланс просроченных долгов и других проблемных активов, избавляясь от необходимости самостоятельно работать с коллекторами или обращаться в суд. Отличительная особенность таких ЗПИФов – кредиты обеспечены, т.е. возврат суммы по ним гарантирован, однако сопряжен с большими издержками и длительной работой с должником.

Что такое фонд содействия

Правительства отдельных административно-территориальных единиц наделены полномочиями на создание структур содействия кредитованию малого и среднего бизнеса. Такие учреждения финансируются за счет средств региональных и федеральных бюджетов.

Их основная обязанность – предоставлять государственные и муниципальные поручительства коммерческим финансово-кредитным учреждениям по обязательствам, которые планируют на себя взять предприниматели, подпадающие под категорию мелкого и среднего бизнеса.

Заинтересованный в обеспечении кредита предприниматель всегда может найти в своем регионе такого надежного гаранта.

Как инвестировать в кредитный фонд?

Для инвестиций в кредитный фонд закрытого типа вкладчику необходимо получить статус квалифицированного инвестора. Для этого нужно выполнение одного из условий:

- обладать ценными бумагами на сумму более 6 млн рублей

- иметь опыт работы в организации, совершающей сделки с ценным бумагами и деривативами;

- получить профессиональное экономическое образование;

- совершить за год сделок на сумму не менее 6 млн рублей.

Затем необходимо выбрать подходящий кредитный фонд. Так как все они имеют статус закрытого типа, в открытом доступе информации о структуре активах и доходах просто нет. Нужно будет делать запрос в каждый фонд либо найти инвесторов, которые уже приобрели паи определенного ЗПИФа и выведать информацию у них.

Если условия инвестирования, доходность и прочие параметры вас устраивают, то необходимо заключить договор с управляющей компанией и перевести деньги по указанным реквизитам.

Порядок действия для получения поручительства

- Необходимо найти организацию, действующую в вашем регионе, которая выступит гарантом. Называются они по-разному, но найти их можно будет через сообщества предпринимателей.

- Узнать, какой перечень документов требуется для получения гарантии.

- Ознакомиться с максимальными суммами, выдаваемыми Фондом.

- Собрать перечень документов и подать их на согласование.

- Получив гарантию Фонда, только лишь затем нужно идти в банк, который ранее отказал в выдаче кредита.

Важно:

банк должен быть партнером Гарантийного фонда. В противном случае результата это письмо не принесет.

И еще одно уточнение. Некоторые банки, заключившие договоры с Фондами сразу при подаче заявления на кредит предлагают указать в качестве гаранта определенный Фонд. Затем они самостоятельно пересылают документы в организацию-поручителя, и при получении согласия, подписывают трехсторонний договор.

Согласно государственной программе «Экономическое развитие и инновационная экономика Амурской области на 2014-2020 годы» к приоритетным относятся следующие сферы экономической деятельности:

- инновационная деятельность;

- производство продукции производственно-технического назначения и товаров народного потребления;

- производство, переработка, сбор и транспортировка сельскохозяйственной продукции;

- заготовка и глубокая переработка древесины, недревесных продуктов леса, пушнины;

- производство строительных материалов;

- предоставление услуг общественного питания и бытового обслуживания (за исключением городов и районных центров), а также социальных, воспитательных и медицинских услуг населению;

- предоставление транспортных услуг населению транспортом общего пользования;

- внутренний туризм;

- обслуживание жилищного фонда и объектов коммунального хозяйства;

- строительство объектов жилищного и производственного назначения;

- переработка и утилизация различных видов отходов.

Плюсы и минусы ипотечных жилищных фондов

Заключить сделку по покупке жилья с ипотечной фондовой компанией выгодно. Выделяют несколько положительных сторон такого соглашения:

- Более низкая, чем во многих банковских структурах, ставка процента.

- Часто подобные организации занимаются не только продажей недвижимости, но и строительством новых жилищных комплексов. Купить квартиру, построенную на средства фонда, можно на более выгодных условиях.

- В работе сохраняются все понижающие коэффициенты по ипотеке, доступные для льготных категорий граждан – молодых и многодетных семей, военных или работников муниципальных структур.

Видя массу плюсов, многие заемщики с радостью идут на контакт с фондом и подписывают документы по ипотечному жилищному кредитованию, не обращая внимания на минусы, среди которых можно выделить:

- Кредитную заявку, которая рассматривается продолжительное время, иногда до нескольких месяцев.

- Валюту договора — ссуды выдаются только в рублях.

Выкуп закладной фондовой компанией не значит, что теперь вы будете контактировать с сотрудниками другого предприятия (с другим банком, или иной кредитной организацией). Для клиента ничего не меняется. Платежи должны поступать на расчетный счет, прикрепленный к кредитному договору. Теперь банк выступает посредником, а залогодержатель (фонд ипотечного кредитования) включится в игру, только если возникнет большая задолженность.

Схема работы ипотечных фондов

Каким именно образом работают ипотечные фонды? На самом деле схема работы проста:

- участники фонда собирают средства для покупки или постройки недвижимости и выкупают закладные по ипотеке у банка;

- фонд становится залогодержателем недвижимости и кредитует участников, обычно под более низкий процент;

- кредитная нагрузка на отдельного участника снижается.

То есть по факту фонды ипотечного кредитования выступают в роли банка, кредитующего частных клиентов под залог жилья.

Если заемщик не сможет расплатиться с фондом, то тот имеет право истребовать предмет залога в свою собственность и выставить на продажу.

На начальных этапах и на этапе интенсивного развития ипотечные фонды финансируются сторонними инвесторами – бизнес-ангелами. Они формируют начальный пул средств, с помощью которого может производиться выкуп закладных. Впоследствии доход делится пропорционально доле участия в бизнесе.

В случае, если сторонних инвесторов нет, а фонд образуется несколькими заинтересованными гражданами, то схема работы немного другая. Так, участники вскладчину выкупают одну закладную, потом – вторую, затем – следующую и т.д. Суть в том, чтобы снизить кредитную нагрузку на участников и при этом дать возможно погасить ипотеку досрочно с минимальной переплатой.

Фонды в регионах: полные названия, условия

| Регион | Наименование | Размер поручительства (до) | Срок кредитования (макс.) | Комиссия, % годовых |

| Белгородская обл. | Белгородский гарантийный Фонд содействия кредитованию | 7 млн руб. | 5 лет | 2% |

| Брянская обл. | Государственное Автономное Учреждение «Брянский Гарантийный Фонд» | 15 млн руб. | 10 лет | 0 — 2% от суммы поручительства в год |

| Владимирская обл. | Государственное автономное учреждение Владимирской области «Фонд гарантий и развития малого и среднего предпринимательства» (ГАУ ФГРМСП) | 7 млн руб. | 6 мес. — 5 лет | 1,5% — 2,1% |

| Волгоградская обл. | НП «Региональный гарантийный фонд» | 1 млн руб. — 20 млн руб. | от 1 года — без ограничений | 2% |

| Воронежская обл. | Гарантийный фонд Воронежской области | 16 млн руб. | 5 лет | 1% |

| Ивановская обл. | Ивановский государственный фонд поддержки малого предпринимательства | 30 млн руб. | до 31.12.2013 | 0,5% |

| Кострома | Государственное предприятие Костромской области «Гарантийный фонд поддержки предпринимательства Костромской области» | 7 млн руб. | 60 месяцев | 1,25 — 2% |

| Москва | Фонд содействия кредитованию малого бизнеса Москвы | 70 млн руб. | от 3 мес. — без ограничений | 1,75% |

| Московская область | Некоммерческая организация «Московский областной гарантийный фонд содействия кредитованию субъектов малого и среднего предпринимательства» | не ограничен | 60 месяцев | до 2% |

| Омская обл. | Омский региональный фонд поддержки и развития малого предпринимательства | 25 000 000 руб. | 60 месяцев | 2.75% |

| Пензенская обл. | «Поручитель» | 10 млн руб. | 5 лет | 2% |

| Республика Дагестан | Фонд содействия кредитованию субъектов малого и среднего предпринимательства Республики Дагестан | 7,5 млн. рублей | 36 месяцев | 2% |

| Ростовская обл. | Гарантийный фонд Ростовской области | 20 млн руб. | — | 1% |

| Пермский край | ОАО «Пермский гарантийный фонд» | 15 млн руб. | 36 месяцев | 2% |

| Самарская обл. | ГУП «Гарантийный фонд поддержки предпринимательства Самарской области» | 42 млн руб. | 36 мес. | 2% |

| Санкт-Петербург | Фонд содействия кредитованию малого бизнеса | 20 млн руб. | 60 мес. | 1,75% |

| Саратовская обл. | ОАО «Гарантийный фонд для субъектов малого предпринимательства Саратовской области» | 7,5 млн руб. | 5 лет | 0,9%-2,5% |

| Свердловская обл. | Свердловский областной фонд поддержки малого предпринимательства | до 4,7 млн руб. | по решению Фонда | до 2,7 млн руб. — бесплатно свыше 2,7 — 1% |

| Ставропольский край | Государственное унитарное предприятие Ставропольского края «Гарантийный фонд поддержки субъектов малого и среднего предпринимательства в Ставропольском крае» | 42 млн руб. | 60 месяцев | для торговых организаций — 1/3 от ставки рефинансирования (2,66% годовых); для производственных предприятий — в соответствии с районными коэффициентами, но не более 1,9% от суммы поручительства единовременно. |

| Томская область | ООО «Гарантийный фонд Томской области» | 20,45 млн. руб. | на срок от 1(одного) года — без ограничений | 1% |

| Хабаровск | Гарантийный фонд Хабаровского края | 7 млн руб. | 60 месяцев | 1/3 ставки рефинансирования, действовавшей на дату заключения договора о предосавлении поручительства от суммы поручительства. |

| Ярославская область | Открытое акционерное общество «Гарантийное агентство «Ярославия» | 5 млн руб. | 5 лет | 1,5 |

|

См. также:

|

Самарский фонд ипотечного кредитования

Самарский областной фонд жилья и ипотеки создан в 1999 году. С момента своего основания более 33 тысяч жителей региона смогли приобрести собственную квартиру или дом. Данная организация занимается не только выдачей новых ипотечных кредитов, но и рефинансированием уже полученных на более приемлемых для заемщика условиях.

На официальном сайте самарского фонда жилья и ипотеки вы сможете подробно ознакомиться с основными направлениями его деятельности, к которым относят:

- Предоставление жилья в ипотеку;

- Разработка и возведение новых строительных объектов;

- Сдача жилья в аренду на льготных условиях;

- Финансирование «долгостроев» (незавершенное строительство);

- Помощь с расселением владельцам ветхих и аварийных строений.

Телефон: 8 (846) 321 3663

Адрес: Самара, ул. Мичурина, 21, офис 201

Сайт: sofgi.ru

Виды ипотечных фондов и функции

Можно выделить несколько видов ипотечных жилищных фондов:

- Реализация жилищных программ по льготной ипотеке – например, для военнослужащих или молодых семей. Обратившись в такой фонд, можно получить ипотеку на льготных условиях без лишних заморочек.

- Постройка собственного жилья. Фонды выдают средства для возведения собственных домов и курируют, в том числе, саму постройку – т.е. могут руководить непосредственно строительными работами.

- Покупка квартиры в новостройке или на вторичном жилье. Такие фонды ориентированы исключительно на выдачу средств для ипотеки. Они работают в тесной связке с банками и страховыми компаниями, поэтому их функцией является полное сопровождение сделки – от получения займа до передачи прав собственности.

- Фонды от застройщиков. С их помощью можно купить жилье в новостройке напрямую у заказчика, минуя банки и других посредников.

Как правило, ипотечные фонды носят некоммерческий характер деятельности и по факту являются объединениями граждан. Некоммерческие ипотечные фонды еще можно сравнить с жилищными кооперативами, с помощью которых жилье покупается «вскладчину».

Как инвестировать в ипотечный фонд?

Есть два основных способа инвестировать в ипотечный фонд. Первый – купить ценные бумаги на бирже. Но российские ипотечные фонды на бирже не представлены, а зарубежные фонды (они называются mortgage REITs) обращаются только на зарубежных биржа (Нью-Йоркской, Лондонской и Nasdaq).

Поэтому наиболее реален второй вариант – прямое инвестирование. Для этого нужно:

- найти подходящий фонд;

- связаться с руководителем;

- обсудить условия;

- совершить инвестицию по оговоренным условиям.

В каждом фонде предлагаются свои варианты инвестирования, поэтому какого-то единого тарифа не предусмотрено. Но в большинстве случаев можно говорить про инвестиции на срок от 5 до 10 лет и под ставку в районе 3-6% годовых.

Чем больше ставка по ипотеке, тем выше потенциальный заработок инвестора, ведь доход ипотечного фонда складывается как разница между ставкой по ипотеке и предоставляемой ставкой для клиента. Поэтому в ипотечные фонды выгоднее инвестировать в эпоху растущих ставок.

Проблемы кредитования бизнеса

Любой банк заинтересован в увеличении кредитуемых им бизнес-проектов. Но при этом риски в этом секторе гораздо выше, чем в секторе потребительского кредитования. На политику работы банков с предприятиями влияет и ключевая ставка, устанавливаемая Центральным банком РФ.

Иными словами, это стоимость денег для банков. Поэтому чем сложнее ситуация в экономике, тем выше ключевая ставка, тем дороже деньги для банков и выше проценты по кредитам для бизнеса. Сейчас не редкость кредит под 26%годовых и выше. Именно это является сдерживающим фактором для работы организаций с банками. Поэтому для бизнеса кредит зачастую не является основным инструментом расширения.

Выбирая между двумя вариантами: оставить все как есть и медленно собирать средства для расширения или рискнуть, взять кредит под большой процент и вложить деньги в дело, многие предприниматели выберут первый вариант. И чем хуже ситуация в экономике, чем меньше средств у потребительского сектора, тем меньше процент предпринимателей, склоняющихся ко второму варианту.

Именно это основная сложность в кредитовании бизнеса. Даже крупные предприятия могут попасть под процедуру банкротства.

Плюсы и минусы ипотечных фондов

Для участников, рефинансирующих свои ипотеки с помощью фондов, немало плюсов:

- снижение долговой нагрузки;

- возможность вывести жилье из-под обременения и продать по рыночной цене;

- уменьшение переплаты;

- реальный шанс купить собственное жилье с минимальной переплатой.

Но нужно учитывать и минусы:

- получить одобрение на займ в ипотечном фонде не так просто, обычно это достаточно закрытая «тусовка» для своих;

- купить можно не каждое жилье, а только то, которое финансируется фондом;

- фонд становится залогодержателем жилья и выкупать жилье приходится точно также, как в банке;

- если фонд закроется или разорится, то жилье может быть передано другому залогодержателю не с такими выгодными условиями.

Инвесторы, которые непосредственно вкладывают в фонд, могут отметить такие плюсы:

- низкий уровень риска;

- стабильная доходность за счет рентных платежей;

- в случае банкротства заемщика инвестор получает жилье в собственность (т.е. инвестиции обеспечены).

Но есть и минусы:

- низкая доходность – порядка 3-6% годовых;

- большой порог входа – от нескольких миллионов;

- непрозрачная отчетность.

В целом ипотечные фонды – это инструмент опытных инвесторов, готовых рискнуть крупной суммой и лично разбирающихся в особенностях того или иного фонда.

Стоимость поручительства Гарантийного фонда:

Вознаграждение по выданным поручительствам уплачивается заемщиком единовременно за весь период договора поручительства в течение 3 (трех) календарных дней от даты заключения договора поручительства.

При оформлении договора поручительства Фонда по обязательствам, привлекаемым на Инвестиционные цели, а также на рефинансирование действующих обязательств, оформленных на Инвестиционные цели, возможно предоставление индивидуального графика оплаты вознаграждения за поручительство Фонда. При этом окончательный срок оплаты вознаграждения за поручительство не может составлять более 12 месяцев со дня подписания договора поручительства.

Вологодский фонд ипотечного кредитования

Деятельность центра жилищного кредитования, в Вологде на улице Челюскинцев, утвержденного в 2000 году, способствует обеспечению жителей области сравнительно недорогим жильем, развивает строительство новых объектов, что повышает количество рабочих мест в области. Кроме своих ипотечных программ, фонд реализует социальные кредитные продукты с господдержкой. Рассмотреть более подробно актуальные предложения ипотечного фонда Вологодской области и почитать отзывы можно в «Моем личном кабинете» на официальной страничке компании в интернете.

Телефон: (8172) 21-51-92

Адрес: 160009, г. Вологда, ул. Челюскинцев, д. 47

Сайт: ipoteka-vologda.ru

Структура кредитного фонда

Кредитный фонд формируется из двух составляющих:

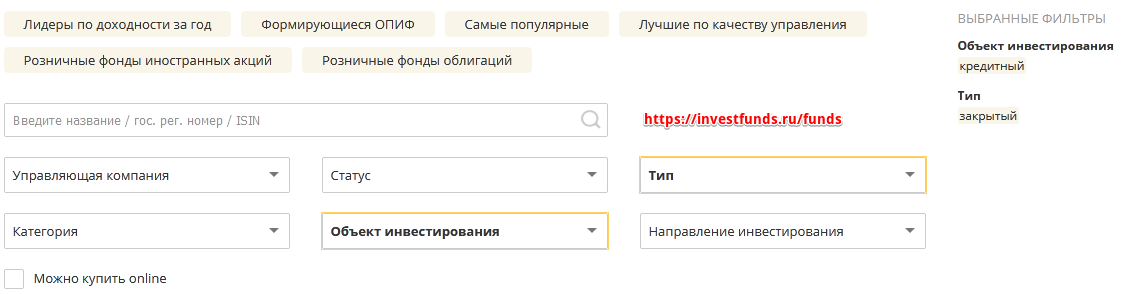

Создавая подобный фонд, банки избавляются от так называемых «токсичных» кредитов, улучшая финансовые показатели. Управляющая компания иногда создается самим банком, имея цель отделить проблемные активы от активов банка, но бывает и независимой, желая заработать на покупке долгов с дисконтом. Законодательную основу такие фонды получили в 2008 году и этим же годом отмечено их появление. Найти кредитные фонды можно, например, на ресурсах investfunds и investfuture:

Объект инвестирования — кредитный, тип — закрытый. На сегодня насчитывается несколько десятков таких фондов, причем многие были созданы в кризисные сразу после кризиса 2008 года:

Деятельность осуществляется на основании правил доверительного управления. Фонды сотрудничают:

- с коллекторными агентствами

- с лизинговыми компаниями

Активы кредитного фонда:

Кредитные фонды могут одалживать:

- собственные внутренние средства

- движимое и недвижимое имущество

По договоренности или в случае необходимости проводится аукцион для реализации проблемного имущества. Вырученные средства переходят в активы фонда и могут идти на выплаты инвесторам или выдаваться в виде займа. Объекты кредитования:

- физические лица

- юридические лица

- малые предприятия

- средние предприятия

- стартапы

- иностранные граждане