Удобный поиск в реестре микрофинансовых организаций

Содержание:

- Какая информация содержится в реестре Центробанка

- Как проверить, входит ли МФО в реестр Центрального банка

- Все МФО которые занесены в реестр ЦБ РФ

- Документы для регистрации МФО

- Динамика закрытия МФО и связь с прошлыми годами

- Почему закрываются МФО?

- Кто контролирует деятельность МФО?

- Найти по региону

- Внесение МФО в реестр Центробанка

- Какие сведения можно найти в реестре

- Можно ли обращаться в компанию, которой нет в реестре

- Список МФО, закрытых и исключенных из реестра ЦБ РФ в 2021 году

- Что такое реестр МФО

- Как проверить легальность кредитора

Какая информация содержится в реестре Центробанка

Реестр микрофинансовых организаций (МФО) Центробанка представляет собой документ, содержащий в себе список организаций, имеющих законное право осуществлять микрофинансовую деятельность в России.

Согласно законодательству, МФО подразделяются на два вида:

- Микрокредитные компании. Данные организации предоставляет услуги микрофинансирования физических лиц лимитом до 500 тысяч рублей в рамках одного займа, а юридических лиц – до 3 млн рублей. В финансировании деятельности микрокредитной компании привлекаются средства только тех физических лиц, которые являются ее учредителями, а также юридических лиц.

- Микрофинансовые компании – организации, которые могут выдавать микрозаймы частному лицу в размере до 1 млн рублей. Для юридических лиц установлен такой же максимальный лимит, как и в микрокредитных компаниях, составляющий 3 млн рублей. МФК могут на законных основаниях привлекать денежные средства от юридических и физических лиц, в том числе и не являющихся его учредителями.

Если выбранная организация состоит в этом списке, значит деятельность компании регулируется законодательными актами и исключается риск сотрудничества с мошенниками и аферистами. В реестре указываются основные данные о микрофинансовой организации:

- дата внесения (или исключения) МФО в реестр;

- государственный регистрационный номер;

- наименование МФО в полной и краткой версии;

- вид МФО;

- адрес местонахождения компании.

За что МФО могут исключить из реестра

Центробанк контролирует деятельность МФО, и если в работе компании обнаруживаются нарушения, то организация исключается из реестра. Возможные причины исключения МФО из реестра:

- предоставление недостоверной финансовой отчетности;

- ликвидация МФО;

- получение МФО статуса банка или небанковской кредитной организации;

- нарушение прав заемщиков;

- в течение 12 месяцев МФО не выдала ни одного займа;

- объем собственных средств компании не соответствует требованиям законодательства;

- нарушение требования об обязательном членстве в СРО;

- осуществление деятельности, которая запрещена законом об МФО;

- неоднократное в течение года нарушение закона «О потребительском кредите (займе)»;

- невыполнение требований закона о противодействии терроризму и легализации преступных доходов.

На начало 2018 года реестр включал в себя 2261 микрофинансовую организацию, к июлю число МФО сократилось до 2122. В реестр от 17.08.2018 входят 1998 организаций. Это объясняется жестким контролем со стороны Центробанка, и проводимыми проверками на ведение законной деятельности организаций.

Как проверить, входит ли МФО в реестр Центрального банка

Узнать, состоит ли выбранная вами МФО в реестре, можно на официальной странице Центробанка в интернете. Сделать это предлагается двумя способами:

- загрузить электронный файл Excel на свой компьютер или мобильное устройство;

- воспользоваться онлайн-формой поиска.

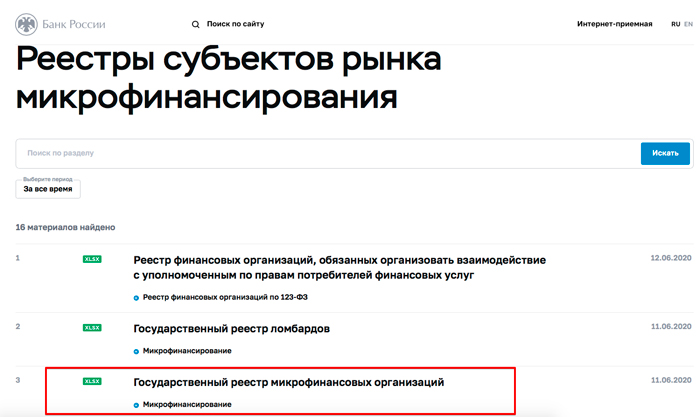

Для загрузки электронного документа необходимо:

- В основном меню выбрать подраздел «Финансовые рынки».

- После этого перейти на вкладку «Надзор за участниками финансовых рынков».

- В новом окне выбирается подраздел «Микрофинансирование».

- В поле субъектов микрофинансирования необходимо скачать файл «Государственный реестр микрофинансовых организаций». В скачанном электронном файле указываются сведения о действующих и исключенных МФО.

Чтобы не скачивать весь список, можно воспользоваться формой поиска. Инструкция для проверки МФО в режиме онлайн:

- На главной странице сайта найдите вкладку «Финансовые рынки».

- Перейдите в «Справочник участников финансового рынка».

- На загрузившейся странице откроется форма поиска МФО. Его можно осуществить по разным параметрам: наименованию компании, ИНН, ОГРН.

- Если организация включена в реестр, то сведения о ней отразятся в новом окне.

Банк России регулярно обновляет реестр, поэтому чтобы убедиться, что конкретная организация не закрыта и продолжает законно осуществлять деятельность, систематически обращайтесь к сайту Центробанка.

Все МФО которые занесены в реестр ЦБ РФ

Все перечисленные компании легально работают в Российской Федерации:

Сравнить Кива На срок 16, 23, 30 дней Ставка в день 0-1 % Сумма 3000-30000 Рассмотрение 5 минут Оформить Подробнее Сравнить MangoMoney На срок До 24 недель Ставка в день 0,4-1 % Сумма 2000-70000 Рассмотрение 5 минут Оформить Подробнее Сравнить CreditPlus На срок 30 дней Ставка в день 0-1 % Сумма 1000-15000 Рассмотрение 1 мин Оформить Подробнее Сравнить OneClickMoney На срок 6-21 день Ставка в день 1% Сумма 500-30000 Рассмотрение 7 минут Оформить Подробнее Сравнить Микроклад На срок 7-30 дней Ставка в день 1% Сумма 800-30000 Рассмотрение 15 минут Оформить Подробнее Сравнить Moneza На срок 30 дней Ставка в день 0-1 % Сумма 30000 Рассмотрение 5 мин Оформить Подробнее Сравнить MILI На срок 30 дней Ставка в день 1% Сумма 30000 Рассмотрение 2 мин Оформить Подробнее Сравнить Vivus На срок 30 дней Ставка в день 0-1 % Сумма 30000 Рассмотрение 7 минут Оформить Подробнее Сравнить Platiza На срок до 30 дней Ставка в день 1% Сумма 1000-30000 Рассмотрение 3 минуты Оформить Подробнее Сравнить Fastmoney На срок 7-30 дней Ставка в день 1% Сумма 3000-30000 Рассмотрение 5 минут Оформить Подробнее Сравнить Займ Экспресс На срок 7-30 дней Ставка в день 1% Сумма 15000 Рассмотрение 15 минут Оформить Подробнее Сравнить Joymoney На срок до 18 недель Ставка в день 0-1 % Сумма до 60000 Рассмотрение 5 мин Оформить Подробнее Сравнить Zebrazaim На срок до 12 месяцев Ставка в день 0-1 % Сумма до 100000 Рассмотрение 15 минут Оформить Подробнее Сравнить VIVA Деньги На срок от 7 до 180 дней Ставка в день 0-1 % Сумма 1000-80000 Рассмотрение 5 минут Оформить Подробнее Сравнить Zaymigo На срок до 30 дней Ставка в день 1 % Сумма 4000-15000 Рассмотрение 10 минут Оформить Подробнее Сравнить До зарплаты На срок от 3 до 30 дней Ставка в день 0-1 % Сумма 30000-100000 Рассмотрение 5 минут Оформить Подробнее Сравнить  Отличные наличные На срок 1-30 дней Ставка в день 0-1 % Сумма 1000-30000 Рассмотрение 5 мин Оформить Подробнее Сравнить Cash U На срок до 25 дней Ставка в день 1% Сумма 1000-20000 Рассмотрение 15 минут Оформить Подробнее Сравнить Cash bus На срок 7-30 дней Ставка в день 1% Сумма 7000-50000 Рассмотрение 5 мин Оформить Подробнее Сравнить Kredito24 На срок 16-30 дней Ставка в день 1% Сумма 2000-15000 Рассмотрение 15 минут Оформить Подробнее Сравнить Турбозайм На срок 7-168 дней Ставка в день 0,872-1 % Сумма 3000-50000 Рассмотрение 15 минут Оформить Подробнее Сравнить

Отличные наличные На срок 1-30 дней Ставка в день 0-1 % Сумма 1000-30000 Рассмотрение 5 мин Оформить Подробнее Сравнить Cash U На срок до 25 дней Ставка в день 1% Сумма 1000-20000 Рассмотрение 15 минут Оформить Подробнее Сравнить Cash bus На срок 7-30 дней Ставка в день 1% Сумма 7000-50000 Рассмотрение 5 мин Оформить Подробнее Сравнить Kredito24 На срок 16-30 дней Ставка в день 1% Сумма 2000-15000 Рассмотрение 15 минут Оформить Подробнее Сравнить Турбозайм На срок 7-168 дней Ставка в день 0,872-1 % Сумма 3000-50000 Рассмотрение 15 минут Оформить Подробнее Сравнить  Быстроденьги На срок 7-180 дней Ставка в день от 0,9% до 1,5% Сумма 10000 — 500000 Рассмотрение 5 мин Оформить Подробнее Сравнить Займер На срок 7-30 дней Ставка в день 0.76-1% Сумма 2000-30000 Рассмотрение 5 минут Оформить Подробнее Сравнить Lime займ На срок От 10 до 168 дней Ставка в день 0-1% Сумма 2000 — 70000 Рассмотрение 15 минут Оформить Подробнее Сравнить MoneyMan На срок 5-126 дней Ставка в день 0-1 % Сумма 1500-80000 Рассмотрение 5 мин Оформить Подробнее Сравнить Кредит 911 На срок от 7 до 28 дней Ставка в день 1% Сумма 11000-30000 Рассмотрение 15 минут Оформить Подробнее

Быстроденьги На срок 7-180 дней Ставка в день от 0,9% до 1,5% Сумма 10000 — 500000 Рассмотрение 5 мин Оформить Подробнее Сравнить Займер На срок 7-30 дней Ставка в день 0.76-1% Сумма 2000-30000 Рассмотрение 5 минут Оформить Подробнее Сравнить Lime займ На срок От 10 до 168 дней Ставка в день 0-1% Сумма 2000 — 70000 Рассмотрение 15 минут Оформить Подробнее Сравнить MoneyMan На срок 5-126 дней Ставка в день 0-1 % Сумма 1500-80000 Рассмотрение 5 мин Оформить Подробнее Сравнить Кредит 911 На срок от 7 до 28 дней Ставка в день 1% Сумма 11000-30000 Рассмотрение 15 минут Оформить Подробнее

Мне нравитсяНе нравится

Документы для регистрации МФО

Зарегистрировать микрофинансовую организацию можно только в виде юридического лица. Индивидуальные предприниматели заниматься такой деятельностью не вправе.

Обратите внимание: с 29 апреля 2018 года в заявлении на регистрацию заявитель должен указывать свой электронный адрес. Документы, подтверждающие факт регистрации (лист записи ЕГРИП или ЕГРЮЛ, устав с отметкой ИФНС, свидетельство о постановке на налоговый учет), направляются инспекцией не в бумажном виде, как раньше, а в электронном

Бумажные документы, в дополнение к электронным, можно будет получить только по запросу заявителя.

Если регистрация МФО происходит в формате общества с ограниченной ответственностью, то в ИФНС подается стандартный пакет документов:

- Заявление на регистрацию юридического лица по форме Р11001. Фирменное наименование микрофинансовой организации должно содержать словосочетание «микрофинансовая компания» или «микрокредитная компания» (требование статьи 5 закона № 151-ФЗ).

- Устав МФО в двух экземплярах. В уставе надо указать размер уставного капитала, который должен соответствовать виду микрофинансовой организации (МФК или МКК).

- Решение единственного учредителя или протокол общего собрания учредителей. К учредителям-физическим лицам и к руководителю МФО закон № 151-ФЗ предъявляет требование – отсутствие неснятой или непогашенной судимости за преступления против государственной власти или в экономической сфере.

- Подтверждение оплаты госпошлины за регистрацию МФО на сумму 4000 рублей.

- Документы на юридический адрес (копия свидетельства о собственности на нежилое помещение или гарантийное письмо). К помещению МФО закон не предъявляет каких-либо требований, но учитывая, что в нём хранятся наличные деньги, объект, конечно, должен сдаваться под охрану. Рекомендуем заранее уточнять у охранных предприятий, какие условия к организации помещения надо соблюсти.

Заявление о переходе на специальный налоговый режим в инспекции не примут, потому что микрофинансовые организации работают только на общей системе налогообложения. При подаче через представителя дополнительно надо подготовить доверенность на регистрационные действия.

Варианты подачи документов на регистрацию МФО стандартны:

- личный визит учредителей в налоговую инспекцию;

- почтовым отправлением;

- через представителя;

- заверенные электронной подписью.

При подаче документов почтой или по доверенности заявление по форме Р11001 надо заверить у нотариуса.

Регистрация МФО в налоговой инспекции осуществляется за три рабочих дня, без учёта дней подачи и получения документов. Если все в порядке, то ИФНС направляет заявителям лист записи ЕГРИП по форме № Р50007, один экземпляр устава и свидетельство о постановке на налоговый учёт в электронном виде.

Динамика закрытия МФО и связь с прошлыми годами

В 2020 году численность закрытых МФО, по сравнению с несколькими предыдущими годами, сократилась. Наиболее наглядно динамику показывает следующая диаграмма.

Важно отметить, что серьезных изменений в течение трех последних лет не наблюдается, так как отклонения в рассматриваемом показателе сложно назвать значимыми. Если же сравнивать с данными за 2017 год, а тем более – за 2013-2016 годы, снижение окажется весьма существенным

Динамика наверняка сохранится и в наступившем году. Дело в том, что за неполные 6 месяцев из реестра МФО было исключено всего 114 микрофинансовых организаций, что стало самым низким показателем за последние 8 лет.

Это вовсе не означает смягчение политики Центробанка страны. Просто самые недобросовестные участники уже покинули рынок микрофинансирования, что стало следствием активных действий регулятора. Такое заключение можно сделать на основании второй диаграммы, которая показывает численность активных МФО в России на конец каждого из нескольких последних лет (для 2021 года – на середину июня).

Первый и самый очевидный вывод, следующий из приведенной выше диаграммы, предельно прост. Количество официально работающих в России микрофинансовых и микрокредитных компаний находится на историческом минимуме.

Почему закрываются МФО?

Результатом закрытия микрофинансовой организации становится исключение из Государственного реестра, ведением которого занимается ЦБ РФ. С некоторой долей условности МФО, исключенные из реестра, делятся на две категории. В первую входят участники рынка, принявшие решение закрыть компанию добровольно. Причинами подобных действий обычно становятся такие:

- достижение целей бизнеса, например, статуса, уровня доходов или других материальных благ;

- накопившаяся усталость или ухудшение здоровья, которые препятствуют дальнейшей предпринимательской деятельности;

- разногласия с другими учредителями, результатом чего становится закрытие общего старого и создание нескольких новых бизнесов;

- желание поменять используемое юридическое лицо, чтобы избежать возможных проблем с контролирующими или фискальными органами;

- недостаточная прибыльность или даже убыточность бизнеса, что стало особенно актуальным после очередного ужесточения государственного регулирования микрофинансового рынка;

- стремление сменить вид деятельности на новый и т.д.

Вторая категория объединяет МФО, исключенные из реестра в принудительном порядке. В этом случае причиной решения Центробанка в большинстве случаев выступают:

- нарушения (часто – систематические) требований, которые регулятор предъявляет к участникам рынка микрофинансирования;

- ликвидация предприятия в рамках процедуры банкротства (практически всегда оно происходит принудительно – по заявлению кредиторов или налоговых органов);

- уклонение от налогов или другие правонарушения, допущенные учредителями или руководством компании (в некоторых случаях они оборачиваются не только административной, но и уголовной ответственностью).

Если рассматривать долю каждой из категорий в общем количестве микрофинансовых организаций, исключенных из реестра, вторая группа окажется заметно многочисленнее. Этому не стоит удивляться, так как действия Центробанка по очистке рынка от недобросовестных участников являются не только очень активными, но и весьма эффективными.

Кто контролирует деятельность МФО?

Разрешение для МФО на выдачу займов предоставляет Банк России. Также он разрабатывает правила функционирования данных организаций и следит за законностью их деятельности. Именно регулятор создает и контролирует такие показатели, как максимальная процентная ставка (1% в день) и итоговая сумма переплаты по договору (не более 1,5 размеров выданного займа, включая неустойки, штрафы и другие платежи).

Если компания не соблюдает установленные требования, то ЦБ РФ вправе исключить ее из реестра и запретить предоставлять деньги под проценты. Но не всех микрофинансистов это останавливает. Кто-то продолжает выдавать займы без разрешения и вообще перестает хоть как-то ограничивать свои аппетиты. Поскольку потерять допуск к работе такие организации уже не боятся, то начинают завышать процентную ставку, брать дополнительные комиссии, начислять непомерные штрафные санкции. Когда их клиент не может погасить задолженность, они прибегают к помощи «черных коллекторов» и пользуются другими незаконными методами взыскания.

Но любой гражданин может без труда узнать, состоит ли микрофинансовая организация в государственном реестре. Для этого ему понадобится только устройство с выходом в Интернет и редактор для чтения файлов в формате excel. Госреестр МФО находится в открытом доступе и скачивать его можно неограниченное количество раз и абсолютно бесплатно. Список постоянно обновляется. На сайт Центробанка попадают только актуальные сведения о работающих и исключенных компаниях.

Найти по региону

- Москва

- Алтайский край

- Амурская область

- Архангельская область

- Астраханская область

- Белгородская область

- Брянская область

- Владимирская область

- Волгоградская область

- Вологодская область

- Воронежская область

- Забайкальский край

- Ивановская область

- Иркутская область

- Калининградская область

- Калужская область

- Камчатский край

- Кемеровская область

- Кировская область

- Костромская область

- Краснодарский край

- Красноярский край

- Курганская область

- Курская область

- Ленинградская область

- Липецкая область

- Магаданская область

- Московская область

- Мурманская область

- Нижегородская область

- Новгородская область

- Новосибирская область

- Оренбургская область

- Орловская область

- Пензенская область

- Пермский край

- Приморский край

- Псковская область

- Ростовская область

- Рязанская область

- Самарская область

- Санкт-Петербург

- Саратовская область

- Сахалинская область

- Свердловская область

- Смоленская область

- Ставропольский край

- Тамбовская область

- Тверская область

- Томская область

- Тульская область

- Тюменская область

- Ульяновская область

- Хабаровский край

- Челябинская область

- Ямало-Ненецкий автономный округ

- Ярославская область

Внесение МФО в реестр Центробанка

На получении документов из ИФНС регистрация МФО не заканчивается, пока ещё это просто обычное юридическое лицо. Согласно закону № 151-ФЗ специальные права и обязанности микрофинансовая организация получает только после внесения сведений о ней в реестр Центробанка.

Регистрация МФО в реестре ЦБ происходит в заявительном порядке, в пакет документов входят:

- заявление о внесении сведений в реестр микрофинансовых организаций;

- копия устава и решения о регистрации МФО;

- копия приказа о назначении директора;

- сведения об юридическом адресе;

- сведения об учредителях;

- справка об отсутствии судимости учредителей и руководителей МФО;

- документ об уплате пошлины на 1500 рублей;

- правила внутреннего контроля.

Заявление и сведения об учредителях заполняются по форме приложений 1 и 2 к Указанию Банка России от 28.03.2016 N 3984-У (есть в свободном доступе). Информацию о внесении сведений об организации в ЕГРЮЛ Центробанк запрашивает в налоговых органах самостоятельно.

Документы подают в территориальные учреждения Банка России по взаимодействию с субъектами микрофинансирования (контакты можно найти на сайте ЦБ). Регистрация МФО в реестре Центробанка происходит в течение 30 рабочих дней со дня подачи документов. После внесения в реестр организация может приступать к своей микрофинансовой деятельности.

Какие сведения можно найти в реестре

Хотя включение микрофинансовой организации в единый реестр МФО не гарантирует, что она не нарушает законы и правила, зато существенно снижает вероятность столкнуться с мошенниками. Центральный Банк довольно тщательно проверяет организацию, планирующую заняться выдачей микрозаймов, перед тем как включить ее реестр.

Рассмотрим, какую информацию об организации можно получить из реестра:

- регистрационный номер записи;

- дату, когда сведения об организации были включены в реестр;

- вид организации (микрокредитная или микрофинансовая компания);

- номер бланка свидетельства, которое было выдано МФО;

- ОГРН и ИНН юридического лица;

- полное и сокращенное наименование фирмы;

- юридический адрес компании.

Можно ли обращаться в компанию, которой нет в реестре

Законом не запрещается выдача займов компаниями и частными лицами, не входящими в реестр Банка России. Но при этом такие фирмы не могут называться микрокредитной или микрофинансовой компанией. Соответственно, их деятельность не регулируется законом об МФО и Центробанком. Если нужную МФО вы не нашли в списке, то сотрудничать с компанией придется на свой страх и риск.

В частности, законом закреплен запрет на одностороннее повышение процентных ставок, ограничены возможности использования персональных данных. Зарегистрированная МФО не имеет права брать завышенные штрафы либо запрещать досрочное погашение долга. Также сумма начисленных процентов не может превышать 3-кратного размера основного долга (по займам сроком менее года). Это лишь часть преимуществ, которыми обладает сотрудничество с легальными компаниями. Главное в том, что нахождение МФО в реестре Центробанка означает, что она прошла все проверки регулятора и соблюдает законодательство, защищающее интересы клиента.

Мошенничество в сфере микрофинансирования достаточно распространено. Нет гарантий, что вы свяжетесь с добросовестным кредитором. Если МФО указана в списке исключенных компаний, то в реестре вы сможете увидеть причины, по которым легальная деятельность прекращена.

Если вы планируете взять микрозайм на карту или наличными офисе, то обращаться лучше в проверенные компании, которые состоят в реестре. В этом случае вы будете уверены, что кредитор не нарушает права заемщиков. Оформлять займы желательно в компаниях с большим стажем работы на рынке. Крупные известные МФО могут предоставить займы на выгодных условиях благодаря наработанной базе клиентов и солидному размеру собственного капитала.

Список МФО, закрытых и исключенных из реестра ЦБ РФ в 2021 году

Центробанк не снижает активности в действиях по контролю над рынком микрофинансирования.

Таблица закрытых МФО

За неполные шесть месяцев 2021 года из реестра ЦБ РФ были исключены 114 микрофинансовых организаций. Распределение по месяцам выглядит следующим образом.

|

Месяц 2021 года |

Число исключенных |

Наименование МФО |

|

Июнь |

12 |

Русский медведь, Финансовый клуб ЦФО, Будьте Богаты, Сентаво, БУК, Фонд «БизнесКлюч», МФТ, ФИНЕКО, Тенге, Эскудо, Карта рассрочки, АРЕГОН |

|

Май |

12 |

Взаимопомощь, Надеждинск, Семь Звезд, Вложение, Северный Альянс, ФЦ «Легко», Алтын-СИМ, Спартак, О-Пей Фейнанс, Денежный заем 116, ФИННАРС, Факт |

|

Апрель |

19 |

Авиньон, ЕФИЦ, ААА Финансовый клуб, БизнесДизайн займов, Альбиориск-К, МОНЕРО, АРТ ФИНАНС, Маяк, МикроЗайм ДВ, А-План, Деньги в срок, Кешью, ИнвестФин-Авто, Финансовый фундамент, Аркада Кредит, Хот Мани, ФМСМСП РД, Твои Наличные, Ахтуб-А |

|

Март |

28 |

Автовэлл, Сфера Финанс, АРБМКК, АвтоЗайм Северо-Запад, Легкозайм плюс, СМАРТКРЕДИТ, Арсенал, ВВЕРХ, Эйвиа, ФинСервис, Западный Берег, ЦН каскад, ЛИКАРМ, ЦМК, ЛоанКар Финанс, Миронофф, ХКА, Награда, Русский форт, ГруппФинанс Нэксус, Кола-Про, Финансовый уровень, Монгора, Альянс-СК, ЗЕЛО, Анжелика, Алибаба, Индиго |

|

Февраль |

19 |

Займы Туапсе, Эволюция капитал, Займ 21 плюс, Сварго Групп, Тендерные кредиты и займы, Состояние Югры, Фреш Капитал, КрдитЪка, Инвестиционный дом, КаспийАвтоЗайм, Деньги до зарплаты, Алатырь, Финансовый Альянс, Слетать.ру, Финансовый Антарес, ВиДжиЭй, УФК, Хроно капитал, Третий Рим |

|

Январь |

24 |

Новые Займы, БеренбергМани, Сирин, Содействие ВРН, КредитороФ, Дальневосточный остров Русский, СТ-Левел, КредитЧек, Стройресурс, Аварийка, Персон Актион, Орден 1119, СоветИнвестКапитал, ПРОРЫВ, Провижиноф, Сильвер Стокс, АФП, ФИНАНС, ВЕО Д ЕГРЕС, Крассула Овата, Инвеста, ЮГРА ФИНАНС, Академия Займа, БДК |

Как проверять и актуализировать список?

Центробанк РФ обладает самыми последними данными об изменениях, происходящих в реестре МФО. А потому самый очевидный способ получить актуальные сведения предусматривает посещение официального сайта регулятора и скачивание размещенной там в свободном доступе базе данных. В ней можно найти и дополнительную информацию по исключенным из реестра компаниям, перечисленным выше. Например, ИНН, дату исключения, адрес интернет-ресурса и т.д. Процедура выполняемых при этом действий была описана выше.

Что такое реестр МФО

Официальный госреестр МФО представляет собой документ, в который попадают все организации после прохождения государственной регистрации и получения права заниматься микрофинансовой деятельностью на территории РФ. Реестр МФО заполняется представителями ЦБ РФ. Последний же в настоящее время выполняет функции по регулированию, контролю и надзору за деятельностью организаций, входящих в реестр.

В реестр МФО входят два типа организаций:

1

Микрокредитные компании. Эти юридические лица могут выдавать ссуды населению в размере до 500 000 р., а юр. лицам и ИП — до 3 000 000 р. Для финансирования своей деятельности они могут привлекать средства от своих владельцев и других организаций.

2

Микрофинансовые компании. Возможности этих организаций больше. Они могут также выдавать организациям и предпринимателям займы в размере до 3 000 000 р. Но частным лицам они могут предоставить ссуду уже в сумме до 1 000 000 р. При этом МФК имеют право привлекать деньги от юридических и частных лиц. Обязательным условием для отнесения фирмы к категории микрофинансовых компаний является наличие собственного капитала не менее 70 000 000 р.

Компании, не входящие в реестр МФО, а также частные лица не могут профессионально заниматься микрофинансовой и микрокредитной деятельностью.

Как проверить легальность кредитора

У каждой микрофинансовой и микрокредитной компании, состоящей в реестре, есть личный регистрационный номер. Его можно найти на официальных сайтах кредиторов в разделах «О нас», «Контакты» и т.п. Но полагаться только на данные с веб-ресурса займодавца не стоит. На микрофинансовом рынке были случаи, когда МФО исключили из госреестра, но они скрыли эту информацию и продолжили выдавать деньги под проценты

Именно поэтому важно проверять легальность компании самостоятельно. Как отличить мошеннические организации от работающих по закону, оценивая их основные параметры функционирования, мы рассказывали ранее

Чтобы узнать, состоит ли МФК или МКК в реестре, необходимо:

На 11.06.2020 в госреестре 1 658 действующих фирм (из них только 36 МФК) и 7 948 — исключенных. Если нужного займодавца не удалось обнаружить ни в одной вкладке, то возможны два варианта: вы ошиблись в названии компании, либо она никогда не регистрировалась в качестве МФО. Первый вариант распространен, поскольку пользователи часто ищут кредитора по его бренду в Сети, а нужно — по полному наименованию юридического лица. Найти его можно в условиях договора, на официальном сайте или в открытых источниках через поисковые системы.

Если фирмы нет в списках (или она перемещена во вкладку «Исключенные»), то выдавать займы она не имеет права. Сотрудничать с таким юрлицом не стоит. Ранее мы также рассказывали, что делать заемщикам и вкладчикам, если МФО исключили из реестра, и как себя вести, если заключил сделку, а позже узнал о нелегальности работы кредитора. Ознакомьтесь с этими статьями, чтобы быть во всеоружии и не нажить себе финансовых проблем.

Дополнительные материалы по теме: