Деньги из воздуха

Содержание:

- Заработок на льготном периоде

- Как сэкономить на использовании кредитной карты

- Заработок на карте с длительным льготным периодом

- Мои карты

- Схемы заработка на кредитных и дебетовых картах

- Методы заработка на кредитной карте

- Процент на остаток

- Простая схема, как заработать на кредитных картах

- Необходимость в пересмотре отношения к кредитным картам

- Особенности партнерских программ популярных банков

- Перевод с Яндекс Денег на карту

- Как можно заработать на банковской карте

- Кредитные карты — внимание на льготный период кредитования и кэшбэк

- Как работать с партнерскими программами банков напрямую

- Общепринятые варианты вывода

- Обменник с быстрым выводом электронных денег с кошелька на карту Сбербанка и не только

Заработок на льготном периоде

Почти все кредитные карты популярных банков имеют так называемый льготный период. Льготный период — то определенный период времени, в течение которого можно свободно пользоваться заемными средствами и не платить проценты банку. То есть вы можете свободно расплачиваться в магазинах, на бензоколонках, ресторанах и проч. при помощи заемных средств, а по истечении льготного периода вернуть только израсходованную сумму и ни рублем больше.

У различных кредитных карт размер льготного периода составляет разное количество дней. С среднем, срок когда можно не платить проценты за пользование заемными средствами составляет от 40 до 60 дней. В течение данного периода времени проценты банком не будут начисляться.

В этом кроется один из популярных способов заработка. Можно совершать покупки при помощи кредитки, не платить банку никаких процентов, а собственные денежные средства разместить на депозите. Они будут приносить ежемесячный доход в виде процентов по банковскому вкладу и вместе с тем никакой переплаты по кредиту банку не будет.

Для осуществления подобной операции следует внимательно отслеживать льготный период по карте и всегда вовремя вносить платеж, чтобы избежать начисления процентов. Вносить необходимо всю сумму, взятую взаймы, тогда кредитные деньги не будут стоить ни рубля. Также нельзя снимать наличные деньги через банкомат, так как такая операция облагается процентами. Кроме того, льготный период, как правило не действует на суммы денег, снятых наличными.

Сколько можно заработать

Конкретная сумма заработка будет зависеть от разных факторов:

- размера кредитного лимита

- сумме ваших ежемесячных доходов

- действующей ставки по депозиту

Конечно, на большой заработок не стоит рассчитывать. Возьмем для расчета сумму в 30000 рублей. Если этой суммой можно оперировать каждый месяц, и такую же сумму разместить на депозит, то несложно подсчитать конечную выгоду. К примеру, ставка по депозиту составляет 12% годовых. Если разместить 30 000 рублей на годовом депозите под 12% годовых, то заработок составит 3600 в год. Если сумма кредитного лимита больше, то можно рассчитывать на доход 5000-6000 рублей в год. На первый взгляд, немного, однако, и ничего делать для такого заработка не придется.

Как выбрать кредитную карту

При выборе и оформлении кредитной карты необходимо тщательно ознакомиться со всеми условиями по ее выпуску и обслуживанию. Внимательно изучить тарифы банка, особенно пункту, касающиеся размеров комиссий и условий их уплаты.

На что стоит обратить внимание:

наличие и размер льготного периода кредитования

стоимость годового обслуживания. Выберите те кредитки, которые не имеют стоимости годового обслуживания. Либо ее можно избежать при определенных ежемесячных оборотах.

комиссия за снятие наличных в банкомате. Как правило, за операции по снятию наличных банк берет комиссию в размере 3% и более. Также эта сумма не входит в льготную. По таким операциям всегда начисляются проценты.

прочие комиссии банка. При оформлении кредитной карты внимательно прочитайте условия договора

Особое внимание уделите различным комиссиям, которые устанавливает банк

Как сэкономить на использовании кредитной карты

Прежде чем перейти к лайфхаку, который поможет заработать на использовании кредитной карты, разберемся с тем, как мы можем свести к минимуму наши расходы на кредитку.

Во-первых, не стоит недооценивать такую вещь, как льготный период по кредитке. Это тот период времени, в течение которого на ваши расходы по карте не начисляются проценты.

Во-вторых, желательно отказаться от смс-информирования – благо, у любого уважающего себя банка есть удобное приложение для смартфона, где можно оперативно отслеживать баланс по кредитке и свои текущие расходы.

В-третьих, стоит подобрать карту с минимальной платой за обслуживание.

В-четвертых, желательно, чтобы за покупки по карте начислялся настоящий кэшбек. Различные бонусные программы – это, безусловно, здорово, но ничего лучше возврата части расходов настоящими деньгами нет.

Дело в том, что многие банки хитрят с условиями обслуживания кредитных карт. Например, вы видите, что льготный беспроцентный период составляет не 55 дней, как у большинства, а сразу 730 дней. Два года не нужно платить проценты – как здорово! Однако выясняется, что стоимость годового обслуживания такой карты огромная, а штрафы за несвоевременное внесение средств и вовсе космические.

Или другой вариант – годовое обслуживание карты не стоит вам ничего, зато процентная ставка заоблачная – под 40-50 процентов годовых.

Лучше всего найти золотую середину и вообще не иметь дел с банками, которые держат потенциальных клиентов за дураков.

Фото: pixabay.com

Заработок на карте с длительным льготным периодом

Этот путь заработка на кредитной карте будет намного сложнее, но и, собственно, доход будет существенно выше. Здесь необходимо подобрать кредитную карту с длительным льготным периодом (для примера у нас будет период на 3 месяца).

Действовать, как и в предыдущем способе:

- ЗП (условно это 40 тысяч в месяц) поступает под проценты.

- У вас только тратятся деньги банка с кредитной карты.

- Далее нужно погасить минимальный взнос, который определяется к концу первого емсяца использования карты. Например: 3% от 40.000 чуть больше тысячи рублей.

В дальнейшем, схема действия повторяется на всем протяжении длительного льготного периода карты:

- На 2-ом месяце со следующей заработной платы уплачиваются эти три процента, весь остаток перечислить в депозит и вот уже немалое количество денег, которые дают пассивный доход.

- 3-ий месяц еще раз оплачивается обслуживание банком. Остальные деньги попадают на вклад и вот уже под процент заложено более 100.000 рублей. Снова расходуются деньги банка, далее, к концу срока выплаты, долг погашается деньгами, которые нужно снять с дебетовой карты.

Результат:

- 1-ый месяц на депозите 40.000

- 2-ой месяц 78 тыс.

- 3-ий месяц примерно около 115 тыс.

В итоге, такая схема заработка на кредитных картах, позволяет получить нам чистый доход, который с начальной позиции увеличивается примерно в 2 раза.

Мои карты

Я уже писал про то, какие у меня карты в посте про банковские карты для за границы, но тут немного повторюсь конкретно про кредитки.

Изначально я сделал кредитку Хоумкредит Cashback Gold с кэшбеком 3%. Данная карта была очень выгодна, пока банк не изменил внутренний курс конвертации, который в последнее время просто адский. Теперь она выгодна только для России из-за кэшбека. Впрочем, не буду подробно останавливаться, ибо их уже не выдают и вы её все равно не оформите.

Потом я заказал Тинькофф AllAirlines (по этой секретной ссылке получите 1 год обслуживания бесплатно) с кэшбеком 2% за все и 5-10% за билеты/отели. Есть у Тинькофф и обычная кредитка Platinum с кешбеком 1% деньгами, она проще в освоении, но менее выгодна, я её в итоге закрыл.

Кредитка AllAirlines + год бесплатно →

Кредитка AllAirlines + 3000 руб →

Вообще удобно иметь несколько продуктов в одном банке, у меня в Тинькофф и дебетовка есть, и вклады. К сожалению, выгодных кредиток в связи с кризисом все меньше и меньше, к тому же мне их не все банки хотят выдавать (так как я индивидуальный предприниматель), а Тинькофф выдает всем без закидонов. В любом случае, какого банка выбрать кредитную карту, решать только вам.

Схемы заработка на кредитных и дебетовых картах

По сути, получение дохода от использования банковских продуктов лучше всего передаёт суть выражения «делать деньги из воздуха». Правильный выбор пластиковой карты и её грамотное применение позволяют не только возместить расходы за обслуживание счёта, но и приобрести источник дополнительного дохода. Продвинутые пользователи банковских продуктов выделяют 4 законных схемы заработка на картах.

Начисление процентов на остаток

Популярные дебетовые карты предусматривают начисление процентов на остаток, которые по размеру ставки не уступают банковским вкладам, а в некоторых банках — превышают её. По карточке можно в любое время совершать приходные и расходные операции без потери полученных дивидендов. В среднем, размер процентной ставки по доходным картам составляет от 5 до 6% годовых.

Использовать данный метод можно даже при отсутствии собственных сбережений. Такая схема имеет следующий принцип работы:

- Клиент оформляет сразу 2 карты — дебетовку с максимальным процентом на остаток и кредитку с длительным льготным периодом.

- Заработная плата ежемесячно переводится на доходную карту, а повседневные траты держатель оплачивает с кредитки.

- По окончании льготного периода клиент с дебетовой карточки погашает задолженность. Проценты за использование кредитных средств не начисляются.

- В итоге клиент получает доход в виде процента на остаток.

Далее начинается новый льготный период, и данная процедура повторяется заново. Все перечисленные операции можно проводить в онлайн-банке или через мобильное приложение всего в несколько кликов. Как правило, это занимает не более 1 минуты.

Кэшбэк за повседневные покупки

Совершая обычные траты в торговых точках, можно получать дополнительную выгоду от использования банковского пластика. С каждой безналичной расходной транзакции на счёт клиента возвращается определённый процент в виде рублей или бонусов, которые в дальнейшем используются для оплаты новых покупок. Данная опция носит название «кэшбэк». Таким образом банк стимулирует клиентов расплачиваться картой и в результате получает комиссионный доход от торговых точек.

Размер кэшбэка зависит от условий эмитента. Как правило, повышенный процент можно получать только за покупки в определённых категориях. По разным картам действуют разные условия повышенного кэшбэка. Например, по специализированной карточке CashBack от Альфа-Банка максимальный кэшбэк в размере 10% начисляется за приобретение топлива, а за расчёты в кафе и ресторанах клиент получает 5%. С суммы прочих покупок возвращается 1%.

Чтобы использовать данную схему с максимальной выгодой, необходимо придерживаться следующих рекомендаций:

- Вести учёт расходов и выделить несколько категорий товаров и услуг, которыми клиент пользуется чаще всего.

- Оформить несколько карт с повышенным кэшбэком именно в тех категориях, на которые ежемесячно тратится большая часть средств.

- Расплачиваться за товары и услуги разными картами (в зависимости от категории).

Следует отметить, что условия начисления кэшбэка, как и перечень любимых покупок, могут меняться. Актуальные тарифы необходимо периодически проверять на официальном сайте банка-эмитента.

Схема с использованием кредитной и дебетовой карты

Для применения этого метода клиенту понадобится дебетовая карточка с высоким процентом на остаток и кредитка, по которой в рамках льготного периода можно без комиссии снимать наличные. Дальнейшая процедура выглядит следующим образом:

- Держатель снимает деньги с кредитки и вносит их на доходную карту.

- Когда льготный период подходит к концу, клиент переводит средства обратно для погашения задолженности.

- На доходную карту начисляется процент на остаток.

- После отчётной даты по кредитке клиент повторяет описанный алгоритм.

Данный способ можно совмещать со всеми схемами, описанными выше. Это позволит существенно приумножить сумму пассивного дохода.

Заработок на беспроцентном кредите

Льготный период по кредитной карте может стать источником дохода для владельцев небольшого бизнеса в случае нехватки оборотных средств. Кредиткой можно рассчитаться за товары, после чего выгодно реализовать их и погасить задолженность в рамках беспроцентного периода. В итоге клиент получит прибыль в виде наценки и при этом бесплатно воспользуется заёмными средствами.

Так как кредитный лимит по карте является возобновляемым, данную схему можно повторять неограниченное число раз. Чтобы успеть вернуть деньги в срок, рекомендуется выбирать кредитную карточку с максимальным льготным периодом (не менее 100 дней).

Таким методом пользуются предприниматели, которые занимаются перепродажей китайских товаров или сезонными видами бизнеса.

Методы заработка на кредитной карте

Есть простой способ получать лишние деньги, о котором многие уже знают. Некоторые кредитки являются накопительными: на остаток на счету ежемесячно начисляются проценты. Минус в том, что таких карт с бесплатным годовым обслуживанием пока нет. Придется подсчитать, отобьются ли расходы.

А теперь — о менее известных способах заработать на заветном кусочке пластика.

Заработок на льготном периоде

У многих кредитки ассоциируются долгами, проблемами, трудностями контроля расходов… На самом деле пользование картой сильно упрощается, если заглянуть в договор, где прописано, сколько длится льготный период. Он может составлять 30, 60, 100 дней — зависит от условий банка.

Так вы можете брать деньги в беспроцентный долг у банка. И это прекрасный способ сэкономить, когда нужно перехватить где-то деньги “до зарплаты” на срочные покупки. Главное потом — не пропустить день внесения обязательного платежа.

Заработок на кэшбеке

Практически у всех банков сейчас реализована программа лояльности, согласно которой часть потраченных на покупки денег возвращается вам обратно. Никакого подвоха здесь нет. Магазину не приходится тратить на рекламу: проще направить средства на поощрение нового клиента, пришедшего за покупками и расплатившегося безналичным способом. Банк делится как раз этими деньгами.

Внимательно изучите разные предложения, прежде чем сделать выбор.

Подводные камни могут быть следующие:

- начисление кэшбэка в виде бонусов, а не рублей;

- возврат осуществляется только по истечении календарного месяца;

- есть требования к минимальной сумме покупки;

- накопительная система касается только ограниченного числа магазинов-партнеров;

- обещанный в рекламе процент кэшбэка касается только любимой категории, а за остальные покупки он ниже, чем у конкурентов.

Минимум, который можно заработать на кэшбэке — около 1,5% от суммы всех трат. Максимум не ограничен и зависит от личной активности пользователей. Кроме того, даже владельцы карточек с одинаковым тарифом и примерно равной суммой расходов могут иметь разный результат в конце месяца. Дело в хитростях системы кэшбэка. Большинство банков предлагает периодически заглядывать в личный кабинет для выбора любимой категории, чтобы получать повышенную ставку. Или, согласно условиям программы, нужно стараться закупаться только у партнеров банка. Их список может меняться, и в этом, пожалуй, главный минус. При выборе кредитки можно ориентироваться на актуальные магазины-партнеры, но придется периодически проверять изменения, если хочется использовать карту максимально выгодно.

Примеры

Настя тратит 25000 каждый месяц и всегда расплачивается кредиткой. У нее нет времени отслеживать изменения в программе кэшбэка, поэтому выбрала максимально простые условия: возврат 1% от всех трат. В конце месяца Настя заработает 250 рублей.

Иван получает более ста тысяч в месяц. По работе ему приходится много времени проводить за рулем, поэтому у него кредитка с повышенным процентом кэшбэка за траты на АЗС, а именно 10 %. Там он тратит около 8000 в месяц на бензин и разные сопутствующие товары. 10000 он откладывает и уже скопил на остатке более 30000. Оставшиеся 82 тысячи он тратит в магазинах, но порой забывает расплачиваться кредиткой. В конце месяца он получит 80 рублей за траты на АЗС, около 500 рублей за повседневные траты. так как иногда забывал расплачиваться безналичным способом и 120 рублей за остаток на счете. В сумме выйдет 700 рублей.

Экономия на двух картах

Чтобы не уйти в минус, нужно научиться пользоваться “цепочкой” из кредитных карт. Если льготный период по одной подходит к концу, а средств закрыть долг не хватает, можно воспользоваться другой. Она должна быть от банка, позволяющего снимать наличные с использованием льготного периода. Так вы не потеряете ни рубля.

Заработок на двух или трех картах

Можно научиться финансовой дисциплине и подзаработать. Для этого вдобавок к кредитным картам нужна еще дебетовая. Все доходы с нее сразу перекладывайте на пополняемый депозит. Деньги начнут работать и приносить проценты. Ежедневные покупки и услуги весь месяц оплачивайте только кредитками. При этом старайтесь тратить меньше, чем внесли на депозит в первый раз. Как только льготный период подойдет к концу, верните потраченные средства на кредитную карту. Выгоды очевидны:

- вы меньше тратите, т.к. помните об ограничении, равном сумме первого депозита;

- вы получаете проценты, начисленные на счет.

Конечно, есть исключения. Некоторые банки дают возможность совершать переводы без комиссии в рамках установленного лимита, но он небольшой. В любом случае для этой схемы заработка не подойдет.

Процент на остаток

Для начала, нам нужен пластик, дающий процент на остаток. Причем проценты должны рассчитываться на ежедневную сумму на карте.

В чем подвох?

Есть два способа начисления процентов на остаток.

- На минимальную сумму в течение месяца на счете. То есть, если вы положили на карту в начале месяца 1 миллион рублей!!! И числа так 29-30 снимите (потратите) все деньги, то и заработаете ноль рублей ноль копеек. Верна и обратная ситуация. Пополняете карту 2-3 числа и держите деньги полностью до конца месяца — начислений не будет.

- Ежедневный процент. Проценты рассчитывается каждый день, на сумму лежащую на карте в этот день. В следующем месяце, обычно до 10-15 числа максимум, вам выплачивается полная «набежавшая» за прошлый период сумма.

План действий:

- Оформляем карту с ежедневным начислением процентов.

- После получения з/п или иного дохода, переводим все на доходную карту. Можно пополнить ручками, сняв деньги с одной карты, и пополнить через банкомат другую. Или просто перевести с карты на карту бесплатно, через личный кабинет. За 1 минуту.

- Тратим деньги как обычно. Только с нашей доходной карты.

Сколько можно на этом заработать?

В среднем банки дают 7-7,5% годовых по хорошим картам. Для примера: Польза от Home Credit Bank или Халва от Совкомбанка наливают 7,5%.

Пример. Совокупный доход (и расход) ваш или семьи — 50 тысяч рублей в месяц. Закинули эту сумму на доходную карту. И начинаем понемногу использовать. При более-менее равномерных тратах, среднемесячный остаток на карте составит 25 тысяч рублей.

7,5% годовых от 25 000 = 1875 рублей.

За 1 год карта принесет вам почти 2 тысячи рублей.

Простая схема, как заработать на кредитных картах

У подавляющего большинства современных кредиток имеется льготный период, на протяжении которого клиент не должен банку проценты, если расплачивается за товары и услуги по безналу. Как правило, он длится 50-60 дней. Но отдельные организации предлагают своим клиентам ещё более выгодные условия: 100- или 200-дневный беспроцентный срок (при том, что пользователь за это время возвращает банку 5-10 % от величины кредита). В частности, такая услуга есть у Альфа-Банка: тариф «100 дней без процентов» для держателей кредитных карт.

Если вы собираетесь зарабатывать на кредитных картах, отдавайте предпочтение кредиткам без годового обслуживания. К примеру, у Сбербанка есть такие тарифы (для тех клиентов, которым делается персональное предложение). Все платные услуги нужно сразу отключить, смс-оповещения заменить бесплатным информированием через мобильное приложение, чтобы карта помогла вам заработать, а не требовала расходов сама по себе. Процентная ставка в данном случае роли не играет: погашая задолженность в течение льготного периода, вы всё равно ничего не платите сверх суммы кредита.

Сначала рассмотрим способ заработать на двух кредитных картах, одна из которых – с льготным периодом. Обзаведитесь как минимум одной кредиткой и одним дебетовым счётом с выгодной процентной ставкой (на вклад либо остаток) с возможностью снимать нужные суммы в любой момент. Такие предложения есть у банка Тинькофф: ставка по тарифу Tinkoff Black для новых пользователей составляет 10 % годовых, а все остальные могут заработать 6 % годовых.

Алгоритм получения дохода следующий:

- Оплачиваете кредитной картой абсолютно все свои покупки и услуги с первого дня льготного периода.

- Те суммы, которые вы потратили на покупки, оплачивая кредиткой, вы кладёте на свой дебетовый счёт, где они будут приносить проценты.

- Когда льготный период кончится, с дебетового счёта вся необходимая сумма перечисляется на кредитную карту. После этого схему можно повторить с нуля.

То есть вы не только бесплатно пользуетесь кредитными средствами банка, но и зарабатываете, получая проценты с депозита или дебетовой карты.

Проблема данного метода заключается в том, что многие тарифы не допускают открытия нового льготного периода, пока не погашена задолженность по старому

Поэтому важно успеть вернуть все потраченные с кредитной карты средства до того, как начнётся новый расчётный месяц

Можно пойти дальше и усложнить данную схему, использовав вместо одной кредитной карты несколько. Это называется банковской каруселью. Вот как можно заработать на кредитных картах:

- Оформляете две кредитки и пользуетесь той, у которой длиннее льготный период.

- В первый же день этого периода оплачиваете что-либо этой кредиткой.

- В первый расчётный день следующего месяца берёте вторую кредитку и все покупки совершаете с её помощью.

- До окончания второго месяца гасите долг по первой кредитной карте.

- Снова оплачиваете всё только с неё.

- До конца второго месяца возвращаете потраченные средства на вторую кредитку.

- Весь месяц пользуетесь второй картой и повторяете схему заново.

Выгода этой продвинутой схемы в том, что вам не придётся срочно гасить задолженность, чтобы успеть к началу следующего беспроцентного срока: вы просто переключаетесь на вторую кредитную карту и пользуетесь ею. Главное – вовремя возвращать потраченное (по обеим кредиткам) и строго следовать порядку их чередования. В противном случае вы не только не заработаете на кредитных картах, но и потеряете часть средств – вам придётся платить проценты банку. Здесь важны внимательность, дисциплина и тщательный контроль своих финансовых потоков.

Необходимость в пересмотре отношения к кредитным картам

В большинстве случаев люди заводят кредитные карты для каких-то крайних случаев, дабы не влезать в долги или вовсе не используют их. Вместо того, чтобы рабски зависеть от банка, постоянно платить за кредит, просроченную уплату или за то, что он обслуживает карту, можно заработать на этом деньги буквально из ничего.

Единственной задачей обладателя кредитной карты является извлечение максимальной материальной выгоды из условий, которые предлагает сам банк, при этом, не влезая в долги.

Ниже будет подсчитан примерный заработок на кредитных картах, но надо учитывать, что его сумма зависит от условий организации и личных доходов/расходов клиента.

Особенности партнерских программ популярных банков

Рассмотрим некоторые крупные банки и их партнерские программы:

Несмотря на то, что каждый банк предлагает партнерки на практически одинаковые банковские продукты, условия их предоставления и требования у каждой финансовой организации отличаются. Например:

- Сбербанк позаботился о привлечении клиентов, создав на своем сайте специальный раздел. На нем вы найдете конкретную информацию о видах партнерских отношений. По сути, Сбербанк предлагает сотрудничество только в сфере кредитования недвижимости и автокредитов.

- Приватбанк разработал собственную систему привлечения клиентов, которая включает в себя разнообразные баннеры и рекламные блоки, которые доступны любому желающему.

- Тинькофф отличается строгим отбором участников для сотрудничества по партнерской программе. Здесь не допустим обман и накрутка рефералов. Банк запрещает использовать системы контекстной рекламы, создавать рекламные компании с использованием ключевого запроса «тинькофф» и перенаправлять пользователей из брендированных сообществ или групп.

Перевод с Яндекс Денег на карту

С приобретением кошелька со статусом “Именной” или “Идентифицированный”, фрилансер сможет делать переводы с Яндекс денег на банковскую карту.

Для перевода в браузере необходимо:

- Перейти в раздел “Переводы”. Кликнуть на “Снятие” в правом верхнем углу меню.

- Выбрать банковскую карту в разделе “Куда”.

- Ввести реквизиты карты и сумму для перевода

- Комиссия Яндекса составляет 3% от суммы перевода + 45 руб. – комиссия банка.

Если вводить реквизиты банка вместо номера карты, возможно сэкономить 30 руб. с перевода. Однако такой вариант увеличивает время обработки перевода до 3 суток.

Фиксированная комиссия в 3% доступна в приложениях “Тинькофф”, “Промсвязьбанк” и “Альфа банк”. Первые два поддерживают только идентифицированные кошельки.

Как можно заработать на банковской карте

Казалось бы, на кредитках зарабатывает только банк, ведь он получает проценты от того, что заемщик пользуется его заемными средствами. При этом в прибыль могут входить дополнительные расходы, в частности, стоимость обслуживания пластика, плата за её выпуск, смс-оповещения и т.д.

Если заемщик использует кредитку не по её прямому назначению, то он снова переплачивает. Например, если платить безналично, то комиссии не будет, а вот если снять наличные с кредитного лимита, либо перевести часть средств на другой счет, то за это банк возьмет немалый комиссионный сбор.

Возникает закономерный вопрос – а в чем здесь может быть выгода для заемщика, если все условия кредитования направлены на то, чтобы в плюсе оказался именно банк? Это действительно так, но и у держателей карт есть возможность заработать на своем кредиторе, а именно:

- При помощи кэшбэка;

- С помощью начисления дохода на остаток;

- С бонусными программами.

Каждая из этих опций представлена не во всех картах, а только в определенных. Поэтому если у вас еще нет кредитки, но вы хотите ее оформить в ближайшее время, имеет смысл хорошо к этому подготовиться. Если кредитка уже есть, но она вас не устраивает по своим опциям, лучше ее закрыть, и оформить новую. Теперь давайте подробно пройдемся по каждому способу, который поможет заемщику сэкономить на своих расходах или получить прямую прибыль.

Кредитные карты — внимание на льготный период кредитования и кэшбэк

Кредитные карты прочно вошли в жизнь современного человека. Особенно это касается жителей огромных мегаполисов. Безналичный расчет может быть использован при посещении магазина, в кафе или на заправке. Главное, чтобы комиссия при осуществлении операций была незначительной.

Как и доходные карты, эти варианты различны. Все зависит от кредитных средств, которые на них хранятся. Если сумма небольшая, то можно ограничиться одной картой. Если же средств хранится предостаточно, то можно заводить множество карт.

Чтобы верно подобрать кредитную карту, следует проанализировать ее льготный период кредитования. Что это значит? Это несложное понятие можно охарактеризовать так: пользователь оформляет карту и снимает кредитные средства. Потом деньги можно пустить в работу. Чтобы не было непосильных процентов, сумму следует вернуть банку до того момента, пока действует договор. Если клиент проштрафился, то начисляется процент по кредиту с самого первого дня оформления карты.

На кредитную карту также может начисляться кэшбэк. Обычно он варьируется от 5 до 10%, но бывают случаи, когда он доходит до 30%.

Казалось бы, почему банк так добр и дарит своему клиенту весомый бонус? Кэшбэк — это действенный маркетинговый ход, которые делает один банк более желанным в глазах клиента перед банком — конкурентом.

Также это отличный стимул для пользователя совершать больше операций и расплачиваться картой. Банк не упустит момента предъявить клиенту счет, если последний не вложился в период оплаты кредита.

Выбирая кредитную карту, нужно брать во внимание:

- процентную ставку по кредиту;

- величину комиссии, если снимать средства с карты в банкоматах;

- сумму предоставляемого кредита;

- величину льготного периода кредитования;

- процент кэшбэка на карту.

Как работать с партнерскими программами банков напрямую

У работы с партнерками банков напрямую есть свои особенности. Мы уже говорили, что некоторые банки разрешают сотрудничество только клиентам. А еще, скорее всего, от вас потребуется подписать договор (это можно сделать онлайн). Внимательно читайте условия выплат и выбирайте подходящего оффера.

Партнерская программа Альфа-банк

Альфа-банк в своей партнерской программе предлагает продвигать несколько продуктов. Ставка по ним различается, как и модель выплат. Вот актуальные на момент создания обзора:

- Заявка на ипотеку;

- Кредит наличными;

- Дебетовая Альфа-карта с кэшбеком;

- РКО для юридических лиц;

- Кредитная карта – 100 дней беспроцентного обслуживания;

- Открытие и пополнение брокерского счета.

Минимальная ставка – 2500 руб. за открытую дебетовую карту, максимум – 10 000 руб. за одобренный кредит наличными. Выплаты происходят ежемесячно, а для вебмастеров с хорошим трафиком – дважды в месяц.

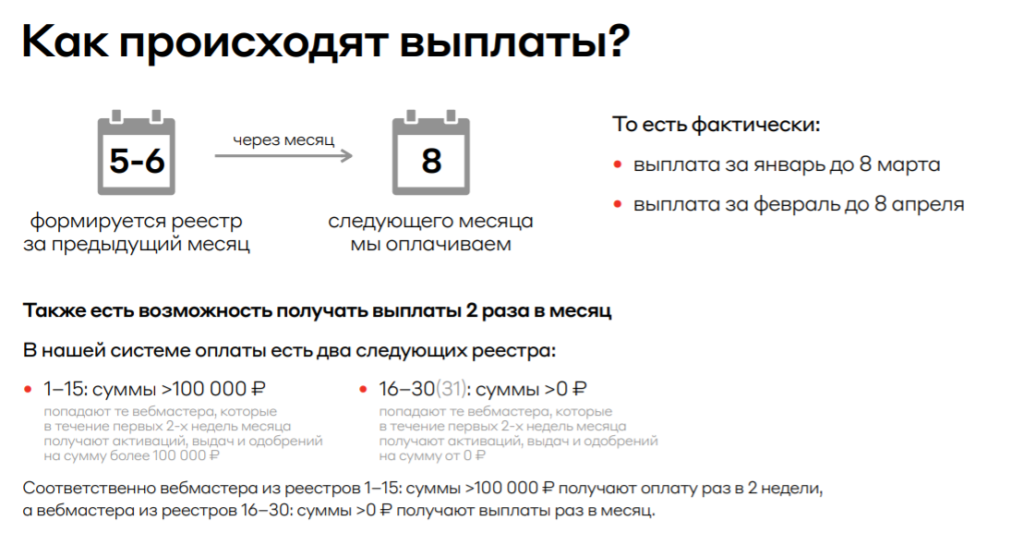

Как устроены выплаты в партнерке Альфа-Банка

Как устроены выплаты в партнерке Альфа-Банка

Для арбитражника есть готовые баннеры и другие промо. Работает партнерская программа только по договору, сразу после регистрации его предложат подписать онлайн.

Партнерская программа Дело Банк

В этой партнерке тоже понадобится подписать договор о сотрудничестве после того, как заявка будет одобрена. Арбитражнику предлагается лить на несколько офферов – открытие счета, обслуживание онлайн-кассы, подключение эквайринга, выдача банковских гарантий.

Ставки – в основном, фиксированная сумма за целевое действие

Ставки – в основном, фиксированная сумма за целевое действие

Эти продукты можно продвигать одновременно – например, услугу передачи онлайн-кассы и подключение эквайринга. Предоставляются готовые промо, сопровождение личного менеджера.

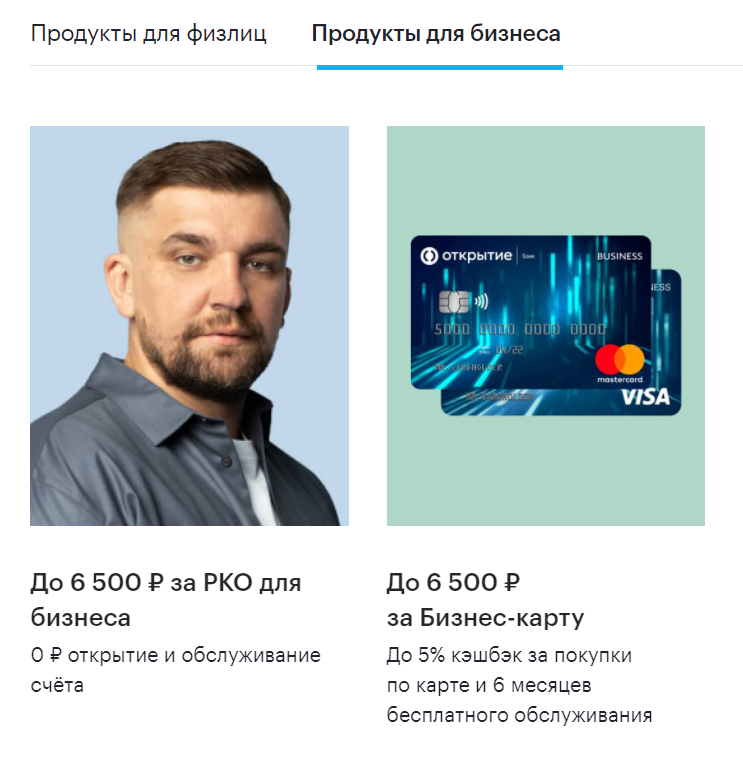

Партнерская программа Банк Открытие

В этой партнерке есть более 15 офферов – это продукты и для частных лиц, и для бизнеса. Ставки различаются в зависимости от продукта. Например, за выдачу дебетовой карты клиенту вы получите 1000 рублей, за одобренную заявку на ипотеку или кредит наличными – до 10 000 рублей.

За продвижение продуктов для бизнеса комиссия тоже достойная

За продвижение продуктов для бизнеса комиссия тоже достойная

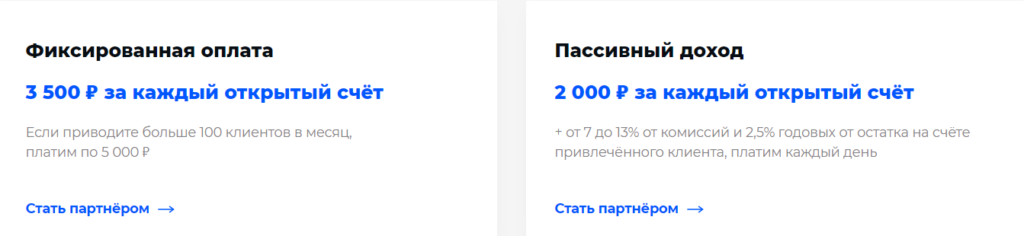

Партнерская программа Модуль Банк

В партнерке Модуль Банка есть две модели оплаты:

- CPA – фиксированная оплата за каждый открытый счет;

- CPA+RevShare – оплата за открытие счета, а также процент от комиссий банка и остаток на счете привлеченного клиента.

Актуальные ставки в партнерской программе Модуль Банка

Актуальные ставки в партнерской программе Модуль Банка

Кроме того, в этой партнерке есть своя реферальная программа. За каждого реферала вы получите 3% дохода банка от привлеченных им клиентов. Договор при подключении подписывать не надо, достаточно отправить заявку. Еще один плюс этой партнерки – вывод средств в любое время по запросу.

Общепринятые варианты вывода

В интернете существует достаточно много разнообразных площадок для получения денег. Они подойдут многим не только представленным функционалом, но и особенностями вывода. На карту перевод сделать намного быстрее и проще, чем совершать перечисления через всем привычные стандартные кошельки.

Даже если выбрать для заработка определенный ресурс, в котором нет прямого вывода, но кошелек, это также не является проблемой. Из платежной системы деньги также можно перечислить в Сбер, используя различные обменники или внутренний функционал.

Итак, давайте изучим особенности заработка на восьми проверенных сайтах, где можно вывести заработанное прямо на карту Сбербанка. Все представленные варианты не потребуют каких-либо финансовых вложений. Все, что потребуется вариант.

Обменник с быстрым выводом электронных денег с кошелька на карту Сбербанка и не только

Как вы сами могли заметить, большинство сайтов в Интернете позволяют вывести заработанные деньги только на электронные платёжные системы. Однако это не повод отказываться от работы. Вы можете обменять практически любую валюту на рубли, а потом перевести на банковскую карту Сбербанка. А выбрать обменный пункт с самым выгодным курсом вам поможет онлайн-сервис bestchange.ru.

Пользоваться сайтом легко и удобно:

В левой колонке выбираете направление обмена, например, «Advanced Cash USD на Сбербанк».

В правой колонке анализируете первые 10 электронных пунктов

Обращайте внимание не только на курс, но и размер комиссии, отзывы, резерв нужной вам валюты.

Переходите на лучший сайт и меняете деньги.. Информация на мониторинге Bestchange обновляется постоянно

В список попадают только надёжные обменники, которые давно работают на рынке и не обманывают клиентов

Информация на мониторинге Bestchange обновляется постоянно. В список попадают только надёжные обменники, которые давно работают на рынке и не обманывают клиентов.