Как получить справку о состоянии расчетов с бюджетом

Содержание:

- Срок действия справки из налоговой об отсутствии задолженности

- Как расшифровать выписку по расчётам с налоговой

- Для чего нужны справки и акт сверки?

- Вместо заключения.

- Пример выписки по страховым взносам за сотрудников

- Какие требования предъявляются к заявлению

- Справка об отсутствии задолженности по налогам

- Госуслуги узнать задолженность по налогам по ИНН, по фамилии

- ЗАЯВЛЕНИЕ О ПРЕДСТАВЛЕНИИ СПРАВКИ О СОСТОЯНИИ РАСЧЕТОВ ПО НАЛОГАМ, СБОРАМ, СТРАХОВЫМ ВЗНОСАМ, ПЕНЯМ, ШТРАФАМ, ПРОЦЕНТАМ И СПРАВКИ ОБ ИСПОЛНЕНИИ ОБЯЗАННОСТИ ПО УПЛАТЕ НАЛОГОВ, СБОРОВ, СТРАХОВЫХ ВЗНОСОВ, ПЕНЕЙ, ШТРАФОВ, ПРОЦЕНТОВ

- Выписка операций по расчётам с бюджетом – что это такое

- А что в налоговой?

Срок действия справки из налоговой об отсутствии задолженности

Справка об отсутствии задолженности по уплате налогов подтверждает, что гражданин исполнил свои обязательства перед государством, оплатив налоги и сборы, имеющиеся штрафы и пени.

Срок действия справки

Документ не имеет установленного периода действия, но вместе с тем не может быть бессрочным по причине ежемесячно изменяющегося размера задолженности гражданина перед бюджетом. Поэтому срок действия справки требует уточнения по месту предъявления. Например, при смене гражданства или получении вида на жительство в другой стране справка такого типа действует в течение 3 месяцев.

Документ предоставляется ИФНС в течение 10 дней с момента подачи заявления. Если запрос отправляется заказным письмом, срок выдачи отсчитывается с момента регистрации заявления гражданина в налоговой службе. Проверить дату регистрации можно при помощи онлайн-сервиса отслеживания отправлений «Почта России».

Если в справке указана небольшая задолженность, в большинстве случаев причиной ее возникновения является нарушение порядка оплаты налогов. В таком случае необходимо оплатить имеющиеся долги и отправить повторный запрос на получение документа.

В каких случаях нужна справка об отсутствии налоговой задолженности

Документ выдается физическим и юридическим лицам как подтверждение отсутствия у них долговых обязательств перед налоговыми органами РФ. Для частных лиц необходимость получения справки чаще всего связана со следующими обстоятельствами:

- отказ от гражданства РФ;

- подготовка документов на вид на жительство;

- оформление сделки купли/продажи движимого и недвижимого имущества;

- получение ипотеки или крупного займа.

Во всех вышеприведенных случаях гражданин получает справку формы КНД 1120101. Если есть задолженность, в дополнение к ней выдается приложение с указанием кодов служб, услуги которых необходимо оплатить. Справка готовится на основании информации, полученной от других налоговых органов, и подтверждает фактическую или правовую ситуацию, сложившуюся в день ее выдачи. Она не определяет права и обязанности налогоплательщика и не создает новую правовую ситуацию.

Как получить справку об отсутствии задолженности

Для получения документа об уплате налогов необходимо написать заявление и приложить к нему бумаги, подтверждающие личность отправителя и достоверность указанной информации. Подать заявление можно:

- в отделении Федеральной налоговой службы;

- через портал «Госуслуги».

Официальной формы заявки на выдачу справки нет, но рекомендуется при составлении заявления использовать образцы и формы, подготовленные налоговой инспекцией.

Справка может содержать не только информацию об отсутствии налоговой задолженности. Кроме нее заявителю предоставляется дополнительная информация:

- о разбирательствах, направленных на раскрытие его налоговой задолженности и определение ее суммы;

- об исполнительном производстве в отношении него;

- о производстве по делам о финансовых преступлениях.

Оформить справку об отсутствии налоговой задолженности в сжатые сроки можно самостоятельно, оплатив имеющиеся налоги и пени, проверив факт зачисления средств погашения и подав заявление в отделение ИФНС. В отделении налоговой службы по месту жительства можно получить оригинал документа с печатью.

Как расшифровать выписку по расчётам с налоговой

Справочная / Всё про налоги

Как расшифровать выписку по расчётам с налоговой

Для сверки с налоговой понадобятся два документа:

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Вы можете заказать их через Эльбу — ходить в налоговую не нужно.

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН, ЕНВД и патенте. А ещё поможет cформировать счета, акты и накладные.

Справка о состоянии расчётов

По справке о состоянии расчётов вы проверите, есть ли вообще долг или переплата.

Почему в справке возникает переплата?

- Вы действительно переплатили и теперь можете вернуть эти деньги из налоговой или зачесть как будущие платежи.

- Вы заказали справку до подачи годового отчёта по УСН. В этот момент налоговая ещё не знает, сколько вы должны заплатить. Она поймёт это из декларации за год. До сдачи декларации ежеквартальные авансы по УСН числятся как переплата, а потом налоговая начисляет налог и переплата пропадает. Поэтому переплата в размере авансов по УСН в течение года — ещё не повод бежать в налоговую за возвратом денег.

Если вы увидели в справке непонятные долги или переплаты, понадобится выписка операций по расчётам с бюджетом, чтобы выяснить причину их возникновения.

Выписка операций по расчётам с бюджетом

В отличие от справки выписка показывает не ситуацию на конкретную дату, а историю ваших отношений с налоговой за период. Например, с начала года до сегодняшнего дня.

В 13 столбце вы видите долг или переплату по конкретному платежу — только налогу, пене или штрафу. В 14 — общий итог по всем платежам. Ориентироваться лучше именно на 13.

Теперь разберёмся, как эти переплаты и долги формируются.

Данные в 10 столбце идут вам «в минус» — это начисления налоговой. А в 11 наоборот «в плюс» — это ваши оплаты. Строчка за строчкой они формируют итоговую сумму в 13 столбце.

! Если у вас есть долг, первым делом, проверьте, все ли ваши платежи содержатся в выписке. Обнаружили, что платежей не хватает, хотя всё платили вовремя, — берите платёжки об уплате налога и несите в налоговую, чтобы разобраться. Если ошибок нет, но вы остаётесь должны государству, придётся доплатить налог.

Это выписка по налогу УСН. На начало года у предпринимателя была переплата, потом:

- В апреле он платит 6 996₽, итого переплата — 71 805₽.

- 3 мая подаёт декларацию и в выписке появляются начисления, которые уменьшают переплату: 71 805 – 4 017 – 28 062 – 8 190 = 31 536₽.

- Появляется операция с описанием «уменьшено по декларации». Это значит, что основные расходы предприниматель понёс в конце года, поэтому в течение года ему начислили слишком много налога. Теперь его нужно уменьшить, поэтому в выписке появляется «обратное» начисление на 10 995₽. Тот нечастый случай, когда декларация не добавляет обязательств, а наоборот.

- В июле он платит авансовый платёж за полугодие 2018 года и переплата на момент запроса выписки у него — 52 603₽.

Пример выписки по страховым взносам за сотрудников

Это выписка по страховым взносам за сотрудников на обязательное пенсионное страхование. На начало года у предпринимателя переплата на 3 497,14 ₽. Это взносы, которые он заплатил в 2017 году с зарплаты октября и ноября. Сумма стоит и в 11, и в 13 колонках. Потом:

- 9 января он платит 1 697,15 ₽ с декабрьской зарплаты, переплата увеличивается до 5 194,29 ₽ (3 497,14 + 1 697,15). Эту цифру мы видим в 13 столбце.

- 10 января он подаёт расчёт по страховым взносам (РСВ) и в выписке появляются начисления, которые уменьшают переплату до нуля: 5 194, 29 — 1 800 — 1 697,14 — 1 697,15 = 0. В 13 столбце вы тоже увидите ноль.

- Предприниматель заплатил за 4 квартал 2017 года ровно столько, сколько отразил в декларации. На 15 января у него нет ни долгов, ни переплат. В идеале так и должно быть.

Для чего нужны справки и акт сверки?

И справки (о состоянии расчетов и об исполнении обязанности), и акт сверки нужны прежде всего для выявления и устранения расхождений в сведениях о состоянии расчетов с бюджетом, которые имеются у налогоплательщика и инспекторов (что особенно актуально перед составлением отчетности по итогам года), поскольку от ошибок не застрахована ни одна из сторон налоговых правоотношений.

Более того, в регулярной проверке состояния расчетов с бюджетом заинтересованы обе стороны (несмотря на указанные выше право налогоплательщика и обязанность контролеров), поскольку такие действия позволят в дальнейшем избежать (не нужных никому) споров, связанных, например, с взысканием с учреждения налоговой задолженности.

Также поводом для получения справок или проведения сверки по налогам для учреждения могут стать следующие обстоятельства:

-

Реорганизация. Согласно ГК РФ в передаточном акте или разделительном балансе должны содержаться достоверные сведения о налоговых обязательствах.

-

Получение лицензий, кредитов (претенденты на получение лицензии или кредита, как правило, должны представить информацию о состоянии расчетов с бюджетом).

-

Смена налоговой инспекции.

-

Необходимость для внутреннего использования.

Налоговики, в свою очередь, инициируют проведение справка сверка расчетов с бюджетом в ситуациях, которые предусмотрены абз. 3 п. 7 ст. 45, абз. 2 НК РФ (например, в случае обнаружения возможной переплаты по налогам), или в иных случаях, установленных налоговым законодательством (п. 3 Регламента организации работы с налогоплательщиками, плательщиками сборов, страховых взносов на обязательное пенсионное страхование и налоговыми агентами, утвержденного Приказом ФНС РФ от 09.09.2005 № САЭ-3-01/444@).

Вместо заключения.

Итак, проведение сверки расчетов по налогам не является обязательной процедурой. Однако подобное мероприятие позволяет своевременно выявить и устранить расхождения в сведениях о состоянии расчетов с бюджетом, которые имеются у налогоплательщика-учреждения и налогового органа. Ведь вернуть или зачесть налоговую переплату учреждение вправе лишь в течение трех лет (со дня уплаты налога или со дня, когда оно узнало или должно было узнать о факте излишнего взыскания налога). После истечения срока исковой давности решить вопрос о возврате или зачете переплаты намного сложнее. (Кстати, аналогичный трехлетний срок ст. 48 НК РФ установлен для взыскания налоговой недоимки.)

В то же время справка (о состоянии расчетов по налоговым платежам или об исполнении обязанности по уплате налоговых платежей) или акт сверки не являются безусловным основанием для возврата (зачета) налоговой переплаты (см. Постановление АС ПО от 18.08.2017 № Ф06-23272/2017 по делу № А55-18404/2016). Названные документы лишь указывают на наличие переплаты, но не доказывают факт и момент ее возникновения. Для ее возврата необходимы убедительные доказательства факта и момента излишней уплаты (взыскания) налога.

Примеры из арбитражной практики свидетельствуют о том, что наличие переплаты по налогу должно быть подтверждено следующими документами (см., например, Определение ВС РФ от 28.07.2016 № 305-КГ16-8620 по делу № А40-135619/2015):

-

налоговая декларация;

-

решение о начислении налогов, пени, штрафа;

-

платежные документы, инкассовые поручения, подтверждающие перечисление со счета налогоплательщика денежных средств в бюджет.

Если же налогоплательщик не представит указанные документы, то ему, скорее всего, откажут в возврате (зачете переплаты). Об этом свидетельствует, например, Постановление АС МО от 12.02.2018 № Ф05-19042/2017 по делу № А40-10733/2017.

Пример выписки по страховым взносам за сотрудников

.png)

Это выписка по страховым взносам за сотрудников на обязательное пенсионное страхование. На начало года у предпринимателя переплата на 3 497,14 ₽. Это взносы, которые он заплатил в 2017 году с зарплаты октября и ноября. Сумма стоит и в 11, и в 13 колонках. Потом:

- 9 января он платит 1 697,15 ₽ с декабрьской зарплаты, переплата увеличивается до 5 194,29 ₽ (3 497,14 + 1 697,15). Эту цифру мы видим в 13 столбце.

- 10 января он подаёт расчёт по страховым взносам (РСВ) и в выписке появляются начисления, которые уменьшают переплату до нуля: 5 194, 29 — 1 800 — 1 697,14 — 1 697,15 = 0. В 13 столбце вы тоже увидите ноль.

- Предприниматель заплатил за 4 квартал 2017 года ровно столько, сколько отразил в декларации. На 15 января у него нет ни долгов, ни переплат. В идеале так и должно быть.

Статья актуальна на 02.02.2021

Какие требования предъявляются к заявлению

Через портал Госуслуги заявление составляют для предоставления информации онлайн или в более развернутом варианте с последующей печатью документа.

В заявлении онлайн заполняют 2 пункта. Причем сделать это можно лично или через доверенное лицо (посредника), если у него имеется доступ к странице на сервисе Госуслуги. При наличии учетной записи в личном кабинете дополнительных сведений не представляют. При желании пользователь может подкорректировать данные профиля.

При составлении заявки в развернутом виде необходимо:

- проверить личные данные по паспорту;

- уточнить адрес регистрации (проживания);

- зафиксировать электронный адрес, куда можно отправить сформированный документ;

- в п. 2 указывать тип обращения и статус заявителя (взыскатель или должник);

- в п. 3 в окошки вписать информацию об исполнительном производстве.

Эта форма используется при действительном наличии дела, которое ведет судебный пристав. Если такового нет, выдается краткая информационная справка в онлайн-режиме. Сведения, которые в ней содержатся, проверяют сотрудники контролирующих органов, например, таможни при выезде за границу.

На рассмотрение заявления отводится 17 дней. После этого в личном кабинете гражданина появится документ, который можно будет скачать и использовать в электронном виде или распечатать.

Справка об отсутствии задолженности по налогам

Справка по налогам и сборам может иметь две формы. Одна из них оформляется по коду КНД 1160080 и предполагает отражение текущих расчетов с бюджетом. В ней будет показано, сколько и в каком размере за предприятием числится непогашенных налоговых платежей, штрафов, процентов или пеней.

Второй вариант код по КНД 1120101 – справка, образец которой содержит основную информацию о налогоплательщике и стандартную формулировку о том, имеется задолженность перед бюджетом или нет. В этой справке не будет указан размер задолженности, только коды ИФНС, в базе данных которых числится долг за обратившимся предприятием или физическим лицом.

КНД 1120101 – что за справка и где ее брать?

- добровольного удовлетворения просьбы контрагента о предоставлении официального подтверждения отсутствия долгов перед государственными органами;

- ликвидационных мероприятий;

- участия в торгах;

- оформления государственной дотационной помощи;

- КНД 1120101 необходима при обращении в банковское учреждение для получения займа;

- накануне смены ключевых фигур в руководстве предприятия;

- на этапе подготовки расширения компании;

- форма КНД 1120101 потребуется и при изменении места регистрации или проживания, которое повлекло перевод в другой налоговый орган.

Справка об исполнении налогоплательщиком из числа физических лиц всех своих обязательств перед бюджетом может понадобиться:

- при регистрации в качестве ИП;

- при смене гражданства;

- при оформлении займа в банковской структуре на большой срок или крупную сумму;

- справка о задолженности по налогам нужна при желании воспользоваться льготами в налогообложении;

- накануне заключения сделки по продаже недвижимости и прочего дорогостоящего имущества.

Заполненный бланк выдает ФНС, справка об отсутствии задолженности имеет унифицированную форму, на ней обязательно проставляются подписи и печать. Для получения документа требуется обратиться в ИФНС с письменной формой запроса. Допускается формирование и отправка запроса в электронном формате с помощью специальных сервисов. Бланк запроса не установлен, можно составить его в произвольном виде или воспользоваться образцом из приложения 8 Административного регламента (он утвержден приказом от 2 июля 2012 г. под № 99н).

Справка об отсутствии задолженности по налогам – как заказать и получить

Способы подачи заявления на выдачу справки:

- передача письменного запроса при личной явке;

- отправка по почте заказным письмом с приложенной описью;

- через личный кабинет налогоплательщика.

Справка об отсутствии задолженности по налогам, образец которой унифицирован (код по КНД 1120101), составляется по состоянию на дату, указанную в запросе. Если заявитель указал период, который еще не закончился, или не указал никаких временных точек для отражения состояния расчетов, искомой датой будет считаться день регистрации запроса.

Выдать заполненную справку должны в течение 10 рабочих дней после получения органом ФНС запроса. Процедура выдачи может происходить несколькими способами:

- передача в руки заявителю при предъявлении документа, удостоверяющего личность;

- пересылка заказным письмом;

- отправка в электронном виде с цифровой подписью и печатью;

- выдача третьему лицу при наличии доверенности, заверенной нотариально.

Справка КНД 1120101 может содержать требуемую формулировку об отсутствии задолженности при фактическом наличии таковой, если:

- на сумму задолженности предоставлена рассрочка или существует официальная договоренность об отсрочке платежа;

- долг был реструктуризирован;

- если решение судебного органа о признании обязательства по уплате сумм долга или штрафа по состоянию на дату запроса не вступили в силу (п. 3 Приложения 2 приказа № ММВ-7-8/).

Справка об отсутствии задолженности по налогам через личный кабинет налогоплательщика заказывается во вкладке «Расчеты с бюджетом». По почте заполненные бланки справок рассылаются только в пределах Российской Федерации. Если заявитель не может явиться лично, физически находится в другой стране, то он может в запросе указать другой адрес из базы ЕГРН для почтового отправления. Образец справки КНД 1120101 допускается заполнять в электронном формате, может по желанию налогоплательщика быть отправлена на электронный адрес.

Госуслуги узнать задолженность по налогам по ИНН, по фамилии

Каждый пользователь может на портале Госуслуги узнать задолженность по налогам по ИНН, а также просто по фамилии. Итак, чтобы узнать задолженность по налогам через Госуслуги необходимо:

- Войти в учетную запись на Госуслугах и перейти в раздел «Налоги и финансы»;

- Затем следует выбрать услугу «Налоговая задолженность»;

- На открывшейся странице можно ознакомиться с подробной информацией об услуге, после чего нажать на кнопку «Получить услугу»;

- При этом портал предложит пользователю ввести ИНН и нажать на кнопку «Найти задолженность»;

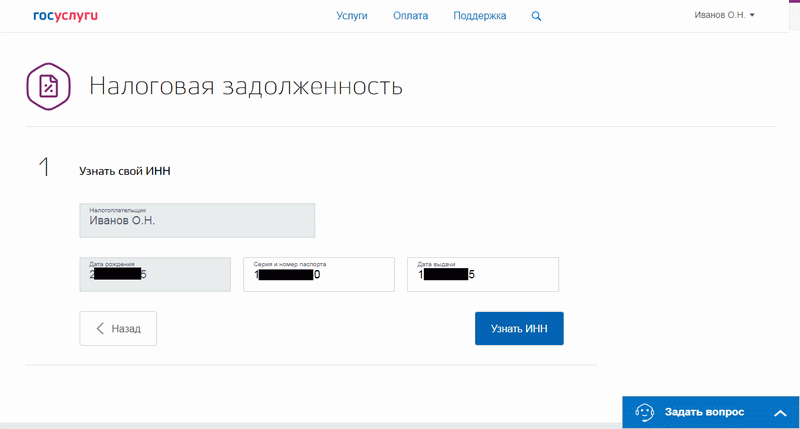

- Если пользователь уже указывал ИНН в Личном кабинете, то поле будет автоматически заполнено. Если пользователь не помнит ИНН, и его нет под рукой, можно просто нажать на кнопку «Узнать ИНН», при этом портал сам определит ИНН пользователя по паспортным данным;

- После чего на экран будет выведена информация о наличии или отсутствии налоговой задолженности.

Вот таким нехитрым способом и можно проверить налоговую задолженность через Госуслуги. Также напоминаем, что портал Госуслуги позволяет оплатить налоговую задолженность, просто нажав на кнопку «Перейти к оплате».

Узнать ИНН

Для того, чтобы система определила ИНН из базы Федеральной налоговой службы, Вы должны указать имя налогоплательщика, дату рождения, серию и номер паспорта, а так же дату выдачи. Имя и дата рождения автоматически берутся из личного кабинета. После заполнения данных нажмите кнопку «Узнать ИНН». Система начнет проверку задолженности.

Проверка без ИНН

Если ИНН не известен, потерялся или свидетельство долго искать, можно узнать номер непосредственно из интерфейса сайта. Для этого нужно оставить поле пустым и нажать кнопку «Узнать ИНН».

Сервис запросит дополнительные сведения – серию/номер паспорта и дату его выдачи. При получении стандартной учетной записи эти данные уже вводились в личном кабинете, так что потребуется лишь проверить корректность подставленных значений. Далее нужно нажать кнопку «Узнать ИНН».

Интересно, что в этом случае не потребуется нажатие иных кнопок (вроде используемой ранее «Найти задолженность»), чтобы проверить задолженность по налогам физических лиц. Сразу открывается итоговая страница с результатами. Если все благополучно уплачено, то в пункте 2 будут отсутствовать записи о долгах.

Однако иногда бывает, что по факту задолженность есть и даже имеется квитанция, но в системе информация еще не обновилась. В таком случае нужно использовать поиск по номеру квитанции. На странице услуги переключитесь на соответствующую вкладку. Система отобразит поле для ввода номера.

Обратите внимание: на квитанциях о налоговой задолженности этот номер может быть подписан как «Индекс документа». Иногда встречаются бланки, в которых УИН записан в строке «Код»

В любом случае определить его несложно – это число из 20-25 цифр. Пример расположения УИН на бланке можно посмотреть прямо под полем ввода (ссылка «Где УИН на квитанции?»).

Введите номер в форму и нажмите «Перейти к оплате».

Если все указано правильно, система покажет страницу с информацией о платеже. На ней отображается сумма задолженности, наименование платежа, дата выставления и получатель.

При желании можно воспользоваться ссылкой «Все реквизиты» для просмотра детальной информации.

ЗАЯВЛЕНИЕ О ПРЕДСТАВЛЕНИИ СПРАВКИ О СОСТОЯНИИ РАСЧЕТОВ ПО НАЛОГАМ, СБОРАМ, СТРАХОВЫМ ВЗНОСАМ, ПЕНЯМ, ШТРАФАМ, ПРОЦЕНТАМ И СПРАВКИ ОБ ИСПОЛНЕНИИ ОБЯЗАННОСТИ ПО УПЛАТЕ НАЛОГОВ, СБОРОВ, СТРАХОВЫХ ВЗНОСОВ, ПЕНЕЙ, ШТРАФОВ, ПРОЦЕНТОВ

| Представляется в налоговый орган (код) <2> | |||||||||||||||||||||||||||||||||||||||

| 1 — организация | |||||||||||||||||||||||||||||||||||||||

| Признак заявителя | 2 — физическое лицо, не являющееся индивидуальным предпринимателем | ||||||||||||||||||||||||||||||||||||||

| 3 — физическое лицо, зарегистрированное в качестве индивидуального предпринимателя | |||||||||||||||||||||||||||||||||||||||

| (наименование организации (фамилия, имя, отчество <3> физического лица)) | |||||||||||||||||||||||||||||||||||||||

| Адрес: | |||||||||||||||||||||||||||||||||||||||

| (район, город, населенный пункт, улица, дом, корпус (строение), квартира (офис) | |||||||||||||||||||||||||||||||||||||||

| Сведения о физическое лице <4>: | |||||||||||||||||||||||||||||||||||||||

| Сведения о документе, удостоверяющем личность: | Код вида документа <5> | ||||||||||||||||||||||||||||||||||||||

| Серия и номер | Дата выдачи | . | . | ||||||||||||||||||||||||||||||||||||

| Прошу выдать справку: | 1 — | о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам | по состоянию на: | . | . | ||||||||||||||||||||||||||||||||||

| 2 — | об исполнении обязанности по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов | ||||||||||||||||||||||||||||||||||||||

| Способ выдачи справки: | |||||||||||||||||||||||||||||||||||||||

| 1 — в налоговом органе, в который представлено настоящее заявление | |||||||||||||||||||||||||||||||||||||||

| 2 — в многофункциональном центре предоставления государственных и муниципальных услуг (далее — МФЦ), через который представлено настоящее заявление, для чего выражаю согласие на передачу мне справки на бумажном носителе через МФЦ | |||||||||||||||||||||||||||||||||||||||

| 3 — по почте по имеющемуся у налогового органа адресу заявителя | |||||||||||||||||||||||||||||||||||||||

| Номер контактного телефона (при наличии) | |||||||||||||||||||||||||||||||||||||||

| Достоверность и полноту сведений, указанных в настоящем заявлении, подтверждаю: | Заполняется работником налогового органа или МФЦ | ||||||||||||||||||||||||||||||||||||||

| 1 — заявитель | Сведения о представлении заявления | ||||||||||||||||||||||||||||||||||||||

| 2 — представитель заявителя <6> | |||||||||||||||||||||||||||||||||||||||

| Настоящее заявление представлено (код) <7> | |||||||||||||||||||||||||||||||||||||||

| на | 1 | странице | |||||||||||||||||||||||||||||||||||||

| с приложением подтверждающих документов | |||||||||||||||||||||||||||||||||||||||

| (фамилия, имя, отчество <3> руководителя организации или представителя заявителя) | или их копий на | листах | |||||||||||||||||||||||||||||||||||||

| Подпись | Дата | . | . | Дата представления заявления | . | . | |||||||||||||||||||||||||||||||||

| Наименование и реквизиты документа, подтверждающего полномочия представителя заявителя | |||||||||||||||||||||||||||||||||||||||

| Фамилия, И.О. <3> | Подпись |

<1> Заполняется физическим лицом, имеющим документ о присвоении идентификационного номера налогоплательщика (далее — ИНН) (свидетельство о постановке на учет в налоговом органе, отметка в паспорте гражданина Российской Федерации, выписку из Единого государственного реестра налогоплательщиков и другое) и использующим ИНН при представлении настоящего заявления, а также обязательно к заполнению организацией и физическим лицом, зарегистрированным в качестве индивидуального предпринимателя.

<2> Коды налоговых органов размещены на официальном сайте Федеральной налоговой службы nalog.ru.

<3> Отчество указывается при наличии.

<4> Заполняется физическим лицом, не являющимся индивидуальным предпринимателем, в случае незаполнения поля «ИНН».

<5> Указывается соответствующий код вида документа: «21» — паспорт гражданина Российской Федерации; «03» — свидетельство о рождении; «07» — военный билет; «08» — временное удостоверение, выданное взамен военного билета; «10» — паспорт иностранного гражданина; «11» — свидетельство о рассмотрении ходатайства о признании лица беженцем на территории Российской Федерации по существу; «12» — вид на жительство в Российской Федерации; «13» — удостоверение беженца; «14» — временное удостоверение личности гражданина Российской Федерации; «15» — разрешение на временное проживание в Российской Федерации; «18» — свидетельство о предоставлении временного убежища на территории Российской Федерации; «23» — свидетельство о рождении, выданное уполномоченным органом иностранного государства; «24» — удостоверение личности военнослужащего Российской Федерации; «27» — военный билет офицера запаса.

<6> К заявлению прилагается копия документа, подтверждающего полномочия представителя.

<7> 01 — на бумажном носителе (по почте); 02 — на бумажном носителе (лично); 17 — на бумажном носителе (через МФЦ).

Приложение N 2 к приказу ФНС России от 03.09.2020 N ЕД-7-19/631@

Выписка операций по расчётам с бюджетом – что это такое

Акт сверки по налогам и сборам показывает только итоговые суммы задолженности или переплаты на день запроса. Проследить историю платежей в ИФНС можно в выписке операций по расчётам с бюджетом за определённый период. В ней отражается сальдо на его начало и конец, а также начисленные за период суммы и поступления от налогоплательщика. Выписка поможет понять, откуда взялась задолженность или переплата.

Итак, мы рассказали, как можно получить акт сверки с налоговой инспекцией и что с ним делать. Часто причиной того, что деньги не были зачислены на нужный счёт, является элементарная ошибка. И чтобы подобные оплошности не обходились слишком дорого, полезно время от времени сверяться с бюджетом.

А что в налоговой?

Кто подготавливает справку? Индивидуальное информирование налогоплательщиков о состоянии расчетов по налогам, пеням и штрафам осуществляют должностные лица структурного подразделения инспекции ФНС, ответственного за исполнение государственной функции, в обязанности которых входит предоставление справки в соответствии с НК РФ.

Форма справки. Регламентом предусмотрено несколько форм справок. Для организаций и индивидуальных предпринимателей форма справки приведена в Приложении 8 к Регламенту, для налогоплательщиков, отнесенных к категории крупнейших, форма справки и Приложение к ней приведены в Приложениях 10 и 10-1 к Регламенту соответственно.

Примечание. Справку о состоянии расчетов с бюджетом не следует путать с другими документами: справкой об отсутствии задолженности и актом сверки расчетов.

Срок подготовки справки. Справка предоставляется в течение пяти рабочих дней со дня регистрации запроса налогоплательщика (его представителя) в инспекции ФНС.

В каких случаях могут отказать? Справка не предоставляется налогоплательщику (его представителю) по следующим основаниям:

- направление запроса налогоплательщика (его представителя) в налоговый орган, в компетенцию которого не входит предоставление справки;

- отсутствие в запросе полного наименования организации (фамилии, имени, отчества физического лица), ИНН (только для организаций), подписи руководителя организации (физического лица), печати организации, если запрос представлен на бумажном носителе (не на бланке организации);

- представление уполномоченным представителем налогоплательщика запроса без приложения к нему копии документа (доверенности), подтверждающего в установленном порядке полномочие представителя на получение справки;

- наличие в запросе нецензурных или оскорбительных выражений.

Примечание. Перечень оснований для отказа носит закрытый характер.

Последовательность действий работника ФНС. Должностное лицо, ответственное за исполнение государственной функции:

- определяет наличие оснований, по которым справка не предоставляется налогоплательщику. В случае, когда в запросе отсутствует хотя бы один из реквизитов, предусмотренных Регламентом, и при наличии оснований для отказа в выдаче справки, установленных Регламентом, инспектор не позднее четырех рабочих дней со дня регистрации запроса докладывает о данном факте начальнику (заместителю начальника) своего структурного подразделения инспекции ФНС и подготавливает в двух экземплярах письмо о неисполнении государственной функции с указанием причины;

- регистрирует запрос с указанием входящего номера документа и даты его поступления в информационном ресурсе налогового органа «Журнал учета письменных запросов налогоплательщиков по информированию и организации работы с налогоплательщиками»;

- оформляет справку в установленный срок;

- выдает справку. Конечным результатом исполнения административной процедуры по индивидуальному информированию налогоплательщиков о состоянии расчетов по налогам, пеням и штрафам является либо предоставление налогоплательщику (его представителю) справки, либо письмо налогоплательщику (его представителю) о неисполнении государственной функции (в случае отказа).

Последовательность действий сотрудника ФНС можно представить в виде схемы.

-----------------------------------------------¬ ¦Запрос заявителя на выдачу справки о состоянии¦ ¦ расчетов по налогам, сборам, пеням и штрафам ¦ L------------------------T---------------------- ¦ ¦/ Да ----------------------¬ Нет ----------------+Правомерность запроса+-------------¬ ¦ L---------------------- ¦ ¦/ ¦/----------------------¬ ----------------------¬¦ Регистрация ¦ ¦ Подготовка ¦¦ заявлений ¦ ¦ аргументированного ¦¦ ¦ ¦ письма о возврате ¦¦ ¦ ¦ запроса ¦L---------T------------ L---------T------------ ¦/ ¦----------------------¬ ¦¦ Формирование справки¦ ¦¦ о состоянии расчетов¦ ¦L---------T------------ ¦ ¦ -----------------------¬ ¦ ¦ ¦ Оформление исходного ¦ ¦ L-------------->¦ документа ¦<------------ ¦Отправка или вручение ¦ ¦ заявителю ¦ L-----------------------