Расчетно-кассовое обслуживание в тинькофф банке

Содержание:

- Выбор банка и открытие счёта

- Открытие расчётного счёта

- Тарифы. Сколько же стоит обслуживание ИП

- Преимущества РКО в Тинькофф

- Тарифы на РКО в банке «Тинькофф»

- Как открыть расчетный счет в банке «Тинькофф»

- Документы для открытия счета в банке «Тинькофф»

- Документы для открытия расчетного счета в Тинькофф Банке

- Интернет-эквайринг

- Расценки на РКО в «Тинькофф банк»

- Преимущества открытия расчетного счета в Тинькофф для юр. лиц:

- Зарплатный проект

- Преимущества расчетно-кассового обслуживания в Тинькофф

- Что же выбрать?

Выбор банка и открытие счёта

Ещё была важна репутация банка, известность бренда и распространённость по стране. О Тинькофф я много знал, о Точке знал мало, об Открытии еще меньше, меня это настораживало. Ещё один момент: Точка предлагала бесплатное обслуживание, и это тоже вводило в сомнения. Через год я даже запросил у них условия по тарифу и увидел, что он совсем не бесплатный. К тому же у Точки слишком узкая сфера: они позиционируют себя как банк для предпринимателей. Я читал отзывы и даже видел Точку на первом месте в рейтингах, но всё равно выбрал Тинькофф.

Открыл счёт максимально просто. Подал заявку на сайте, внёс информацию о себе как ИП, и в тот же день мне пришёл ответ, что заявка принята. На следующий день со мной связался менеджер, сообщил, что счёт одобрен и открыт в день подачи заявки. Мы согласовали удобную мне дату доставки документов и карт. Через два дня курьер привез документы на подпись, карту ИП, карту физлица, и я мог сразу же ими пользоваться. Жаль только, курьер плохо знал продукт и на мои вопросы ответить не мог.

За простоту, удобство и скорость ставлю 5.

Открытие расчётного счёта

Открытие расчётного счёта производится несколькими способами, но в любом случае требуется предоставить определённый пакет документов через интернет-сервис.

Необходимые документы

Перечень бумаг, которые требуются для открытия счёта, стандартный для большинства кредитных организаций:

- Документ, удостоверяющий личность (паспорт).

- В случае если клиент не является резидентом РФ, предоставляется также миграционная карта.

- Свидетельство о регистрации в качестве ИП (форма Р61001 или, если ИП зарегистрирован до 2004 года — форма Р67001).

- Свидетельство о постановке на учёт в налоговой службе (ИНН).

- Когда деятельность предпринимателя требует лицензирования, предоставляются соответствующие лицензии.

- Выписка из ЕГРИП.

- Анкеты, предоставляемые банком.

- Свидетельство о праве владения помещением, где зарегистрирован ИП: документ о собственности или арендный договор.

- Документ, подтверждающий финансовое состояние ИП: выписка из книги бухгалтерского учёта, годовая отчётность, аудиторское заключение или другой (полный перечень указан на сайте).

Порядок оформления расчётного счёта

Во втором случае потребуется назвать диспетчеру номера ИНН, паспорта и других документов. И также оставить заявку можно в онлайн-чате на сайте, указав серии документов. После этого сотрудники предоставляют индивидуальную ссылку на добавление документов.

Анкета заполняется поэтапно, в любой момент можно уточнить информацию у менеджера

В течение 1–3 дней происходит обработка документов. Предпринимателю сразу же предоставляют его реквизиты, но счёт в это время ещё не является открытым.

После обработки документов с клиентом связывается персональный менеджер, чтобы договориться о личной встрече. Предприниматель сам выбирает, где ему удобно принять сотрудника банка. На деловом свидании заключается договор, после чего счёт открывают, и клиент может пользоваться всеми услугами Тинькофф.

Видео: узнайте о банке Тинькофф из первых рук

Любому предпринимателю хочется иметь полный контроль над счётом, и Тинькофф стремится к тому, чтобы дать клиентам такую возможность. Работа с интернет-сервисами банка иногда идёт вместе с некоторыми минусами, но остаётся удобной и практичной. А клиент всегда может точно понять, понравится ли ему работа с Тинькофф — условия, описанные на сайте, прозрачны, а новые клиенты получают возможность первые месяцы пользоваться расчётным счётом бесплатно.

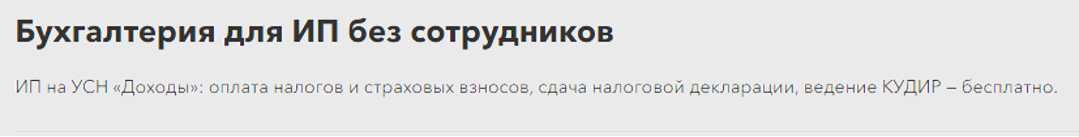

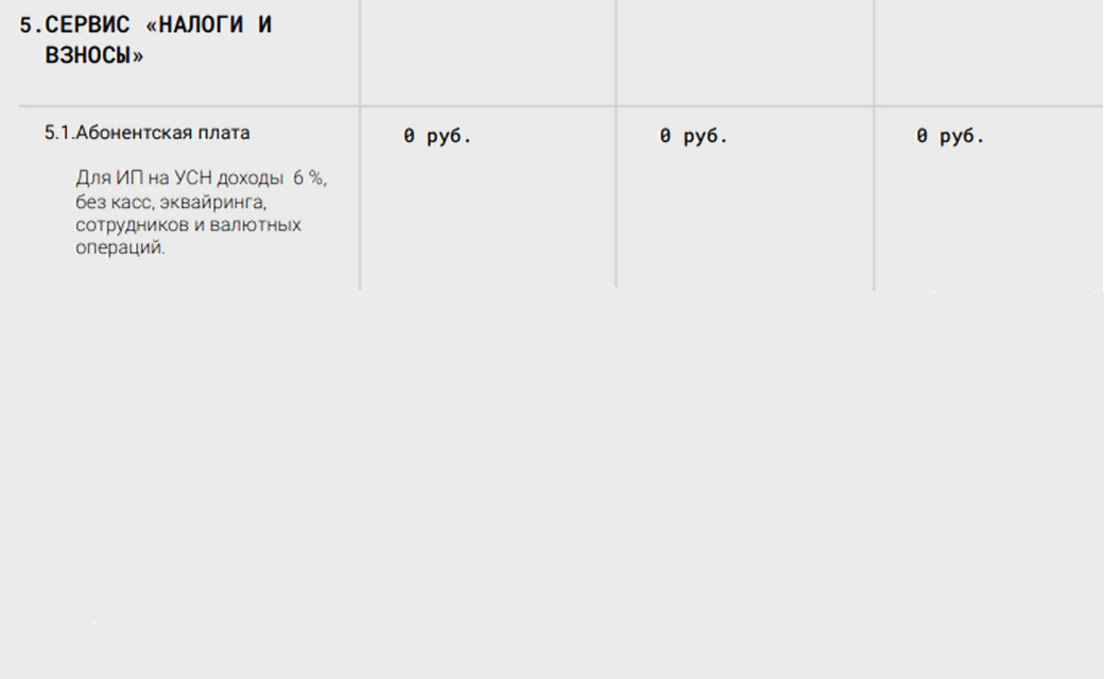

Тарифы. Сколько же стоит обслуживание ИП

Тарифы для ИП в 🟡 Банке Тинькофф

Тарифы для ИП в Банке Точка

Тарифы для ИП в ️ Банке Хайс

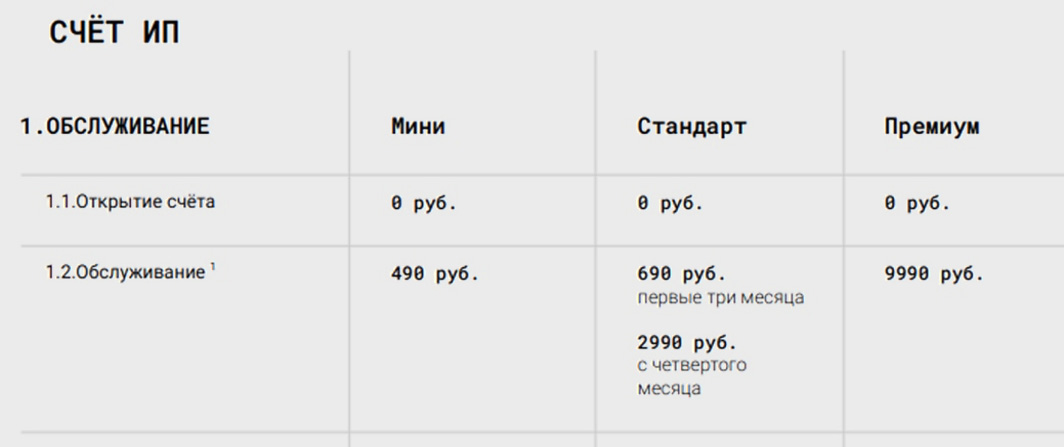

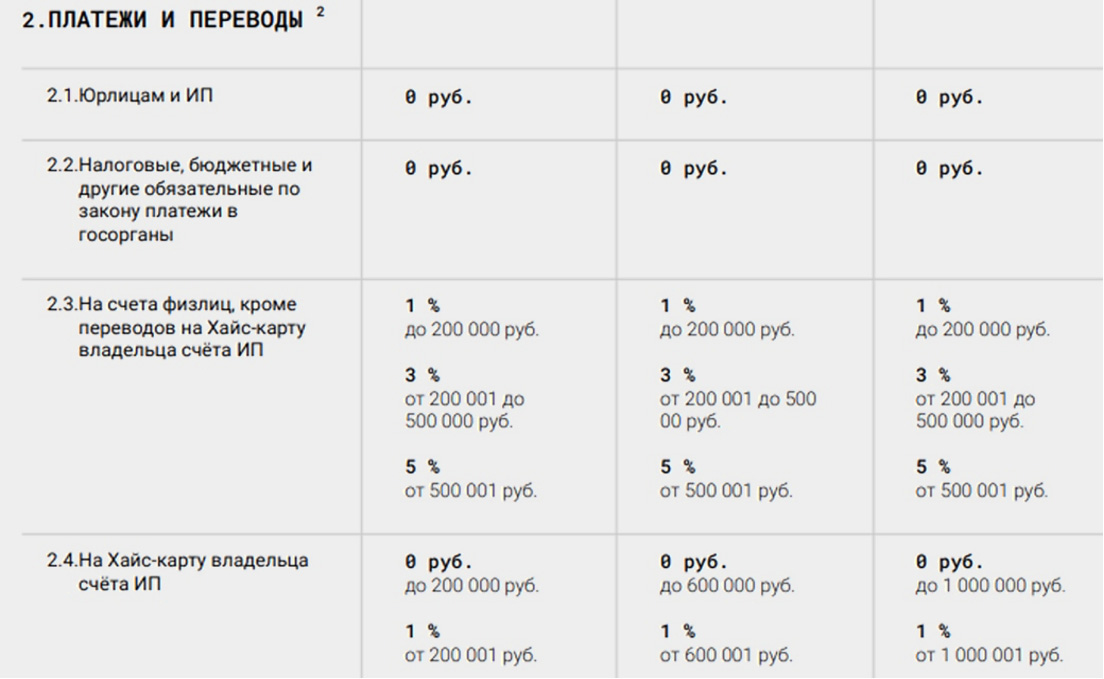

Тут цифры говорят сами за себя, хотя приходится смотреть очень внимательно.

Тинькофф — банально самый дорогой. Особенно, если вам нужен валютный контроль.

В Тинькофф и Хайс минимальные тарифы — по 490 р./мес. Но они отличаются количеством того, что включено. Разные лимиты перевода на карту, снятия наличных и т.п. В Тинькофф лимиты совсем не большие.

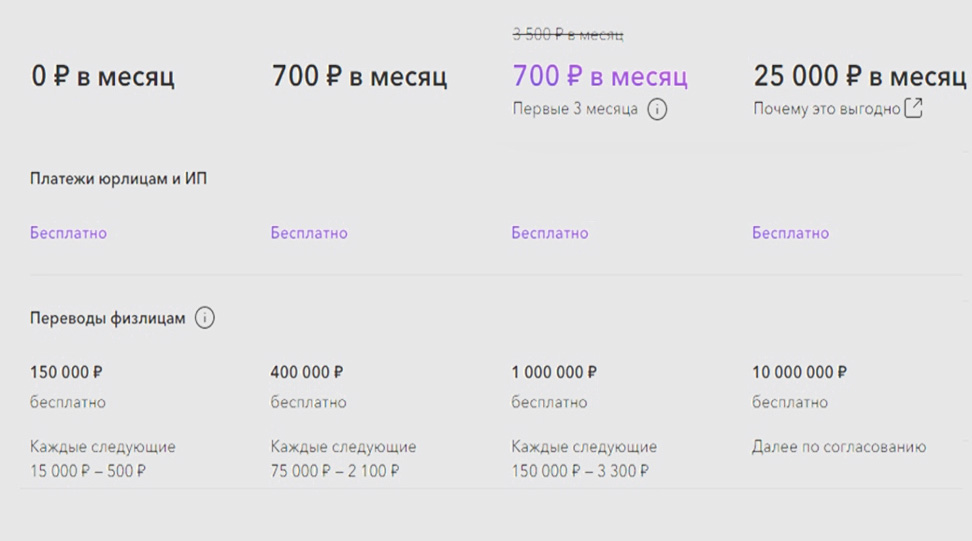

У Точки есть завлекаловка, тариф за 0 р. Но, подходит не всем, как и всё бесплатное. У меня в активном пользовании тарифы за 700 и за 3 500 руб. В целом, очень достойный ценник по рынку, но есть нюанс.

У Точки, в отличие от Хайс и Тинькофф, нет разделения лимитов: переводите вы на свою карту, или другим физлицам/себе в другой банк. То есть гипотетически, может произойти ситуация, когда надо будет выбирать: перевести зарплату самому себе или каким-нибудь подрядчикам.

Считаем:

Если у вас есть необходимость перекидывать со счёта ИП на собственную карту, например, 500 000 руб. ежемесячно, то:

︎ в Тинькофф это возможно без комиссии на тарифе за 4 990 руб./мес.

︎ в Точке — за 3 500 руб./мес., причём первые 3 месяца со скидкой, по 700 руб./мес.

︎ в Хайсе — за 2 990 руб./мес. и также со скидкой на первые 3 месяца — по 690 руб./мес.

В пределах 600 000 руб. Хайс круче всех. Причём, у Хайса в любой тариф входит сразу всё: и обслуживание ИП, и сервис «Налоги и взносы», описанный выше, и обслуживание физлица с премиальной картой. А премиальная карта в рамках одного тарифа — это сильно. У Точки так для тарифов за 3 500 и 20 000 в месяц, на тарифе за 700 руб. придётся доплачивать ещё 100 руб. за уведомления по карте.

Если же вам нужно переводить на карты физлиц суммы до 1 млн. — выгоднее становится Точка.

Но надо учитывать нюанс, о котором сказал выше: переводите вы самому себе или кому-то. И что делаете дальше: снимаете наличку в банкомате или переводите на другие счета/карты физлиц.

В Точке все переводы дальше на других физлиц уменьшают ваш лимит переводов без комиссии, то есть перевели себе миллион, а раскидать его дальше бесплатно уже не получится. Иначе рискуете вылезти за лимит и заплатить доп.комиссию 3 300 руб. Пользоваться картой как кошельком — сразу положить на неё миллион и потом переводить его куда-то ещё по надобности — не получится.

В Хайсе — можно перевести себе со счёта ИП на Хайс-карту 600 000 руб., и потом перевести их кому-то ещё в любой банк, всё без комиссии.

Зато наличку выгоднее снимать в Точке: 300 000 руб. в месяц без комиссии (против 100 000 в Хайсе).

Если вы переводите больше 600 000, до 1 000 000 — Точка будет выгоднее, однако без «права на ошибку»: сразу нужно переводить конечному адресату-физлицу.

Преимущества РКО в Тинькофф

- длинный платежный день с 01:00 до 21:00 по МСК. На счета в банке Тинькофф деньги зачисляются круглосуточно;

- вывод наличных до 500 000 рублей без комиссии;

- персональный менеджер. Свой человек в банке оперативно ответит на любой вопрос, связанный с расчетно-кассовым обслуживанием в чате или по телефону;

- снятие и внесение наличных в любой из 300 000 партнерских точек по всей России. У Тинькофф нет своих отделений, но есть широкая партнерская сеть, что сделает обслуживание в банке еще удобнее для тех, кто привык вести расчеты в отделении банка;

- доступный овердрафт. Для расчета с контрагентами не придется ждать поступления средств, поскольку на счету будет открыт кредитный лимит;

- до 3% годовых на остаток по счету. Если на счету всегда есть деньги, то проценты на остаток принесут дополнительный доход;

- личный кабинет Тинькофф можно интегрировать с бухгалтерскими системами: 1С, Контур, Кнопка, Мое дело, Фингуру.

Тарифы на РКО в банке «Тинькофф»

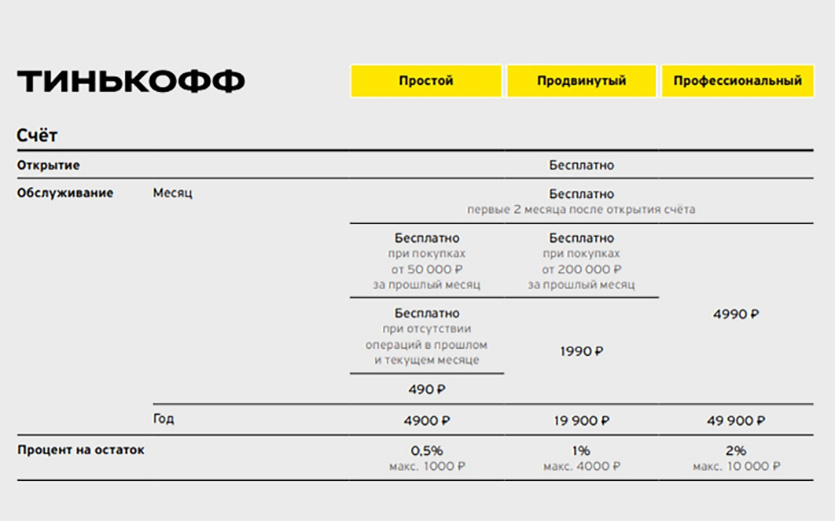

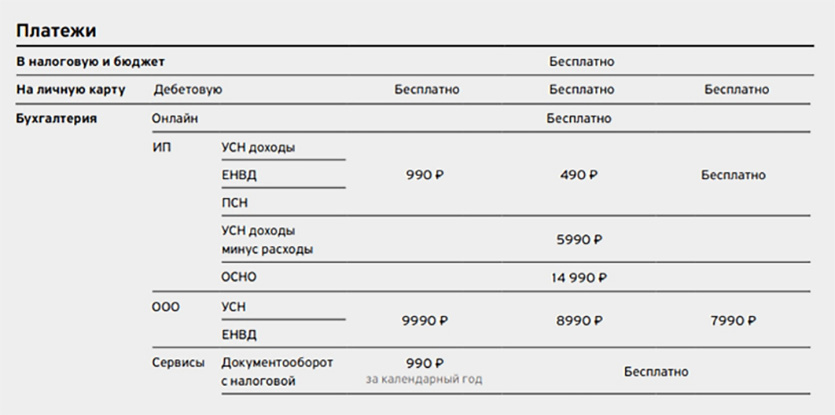

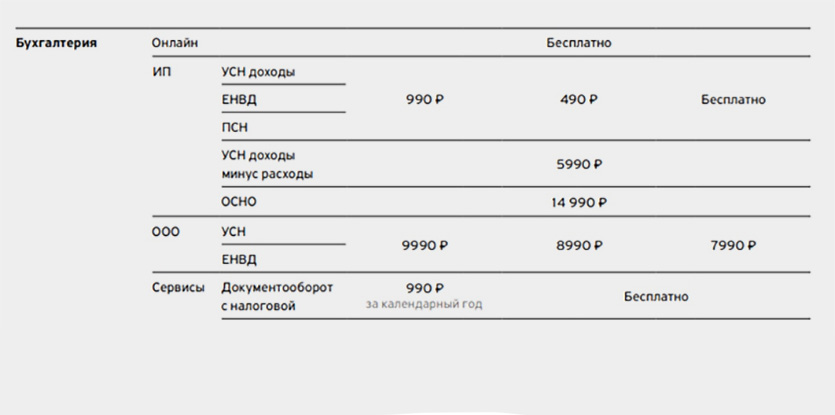

Банк «Тинькофф» имеет 4 тарифа для бизнеса: «Простой», «Продвинутый» и «Профессиональный». Выбор зависит от оборотов по счету.

| Простой | Продвинутый | Профессиональный | Премиальное обслуживание | |

| Ежемесячное обслуживание | 490 руб | 1 990 руб | 4 990 руб | 24 990 руб |

| Стоимость платежей контрагентам на счета в других банках | 3 бесплатно, далее 49 руб | 29 руб | 19 руб за платеж | Индивидуально |

| Плата за перевод на счета физических лиц |

1,5% + 99 руб для сумм до 400 тыс. руб |

1% + 79 руб до 400 тыс. руб |

1% + 59 руб до 800 тыс. руб |

Бесплатно |

| Плата за пополнение через банкоматы Тинькофф с помощью карты | 0,15%, мин 99 руб | 0,1%, минимум 79 руб | 0,1%, минимум 59 руб | Индивидуально |

| Для ИП: перевести на собственные карты Тинькофф без комиссии | до 400 000 руб | до 700 000 руб | до 1 000 000 руб | Индивидуально |

| Проценты на остаток при наличии исходящих операций | 0,5% | 1% | 2% | 3% |

Для всех новых пользователей 2 месяца пользования счетом бесплатно. Для клиентов, которые обслуживались в банках с отозванной лицензией 3 месяца обслуживания бесплатно. При оплате абонентской платы на год вперед два месяца обслуживания бесплатно.

Если активно пользоваться корпоративной картой, то в следующем расчетном месяце абонентская плата начислена не будет.

Индивидуальные предприниматели оценят возможность вывода средств на личные счета без комиссии, а юридические лица удобный личный кабинет и возможность его интеграции с бухгалтерией. Также юридические лица могут снимать наличные в любой из 300 точек по всей России.

Подать заявку на открытие расчетного счета можно сейчас. Реквизиты будут доступны сразу же после заявки. Их уже можно отправлять контрагентам и вносить в карточку организации.

Как открыть расчетный счет в банке «Тинькофф»

Открыть расчетный счет в банке «Тинькофф» быстро и просто.

- Нажать кнопку «Открыть счет».

- Заполнить заявку.

- Дождаться звонка специалиста банка.

- Назначить встречу для подписания договора.

Менеджер придет в любое удобное место в любое назначенное время и привезет с собой полный комплект документов. Это избавит от лишнего визита в офис и сэкономит время.

Документы для открытия счета в банке «Тинькофф»

Обычно для открытия счета нужен полный пакет документов. Тинькофф с заботой относится к своим клиентам и не заставляет тратить время на сбор бумаг.

Индивидуальным предпринимателям для открытия расчетного счета в Тинькофф нужен только паспорт. Всю остальную информацию банк найдет сам. Однако, если ИП действует меньше трех месяцев и информация еще не отображается на сайте налоговой, то может понадобится выписка из ЕГРИП и ИНН.

Минимальный пакет документов для открытия расчетного счета в Тинькофф для юридических лиц:

- Паспорт директора.

- Приказ о назначении директора.

- Устав.

Каждый случай индивидуален. Дополнительно банк может запросить копии бухгалтерской и налоговой отчетности, сведения о финансовом положении и деловой репутации.

Чтобы точно узнать какие документы представить банку, надо пройти опросный лист. Сканы документов отсылаются на электронный адрес сайта.

Документы для открытия расчетного счета в Тинькофф Банке

Для открытия Расчетного счета необходимо предоставить установленный пакет документов, а также сведения о финансовом положении (один документ на выбор):

- годовую или промежуточную бухгалтерскую отчетность за последний отчетный период;

- налоговую декларацию с отметками налогового органа или копии квитанции об отправке заказного письма с описью вложения;

- аудиторское заключение на годовой отчет;

- справку об исполнении налогоплательщиком обязанности по уплате налогов;

- выписку из книги учета доходов и расходов за календарный месяц;

- патент на осуществление одного из видов предпринимательской деятельности;

- выписку с расчетного счета в сторонней кредитной организации.

В случае отсутствия документов в банк необходимо предоставить письмо с соответствующими пояснениями.

Список документов для ИП

- документ, удостоверяющий личность;

- свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя или свидетельство о внесении записи в ЕГРИП;

- свидетельство о постановке на учет в налоговом органе;

- лицензии (при наличии);

- выписку из ЕГРИП;

- анкету клиента по форме банка;

- документы, подтверждающие адрес фактического местонахождения (свидетельство о праве собственности, договор аренды).

Список документов для ООО

- свидетельство о государственной регистрации юридического лица или свидетельство о внесении записи в Единый государственный реестр юридических лиц;

- свидетельство о постановке на учет в налоговом органе;

- устав и учредительный договор;

- изменения к учредительным документам;

- решение или протокол о создании юридического лица;

- выписка из Единого государственного реестра юридических лиц;

- документ об избрании руководителя;

- документы, подтверждающие полномочия руководителя;

- паспорт руководителя, а также уполномоченных лиц, которым предоставлено право распоряжаться денежными средствами, находящимися на банковском счете;

- документы, подтверждающие адрес фактического нахождения организации;

- лицензии (при наличии);

- анкета клиента;

- доверенность на уполномоченных лиц о предоставлении права распоряжаться денежными средствами, находящимися на банковском счете.

Интернет-эквайринг

Подключение к интернет-эквайрингу в Тинькофф банке гарантирует дистанционные расчеты за товары с минимальной комиссией (от 0,85% до 2,79%).

Функционал интернет-эквайринга в Тинькофф Бизнес

Функционал интернет-эквайринга в Тинькофф Бизнес

С помощью специального сервиса вы передаете банку платежное поручение для перевода денежных средств по указанным реквизитам.

Проведение платежей с помощью интернет-эквайринга в Тинькофф Бизнес

Проведение платежей с помощью интернет-эквайринга в Тинькофф Бизнес

Тинькофф в свою очередь гарантирует полную конфиденциальность сделки между участниками, а также бесплатно предоставляет онлайн-консультанта. Полученные средства поступают на расчетный счет ООО или ИП в течение 24 часов.

Расценки на РКО в «Тинькофф банк»

| Тариф | Простой | Продвинутый | Профессиональный | Премиальный |

| Стоимость открытия р/с в рублях (₽) | ||||

| Стоимость рко в месяц (₽) | Два мес. – 0, следующие 490 | Два мес. – 0, далее 1990 | Два мес. – 0, далее 4990 | 24 990 |

| Срок запуска | от одного банковского дня | |||

| Годовой процент на остаток по расчетному счету | 2%, max 1000 р. за мес. | 4%, max 4000 р. за мес. | 6%, max 10 000 р. за мес | |

| Комиссионное вознаграждение за зачисление денег на расчетный счет с карты в терминалах тинькофф (процент и минимальная взимаемая сумма в ₽) | 0,15% или от 99 | до 300 т. – 0, более 300 т. – 0,1% или от 7 | до 1 миллиона – 0, более 1 миллиона – 0,1% или от 59 | до 5 млн – 0, более 0,1% или от 59 |

| Процент за внесение на р/с и минимальный размер удерживаемых средств в ₽ для платежей от контрагентов физ. лиц учреждения по договору вида «специальный счет для пополнений» либо посредством карты в банкоматах иных кредитных учреждений | 0,3% или от 290 | 0,25% или от 290 | 0,15% или от 290 | |

| Процент за выдачу наличных (₽) |

1,5% до 400 тыс. + 99, 5,0% + 99 от 400 000 до миллиона, 15,0% + 99 от 1 миллиона |

1% до 400 000 + 79, 5,0% + 79 от 400 000 до 2 миллионов, 15,0% + 79 от 2 миллионов |

1% до 800 000 + 59, 5,0% + 59 от 800 000 до 2 миллионов, 15,0% + 59 от 2 миллионов |

1% до 1600 000 + 59, 5,0% + 59 от 1 600 000 до 2 800 000, 15,0% + 59 от 2 800 000 |

| Максимальный размер бесплатного перечисления на карту для ип (₽) | 150 000 на дебетовую карту, 250 на кредитку | 300 000 на дебетовую карту, 400 000 на кредитку | 500 000 на дебетовую и кредитные карты | |

| Лимит бесплатного перевода на карту физ. лица (₽) | При покупке пакета за 2990 – 500 тыс. | При покупке пакета за 4990 – 100 тыс. | 2 млн. | |

| Комиссия за перевод на р/с организаций и ип внутри банка, в налоговую и другие бюджетные организации (₽) | ||||

| Стоимость других межбанковских расчетов за платежное поручение (₽) | 3 платежки — 0, далее 49 | 29 | 19 | 1000 пп — бесплатно, дальше по 19 |

| Корпоративные карты | бизнес-карта привязывается к р/с. в период открытия р/с выпуск любого количества бизнес-карт – 0 р., дополнительные карты после запуска р/с будут стоить 490 р. обслуживание бизнес-карт — 0 р. если на т-фе «простом» совершить безналичные покупки на 50 тыс. р. в месяц, а на «продвинутом» — более 200 тыс. р., то следующий месяц рко будет бесплатным. | |||

| Комиссия за валютные переводы в расчетных единицах: доллар, фунт и евро | 0,2% от 49 у. е | 0,15% от 29 у. е. | 0,15%, от 19, max 99 у. е | 0,1% — min 19 у.еmax 59 у.е |

| Взимаемая сумма за расчеты в юанях | 0,2% min 99 | 0,15% min 79, max 299 | min 59, max 299 | 0,1% — min 59, max 179 |

| Стоимость выпуска корпоративной карты (₽) | ||||

| Открытие валютного расчетного счета (₽) | ||||

| Комиссия по валютному контролю в процентах с минимальным удержанием от₽ | 0,2% или от 490 | 0,15% или от 290, max 29 тыс. | 0,1% или от 290, max 29 тыс. | |

| ЯТорговый эквайринг в % и ₽ | При процентном варианте – 2,69%, при фиксированном ежемесячном взносе 100 тысяч – 1990 (от 1,99%) | При процентном варианте – 2,29%, при фиксированной оплате 150 тысяч – 2690 (от 1,79%) | При процентном варианте 1,79%,при фиксированной оплате 250 тысяч – 3990 (от 1,59%) | |

| Мобильный эквайринг | — | |||

| Интернет-эквайринг | 2,69% | 2,49% | 2,19% | 2,09 |

| Зарплатный проект (₽) | Оформление и сервис – 0 | |||

| Кредит и овердрафт (₽) | Беззалоговый кредит до 3 миллионов на 6 месяцев под 1% в мес. плата за овердрафт – 490 вознаграждение за обслуживание заимствованных денег: до 10 тысяч — 0 рублей, с 10 до 50 т. – 90, с 50 до 100 т. – 190, с 100 до 200 т. – 290, с 200 до 400 т. – 590, с 400 до 600 т. – 890, от 600 до 800 т. – 1190, от 800 т. – 1490 |

|||

| Оплата дистанционного банкинга и мобильного сервиса (₽) | при подаче заявления на выпуск электронной подписи до и в день запуска первого р/с – 0 при подаче заявления на выпуск электронной подписи после открытия первого р/с – 990 без выпуска эп услуга предоставляется бесплатно | |||

| Бонусы/акции | 50 тыс. р. на маркетинг в соцсетях в mytarget, одноклассники и вконтакте, 10 000 р. на яндекс.директ. |

Преимущества открытия расчетного счета в Тинькофф для юр. лиц:

-

Открытие р/с в день заявки.

Реквизиты контрагентам направляются по электронной почте и СМС непосредственно в день подачи заявки. То есть, счет будет открыт в день обращения. -

Бесплатное открытие расчетного счета.

Включая выезд представителя, а также заверку документов. -

Длинный рабочий день.

Это значит, что платежи в другие банки отправляются с 01:00 до 21:00 моментально. А переводы на счета самого Тинькофф – круглосуточно. -

Проценты на остаток по счету.

Клиент получает до 4% годовых на остаток по расчетному счету. -

Кредиты и овердрафты.

Если вдруг на счету не хватает денег для проведения срочного платежа – банк предложит кредит или овердрафт на максимально выгодных условиях. -

Персональный менеджер.

За каждым обратившимся в банк бизнесменом закрепляется личный менеджер. Это удобно – всегда решать все проблемы с одним и тем же лицом – пол телефону или в переписке. -

Максимальная интеграция р/с с бухгалтерией:

1С, Контур, Кнопка, Мое дело, Фингуру… -

Интернет банк Тинькофф Бизнес для юридических лиц.

Все необходимые функции можно осуществить в личном кабинете

Зарплатный проект

Зарплатный проект – это одно из предложений банка Тинькофф, которое даёт возможность предпринимателям просто и удобно переводить заработную плату работникам без использования наличных денег. Финансовая структура предоставляет бесплатные пластиковые карты каждому трудоустроенному работнику и направляет их, на основании договора с руководством организации, в офис предприятия.

Преимущества

Предприятия, которые подключают зарплатный проект, становятся обладателями некоторых преимуществ, например, избавляются от проблем, связанных с выдачей зарплаты сотрудникам в установленный срок.

Благодаря подключению услуги руководство организации экономит не только своё время, но и бухгалтерского отдела, а также покрывает некоторые кассовые расходы.

Другие положительные стороны для организации, подключившим зарплатный проект:

- подключение услуги производится легко и быстро через интернет;

- зарплатный проект можно оформить без открытия р/с;

- сервис внедряется в бухгалтерский софт;

- пластиковые карты для работников выпускаются и доставляются совершенно бесплатно на всей территории РФ;

- руководителям доступен выпуск банковской карточки Tinkoff Black Metal с привилегированным обслуживанием и особыми бонусами;

- зарплата зачисляется на карты банка без каких-либо дополнительных комиссий;

- консультант по любым вопросам предоставляется бесплатно;

- пропуск в бизнес-залы различных аэропортов абсолютно бесплатно;

- особые условия по страховке, овердрафту и кредиту.

Работники организации найдут для себя различные преимущества в получении зарплаты на карту «Тинькофф» – это:

- Никаких задержек в перечислении заработной платы.

- Снятие наличных в любых банкоматах (без комиссии – до 500 тыс. руб. в проприетарных терминалах, до 150 тыс. – у других банков).

- Бонусная программа.

- Возврат средств за покупки в размере до 6% на счёт.

- Особое предложение по кредиту (невысокие процентные ставки).

- Неограниченные переводы между банковскими счетами без комиссии.

- Обслуживание карты не оплачивается.

- Взаимодействие со счётом, учёт доходов и расходов в личном кабинете.

Тарифы и условия

Осуществляется бесплатный выпуск и доставка зарплатной карты по России как сотрудникам, так и лицам на руководящих должностях.

Предлагаемые тарифы:

- 0 руб. – подключение;

- 0 руб. – обслуживание;

- 0-2% – снятие наличных;

- 0-2% – пополнение;

- 59руб. – СМС-оповещения.

Условия:

- до 6% годовых возвращается на остаток;

- бесплатное обслуживание;

- снятие наличных в банкоматах – 0 рублей (установлен лимит);

- до 30% возвращаются на карту за покупки по специальным акциям от партнеров;

- увеличенный кэшбек на кафе и рестораны.

Если руководство организации имеет договор с другими банками, работник так или иначе может получить зарплатную карту в Тинькофф Банке. Для этого необходимо заполнение формы на сайте. Пластиковую карту изготовят и доставят на удобный адрес.

Подробнее о зарплатных картах

Подавляющее большинство российских финансовых организаций подключает зарплатный проект лишь тем клиентам, у которых открыт р/с в их системе. В данном случае установлен иной порядок подключения. Зарплатный проект доступен любым предпринимателям, даже тем клиентам, у которых не открыт расчётный счёт.

Тарифы на обслуживание весьма выгодны. Сотрудники и руководители не смогут не заметить положительных сторон предложения.

Как подключить зарплатный проект

Индивидуальные предприниматели и Общества с ограниченной ответственностью подключают зарплатный проект через менеджера в офисе банка, либо в онлайн-режиме на официальном ресурсе банка.

Оформление онлайн-заявки займёт пару минут, далее следует инструкция, как это сделать.

Необходимо:

- Открыть официальный портал.

- Зайти в разделы «Бизнес» – «Бухгалтерия» – «Зарплатный проект».

- Кликнуть на «Подключить зарплатный проект».

- Откроется вкладка, где потребуется заполнить форму. Необходимо оставить контактный номер телефона.

Вскоре с клиентом свяжутся по поводу оставленной заявки и расскажут подробности услуги. Подключается сервис в течение одного дня.

Клиенту будет необходимо оставить подпись в договоре с банком, чтобы подключить зарплатный проект. Подпись также оставляется для подтверждения дальнейшего обслуживания. К договору прикреплено дополнительное соглашение, где указаны все условия, вместе с правами и обязанностями обеих сторон. Прежде чем подписывать данный документ, стоит прочитать информацию из этого раздела.

Преимущества расчетно-кассового обслуживания в Тинькофф

Тинькофф — современный банк для предпринимателей. Здесь нет бюрократии и миллиона бумажек, которые требуют банки с отделениями. Кроме того, РКО для бизнеса в Тинькофф примечательно следующим:

- открытие РКО в Тинькофф проходит дистанционно, в отделение ехать не требуется. Менеджер сам приедет к вам хоть домой, хоть в офис;

- первые 2 месяца обслуживания любого пакета услуг — бесплатно. И в дальнейшем при совершении покупок по бизнес-карте также возможно бесплатное обслуживание РКО;

- корпоративная карта оформляется бесплатно и без комиссии за обслуживание;

- для ИП снимать наличные можно в банкомате любого банка. Нет привязки только к своей банкоматной сетке, как в других финансовых организациях;

- на остаток денежных средств на счете начисляются проценты — до 6% годовых;

- в интернет-банке Тинькофф есть встроенная бухгалтерия, которой будет вполне достаточно, чтобы посчитать онлайн налоги по УСН и ЕНВД и отправке налоговой декларации;

- бонус от партнеров Тинькофф — до 78 000 рублей на рекламу;

- практически все отзывы на РКО в Тинькофф-банке положительные. Банк оперативно реагирует на просьбы клиентов. По любому вопросу вы можете позвонить или написать в чате личному менеджеру;

- Тинькофф предоставляет овердрафт по счету без просьб и заявок. Когда вам будет предложен овердрафт, вы получите сообщение в интернет-банке, и можете сразу начать пользоваться им.

Что же выбрать?

Несмотря на похожую концепцию и общий подход к услуга для малого бизнеса, обслуживание в Тинькофф и Точке будет заметно отличаться. Первый банк будет стоить дороже, но предложит больше различных сервисов и услуг. Второй обойдется недорого, но не всегда будет удобен растущему бизнесу.

Точка Банк

- Бесплатное открытие счета без визита в банк

- Проект ФК Открытие и Киви Банка

- Обслуживание – от 0 до 3 500 рублей в месяц

- Бесплатные платежи на любом тарифе

- Неограниченное число корпоративных карт

- Зарплата на карты партнеров

- Терминалы для эквайринга покупаются в собственность

- Недорогой валютный контроль

- Бесплатная регистрация ИП

- Интернет-бухгалтерия за 4 000 рублей в год

- Более 30 предложений от партнеров

Тинькофф Бизнес

- Бесплатное открытие счета без визита в банк

- Самостоятельный банк без офисов

- Обслуживание – от 490 до 4 900 рублей в месяц

- Безлимит на платежи – от 490 рублей в месяц

- Вывод до 500 000 рублей на личную карту

- Зарплата на карты Тинькофф Блэк

- Бесплатные эквайринговые терминалы при выполнении условий

- Нецелевые кредиты на развитие бизнеса

- Бесплатная регистрация ИП

- Бесплатная интернет-бухгалтерия

- Более 70 предложений от партнеров

Вывод можно сделать следующий. Точка подойдет тем, кто ограничен в средствах или имеет небольшие обороты. Таким предпринимателям полезно уменьшить расходы на расчетно-кассовое обслуживание. Также она будет интересна тем, кто планирует вести ВЭД – у банка есть несколько выгодных предложений для валютных операций. Активному бизнесмену больше подойдет Тинькофф, который предложит более гибкие условия и разнообразные сервисы.