Как снять наличные с расчетного счета ип в сбербанке

Содержание:

- Что делать, если банк заблокировал счет

- 4 законных способа, как вывести деньги ИП с расчетного счета

- Правовые особенности при снятии денег

- Выплата дивидендов

- Что такое расчётный счёт ИП

- Инструменты для снятия наличных

- Совершение сделок

- Процесс снятие средств

- Комиссии за снятие наличных

- Комиссия за перевод денег на карту

- Как снять деньги с расчетного счета ИП

- Способы снятия средств с расчетного счета ИП

- Почему банк блокирует счета

- Что же выбрать

- Блокировка счета государством

- Учет доходов и расходов

- Преимущества безналичных расчетов

- Как ИП вывести деньги с расчётного счёта на личные нужды

- Заключение трудового договора с учредителем

- Как выводить средства с р/с ООО?

Что делать, если банк заблокировал счет

Если вы узнали, что ваш счет заблокирован, сначала действуйте через банк. Если не поможет — идите выше.

1. Узнайте, почему заблокировали счет. Если вы, как Сергей, узнали о блокировке счета случайно, позвоните в банк. Но обычно банки сами оповещают клиента — звонят или отправляют письмо на электронную почту.

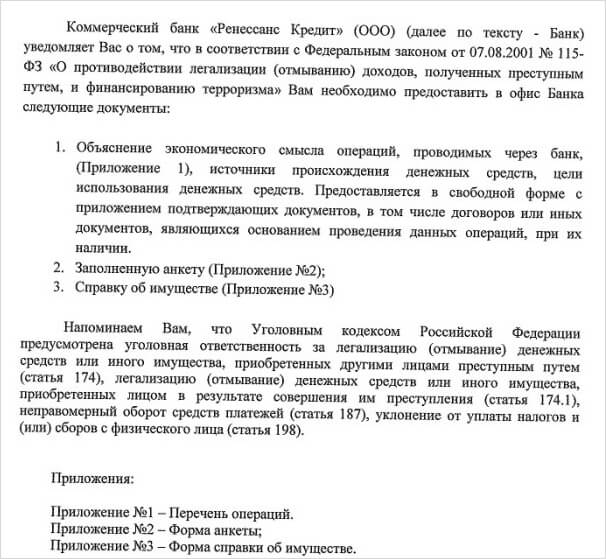

Такое письмо присылает банк «Ренессанс кредит», когда блокирует счет. В письме — документы, которые нужно предоставить, чтобы счет разблокировали

2. Соберите документы, которые попросит банк: договор, счет, акт, чеки об уплате налогов и документы о поступлении денег на личный счет. Передайте бумаги в банк и подождите 5 дней, пока их проверит специальный отдел банка — финмониторинг. Часто на этом история заканчивается: банк проверит ваши документы и разблокирует счет.

3. Если через 5 дней счет не разблокируют, а из банка не позвонят, напишите заявление в банк. В заявлении попросите объяснить причину блокировки. Бессмысленно звонить и расспрашивать об этом менеджера банка: сотрудник действует по инструкции финмониторинга и деталей не знает. Зато он может проконсультировать, как правильно написать заявление, чтобы узнать причину блокировки. Если ответ нужен срочно, звоните в финмониторинг.

Банк должен ответить по телефону или письменно, почему ваш счет до сих пор не разблокировали и что вам делать дальше. Но так бывает не всегда.

4 законных способа, как вывести деньги ИП с расчетного счета

Снять деньги со своего счета гораздо проще, чем кажется многим предпринимателям. Все варианты простые и безопасные, разница только в тарифах за перевод. Итак, наличку можно получить:

- Просто сняв со своего счета через отделение банка по чековой книжке. Уже достаточно экзотический способ, учитывая повсеместное использование банковских карт. Для этого нужно правильно оформить чек. Это не всегда просто. При малейшем несоответствии в подписи или ошибки в написании все придется переписывать.Плюс нужно иметь на руках удостоверение личности. Кроме того, если сумма большая, требуется заранее подать заявку в банк, чтобы он подготовил наличку.

Тарифы банков за снятие наличных для собственных нужд выше, чем, например на зарплату. Но, ИП может выплачивать зарплату только сотрудникам, а себе нет. Поэтому, придется заплатить больше, если деньги идут в свой собственныйкарман.

- Перевод на бизнес-карту. Это корпоративная карта, которая привязана к основному счету. Переводы в этом случае будут бесплатными, но есть ряд ограничений. Некоторые банки ограничивают или полностью запрещают снятие наличных с таких карт.

Кроме того, бизнес-картой можно рассчитываться в магазинах, в интернете, на заправках и пр. Но! Только в предпринимательских целях. То есть, если траты будут откровенно личного характера, это непременно заинтересует не только банк, но и налоговую.

- Перевод на депозит ИП. В этом случае комиссия будет минимальной или не будет вообще. Но, снять потом деньги без потери процентов можно только по окончании срока депозита.

- И самая простая схема – перевод на личную карту. Можно все оформить в считанные секунды через онлайн-банкинг. А затем со своей карты расплачиваться электронно или снять наличные в любом банкомате. Здесь уже точно никто не будет отслеживать на что пошли деньги.

Теперь разберем, как не терять деньги при обналичке.

Правовые особенности при снятии денег

Согласно принятому Гражданскому Кодексу, предприниматель, как лицо, ведущее деятельность на свой страх и риск, может в полной мере распоряжаться всеми собственными средствами, в том числе – и находящимися на расчетном счете.

Учитывая особенности такой организационной формы, как индивидуальное предпринимательство, законом разрешено использование любой части или всего имущества ИП на любые не запрещенные цели.

Однако снятие средств для личных нужд непосредственно с текущего операционного счета предпринимателя не разрешается. Данное ограничение налагается постановлением 1843-У, принятым Центральным банком еще в 2007 году и перечисляющим цели, на которые могут быть сняты средства.

Никаких «личных целей» в данном Указании не оговорено. Таким образом, для того, чтобы без проблем и ограничений воспользоваться наличностью, необходимо сначала осуществить перечисление средств на карту, открытую на частное лицо.

Выплата дивидендов

После уплаты всех налогов в конце периода (полгода, год или квартал) предприятие имеет право распределить чистую прибыль между участниками ООО. Если у компании только один учредитель, то он получает всю прибыль единолично.

Такой способ вывода денег абсолютно легален, но не очень выгоден — с перечисленных дивидендов нужно будет выплатить НДФЛ 13%, несмотря на то что предприятие уже уплатило налог на прибыль в соответствии со своей системой налогообложения. К тому же, если ООО было убыточным в прошедший период, то и распределение прибыли становится невозможным.

Пример

Компания на ОСНО получила прибыль в размере 500 000 рублей. Из этой суммы был уплачен налог на прибыль 20%, после чего осталось 400 000 рублей. После перечисления этих средств учредителю был удержан НДФЛ 13%, в итоге из 500 000 рублей собственник бизнеса получил всего 348 000 рублей, а 152 000 рублей ушли в бюджет.

Что такое расчётный счёт ИП

Расчётный счёт открывается банком специально для проведения хозяйственных операций. Все сделки, которые напрямую относятся к бизнесу, должны проходить через р/с.

Некоторые предприниматели считают, что могут работать без расчётного счёта и принимают оплату от клиентов и покупателей на личную карту или текущий счёт физлица. Однако в этом есть свои , не считая того, что банк может просто заблокировать карту или счёт, если на неё стабильно поступает выручка от бизнеса.

Не стоит допускать и другой крайности – принимать на расчётный счёт платежи, не связанные с предпринимательской деятельностью. Например, подарки от родственников или возвращённый долг. В этом случае у ИФНС возникнут вопросы – почему оборот по р/с не соответствует данным в налоговой декларации.

А теперь разберёмся, почему ИП может направлять эти средства на личные расходы.

Инструменты для снятия наличных

Снятие любой денежной суммы наличными деньгами производится при помощи либо по чеку, оформленному на конкретного человека, либо по пластиковой карте.

Обналичивание по чеку

Чековая книжка – традиционный финансовый инструмент для вывода наличных денег с расчетного счета. Оформление чековой книжки производится по заявлению распорядителя счета и обойдется фирме или ИП в 200-300 рублей.

Для получения денег необходимо заполнить чек, указав в нем нужную сумму, личные данные получателя, обоснование снятия финансов.

Внимание: Чек должен оформляться строго по правилам, установленным Центробанком, подпись ИП или руководителя ООО должна быть аналогична образцу, предоставленному в банк. При снятии значительной суммы денег целесообразно заранее (не менее, чем за сутки) сообщить операционисту банка о намерении получить наличные

В противном случае может оказаться так, что в банковской кассе не будет необходимой суммы

При снятии значительной суммы денег целесообразно заранее (не менее, чем за сутки) сообщить операционисту банка о намерении получить наличные. В противном случае может оказаться так, что в банковской кассе не будет необходимой суммы.

Заполнение банковского чека требует особой внимательности и определенного навыка. Любое исправление или нечеткое написание букв или цифр – причина для признания чека недействительным. Отказ в выдаче денег по чеку может последовать и в случае нечеткого оттиска печати или наличия лишней завитушки в подписи руководителя.

Такса за обналичивание по чеку прописывается в договоре на обслуживание, обычно ее размер варьируется от 0,5% за снятие средств на зарплату до 7-8% за получение денег на прочие хозяйственные нужды.

Cash-карта для снятия наличных

Банки все чаще предлагают своим клиентам – ООО и ИП – оформление корпоративных cash-карт, при помощи которых быстро и просто можно пополнить счет или вывести наличные в любом банкомате. Обычно такой «пластик» эмитируется с заданным лимитом, который может быть увеличен по согласованию с банком.

Важно: Cash-card может быть выпущена на имя руководителя ООО, предпринимателя или на любое доверенное лицо. Для эмитирования карты следует предоставить в банк комплект документов, аналогичный пакету для открытия счета

Пластиковая карта – удобный вариант обналичивания денег, тем более что, как правило, банк выпускает не одну, а несколько электронных кошельков.

За использование корпоративных карт взимается ежемесячный платеж, который не зависит от числа проведенных транзакций по выдаче/приему денег.

При получении денежных сумм из «чужих» банкоматов придется уплатить определенный процент комиссии.

Деньги, полученные в банке, подлежат обязательному документальному оформлению в кассе ООО. На сумму «обналички» должен выписываться приходный ордер, в котором указывается основание для снятия денег со счета.

Физическому лицу-ИП подобных манипуляций проделывать не требуется, для него важно указать сумму получения денег и основание

Совершение сделок

Стоит учесть, что законодательство позволяет предпринимателям провести сделки с оплатой наличными. ИП может оплачивать наличными любые товары и услуги. Полученные от других предпринимателей, от предприятий и от физических лиц. Снятие средств со счета происходит чаще всего для подобных нужд.

При этом установлен лимит на данные операции.

Впрочем, данное ограничение не действует, если оплата производится не хозяйствующему субъекту, а частному лицу.

Важно отметить, что перечисление денег на карточный счет не является их обналичиванием, поэтому такой вид оплаты не может считаться операцией с наличными средствами. Соответственно, и лимит, установленный постановлением ЦБ, в этом случае не действует

Процесс снятие средств

Снятие на определенные законом нужды может происходить двумя способами:

- Первый – в кассе отделения соответствующего банка;

- Второй – через привязанную к счету карту, в банкомате или терминале.

В первом случае необходимо будет иметь чековую книжку – документ строгой отчетности. Перед тем, как получить наличные средства с собственного счета. Предприниматель заполняет корешок и основную часть чека. Основная часть передается сотруднику банка, корешок остается в книжке для ведения отчетности.

Для снятия наличности не нужно указывать никаких проводок. В этом отличие ведения бизнеса предпринимателями, которые по закону не обязаны вести бухучет и пользоваться его инструментами.

Комиссии за снятие наличных

За операцию взимается комиссия, согласно установленных в банке тарифов.

При снятии денег с расчетного счета в кассе банка комиссия зависит от суммы:

-

До 2 млн. руб. – 3% мин. 500 руб./месяц;

-

2–5 млн. руб. – 7%;

-

Более 5 млн. руб. – 10%.

При получении денежных средств по бизнес-карте, величина комиссии зависит от ее типа и способа получения денег:

-

В рамках суточного лимита (170 тыс. руб.) в банкомате Сбербанка – 3-7%, мин. 400 руб.;

-

В кассе Сбербанка по чеку со счета бизнес-карты – 7% мин. 300 руб.

-

В кассе или банкомате другой кредитной организации – 4-7%, мин.+ комиссия стороннего банка.

Комиссии за снятие достаточно высокие, но есть способ сэкономить – перевести деньги на личный счет, затем снять.

Чтобы снять деньги без комиссии, соблюдайте следующие требования:

-

Бесплатно перевести деньги на личный счет можно со своего расчетного счета, используя онлайн-банкинг;

-

Деньги надо снимать в банкомате или кассе Сбербанка.

Если эти условия не соблюдаются, величина комиссии будет зависеть от способа и суммы снятия, типа карты.

-

В кассе Сбербанка она составит:

|

Тип карты |

Лимит, тыс. руб. |

Комиссия |

|

Классические |

150 Более 150 |

0 руб. 0,5% с суммы превышения |

|

Золотые |

300 Более 300 |

0 руб. 0,5% с суммы превышения |

|

Платиновые |

1000 Более 1000 |

0 руб. 0,5% с суммы превышения |

|

Сбербанк – Maestro, Сбербанк – Visa Electron. |

— |

0,75% |

-

Если деньги снимаются с картсчета в кассе другого банка, комиссия составит 1%, мин. 150 руб.

-

Через банкомат Сбербанка деньги можно получить бесплатно по всем типам карт кроме Maestro, Maestro «Momentum», ПРО100 «СТАНДАРТ», Visa Electron. Снятие со счетов этих карт облагается комиссией.

-

За получение денежных средств в банкомате другого банка Сбербанк взимает плату в размере 1%, дополнительно кредитная компания, через которую осуществляется операция, взыскивает свой процент.

Комиссия за перевод денег на карту

К сожалению, некоторые банки, не желая терять деньги, вместо комиссии за снятие наличных взимают с клиента комиссию за перевод в адрес физического лица. При этом далеко не всегда из перечня этих физических лиц исключают ИП при переводе денег с р/с на свою карту, даже если карта оформлена в этом же банке.

С учетом этого советуем при выборе банка для ИП учитывать не только стоимость тарифного плана, но и размер этой комиссии. В таблице ниже мы приводим данные о комиссии за перевод на личную карту ИП по некоторым крупным банкам.

| Банк | Размер комиссии |

|---|---|

|

Бесплатно до 150 тысяч руб. в месяц, далее от 0,15% |

|

|

Банк ВТБ |

Бесплатно и без ограничений вывод доходов ИП и зарплаты |

|

Россельхозбанк |

1% от суммы, но не менее 100 руб. |

|

Альфа-банк |

Бесплатно на некоторых тарифах |

|

Тинькофф |

Бесплатно, ограничения по переводимым суммам зависят от тарифа |

|

Модуль-банк |

Бесплатно на некоторых тарифах |

|

Промсвязьбанк |

от 3 платежей/переводов — бесплатно, далее 100 р. |

|

Банк Открытие |

Бесплатно |

Как снять деньги с расчетного счета ИП

Существует несколько способов снятия наличных с расчетного счета в соответствии с законом. Рассмотрим каждый из них более подробно.

Через кассу банка

Изъятие денежных средств производится на основании ордера, где требуется указать назначение изъятия денег. Для получения крупных сумм требуется предварительная заявка на вывод финансов. Также придется оплатить комиссию за снятие. В некоторых банках действуют специальные тарифы, которые не предусматривают комиссионных сборов за изъятие денежных средств с р/с.

Снятие денег по чеку

Вариант, который с каждым годом теряет популярность. Не исключено, что в скором времени чековые книжки канут в лету, так как на смену им пришли более современные способы, позволяющие выводить деньги с расчетного счета ИП без лишних хлопот.

Возможность получить чековую книжку появляется у предпринимателя сразу после заключения договора на расчетно-кассовое обслуживание. Документ сразу привязывается к расчетному счету и позволяет получать деньги с него при предъявлении чека.

Владелец заполняет ордер лично, указывая получателя денег, размер и назначение платежа на бланке. Также здесь должна присутствовать подпись и печать предпринимателя.

Можно ли снять крупную сумму денег с расчетного счета в этом случае? Да, можно. Это не запрещено законом. Единственный недостаток — продолжительность процедуры обналичивания, который иногда занимает до 72 часов.

Перевод на карту

Сегодня это наиболее удобный и популярный способ снятия денег с расчетного счета, так как не нуждается в предварительной заявке на вывод средств со счета и оформления каких-либо кассовых ордеров. Большое количество банкоматов дает возможность снимать деньги с карты в любое время и в любом месте.

Минус заключается в наличии комиссионного сбора за транзакции и ограничении размера и количества переводов за сутки. Еще один очень важный момент, который нужно учесть, — карта, на которую вы переводите деньги,должна быть только вашей. Чтобы перевести деньги на карту другому физическому лицу, даже если это ваш близкий родственник, необходимо уплатить НДФЛ.

В банке вы можете оформить карту и привязать ее к расчетному счету. Таким образом, получите возможность обналичивать средства через банкоматы, однако комиссия при этом часто бывает равна или превышает сборы за перевод на карту физ лица.

Корпоративная карта

Бизнес-карты значительно упрощают вывод денег с расчетного счета. С ее помощью вы можете не только снимать наличные в банкоматах, но и оплачивать покупки, услуги, работы. Кстати, для ИП в этом плане действует послабление. Если совладельцу или иному сотруднику ООО нельзя расходовать деньги с корпоративной карты на личные нужды, то индивидуальный предприниматель в этом плане «птица вольная», так как может распоряжаться карточкой на свое усмотрение.

Единственный минус — банки устанавливают суточные лимиты на расходы по карте. Для своей компании вы можете заказать не одну карту. Например, Сбербанк оформляет до 5 карт, а в Альфа-Банке или ВТБ вам будет доступно неограниченное количество бизнес-карт. Причем в последнем выпуск и обслуживание осуществляется бесплатно.

Способы снятия средств с расчетного счета ИП

Индивидуальный предприниматель может снимать средства со своего счета для расходования в личных целях следующими способами:

- В кассе банка по платежному поручению или чеку. По сути, используется тот же метод, как и при снятии средств для расчета с сотрудниками или контрагентами. В качестве назначения платежа нужно указывать «Личные нужды». Некоторые предприниматели пишут «Заработная плата предпринимателя», но это неправильно. ИП не может платить зарплату, у него есть прибыль от деятельности.

- Перевести средства на иной счет, который принадлежит гражданину как физическому лицу. После этого можно снять средства в банке или в терминале, если имеется карта. Данный способ позволит избежать уплаты налогов, если карта открыта в том же банке или финансовые организации являются партнерами. Не стоит перечислять средства на карту иного человека (даже близкого родственника), так как это приведет к необходимости уплаты налогов и подготовке дополнительной отчетности.

- Оформить карту в банке, привязанную к счету ИП. Некоторые финансовые организации предлагают подобные услуги. Это позволит снять средства в размере, не превышающем установленный лимит.

Снятие средств со счета ИП всегда требует осторожности. В теории все довольно просто, но некоторые финансовые организации продолжают требовать от граждан объяснения и указание назначения средств

Указывать назначение нужно, но достаточно написать, что средства идут на личные нужды. Никакая конкретика банку не нужна.

Проще всего тем ИП, которые не имеют наемных работников. К ним банки предъявляют меньше всего претензий. Но на практике ситуации могут отличаться.

Прочтите: Как закрыть расчетный счет в банке для ИП в 2021 году

Почему банк блокирует счета

Такое может случиться, если банк заподозрит бизнесмена в незаконном обнале

При этом неважно, какую сумму бизнесмен выводит — заподозрить неладное могут даже из-за перевода 50 000₽. В такой ситуации нет смысла злиться на банк, он действует по

Зато можно разобраться и решить проблему.

Банки оценивают сделки ИП по многим критериям — основные 130 перечислены в Положении Банка России № 375-П. Но список неокончательный — банки имеют право вносить в него дополнительные пункты.

Банк точно заподозрит бизнесмена: — если заказчики перечисляют на счет крупные суммы, а ИП сразу переводит деньги на другие счета или обналичивает; — если деньги приходят от компаний, которые не платят налоги; — если бизнесмен зарегистрирован как ИП несколько дней, а на счет уже поступают крупные суммы; — если непонятно, из чего складывается прибыль. Оборот по расчетному счету большой, но ИП тратит мало денег на зарплату работникам, оплату поставщикам и подрядчикам, аренду офиса и коммунальные услуги; — если бизнесмен заключил сделку, в которой нет экономического смысла. Например, заплатил субподрядчику все деньги, которые получил от заказчика; — если бизнесмен разбивает большой платеж (от 600 000 ₽) на несколько частей. Это показывает, что он хочет избежать контроля Росфинмониторинга.

Если сделки ИП покажутся банку сомнительными, он заблокирует расчетный счет и потребует подтверждающие документы.

Что же выбрать

Мы рассмотрели разные варианты ответа на вопрос, как вывести деньги с ООО. Для удобства сведем все данные в таблицу

|

Способ |

Фискальная нагрузка |

Плюсы |

Минусы |

|

Дивиденды |

13% |

минимум претензий со стороны контролеров |

зависит от финансовых результатов, сложно оформлять, можно платить только один раз в квартал |

|

Заработная плата |

от 13% до 43% в зависимости от налоговой системы |

можно выплачивать ежемесячно, нет привязки к финансовым результатам |

в большинстве случаев фискальная нагрузка выше, чем при остальных способах |

|

Управленческие услуги ИП |

от 6% |

минимальная фискальная нагрузка |

высокие риски, связанные с налоговыми проверками |

|

Прощение займа |

13% |

можно единовременно выдать крупную сумму |

риски, связанные с налоговыми проверками и финансовым мониторингом |

|

Подотчетные средства |

нет |

экономия на налогах |

перечень затрат ограничен, большое количество подтверждающих документов, высокий процент за обналичивание |

Выбор варианта зависит от ситуации на предприятии и политики его руководства.

- С точки зрения экономии затрат оптимальным будет использование ИП. Но в этом случае нужно быть готовым к спорам с налоговиками.

- Если предприятие не хочет повышать налоговые риски и стабильно работает с прибылью, то целесообразно выбрать выплату дивидендов.

- Если же финансовая ситуация не столь радужная, то можно использовать «зарплатный» вариант. Наиболее выгоден он будет для УСН «Доходы» при существенных оборотах.

- Обналичивание денег через подотчетные средства позволяет экономить на налогах. Но в этом случае перечень затрат ограничен и необходимо оформлять множество подтверждающих документов. Не следует забывать и о том, что придется заплатить высокий процент банку за обналичивание денежных средств на текущие расходы. Поэтому такой вариант можно рассматривать лишь как дополнительный к одному из перечисленных выше.

- Также «вспомогательным» вариантом можно считать и займ. Этим способом целесообразно пользоваться при разовой потребности в относительно крупных суммах. Понятно, что если выдавать и прощать займы на регулярной основе, это не может не заинтересовать контролеров. Да и банковские комиссии за обналичивание денежных средств для займа тоже, как правило, довольно высоки.

Блокировка счета государством

Да, власти также имеют право закрыть р\с предпринимателей. Росфинмониторинг дает такое распоряжение, если имеются подозрения насчет бизнесмена. Например, администрация думает он террорист, связан как-то с продажей незаконных товаров или отмывает деньги. Основанием служит ФЗ-115.

О подозрениях в возможном терроризме предприниматель узнает раньше закрытия. Попасть в список террористов или же экстремистов могут люди, находящиеся пока под следствием, также осужденные. Если им предъявлены определенные статьи УК РФ. Данные о таких людях передаются в систему Росфинмонтиринга, она велит учреждению заблокировать все вклады. На практике подобное редко происходит.

Отмывание денег или укрывательство предпринимателя от налогов происходит чаще. Популярная причина – ИП сначала пополнил счет на 600000 или больше. Такие операции проверяются Росфинмониторингом.

Использовать средства нельзя, пока организация не выяснит, откуда они, также куда будут потрачены предпринимателем. Чтобы остановить ИП, используется блокировка.

Для разбирательств, бизнесмену придется передать документы. После проверки, финансовое учреждение сообщит Росфинмониторингу результаты. Тот вынесет решение: проверять дальше или разблокировать вклад.

Учет доходов и расходов

Любой предприниматель должен вести учет доходов и расходов. Это часто необходимо в силу требований законодательства. Например, для правильного исчисления налоговой базы либо контроля за тем, чтобы был соблюден максимальный оборот ИП, для сохранения возможности применения упрощенной системы налогообложения.

Но и для самого предпринимателя эти показатели важны, так как дают четкую картину эффективности бизнеса. Здесь может также пригодиться и анализ финансового состояния индивидуального предпринимателя. Специалисты советуют проводить такой анализ с регулярной периодичностью. Это позволяет вовремя выявить неблагополучное положение, а также провести определенные мероприятия по урегулированию сложившегося положения, причем именно анализ часто позволяет определить конкретные сферы, требующие оперативного вмешательства.

Преимущества безналичных расчетов

Тенденция к увеличению числа безналичных расчетов в валовом количестве сделок свидетельствует об их удобности при ведении честного и прозрачного бизнеса. В самом деле, безнал имеет ряд преимуществ.

С ним нет необходимости думать о лимитах по сделкам.

Некоторые предприниматели выходят из положения, разбивая одну большую покупку на несколько маленьких. Однако в случае приобретения одного неделимого товара (например, какого либо механизма, автомобиля и т.п.) подобная практика не работает.

Операции с наличностью требуют дополнительных расходов и несения значительных рисков, связанных с транспортировкой, хранением и передачей средств. Именно такие оплаты являются полем деятельности различных мошенников и других преступников. Безналичные операции в значительной мере защищают предпринимателя от незаконных действий.

Наконец, банковские документы могут легко подтвердить оплату товара или услуги в случае. если ведутся дела с нечестным партнером. Это может очень пригодиться во время судебного разбирательства.

Как ИП вывести деньги с расчётного счёта на личные нужды

Деньги, полученные от бизнеса, ИП может тратить на личные нужды без ограничений и дополнительного налогообложения. Этим индивидуальный предприниматель принципиально отличается от учредителя ООО. Собственник компании доход от дела может получить только в виде дивидендов, заплатив ещё и налог по ставке 13%.

Приведём две цитаты, явно подтверждающие право предпринимателя распоряжаться полученным им доходом в 2019 году на своё усмотрение:

«Денежные средства, которые остались на расчётном счёте индивидуального предпринимателя после уплаты налогов, сборов и обязательных платежей, могут быть использованы им на личные цели. Налогообложение сумм денежных средств, переведенных с расчётного счёта индивидуального предпринимателя на счёт физического лица, Кодексом не предусмотрено» (из письма Минфина России от г. N /39905).

«Наличные деньги, полученные индивидуальным предпринимателем с банковского счёта, могут без ограничений расходоваться им на личные нужды. Составление авансового отчета о суммах наличных денег, израсходованных непосредственно индивидуальным предпринимателем на любые цели, не производится» (из письма Банка России от г. N 29-1-2/5603).

Перевести деньги с расчётного счёта ИП на личные нужды в 2019 году можно тремя способами.

Получить наличные деньги в кассе банка по чеку или платёжному поручению. Этот способ мало отличается от того, когда предприниматель снимает наличность для расчёта с контрагентами или работниками. Наличные деньги так же приходуются в кассу ИП по приходному ордеру, а выдаются по расходному ордеру. Чтобы не переплачивать банку комиссию, некоторые предприниматели указывают в назначении платежа «Зарплата индивидуального предпринимателя». Это неправильно. ИП не может сам себе платить зарплату, о чем неоднократно высказывались Роструд, Минфин, ФНС. Банк вправе отказаться выполнять такое платёжное поручение, поэтому при переводе средств ИП на личные нужды надо так и указывать: «Перевод собственных средств» или «Выдача денежных средств на личные нужды».

Перевести наличные на текущий счёт физического лица и привязанную к нему карту. В этом случае наличные деньги сразу с расчётного счёта предприниматель не снимает, поэтому банк не взимает комиссию за обналичивание, и кассовые документы оформлять не требуется. Далее деньги с карты снимаются уже в банкомате обычным способом

Очень важно, чтобы карта, на которую переводятся деньги, снятые на личные нужды ИП, была оформлена на самого предпринимателя, а не на другое лицо, например, супруга. Если же вы проведете такую транзакцию, то деньги, переведённые на карту другого лица, облагаются налогом, а предприниматель, как налоговый агент, должен удержать и перечислить НДФЛ в бюджет

Обратите внимание: если вы оформили карту не в том банке, где у вас открыт расчётный счёт, то в некоторых случаях при переводе денег на вашу карту в другом банке может взиматься комиссия.

Перевести деньги на банковский вклад физического лица. Предприниматель может иметь не только расчётный и текущий счёт, но и накопительный или депозитный

На этот счёт тоже можно переводить деньги, а затем получить их наличными деньгами после закрытия депозита.

Таким образом, самый простой способ снятия денег ИП на личные нужды, не требующий комиссии на обналичивание и оформления кассовых документов, – это перевод денег на карту физического лица. Именно его мы и рекомендуем нашим пользователям.

Собираетесь открыть расчётный счёт? Откройте расчётный счёт в надёжном банке — Альфа-Банке и получите бесплатно:

- бесплатное открытие счёта

- скидка 50% на 3 месяца обслуживания

- заверение документов

- интернет-банк

- и многое другое

Заключение трудового договора с учредителем

Для применения этого способа учредитель должен официально работать в своей компании, наравне с другими сотрудниками получать заработную плату и другие выплаты. С одной стороны, это не слишком выгодно — с зарплаты необходимо удерживать НДФЛ, перечислять страховые взносы. С другой — компания на ОСНО или УСН «Доходы минус расходы» может включать зарплату и страховые взносы в расходы и таким образом уменьшать налоги.

Однако стоит учитывать, что фиктивное трудоустройство учредителя только для вывода средств со счета компании — опасное дело. Предприятие обязано иметь доказательства, что человек в самом деле работает и имеет соответствующие должностные обязанности.

Как выводить средства с р/с ООО?

Наличность в ООО может потребоваться для решения ряда задач:

- Проведение платежей контрагентам, которые не хотят иметь дело с безналом.

- Покупка товаров и комплектующих первой необходимости.

- Поездки по делам компании.

- Передача средств одному из учредителей для решения личных проблем.

Как вывести деньги с расчетного счета ООО? На законодательном уровне предусмотрены следующие варианты:

- Платежи дивидендов. В законе «Об ООО» прописано, что учредитель вправе получать прибыль от вложенных средств. Здесь можно выводить всю или часть чистой прибыли ООО за квартал.

Особенности выплат:

- Частота вывода — раз в квартал.

- Необходимость принятия решения на собрании учредителей.

- Обязательные расходы на налог, имеющий размер 9%.

- Зарплата работникам. По законодательству оплата труда производится наличными или путем перечисления на карту. При решении дилеммы, как вывести деньги с расчетного счета ООО, этот вариант один из самых удобных.

Особенности:

- Необходимость выплаты налога, равного 13%.

- Отсутствие ограничений по срокам выплат и по периодичности.

- Обязательно ведение документации по начислению средств сотрудникам (трудовое соглашение, приказ о приеме).

- Хозяйственная статья затрат. К этой категории относятся любые расходы, связанные с работой ООО:

- Закупка канцелярских товаров.

- Приобретение требуемой техники.

- Аренда автомобилей.

- Оплата разовых работ (ремонта, составления отчетов).

Характеристики:

- Обязательство по выплате НДФЛ.

- Наличие банковской комиссии.

- Выводить деньги легко, но обязательно подтверждение расходов актами (для работ), накладными или чеками.

Перед тем как выводить деньги с расчетного счета таким способом, стоит подумать, а получится ли отчитаться.

- Расходы на командировку. Выводить наличные таким способом не составляет труда, ведь это не вызывает подозрений у банковского учреждения. Но после возвращения сотрудника требуется отчет с возвратом остатка (если он имеется).

- Кредит физлицу. У ООО есть право кредитовать других субъектов (физических или юрлиц). И если во втором случае расчеты должны быть безналичными, в случае с частными лицам допускается предоставление наличных.

Характеристики:

- Средства выдаются на любой срок.

- Кредит может быть беспроцентным.

- Необходимость платежей по НДФЛ.

- Наличие обязательства возврата займа.

Выше рассмотрены варианты, как вывести деньги с расчетного счета ООО. Чаще всего руководители компаний используют второй и пятый.