Reit

Содержание:

- Где узнать список REIT

- The Keys to Assessing Any REIT

- Types of REITs

- Плюсы и минусы REIT

- Какие требования предъявляются к REIT

- Пример REIT из реального мира

- Примеры REIT

- Стоимость чистых активов

- История взаимных фондов

- The Bottom Line

- Как компания становится REIT

- Как инвестировать в REIT

- 1. Retail REITs

- Преимущества REITов

- Почему стоит инвестировать в REIT США сейчас

- Почему REIT фонды недооценены

- Несколько самых популярных REIT, которые вы можете купить

- Сравнение взаимных фондов с ПИФ и ETF (таблица)

- Особенности инвестиционных фондов в некоторых странах

- Заключение

Где узнать список REIT

Чтобы узнать список REIT на Санкт-Петербургской бирже, приходите на бесплатный интенсив по REIT. Но это далеко не полный список: выбор активов у зарубежных брокеров — в пять раз больше.

Что касается принципов работы с REIT, мы отдельно оцениваем каждый фонд и выбираем по нему стратегию. Все зависит от его характеристик, показателей и целей инвестора. На наших каналах мы регулярно публикуем и обновляем аналитику по фондам REIT.

Подписчики Территории инвестирования имеют доступ к этой информации в отдельном чате. Там можно узнать все — факторы роста, фундаментальные факторы, показатели кредитной нагрузки, за счет чего компания живет и развивается, ее политика по уплате дивидендов. Вся эта информация есть по 200 фондам, которыми мы интересуемся.

Получился удобный сервис, который может сэкономить новичку порядка 98% времени на самостоятельный поиск нужной информации. И это не теория, а практика, поскольку в наши портфели вложены реальные деньги, и мы не намерены их терять. Наша компания не ставит на конкретный фонд — мы выбираем портфельную стратегию и держим портфель, включающий десятки разных фондов зарубежной недвижимости, больших и маленьких, работающих в разных нишах. Такая диверсификация позволяет свести риски к минимуму.

Но кроме конкретных названий фондов, мы предлагаем подписчикам обучение

Инвестору важно не просто следовать рекомендациям, а понимать основы и иметь четкое видение своих действий в разных рыночных ситуациях

Дисклеймер: статья не является финансовой рекомендацией или руководством к действию.

Автор статьи: Андрей Меркулов

Действующий предприниматель, владелец ряда инвестиционных проектов, эксперт в областях недвижимости, маркетинга, и автоматизации бизнеса.

Автор 6 книг о бизнесе, действующий член AMA (американской ассоциации маркетинга, www.marketingpower.com), организатор бизнес-конференций.

The Keys to Assessing Any REIT

There are a few things to keep in mind when assessing any REIT. They include the following:

- REITs are true total-return investments. They provide high dividend yields along with moderate long-term capital appreciation. Look for companies that have done a good job historically at providing both.

- Unlike traditional real estate, many REITs are traded on stock exchanges. You get the diversification real estate provides without being locked in long-term. Liquidity matters.

- Depreciation tends to overstate an investment’s decline in property value. Thus, instead of using the payout ratio (what dividend investors use) to assess a REIT, look at its funds from operations (FFOs) instead. This is defined as net income less the sale of any property in a given year and depreciation. Simply take the dividend per share and divide it by the FFO per share. The higher the yield the better.

- Strong management makes a difference. Look for companies that have been around for a while or at least possess a management team with loads of experience.

- Quality counts. Only invest in REITs with great properties and tenants.

Consider buying a mutual fund or ETF that invests in REITs, and leave the research and buying to the pros.

According to the Securities and Exchange Commission, a REIT must invest at least 75% of its assets in real estate and cash, and obtain at least 75% of gross income from sources such as rent and mortgage interest.

Types of REITs

There are three types of REITs:

- Equity REITs. Most REITs are equity REITs, which own and manage income-producing real estate. Revenues are generated primarily through rents (not by reselling properties).

- Mortgage REITs. Mortgage REITs lend money to real estate owners and operators either directly through mortgages and loans, or indirectly through the acquisition of mortgage-backed securities. Their earnings are generated primarily by the net interest margin—the spread between the interest they earn on mortgage loans and the cost of funding these loans. This model makes them potentially sensitive to interest rate increases.

- Hybrid REITs. These REITs use the investment strategies of both equity and mortgage REITs.

Плюсы и минусы REIT

Основной плюс — довольно низкий порог входа. Чтобы вступить в REIT, инвестору нужно купить акции фонда на бирже, и речь обычно идёт о суммах в несколько десятков долларов. Несравнимо с ценой квартиры или земельного участка.

Доходность REIT зависит от выбранного фонда, но тоже радует — например, для американских фондов в среднем речь идёт о 4-6% годовых в долларах США.

Такие активы относятся к высоколиквидным, в отличие от реальной недвижимости. Продать акции REIT можно за пару тапов на экране мобильного приложения вашего брокера (конечно, только в те часы, когда работает биржа).Ну и для российского инвестора покупка REIT будет хорошей диверсификацией портфеля: часть капитала хранится на зарубежном рынке, а доход вы получите в валюте.Основной минус связан именно с «зарубежностью»: российские инвесторы, по нашим законам, должны платить довольно высокий налог с таких покупок, причём в долларах (а если забыть подписать форму W-8BEN у своего брокера, то добавится ещё и НДФЛ 13%). Если вы приобретаете акции американского REIT, речь идёт о 30% в год, причём, естественно, в долларах. Поэтому встаёт вопрос, настолько ли эта инвестиция выгодна — считайте сами.

Ну и нужно понимать, что REIT — это фактически акции. Пассивным инвесторам такой актив не всегда подходит: нужно не только изучить всю доступную информацию о выбранном фонде, но и регулярно мониторить ситуацию. Покупка просто ради эксперимента может стоить дорого, ведь никто не гарантирует этих 6% годовых в долларах, фонд может и в минус уйти.

Какие требования предъявляются к REIT

Организация может получить статус real estate investment trusts только при соблюдении определенных условий:

- Форма организации должна быть налогооблагаемой, т.е. благотворительный фонд не сможет стать REIT.

- В фонде должно быть не менее 100 акционеров, при этом 5 или менее вкладчиков не могут владеть более чем 49 % акций.

- Не менее 75 % активов должны находиться в недвижимости или закладных бумагах.

- Не менее 90 % прибыли должно распределяться на дивиденды. Нераспределенный из этих 90 % доход облагается корпоративным налогом.

- Не менее 75 % годового дохода должны приносить операции с недвижимостью (аренда, проценты по закладным, продажа и т.п.), не более 20 % дохода – дивиденды и проценты по вкладам, остальные типы доходов – не более 5 %.

Пример REIT из реального мира

Еще одно соображение при выборе REIT – это посмотреть на наиболее популярные секторы рынка недвижимости. Какие в целом быстро развивающиеся сектора экономики можно задействовать с помощью недвижимости? Например, здравоохранение – одна из самых быстрорастущих отраслей в США, особенно в плане роста медицинских зданий, амбулаторных центров, учреждений по уходу за престарелыми и пенсионных сообществ.

Несколько REIT сосредоточены на этом секторе.Healthpeak Properties – ранее HCP – является одним из примеров.По состоянию на 22 июля 2020 года его рыночная капитализация составляла почти 14,4 миллиарда долларов США, при этом ежедневно обращалось около 5 миллионов акций.7 Его портфель сосредоточен на трех основных классах активов: медико-биологические учреждения, медицинские кабинеты и жилье для престарелых.8

#И

Примеры REIT

Применяя принцип диверсификации в своем портфеле, а также непосредственно внутри этого инструмента, трастовые фонды похожи на etf фонды, список самых лучших которых для российского инвестора можно смотреть на специализированных сайтах, учитывая стартовый порог, предлагаемую доходность, срок работы. Предлагаю ближе познакомиться с подобным инструментом, но который работает (по закону не менее 75% активов) именно с недвижимостью. Для этого создала сравнительную таблицу, а поскольку инвестиции в фонд очень зависимы от рынка, для сравнения покажу, как упала прибыль с начала карантина.

REIT-фонды и их актуальные показатели

| Компания | Направление | Дивидендная доходность % | Просадка с февраля |

|---|---|---|---|

| Simon Property (SPG) | Самый крупный оператор торговых центров | 11,2 | 55 |

| Macerich Company (MAC) | Торговые центры (3-ий по величине) | 4,18 | 60 |

| New Residential Investment Corp (NRZ) | Ипотека | 3 | 58 |

| Annaly Capital Management (NLY) | Самый крупный траст ипотечной недвижимости | 12,6 | 33 |

В среднем, на американском рынке более 250 подобных компаний. В итоге обозначу: для российского инвестора инструмент не сильно популярный, но он становится более востребованным в последние несколько лет. Сегодня все меньше экспертов рекомендуют инвестировать в ипотечные недвижимые трасты, поскольку из-за высокой безработицы рост просрочек сильно высокий, а значит, выплата дивидендов под большим вопросом.

Во времена рецессии 2009 года трастовые фонды недвижимости рухнули, как и сама недвижимость. В условиях сложного 2020 года наблюдается снижение объема инвестиций, поскольку компании не развиваются — не получают прибыль с аренды офисов, магазинов, реже продают квартиры, апартаменты, соответственно оборот и капитализация снижаются. При этом для инвестора работа с таким активом весьма привлекательна не только из-за доходности, но и других факторов:

- Несколько способов стать участником фонда.

- Лояльный старт, в некоторые рейты можно зайти от 20 долларов, хотя средняя цена 1000 долларов.

- Гибкость — продать ценные бумаги всегда проще, чем недвижимость.

- Вложения защищены от инфляции.

- Надежность — фактически не было ни одного случая, когда REIT был признан банкротом.

По надежности они сравниваются с американскими государственными облигациями. Для работы с инструментом обязательно нужно заключить договор с иностранным брокером, а если работаете с отечественными, тогда рекомендую прочесть материал о том, что такое НАУФОР, и как эта организация справляется со своей функцией саморегулирования, что размещен на www.gq-blog.com.

Подведу итоговую черту этого материала: трастовый фонд недвижимости, возникший в США, постепенно перешел в экономики других стран. В нем есть некоторые рискованные моменты, но в целом плюсы преобладают. Остается традиционно пожелать всем, кто работает или только думает работать с этим направлением, успешного выбора и высокой дивидендной доходности.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Стоимость чистых активов

Наш гипотетический баланс может помочь нам понять другой общий показатель REIT, чистую стоимость активов (NAV). В 10-м году балансовая стоимость нашего здания составила всего 500 000 долларов, потому что половина первоначальной стоимости была амортизирована. Таким образом, балансовая стоимость и связанные с ней соотношения, такие как цена к балансовой стоимости, часто сомнительные с точки зрения общего анализа акций, в значительной степени бесполезны для REIT. NAV пытается заменить балансовую стоимость собственности более точной оценкой рыночной стоимости.

Расчет чистой стоимости активов требует отчасти субъективной оценки активов REIT. В приведенном выше примере мы видим, что здание приносит операционную прибыль в размере 100 000 долларов (200 000 долларов дохода минус 100 000 долларов операционных расходов). Один из методов – использовать операционную прибыль по рыночной ставке. Если мы думаем, что текущая рыночная ставка капитализации для этого типа здания составляет 8%, то наша оценка стоимости здания составит 1,25 миллиона долларов (100 000 долларов операционной прибыли / 8% ставки капитализации = 1 250 000 долларов).

Эта оценка рыночной стоимости заменяет балансовую стоимость здания. Затем мы вычтем ипотечный долг (не показан), чтобы получить стоимость чистых активов. Активы за вычетом долга равны собственному капиталу, где «чистая» в СЧА означает чистую задолженность. Последний шаг – разделить СЧА на обыкновенные акции, чтобы получить СЧА на акцию, которая является оценкой внутренней стоимости. Теоретически котируемая цена акций не должна слишком сильно отклоняться от чистой стоимости акций на акцию.

История взаимных фондов

В 1774 году голландский купец Адриан ван Кетвич основал фонд закрытого типа для мелких вкладчиков. Компания именовалась «Eendragt Maakt Magt» («В единстве – сила»). В основу ее создания был заложен принцип диверсификации. Именно Кетвич считается прародителем взаимных фондов.

Далее, в 1893 году в США был создан закрытый инвестиционный фонд Boston Personal Property Trust. Акции этой компании стоили дороже, чем активы в инвестиционном портфеле, и для мелких инвесторов вложения оказались не очень выгодны.

В 30-х и 40-х годах прошлого столетия были приняты законы, регулирующие деятельность ВФ:

- Закон о ценных бумагах (1934 г.);

- Закон об инвестиционной компании (1940 г.).

Эти нормативные акты создали базу для защиты интересов вкладчиков. В этот же период была образована Комиссия по ценным бумагам и биржам (SEC).

К 1950 году в США работало около ста ВФ, рынок взаимных инвестиций продолжал свое развитие еще два десятилетия. Затем наступил период «медвежьего рынка» (1969 г.), и число ВФ заметно сократилось, поскольку многие вкладчики пожелали забрать свои деньги из-за падения стоимости американских ценных бумаг.

В 80-х и 90-х годах XX века рынок ВФ активно восстанавливался. Ключевыми фигурами, оказавшими влияние на его развитие, являются Питер Линч, Макс Хайн и Майкл Прайс, которые ранее руководили мелкими взаимными фондами.

К концу 2019 года около 23% вложений американских семей находилось под управлением ВФ. Около половины пенсионных накоплений сосредоточено во взаимных фондах. Таким образом, немалую часть пенсии большинства граждан США составляют доходы от финансовых инструментов.

В Европе рынок ВФ известен под маркой SICAV – Société d’investissement à Capital Variable (инвестиционная компания с переменным капиталом). Крупная управляющая компания, включающая около 600 SICAV, – JPMorgan. Деятельность SICAV регулируется законом UCITS (Предприятие коллективного инвестирования переводных ценных бумаг), принятым в 2009 году.

The Bottom Line

The federal government made it possible for investors to buy into large-scale commercial real estate projects as far back as 1960. However, only in the last decade have individual investors embraced REITs.

Reasons for this include low-interest rates, which forced investors to look beyond bonds for income-producing investments, the advent of exchange-traded and mutual funds focusing on real estate and, until the 2007-08 real estate meltdown, an insatiable appetite on the part of Americans to own real estate and other tangible assets. REITs, like every other investment in 2008, suffered greatly. But despite this, they continue to be an excellent addition to any diversified portfolio.

Как компания становится REIT

Важно понимать, что компания не может просто купить какое-то недвижимое имущество и назвать себя инвестиционным трастом недвижимости

Есть конкретные требования, которые она должна будет выполнить, в том числе

- REIT должны инвестировать не менее трёх четвертей своих активов в недвижимость или связанные с ней активы и получать от этих активов три четверти своего дохода (или больше). Другими словами, более 75% дохода REIT должно быть получено из таких источников, как аренда, ипотечные платежи, плата за управление или другие платежи, связанные с недвижимостью.

- Все REIT должны быть структурированы как корпорации и иметь не менее ста акционеров. Из-за этого требования многие REITs начинают как товарищества в сфере недвижимости, а затем меняют свой статус на REIT.

- Не более 50% акций REIT может находиться на руках у пяти или менее акционеров. На практике они обычно ограничивают право собственности любого отдельного инвестора до 10%, чтобы обеспечить соблюдение этого правила.

- Самое главное, что REIT обязаны выплачивать акционерам не менее 90% своего облагаемого налогом дохода. Именно поэтому они обычно имеют дивиденды выше среднего уровня. Фактически, большинство REIT выплачивает 100% от своего облагаемого налогом дохода или даже больше – как мы увидим позже, заработок REIT часто превышает их “чистый доход“.

Как инвестировать в REIT

В США и других странах мира REIT пользуются большой популярностью, особенно для накопления пенсионного капитала. На сайте аналитического агентства Nareit, которое публикует информацию обо всех актуальных на сегодня фондах, есть данные по 195 REIT (на октябрь 2020 г.). К сожалению, российскому инвестору купить любую компанию из этого списка можно только в 2 случаях:

- Получение статуса квалифицированного инвестора и выход на зарубежные биржи.

- Открытие счета у зарубежного брокера (например, Interactive Brokers) и инвестирование на любой площадке мира.

Рассмотрим 3 варианта, где и как купить REIT россиянину.

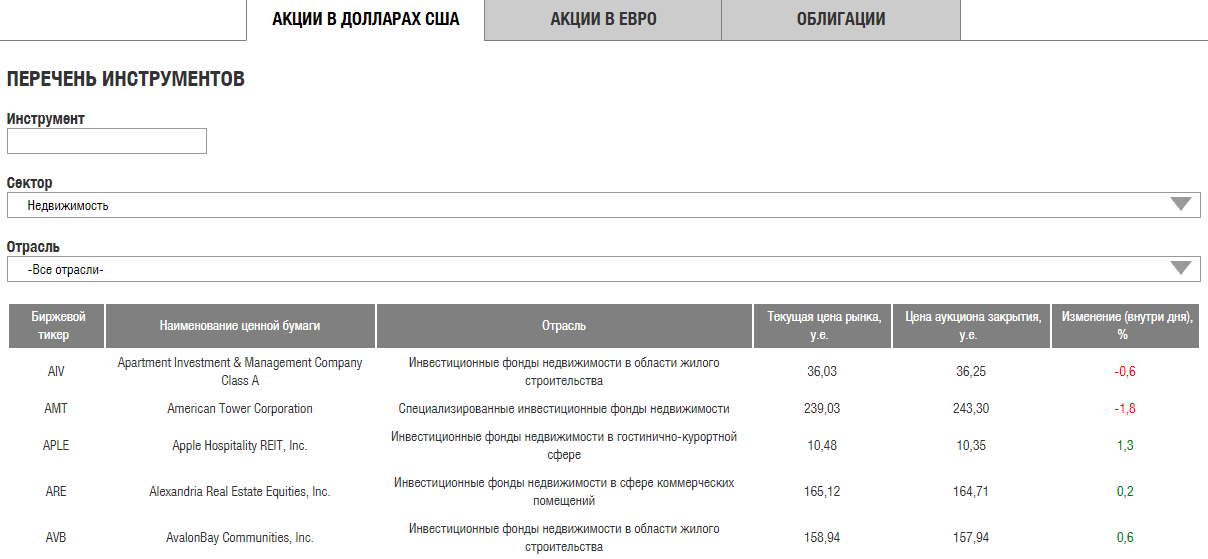

Фонды недвижимости в России

Американские REIT торгуются на Санкт-Петербургской фондовой бирже. Доступны для неквалифицированного инвестора. В отдельный класс активов они не выделены. Но на сайте investcab.ru, который имеет прямое отношение к бирже, можно настроить фильтр и выбрать фонды недвижимости. Для этого во вкладке “Торговые инструменты” из списка секторов выберите “Недвижимость”.

Более подробную финансовую информацию (размер дивидендов, денежный поток, коэффициенты и пр.) смотрите на investing.com.

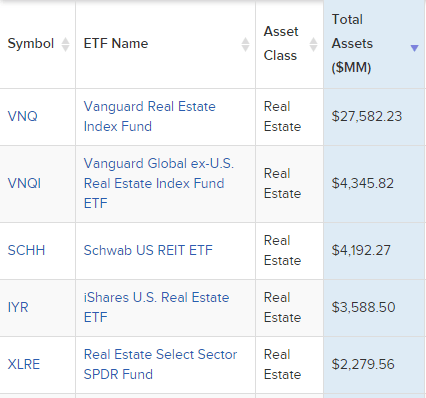

ETF

ETF – наиболее оптимальное решение для инвестиций в недвижимость. К сожалению, в России этот инструмент доступен только квалифицированным инвесторам и владельцам зарубежных брокерских счетов. Его главное преимущество – широкая диверсификация. Вы вкладываете деньги в десятки или сотни REIT, которые, в свою очередь, инвестируют в десятки или сотни объектов недвижимости.

Наиболее известные управляющие компании: SPDR, Vanguard и iShares. Для поиска и отбора ETF в свой портфель удобно пользоваться сервисами etf.com и etfdb.com. Сайты на английском языке, но разобраться можно и нужно, если хотите инвестировать на зарубежных рынках.

Например, на сайте etfdb.com выбираете инструмент ETF Screener или Categories, отмечаете, что интересует Real Estate, и получаете исчерпывающий список существующих на данный момент ETF с подробной информацией по каждому фонду.

Например, топ-5 лидеров по капитализации:

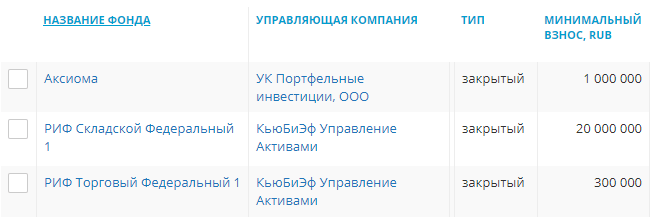

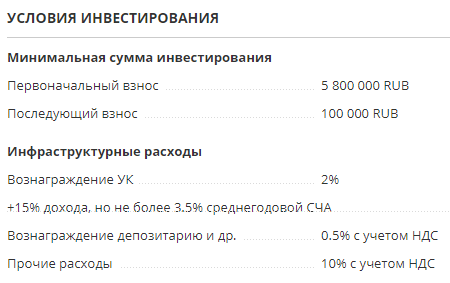

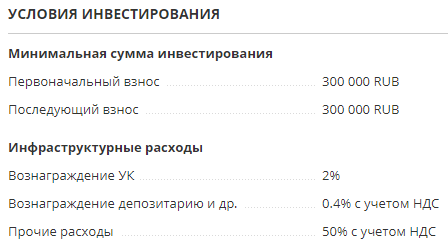

Российский аналог – ПИФ

Как альтернатива рассмотренному в статье инструменту на российском рынке есть закрытые ПИФы, которые инвестируют в рынок недвижимости. Конкуренцию зарубежным фондам они составить не могут по следующим причинам:

- их количество ничтожно маленькое по сравнению с REIT;

- часто уходят с рынка – ни о какой долгой истории развития говорить не приходится;

- высокие комиссии;

- нет прозрачной информации, куда вкладываются деньги;

- высокий порог входа – как правило, от нескольких сотен тысяч до миллионов рублей;

- не выплачивают дивиденды;

- зачастую не инвестируют напрямую, а покупают акции зарубежного ETF.

На портале investfunds.ru, где есть полная информация и рейтинги ПИФов в России, с помощью фильтра я нашла 154 фонда. Но только 3 из них находятся на стадии формирования, остальные уже закончили привлекать средства. Ни один не вызвал у меня желания вложить деньги.

Давайте посмотрим на результаты работы 2 закрытых ПИФов от уважаемой управляющей компании “Сбербанк Управление Активами”. Выводы вы сделаете сами.

ЗПИФ “Коммерческая недвижимость” – за 5 лет стоимость пая снизилась на 33,74 %, СЧА сократилась на 67,48 %.

ЗПИФ “Арендный бизнес” – за 3 года стоимость пая и СЧА выросла на 3,99 %.

1. Retail REITs

Approximately 24% of REIT investments are in shopping malls and freestanding retail. This represents the single biggest investment by type in America. Whatever shopping center you frequent, it’s likely owned by a REIT. When considering an investment in retail real estate, one first needs to examine the retail industry itself. Is it financially healthy at present and what is the outlook for the future?

It’s important to remember that retail REITs make money from the rent they charge tenants. If retailers are experiencing cash flow problems due to poor sales, it’s possible they could delay or even default on those monthly payments, eventually being forced into bankruptcy. At that point, a new tenant needs to be found, which is never easy. Therefore, it’s crucial that you invest in REITs with the strongest anchor tenants possible. These include grocery and home improvement stores.

Once you’ve made your industry assessment, your focus should turn to the REITs themselves. Like any investment, it’s important that they have good profits, strong balance sheets and as little debt as possible, especially the short-term kind. In a poor economy, retail REITs with significant cash positions will be presented with opportunities to buy good real estate at distressed prices. The best-run companies will take advantage of this.

That said, there are longer-term concerns for the retail REIT space in that shopping is increasingly shifting online as opposed to the mall model. Owners of space have continued to innovate to fill their space with offices and other non-retail oriented tenants, but the subsector is under pressure.

Преимущества REITов

Но основное преимущество REITов (и ETF на REITs) – это не прирост курсовой стоимости, а возможность получать регулярный доход за счет дивидендов. Даже с учетом жесткого налога, съедающего почти треть прибыли, дивдоходность REITов очень большая – в среднем 4-6% годовых (сравните со средней дивдоходностью индекса S&P 500, которая держится в районе 1,5-2% годовых вот уже последние 5 лет). Причем эти 4-6% – уже с учетом налога, т.е. это чистая дивидендная доходность.

Например, по акциям Realty Income (O) дивдоходность (правда, «грязная») может доходить до 4,9-5,1% годовых, причем этот REIT платит дивиденды каждый месяц.

Или вот другой пример – Welltower. Мы видим, что дивдоходность в среднем держится выше 5% годовых и нередко превышает 6% и даже доходит до 7%.

Другие преимущества:

Диверсификация. Добавление REITов в портфель сделает его более гибким, доходным и устойчивым к рискам. Всё больше финансовых советников в России и за рубежом рекомендуют добавлять фонды недвижимости в свои портфели, так как REITы имеют довольно низкую корреляцию с фондовым рынком. В качестве примера приведу сравнение ETF VNQ от Vanguard (синий график) и ETF на S&P 500 SPY (красный график).

Как видите, явно выраженной корреляции нет. На самом деле бета недвижимости к рынку акций находится в диапазоне от –0,3 до 0,8 в зависимости от рыночного цикла, что позволяет использовать ETF на REITы в качестве еще одного строительного кирпичика портфеля. Кстати, небольшая «инъекция» недвижимости в виде риитов помогла мне получить более сбалансированный антикризисный портфель в этом исследовании.

Защита от инфляции. Как правило, стоимость недвижимости и размер рентных платежей растут со временем и напрямую коррелируют с инфляцией. Поэтому дивиденды REIT в среднем тоже растут (хотя в кризис 2020 года ряд фондов сократили или заморозили дивиденды – но это форс-мажор).

Защита от девальвации рубля. Так как REITы торгуются за доллары, то вы получаете страховку от обвала нашей национальной валюты.

Более высокая ликвидность по сравнению с покупкой недвижимости. Купить и продать (или сдавать в аренду) недвижку самому долго и затратно по времени. А здесь – просто купил акции REIT и чувствуй себя рантье, живущим на проценты от сдачи недвижимости. Акции REITов торгуются в рабочие дни, достаточно ликвидны и обладают малым спрэдом.

Низкий порог входа. Стоимость REIT начинается буквально от 50 долларов. Да, это вариант инвестиций в недвижку для нищебродов =) Не обижайтесь, это просто шутка.

Почему стоит инвестировать в REIT США сейчас

На это есть несколько причин.

- Ключевые ставки почти во всем мире, за исключением некоторых стран, близки к нулю. REIT в США, как правило, развиваются за счет кредитных денег, потому что они очень много прибыли выплачивают акционерам. В такой ситуации они могут увеличить прибыльность и поднять свою маржу. Возможность рефинансироваться и занять на рынке дешевые деньги работает в пользу физических активов.

- Во-вторых, облигации. В случае дальнейшего падения ключевой ставки они могут показывать отрицательную доходность. При это рынок облигаций раз в 10 больше рынка REIT. Крупные компании, имеющие облигации, будут искать для своих клиентов более высокую доходность, чем 0, иначе клиенты заберут своих деньги.

- Третий фактор – активное печатание денег Центробанками ведет к росту инфляции, в итоге растут цены на сырье, на золото и материальные активы, а деньги дешевеют. Инфляция – это именно обесценивание денег, а не рост цен товаров. Поэтому сейчас выгодно не хранить деньги, а вкладывать их в материальные активы. Традиционно такими активами были драгоценные металлы, но золото не платит дивидендов. Инвестиции в золото – способ защититься от инфляции, но это не панацея для финансовой свободы.

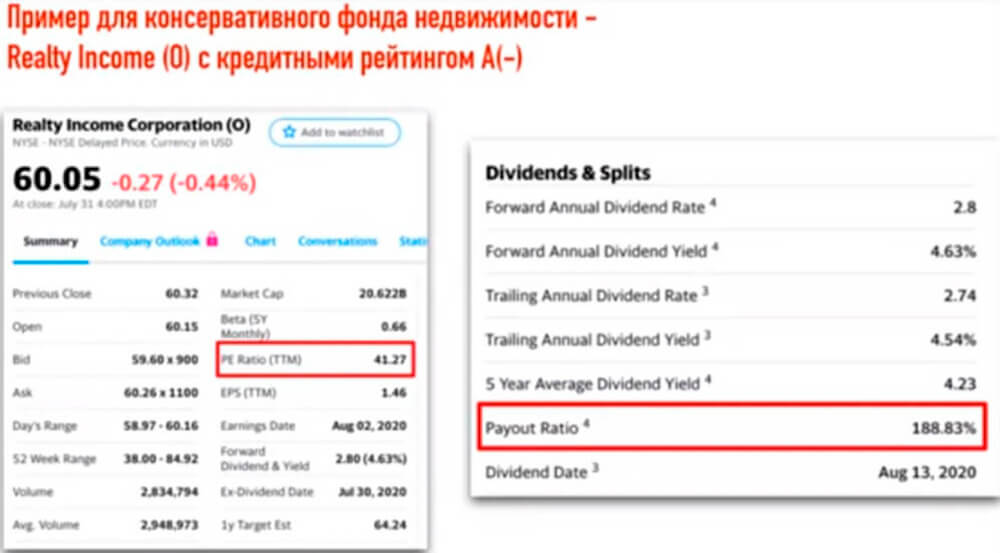

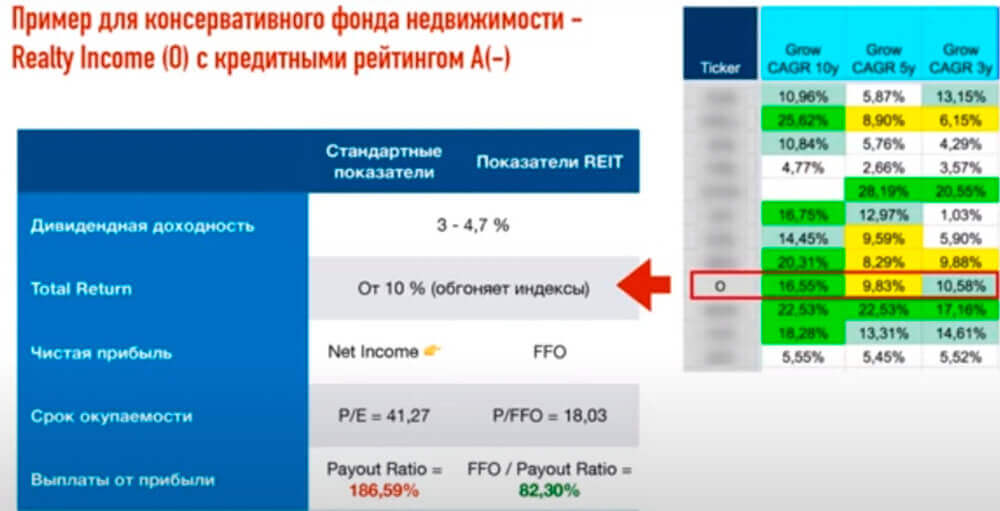

Почему REIT фонды недооценены

Часто люди недооценивают REIT фонды, потому что их показатели работы не кажутся им достойными внимания. Например, есть крупный фонд Realty Income с очень внушительным сроком окупаемости вложений — сорок лет. Для многих потенциальных инвесторов это чересчур много. При этом размер выплаченных дивидендов у компании составляет 188%.

Настоящая причина большого срока окупаемости на бумаге — в особенностях налогообложения. Дело в том, что по нормам списание амортизации мат. активов происходит из прибыли. Если у фонда внушительный пул недвижимости, получается очень значительная сумма амортизации. В итоге мы видим на балансе цифру чистой прибыли за вычетом этой суммы. Но хотя на бумаге эти деньги списали, по факту они остались на месте.

Вернув в расчет списанную сумму, можно посчитать Funds From Operation (FFO). В таком случае срок окупаемости составит лишь 18 лет — для фонда со значительной капитализацией это вполне приемлемый показатель, тем более с учетом высокого процента выплат от прибыли — 82%.

Еще один важный плюс — отсутствие дополнительных расходов на налоговые отчисления, текущий ремонт, страховые взносы и т.д. Все эти расходы ложатся на плечи арендаторов.

Несколько самых популярных REIT, которые вы можете купить

На рынке есть сотни публично торгуемых REIT, но чтобы у вас было представление о том, какие компании этого типа доступны для инвестиций, мы составили список самых популярных REIT.

| Название компании (символ) | Тип недвижимости | Рыночная капитализация | Дивидендная доходность |

| Simon Property Group (NYSE: SPG) | Торговые центры | 49 млрд долларов США | 5,3% |

| AvalonBay Communities (NYSE: AVB) | Квартиры | 28,8 млрд долларов США | 2,8% |

| American Tower (NYSE: AMT) | Коммуникационные вышки | 94,7 млрд долларов США | 1,5% |

| Equinix (NYSE: EQIX) | Дата-центры | 44,9 млрд долларов США | 1,8% |

| Boston Properties (NYSE: BXP) | Офисы | 19,79 млрд долларов США | 2,9% |

| Prologis (NYSE: PLD) | Склады | 51,3 млрд долларов | 2,5% |

| Weyerhauser (NYSE: WY) | Лесные участки | 19,9 млрд долларов | 5,0% |

| Host Hotels and Resorts (NYSE: HST) | Отели | 12,1 млрд долларов США | 4,7% |

| Welltower (NYSE: WELL) | Здравоохранение | 34,8 млрд долларов США | 3,8% |

Источники данных: CNBC и Yahoo! Finance.

Купить REIT вы можете у брокера Exante или Interactive Brokers.

Сравнение взаимных фондов с ПИФ и ETF (таблица)

Проведем сравнительный анализ трех видов инвестиционных фондов – ВФ, ПИФ и ETF.

| Критерий | ВФ | ETF | ПИФ |

|---|---|---|---|

| Диверсификация | Инструменты подбираются по согласованию с управляющей компанией. Полный охват рынка | Отслеживает определенный индекс, где собраны бумаги различных компаний. Индекс диверсифицируется по различным критериям: отрасли, страны и др. | Средства инвестируются преимущественно в российский фондовый рынок. Некоторые ПИФы предлагают иностранные активы, но с высокой комиссией |

| Дивиденды | Некоторые ВФ выплачивают дивиденды | Дивиденды выплачиваются или реинвестируются (направляются на покупку новых ценных бумаг) | Не предусмотрены |

| Способ покупки акций или паев | • лично; • онлайн (через сайт фонда); • через страховые компании |

На бирже | Через управляющую компанию лично |

| Валюта | Разные валюты | Только рубли | |

| Краткосрочные операции | Нет | Да | Нет |

| Использование кредитного плеча | Нет | Да | Нет |

| Использование стоп-ордеров | Нет | Да | Нет |

| Порог входа | Средний | Средний и низкий | Низкий |

| Комиссии | 1–2% годовых | 0,01–2% (по данным Мосбиржи) | 3–4% годовых |

Особенности инвестиционных фондов в некоторых странах

США

США стали первым государством, правительство которого задумалось над превращением имущественных прав на недвижимость в ценные бумаги. После Второй мировой войны резко возрос спрос на фонды недвижимости, и в сентябре 1960 года президент Эйзенхауэр подписал «Положение о налогообложении инвестиционных трастов». Оно вводило специальный налоговый режим для REIT, устраняя двойное налогообложение.

Сегодня, чтобы американская компания могла квалифицироваться как REIT и получить освобождение от налогообложения на корпоративном уровне, она должна удовлетворять следующим требованиям Кодекса внутренних доходов (Internal Revenue Code):

- форма организации — корпорация, траст или ассоциация;

- управление должно осуществляться Советом директоров или доверительных собственников;

- акции должны находиться в свободном обращении;

- организация не должна представлять собой финансовое учреждение или страховую компанию;

- минимальное число акционеров — 100;

- не менее 90 % налогооблагаемого дохода должно выплачиваться ежегодно в качестве дивидендов;

- в собственности 5 лиц может быть не более 50 % акций компании в течение последних 6 месяцев каждого налогового года;

- в объекты недвижимости должно быть вложено не менее 75 % совокупных инвестиционных активов;

- не менее 75 % общего дохода компании должно извлекаться из арендной платы или процентов по закладным в рамках ипотечного кредитования;

- не более 20 % активов может состоять из долей налогооблагаемых дочерних структур.

Среди крупнейших фондов недвижимости США следует отметить Simon Property Group, рыночная капитализация которой достигает 19 миллиардов долларов, а также General Growth Properties с капиталом в 12 миллиардов долларов и Kimco Realty с капитализацией свыше 9 миллиардов долларов. Все эти компании активно работают на рынке коммерческой недвижимости, а Simon Property является лидером не только данной индустрии, но и рынка коллективных инвестиций в целом.

Германия

Сегодня в Германии существует три фонда недвижимости (G-REIT): Alstria Office, зарегистрированный в октябре 2007, Fair Value, появившийся в ноябре того же года, и Hamborner, существующий с февраля 2010. В немецких REIT, как и в американских, действует правило: минимум 90 % налогооблагаемого дохода должно выплачиваться ежегодно в качестве дивидендов, не облагаясь при этом корпоративным налогом. Согласно законодательству, для получения статуса G-REIT капитал организации должен быть не менее 15 миллионов евро.

Великобритания

В январе 2007 статус REIT получили девять британских компаний, среди которых — Workspace Group, British Land и Hammerson. В Великобритании существуют такие условия для получения статуса REIT:

- не менее 90 % налогооблагаемого дохода должно выплачиваться ежегодно в качестве дивидендов;

- REIT может быть только закрытого типа;

- компания должна быть зарегистрирована в Великобритании;

- капитал компании должен быть не менее 50 000 фунтов стерлингов.

Россия

В России с 2003 года существует аналог REIT — паевые инвестиционные фонды (ПИФы). В отличие от зарубежных REIT, ПИФы не могут быть зарегистрированы напрямую. В роли поручителя обязательно должна выступать другая фирма, а пайщики платят двойной налог (и корпоративный, и налог на прибыль). Максимальная продолжительность существования инвестиционного фонда в России — 15 лет.

Старший вице-президент и управляющий директор Hines в России Ли Тимминс считает, что в ближайшие годы будет разработано новое, более эффективное законодательство для ПИФов.

Заключение

Инвестиции в недвижимость у россиян всегда ассоциировались с надежностью. Кризисы приходят и уходят, а объект стоит. Но у всех ли есть возможность вложить несколько миллионов рублей в квартиру, дом или офис? А купить больницу, склад или отель на берегу океана?

REIT позволяет это сделать каждому, у кого есть брокерский счет и пара сотен долларов в кошельке. И это не будет вложением в виртуальные активы. Вы инвестируете в реально стоящие на земле и работающие объекты недвижимости. При желании можете даже съездить на место и посмотреть свои владения. Поэтому и в этом случае справедливо сказать: “Кризисы приходят и уходят, а объект стоит”.

Очень надеюсь, что российский инвестор оценит преимущества REIT, как это уже сделали миллионы людей по всему миру. И остается только надеяться, что на наших биржах появятся ETF на REIT, которые позволят минимизировать риски и повысить доходность инвестиционного портфеля.