Как пользоваться расчётным счётом ип

Содержание:

Платежи наличные и безналичные

Для уплаты налогов без открытия расчетного счета ИП может воспользоваться одним из следующих далее вариантов.

Сайт налоговой службы

Сервис «Заплати налоги» позволяет, как видно из наименования, без проблем рассчитаться с бюджетом. Если ИП собирается произвести оплату непосредственно в отделении банка, он должен указать системе, что платит наличными, сформировать квитанцию (платежный документ), а затем распечатать документ на руки.

Если ИП намерен произвести расчеты онлайн через ресурс ФНС, указывается вариант «безналичный расчет» и выбирается способ расчета:

- через один из банков-партнеров, владельцем карты которого является ИП;

- через сайт «Госуслуги».

При формировании платежного документа обратите внимание на обозначенные ниже нюансы:

- Переход на вкладку «заплати налоги» осуществляется через Главную страницу сайта ФНС, далее выбирается вариант «Юрлица и ИП»;

- Налогоплательщиком будет являться ИП, а видом документа (поскольку предприниматель не имеет или не использует расчетный счет) — платежный документ.

- При формировании информации о налоге можно воспользоваться классификатором, выпадающим меню, а можно вбить КБК. Недостающую информацию система определит сама.

- Получателя платежа можно определить по адресу регистрации ИП, введя этот адрес в форму.

Далее вписываются сведения, относящиеся к предпринимателю.

Необходимо установить галку в зависимости от того, является ли ИП налоговым агентом (НДФЛ за сотрудников) или платит собственные налоги; выбрать подходящий тип платежа из выпадающего меню, период, сумму платежа. Собственные реквизиты ИП также необходимо обозначить.

В большинстве случаев ИП платит налоги там же, где он зарегистрирован, значит, объект обложения налогами находится по тому же адресу. Нужно поставить галку в соответствующем окне.

В наименовании плательщика учитывается, с какого счета идет платеж. Если платеж осуществляет физлицо (наличными или с личного счета), указываются его ФИО. Если для оплаты используется расчетный счет предпринимателя, указывается «Индивидуальный предприниматель ФИО». Завершается процедура формирования документа на оплату нажатием кнопки «Оплатить», переходом к вариантам оплаты – наличному и безналичному.

Госуслуги

Как уже отмечалось выше, с сайта ФНС возможен переход на портал госуслуг для погашения налоговых задолженностей. Можно и непосредственно пройти авторизацию на этом ресурсе, а затем заполнить заявку в адрес ФНС на предоставление информации по налогам – картой или распечатав квитанцию, и отправившись с документом в отделение банка.

Сбербанк

Кроме непосредственного обращения кассу отделения банка с распечатанной квитанцией, существуют еще несколько способов оплаты налогов с помощью его сервисов:

- Через Сбербанк Онлайн можно после авторизации в системе отыскать среди переводов и платежей получателя – ФНС. Далее воспользоваться возможностью поиска и оплаты налогов. Можно использовать сформированную ранее квитанцию ФНС и ввести ее реквизиты (индекс), сверить сумму налога и оплатить ее со счета, карты либо отыскать неуплаченный налог через функцию «поиск налогов по ИНН».

- С использованием так называемого QR-кода.Таким образом оплачивать налоги можно при помощи мобильного приложения Сбербанка, сканируя распечатанный ранее документ либо поднеся квитанцию к считывающему устройству банкомата, терминала. Это избавит от необходимости ручного внесения реквизитов через окно терминала.

В настоящее время налоговые платежи принимают практически любые кредитные учреждения, через кассу. Если ни один из способов, указанных выше, предпринимателю не подходит, можно обратиться с квитанцией в любой банк. Допустим и банковский перевод с личного счета ИП, открытого в любом банке.

На заметку! Налоги индивидуального предпринимателя может оплачивать не только он лично, но и другие граждане, организации, ИП (ст. 45-1 НК РФ).

Порядок открытия расчетного счета

Регламент открытия расчетного счета ИП устанавливается банком самостоятельно. Однако, для самого предпринимателя порядок действий выглядит таким образом:

- Выбор подходящего банка.

- Сбор нужных справок и подача личного заявления в банк.

- Оформление письменного договора с банком.

- Получение реквизитов для осуществления операций.

Подать заявление на открытие своего счета можно онлайн (в личном кабинете на сайте банка, где обслуживается ИП, как физлицо) или в ближайшем банковском офисе.

Какие документы нужны для оформления ИП

Как выбрать банк

Прежде чем открывать свой расчетный счет, необходимо выбрать подходящий для этого банк. При этом ИП стоит иметь в виду:

размер комиссии за обслуживание банком в рамках РКО (в том числе взимает ли банк комиссию за время отсутствия денежных операций);

наличие у банка сайта — интернет-банкинг упрощает управление своим счетом и ускоряет проведение банковских операций по нему;

надежность

Банк должен быть государственным, входить в ТОП-10 и работать не менее 5 лет;

качество обслуживания клиентов (быстрый ответ сотрудника банка на вопрос);

круглосуточная работа служб поддержки клиентов и техподдержка;

большой перечень услуг и онлайн-сервисов для развития бизнеса;

удаленность банковских офисов (если же ИП привык к дистанционному обслуживанию — это неважно);

условия для оформления кредитов по бизнесу.. После выбора подходящего банка надо зайти на сайт или позвонить в банк и узнать, какой пакет документов следует собрать

После выбора подходящего банка надо зайти на сайт или позвонить в банк и узнать, какой пакет документов следует собрать.

Документы для открытия

Каждый банк самостоятельно определяет необходимый пакет документов. Однако, согласно п. 1.12 Инструкции ЦБ № 153-И, для открытия своего расчетного счета ИП необходимо будет предоставить:

- личный паспорт;

- лицензию на ведение своего бизнеса, патент (при наличии законных оснований для получения таких документов);

- карточку с образцами подписей и печати, заверенную нотариусом. Ее можно завести и в банке, но при личном присутствии в банковском офисе подписантов и предъявления банку их паспортов и удостоверяющей их полномочия документации. Карточка оформляется по форме № 0401026 из Приложения № 1 к Инструкции ЦБ РФ № 153-И;

- личное заявление, удостоверенное подписью ИП и скрепленное печатью (при ее наличии);

- сведения о бенефициарах;

- СНИЛС;

- лист записи ЕГРИП.

Если же ИП подает документы через сайт банка (так, через Сбербанк Бизнес Онлайн), оформлять карточку по форме № 0401026 необязательно. Ведь без нее можно совершать электронные платежи, вносить деньги на счет, проводить самоинкассацию и пользоваться бизнес-картой.

При наличии у ИП выгодоприобретателя к основному пакету документов надо будет добавить:

- справку о выгодоприобретателях (по форме, которую выдаст банк);

- справки, удостоверяющие действия в пользу выгодоприобретателя (так, договор комиссии, агентский договор, договор поручения и др.).

Подготовленные личное заявление и справки необходимо подать в отдел банка по обслуживанию юрлиц. Здесь заявителю назначат отдельного операциониста.

Уведомление об открытии

Уведомлять ФНС об открытии своего расчетного счета необязательно. По закону это должны делать сами банки на протяжении 5 рабочих дней. В противном случае банк может быть оштрафован на 40 000 р.

В итоге ИП эта история никак не касается — никаких штрафов за не уведомление ФНС не будет. В ФСС и ПФР также ничего сообщать не надо. Ведь с фондами банки тоже взаимодействуют напрямую.

Однако, уведомлять ФНС все же придется, если ИП открывает свой расчетный счет за границе.

Часто задаваемые вопросы

Если уже есть ИП и по нему числятся долги, можно ли стать самозанятым?

Можно ли списать долги по открытому ИП, если деятельность не велась?

Как быстро закрыть ИП с долгами?

Когда и где открывать счет

Открыть расчетный счет можно в любой момент после регистрации ИП. Вначале можно рассчитываться наличными и получать оплату на личную карту. Развив бизнес, открыть расчетный счет, перейти на платежи по интернету и подключить банковские терминалы.

Открыть счет можно в любом удобном банке, расчетный счет не привязан к адресу прописки предпринимателя или месту его деятельности.

Кого нужно уведомлять об открытии счета?

Никого. До мая 2014 об открытии и закрытии расчетного счета нужно было обязательно уведомлять налоговую и пенсионный фонд, работодатели дополнительно сообщали в Фонд социального страхования. Теперь этого нужно только при открытии счета в иностранном банке.

Для чего нужен?

Расчетный счет может стать достаточно качественным и сильным инструментом в развитии собственного бизнеса. Он может стать мощным толчком для развития, поскольку в таком случае ИП будет доступна возможность участия в электронных торгах, аукционах, госзакупках. Поставка определенной продукции для государственных организаций — неплохая возможность заявить о себе и опередить конкурентов. Кроме этого, можно легко и без ограничений выполнять расчеты с другими лицами, платить налоги (ЕНВД, НДФЛ и прочие), рассчитываться с зарубежными партнерами и множество другого.

Для чего нужен счет в банке для ИП. Р/с в банке необходим для выполнения следующих функций.

Обход лимитов по наличным операциям

Имеется возможность вполне легально переводить крупные суммы на различные счета и не зависеть от лимита в 100 тысяч рублей согласно одного контракта. Операции с наличными деньгами считаются недостаточно прозрачными, поэтому наложены такие ограничения. Если ИП пытается обойти или нарушить установленные нормы, то есть риск получения крупного штрафа и признания контракта недействительным или фиктивным. Выход один — обратиться в банковское учреждение для открытия р/с.

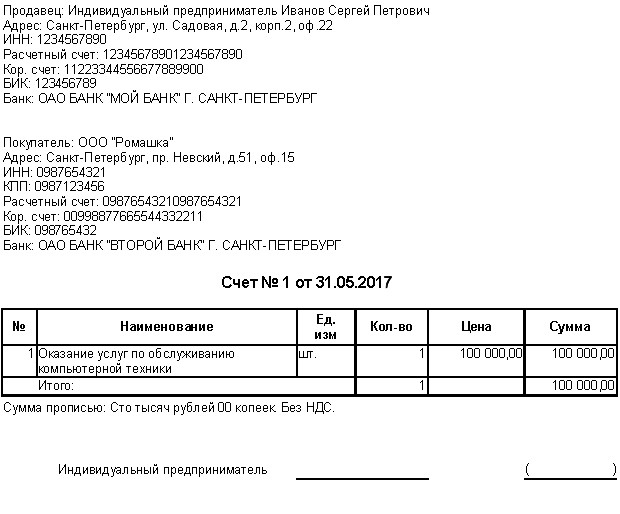

Счет на оплату за выполненные услуги

Счет на оплату за выполненные услуги

Выполнять операции с наличными средствами можно с физическими и юридическими лицами. Ограничения не распространяются на такие переводы:

- таможенные платежи, расчеты;

- погашение заработной платы наемных работников;

- выдача под отчет наличных средств;

- получение денег от частных лиц.

Налоговые отчисления

ИП имеет право оплачивать налоговые сборы наличными средствами. Однако для этого требуется идти в банк или отделение налоговой службы и тратить время на перевод средств. При наличии р/с все это можно оплатить онлайн, не выходя из дома. Кроме того, наличный перевод займет большее количество времени.

Если есть готовый р/с, то в личном кабинете банка можно создать и отправить платежное поручение и банк бесплатно переведет средства. Таким же образом возможно осуществление любых других выплат и переводов, от расчетов с партнерами до погашения кредита.

Если предприниматель имеет нанятых работников, то счет позволяет выплачивать им зарплату, а также переводить НДФЛ и страховые взносы, которые можно осуществить только при помощи безналичного платежа.

Персональный счет не подходит для коммерции

Многие начинающие предприниматели задаются вопросом, зачем нужен переход на р/с, если есть личный. Он гораздо дешевле в обслуживании и практически бесплатен при открытии. Однако есть множество тонкостей. Такой счет подходит только для собственных нужд, которые не связаны с коммерческой деятельностью. За операции, которые связаны с бизнес-деятельностью, банк может применить санкции или полностью заблокировать выполнение любых операций. Кроме этого, деятельность привлечет налоговые органы, со стороны которых претензии будут гораздо более жесткими.

С использованием р/с претензий от банковского учреждения и налоговой службы быть не может. Главное, вести полностью прозрачную и открытую деятельность.

Возможность совершать действия с иностранной валютой

Оформление валютного счета позволяет предпринимателю выйти на международные рынки и сотрудничать с иностранными партнерами. Проблема заключается в том, что зарубежные предприниматели полностью отказываются сотрудничать по наличному расчету. Даже если и согласны, то необходимо выполнить обмен валют, пройти валютный контроль, что займет много времени и денег.

Реквизиты

Реквизиты

Легче оформить р/с в иностранной валюте в одном из банковских учреждений и рассчитываться без наличных средств. Для этого не требуется менять деньги и тратить время на валютный контроль, потому что банковские учреждения сами выполняют такие функции. С их помощью можно провести расчет с согласованием всех законодательных норм.

Электронные торговые площадки и кредиты

ИП может сильно повысить эффективность собственной деятельности, если оформит р/с и начнет участвовать в электронных торговых мероприятиях. Для участия всегда требуется предоставление банковской гарантии, которую невозможно получить без наличия счета. Участие возможно без его открытия, однако следует перевести сумму, обеспечивающую и гарантирующую соблюдение всех условий. Она также переводится согласно безналичной оплаты.

Оформление кредита

Оформление кредита

Р/с предоставляет доступ к некоторым услугам банка. Например, оформление депозитов или кредитов. Иногда последний может потребоваться для пополнения денег в обороте или развития. Пользоваться услугами потребительских кредитов для физических лиц ИП нельзя, а получить деньги наличными очень сложно. Кредитные деньги почти всегда переводятся на р/с.

Открыть счет

Документы, необходимые для открытия счета

Индивидуальным предпринимателям

PDFСписок документов для открытия расчетного счета ИП478,9 КБ

PDFСписок документов для открытия расчетного счета адвокатам, нотариусам, арбитражным управляющим, патентным поверенным224,6 КБ

Юридическим лицам — резидентам

PDFСписок документов для открытия расчетного счета ООО, АО, Товарищества401 КБ

PDFСписок документов для открытия расчетного счета ФГУП, ГУП, МУП401,1 КБ

PDFСписок документов для открытия расчетного счета общественной организации, движения, фонда, учреждения, политической партии, религиозной организации, некоммерческого партнерства, учреждения, организации, социального или благотворительного фонда, ассоциации, союза403,7 КБ

Юридическим лицам — нерезидентам

PDFСписок документов для открытия расчетного счета юридическому лицу — нерезиденту, кроме филиалов и представительств, зарегистрированных на территории РФ407,6 КБ

PDFСписок документов для открытия расчетного счета юридическому лицу — нерезиденту, действующему в лице филиала и представительства, зарегистрированного на территории РФ407 КБ

PDFСписок документов для открытия расчетного счета посольству, консульству, а также иному дипломатическому и приравненному к нему представительству иностранного государства484,7 КБ

PDFСписок документов для открытия расчетного счета международной организации или обособленному подразделению международной организации для совершения операций этим обособленным подразделением (филиалом, представительством), находящимся на территории РФ408,8 КБ

Специальные банковские счета

PDFСписок документов для открытия специального банковского счета312,1 КБ

Документы для заполнения при открытии счета

DOCГлоссарий19,3 КБ

DOCПодтверждение о присоединении (для ИП) (действует с 30.07.2021)247 КБ

DOCПодтверждение о присоединении (для резидента РФ) (действует с 30.07.2021)244 КБ

DOCПодтверждение о присоединении (для нерезидента РФ) (действует с 30.07.2021)283 КБ

DOCСведения о структуре и персональном составе органов управления36 КБ

DOCDETAILS OF INDIVIDUAL BENEFICIAL OWNER40,2 КБ

Сведения о физическом лице, которое прямо или косвенно владеет Юридическим лицом/ контролирует действия ИП

DOCСведения о физическом лице — бенефициарном владельце для юридических лиц23 КБ

DOCСведения о физическом лице — бенефициарном владельце для индивидуальных предпринимателей24 КБ

Сведения о лице, к выгоде которого действует компания / ИП, в том числе на основании договора или иного документа

DOCСведения о выгодоприобретателе юридическом лице14,9 КБ

DOCСведения о выгодоприобретателе индивидуальном предпринимателе18,5 КБ

DOCСведения о выгодоприобретателе физическом лице18 КБ

Договор РКО

PDFГлоссарий к Договору расчетно-кассовом обслуживании в АО «АЛЬФА-БАНК»773,8 КБ

PDFПравила открытия и обслуживания расчетных счетов (действует с 31 августа 2021)1,1 МБ

PDFПравила электронного документооборота в территориальных подразделениях АО «АЛЬФА-БАНК» (действует с 14 июля 2021)296,5 КБ

PDFПолная версия договора о расчетном-кассовом обслуживании в Альфа-Банке (действует с 31 августа 2021)971,1 КБ

PDFСоглашение об электронном документообороте по системе «Альфа-Офис» (действует с 30 августа 2021)607,7 КБ

PDFСоглашение об электронном документообороте по системе «Альфа-Офис» (действует с 24 февраля 2021)585,2 КБ

PDFПеречень сведений и документов, предоставляемых банку в целях установления и идентификации лиц, к выгоде которых действует клиент234,8 КБ

Приложения к Договору РКО и Правилам РКО

DOCЗаявление о переводе банковского счета на обслуживание по Договору о расчетно-кассовом обслужиании23,2 КБ

DOCУведомление об изменении счета списания комиссии23,3 КБ

DOCЗаявление об изменении порядка представления выписок по счету и приложений к ним25 КБ

DOCЗаявление о применении/ изменении Кодового слова24,1 КБ

DOCУведомление об акцепте платежных требований по счету (приложение № 1 к Правилам РКО)44,7 КБ

DOCРаспоряжение на исполнение инкассовых поручений в валюте Российской Федерации по счету (Приложение № 2 к Правилам РКО)45,4 КБ

PDFПравила предоставления кредитного продукта овердрафт (кредитование счета) (Приложение № 6 к Правилам РКО)261,1 КБ

Договор об осуществлении расчетов по переводам денежных средств посредством банкоматов

Альфа-Банка с функцией cash-in

Зачем открывать расчётный счёт

Может ли ИП работать без расчётного счёта? Да, если вы соблюдаете лимит наличных платежей (не более 100 тысяч рублей) в рамках одного договора с другим предпринимателем или юридическим лицом. При расчётах с работниками и обычными физическими лицами лимит законом не установлен.

Например, предприниматель арендовал у коммерческой организации офис. Арендная плата в месяц составляет 10 тысяч рублей, срок аренды – 11 месяцев, значит, общая сумма по договору равна 110 тысяч рублей. Это превышает возможный лимит, поэтому платежи должны идти через банк.

Важно: юридическим лицам открывать расчётный счёт в банке придётся в любом случае. Причина в том, что организация вправе перечислить налоги только безналичным путем

Для ИП такого требования нет, физическое лицо может рассчитаться с бюджетом как наличными, так и платёжным поручением.

В принципе, если лимит наличных расчётов с другими предпринимателями и организациями соблюдён, то можно не открывать расчётный счёт в банке. Вопрос в другом – насколько это удобно? Расплатиться наличными с партнёром можно в его бухгалтерии или в банке по квитанции. Если ИП не открывает расчётный счёт, то придётся терять время на дорогу и очереди.

Кроме того, при ведении операций с наличностью надо следовать правилам кассовой дисциплины, которые, хоть и допускают для ИП упрощённый порядок, но довольно противоречивы. Наконец, существует проблема безопасности наличных платежей и сохранности денег. Получается, что хотя для ИП расчётный счёт не обязателен, на практике оказывается, что обойтись без банковских платежей трудно.

О том, можно ли тратить на личные нужды деньги с расчётного счёта напрямую, не переводя их на карту физлица читайте здесь.

Собираетесь открыть свой бизнес? Не забудьте зарезервировать расчётный счёт. Для выбора расчетного счета попробуйте наш калькулятор банковских тарифов:

Калькулятор подберет наиболее выгодное банковское предложение по расчетно-кассовому обслуживанию для вашего бизнеса. Введите объемы операций, которые планируете совершать в месяц, и калькулятор покажет тарифы банков с подходящими условиями.

Как же открыть счет в банке?

- Первым делом для открытия счета в 2019 году смотрите рейтинг банков и по актуальной информации выбирайте только самые надежные, ведь сейчас в стране царит полная нестабильность. Внимательно смотрите на тарифы обслуживания счета, чаще всего они находятся в пределах 500-3000 рублей в месяц. Если вы решите, что вам нужен банк, который не будет за обслуживание брать ничего, то вы не правы, в любом случае будет какой-нибудь подвох и с вас в любом случае снимут деньги другим способом. Чаще всего это может быть высокий процент от финансовых операций, чего не скажешь об операционных.

- Также уточняйте, сколько в 2019 году будет стоить интернет-банкинг, потому что с этим также часто бывают проблемы, всегда читайте отзывы в сети и не доверяйте без каких-либо оснований.

- Часто бывает и так, что банк завлекает клиентов, и они получают выгодные условия лишь в первые несколько месяцев, а далее условия меняются и оказывается, что нужно будет платить большие комиссии и т. д. Это все надо выяснять, перед тем как вы собрались открывать расчетный счет.

- Обязательно выясните, насколько долго банк будет обрабатывать платежи, если длиться они будут более чем по 2 суток, то лучше не открывайте счет в таком заведении. Нормальный срок для осуществления переводов – в течение 1-го рабочего дня.

- Весомым аргументом для вас станут советы ваших знакомых предпринимателей или же отзывы, которые можно найти в интернете. Выяснив это, вам будет приятно сэкономить хоть даже и немного денег.

Обратите внимание! После того как вы открыли расчетный счет предприниматель непременно должен уведомить об этом налоговые органы не позднее чем через 3 дня, если не сделали этого ранее. Все документы, которые были оформлены банком, должны быть переданы в налоговую инспекцию

Делать это нужно в срок, иначе вам грозит штраф в размере примерно 5000 рублей.

Может ли ИП оплатить счет с личной карточки или личного счета в банке?

Если ИП по какому-либо договору должен внести деньги на расчетный счет юридического лица или другого предпринимателя, он может воспользоваться средствами со своего личного счета или перечислить деньги со своей карточки, например, через интернет-банк. Специалисты-консультанты не видят к тому никаких препятствий.

В обоснование данной позиции приводятся Постановление Конституционного Суда РФ от 17.12.1996 N 20-П, Определение Конституционного Суда РФ от 15.05.2001 N 88-О, согласно которым, с точки зрения закона невозможно разграничить денежные средства индивидуального предпринимателя на его личные и те, которые он использует для ведения предпринимательской деятельности.

Поэтому, имея банковскую карту как физическое лицо, предприниматель может оплатить любой выставленный ему счет за счет своих личных средств, например, через интернет-банк или мобильный банк. И данные деньги будут точно так же зачислены на расчетный счет юридического лица или другого предпринимателя.

Следует обратить внимание. Данный совет относится только к перечислению денег на предпринимательский счет

Если один ИП оплачивает счет другому ИП, переводя деньги на его личный банковский счет или карточку, могут возникнуть проблемы с зачислением. Ситуация получается двоякая. Инструкция Банка России от 30.05.2014 N 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов» разграничивает расчетные счета юридических лиц и индивидуальных предпринимателей, открытые для ведения коммерческой деятельности, и текущие счета физических лиц, используемые для ведения расчетных операций.

В то же время, согласно п. 3 ст. 845 ГК РФ, банк не вправе определять и контролировать направления использования денежных средств клиента и устанавливать другие, не предусмотренные законом или договором банковского счета, ограничения его права распоряжаться денежными средствами по своему усмотрению.

То есть, если на личный счет или карточку ИП приходит платеж от другого ИП и при этом в качестве назначения платежа названа оплата счета, банк на основании договора, заключенного с клиентом, может такой платеж не принять, если заподозрит, что он связан с ведением предпринимательской деятельности. Особенно рискованно, если такие операции проводятся регулярно.

Как выбрать банк

К этому вопросу хозяйствующему субъекту нужно подойти серьезно. Желательно предварительно узнать весь печень кредитных учреждений, осуществляющих расчетное обслуживание в регионе. После этого обзвонить или через сайты банков получить информацию о предоставляемых услугах, дополнительном сервисе, режиме работе и действующих тарифах. При принятии решения надо учитывать и местонахождение учреждения.

Если организация работает с постоянными партнерами, имеет смысл узнать их обслуживающие банки. Расчетные счета в одном учреждении позволяют эффективнее взаимодействовать друг с другом, и быстро проводить платежи. Главное при выборе кредитного учреждения — узнать его деловую репутацию и полную информацию о его деятельности, которую можно посмотреть на сайте ЦБ РФ.

Также следует удостовериться в том, что банк входит в систему страхования вкладов. В данном моменте ИП выступает в более выгодном свете, так как при банкротстве кредитного учреждения предприниматель, как физическое лицо, может получить страховую компенсацию в размере 700 тысяч рублей, в том числе и проценты. У ООО же несколько иначе – организация будет включена в общий список дебиторов и расчет будет осуществляться после реализации имущества, поэтому денег можно и не увидеть.

https://youtube.com/watch?v=yJ2rYfEzVqo