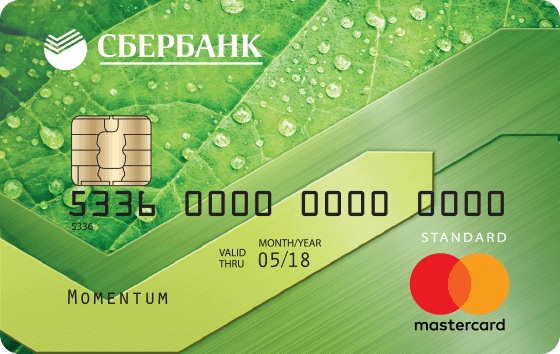

Безымянная дебетовая карта сбербанка

Содержание:

- Сравнение неименной и именной кредитной карты (на примере «Росбанка»)

- Бонусы от программы Спасибо

- Недостатки неименной карты

- Как оплачивать онлайн-покупки и что вводить в графу «Имя владельца»

- Техника безопасности

- Условия пользования

- Отличия именной карты от неименной

- Немного информации

- Условия погашения займа

- Отличие дебетовой карты от зарплатной

- Сравним типы кредиток и определим отличия

- Особенности

- Особенности Моментальных карт: плюсы и минусы

- Персонифицированные и неперсонифицированные карты

- Функции и привилегии

Сравнение неименной и именной кредитной карты (на примере «Росбанка»)

| Условие | Именная карта | Неименная карта |

| Срок действия | до 36 мес. | до 24 мес. |

| Проценты | 22,50 — 24,50% в рублях | 28,40 % в рублях |

| Cумма кредита | 3 000 — 1 000 000 рублей | 3 000 — 100 000 рублей |

| Сумма обслуживания | 750 рублей | 0 рублей |

| Требования | — Гражданство РФ.

— Возраст от 22 лет до 65 лет. — Постоянная регистрация в регионе присутствия банка. — Стаж на текущем месте работы: не менее 3 мес. — при наличии постоянной регистрации; не менее 6 мес. для трудоустроенных в регионе оформления кредита в случае отсутствия постоянной регистрации в данном регионе. |

— Гражданство РФ.

— Возраст от 22 лет до 65 лет. — Постоянная регистрация в регионе присутствия банка. — Стаж на текущем месте работы: не менее 3 мес. — при наличии постоянной регистрации; не менее 6 мес. — для трудоустроенных в регионе оформления кредита в случае отсутствия постоянной регистрации в данном регионе. |

| — Паспорт гражданина РФ.

— Документ об отсрочке от службы — Дополнительный документ — Документ, подтверждающий доход. — Документ, подтверждающий занятость. |

— Паспорт гражданина РФ.

— Документ об отсрочке от службы — Дополнительный документ — Документ, подтверждающий доход. — Документ, подтверждающий занятость. |

|

| Комиссия за выдачу наличных денежных средств в банкоматах и ПВН Банка, % от суммы операции | 2,90 рублей | 3,90 рублей |

Бонусы от программы Спасибо

Данная карточка принимает участие в программе лояльности «Спасибо от Сбербанка». В рамках данного предложения банк возвращает 0,5% от потраченной суммы за любую покупку и до 20% от потраченной суммы в магазинах, которые входят в список партнеров банка.

Недостатки неименной карты

Но, несмотря на все положительные качества, пластик без имени имеет также и ряд недостатков:

- такой продукт не подлежит автоматическому перевыпуску, поэтому по окончании срока необходимо оформлять карту заново;

- пластик не действителен без подписи владельца;

- такие карточки больше всего подвержены различным мошенническим действиям со стороны третьих лиц;

- ограничения по сумме снятия в день и месяц.

Как оплачивать онлайн-покупки и что вводить в графу «Имя владельца»

При совершении онлайн-покупок указываются реквизиты платёжного документа, с которого будут сняты деньги. С персональной карточкой всё понятно, а вот как быть с неименной? Но и здесь, как правило, проблемы не возникают. В поле, где требуется указать имя держателя карты, к примеру, MOMENTUM Сбербанка, можно вписать:

- слово MOMENTUM;

- название банка — Sberbank;

- или же написать UNEMBOSSED NAME, что означает неэмбоссированная банковская карта (неименная).Вводим номер карты, срок действия, код безопасности, а в поле «имя и фамилия» прописываем, к примеру, свои данные на латинице, UNEMBOSSED NAME или CARDHOLDER NAME

При возникновении каких-либо сложностей с оплатой следует обращаться в банк-эмитент, выпустивший в обращение этот платёжно-расчётный документ.

Видео: оплата неименными картами

https://youtube.com/watch?v=PfUTb6X652w

Техника безопасности

Как вы уже могли заметить, все нужные реквизиты находятся прямо на карте. Поэтому первое правило – никому не показывайте карту. Если кто-то спишет с нее всю внешнюю информацию, то сможет расплачиваться ей за вас. В случае подозрительных операций нужно немедленно её заблокировать. Это ещё один повод открыть дополнительную или виртуальную карточку.

Так же, помните, что для оплаты картой в сети пин-код НЕ НУЖЕН! Никогда и ни при каких обстоятельствах. Попросили ввести – сразу закрывайте эту страницу, т.к. вы попались на мошенников.

Важно знать, что ваша карта работает лишь с одним типом валюты. И если она у вас рублевая, то при желании купить что-то за доллары, к примеру, произойдет автоматическая конвертация

Казалось бы, удобно, но, увы, курс не всегда выгоден. Поэтому если вы решили приобретать что-то в иностранной валюте, заранее заведите карту именно в этой валюте.

Далеко не все ресурсы, на которых мы расположена подобная форма оплаты, вызывают доверие. Рассчитывайтесь только на известных ресурсах (ищите информацию в отзывах!) и при малейших подозрениях (странный адрес и т.д.) прекращайте операции – таким образом, у вас могут выманивать карточные реквизиты.

А если вы параноик, то запретите возможность оплаты карты в сети. Это можно сделать в банке, по горячей линии или в интернет-банке. Возможно, так вам будет спокойнее!

Неименная кредитная карта имеет те же возможности, что и именная. Поэтому расплатиться за границей ей можно. Однако считается, что с вас могут потребовать подписать чек или предъявить паспорт. Судя по отзывам потребителей, у большинства из них проблем с оплатой покупок за границей не возникало.

Условия пользования

Неименные карточки бывают Momentum и Electron. С их помощью можно оплачивать покупки, коммунальные и прочие услуги, пользоваться банкоматами. Есть возможность использовать сервисы Мобильный банк и Интернет-банк. Можно переводить денежные средства на любые лицевые счета, подключать функции с автоматическими платежами.

Есть определенные требования, касаемые оформления неименной карты:

- необходим документ, удостоверяющий личность гражданина РФ, ИНН (не всегда);

- поскольку паспорт граждане РФ получают в 14, второе требование – достижение 14-летнего возраста.

Неименная карта Сбербанка оформляется за несколько минут при обращении

Процедура оформления:

- поскольку речь идет о носителе Сбербанка, получить ее можно только в его отделениях. Обратиться можно в любое;

- сотрудник отделения даст на заполнение анкету со стандартными вопросами. В анкете будут содержаться личные данные клиента;

- клиент предъявляет паспорт и подписывает договор.

Минут через 5-10 сотрудник банка отдает карточку. Вся операция занимает около получаса. Номер может иметь как 16, так и 18, и даже 20 знаков.

Возможности

Имеется абонентское обслуживание – в месяц списывается со счета определенная сумма средств. Ниже указаны еще несколько особенностей неименной карты Сбербанка:

- если клиент хочет снять денежные средства наличными через другой банк, спишется комиссия в размере 1,25% от суммы снятия;

- снятие денег в отделении самого Сбербанка занимает 0.5%;

- выписка по счету либо по карте стоит около 15 рублей;

- можно получить детализацию счета через почту, для этого достаточно оплачивать 150 рублей в год. На электронную почту детализация приходит бесплатно. Узнать о состоянии счета можно и с помощью личного обращения в офис;

- нельзя за сутки оплатить товары на сумму более чем 100 000 рублей. Нельзя снимать в месяц наличные средства свыше 100 000 рублей, а также более 15 000 в сутки.

Всеми видами карт Сбербанка можно оплачивать покупки через интернет

Пополнять баланс можно следующими способами:

- вносить средства в кассу банка;

- с помощью банкомата (стандартным способом пополнения);

- перевести средства другому пользователю. Здесь проще воспользоваться сервисами Сбербанк онлайн и Мобильный банк.

Чтобы упростить процесс пользования и вовремя следить за всеми расходами и поступающими суммами, рекомендуется подключить услугу Мобильный банк. Вот еще несколько функций, которые помогут контролировать расходы:

- получение смс-уведомлений по каждой операции;

- запрос и получение информации у дежурного контакт-центра;

- получение отчет с помощью Сбербанк онлайн;

- получение отчета по запросу в любом отделении Сбербанка (придет на электронную почту).

Моментальная неименная карта сбербанка оформляется за полчаса и не требует при оформлении большого пакета документов. Ее отличие от именной – быстрый срок оформления. Внешний вид практически не отличается (инициалы владельца не будут выбиты на пластике). Оформить такую карту можно и ребенку в школу, поскольку одним из условий получения является наличие паспорта. Доступны все операции, детализировать счета и расходы с помощью сервисов Сбербанка – «Мобильный банк», «Сбербанк онлайн».

Отличия именной карты от неименной

Оформляя лицевой счет, клиент, по желанию, может получить именную и анонимную карту. Они могут быть дебетовыми и кредитными. Неименную карту еще называют «unembossed» – неперсонифицированная. Внешне такие карты отличаются друг от друга:

- наличием на именной карте фамилии и имени владельца;

- способом нанесения всех реквизитов. На именной все надписи на лицевой стороне рельефные (эмбоссированные), на анонимной карте они нанесены лазером.

Кроме этого, имеется отличие именной банковской карты от неименной еще по нескольким параметрам:

- в сроках выдачи. Неименные карты изготавливаются заранее и всегда находятся в отделении любого банка. При возникновении необходимости, менеджер в течение нескольких минут привязывает ее к лицевому счету клиента и моментально выдает владельцу. Для изготовления именных банковских карт нужно время для нанесения на поверхность пластика фамилии и имени владельца (от 5 до 14 дней);

- возможности использования за пределами страны. По анонимным картам высока вероятность отказа в обслуживании при оплате товаров и услуг, снятии наличных в банкомате и других финансовых операциях. Связано это с тем, что нет возможности быстро подтвердить право владения карточкой;

- разницы в обслуживании. Но только в стоимостном выражении, так как в отношении безопасности у них одинаковые возможности;

- невозможностью перечисления зарплаты, пенсий и пособий на анонимную карту. Только на именную. Пополнять баланс владелец неименного пластика может через банкомат, кассу или переводом со счета на счет;

- у именной карты предусмотрен автоматический перевыпуск, у неименной – нет.

Немного информации

Сегодня пользователи могут оформлять как именные, так и неименные карты. Они могут быть как дебетовые, так и кредитные. Их другое название — «unembossed», что означает «неперсонифицированная». Рельефных надписей у них нет, но все остальные данные есть. Номер, срок действия наносятся с помощью лазера, а саму карту закрепляют за определенным пользователем. Его личные данные обязательно хранятся в базе банка. На самом носителе есть место для подписи владельца.

Среди множества карт Сбербанка существуют и неименные моментальные карты

Среди множества карт Сбербанка существуют и неименные моментальные карты

Чем отличается именная карта от неименной:

- срок выдачи. Неименные карты уже находятся в отделениях банка. В случае необходимости сотрудник просто привязывает ее к счету владельца. Делается это за несколько минут. Оформление не занимает больше одного дня. Именные карты изготавливают в срок от 10 дней до 2 недель, поскольку требуется время, чтобы нанести инициалы владельца;

- использование за границей. При использовании неименной карты есть вероятность получить отказ при оплате подобным образом товаров и услуг. Обычно такие ситуации бывают в гостиницах, при оплате транспорта. Поскольку нет возможности в быстрый срок подтвердить право владения картой, владельца могут обвинить в незаконном владении чужой. Подобные случаи бывают нечасто, но все-таки следует быть осторожным;

- небольшая разница в стоимости абонентского обслуживания. Она практически незаметна.

Прочих отличий нет. Моментальная карта сбербанка работает так же, как и именная. Если владелец ее потерял либо случилась кража, всегда есть возможность блокировки. В плане безопасности неименная карта ничем не уступает именной.

Условия погашения займа

Погашать займ, оформленный на неименную карту, можно разными способами:

- используя личный кабинет клиента;

- с помощью терминалов Киви;

- через Яндекс или Qiwi кошелек.;

- по системе Юнистрим, Лидер, Золотая Корона, Контакт;

- банковским переводом в кассе любого банка;

- наличными в офисе компании.

Самый быстрый перевод денег в счет оплаты займа возможен с банковской карты и виртуальных кошельков. Оплачивая заем в кассе или с помощью системы денежных переводов, стоит сначала уточнять срок поступления денег кредитору и размер комиссии за услугу.

Рассчитать сумму процентов по займу

Займ на неименную карту без отказа стал доступен всем гражданам России благодаря надежным микрофинансовыми компаниям. Микрокредиты являются нецелевыми, поэтому каждый клиент МФО может тратить деньги на свое усмотрение.

Отличие дебетовой карты от зарплатной

У каждой компании есть счета в каком-либо банке, функционирующем в нашей стране. Фирма должна подключиться к зарплатному проекту выбранного банка, затем работникам предоставляется именная пластиковая карта, куда переводится заработная плата. Соответственно, бывают зарплатные банковские карты.

Использование зарплатных карточек позволяет упростить контролирование доходов граждан России налоговой организацией. Банки, в свою очередь, предоставляют данные в Федеральную налоговую службу, как только поступит такой запрос.

Когда вы получаете зарплатную карточку, на ней нет никаких средств, кредитного лимита, овердрафта. Такая карта создана лишь для того, чтобы на нее переводили вознаграждение. Поэтому кредитный лимит и овердрафт не могут быть в принципе, ведь формально зарплатная карта предоставляется компании, в которой вы работаете.

Кроме того, этот банковский продукт не имеет дополнительных либо платных услуг. Поскольку карта используется для перевода зарплаты, компания не имеет права решать за вас, какие подключать платные услуги.

Зарплатная карта наделена определенным функционалом, как и стандартная пластиковая карточка. К примеру, имея такую карту, вы можете:

- снимать денежные средства в банкомате;

- выполнять приходные и расходные переводы;

- использовать банковский продукт для проведения безналичных платежей;

- подключать дополнительные услуги, если вам это необходимо;

- использовать зарплатную карту как дополнение вашей дебетовой (кредитной) карты;

- участвовать в программах, получать бонусы от банка.

То есть, если у вас есть такая карточка, в вашем распоряжении оказывается весь ее функционал – оплата покупок, снятие налички. Как только карта будет оформлена и выдана вам на руки, вы сможете подключить дополнительные или платные услуги.

Таким образом, с учетом характеристик, которыми наделена стандартная зарплатная карта, делаем вывод, что ее можно считать дебетовой. Какие бывают отличия банковских дебетовых карт от других? Прежде всего, банковская организация не предоставляет вам дополнительных денег. Это значит, что на карточке будут находиться только ваши собственные средства. Следовательно, зарплатная карта действительно является подвидом дебетовой.

Несмотря на перечисленные сходства, зарплатная карта существенно отличается. Этот банковский продукт не имеет дополнительных опций, например, Cash-back. На зарплатную карточку нельзя получать накопительные баллы, проценты на остаток по счету также не будут начисляться и тому подобное. Банки производят «голые» зарплатные карты по одной простой причине: за ними проще осуществлять контроль.

Еще одна особенность: именно банк контролирует операции по карточке, а также обеспечивает безопасность. Зарплатная карта наделена всеми опциями, чтобы обезопасить проведение операций и сохранить средства. Банк тщательнейшим образом отслеживает все манипуляции с картами, ведь его контролируют территориальные органы Федеральной налоговой службы.

Это особенно важно, поскольку все зарплатные банковские карты, какие только бывают, входящие в один проект, связаны друг с другом. Например, в бухгалтерии что-то напутали (случайно или преднамеренно), в результате чего была произведена подозрительная операция

В этом случае банк должен проверить зарплатный проект. Значит, расчетный счет вашей фирмы может быть заморожен.

Естественно, что каждая зарплатная карта также будет заблокирована. А вы не сможете распоряжаться своими деньгами до тех пор, пока банк не разберется в произошедшем. Этот процесс может длиться достаточно долго. И все это время вы не будете пользоваться средствами, которые находятся на карте.

То есть по факту зарплатная карта принадлежит не вам лично. И если любой участник проекта допустит нарушение, вашу карточку заблокируют, даже если вы ни в чем не виноваты. Подытоживая все вышесказанное, следует отметить, что зарплатная и дебетовая карточки имеют разные пакеты услуг и программ.

Дебетовая карта принадлежит непосредственно вам, а зарплатная может быть заблокирована кредитной организацией, даже если нарушение совершили не вы, а бухгалтер в вашей фирме.

Время действия у обеих карточке составляет 3–5 лет.

Лимит на снятие наличных средств, а также на денежные переводы у зарплатной карты бывает меньше, чем у дебетовой. По этой причине многие держатели карточек имеют разные типы банковских карт. Например, не только заработную, но и дебетовую, чтобы пользоваться ей для личных нужд.

Сравним типы кредиток и определим отличия

Неименная кредитная карта отличается от именной по многим признакам. Первое, что бросается в глаза – отсутствие имени держателя на самом пластиковом носителе. Собственно, по этому различию и названы оба типа карт. На именной кредитке указываются фамилия и имя держателя, на неименной – этих данных нет. Какие еще особенности можно отметить?

- Длительность выпуска кредитки. Неименной пластик выдается клиенту в день обращения за ним. Сразу после одобрения кредитной заявки и подписания банковского договора человек сможет забрать карту и начать ею пользоваться. Разница в том, что именные кредитки приходят в течение 1-2 недель, именно столько времени необходимо на их выпуск и доставку до нужного отделения банка.

- Стоимость обслуживания. Неименные кредитки отличаются невысокой годовой платой или полным ее отсутствием. Именные же карты обходятся их владельцам в среднем в 500-3 000 рублей за год использования.

- Пользование пластиком в другой стране. Если вы бываете за границей, стоит оформить именную кредитку. С неименной карточкой могут возникнуть проблемы, потому как при оплате ею, возможно, придется предъявлять паспорт. Ведь имени владельца на пластике нет.

- Переводы заработной платы и денежных пособий происходят только на именной пластик. Моментальные кредитки вы сможете пополнять исключительно наличными или с другой карты.

Без подписи на оборотной стороне пластика он считается недействительным. Вообще, данное утверждение касается не только неименных кредитных карт, но и всех остальных (в том числе дебетовых и зарплатных). Но в отношении карточек без имени владельца данный пункт наиболее критичен при проведении оплаты.

Особенности

Банковский пластик выпускался с 1951 года. Это была новинка на советском рынке. Пластик после этого приобрел новый вид. Он несколько раз трансформировался и приобретал новый дизайн.

С помощью банковского пластика возможно:

- проводить различные транзакции, в том числе оплаты услуг;

- переводить денежные средства третьим лицам, а том числе и юридическим;

- получать денежные средства, в том числе заработную плату;

- пополнять электронные системы и вклады, оплачивать кредитные обязательства;

- оплачивать покупки, которые идут из за границы.

Неименная и именная позволяет оплачивать покупки одним касанием. В качестве дополнительной защиты пластика выступает чип, где зафиксирована вся необходимая информация.

Оплата одним касанием — это удобная функция, позволяющая проводить транзакции до тысячи за несколько секунд.

Особенности Моментальных карт: плюсы и минусы

Карту Momentum (Моментум) еще называют неименной, так как на лицевой стороне пластика отсутствуют имя и фамилия держателя. В целом это не является проблемой до тех пор пока вы не решите оформить микрозайм на такую карту. Дело в том, что основным условием предоставления срочных займов является наличие паспорта и пластика, принадлежащих одному человеку, то есть тому кто оформляет заявку. Найти МФО, готовую предоставить кредит на неименную карту крайне сложно, лучше уж лично посетить офис компании получить деньги наличными.

Другой недостаток моментальных карт — высокая вероятность возникновения сложностей с оплатой дорогостоящих товаров. Как правило, в торговых центрах при попытке оплатить товар на внушительную сумму у покупателя просят паспорт, чтобы убедиться, что пластик принадлежит именно ему. Подтвердить владение неименной картой будет несложно, если вы предварительно зарегистрируетесь в личном кабинете Сбербанк Онлайн. выполните вход в него с телефона и откройте меню «Карты», здесь представлена вся информация о пластиковом продукте.

Можно ли использовать за границей?

Моментальная карта Сбербанка выпускается в трех платежных системах — Visa, Mastercard, МИР. за границей можно использовать только карты международных платежных систем Visa, Mastercard. Продукция национальной платежной системы МИР пока принимается только в Крыму и ряде стран постсоветского пространства.

Кстати, чтобы избежать потери процентов при конвертации валют, лучше оформить моментальную карту в долларах или евро. Зависит от того, какую страну собираетесь посетить и какая там основная валюта.

Какой процент за снятие денег с карты Momentum?

Моментальная карта Сбербанка является обычным дебетовым продуктом, поэтому снять с нее наличные деньги можно в банкомате или кассе Сбербанка или любых других банков. Во втором случае придется заплатить 1% комиссии.

Суточный лимит на снятие денег без комиссии через банкомат или кассу — 50000 рублей. В кассе Сбербанка можно получить большую сумму, но с комиссией в 0,5%. К примеру, вы сняли в банкомате 50000 рублей и в кассе Сбербанка еще 10000 рублей, следовательно комиссия 0,5% будет начислена на полученные в кассе 10 тыс.руб.

Перевыпуск

Моментальная карта Сбербанка перевыпускается по причине завершения срока действия, при утере, краже или порче совершенно бесплатно. Для этого также необходимо явиться в отделение банка и заполнить бланк. Предварительно карта блокируется любым удобным способом. Проще всего отправить на номер 900 смс со словом BLOCK и последние 4 цифры карты, если к номеру телефона привязано несколько банковских пластиков.

Чем отличается карта Моментум Сбербанка от Visa и Mastercard?

Карты Momentum (Моментум) платежных типов Visa и Mastercard имеют одинаковые условия выдачи и использования. Отличия могут заметить лишь те держатели, кто решит использовать их за границей. так основная валюта Visa — доллары. Поэтому при решении оплатить рублевой карточкой Виза покупку в Европе, вы столкнетесь с двойной конвертацией — из рублей в доллары, а из долларов в евро.

Мастеркард в этом случае окажется выгоднее, так как рубли сразу конвертируются в евро и потери несколько меньше.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Как перевести деньги с карты Альфа Банк на карту?

- Карта МИР Сбербанка для пенсионеров: полный обзор

- Когда и почему сгорают бонусы спасибо от Сбербанка

- Карты VISA Сбербанка: обзор условий и преимуществ

- Как оплатить интернет Ростелеком через Сбербанк Онлайн

- Сколько делается карта Сбербанка, долго ли ждать?

- Как пополнить карту Сбербанка: 11 выгодных способов

- Потерял карту Cбербанка: что делать?

- Как пополнить баланс чужого телефона с карты?

Персонифицированные и неперсонифицированные карты

Банк предоставляет своим клиентам возможность оформлять как именные (персонифицированные), так и неименные (неперсонифицированные) карты. Банковские карточки без имени держателя-владельца могут быть как дебетовыми, так и кредитными. Все данные у них схожи, только на неименных нет рельефных надписей — все надписи наносятся лазером. Подпись владельца имеется, однако имя не указано. На карты обоих видов при помощи лазера наносится срок действия, а сам пластик закрепляется за конкретным пользователем. Личные данные обладателей таких карт хранятся в единой базе данных банка.

Чем отличается карта анонимная от именной?

Между персонифицированными и неперсонифицированными картами есть несколько отличий:

Порядок использования за рубежом. Совершая финансовые операции за границей при помощи неименной карты, есть риск получить отказ в принятии платежа. Чаще всего это случается при оплате транспортных и гостиничных услуг. И если у владельца карты не получится быстро подтвердить своё право обладания пластиком, то ему могут даже предъявить обвинение в незаконном присвоении чужой карточки. Конечно, такие случаи — это редкость, но они бывают

Поэтому лучше в зарубежных поездках использовать другие способы оплаты или применять неименной пластик с осторожностью.

Сроки выдачи. В каждом отделении банка есть определённый запас неименных карт

При необходимости оператор берёт одну из них и производит привязку к счёту владельца. Вся процедура занимает не более нескольких минут, а полный цикл оформления такой карты не отнимет больше дня. В отличие от неименных, именные банковские карточки оформляются от 10 до 14 дней. Большая часть этого времени уходит на нанесение личных данных владельца.

Стоимость абонентского обслуживания практически идентична. И разница между стоимостью персонифицированных карт и их неперсонифицированных аналогов почти незаметна.

Идентичные моменты использования

Порядок использования карт абсолютно одинаков, и других отличий между именными и неименными картами нет.

При утрате карт по любой из причин неименной пластик блокируется, так же как и именной. По уровню защищённости различий тоже нет.

Важно! В основе выпуска неперсонифицированных пластиковых карт — платёжные системы Master Card и Visa.

Условия использования всех видов карт полностью одинаковы от порядка оформления и получения до порядка оплаты ими в магазинах и учреждениях.

Функции и привилегии

Если сравнивать два вида пластика, то здесь можно заменить несколько отличительных особенностей. В частности:

- Период изготовления. Неименной изготавливается моментально и передается будущему владельцу. Именная карта изготавливается несколько дней и доставляется заявителю удобным для него способом, если иного не предусмотрено договоренностью.

- Стоимость обслуживания. Как правило, неименной пластик изготавливается быстро и обслуживание бесплатное. Если указаны персональные данные, то стоимость обслуживания определяется тарификацией банковской структуры. Все зависит от статуса Банка, кредитора. В среднем, стоимость 300-5000 рублей.

- Персонализированный пластик позволяет совершать транзакции онлайн и за границей. Если это не именная карта, то здесь потребуется иногда предоставлять документ, удостоверяющий личность. Очень часто требуется к предоставлению при оплате зарубежных аэропортов.

- Получение зарплаты и пособий осуществляется только на именную карту.

- При проведении транзакций онлайн потребуется CVC код. Как правило, на не именной карте он есть, но защитить пластик практически невозможно в интернете. Также стоит отметить, что при ошибочном платеже не возвращают средства на не персонализированный пластик. С помощью обеих карт возможно перечислять средства на электронный кошелек. Но выводить с электронного только на именную карту.

- Имеется возможность самостоятельно изменять персональный код только на именном. В иных случаях восстановление производится в отделениях кредитного учреждения с предоставлением паспорта.

- Именной пластик предполагает высокие лимиты для перечислений и пополнений. У пластика без персональных данных минимизированы лимиты на все.

- Персонализированные пластики участвую в различных бонусных программах от кредитора.