Как рассчитать имущественный вычет: алгоритм и правила расчета

Содержание:

- Куда обращаться для получения имущественного либо социального вычета?

- Кто может получить возврат налога при покупке квартиры?

- Особенности заявления имущественного вычета

- Как заполнить налоговую декларацию?

- Как вернуть 13 процентов от покупки квартиры?

- Размер имущественных налоговых вычетов

- Возникновение права на вычет

- Перечень документации

- В какой срок предоставляется имущественный или социальный вычет налоговой инспекцией?

- Расчёт имущественного налогового вычета

- Пример 1: Покупка квартиры

- Пример 2: Получение вычета индивидуальным предпринимателем на УСН

- Пример 3: Покупка квартиры в ипотеку

- Пример 4: Покупка имущества супругами в совместную собственность (с 1 января 2014 года)

- Пример 5: Покупка имущества супругами в совместную собственность (до 1 января 2014 года)

- Пример 6: Покупка имущества в долевую собственность (с 1 января 2014 года)

- Пример 7: Покупка имущества в долевую собственность (до 1 января 2014 года)

- Пример 8: Покупка квартиры с использованием материнского капитала

- Пример 9: Имущество, приобретённое до 2008 года

- Условия получения имущественных налоговых вычетов

- Какие документы понадобятся для налоговой?

Куда обращаться для получения имущественного либо социального вычета?

В настоящее время существуют два варианта получения налогового вычета: либо через налоговую инспекцию, либо через работодателя.

В первом случае подать заявление на вычет можно только после окончания года, в котором были понесены расходы, предъявляемые к вычету. При этом сумма возвращаемого налога будет перечислена на банковский счет налогоплательщика.

Чтобы получить налоговый вычет через работодателя, нет нужды дожидаться окончания года, в котором налогоплательщик понес расходы. В этом случае работодатель просто не будет удерживать НДФЛ по ставке 13% из зарплаты работника.

Если налогоплательщик решил обратиться за вычетом к работодателю, ему предварительно нужно, получить подтверждение налогового органа о праве на вычет. Чтобы получить необходимое подтверждение, надо подать в налоговую инспекцию соответствующее заявление по рекомендованной (письмо ФНС России от 16 января 2017 г. № БС-4-11/500@). Соответствующее заявление можно подать как лично, посетив налоговую инспекцию, так и через личный кабинет налогоплательщика – физлица.

Для получения вычета необходимо обратиться к работодателю с соответствующим письменным заявлением.

Отметим, что НК РФ не установлена какая-либо последовательность предоставления налоговым агентом налоговых вычетов по разным основаниям. Поэтому при поступлении в течение налогового периода налоговому агенту нескольких заявлений о предоставлении различных видов налоговых вычетов агент вправе предоставить налоговые вычеты в любой последовательности с учетом предпочтений налогоплательщика в пределах суммы начисляемого дохода, облагаемого по налоговой ставке 13% (письмо ФНС России от 17 февраля 2017 г. № БС-4-11/3008 и письмо ФНС России от 28 июня 2017 г. № БС-4-11/12466@).

БЛАНКИ

о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подп. 2 и 3 п. 1 ст. 219 НК РФ

о предоставлении уведомления о праве на получение имущественного налогового вычета

- Ответить на обращение о подтверждении права на вычет налоговики должны в течение 30 календарных дней с момента его подачи (, ).

- Имущественный вычет работник может получить у любого из своих работодателей. Однако, получив вычет у одного работодателя, работник может обратиться к другим только после подачи налоговой декларации 3-НДФЛ по истечении налогового периода (года) и вновь получив подтверждение налоговой инспекции ().

Кто может получить возврат налога при покупке квартиры?

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физлица, на которых возложена обязанность уплачивать налоги ().

Кроме того, физлица по общему правилу должны являться налоговыми резидентами Российской Федерации (). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дня в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России ().

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года ().

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (). Однако получить налоговый вычет они по общему правилу не могут ().

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников ().

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят

Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них ().

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июня 2015 г. № 03-04-05/32776).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой (). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2018 году, получить вычет из доходов предыдущих периодов он сможет только за 2017, 2016 и 2015 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 ноября 2014 г. № 03-04-05/60785).

Особенности заявления имущественного вычета

Предельный размер вычета — 2 000 000 руб.. Вернуть можно до 13% от понесенных расходов, но не более 260 000 рублей (без учёта суммы переплаты ипотечному кредиту).

Если квартира приобретается в браке после 2014 года, то каждый из супругов может получить вычет в размере 2 000 000 руб. Итого вычет на семью будет равен 4 000 000 руб.

За один год можно вернуть денег не больше, чем было перечислено в бюджет подоходного налога по ставке 13%, но возвращать налог можно в течение нескольких лет до тех пор, пока не будет получена вся сумма целиком (260 000 руб.).

С 1 января 2014 года ограничение, связанное с получением имущественного налогового вычета только по одному объекту недвижимости, было отменено.

Поэтому, для объектов, по которым свидетельство о регистрации права собственности (акт приема-передачи) было получено после 01.01.2014 г., вычет можно использовать до тех пор, пока он не будет израсходован полностью (по неограниченному количеству объектов недвижимости).

Вычет по расходам на выплату процентов по ипотеке, предоставляется только по одному объекту недвижимости (даже при условии, что они были приобретены после 1 января 2014г.).

Размер «ипотечного» вычета — 3 млн. руб., если недвижимость приобретена после 2014 года и неограниченный — если до 2014 года

Таким образом, по квартире, приобретенной до 2014 года можно будет вернуть 13% со всей переплаты по кредиту, а после 2014 года — лишь с 3 000 000 руб.

Обратите внимание, вычет по ипотечным процентам с 2014 года может заявляться отдельно от основного вычета, если ранее в его состав он включен не был. До 2014 года получить вычет по расходам на погашение ипотечных процентов можно было лишь в составе основного вычета и отдельное его заявление не предусматривалось.

При покупке имущества в общую долевую собственность до 01.01.2014 г

вычет распределяется между собственниками, согласно доли каждого из них (исключение составляет приобретение жилья в совместную собственность с несовершеннолетними детьми, при котором распределение вычета по долям не требуется). Размер вычета составляет 2 млн. руб. на объект жилой недвижимости.

При покупке имущества в общую совместную собственность до 01.01.2014 г. вычет распределяется согласно договоренности между супругами и также не может превышать 2 млн. руб. в целом по приобретенной недвижимости.

С 2014 года вычет предоставляется по фактически произведенным расходам на покупку жилья вне зависимости от формы собственности, в которую оно оформлено. Размер вычета составляет по 2 млн. руб. на каждого собственника. При этом не имеет значения размер доли совладельца имущества. Каждый из сособственников может заявить вычет по своей доле в сумме не более 2 млн

руб.

В случае если жилье приобретено в браке, неважно на кого из супругов оформлены документы и кем произведена оплата жилья. Если один из них не имел доходов в отчетном периоде при подаче документов на вычет необходимо составить заявление о распределении расходов между супругами.

Как заполнить налоговую декларацию?

Для получения права на имущественный вычет физлицу-налогоплательщику потребуется заполнить налоговую декларацию 3-НДФЛ. Для отчета за 2020 год форма утверждена приказом ФНС от 28.08.2020 № ЕД-7-11/615@.

Заполнению подлежат 5 страниц отчетного документа: титульный лист, разделы 1 и 2, приложение 1 и приложение 7.

Трудностей с заполнением титульного листа возникать не должно, ведь в него заносится персональная информация о физлице и налоговом органе, в который декларация будет подана.

Особенности заполнения декларации:

- В раздел 1 заносятся итоговые результаты расчетов налога: к возмещению или доплате.

- В разделе 2 показывается вся последовательность расчета налоговой базы и итоговой суммы налога.

- В приложение 1 переносятся сведения о доходах из выданной работодателем справки по форме 2-НДФЛ.

- В приложение 7 вписываются сведения о приобретенной квартире, а также проставляется сумма имущественного вычета.

Если декларация заполняется вручную, то на отпечатанном бланке следует выравнивать вносимые данные по левому краю. Если декларация заполняется при помощи компьютерной программы, то по правому краю. Двухсторонняя печать не допускается, также не следует скреплять страницы, чтобы не испортить расположенные слева штрихованные коды.

Подробнее читайте в статье «Заполнение декларации 3-НДФЛ на имущественный вычет».

Как вернуть 13 процентов от покупки квартиры?

С 2014 года порядок возврата 13 процентов от покупки квартиры немного изменился: теперь имущественный вычет можно использовать несколько раз (при приобретении нескольких объектов недвижимости) в пределах 260 тыс. руб. Этот лимит составляет 13% от максимальной суммы вычета на стоимость недвижимости, которая не может превышать 2 млн руб.

Если жилье было приобретено (построено) за счет кредитных средств, налогоплательщик вправе возместить сумму оплаченных банку процентов, но не более 390 тыс. руб.

Многократный возврат НДФЛ при покупке квартиры смогут совершить только те налогоплательщики, которые не использовали данную налоговую льготу ранее, поскольку до 2014 года таким вычетом можно было воспользоваться лишь 1 раз в жизни, независимо от стоимости объекта.

Следует учесть еще один нюанс: возмещение НДФЛ при покупке квартиры может быть произведено только в размере фактического удержанного или же самостоятельно уплаченного физическим лицом налога с доходов. То есть если лицо не получает доход и с него не удерживается подоходный налог, то и источника для возмещения налога нет.

Право на налоговый вычет обеспечено подп. 3 п. 1 ст. 220 НК РФ. Стандартной процедурой для реализации права на имущественный вычет является обращение в налоговую службу по месту регистрации налогоплательщика. При этом потребуется собрать пакет необходимых документов (подп. 6 п. 3 ст. 220 НК РФ) и передать их в ИФНС. Срок ожидания для проведения выплаты составляет 4 месяца, из которых 3 отводится на проведение камеральной проверки (п. 2 ст. 88 НК РФ) и 1 — на произведение непосредственно выплаты (п. 6 ст. 78 НК РФ).

Для возмещения налога должно быть выполнено несколько условий:

- физлицо должно быть плательщиком налога с доходов в размере 13%;

- вычет дается только по приобретенной в России недвижимости;

- для расчета за объект использовались личные средства налогоплательщика либо деньги, выданные ему по ипотечной ссуде;

- стороны сделки купли-продажи не являются близкими родственниками либо иными связанными лицами.

Время, прошедшее после приобретения недвижимости, для получения имущественного вычета значения не имеет, однако вернуть можно только тот НДФЛ, который был перечислен в бюджет за последние 3 года.

При этом налогоплательщику потребуется сдать декларацию по форме 3-НДФЛ за 3 года с целью подсчета суммы уплаченного за этот период налога. Поможет вам в этом статья «Как заполнить декларацию 3-НДФЛ за 3 года?».

Право на использование имущественного вычета предоставляется также родителям не достигшего совершеннолетия ребенка, если именно для него приобретается квартира.

Размер имущественных налоговых вычетов

Имущественный вычет на приобретение жилья и земельных участков (долей в них) предоставляется в сумме фактически произведенных вами расходов, но не может превышать 2 млн руб. (пп. 1 п. 3 ст. 220 НК РФ).

Вычет на погашение процентов по целевому займу (кредиту), израсходованному на приобретение (строительство) жилья и земельных участков под приобретаемым (строящимся) жильем либо полученному в целях рефинансирования (перекредитования) такого кредита, предоставляется в сумме фактически произведенных расходов на проценты, однако не может превышать 3 млн руб.

Данное ограничение (в части вычета по процентам) действует в отношении кредитов, которые получены с 2014 г.

По займам (кредитам), полученным до 2014 г., а также по кредитам, предоставленным в целях перекредитования кредитов, полученных до 2014 г., имущественный вычет предоставляется без ограничения (п. 4 ст. 220 НК РФ).

Возникновение права на вычет

Собственник или собственники жилья получают право на вычет при соблюдении нескольких условий одновременно. Это:

- Собственник – налоговый резидент России, и проживает на территории страны не менее 183 дней года.

- Собственник имеет все документы, подтверждающие понесенные на приобретение жилья расходы.

- Собственник может предъявить правоустанавливающие документы. Это акт приемки-передачи для новостройки и свидетельство о собственности для вторичного жилья (может быть заменено выпиской из ЕГРН).

- Продавец квартиры – это не близкий родственник покупателя.

- Квартира находится на территории России.

- Жилье было приобретено без использования денег из материнского капитала.

Перечень документации

Налоговые вычеты могут быть стандартными (для отдельных категорий граждан), социальными (лечение, обучение, благотворительность), имущественными. Именно имущественные налоговые вычеты применяют при покупке жилья, выплате ипотечного кредита.

Необходимая документация

Также необходимо представить документацию, удостоверяющие личность. Это паспорт гражданина Российской Федерации, ИНН.

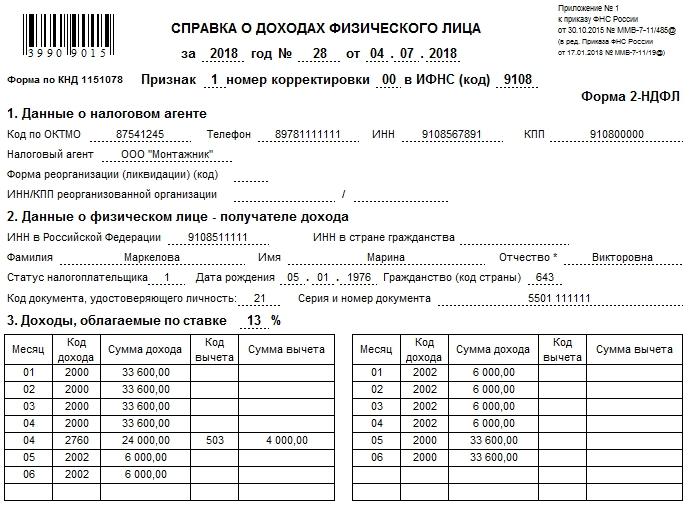

Справка 2-НДФЛ выдается по месту работы в бухгалтерии. Она содержит данные об источнике вашего дохода, зарплате, удержанных за год налогах.

Справка 2-НДФЛ

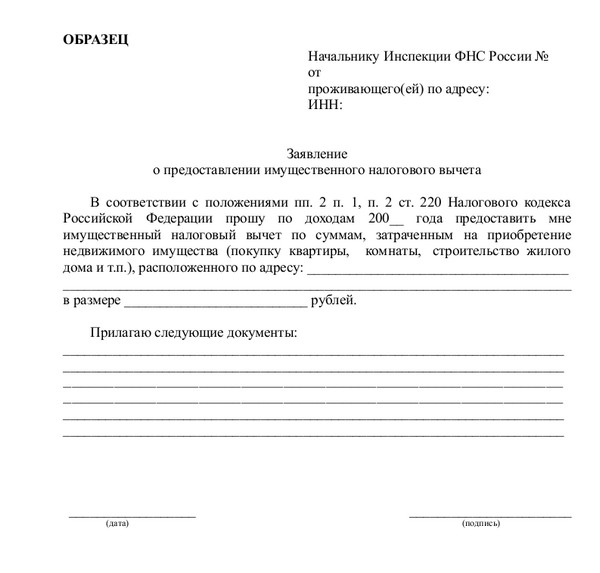

Все требуемые заявления имеют единые образцы.

Пример заявления на предоставление имущественного налогового вычета

В какой срок предоставляется имущественный или социальный вычет налоговой инспекцией?

- Перечислить сумму вычета налоговая инспекция должна не позднее четырех месяцев со дня получения от налогоплательщика декларации и заявления о предоставлении вычета: три месяца отводятся на камеральную проверку и еще один – на перечисление денег (письмо Минфина России от 7 октября 2015 г. № 03-02-08/57177).

- Если же налогоплательщик подал сначала декларацию, а после окончания ее камеральной проверки – заявление на вычет, то деньги на указанный им счет должны поступить не позднее месяца со дня подачи заявления ().

- В каких случаях нужно подавать , читайте в материале: 3-НДФЛ.

- По каким расходам и с какими ограничениями можно получить налоговый вычет при покупке квартиры, а также какие для этого потребуются документы, читайте в материале: Налоговый вычет при покупке квартиры.

Последняя актуализация: 6 марта 2020 г.

Расчёт имущественного налогового вычета

Какой окажется сумма возврата, когда есть право на имущественный вычет, определяется рядом обстоятельств. Например, сроком обращения, когда прошло немало лет после приобретении недвижимости. В этом случае можно рассчитывать лишь на возврат НДФЛ за предшествующее запросу трёхлетие.

Рассматривать разные ситуации, возникающие при обращении за имущественным вычетом, желательно на типичных примерах.

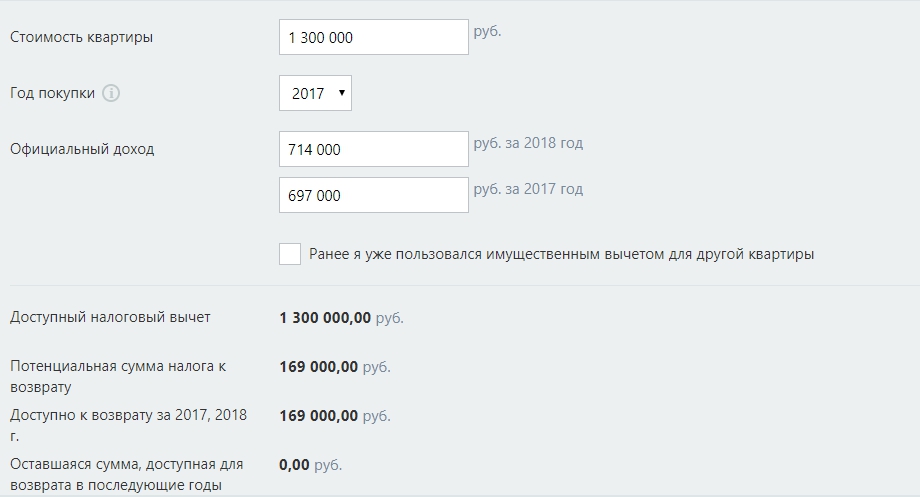

Пример 1: Покупка квартиры

Проведём расчёты налогового вычета при покупке квартир российским гражданином А. в:

- 2017 году — за 1 300 000 рублей;

- 2019-м – за 1 600 000.

Заполняем сведения о доходах А., чтобы выяснить, сколько ему полагается возврата по первой из квартир.

Так как предусмотренный пп. 1 п. 3 ст. 220 НК предельный размер равен двум миллионам, то посчитаем, какие денежные средства можно вернуть с покупки квартиры в 2019-м. Не было использовано 700 000, что даст А. льготу в 91 000.

Пример 2: Получение вычета индивидуальным предпринимателем на УСН

Неприятная для ИП Б., обзавёдшегося квартирой за 3 000 000 рублей, деталь состоит в том, что возвращают 13 процентов при покупке квартиры только тем, кто платит НДФЛ. Его предпринимательство на УСН не предоставляет права на имущественный налоговый вычет. Следовательно, Б. его предоставлять не должны.

Возможные варианты, позволяющие Б. стать льготником:

- ведение деятельности на ОСНО;

- параллельное трудоустройство в качестве наёмного работника;

- оформление покупки на официально работающую супругу(-а).

Пример 3: Покупка квартиры в ипотеку

Налогоплательщиком В. в 2018 году были привлечены заёмные средства – 4 500 000 рублей. Согласно п. 4 ст. 220 НК государство возвращает ему по ипотеке до трёх миллионов. Предусматривается возврат подоходного налога по расходам, которые В.:

- несёт по уплате процентов по банковскому займу;

- совершил, вложив собственные два миллиона.

В 2019-м В. возвратят 13%:

- от двух миллионов – 260 000;

- от 230 000, внесённых в качестве обслуживания займа ещё 29 900.

В последующем времени В. может рассчитывать, что ему будут перечислять оставшееся в виде 13% от трёх миллионов по обслуживанию кредитного займа (390 000 – 29 900 = 361 100).

Пример 4: Покупка имущества супругами в совместную собственность (с 1 января 2014 года)

Посмотрим, сколько составляет возврат НДФЛД при покупке квартиры супругами Г. за 4, 8 млн руб. Супруги владеют равными правами, каждый на половину жилья. Поэтому учитываем, с какой суммы может выполняться обратное перечисление. Она меньше доли. Поэтому каждому причитаются максимально возможные 260 тыс.

Пример 5: Покупка имущества супругами в совместную собственность (до 1 января 2014 года)

Супружеская пара Д. приобретя в 2011 году, пришла за вычетом восемь лет спустя. Попробуем посчитать, сколько принесёт им возврат 13 процентов. Стоило приобретение 4 млн, что в сложившейся ситуации не слишком существенно, так как супруги Д. могут рассчитывать не на 13 процентов от покупки квартиры, а на обратное перечисление подоходного налога за 2016-2018 годы.

Доходы мужа за этот период – два миллиона, что принесёт ему 260 тыс. У супруги – 1, 4 млн, что даст право на возврат 182 тыс.

Пример 6: Покупка имущества в долевую собственность (с 1 января 2014 года)

Рассмотрим, как считается сумма налогового вычета для Е. и Ж., купивших за 2,8 млн. руб (доли – поровну). Для работающих Е. и Ж. размер имущественного налогового вычета — по 182 000.

Пример 7: Покупка имущества в долевую собственность (до 1 января 2014 года)

Величина возмещения, начисляемого Е. и Ж. в такой ситуации, оказывается почти в полтора раза ниже. Ибо возврат налога при покупке квартиры предусматривался по каждому покупателю только с миллиона. Следовательно, полученный вычет за квартиру приносит Е. и Ж. по 130 000.

Пример 8: Покупка квартиры с использованием материнского капитала

Определяя, какую сумму получит И., приобретавшая за 2 200 000 рублей, принимаем к сведению, что имущественного вычета при покупке не дадут на сумму привлечённого маткапитала. Отнимаем привлечённые из средств семейного капитала 300 000, значит, вернуть НДФЛ И. полагается с 1 900 000. Что составит 247 000 рублей.

Пример 9: Имущество, приобретённое до 2008 года

Исчисление возврата налога для К., потратившему в 2006 году 1, 8 млн руб, выполнялся спустя 13 лет. Максимум, на что позволяется претендовать, рассчитывается как 13% от миллиона рублей – 130 000.

Условия получения имущественных налоговых вычетов

Право на имущественный вычет возникает начиная с года, в котором:

-

в Едином государственном реестре недвижимости зарегистрировано право собственности на недвижимость, что подтверждается свидетельством, выданным до 15.07.2016, или выпиской из ЕГРН;

-

имеются акт о передаче жилья (если приобретена квартира (комната) в строящемся доме) и документы, подтверждающие произведенные расходы на приобретение жилья.

Если приобретается земельный участок для жилищного строительства, вычет можно заявить только после того, как дом будет построен и будет зарегистрировано право собственности на него в органах Росреестра.

Вычет на погашение процентов по кредиту, израсходованному на приобретение (строительство) недвижимости либо полученному в целях рефинансирования (перекредитования) такого кредита, можно использовать при наличии документов, подтверждающих право на получение вычета на приобретение (строительство) недвижимости, а также документов, подтверждающих факт уплаты процентов (п. 4 ст. 220 НК РФ).

Чтобы воспользоваться имущественным налоговым вычетом, физическое лицо должно (п. 2 ст. 207, п. 3 ст. 210, п. 1 ст. 224 НК РФ):

-

иметь статус налогового резидента;

-

получать доходы, которые облагаются НДФЛ по ставке 13%.

Какие документы понадобятся для налоговой?

Для возврата имущественного вычета потребуется предоставить налоговой инспекции пакет документов. Лучше предупредить многократные визиты в учреждение, с первого раза собрав и заполнив нужные бумаги тщательно, правдиво и без ошибок. Отметим — передача документов необязательно должна быть личной. Вы можете уполномочить официального представителя передать пакет документов, отправить их заказным письмом (с описанием всех содержащихся в конверте бумаг) или через сайт государственных услуг РФ.

Самый важный документ — заполненная декларация на бланке 3-НДФЛ. Она должна выполняться по форме, утверждённой приказом ФНС России от 24 декабря 2014. Подача декларации в целях получения вычета допустима в течение всего следующего периода (Пример: жильё куплено в 2016 году, предоставить декларацию можно до декабря 2017 года). Для многих заполнение такой справки кажется сложным, но каждый шаг максимально подробно расписан в интернете. Достаточно ввести в поисковую строчку запрос о заполнении 3-НДФЛ и вы узнаете все нужные вам коды и прочие важные данные.

К справке 3-НДФЛ нужно приложить и другие документы:

- Заявление о желании возвратить налоговый вычет (пишется на имя руководителя налоговой инспекции по месту вашей прописки).

- Документ, удостоверяющий покупку недвижимости (договор о покупке и продаже).

- Справку по форме 2-НДФЛ (по требованию выдадут на работе, а о том, как ее заполнить, читайте в нашей статье).

- Свидетельство права на жильё.

- Чеки, квитанции и иные заверенные платежные документы, подтверждающие траты на покупку недвижимости и ремонтно-отделочные работы.

- Если квартира куплена для несовершеннолетнего, необходимо предоставить его свидетельство о рождении.

- Для «кредитного» жилья, понадобятся выписки из кредитной организации о передаче средств от продавца покупателю и чековые листы по приходным ордерам.

- Для недвижимости, находящейся в общей собственности супругов, потребуется свидетельство о заключении брака.