Кбк для пенсионного фонда в 2020 — 2021 годах для предпринимателей

Содержание:

- Виды взносов на пенсионное страхование работников

- КБК для уплаты страховых взносов для ИП за себя

- Как заполняется платежка

- КБК по страховым взносам в 2020–2021 годах для ПФР

- Коды бюджетной классификации

- Когда платить взносы ИП

- КБК для уплаты пени по страховым взносам в ПФР за работников

- Количество знаков в КБК и что они означают

- Страховые взносы по ОМС

- Платим долги прошлых лет

- Правила уплаты взносов на обязательное медицинское страхование

- Какие КБК для оплаты ИП страховых взносов в 2021 году

- Подводя итоги о применении этих КБК

- Подводя итоги о применении этих КБК

Виды взносов на пенсионное страхование работников

Отчисления на пенсионное страхование сотрудников включают в себя:

Взносы на обязательное пенсионное страхование (подп. 1 п. 2 ст. 425 НК РФ).

Уплачиваются работодателями за сотрудников, с которыми заключен трудовой договор и за граждан, работающих по договору ГПХ. За самозанятых лиц и ИП уплачивать их не нужно. Ставка по взносам составляет 22%, но некоторые ИП и организации могут применять пониженные тарифы. Подробнее об этом читайте в статье «Налоги с зарплаты в 2021 году: таблица со ставками».

Если доход сотрудника с начала года превысил предельный лимит, взносы нужно начислять по ставке 10%. В 2021 году он равен 1 292 000 руб. Это значит, что на доход работника свыше 1 292 000 руб. взносы на ОПС начисляются по сниженной ставке — 10%.

Допвзносы на ОПС сотрудников, занятых на работах с вредными и тяжелыми условиями труда (ст. 428 НК РФ).

Ставка по допвзносу на ОПС зависит от вида деятельности и проведения специальной оценки условий труда (СОУТ). Для работ, поименованных в п. 1 ч. 1 ст. 30 Закона от 28.12.2013 года № 400-ФЗ «О страховых пенсиях», ставка допвзноса составляет 9%. Для работ, указанных в п. 2-18 ст. 30 Закона № 400-ФЗ, установлен тариф — 6%.

КБК для уплаты страховых взносов для ИП за себя

Несвоевременный платеж, как всегда, тянет за собой обязательную уплату пеней и назначение штрафа.

- Пени, начисленные по данным страховым взносам, следует перечислять по КБК 392 1 02 02103 08 2011 160.

- Для уплаты штрафа в поле 104 платежки надо указать КБК 392 1 02 02103 08 3011 160.

ВАЖНО! Даже если предприниматель оплачивает задолженность, образовавшуюся ранее 2016 года, совершать платеж он должен по новым КБК. КБК или код бюджетной классификации – это реквизиты в платёжных и банковских документах, на основании которых происходит распределение перечисленных плательщиком сумм

Если указан неверный КБК, платёж будет считаться уплаченным, но из-за того, что он распределён неверно, за плательщиком будет признана недоимка. Чтобы разобраться в этом вопросе, придётся производить розыск платежа и его перераспределение

КБК или код бюджетной классификации – это реквизиты в платёжных и банковских документах, на основании которых происходит распределение перечисленных плательщиком сумм. Если указан неверный КБК, платёж будет считаться уплаченным, но из-за того, что он распределён неверно, за плательщиком будет признана недоимка. Чтобы разобраться в этом вопросе, придётся производить розыск платежа и его перераспределение.

В отношении уплаты страховых взносов за сотрудников и индивидуальных предпринимателей за себя ситуация усложняется тем, что взносы на обязательное пенсионное и медицинское страхование, а также взносы на случай временной нетрудоспособности и материнства оплачивают в налоговую инспекцию, а взносы на травматизм за работников выплачивают в фонд соцстраха.

Справочник КБК на 2021 год приводится в Приказе Минфина России от 29.11.2019 N 207н. Так же в этом документе указываются коды доходов для разных систем налогообложения и государственных пошлин.

КБК по страховым взносам в 2021 году отражает эта переходная таблица (код указывают в поле 104 платежки).

|

Вид платежа |

КБК |

|---|---|

|

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, уплачиваемые ИП за себя (в том числе, с дохода свыше 300 000 рублей) |

182 02 02140 06 1110 160 |

|

Страховые взносы на обязательное медицинское страхование, уплачиваемые ИП за себя |

182 1 02 02103 08 1013 160 |

|

На обязательное пенсионное страхование работников |

182 1 02 02010 06 1010 160 |

|

На обязательное медицинское страхование работников |

182 1 02 02101 08 1013 160 |

|

На случай временной нетрудоспособности и в связи с материнством |

182 1 02 02090 07 1010 160 |

|

Дополнительные страховые взносы на обязательное пенсионное страхование работников, занятых при вредных условиях труда, тариф для которых не зависит от результатов спецоценки |

182 1 02 02131 06 1010 160 |

|

Дополнительные страховые взносы на обязательное пенсионное страхование работников, занятых при вредных условиях труда, тариф для которых зависит от результатов спецоценки |

182 1 02 02131 06 1020 160 |

|

Дополнительные страховые взносы на обязательное пенсионное страхование работников, работающих в тяжелых условиях труда, тариф для которых не зависит от результатов спецоценки |

182 1 02 02132 06 1010 160 |

|

Дополнительные страховые взносы на обязательное пенсионное страхование работников, работающих в тяжелых условиях труда, тариф для которых зависит от результатов спецоценки |

182 1 02 02132 06 1020 160 |

Страховые взносы на травматизм за работников (ИП сами за себя их не платят) отчисляют по-прежнему в Фонд социального страхования, КБК для них: 393 1 02 02050 07 1000 160.

| Наименование платежа | КБК |

|---|---|

| Налог на прибыль, который начисляют в федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 01 01011 01 1000 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 01 01012 02 1000 110 |

| Налог на прибыль, который начисляют в федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 01 01013 01 1000 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 01 01014 02 1000 110 |

| НДС, кроме импортного | 182 1 03 01000 01 1000 110 |

| Налог на имущество, не входящее в Единую систему газоснабжения | 182 1 06 02010 02 1000 110 |

| Налог на имущество, входящее в Единую систему газоснабжения | 182 1 06 02020 02 1000 110 |

| Налог по упрощенке с объектом «доходы» | 182 1 05 01011 01 1000 110 |

| Налог по упрощенке с объектом «доходы минус расходы», в том числе минимальный налог | 182 1 05 01021 01 1000 110 |

| ЕНВД | 182 1 05 02010 02 1000 110 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

| НДФЛ для налогового агента | 182 1 01 02010 01 1000 110 |

| Транспортный налог | 182 1 06 04011 02 1000 110 |

| Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя | 182 1 06 06031 03 1000 110 |

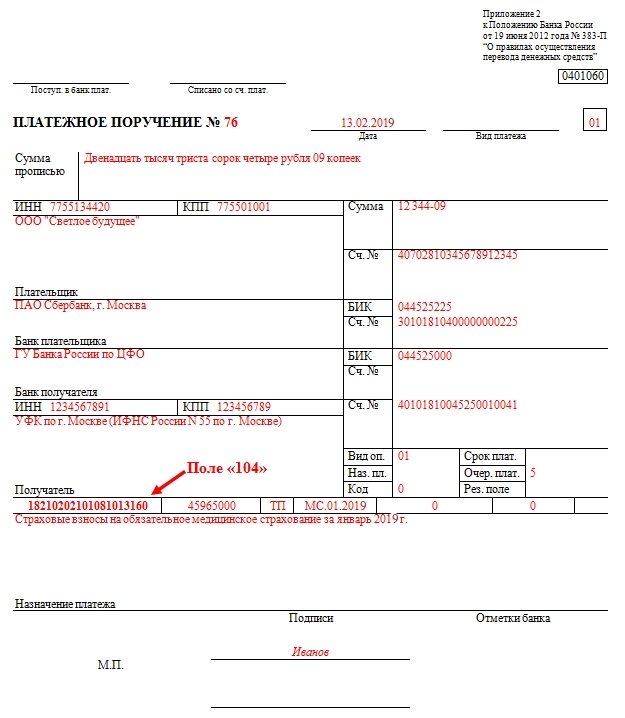

Как заполняется платежка

Заполняя платежное поручение, следует правильно указать, куда средства должны дойти. В этом помогут такие реквизиты:

- Наименование получателя. Несмотря на то, что собирает взносы ФНС, указать нужно Федеральное казначейство. Его региональные управления аккумулируют эти поступления на своих счетах.

- Наименование администратора. Отдельного поля в платежном поручении нет. Но налоговую упомянуть необходимо. И делают это в том же поле — в скобках после УФК.

- Вид дохода бюджета. Его отражают четвертая, пятая и шестая цифра в коде бюджетной классификации, а последние три — детализируют. Таким образом, КБК вписывается в поле 104.

ВАЖНО!

Ошибка в одной цифре приведет к незачислению суммы. Поэтому заполнять платежку нужно внимательно — сверьтесь с образцом.

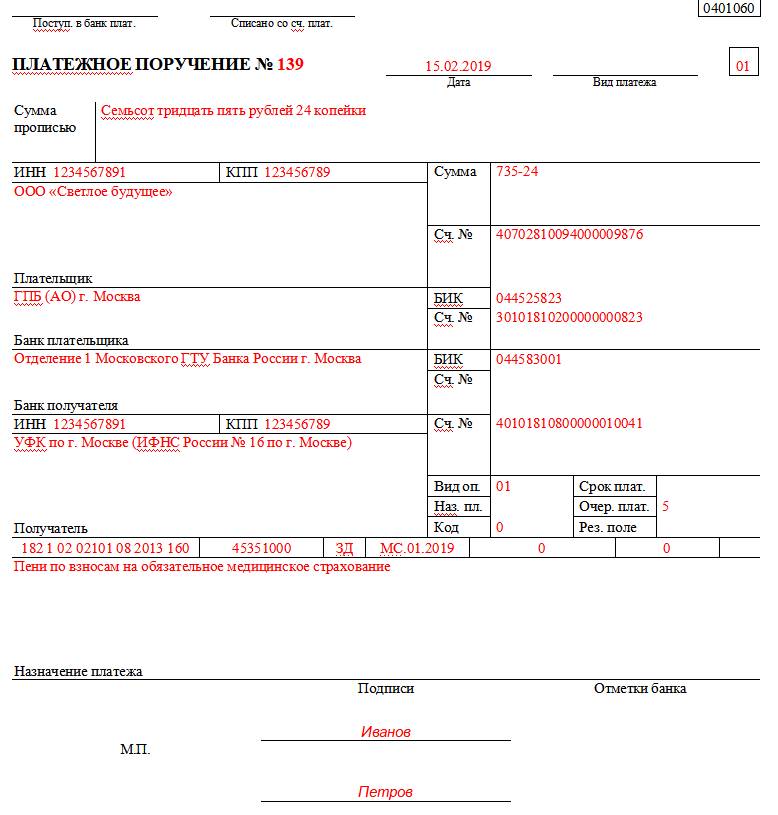

А так выглядит платежка для перечисления пени:

Подробнее о НОВЫХ КБК

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

КБК по страховым взносам в 2020–2021 годах для ПФР

Уплату страховых взносов в ПФР осуществляют:

- ИП, работающие без наемных сотрудников (за себя);

- ИП и юрлица, нанимающие работников (с доходов этих работников).

При этом уплата ИП взноса за себя не освобождает его от перечисления в установленном объеме платежей в ПФР за сотрудников и наоборот.

ИП, не имеющие персонала, уплачивают в ПФР 2 типа взносов:

- В фиксированной величине — если ИП зарабатывает не более 300 000 руб. в год. Для таких платежных обязательств в 2020-2021 годах установлены КБК 18210202140061110160 (если оплачивается период с 2017 года) и КБК 18210202140061100160 (если оплачивается период до 2017 года).

ВАЖНО! Доходом ИП на ЕНВД в целях исчисления фиксированных страховых взносов является вмененный доход, а не выручка (письмо Минфина РФ от 18.07.2014 № 03-11-11/35499)

- В размере, составляющем 1% от выручки, которая превышает 300 000 руб. в год. Для соответствующих платежных обязательств, начисленных до 2017 года, установлен КБК 18210202140061200160. А вот взносы, начисленные в 2017–2021 годах, следует перечислять на КБК 18210202140061110160. То есть код такой же, как и для фиксированной части (письмо Минфина России от 07.04.2017 № 02-05-10/21007).

Об актуальном размере фиксированного платежа ИП узнайте по ссылке.

ИП и юрлица, нанимающие работников, уплачивают за них пенсионные взносы, начисляемые от их зарплаты (и иных трудовых выплат), по КБК 18210202010061010160 (если начисления относятся к периоду с 2017 года) и КБК 18210202010061000160 (если начисления сделаны за период до 2017 года).

Образец платежного поручения по взносам на ОПС за работников вы найдете в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Коды бюджетной классификации

Основной платеж всегда идет на один КБК, пени по страховым взносам на обязательное социальное страхование — на другой, штрафы — на третий. Первые три цифры кода указывают на администратора. Рассмотрим остальные:

- Цифры с четвертой по шестую означают вид бюджетного дохода. В нашем случае это 102. Так становится понятно, что это именно СВ, а не налог на прибыль или имущество.

- С седьмой по одиннадцатую цифры скрывают статью и подстатью дохода бюджета. Их можно уточнить в Приказе Минфина № 132н от 08.06.2018. В случае с травматизмом это 02050, с больничными и декретом — 02090.

- Следующие две цифры указывают на уровень бюджета или внебюджетный фонд. ФСС кодируется как 07. Это значение выбираем в обоих случаях, поскольку конечный получатель — ФСС.

- Цифры с 14 по 17 означают сам платеж (1000), пени (2000) или штраф (3000).

- Последние две цифры детализируют виды дохода. В нашем случае это СВ на соцстрахование — 160.

Так мы можем сформировать, к примеру, КБК пени страховые взносы на обязательное социальное страхование 2021 — 182 1 02 02090 07 2110 160.

Таблица КБК.

| Получатель | Взносы | Пени | Штрафы |

| ИФНС | 182 1 0210 160 | 182 1 0210 160 | 182 1 0210 160 |

| ФСС | 393 1 0200 160 | 393 1 0200 160 | 393 1 0200 160 |

Сравните два образца платежных поручений.

Когда платить взносы ИП

Прежде, чем ответить на этот вопрос, нужно вспомнить очень важную информацию:

ИП, работающие без оформленных сотрудников имеют возможность вычесть 100% страховых взносов в ПФР и ФФОМС из налогового бремени, возлагаемого на них той или иной системой налогообложения.

Пример.

Вы занимаетесь оказанием услуг по мыловарению. За первый квартал вы наварили мыла на 30 тыс. рублей. Работаете на УСН, платите 6% налог. От 30 тыс. руб. 6% это 1800 рублей. Так вот, вы эти 1800 в конце квартала платите не налоговой, а в ПФР!

Итого получается, вам за 3 оставшихся квартала необходимо внести в ПФР и ФФОМС: (Общая сумма страхового взноса — 1800 руб.).

Фиксированные страховые взносы вы можете платить раз в месяц, раз в квартал, раз в полугодие или раз в год — хоть когда! Тут важно перекрыть страховым взносом авансовый платёж, который ИП должны платить ежеквартально в обязательном порядке!

Если вы не заплатили в ПФР, а деньги отправили налоговикам, а в конце года оказалось, что страховые взносы полностью перекрывают налог (ибо вычитается из налога все 100% взносов), то придётся изымать эти деньги у налоговиков назад, что будет достаточно проблематично.

КБК для уплаты пени по страховым взносам в ПФР за работников

| ПЕНИ, ШТРАФЫ | КБК | |

| Пени, штрафы по страховым взносам на пенсионное страхование в ПФР за работников на выплату страховой и накопительной части трудовой пенсии | пени | 182 1 02 02010 06 2110 160 |

| штрафы | 182 1 02 02010 06 3010 160 | |

| Пени, штрафы по страховым взносам в ПФР по дополнительному тарифу за застрахованных лиц, занятых во вредных условиях по списку 1, на выплату страховой части трудовой пенсии | пени | 182 1 02 02131 06 2100 160 |

| штрафы | 182 1 02 02131 06 3000 160 | |

| Пени, штрафы по страховым взносам в ПФР по дополнительному тарифу за застрахованных лиц, занятых на тяжелых видах работ по списку 2, на выплату страховой части трудовой пенсии | пени | 182 1 02 02132 06 2100 160 |

| штрафы | 182 1 02 02132 06 3000 160 |

В ФФОМС

Количество знаков в КБК и что они означают

Код бюджетной классификации состоит из 20 цифр, однако каждая цифра, в свою очередь, входит в отдельную группу, состоящую из 1-5 знаков:

- 1-3 – указывают на то, кто является получателем средств;

- 4- группа денежных поступлений;

- 5-6 – код налога, например, «02» — страховые взносы, «03» — акцизы, «08» — госпошлина»;

- 7-8 – статья и подстатья доходов;

- 12-13 – бюджетный уровень, например, «01» — федеральный, «02» — региональный, «03», «04», «05» — муниципальный;

- 14-17 – причина перечисления, «1000» — основной платеж, «2100» — пеня, «3000» — штраф», «2200» — отчисление процентов;

- 18-20 – категория дохода, «110» — оплата налога, а «150» — безвозмездные поступления.

Чтобы средства гарантированно поступили по назначению, необходимо правильно заполнять платежное поручение и указывать актуальные реквизиты, в частности коды бюджетной классификации.

Страховые взносы по ОМС

Граждане России могут рассчитывать на бесплатное лечение в государственных медучреждениях благодаря отчислению соответствующих страховых платежей в ФОМС.

Сборы оплачивают работодатели за своих работников, а также ИП, самозанятые граждане и лица, осуществляющие частную практику, за самих себя.

Размер взноса зависит от следующих факторов:

- статуса плательщика;

- применяемой ставки;

- величины получаемого дохода.

Базой для начисления платежа выступает заработок гражданина. Сборы за сотрудников оплачиваются ежемесячно – до 15 числа месяца, следующего за отчётным. ИП может внести страховой сбор за себя единожды за год – до 31 декабря.

Речь идёт о заработной плате, премиях и других вознаграждениях, кроме государственных и выходных пособий, ежегодной материальной помощи до 4 000 рублей, единовременных выплат (например, при рождении ребёнка).

Расчёт величины страхового взноса, оплачиваемого в ФОМС, осуществляется по указанной ниже формуле.

Сумма ежемесячного дохода * ставка

Например, если сотрудник получает зарплату в размере 20 000 рублей, организация, не имеющая льгот, должна ежемесячно платить взнос в ФФОМС в размере 1 020 рублей.

Платим долги прошлых лет

Задолженности и недоимки по налоговым платежам за прошлые годы — не новшество. Довольно часто контролирующие органы присылают требования рассчитаться за предшествующие годы. Если при заполнении платежки по основных налогам вопросов не возникает, то как заплатить долги по соцобеспечению, например, за 2021 год. Определим на конкретном примере.

Допустим, контролеры провели очередную проверку, и по ее результатам была обнаружена недоимка по ВНиМ за 2015 и 2021 годы. Но ведь в данных отчетных периодах страхователи перечисляли страховые взносы непосредственно в адрес внебюджетного фонда, а именно в ФСС. Как правильно погасить задолженность?

ВАЖНО!

В такой ситуации взносы ОПС, ОМС и ВНиМ, даже за прошлые периоды до 2021 года, перечисляйте исключительно в ИФНС. Если долги выявлены за более ранние годы, например за 2013 или же за 2007 годы, то в поле 104 КБК указывайте коды в соответствии с Письмом ФНС России от 30.12.2016 № ПА-4-1/25563.

Заполняем поля:

- Получатель — ИФНС (сначала указываем орган Казначейства, потом в скобках наименование инспекции). ИНН и КПП — присвоенные налоговому органу.

- Поле 101 — указываем код 01.

- Поле 104 — указываем соответствующее КБК страховые взносы на обязательное социальное страхование 2021. Учитываем категорию: основной платеж, пеня или штраф.

- Поле 106 — ТР — если ТФНС уплачиваем по требованию от контролирующих органов, АП — если долги выявлены по результатам проверок, ЗД — если недоплаты перечисляются в добровольном порядке (не дожидаясь требований контролеров).

- Поле 107 — ставим 0, если требований об уплате долгов от ИФНС не поступало. Если же перечисляем по требованию, то поле заполняем в соответствии с документом.

- Поля 108 и 109 платежного поручения — это номер и дата документа соответственно. Если платим по требованию или акту ревизии, то укажите соответствующие реквизиты данного документа. При добровольном погашении долгов проставьте в полях 0.

Отметим, что ошибка в заполнении реквизитов платежного поручения может привести к существенным неприятностям для организации. Поэтому будьте внимательны!

Правила уплаты взносов на обязательное медицинское страхование

Работодатели, заключающие трудовые договоры с работниками, а также заказчики, привлекающие исполнителей по договору гражданско-правового характера, обладают статусом страхователя и обязаны перечислять страховые взносы со всех выплат в пользу работника или подрядчика, за исключением:

- больничных, других государственных пособий;

- материальной помощи (хотя в отношении матпомощи судебная практика противоречива, и единого мнения о том, производятся ли выплаты страхвзносов, нет);

- различных видов компенсации (при сокращении, при возмещении вреда здоровью и т. п.).

Срок перечисления — 15-е число каждого месяца (если оно не приходится на выходные дни).

Какие КБК для оплаты ИП страховых взносов в 2021 году

Предприниматель при заполнении платежного документа на уплату личных взносов на ОМС должен внимательно заполнить следующие поля:

- 101 — статус адресанта — код индивидуальных предпринимателей «09»;

- 6 — сумма — часть или весь фиксированный платеж;

- 104 — КБК — код медицинских взносов;

- 105 — ОКТМО — в зависимости от принадлежности ИП к определенному муниципальному образованию;

- 106 — основание платежа — код «ТП», так как для ИП уплата взносов — это текущий платеж;

- 107 — период — ИП должны указывать отчетный год, за который платят взносы, например, за 2021 год код «ГД.00.2020».

Эта денежная повинность установлена для всех предпринимателей, независимо от системы налогообложения. Также не влияет на нее наличие или отсутствие ведения хоздетельности. Ранее для многих категорий самозанятых бизнесменов были предусмотрены льготы (военные пенсионеры и т.д.), теперь они отменены. Однако есть периоды, которые из расчета можно исключить:

- служба в армии;

- период ухода за ребенком, инвалидом первой группы, лицом старше 80 лет;

- период нахождения с супругом за границей или в местностях, где трудовую деятельность невозможно было осуществлять.

Обязательное условие для освобождения от повинности, конечно же, — подтвержденное декларациями отсутствие хоздеятельности с целью получения выгоды в этот период.

Коды бюджетной классификации КБК на 2021 год утверждены приказом Минфина России от 06.06.2019 № 86н. Эти коды нужно указывать в платежных поручениях при уплате пеней по налогам в 2021 году.

| Наименование платежа | КБК |

| Налог на прибыль, который начисляют в федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| НДС | 182 1 0300 110 |

| Налог на имущество, не входящее в Единую систему газоснабжения | 182 1 0600 110 |

| Налог на имущество, входящее в Единую систему газоснабжения | 182 1 0600 110 |

| Налог по упрощенке с объектом «доходы» | 182 1 0500 110 |

| Налог по упрощенке с объектом «доходы минус расходы» | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 |

| НДФЛ для налогового агента | 182 1 0100 110 |

| Транспортный налог | 182 1 0600 110 |

| Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя | 182 1 0600 110 |

КБК на 2021 год утверждены приказом Минфин России от 06.06.2019 № 86н. Эти коды нужно указывать в платежных поручениях при штрафов по налогам в 2021 году.

| Наименование платежа | КБК |

| Налог на прибыль, который начисляют в федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| НДС | 182 1 0300 110 |

| Налог на имущество, не входящее в Единую систему газоснабжения | 182 1 0600 110 |

| Налог на имущество, входящеее в Единую систему газоснабжения | 182 1 0600 110 |

| Налог по упрощенке с объектом «доходы» | 182 1 0500 110 |

| Налог по упрощенке с объектом «доходы минус расходы» | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 |

| НДФЛ для налогового агента | 182 1 0100 110 |

| Транспортный налог | 182 1 0600 110 |

| Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя | 182 1 0600 110 |

Помимо обязательного страхования в системе медицинского и пенсионного страхования, ИП вправе добровольно застраховаться в системе социального страхования. Социальное страхование – это страхование на случай временной нетрудоспособности и в связи с материнством, а также страхование от несчастных случаев на производстве и профессиональных заболеваний. Величина такого взноса в фонд социального страхования зависит от величины МРОТ, установленной на 1 января расчетного года:

- в 2021 году до 31.12.2019 года ИП должен перечислить в ФСС 3 925 руб. 44 коп. (11 280 руб. х 2,9% х 12).

- в 2021 году до 31.12.2020 года сумма страхового взноса, перечисленного в ФСС должна быть 4 221 руб. 24 коп. (12 130 руб. х 2,9% х 12).

КБК для перечисления добровольного взноса в ФСС в 2021 и 2020 году одинаков: 393 11700 180.

Статья проверена и отредактирована в соответствии с изменениями действующего законодательства 21.10.2019

Подводя итоги о применении этих КБК

Предприниматель, на которого трудятся наемные сотрудники, должен выполнять обязательные отчисления за них во внебюджетные фонды. Какой КБК указать в соответствующих платежных поручениях? Сумма отчислений, так же как и кодирование, зависят от условий, в которых трудятся наемные работники.

Взносы на пенсионное страхование сотрудников

Код бюджетной классификации не зависит от того, превышает ли доход работодателя от использования труда наемных сотрудников предельную величину базы (300 тыс.руб.). Отчисления за сотрудников при величине базы как меньше, так и больше предельной нужно платить по следующему КБК: 392 1 02 02010 06 1000 160. Раздельные коды для этого вида платежа отменены. По данному КБК зачисляются следующие виды взносов в ПФР на выплату страховой пенсии:

- основной платеж;

- задолженность по основному платежу;

- задолженность по отмененному платежу;

- образовавшаяся недоимка;

- платеж по перерасчету.

Санкционные выплаты по страховым взносам в ПФР

- Штрафы – перечислять необходимо по КБК 392 1 02 02010 06 3000 160.

- Пени зачисляются по КБК 392 1 02 02010 06 2100 160.

Если сотрудники трудятся в особых условиях

Для работодателей, предоставляющих сотрудникам вредные и/или опасные условия труда, существует дополнительный тариф отчислений в ПФР, так как закон позволит сотрудникам «за вредность» уйти на пенсию раньше предписанного возрастом срока. Именно отчисления этих дополнительных взносов помогут в будущем рассчитать момент, с которого работникам будет полагаться досрочная пенсия.

1. Вредные работы требуют отчислений за сотрудников по КБК 392 1 02 02131 06 1000 160.

- Пени за просрочку этих взносов – по КБК 392 1 02 02131 06 2100 160.

- Штрафы по таким взносам – по КБК 392 1 02 02131 06 3000 160.

2. Для занятых в тяжелых трудовых условиях КБК 392 1 02 02132 06 1000 160.

- Пени – КБК 392 1 02 02132 06 2100 160

- Штрафы – КБК 392 1 02 02132 06 3000 160.

Отчисления за наемных сотрудников в ФФОМС

Отчисления на обязательное медстрахование за сотрудников требуют КБК 392 1 02 02101 08 1011 160.

Пени по этому платежу – по КБК 392 1 02 02101 08 2011 160.

Штрафы, если они начислены – по КБК 392 1 02 02101 08 3011 160.

Уплата взносов за работников в ФСС

1. Страхование на случай больничного и связанное с беременностью и родами – КБК 393 1 02 02090 07 1000 160.

- Пени – КБК 393 1 02 02090 07 2100 160.

- Штрафы – КБК 393 1 02 02090 07 3000 160.

2. Социальное страхование от производственных несчастных случаев, травм и профзаболеваний – КБК 393 1 02 02050 07 1000 160.

- Пени – КБК 393 1 02 02050 07 2100 160.

- Штрафы – КБК 393 1 02 02050 07 3000 160.

Подводя итоги о применении этих КБК

Предприниматель, на которого трудятся наемные сотрудники, должен выполнять обязательные отчисления за них во внебюджетные фонды. Какой КБК указать в соответствующих платежных поручениях? Сумма отчислений, так же как и кодирование, зависят от условий, в которых трудятся наемные работники.

Взносы на пенсионное страхование сотрудников

Код бюджетной классификации не зависит от того, превышает ли доход работодателя от использования труда наемных сотрудников предельную величину базы (300 тыс.руб.). Отчисления за сотрудников при величине базы как меньше, так и больше предельной нужно платить по следующему КБК: 392 1 0200 160. Раздельные коды для этого вида платежа отменены. По данному КБК зачисляются следующие виды взносов в ПФР на выплату страховой пенсии:

- основной платеж;

- задолженность по основному платежу;

- задолженность по отмененному платежу;

- образовавшаяся недоимка;

- платеж по перерасчету.

Санкционные выплаты по страховым взносам в ПФР

- Штрафы – перечислять необходимо по КБК 392 1 02 02010 06 3000 160.

- Пени зачисляются по КБК 392 1 0200 160.

Если сотрудники трудятся в особых условиях

Для работодателей, предоставляющих сотрудникам вредные и/или опасные условия труда, существует дополнительный тариф отчислений в ПФР, так как закон позволит сотрудникам «за вредность» уйти на пенсию раньше предписанного возрастом срока. Именно отчисления этих дополнительных взносов помогут в будущем рассчитать момент, с которого работникам будет полагаться досрочная пенсия.

1. Вредные работы требуют отчислений за сотрудников по КБК 392 1 0200 160.

- Пени за просрочку этих взносов – по КБК 392 1 02 02131 06 2100 160.

- Штрафы по таким взносам – по КБК 392 1 0200 160.

2. Для занятых в тяжелых трудовых условиях КБК 392 1 02 02132 06 1000 160.

- Пени – КБК 392 1 0200 160

- Штрафы – КБК 392 1 0200 160.

Отчисления за наемных сотрудников в ФФОМС

Отчисления на обязательное медстрахование за сотрудников требуют КБК 392 1 0211 160.

Пени по этому платежу – по КБК 392 1 0211 160.

Штрафы, если они начислены – по КБК 392 1 0211 160.